BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD-0.41%

ETH/HKD-0.41% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD-0.45%

SOL/HKD-0.45% XRP/HKD-2.01%

XRP/HKD-2.01%DeFi 與 TradFi 的比較以及這對下一代創始人和資助者意味著什么。

熊市創造偉大的公司。

稀缺的資本和受抑制的市場需求相結合,迫使創始人和團隊在財政上變得節儉并專注于高價值活動。

人們經常將 Uber、Dropbox、Facebook 和 Airbnb 等公司視為熊市的成功案例,它們在 2008 年和 2009 年的全球金融危機期間都取得了長足的發展進步。

雖然熊市可能發揮了作用,但這些公司也受益于互聯網連接、移動和云計算的融合和擴散。

這從根本上降低了進入和客戶分布的門檻,使幾乎任何人都可以輕松創辦一家科技公司。

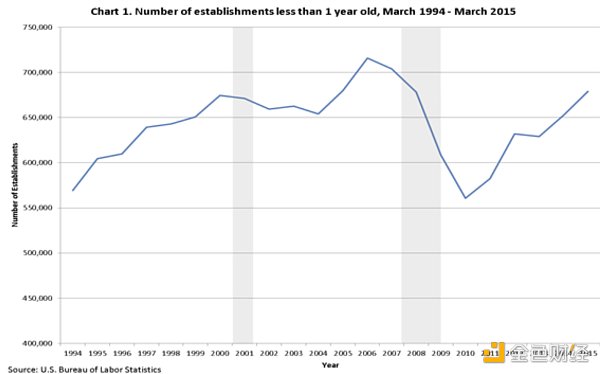

事實上,隨著市場的復蘇,我們不僅看到了企業創造的快速復蘇,而且還長期轉向了員工人數低于 250 人的小型公司(見下文)。企業基本上可以事半功倍。

觀點:鏈上指標顯示積累信號,或預示BTC將進入牛市趨勢:比特幣價格預計將在未來幾個交易日繼續走高,因為一個分形指標顯示出大量積累的跡象。獨立市場分析門戶TradingShot的“鏈上智能貨幣指標(on-chain smart money indicator)”顯示,有影響力的交易員或投資者正在集體購買比特幣。盡管BTC無法維持在12000美元以上,但這種情況仍在發生。因此,這表明,自2020年7月下旬以來,1萬美元成為比特幣的強勁支撐。TradingShot的一位分析師表示:“這是第四季度的看漲跡象。鏈上智能貨幣指標顯示鏈上積累之后,價格通常會進入牛市趨勢。”(Bitcoinist)[2020/10/6]

企業創造快速復蘇,符合移動熱潮。

小企業事半功倍。

快進到今天,我們又陷入了另一個熊市。通貨膨脹正在飆升,我們正走向衰退,公共市場被摧毀,私人創業公司的估值下降的速度比受罰區的意大利足球運動員還要快。

觀點:以太坊2.0延遲系多方因素造成,包括技術和社會可擴展性需求:交易平臺Koinfox創始人兼首席執行官Ankitt Gaur正在PoS區塊鏈上部署其代理協議,根據他的說法,處理PoS共識算法的網絡在管理流程方面比PoW區塊鏈更復雜。他表示:”以太坊的延遲是多方面的結果。它從一開始就有多個客戶端,這些客戶端必須相互通信。當所有驗證器都需要相互通信時,staking過程會變得更加復雜。”

隨著越來越多的人、組織和軟件參與到平臺的開發中,管理過程變得越來越困難。以太坊核心技術成員Lane Rettig指出了技術和社會可擴展性的需求,并補充稱“協調問題變得越來越難”。與技術可擴展性一樣,在適當管理下的社會可擴展性也必須來確保平穩和精簡的操作。

此外,整個結構中可能存在的部門也會導致人員的高流動率,長時間的入職流程進一步減慢了開發過程。以太坊基金會的Jameson Hudson表示:“我們沒有足夠的人來幫助解決這些問題。”

The Daily Hodl此前發文稱,以太坊2.0發布可能會再次推遲。不斷尋找代碼錯誤是推遲最初2020年1月啟動計劃0的主要原因。“多客戶端模式”造成了延遲,因為人力資源不足以確保最佳開發。(Cointelegraph)[2020/5/24]

再一次,隨著通貨膨脹飆升、客戶需求受到刺激、資本成本增加以及投資者變得吝嗇,創始人被迫收緊錢包——尤其是在給予創始人有利的估值方面。

觀點:國家監管法規直接影響BTC價格:4月20日消息,達拉斯聯邦儲備銀行(Federal Reserve Bank of Dallas)最近發布的報告顯示,加密貨幣雖不受任何單一管轄區控制或監管。然而國家法規確實會對加密資產產生重大影響。該報告證實,近年來,隨著反洗錢、外匯管制、證券發行監管和央行數字貨幣等領域的新變化,尤其是以比特幣為代表的加密貨幣價格出現了明顯的調整。

與此同時,通過分析2017年至2018年期間與監管相關的120條新聞及其每一項監管事件對300種加密貨幣價格的直接影響,國際商業與金融研究雜志此前發布的研究報告也指出,有關央行數字貨幣的消息導致比特幣價格下跌了1.82%。而近期在中國央行數字貨幣消息傳出后,比特幣的價格在4月16日下跌了6%。(AMBCrypto)[2020/4/20]

但與 2008 年一樣,我們可能會再次看到一個新的資本效率高增長初創公司的出現。

上次我們看到這種情況時,直接面向消費者的應用程序和電子商務玩家成為贏家。

觀點:各項基本面指標表明,目前是積累比特幣的絕佳時機:數字資產管理公司Capriole Investments負責人Charles Edwards指出,目前的市場狀況是積累比特幣的絕佳機會。比特幣的基本面指標表明其價格即將大幅反彈。Edwards鼓勵加密投資者相信這些數據,而不是當前的比特幣價格。所有跡象都表明價格正在顯著復蘇。

Edwards在推特上提到了2008年的房地產泡沫,當時只有少數分析師知道這是不可持續的。而這次泡沫的破裂造成了巨大的損失,然而,那些預見到崩盤即將來臨并看空的投資者獲得了巨大回報。此外,Edwards還提到,美聯儲最近取消了銀行貸款的存款準備金要求。他和其他許多人認為,這些舉措幾乎肯定會導致通脹飆升,并有可能成為未來銀行大規模倒閉的導火索。(Bitcoinist)[2020/3/23]

這一次,它可能是加密和 web3 初創公司。

由于區塊鏈基礎設施的力量及其開源開發和去中心化的文化,資本效率達到了新的高度。

觀點:比特幣與其他資產存在廣泛而長期的低相關性:Three Arrows Capital首席執行官Su Zhu發推表示,沒有一種資產在其他資產下跌時會自動上漲。你能期望的是廣泛而長期的低相關性,比特幣確實表現出了這種低相關性,其價格仍遠高于2019年12月的低點。[2020/3/10]

市值——DeFi 與 TradFi

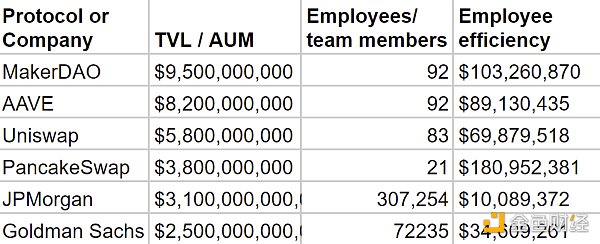

去中心化金融 (DeFi) 擁有眾多協議(將這些視為公司),至少在市值方面,它們比傳統金融 (TradFi) 同行具有更高的資本效率。

以下數字是指示性的。

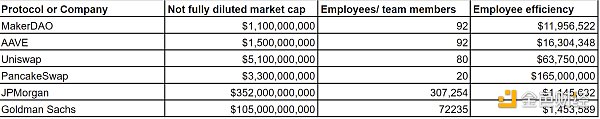

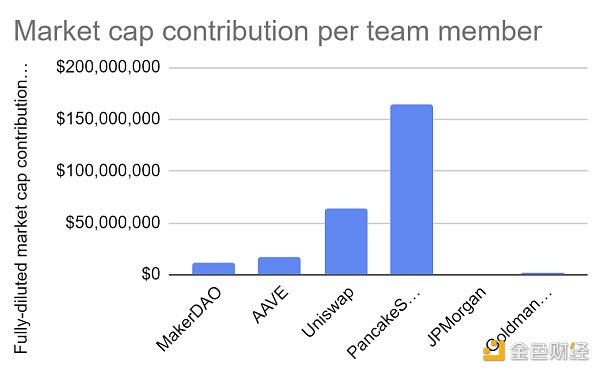

MakerDAO 被許多人認為是“DAO 的 OG”,擁有約 90 多名核心團隊成員,并開發了市值 68 億美元的 DAI 穩定幣。MakerDAO 的 MKR 代幣市值為 11 億美元(每個團隊成員創造約 1200 萬美元)。

UniSwap是領先的去中心化交易所和交易協議,擁有大約 80 名核心團隊成員,如今的完全稀釋市值為 51 億美元,即每位團隊成員創造 6300 萬美元。

所有這些都優于他們的 TradFi 同行。摩根大通和高盛都勉強達到每位員工 100 萬美元的水平,分別為 110 萬美元和 140 萬美元。

孤立地看待市值可能會忽視組織創造的實際價值,因為——這在加密貨幣世界中尤其如此——它可以在很大程度上受到市場情緒和埃隆?馬斯克精神錯亂的推文的驅動——只要看看 meme 代幣 狗狗幣就知道了。

即使在今天的熊市中,狗狗幣也擁有 108 億美元的市值,與商業房地產信托公司 Scentre Group(Westfield 購物中心的所有者和運營商)和美國航空公司不相上下……你知道,那些真正做事并每年為數百萬客戶服務的公司。

就目前而言,TradFi 組織在交易量、管理資產方面的要求要高得多,并最終為社會創造更多價值。

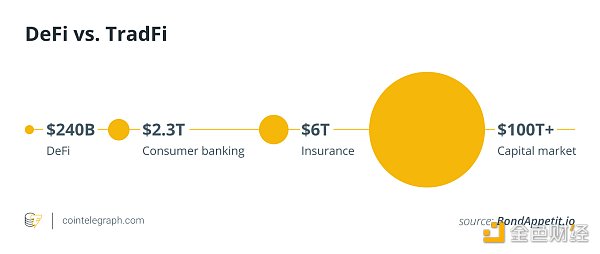

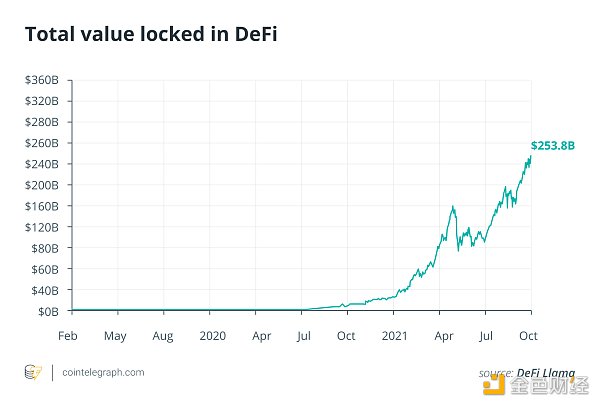

全球 TradFi 資本市場價值約 100 萬億美元,是目前鎖定在 DeFi 協議中的 200 多億美元的 500 倍。

話雖如此,全球消費金融市場價值 2.3 萬億美元,僅比今天的 DeFi 大一個數量級。與 TradFi 市場不同,TradFi 市場的起源可以追溯到近 500 年前的 1600 年代的荷蘭東印度公司——第一家上市公司,DeFi 只有幾年的歷史并且發展迅速——這個詞本身是在 2018 年第一次被創造。

DeFi 正在快速增長。

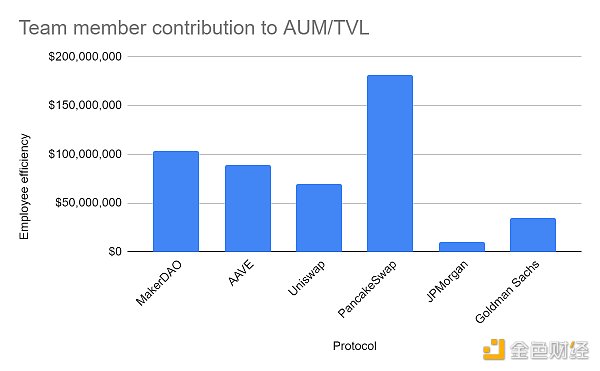

DeFi 世界中管理的資產,或“鎖定的總價值”(TVL),是價值創造和獲取的更有說服力的指標。

在這里,我們看到了一個略有不同但仍然引人入勝的 DeFi 故事。

在 AUM/TVL 方面,DeFi 協議仍然更有效。

當然,做好一件事是一回事。但是以高盛的規模提供多種服務是另一回事。

盡管如此,這種資本效率還是很能說明問題的,并為創始人和資助者創造了機會。

創始人的機會

創始人很容易沉迷于創始人在餐巾紙背面籌集數百萬美元的故事。例如,由 WeWork 的 Adam Neumann 共同創立的 FlowCarbon 最近籌集了超過 7000 萬美元來建立其代幣化碳信用項目 FlowCarbon,盡管該項目還處于早期階段。

但現實情況是,大多數由幾個致力于任務的貢獻者組成的團隊的 web3 項目可以在沒有外部資金的情況下取得很多成就。

前面描述的 web3 初創公司的資本效率是由多種因素造成的,但主要歸因于 (a) 開源開發和區塊鏈可以輕松分叉,以及 (b) 團隊可以輕松眾包來自全球范圍內所有人的貢獻,用 ETH 和 DAI 或 USDC 等穩定幣支付人才,并用原生代幣激勵他們,有效地讓人才分享協議增長的好處。

一個由三到五人組成的團隊,具有令人信服的愿景,并且在區塊鏈開發、社區建設、營銷和設計方面擁有足夠的技能,可以走得很遠,在需要融資時獲得更高的估值,將企業的更小一部分贈送出去。

現在是讓創始人和團隊大放異彩的時候了,他們擅長消除分心、浪費開支以及區分信號和噪音。

當初創公司需要較少的資金時,它們就處于主導地位,而投資者最終的權力和控制權就會減少。

這最終可能導致較小的投資和所有權股權——這也歸因于 web3 初創公司以社區為導向的性質(一家擁有 20% 以上的代幣由私人投資者擁有的初創公司很可能會被其社區所反對并可能被拋棄)。

從好的方面來說,這意味著投資者可以投入更多的賭注,并從贏家身上獲得超額資本效率回報。

在這樣的世界中,風險基金和投資者不僅可以提供資金,還可以提供幫助 web3 初創公司蓬勃發展所需的洞察力和聯系,并在政府法規、安全、代幣經濟學、AMM 和規模等領域的雷區中航行——將比只有資本的同行更具優勢。

較低的進入門檻會加快初創企業失敗、成功和顛覆現有企業的速度。

如果我能以一個令人信服的說法結束這篇文章,那就是現有公司將在未來五年內被顛覆。究竟哪些老牌企業重塑自我并堅持下去還有待觀察。

Tags:比特幣TRADEFEFI泰達幣和比特幣區別在哪Wall Street Decentral TokenDeFi WizardDefyDefi

北京時間2022年6月23日19:06:46,CertiK審計團隊監測到Harmony鏈和以太坊之間的跨鏈橋經歷了多次惡意攻擊.

1900/1/1 0:00:00Alex 從大約 2015 年開始浸區塊鏈領域,也經歷了市場的大小起伏,對于新興的NFT賽道,他秉持著開放且謹慎的態度.

1900/1/1 0:00:00金色熱搜榜:DTA居于榜首:根據金色財經排行榜數據顯示,過去24小時內,DTA搜索量高居榜首。具體前五名單如下:DTA、MANA、OMG、DASH、XTZ.

1900/1/1 0:00:00對于處在早期創業階段的 Web3 公司來說,最好的方法是像 Web2 創業公司一樣先獲得一筆啟動資金。但是在后續融資輪中,Web2 和 Web3 創業公司就會開始走上不同的道路.

1900/1/1 0:00:002021年,NFT成為了世界上最受歡迎的資產之一。數字資產接管了世界,各行各業都推出了NFT系列,似乎每個人都參與其中。 隨著Crypto市場與傳統股票市場一起經歷動蕩,NFT市場緊隨其后.

1900/1/1 0:00:00根據?Trail of Bits?的說法,分布式賬本技術?(DLT)?和包括比特幣和以太坊在內的區塊鏈可能比最初想象的更容易受到中心化風險的影響.

1900/1/1 0:00:00