BTC/HKD-0.96%

BTC/HKD-0.96% ETH/HKD-0.57%

ETH/HKD-0.57% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD-0.53%

ADA/HKD-0.53% SOL/HKD-2.54%

SOL/HKD-2.54% XRP/HKD-0.13%

XRP/HKD-0.13%7 月 8 日,Celsius 暴雷事件再度迎來重磅爆料,0xb1 推特帳戶背后的 KeyFi 前首席執行官 Jason Stone 宣布正式起訴 Celsius,并指控該公司經營「龐氏騙局」,同時對其客戶資金的管理嚴重不當,未能進行基本的內部審計以說明其義務,并使用客戶資產操縱加密資產市場。

根據 Jason Stone 的表述,其創辦的 DeFi 策略部署公司 KeyFi 在 2020 年被 Celsius 收購,此后在為 Celsius 質押和部署 DeFi 策略。他還披露稱,此前鼎鼎大名的「0xb1」地址實際上也是由 Celsius 創造,早期由他直接負責管理并執行各種 DeFi 收益策略,為 Celsius 帶來超過數億美元的利潤。

但在合作過程中,Jason Stone 發現 Celsius 存在諸多嚴重違規行為,包括將數億美元的客戶存款轉移到「0xb1」地址進行投資但缺乏基本的風險控制措施,而此前 Celsius 高管反復向保證他,該公司已進行必要的對沖交易,以確保某些加密資產的價格波動不會對該公司償還儲戶的能力產生重大不利影響。

此外在 2020 年,Celsius 方面還使用作為客戶存款的約 4500 枚比特幣(現值為 9000 萬美元)購買 CEL,以人為抬高價格。Jason Stone 認為,從本質上講,Celsius 是在操縱 CEL Token市場,以便它可以利用其龐大的國庫中借款,創造一種表面上它產生的收益超過債務金額的局面,而事實上它沒有。此前,Celsius 還曾從 Tether 處獲得 10 億美元貸款。

「由于其商業模式取決于向儲戶提供比他們投入的更多的資金,Celsius 必須不斷吸收新資本,以支付其對現有儲戶的債務。換句話說,Celsius 是一個龐氏騙局。」Jason Stone 在起訴書中寫道。

在意識到種種問題后,Jason Stone 在 2021 年 3 月決定離職,但 Celsius 至今拒絕支付他們應得的利潤份額。「鑒于公眾對該公司償付能力的猜測,以及我對 Celsius 與真相關系松散的觀察,我認為最終澄清事實是明智的。我已對 Celsius 提起法律訴訟,以一勞永逸地解決這個問題。」

以下是對其起訴書的核心部分編譯,以幫助讀者進一步了解 Celsius 暴雷事件的細節。

KeyFi(「原告」)對 Celsius Network Limited(「Celsius」)和 Celsius KeyFi LLC(「Celsius KeyFi」)提起訴訟,指控如下:

1. 本訴訟涉及被告拒絕履行合同義務,根據雙方于 2021 簽訂的利潤分享協議,向原告支付其所欠的數百萬美元。當原告發現被告利用 Celsius 的客戶存款操縱加密資產市場,未能建立危及這些存款的基本會計控制,以及未能履行誘使原告采取各種交易策略的承諾時,爭議達到了頂點。

2. 2022 年 6 月 12 日,原告在 2021 年 3 月發現的這些問題,現在不僅對原告造成了傷害,而且對使用被告平臺的數十萬人造成了傷害,因為被告現在拒絕接受其客戶提出的收回其存放和委托給被告的資產的請求。

3. 被告經營一個「加密借貸平臺」,該平臺從試圖從其加密資產中賺取利息的消費者那里接收加密資產存款。被告的業務取決于他們通過(1)將這些資產借貸給他人和(2)將資金投資于加密市場來使用這些資產池產生收入。因此,被告的利潤取決于他們賺取的收入高于或超過他們需要支付給消費者的存款金額。在原告出庭之前,被告沒有統一的、有組織的或全面的投資策略,只有將他們收到的消費者存款借貸出去。相反,他們正在拼命尋找一種潛在的投資,這種投資可以為他們賺取比欠儲戶的錢更多的錢。否則,他們將不得不使用額外的存款來支付之前存款的利息,這是一個典型的「龐氏騙局」。

BlockFi起訴一康涅狄格州銀行業專員,聲稱州監管機構拒絕接受BlockFi放棄許可證:6月16日消息,破產加密貨幣借貸平臺BlockFi已在美國新澤西州破產法院起訴康涅狄格州銀行業專員Jorge Perez,聲稱州監管機構一再拒絕接受BlockFi放棄自2020年4月以來擁有的康涅狄格州匯款機構許可證。[2023/6/16 21:41:20]

4. 最近披露,Celsius 手頭沒有資產來履行其提款義務,這表明被告實際上在實施龐氏騙局。

5. KeyFi,Inc. 首席執行官兼創始人 Jason Stone 是現代加密資產部署戰略領域的先驅。從 2020 年 8 月到 2021 年 3 月,他為被告管理了數十億美元的加密資產投資。

6. 在大多數時間里,雙方在沒有任何正式書面協議的情況下開展業務,而是承認他們從事的企業是「基于相互尊重和信任的互惠互利」。從 2020 年 8 月到 2021 年 3 月,原告為雙方的共同利益創造了數億美元的利潤。這些利潤以交易費、質押代幣獎勵和其他增值資產的形式出現。與任何投資關系一樣,原告和 Stone 負責從提供給他們的資金中獲利,而 Celsius 負責確保其投資策略不會阻止其以實物形式償還存款人。

7. 當 Stone 發現被告不僅缺乏基本的安全控制來保護其持有的客戶資金中的數十億美元,而且他們正在積極利用客戶資金操縱加密資產市場,以造福于自己時,雙方的關系開始破裂。最令人震驚的例子是原告發現 Celsius 使用客戶比特幣存款為其自己的加密資產「Celsius token」(「CEL」)拉盤。

8. Stone 還了解到,被告未能進行基本會計處理危及客戶資金的多起事件。其中一個例子包括,對欠客戶的某些款項進行不當會計處理,導致該公司承擔了 2 億美元的債務,甚至不知道它是如何或為什么欠款的。

9. 這些令人難以置信的損失意味著,如果客戶要求返還資金,數十億美元的客戶存款將無法退還給這些客戶。Celsius 并不擔心這些風險,因為它認為自己管理的數十億美元客戶存款是自己的財產。具體來說,Celsius 網站上的服務條款規定,「作為服務的一部分,轉移到 Celsius 的所有數字資產均由 Celsius 自己擁有和持有。」此外,Celsius 服務條款規定「Celsius 不代表您持有任何數字資產」,而是「擁有、持有和/或」。

10. 當原告對 Celsius 在沒有適當風險管理的情況下使用客戶資金表示擔憂時,Celsius 高管反復向 Stone 保證,該公司已進行必要的對沖交易,以確保某些加密資產的價格波動不會對該公司或其償還儲戶的能力產生重大不利影響。Stone 和他的團隊在部署某些交易策略時依賴于這些表述。

11. 但這些承諾都是謊言。盡管 Celsius 一再作出保證,但它未能實施基本的風險管理戰略,以防范許多已部署的投資戰略中固有的價格波動風險。這些失敗不僅損害了原告的利益,對利潤份額產生了負面影響,而且現在導致 Celsius 拒絕接受客戶的提款請求。

12. Celsius 的前首席財務官與原告有相同的擔憂,并多次向 Celsius 的高級管理層提出這些問題。

13. 面對越來越多的證據表明被告組織混亂、管理不善和欺詐,原告得出結論,他不能再為被告工作。2021 年 3 月,原告通知被告,他將終止業務關系。作為報復,被告一再拒絕承認 Stone 的辭職,然后拒絕向原告支付他們應得的利潤份額。

美SEC起訴幣安和Coinbase后本周比特幣市場已實現虧損超過利潤:金色財經報道,據Glassnode披露數據顯示,美國證券交易委員會起訴幣安和Coinbase之后,本周過去四天里比特幣持有者的已實現虧損額達到7.98億美元,超過了已實現利潤。期間,6月5日當日的已實現虧損額較高,說明美國證券交易委員會起訴幣安比起訴Coinbase更能引發拋售。(cryptoslate)[2023/6/10 21:28:26]

14. 最近幾周公開發生的不幸事件表明,原告是對的——Celsius 對其客戶資金的管理嚴重不當,未能進行基本的內部審計以說明其義務,并操縱加密資產以使其本身和委托人受益。

……

28. Celsius 是一個加密資產借貸平臺,為各種加密資產的貸款提供便利。Celsius 的商業模式類似于存款貸款人,接受消費者的貨幣存款,然后使用這些資金通過貸款和投資向市場提供流動性。然而,在 Celsius 的情況下,儲戶將其加密資產交給 Celsius,而不是法定貨幣,以換取承諾的利率。

29. 像銀行一樣,Celsius 意味著負責任地投資這些資金,賺取回報,向儲戶支付他們賺取的利息,并保留利潤。重要的是,如果 Celsius 無法將儲戶的資金投資于收益高于所欠利息的投資,他們將虧損。然而,消費者信托的核心承諾是,Celsius 有足夠的資金根據要求為其每個用戶退還加密資產存款。

30.Celsius 的商業模式旨在復制傳統存款銀行,但他們的服務條款試圖保護他們免受同樣的責任。例如,服務條款規定任何資金并非存放在客戶的賬戶上,而是成為客戶的賬面財產。Celsius 可以隨心所欲挪用。而且,與傳統的存款機構不同,Celsius 不對客戶資金的任何損失投保自己的保險。Celsius 有效地采取對其客戶的資金不承擔任何責任的法律規避手段。

31. Celsius 不基于信用向消費者提供貸款,只向存放加密資產用作抵押品的零售借款人提供貸款。例如,如果借款人想要以比特幣作為抵押品借入 10,000 美元,則必須存入幾乎四倍于該金額的資金,并按照最低的提供利率鎖定。借款人還必須維持某些貸款抵押品比率否則 Celsius 將清算抵押品以確保貸款。這與傳統股票經紀行的追加保證金不一樣。

33. 由于對加密借貸平臺的需求不斷增長,Celsius 為其消費者保管的存款已經變得異常龐大。確實,僅僅幾個月在提交此文件之前,Celsius 持有價值超過 200 億美元的加密資產存款。

34. 盡管客戶存款數額驚人,Celsius 及其管理層很少有交易和投資加密資產的經驗。2020 年夏天,由于 DeFi 創新和復雜的概念產生很好的理財收益,Celsius 尋求參與 DeFi 但缺乏專業知識。Celsius 看到機會利用其客戶資金參與 DeFi 項目熱潮,Celsius 試圖聘請一位專家來處理客戶資金,以部署在 DeFi 協議。

35. 2020 年夏天,Celsius 找到并討好其加密資產交易團隊。

36. Jason Stone 是 KeyFi 的創始人兼首席執行官,KeyFi 是一家技術公司專注于 DeFi 部署和相關策略。Stone 和他的團隊在 DeFi 領域取得了巨大成功,并在部署有利可圖的 DeFi 策略方面取得了成就。Celsius 的創始人跟 Stone 很熟悉。2019 年底至 2020 年初,Alex Mashinsk(Celsius 的創始人兼首席執行官)和 Nuke Goldstein(Celsius 的聯合創始人兼首席技術官)在 KeyFi 上投資了數萬美元。

數據:自美SEC起訴Binance后,一些機構、鯨魚和SmartMoney紛紛從底部買入:金色財經報道,Lookonchain監測顯示,受美國SEC起訴Binance的影響,市場上有很多FUD。但是一些機構、鯨魚和SmartMoney似乎在從底部買入。其中:

- 在SEC起訴Binance的消息傳出后,Cumberland從Circle撤回了6790萬枚USDC,并將6710萬美元USDC存入Coinbase;

- FalconX從Circle收到了3700萬枚USDC,并將2950萬枚USDC存入Binance;

- FBG Capital在SEC起訴Binance新聞報道后向Binance存入了4400萬枚USDT;

- 一短線交易的SmartMoney將1590萬枚USDT存入Binance并買入8800枚ETH,平均買入價約為1808 美元;

- “0x3eC9”開頭鯨魚從Aave中提取了 703,871枚USDC和2,641,144枚USDT,然后以1810美元的平均價格購買了1848枚ETH,價值約335萬美元。[2023/6/6 21:19:07]

37. 2020 年,Stone 與 Mashinsky 和 Celsius 的其他經理進行了多次討論使用 KeyFi 的專業知識部署先進策略的可能性。通過客戶存款賺錢。那年夏天,原告 KeyFi 和 Celsius 達成了握手協議,KeyFi 將管理數十億美元來自 Celsius 客戶的加密存款。

38. 2020 年 8 月 19 日左右,在沒有達成正式協議的情況下,Celsius 開始將數億美元的加密資產轉移給 Stone 和他的團隊。Celsius 創造一個新的以太坊錢包地址,稱為「0xb1」賬戶,此后幾乎所有 Celsius 轉移的資產都由 Stone 將部署到該地址。

39. 在任何時候,Celsius 都保持對 0xb1 帳戶的完全控制;的確,在 Stone 與 Celsius 合作的大部分時間里,他只能訪問 0xb1 帳戶。通過使用 VPN 登錄到已登錄到 0xb1 的由 Celsius 控制的計算機帳戶。

40. 不久之后,Celsius 平臺給 Stone 提供了對 0xb1 帳戶的直接訪問權限。其原因是服務提供商 GoDaddy.com 遭到黑客的「DNS 攻擊」。在黑客攻擊期間,它影響了 Celsius 的所有云基礎設施和環境,Celsius 和 KeyFi 擔心黑客可以完全劫持 Celsius 的所有網絡流量。因此,為了保護 0xb1 帳戶,Celsius 為 Stone 提供了 0xb1 帳戶的私鑰,以便他可以順暢地訪問該帳戶而無需使用 VPN。

41. 0xb1 賬戶相關的所有存款和交易歷史都可以在Etherscan 上查看。

42. 盡管轉讓的資產價值驚人且雙方有意分享資產所產生的利潤,但雙方沒有正式的書面協議。這相當于 Celsius 繼續向 Stone 轉移數億美元,委托 Stone 和他的團隊進行投資,一切都基于雙方的握手協議。

43. 除了將加密資產轉移給 Stone 進行投資外,Celsius 還使用 Stone 的名義進行某些交易,但未將資產轉讓給 Stone 的控制。雙方約定將這類交易的損益記錄在 KeyFi 的損益表中,目的是計算 KeyFi 和 Stone 的利潤份額。

美國SEC修改針對Ripple的起訴書,增加對兩名高管的新指控:美國證券交易委員會(SEC)已就針對Ripple公司的訴訟提交了一份修改后的起訴書。密切關注此案進展的律師Jeremy Hogan說,修訂后的起訴書現在包含了更多有關本案被告Ripple首席執行官Brad Garlinghouse和聯合創始人Chris Larsen的事實細節。修改后的起訴書第10段現在強調了一項新的指控稱“Larsen和Garlinghouse都在談判和批準Ripple向機構出售XRP以及向個人投資者提供XRP的其他要約中發揮了重要作用”。

Jeremy Hogan說,針對個別被告的做法很奇怪,因為SEC通常不會對發行問題資產的公司的相關個人提起訴訟。他補充稱:“證交會將兩名高管列為被告有點不尋常。”(AMBCrypto)[2021/2/19 17:29:53]

45. 2020 年 10 月,Celsius 和 Stone 決定從事某些 DeFi 交易需要適當風險管理和對沖,以防范代幣價格上漲對加密資產造成的變動。具體來說,Celsius 的管理層告訴 Stone,它將監控 Stone 的 DeFi 活動并部署某些可以防范價格的對沖策略。這是因為 Stone 的 DeFi 策略是基于以太坊以大量 ETH 存款并將其投入可能回報的 DeFi 項目,獲得非 ETH 計價的資產。

2. Celsius / KeyFi 諒解備忘錄(The Celsius / KeyFi MOU)

46. KeyFi 的投資策略非常有利可圖。因此,在 2020 年 10 月 1 日或前后,Celsius Network 和 KeyFi 共同管理超過一個月的用戶資金。KeyFi 簽訂了一份諒解備忘錄(「MOU」),他們努力實現 形成一種合作結構,KeyFi 將在合作中提供 DeFi 策略及其員工到 Celsius 的特殊渠道。

55. 雙方相互尊重和信任這種特殊關系。因為他們在業務存在高風險和不尋常的情況。Celsius 未經任何形式的正式書面協議,已經(在諒解備忘錄之前)向 Stone 和他的團隊轉移了數億美元。

56. 就其本身而言,KeyFi 同意投入其所有資源,捕捉所有加密理財機會來管理 Celsius 的投資,所有這些都沒有任何正式的保護文檔。除此之外,KeyFi 依靠 Celsius 來部署必要的對沖策略,作為 KeyFi 的投資策略的補充,并保護 KeyFi 由于交易加密資產的相對價值的價格波動造成的客戶存款損失。當然,KeyFi 相信它的新業務合作伙伴 Celsius 通常會進行誠信經營。

3. 資產購買協議和服務協議

57. 鑒于 Stone 管理 Celsius 客戶存款的成功案例。Celsius 顯然對 Stone 的管理非常滿意,因此他們決定 (1) 繼續向 Stone 發送資金以每周部署一次,并且 (2) 推進正式簽署諒解備忘錄所設想的協議。最終,在 2020 年 12 月 31 日左右,由 Celsius 起草的一系列兩份合同將 KeyFi 和 Celsius 之間的合作推向正式化:資產購買協議(「APA」)(作為附件 A)和服務協議(作為附件 B)。

i. APA 購買價格

ii. 酬金支付的計算

兩名美國男子通過SIM卡交換竊取加密貨幣而被起訴:金色財經報道,美國聯邦檢察官周三表示,兩名男子因通過SIM卡交換和網絡釣魚詐騙計劃從受害者那里竊取加密貨幣而被起訴。受害者是一家“數字貨幣投資”公司的所有者,被盜竊了價值16847美元的加密貨幣。[2020/10/29]

65. 凈利潤在預約定價安排和服務協議中定義為毛利率的函數所有活動的美元利潤減去某些成本和管理費用。Celsius 違反了 APA 和服務協議,拒絕向 KeyFi 提供此類費用的核算和費用。然而,KeyFi 估計減去此類成本和費用,可分配給各方的毛利潤超過 8.38 億美元。

66.Celsius 違反 APA,Celsius 和 SPV 拒絕向 KeyFi 支付其約定的費用這些利潤的份額。

67. Celsius 對 KeyFi 因 Celsius 失敗而獲得任何利潤提出異議保護自己免受加密資產升值的風險。Celsius 的客戶為其提供加密資產,并期望以相同的形式收回這些資產。Celsius 提供了類似的資產給 Stone 和 KeyFi 進行投資,但提供以美元評估的利潤。這產生了 Celsius 的風險是 KeyFi 可能會為其賺取美元利潤,但是,如果加密資產在價值,它可能無法盈利地回購基礎加密資產。

68. 例如,Celsius 向 KeyFi 提供了 100 個 ETH,總價值為 100,000 美元(假設每個 ETH 1,000 美元),KeyFi 的投資回報了包括 50 個 ETH 和其他總價值 150,000 美元的代幣組合,毫無疑問,這將構成一項有利可圖的美元投資。然而,如果在同一時期,ETH 價格上漲到每個代幣 1,250 美元,Celsius 需要將其美元投資轉換為 ETH,它必須使用其中一些美元利潤來做到這一點。如果 ETH 價格進一步上漲,它可能會超過利潤并要求 Celsius 使用自有資金購買 ETH。這種潛在的風險,即 Celsius 與客戶關系的產物,需要同時向他們返還資金已存放的種類在雙方的協議中未得到解決,因此仍留在 Celsius 公司。

69. 在任何時候,對于這種風險都有一個簡單的解決方案: Celsius 在提供加密貨幣給 Stone 和 KeyFi 的時候使用期貨合約進行對沖。換句話說,如果 Celsius 當場購買了看漲期權它提供給 Stone 和 KeyFi 的每個代幣的價格,這將完全避免風險資產升值的方式侵蝕了 Celsius 的美元利潤。

70. 事實上,Celsius 意識到了這種風險和解決方案。Celsius 向 Stone 表示它正在跟蹤其 DeFi 活動,通過各種對沖策略平衡風險,以及這樣的交易在執行該戰略時被視為「獲得批準的活動」。

75. Celsius 未能對沖是一個大錯誤。Celsius 深度了解 Stone 的 DeFi 策略涉及將大量 ETH 投入到流動性池中,其效果是當 ETH 升值時減少池中的 ETH 數量。這需要適當的對沖策略,但在這些交易過程中,ETH 相對于其他加密資產和美元。Celsius 是否像當事方那樣對沖了確切的風險在預約定價安排執行前后達成一致,雙方將享有實質性額外的凈利潤。

76. 2021 年 1 月,在 APA 和服務協議簽署前后,KeyFi 對 Celsius 的不當商業行為感到震驚,最終得出結論,Celsius 的商業行為非常腐敗,他和 KeyFi 無法再與 Celsius 做生意。Stone 的三項發現構成了他決定擺脫 KeyFi 首席執行官職位的基礎:

77. 首先,KeyFi 意識到,至少自 2020 年 2 月以來,Celsius 進行了一系列旨在人為抬高 CEL 代幣價格的交易。Celsius 代幣部署主管 Connor Nolan 告知 KeyFi,Celsius 在 2020 年 2 月至 2020 年 11 月期間,在公開市場上使用了約 4500 枚比特幣(現值為 9000 萬美元)作為客戶存款購買 CEL,以人為抬高價格。

78. 這一計劃的目的既是欺詐也是非法的:Celsius 通過向客戶提供更高的利率,誘使客戶以 CEL 付款。然后,通過故意和人為地抬高 CEL 價格,Celsius 能夠支付那些選擇以 CEL 形式收取利息的客戶,甚至更少的加密資產。

79. 此外,通過人為提高 CEL 價格,Mashinsky——在 CEL 的巔峰時期,他個人擁有價值數億美元的 CEL ——能夠極大地自肥。

80. 該方案還表明,CEL 的需求量和交易量很大。Celsius 利用這一人為需求說服貸款人,它在其國庫中持有的 CEL 是一種流動的、市場上可行的資產,可以用作向 Celsius 貸款的抵押品。Celsius 利用這些貸款向客戶支付利息,并向客戶提供由加密貨幣抵押品支持的貸款。由于 Celsius 仍在努力增加自己的利潤,這些貸款對 Celsius 的持續經營至關重要。從本質上講,Celsius 是在操縱 CEL 市場,以便它可以從其龐大的國庫中借款,以創造一種表面上它產生的收益超過欠客戶的金額的局面,而事實上它沒有。

81. 其次,Stone 意識到 Celsius 欺騙了他,說存在對沖交易,旨在對沖 Stone 正在進行的授權 DeFi 交易。Celsius 未能實施承諾的對沖交易,損害的不僅僅是 Stone 和 KeyFi。Stone 了解到,Celsius 未能對其所有盈利活動進行適當對沖,使其他客戶存款(即未由 SPV 管理)面臨潛在的數十億美元損失。

82. 第三,Stone 了解到進一步的財務管理不善,這有可能使公司陷入破產境地。如上所述,Celsius 支付了 CEL 存款的一部分利息,以及比特幣和以太坊等其他加密資產的一部分利息。對于選擇以其存入的加密資產(而非 CEL Token)支付的消費者,Celsius 在 2018 年至 2020 年期間以美國計價的方式將這些負債記入其賬本,盡管其以標的Token支付了客戶。然后,隨著加密資產的升值,它未能在其內部賬本中對這些資產進行按市價計價,這在其會計上造成了一個巨大的漏洞。

83. 2020 至 2021 期間,比特幣和以太坊等加密資產相對于美元大幅升值。然而,至少在 2021 之前的任何時候,Celsius 都未能更新其分布式賬本,以反映其負債的美元價值增加。會計錯誤掩蓋了 Celsius 不準備支付的數億美元負債。當 Jason Stone 離開 Celsius 時,Celsius 的資產負債表上有一個 1 億到 2 億美元的漏洞,它無法完全解釋或解決。盡管資產負債表出現破產,但 Celsius 繼續承擔更多的客戶資產,這意味著它繼續累積大量債務,損害了現有債權人的利益。

84. 2021 年 1 月,加密市場開始了一個牛市周期,導致 Celsius(曾魯莽和欺詐地未能對沖其投資)遭受嚴重的匯率損失。

85. 2021 年 1 月,ETH 價格在短短幾天內上漲了 50% 以上,并在接下來的幾周內繼續攀升。

86. Celsius 對 ETH 計價的儲戶負有巨額債務,但其持有的 ETH 并不等于這些債務。相反,Celsius 授權了 DeFi 策略,導致資產從 ETH 轉移到其他加密貨幣,并且(令人費解地)未能對沖這一眾所周知的風險。

87. 當客戶試圖提取 ETH 存款時,Celsius 被迫在公開市場以歷史最高價格購買 ETH,蒙受了巨大損失。面對流動性危機,Celsius 開始提供兩位數的利率,以吸引新的儲戶,這些儲戶的資金用于償還早期的儲戶和債權人。因此,盡管 Celsius 繼續將自己推銷為一家透明且資本充足的企業,但實際上它已成為一個龐氏騙局。

88. 到 2021 年 3 月,KeyFi 清楚地意識到,Celsius 在實施對沖方面撒謊,這一錯誤可能會對 Celsius 及其消費者造成財務上的破壞。這也可能對 KeyFi 的聲譽造成不可挽回的損害。

89. 當時,Celsius 已經在 2020 年 12 月 31 日的 15 天內錯過了應付給 KeyFi 的第一筆付款(「盈利付款」),并且從未支付過欠 KeyFi 或 SPV 的任何利潤。此外,被告無意根據諒解備忘錄、APA 和服務協議支付所需的利潤。雖然 Stone 已被授權購買 NFT,作為根據諒解備忘錄、APA 和服務協議的利潤份額的預付款,但 Celsius 未能提供總利潤份額的具體說明。

90. 2021 年 3 月 9 日,Stone 通知 Celsius,他將不再擔任 Celsius KeyFi 的首席執行官。

91. Stone 離開 Celsius KeyFi 后,Celsius 繼續訪問和控制 0xb1 錢包。Celsius 首席執行官 Alex Mashinsky 將這種控制權用于自己的個人利益。在一個例子中,Celsius 首席執行官將有價值的非金融資產從 0xb1 賬戶轉移到他妻子的錢包中。

92. 根據信息,自 Stone 辭職以來,Celsius 還沒有發現其他增值收購能夠彌補其向儲戶提供的高利率。由于其商業模式取決于向儲戶提供比他們投入的更多的資金,Celsius 必須不斷吸收新資本,以支付其對現有儲戶的債務。換句話說,Celsius 是一個龐氏騙局。

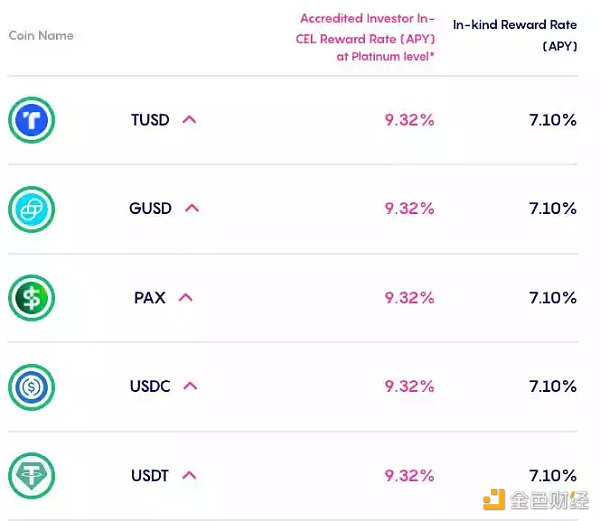

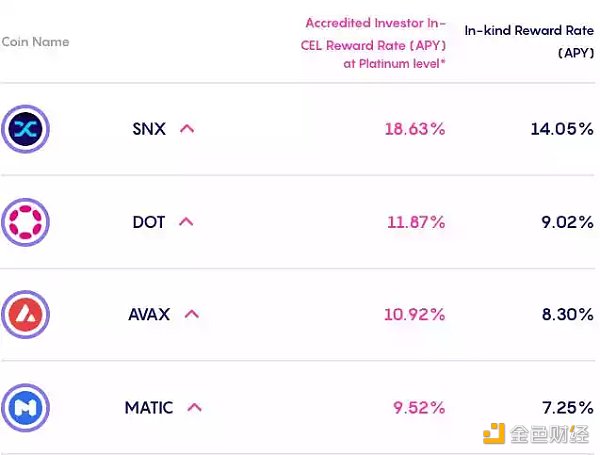

93. 例如,為了支付其日益增加的債務,Celsius 被要求從 Tether 獲得約 10 億美元的貸款。雖然 Celsius 為這筆 10 億美元的貸款支付了 5%-6% 的利息,但它對客戶的欠款卻大大增加,因為它接受了許多流行的代幣作為存款:

94. Tether 貸款和其他 Celsius 存款一起,被用來掩蓋 Celsius 實際上在資產負債表上資不抵債,其金庫中的錢少于欠儲戶的錢。即便如此,直到最近停止客戶取款,Celsius 仍在繼續推廣其高利率存款,以吸引新的儲戶向其提供更多資金,償還早期儲戶。

99. 2022 年 6 月 12 日,Celsius 宣布:由于極端的市場條件,今天我們宣布 Celsius 暫停賬戶之間的所有提款、交易和轉賬。我們今天采取這一行動是為了使 Celsius 在一段時間內更好地履行其退出義務。

100. Celsius 采取了這一激烈行動,因為它手頭沒有(現在仍然沒有)足夠的加密資產來履行它拖欠客戶的債務。

101. 就在該公告發布的前幾天,即 2022 年 6 月 7 日,Celsius 聲稱「根據我們的全面流動性風險管理框架,它擁有足夠的準備金(以及足夠的 ETH)來履行義務。」事實證明這是個謊言。該謊言也符合(如上所述)就其風險管理向原告作出的陳述。

103. 據報道,高盛正在尋求以 20 億美元的低價收購 Celsius 的資產(截至 2022 年 5 月 17 日,客戶存款價值約 118 億美元)。需要明確的是,根據 Celsius 服務條款,Celsius 聲稱這些由普通消費者提供的資產是其財產,不代表任何客戶持有。因此,任何此類資產購買都有可能抹去客戶的存款,以支付 Celsius 自己的貸款人。

104. 原告提起本訴訟,旨在追究 Celsius 對客戶存款的嚴重管理不善以及違反其對原告的合同義務的責任。

隨著區塊鏈的國際化發展,區塊鏈的教育越來越受到重視。雖然國內鮮有區塊鏈相關的課程,但是在世界各地高校已經開始著手于區塊鏈的相關教育及未來發展.

1900/1/1 0:00:00(報告出品方/作者:廣發證券,曠實,徐呈雋)(一)中辦國辦定調鼓勵文化數字創新業務,行業形成自律規范數字藏品作為新興產業,在我國尚未搭建由上至下完善的監管機制.

1900/1/1 0:00:00來源:老雅痞 有些人不使用 Web3——或者他們不想使用 Web3 是有原因的,你會認為進步的問題并不是一個真正的問題.

1900/1/1 0:00:001.金色觀察|Uniswap V3的“漏洞”風云公鏈上是原始森林,對于錢包團隊以及defi等團隊無法提前識別是否有安全問題,只能提示會有安全風險,同時,也無法控制用戶行為.

1900/1/1 0:00:00原文鏈接: https://www.circle.com/blog/usdc-trust-transparency-minimizing-risk 前言: 近日一位自稱 @CryptoInsid.

1900/1/1 0:00:00Chainbase 開發者在本文中結合自身經歷,分享一些關于 Web2 開發者如何更好地進入 Web3 的經驗.

1900/1/1 0:00:00