BTC/HKD-0.8%

BTC/HKD-0.8% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD-2.62%

SOL/HKD-2.62% XRP/HKD-0.11%

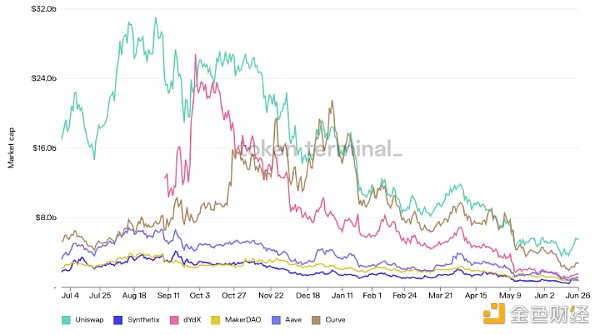

XRP/HKD-0.11%在去年的大部分時間里,DeFi 一直處于低迷狀態。隨著流動性挖礦逐漸淡出焦點,投資者和散戶將注意力轉移到其他地方。DeFi 冬季開始于大盤拋售前幾個月,大多數 DeFi 代幣從歷史高點下跌了 90% 以上。

隨著更多資產上鏈,其他加密行業的增長將為 DeFi 提供催化劑。在短期內,2020/2021 年的牛市幫助將數十億美元投入到加密項目的資金中,這些資金將不可避免地進入 DeFi。從中期來看,新興的 Web3 類別,如 DAO、NFT、游戲和物理網絡,將成倍擴大鏈上經濟活動。這些資產將把 DeFi 的潛在市場擴大一個數量級。押注 DeFi 就是押注加密貨幣的成功。

未來的 DeFi 看起來將與 2020 年夏季的 DeFi 大不相同。有耐心的受托人將取代冒險者。低風險的 10% 收益率將取代以垃圾幣計價的四位數 APY。未來的 DeFi 投資者將關心穩定幣、ETH 等 L1 代幣及其原生代幣的收益。這將為結構化產品提供催化劑。加密原生公司將需要營運資金,這將推動對信貸的需求。

CoinDesk推出Consensus大會的多年期NFT訪問通行證:金色財經報道,由CoinDesk策劃,是加密貨幣和Web3領域最大的年度活動之一Consensus大會,似乎活動團隊正在為2023年的迭代進行重大改進。近日,CoinDesk宣布了一系列合作伙伴關系,旨在為該活動創造一種NFT代幣門控體驗。它是以Microcosms為中心的一個NFT集合,將為持有者提供三年的Consensus大會通行證訪問權限,以及一個從2023年到2025年展開的多層次獎勵系統。[2023/3/6 12:43:52]

加密貨幣往往是一個極端的行業,向 DeFi 轉變的市場情緒當然也不例外。 2020 年夏季(通常稱為 DeFi 夏季)見證了流動性挖礦的興起,并在其白皮書中提到自反性的每個代幣中引入了新穎的代幣機制和大規模的價格上漲。事情顯然發生了變化。DeFi 的夏天已經被阿拉斯加的寒冬所取代。

在過去的九個月里,DeFI 一直處于持續的熊市中

是什么推動了這種情緒的轉變?雖然 DeFi 基本面解釋了其中的一部分,但我相信答案是:敘事驅動DeFi情緒轉變:

ZenGo X已修復DeSo網絡上的雙花漏洞:金色財經報道,加密錢包提供商ZenGo的研究部門ZenGo X表示,在去中心化社交(DeSo)網絡上發現了一個雙花漏洞,該漏洞可能會耗盡DeSo儲備Gringotts Bank中的資金。DeSo向ZenGo獎勵了75,000美元。ZenGo X還表示,該安全性不會對用戶資金或DeSo區塊鏈構成任何風險。ZenGoX建議的解決方案已由DeSo實施。[2021/12/1 12:44:29]

推動這個市場的最初炒作浪潮——流動性挖礦——已經消退

其他地方有更閃亮的東西

對流動性挖礦缺點的詳細分析超出了本文的范圍,但不用說,現在很明顯,流動性挖礦本身并不能帶來可持續增長。幾個最大的問題:

被補貼的流動性是高度唯利是圖,一旦激勵結束,資金就會離開池子。

收益主要是通過代幣獎勵產生的——如果這些代幣價格下跌,獎勵就會下降。因此,DeFi 價格的任何廣泛下跌都會降低流動性挖礦活動的吸引力,從而產生負面的飛輪。

與加密貨幣中的大多數事物一樣,很少有項目具有實際的產品市場契合度,零售參與者在經歷了多次拉扯和黑客攻擊后最終失去了興趣。

分析 | Coindesk:BTC短期依然看漲:據Coindesk分析師稱,BTC在上周五收盤價高于4055美元,在日線上獲得支撐,短期依然看漲,本周將可能測試2月高點4190美元。但周六蠟燭圖上出現十字星線,可能會引發拋壓情緒,并進一步下跌至3938美元。BTC在4236美元上方的看漲逆轉仍有待觀察,其可能延續2015年10月牛市突破前九個月的觸底形勢。根據Bitstamp數據,BTC第一季度上漲了10.91%,為2017年第四季度以來首次出現兩位數的季度增長。[2019/4/1]

另一個給 DeFi 帶來阻力的因素是更閃亮的東西的出現。在高端收藏品和名人采用 NFT 的推動下,人們對 NFT 的興趣激增。區塊鏈游戲在 2021/2022 年也出現了大幅增長,并將散戶注意力從 DeFi 上移開。

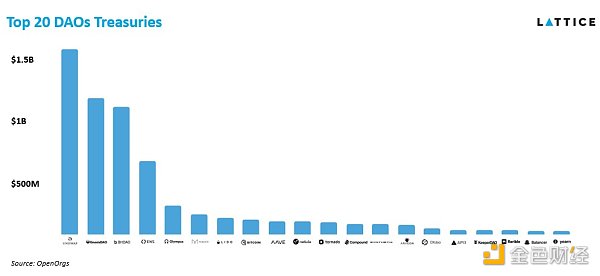

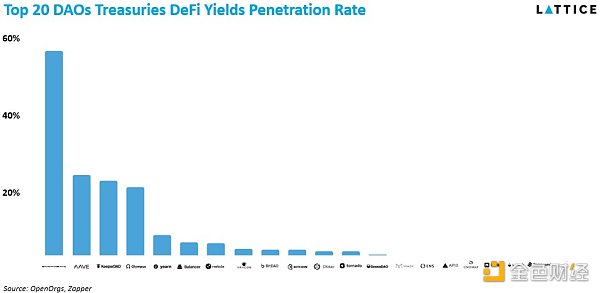

盡管業界已經浪費了很多腦細胞來爭論眾所周知的機構何時會進入 DeFi,但很少有人關注已經上鏈的數十億資產。在過去兩年中,隨著 Uniswap 等越來越多的項目推出治理代幣,鏈上金庫的價值也在膨脹。盡管市場嚴重蕭條,但仍有大量項目擁有超過 1 億美元的資金。還有越來越多的鏈上投資工具。擁有超過 10 億美元資產的 BitDAO 是最大的。

行情 | Coindesk最新分析:ETH或將向下試探8EMA:據Coindesk最新分析,ETH跌破21EMA 420.65美元,或將向下試探8EMA。RSI現中性,交易量偏低,正處于整理區間。[2018/8/2]

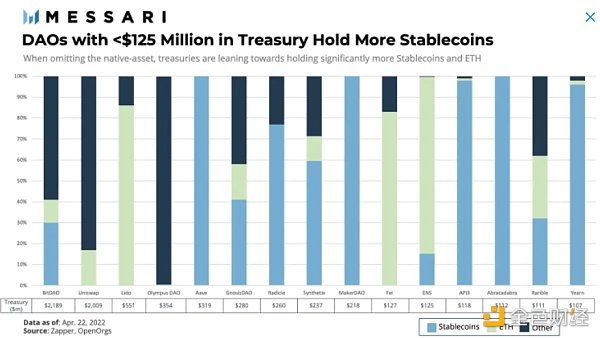

加密金庫通常由項目的本地資產主導,但也經常持有穩定幣和 ETH(或項目青睞的任何 L1 代幣)。

盡管在過去兩年中籌集了創紀錄的資金,但加密項目在 DeFi 中部署的資金卻出人意料地少。部分原因是(合理地)風險管理——DeFi 是有風險的,上個月出現了 Terra 和 3AC 的大規模暴雷。擁有少量資金的私人初創公司當然應該對其資產高度保守。

很少有 DeFi 金庫有意義地擁抱 DeFi

分析 | Coindesk分析師:若今日收盤價高于6250美元,BTC有望開啟短時反彈:Coindesk分析師發文表示:市場可能即將迎來一場反彈,如果今日收盤時(UTC時間)高于6250美元,BTC可能會在本周余下的時間里表現得更加積極;在這種情況下,BTC價格可能會試探下跌通道阻力位——暫報6800美元;如果放量突破下跌通道,有望將價格推升至7700美元;如果收盤價(UTC時間)低于6000美元(2月低點),價格可能進一步跌至5090美元。行情顯示,BTC暫報6205.49 美元,今日漲幅5.34%。[2018/6/25]

然而,已建立的鏈上金庫協議是一個動態經濟體,應該優化其金庫的(風險調整后的)績效。 DeFi 是他們這樣做的明顯方式。協議將通過將一部分部署到已建立的 DeFi 協議的多元化籃子中,合理地尋求每年 3-5% 的復合收益。鑒于即將到來的熊市總是將燒錢速度放在首位,這些金庫可能遲早會開始關注收益率。

許多加密貨幣金庫已經探索進入 DeFi。早期采用者和討論的一些例子

Synthetix 財政部于 2021 年 11 月將 500 萬美元的 USDC 部署到 Maple

2 月,PoolTogether 開始探索使用 Notional 在其穩定幣中賺取收益

今年 3 月 Notional 提議 Angle 應利用 Notional 賺取其金庫的收益

Index Coop 擁有最復雜的資金管理策略之一,并且自 2021 年 8 月以來一直在穩定地賺取收益。Index Coop 的金融巢穴利用其資金來支持自己的產品并擴展其跑道。 Index Coop 已部署近 300 萬美元來支持其產品線的流動性。在財務方面,Index Coop 在 Balancer、Aave 和 Uniswap 的穩定收益超過 500 萬美元。鑒于 Index Coop 在使用 DeFi 擴展其跑道方面取得的成功,我預計許多其他金庫也會效仿。

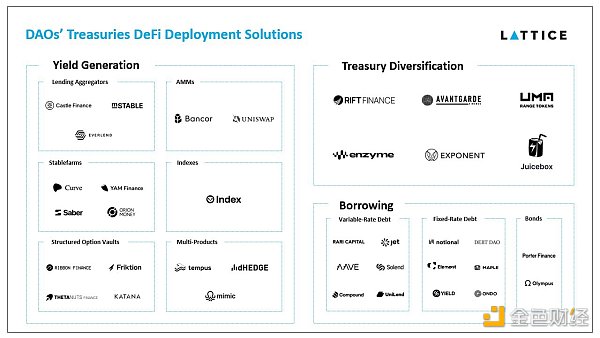

DAO 資金管理工具的出現可能有助于促進這種采用,因為它使 DAO 更容易在鏈上部署資金和管理風險。在軟件方面,Coinbooks(萊迪思投資組合公司)和 Coinshift 讓 DAO 更容易跟蹤他們的財務狀況。 Llama 還建立了一個加密本地會計,為 DAO 的財務管理提供建議。

過去一年,游戲和 DAO 等新興 Web3 類別的關注度呈爆炸式增長。隨著 Axie Infinity 成為地球上討論最多的游戲之一,資金充斥著這個空間,去年至少有 100 款區塊鏈游戲籌集了資金。同樣,Constitution DAO 為 DAO 帶來了主流關注,并幫助催化了數千萬美元投入到鏈上眾籌活動中。在我看來,這些類別是 DeFi 的明顯催化劑。兩者都帶來了越來越多的鏈上資產,從而擴大了 DeFi 的潛在市場。

如果區塊鏈游戲以任何形式成功,必然會帶動更多的資產和用戶進入 DeFi。區塊鏈游戲將擴大加密錢包的安裝基礎,并使用戶熟悉穩定幣等鏈上資產。區塊鏈游戲還將創建虛擬經濟,通過游戲內資產擴大鏈上資產的范圍,并增加對信貸等經濟原語的需求。

DAO 的興起也將擴大 DeFi 的潛在市場。像ConstitutionDAO 這樣的眾籌活動將使更多用戶加入Web3。他們還將通過將工資和財務管理等企業金融活動轉移到公共區塊鏈上來增加鏈上經濟活動。

未來領先的 DeFi 協議將滿足耐心和更保守的資本分配者的需求。這些分配者將希望通過穩定幣、ETH 等 L1 代幣及其原生代幣獲得可持續的收益來增加他們的國債。項目國庫和 DAO 將希望獲得營運資金,而不必不斷出售其國庫。這為結構性產品和信貸提供了順風。

結構性產品是預先打包的投資,利用衍生品使投資者更容易實現特定的風險回報目標,例如提高收益率。在 DeFi 環境中,結構化產品通常以單一資產金庫的形式出現,以賺取收益。領先的結構化產品平臺包括 Ribbon 和 Friktion。Ribbon 最受歡迎的產品是其 Theta Vault,它通過運行自動期權銷售策略來賺取收益。

結構化產品將隨著 DeFi 的成熟而增長,因為它們可以為各種資產提供可持續的收益。結構性產品通過波動的自然市場力量和希望轉移風險的參與者產生可持續的(盡管通常不是無風險的)收益。它們還可以支持大多數流動代幣的收益生成,這使得它們對于希望在其金庫中復合原生代幣的項目具有吸引力。例如,Ribbon 支持 $APE 和 $AAVE 等長尾資產的金庫。

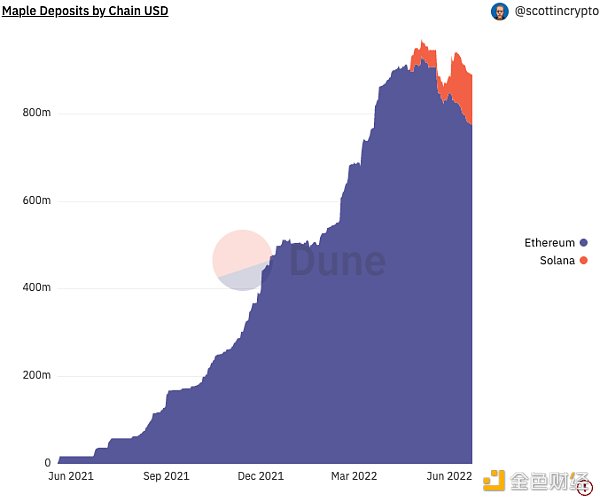

隨著需要營運資金的 Web3 實體的范圍擴大,去中心化信貸市場也將增長一個數量級。希望在不出售金庫的情況下為其運營提供資金的加密項目將利用鏈上債券市場。就在本月,Ribbon 通過利用 Porter 的債券平臺籌集了 300 萬美元。 Maple(萊迪思投資組合公司)已為加密原生機構提供了超過 10 億美元的信貸服務。雖然他們今天的客戶群主要由交易基金組成,但我預計未來將包括加密項目。

Maple 的鏈上信貸產品快速增長

信貸也將增長,因為它將提供 DeFi 中唯一可持續的競爭收益之一。今天,Aave 在 USDC 上提供

當我們進入看似持續的熊市時,該行業不可避免地會尋求下一個拯救我們的故事:DeSci、NFT 金融化、ETH L2。我認為答案就擺在我們面前——分散的金融產品每天處理數十億美元的交易,并成功地經受住了極其動蕩的市場。幾乎所有的加密論文都涉及在鏈上移動的金融活動,從定義上講,這增加了 DeFi 的潛在市場。這都是一個 DeFi 論點。

注意,本文內容不是投資建議。

近期,NFT 市場 OpenSea 宣布推出全新 Web3 市場協議 Seaport 協議,用于安全高效地買賣 NFT。本文將深度分析其關鍵業務實現和接口實現.

1900/1/1 0:00:00昨日,Yam Finance成功阻止了針對其儲備資金庫的治理攻擊。在這次攻擊中,攻擊者掩人耳目地通過內部交易提交治理提案,該惡意治理提案包括一個未經驗證的合約,最終目的是將Yam的協議資金儲備轉.

1900/1/1 0:00:00“引進來,投出去。” 2022年7月1日,MakerDAO社區對5億枚DAI金庫投資策略分配投票已結束,57.67%支持將5億DAI金庫的80%投向美國短期國債,20%投向IG Corp債券.

1900/1/1 0:00:00來源:老雅痞 在一個物質豐富的世界里,注意力是最稀缺的資產。互聯網使分享文章、圖片和視頻比以往任何時候都更加便宜和高效,這創造了大量的數據。在計算機化的世界里,你的數據是驅動決策的燃料.

1900/1/1 0:00:00頭條 ▌青浦區首次發出數字人民幣人才獎勵金色財經消息,近日,青浦區人社局探索開展了應用數字人民幣方式兌付人才資金的試點工作.

1900/1/1 0:00:006 月 30 日,全球反洗錢和打擊資助恐怖主義(AML/CFT)措施的標準制定者——金融行動特別工作組(FATF)發布了一份關于其加密資產指南的應用情況報告.

1900/1/1 0:00:00