BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+1.56%

ETH/HKD+1.56% LTC/HKD+0.34%

LTC/HKD+0.34% ADA/HKD+0.96%

ADA/HKD+0.96% SOL/HKD+3.14%

SOL/HKD+3.14% XRP/HKD+0.59%

XRP/HKD+0.59%本文來自Nansen,Odaily星球日報經授權轉載發布。

我們評估了加密資產的周期階段,并根據市場參與者的情緒探索了特定 NFT 的價格行為

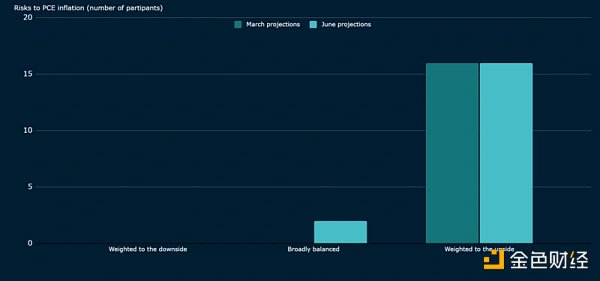

普通代幣(同質化代幣)周期:Nansen 分析了投資者情緒和宏觀經濟指標,總結如下:

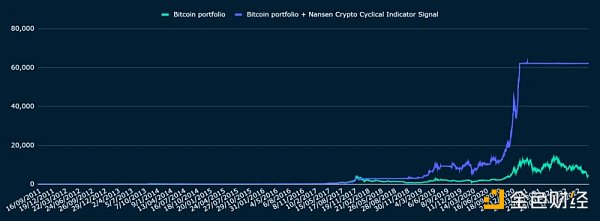

2022 年 5 月,投資者情緒轉為“恐慌”,標志著加密貨幣價格長期整合的開始(見圖 1)

為了使加密貨幣價格退出整合階段并觸底反彈,基本面的不確定性必須降低

這種情況的主要情況是美聯儲更加專注于失業,而不是通脹。

實際增長正在急劇放緩,這意味著這種情況越來越接近。

歷史分析表明,美聯儲在 2023 年第一季度之前暫停貨幣緊縮政策的可能性更高(見圖 6)

NFT (同質化代幣)周期:NFT 與普通代幣的相關性弱于普通代幣間的相關性,Nansen 基于兩個鏈上指標開發了一個特定于 NFT 市場的投資者情緒指標:

追蹤 NFT 價格的已實現波動率:更高的已實現波動率 -> 更高的遠期每周收益

藍籌 NFT 的交易量與所有 NFT 的銷售額:較高的比率 -> 較低的遠期每周回報(參見圖 21 進行回測)

我們最近對加密資產市場的分析揭示了四個見解:

1)投資者的情緒在 5 月轉為極度恐慌,這轉化為對穩定幣(尤其是 USDC)的加速配置,以及對各種數字資產(和非數字)“避風港”的投資。在我們看來,這導致了普通代幣價格的調整,市場需要更多時間來消化。

2)當前的宏觀經濟周期正在從滯脹過渡,例如實際增長放緩和通脹上升,導致實際增長急劇惡化和通脹高企。實際增長越弱,美聯儲推遲進一步加息收緊政策(“美聯儲看跌期權”)的可能性就越大。當這個概率達到足夠的閾值時,它可能會支持加密貨幣市場。

3)根據我們文件中審查的宏觀指標,我們已接近(估計 2022 年第四季度 - 2023 年第一季度)但尚未完全處于支持階段。

4)這種有利的貨幣緊縮的暫停,可能比過去的周期更短,因為我們認為在全球地緣因素、全球供應鏈的解體和享受退休生活的“嬰兒潮一代”(資產所有權方面最富有的一代)的多年花費支出的推動下,通脹可能會在衰退后重新加速。

將我們的分析擴展到, NFT(非同質化代幣) 市場,我們的分析表明,以下指標往往會導致 NFT 價格:1) NFT 的追蹤價格波動和 2) 更成熟的NFT藏品的交易量與所有交易量的比率。最后,我們警告說,鑒于可用的數據樣本很小(每周交易數據略少于一年),對圍繞特定 NFT 觀察到的統計關系的解釋存在局限性。在將來的研究中納入更多的樣本外實時數據將有助于驗證我們研究結果的穩健性。

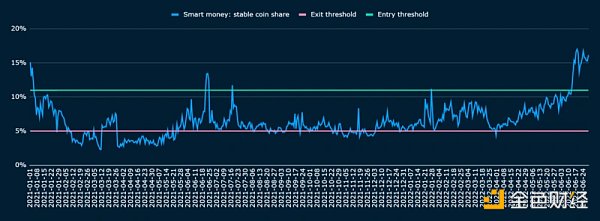

Nansen 穩定幣風險偏好指標(Stablecoin Risk Appetite Indicator)?通過測量“聰明錢”的錢包的美元總余額中對穩定幣的相對分配來衡量加密投資者的情緒(見圖 1)。2022 年 5 月,這一比率飆升,在撰寫本文時,該比率約為 16%,高于我們 11% 的“恐慌閾值”(更多詳細內容,請參閱本文)。

CZ:Binance因安全維護每月短信成本超過千萬美元:1月15日消息,Binance幣安創始人 CZ 發布推文稱,Binance 每月僅在 SMS(短信息服務)上的花費已超過 1 千萬美元,安全維護并不便宜。[2023/1/15 11:13:00]

在 UST 和 sETH 各自的脫鉤事件(參見 Nansen 關于UST脫鉤事件報告)以及跨流動資金池和其他 DeFi 協議的杠桿投資計劃解體之后,市場情緒和價格惡化,這是可以理解的。 根據穩定幣風險偏好指標,隨著加密貨幣價格的調整,投資者正在加劇擔憂。該指標跌破 11% 的閾值將觸發風險信號,這與 Smart Money 投資者的悲觀情緒減弱相同。

圖?1: 穩定幣風險偏好指標

來源: Nansen Query

僅依靠情緒,不足以要求加密資產價格出現逆勢“底部”。只要資產價格背后的基本面驅動因素仍然是負面的,情緒就可能繼續低迷。這是投資者的風險認知與實際潛在的基本面不確定性之間的差異(詳見第 3.1 節)。

從歷史上看,高通脹和波動的宏觀環境不利于風險資產(加密資產也不例外),因為即使實際需求惡化(下頂線),它也會迫使貼現率更高。

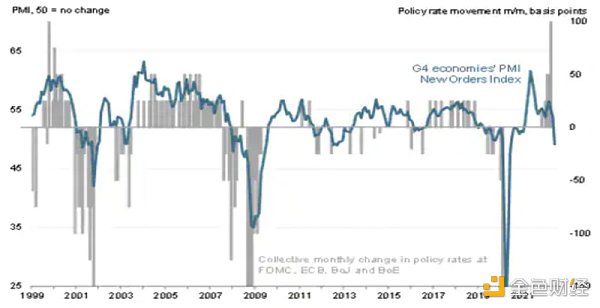

在過去的幾周里,宏觀勢頭一直在演變。增長放緩更為明顯,數據動能為負面(例如,負面意外數量與市場預期相比上升)。這在全球范圍內不斷下降的商業和消費者調查中尤為明顯。采購經理人指數 (PMI) 調查是引領工業和最終宏觀周期的指標,正在走向收縮(見圖 2)。與此同時,世界各地的公司都在報告:a) 補充庫存,b) 新訂單下降,c) 穩定價格壓力(某些行業僅截至 6 月)。隨著消費者選擇縮減支出以應對更高的價格,并且隨著制造業供應鏈的正常化,需求驅動的通脹可能會正常化。然而,通脹遠未達到美聯儲 2% 的目標,而與需求無關的驅動因素,例如地緣和美國 CPI組合中租金部分的技術滯后,意味著通脹即使放緩,也不太可能回到美聯儲目標。

圖2: G4(美國、歐元區、日本、英國)制造業 PMI 新訂單,2022 年 6 月

來源: Markit, S&PGlobal

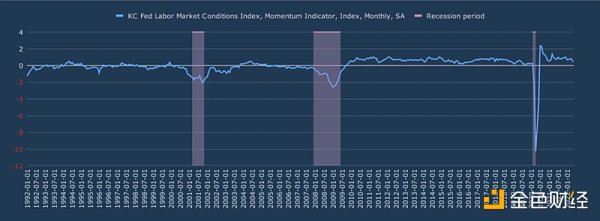

然后我們轉向美聯儲除了“穩定價格”之外的第二個任務,即“最大就業率”。根據各種指標,美國勞動力市場非常緊張,但這里的勢頭也是負面的。例如,堪薩斯城勞動力市場動量指標在宏觀經濟放緩接近 0 之前趨于收縮(見圖 3)。

圖?3: 堪薩斯城聯儲勞動力市場動能指標與歷史衰退

來源: St-Louis Fed and Kansas City Fed

目前,美聯儲優先考慮其通脹任務,美聯儲主席在最近的參議院證詞中甚至含蓄地承認經濟衰退迫在眉睫的可能性很高:“[軟著陸]這是我們的目標,這將是非常具有挑戰性的……我們能否做到這一點的問題將在某種程度上取決于我們無法控制的因素”。

Binance借貸平臺新增支持APT作為可抵押資產:10月19日消息,據Binance官方公告,其質押借幣平臺Binance Loans新增支持APT和PUNDIX為可抵押資產。[2022/10/19 17:32:46]

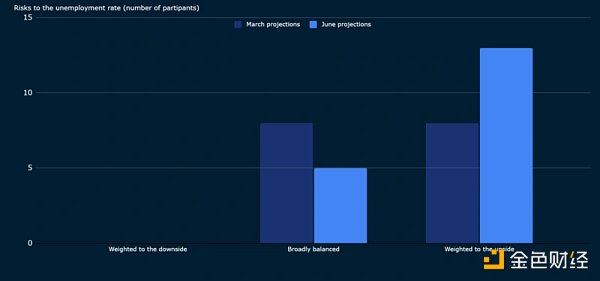

我們預計美國勞動力市場將在 2022 年第三季度至 2023 年第二季度急劇惡化,并從一個不確定的領域轉變為美聯儲的主要關注點(見圖 4)。

圖?4:美聯儲 2022 年 6 月會議經濟預測摘要

來源: Fed economic projections June 2022

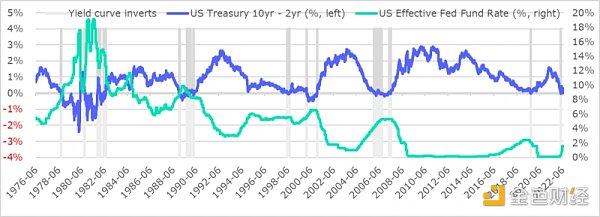

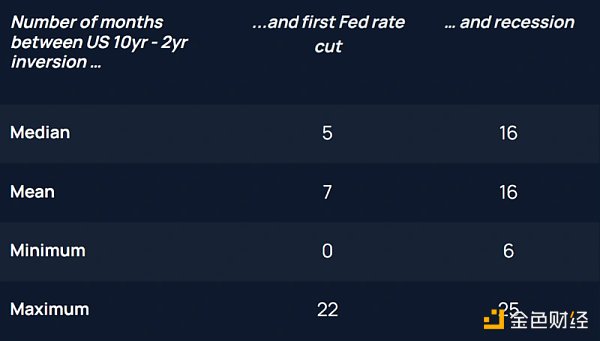

我們試圖使用最可靠的經濟衰退預測指標——美國國債收益率曲線來衡量美聯儲啟動的時間范圍估計(見圖 5)。根據我們的歷史分析,收益率曲線倒掛(我們在此使用美國 10 年至 2 年到期)與首次政策降息之間的前置時間約為 7 個月(平均)。這將轉化為降息的可能性更大,或者更有可能的是,在 2023 年第一季度之前暫停貨幣緊縮,然后到 2023 年第三季度出現衰退(平均領先 16 個月)。我們注意到,提前期的分布范圍很廣,美聯儲暫停的最大或最晚日期估計在 2024 年第一季度(22 個月)。對利率最敏感的風險資產,例如加密資產,可能會搶先體現“美聯儲看跌期權”。

也就是說,我們想放大圖 5 的 1970 年代至 1980 年代初期的部分,其中美國經歷了多次交替的收益率曲線反轉和重新陡峭的事件。巧合的是,這是一個高通脹和波動的時期。我們懷疑 2023 年及以后的幾年將與 1970 年代有一些相似之處,因為美聯儲將不得不在很短的時間內交替關注通脹和失業率。

圖5: 美國國債 10 年至 2 年收益率與聯邦基金準備金率

來源: St-Louis Fed, Nansen analysis

圖?6:收益率曲線倒掛與美聯儲首次政策降息/衰退之間的歷史時間分布

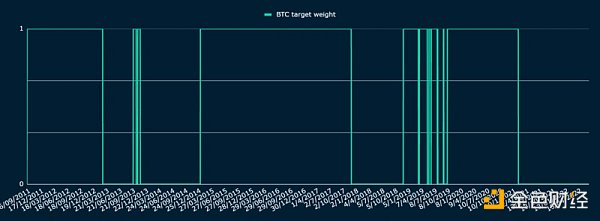

我們總結了宏觀輸入,即美國主權收益率曲線的陡峭程度,以及 G4 中央銀行資產負債表的增長率,以及圖所示周期性指標中加密貨幣實現市值與市值的鏈上估值7. 該指標最后一次轉為避險是在 2021 年 2 月,目前尚未轉為避險。我們對指標進行回測(自 2021 年 12 月起生效)并將結果顯示在圖 8 中。該圖顯示了風險承擔(100% 投資于 BTC)和風險規避(100% 投資于 USDC)周期性策略的回報指數信號。

Tortuga Finance正基于Aptos建立非托管流動性質押協議:8月14日消息,流動性質押項目Tortuga Finance發推稱,正在基于Aptos建立非托管流動性質押協議。Tortuga Finance致力于支持獨立驗證器,并提高Aptos的中本系數。[2022/8/14 12:23:59]

圖?7: Nansen加密周期指標?(1=risk-on, 0=risk-off)

來源: Nansen analysis

圖?8: BTC/USDC 100%/0% 策略的?Nansen Crypto 周期性指標回測

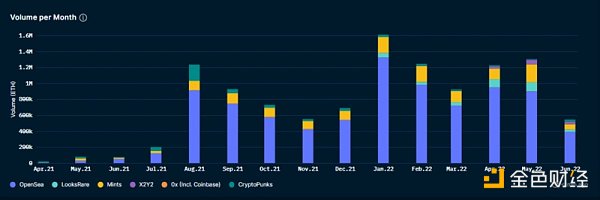

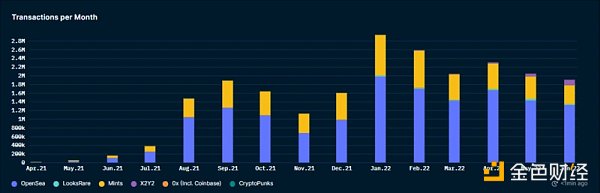

談到 NFT 市場,我們觀察到市場上存在類似的避險情緒。自 1 月份的峰值以來,月度 NFT 交易量和交易數量均有所下降(見圖 9 和 10)。

圖?9: NFT 在以太坊上月度交易量

來源: Nansen dashboards

圖10: NFT在以太坊上月度交易數量

然而,在 6 月份,Nansen NFT-500 指數與 Blue Chip-10、Social-100、Art-20 和 Metaverse-20 指數均顯示出小幅反轉趨勢(見圖 11)。值得注意的是,Art-20 指數的漲幅最大,為 +32.6%;從 6 月初的 739 點到月底收于 980 點。

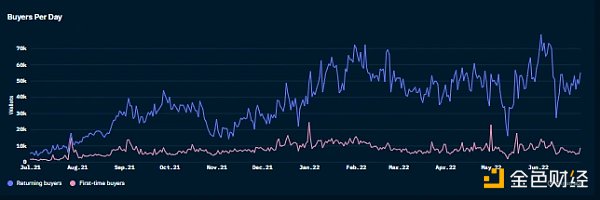

對 NFT 購買者趨勢的仔細分析顯示,在 6 月份,我們看到首次購買者和復購用戶再次緩慢進入市場(見圖 12)。鑒于之前的相關性分析暗示 NFT 與主流加密資產之間的相關性低于普通代幣之間的相關性,這一發現促使我們探索 NFT 特定的統計數據,并評估它們是否以及如何早于 NFT 價格發展。

圖11: Nansen NFT 指數

圖?12: NFT在以太坊上每日買家數量

資料: Nansen dashboards

雖然在為傳統金融資產定價時依賴于幾個微觀和宏觀金融指標,但 NFT 的新生性質和廣泛的加密市場意味著很少或有限的可靠市場指標有助于確定資產的估值和市場情緒。在缺乏可靠指標的同時,NFT 市場情緒也受到投資者投機的推動?(詳情請見Gunay & Muhammed, 2022).

公告 | Binance研究院正式上線:幣安發布公告稱,Binance研究院(Binance Research)現已正式上線,Binance研究院將定期推出區塊鏈行業及Binance已上線交易幣種的“項目研究報告”,旨在提高行業透明度,解決項目方與投資者之間信息不對稱問題,幫助投資者深入了解項目信息。Binance研究院已推出首份項目研報,研報除涵蓋項目的基本介紹外,還包括12個關鍵指標和亮點。[2018/11/9]

與比特幣或以太坊等加密資產不同,NFT 是不可替代的,這意味著每個代幣都是唯一可識別的,擁有不同的價值,并代表一種獨特的工具。NFT 獨特的不可替代特性,為各種應用引入了采用和實施區塊鏈技術的新方法。

盡管關于 NFT 的稀缺性維度一直存在爭議(Chohan,2021),但利用 NFT 屬性的創新方法正在出現。例如,NFT 用于記錄和表示藝術收藏品(Kugler,2021)。其他值得注意的應用包括向其他(數字)資產分配權利(Wilson、Karg & Ghaderi,2021?)、元宇宙中土地和資產所有權、物聯網 (IoT) 實施(Arcenegui、Arjona 和 Baturone,2021 )、點對點的能源交易(Karandikar、Chakravorty 和 Rong,2021 ),甚至野生動物保護(Mofokeng 和 Fatima,2018?)。此外,我們之前的 NFT 指數方法論,論文里分析了 500 多個 NFT 集合,使我們確定了 NFT 的四大類別——藝術、社交、游戲和元宇宙。該分析的一個關鍵觀察結果是 NFT 資產具有多個用例,并且可以分為多個 NFT 類別。

鑒于傳統的估值模型不一定適用于加密資產,人們已經將重點轉移到探索投資者情緒以駕馭這個市場。此外,現有文獻表明,加密資產市場效率低下,并且不符合有效市場假設(Anamika、Chakraborty 和 Subramaniam,2021 )。因此,本文是在確定 NFT 的價格行為時調查投資者情緒的作用的早期嘗試。 本文重點關注 NFT 作為一種資產類別(隨后將被稱為“NFT 市場”),而不是單個資產的 NFT 集合。我們的主要目標是確定可以解釋 NFT 價格行為的投資者情緒代理。為該分析選擇的投資者情緒代理包括模型,例如價格對過去實現的波動率的回歸,以及衡量數量、銷售速度甚至社交媒體“NFT”搜索出現的量化指標。

下面的第三部分概述了我們的方法,而第四部分報告了我們的實證分析結果。實證研究主要通過上下文相關的因果分析進行,我們估計了一個通用最小二乘回歸模型,以評估 NFT 回報在觀察期間對各種 NFT 特定“情緒”變量的依賴性。我們采用了一個由八個 NFT 集合組成的基線 NFT 市場指數。該指數旨在代表整體市場行為,并具有截至 2021 年初數據可用性的優勢。一旦確定 NFT 一籃子的價格行為,我們就針對 NFT 投資者情緒代理的影響對其進行了測試。最后,第五部分詳細介紹了我們的 NFT 投資者情緒指標的含義。

在傳統金融中,“風險偏好”指標有助于評估市場高峰和低谷的可能性(文獻:Illing & Meyer,2004)。風險偏好包括投資者對資產價格不確定性的風險認知,以及圍繞資產價格基本面因素本身的不確定性水平。這些成分都不是直接可觀察到的,但后者通常不太難估計。

日本金融廳發放牌照有16張,其中暫無幣安binance:截至目前,在日本共有16家公司獲得了經營數字貨幣交易的許可。 分別是Money Partners、Quoine、Bitflyer、Bit Bank、SBI Virtual Currencies、GMO Coin、Bittrade、Btcbox、Bitpoint、Fisco Virtual Currency、Zaif、Tokyo Bitcoin Exchange、Bit Arg Exchange Tokyo、FTT Corporation和Xtheta Corporation。幣安binance暫時沒有獲得日本金融廳頒發的牌照。[2018/3/22]

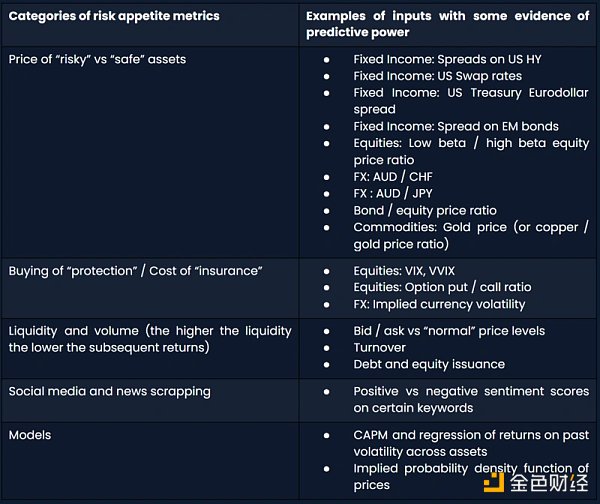

下面的圖 13 簡要總結了用于估計傳統金融資產風險偏好的模型和非模型化量化因素。模型通常涉及多個資產類別的過去波動率的回報回歸。非模型化因素衡量投資者對安全資產的偏好程度、通過衍生品“保護”的成本、流動性和交易量增長以及社交媒體情緒指標。

圖13:應用于估計傳統金融資產風險偏好的因素和模型概述

我們使用上述框架生成旨在近似 NFT 投資者風險偏好的鏈上指標。

圖14: 為衡量?NFT 風險偏好而測試的因素和模型概述

上面列出的 NFT 指標主要是使用來自鏈上 NFT 銷售的價格、數量、來自/到錢包地址的統計數據生成的,谷歌搜索指標除外:

藍籌 NFT vs所有/NFT-500 大盤NFT 的價格,以及藍籌 NFT vs所有/NFT-500 NFT 的交易量:這些指標衡量投資者對感知到的“更安全”資產的偏好,例如藍籌 NFT 在 NFT 市場的主導地位

活躍錢包:有一種觀點認為在評估 NFT 時要考慮加密資產的網絡效應(康奈爾大學的文獻,2021 年)。我們相信,通過衡量錢包活動,我們能夠了解網絡參與者在 NFT 市場中的興趣。

活躍錢包的買賣比率(Buy-to-sell ratio):該指標衡量錢包對 NFT 的需求.

價格或交易量或錢包數量創過去四周新高的NFT收藏品與新低的收藏品比率/高于四周平均價格或交易量或錢包數量的收藏品與低于平均水平的收藏品之比:衡量價格或數量強度的動量指標

所有指標都匯總在三個子集中:

所有以太坊網絡上的成交

針對屬于 Nansen NFT-500 指數的組合過濾的交易額(參見下文第 3.3 節中的定義)

針對屬于基線 NFT 一籃子指數的組合過濾的交易額(參見下文第 3.3 節中的定義)

I. Nansen NFT-500 指數

NFT-500 是一個廣泛的市場指數,跟蹤在以太坊區塊鏈(ERC-721 和 ERC-1155)上發行的 NFT 的市場活動。該指數于 2022 年 1 月 1 日推出。基準指數由不超過 500 個 NFT 項目集合組成,按市值加權。該指數旨在跟蹤 NFT 市場的活動和變動。基準指數每天計算一次,每 30 天重新平衡一次,指數成分股會相應地重新評估和重新平衡。對于要包含在指數中的 NFT,需要滿足:

a)?使用智能合約在基于區塊鏈上進行保護(目前階段,Nansen 指數僅跟蹤在以太坊上發行的);

b)?在過去 90 天內完成了至少 100 筆交易,其中一半的錢包地址是唯一的,并且

c)?如果NFT藏品在過去 90 天內的交易量是自由交易的,并且該收藏品沒有或不存在可預見的流動性沖擊的不當風險,則至少達到 1000 ETH交易額

鑒于 NFT-500 指數每 30 天重新平衡一次,并非所有成分股的價格數據都可以在本研究的觀察時間段內回填。因此,為了本研究的目的,我們構建了一個基線 NFT 市場指數。

II. NFT一籃子指數的基準

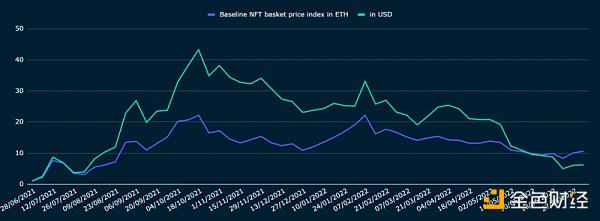

與之前研究 NFT 投資者情緒的研究不同,我們使用實際 NFT 的鏈上銷售數據來確定一籃子 NFT 的價值。我們選擇了代表 NFT 市場的 8 個 NFT 組合,重點是 NFT 組合已證明其壽命超過 12 個月。這些 NFT 是:Bored Ape Yacht Club、Crypto Punks、Chrome Squiggle、VeeFriends、Meebits、Autoglyths、Cool Cates 和 CyberKongz Genesis。然后,我們使用每個集合的 7 天模式價格,并通過在測試期開始(2021 年 7 月)對每個項目方的分配進行等權重分配,得出“基線 NFT 籃子指數”。圖 15 展示了以 ETH 和美元表示的構建的 Baseline NFT 籃子價格指數。

圖?15: NFT 組合價格指數的基準

來源: Nansen Query, Nansen analysis

圖?16: ETH/USD、BTC/USD、NFT 組合價格基準的指數(美元和?ETH)之間的相關性(2021 年?7 月至?2022 年?6 月)

我們觀察到基準NFT 組合價格指數和同質化代幣價格之間存在一些相關性,盡管比中間同質化代幣價格弱(見圖 16)。

使用我們構建的 NFT 組合指數的7 天美元價格回報的基準作為因變量,我們對第 3.2 節中介紹的 NFT 指標進行了多元廣義最小二乘回歸。

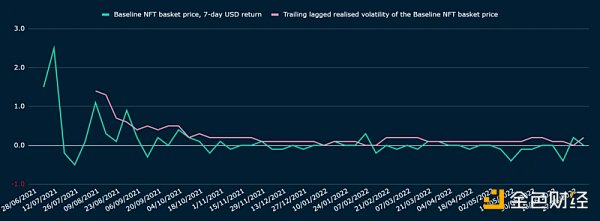

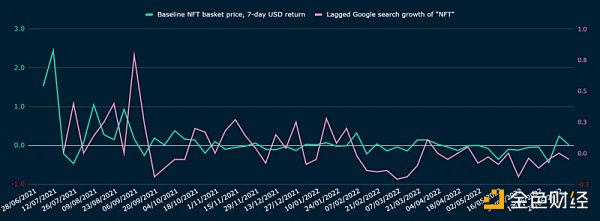

對于每個指標,我們創建了一個滯后時間序列作為自變量。我們確保所有變量都是固定的,并通過我們的因變量圖表進行一對一的視覺檢查(參見圖 17)。

圖?17: NFT 組合價格回報的基準與測試的因變量樣本

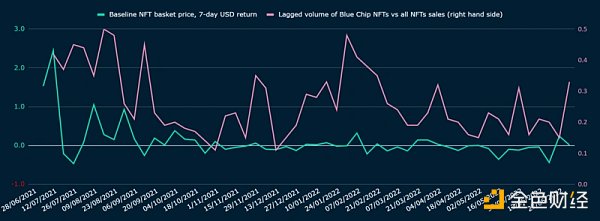

在控制統計偏差后,我們發現樣本中有兩個預測能力相對較高的變量(回歸結果見圖 18):

追蹤基準 NFT 組合價格的已實現波動率:相關系數為正,意味著較高的已實現波動率預測較高的遠期周收益

藍籌NFT 交易量與所有NFT交易量:相關系數為負,意味著藍籌NFT 銷售量相對越高,遠期周收益越低。這很直觀,因為投資者傾向于“落袋為安”

圖?18: NFT 組合價格回報基準,基于?GLS 回歸結果與實際價格波動和藍籌交易額與所有交易額的比率(“樣本內”,2021 年?8 月至?2022 年?1 月)

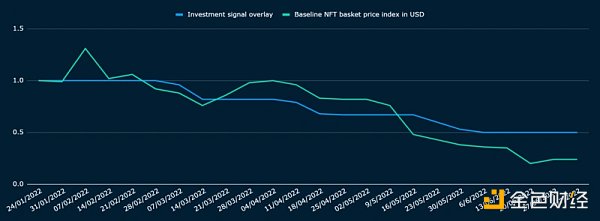

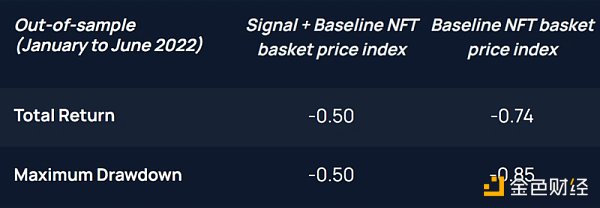

為了測試我們的樣本外回歸結果(2022 年 1 月至 2022 年 6 月),我們模擬了一種策略,該策略在我們的投資信號為正時投資于NFT 組合價格的基準,而在其為負時則為中性(現金)。我們選擇了對信號的每周回顧。我們使用在樣本中找到的系數,應用于已實現波動率和藍籌股對所有銷售量的兩個時間序列來生成投資信號。

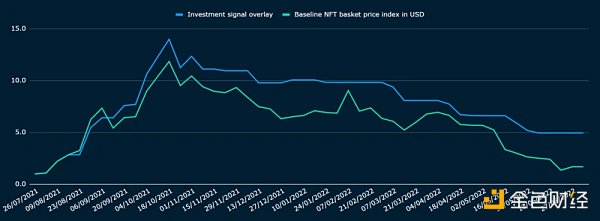

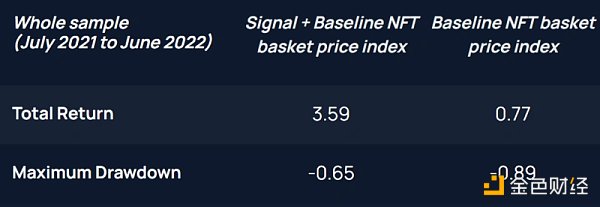

結果在圖 19 和 21 中直觀地說明,統計結果在圖 20 和 22 中進行了說明。與僅投資 NFT 價格指數相比,跟隨投資信號產生的總回報表現優于單純投資 NFT 價格指數,同時下跌幅度較小。

圖?19: 基準?NFT 組合價格指數,無或有投資信號疊加(“樣本外”,2022 年?1 月至?2022 年?6 月)

圖?20: 基準?NFT 組合價格指數,無或有投資信號疊加(“樣本外”,2022 年?1 月至?2022 年?6 月):風險與回報

圖?21: 基準?NFT 組合價格指數,無或有投資信號疊加(2021 年?7 月至?2022 年?6 月的“全樣本”)

圖?22: 基準?NFT 組合價格指數,無或有投資信號疊加(2021 年?7 月至?2022 年?6 月的“全樣本”):風險與回報

盡管仍處于高速發展階段,但必須了解 NFT 作為資產類別的價格行為,其市場情緒可能與可替代加密資產不同。在本文中,我們探討了 NFT 在廣泛的加密資產市場中呈現獨特機會的潛力,并根據市場參與者的情緒檢查其價格行為。

我們發現兩個鏈上指標的 NFT 價格預測值相對較高: NFT組合價格基準的尾隨實現波動性和藍籌 NFT 與所有 NFT 的交易量。傳統上,波動性一直是衡量投資者風險偏好的一個很好的衡量標準,從藍籌 NFT 到小市值 NFT 的轉變可能表明投資者愿意承擔風險以獲得更多回報(即,可以說是投資者貪婪的指標)反之亦然,因為害怕)。基于這兩個指標和我們的回歸系數,我們創建了一個“恐懼與貪婪”情緒指標來跟蹤 NFT 市場。

當我們至少經歷一個完整的 NFT“周期”時,更多的實時數據點應該有助于驗證該指標的穩健性。事實上,使用的樣本外數據僅捕獲了幾個月。我們的遠期視野也僅限于一周預測的 NFT 價格回報,并且隨著更多數據,我們的目標是增加這一時間范圍以幫助把握更大的“高峰和低谷”。

情緒指標也對傳統代幣有價值:Nansen 穩定幣偏好指標標志著從 5 月開始的價格盤整。

情緒必須得到基本面指標的補充,才能更深入地了解資產周期。我們的關鍵宏觀結論是,我們正在進入全球實際增長的急劇放緩,這可能會促使政策制定者在明年第一季度之前暫停貨幣政策緊縮,這可能會導致加密貨幣價格搶先反彈。

概述 金融化將非流動資產轉化為可交易證券,這有助于將現金流引向借款人并為重大經濟發展提供資金;NFT 金融化垂直領域包括:NFT 市場和聚合器、流動性池、流動性提供者、碎片化、NFT 借貸和估值.

1900/1/1 0:00:00報告分為上中下三篇發放:上篇闡述報告的第一章節探尋人類交易史的意義和第二章節歷史背景;中篇敘述證券交易所、加密貨幣交易所和去中心化交易所的技術發展;下篇說明三種交易所市場結構的形成與演進、突破性.

1900/1/1 0:00:00在這周,NFT?租賃市場 Double Protocol 提交的可租賃 NFT 標準“EIP-4907”通過了以太坊開發團隊的最終審核,成為第 30 個 ERC 標準“Final”的狀態.

1900/1/1 0:00:00近年來,在 Web3、NFT、DAO 和加密技術蓬勃發展的同時,創作者經濟也在不斷地發展。在過去的一年里,我閱讀了數百篇關于網紅營銷、社交廣告和創作者經濟的文章,采訪了數位專業人士和新人,在網絡.

1900/1/1 0:00:00Web2消費互聯網卷不動了,Web3“閹割版NFT”數字藏品跟元宇宙營銷被罵泡沫跟噱頭,互聯網人還能從哪兒找增量?好賺的錢賺完了,難邁的坎兒還得邁.

1900/1/1 0:00:00自 2020 年 7 月,波卡開啟民主治理以來,波卡第一版鏈上治理體系已經順利運行了近兩年。在最近的一些會議上,Gavin 曾多次提到正在醞釀波卡的第二版治理體系,并透露新的治理體系會更加的去中.

1900/1/1 0:00:00