BTC/HKD-0.47%

BTC/HKD-0.47% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD+0.77%

LTC/HKD+0.77% ADA/HKD+1.63%

ADA/HKD+1.63% SOL/HKD+3.8%

SOL/HKD+3.8% XRP/HKD+0.74%

XRP/HKD+0.74%原文標題:《FTX: A Defining Dilemma》

原文作者:Hide Not Slide

原文編譯:Kxp,BlockBeats

但凡關注了今年市場行情的人都應該清楚,此輪 Crypto 市場走勢不容樂觀。

在利率上升、通脹壓力和全球資產價格回縮的持續作用下,一場來勢洶洶的衰退襲卷了整個 Crypto 市場,任何數字貨幣或 NFT 都沒能幸免于難。Solana 和 Avalanche 等山寨幣的年度跌幅甚至達到了驚人的 80%,Ethereum 也下跌 70%;與此同時,Crypto 市場的老牌選手 Bitcoin 也在今年年初下滑了近 60%。

隨著 Crypto 浪潮退去,Crypto 市場上的真實局面才逐漸明晰起來。正所謂,「滄海橫流,方顯英雄本色」,我們此刻終于能知道,在那么多的交易公司、交易平臺和知名領導者當中,誰才是真正的高手,而誰又只是空有其表。即便是在變化多端的 Crypto 市場,一時之間那么多知名品牌爆倉也絕對是罕事。在過去的幾個星期,Celsius、CoinFLEX、Three Arrows Capital 和 Voyager Digital 等公司都在進行債務重組,并限制客戶提款,或者甚至直接進入破產程序。最近這段時間,每天都有公司因債務問題或大規模裁員而登上頭條新聞。至少從現在看來,Crypto 的困境還遠未結束。

Nansen創始人:我在2018年熊市被解雇但在2019年創立了Nansen:金色財經報道,針對近期加密市場中頻發的裁員潮,Nansen創始人Alex Svanevik在社交媒體上表示,我在2018年時被解雇,當時ETH崩盤跌至80美元;但在2019年,也就是最具變更線的“加密建設年”,我和其他人聯合創立了Nansen,如果你不斷努力,總會有一線希望。[2022/6/12 4:19:54]

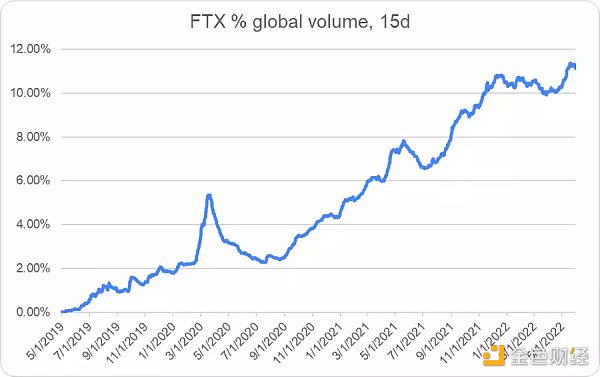

然而,盡管此次波及全行業的危機將所有大型 Crypto 公司都拖到了湮沒的邊緣,有一家公司卻依然堅守在戰場之上——那就是 FTX,一家位于巴哈馬的超級公司,其市場價值已達到數十億美元。在信奉利他主義的 Sam Bankman-Fried 的帶領下,FTX 在此次危機中的處境比其他 Crypto 公司都要好。FTX 通過精準營銷、主動游說以及產品的持續推出,占據了相當一部分比例的 Crypto 市場份額,其在全球總交易量中的比例于今年年初超過了 10%:

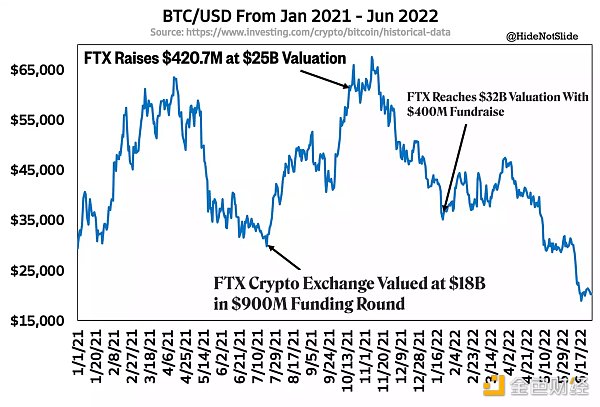

不僅如此,在 2021 年的炒作高峰期,FTX 開展了大規模的融資活動,最終得到了近 20 億美元的資金,市場估值 320 億美元。2021 年 10 月,FTX 進行了第二次融資,共得到 4.2069 億美元的資金,當時 Bitcoin 基本上已經達到了周期性高點,如下圖所示:

分析:鯨魚賬戶數及礦工頭寸指數顯示比特幣不會進入熊市:AMBcrypto今日刊文分析稱,Glassnode數據顯示,盡管最近比特幣價格有所下降,但持有1000枚以上的比特幣地址繼續上升,并且沒有停止的跡象。這表明投資者并沒有失去信心。自2020年12月以來,這些地址數量增長了4%。礦工頭寸指數(MPI)顯示,造成此次下跌的礦工已完成拋售。文章分析稱,隨著挖礦難度達到歷史新高,小型礦工將很難與大型礦場競爭。如果是這樣的話,那么礦工將需要清算其持有的資產,從而推動價格進一步下跌。然而,情況并非如此,因為這一困難調整將導致小型礦工關閉,從而導致哈希率下降,并在未來進行相應的困難調整。此外,比特幣已經處于熊市超過3年,價格會繼續上漲,而不是像2019年那樣進入熊市。然而,這次反彈與2019年的不同之處在于流入比特幣的機構資金。[2021/1/12 15:55:30]

正當其他機構和散戶一起加大杠桿,一頭扎進不停做多的 Crypto 交易中時,FTX 已經在利用炒作強化其資產負債表了——這顯然是大多數 Crypto 公司所不能比擬的。

SBF 是否預見了即將到來的 Crypto 寒冬?他的團隊是否能預測到利率上升會導致整個行業出現一連串的流動性緊縮?FTX 是否通過多次融資完成在價格高點的拋售?對于這些問題,我們可能永遠不會知道答案。但不管怎么說,回過頭來看,SBF 能在 2021 年籌集到這么多現金確實證明了他的才華,也同時確保了 FTX 在未來多年的發展。

分析 | coindesk:比特幣已經完成熊市至牛市的過渡:據coindesk分析,隨著比特幣今天最高上漲至5000美元,從熊市到牛市的過渡似乎已經完成并塵埃落定。從技術面看,目前BTC的主要阻力位在21個月指數移動平均線,即5200美元,若能上漲至該阻力位將進一步增強趨勢變化的可信度。但14天的相對強弱指數顯示為超買,因而近期價格可能難以突破5200美元。如果未來幾天看漲疲憊跡象增加,比特幣可能會回落至4400美元。[2019/4/2]

很少有公司能像 FTX 這樣把握住市場時機。在熊市的環境之下,FTX 手中持有的大筆資金讓其可以用非常合適的價格完成戰略投資,并且還鞏固了其世界頂級 Crypto 公司的地位。按 SBF 的話來說,該交易平臺計劃在未來幾個季度內投入 20-30 億美元用于并購及其他類型的投資。

不過,機會總是與挑戰并存,新的問題也在不斷涌現。FTX 現在必須要考慮他們該如何投資,怎樣利用好這次 Crypto 熊市。我相信 FTX 對這一問題的答案將決定其在未來 3-5 年,甚至更長時間的表現。

雖然這個問題還沒完全得到解答,但從目前的情況來看,我們基本已經能判斷出 FTX 下一步的行動以及他們現在所面臨的困境。

一方面,FTX 仍然想完成其長期目標,即發展其在全球 Crypto 市場中的影響力、獲得新的客戶群體(以散戶為主),并設計出新的 Crypto 交易產品。今年 2 月,FTX 宣布收購 Liquid Group,這是一家業務遍及日本、新加坡和越南的亞洲 Crypto 交易平臺,年交易量約 600 億美元。幾個月后,它還收購了加拿大最大的 Crypto 交易平臺之一 Bitvo,并從塞浦路斯監管機構獲得了許可,逐步進軍歐洲市場。

聲音 | TokenGazer:熊市行情仍有礦工積極布局 比特幣算力平穩波動:據TokenGazer研究顯示:在熊市行情下,比特幣算力一改此前不斷上漲的趨勢,于2018年9月24日達到峰值54EH/s后,開始波動下滑,進入下降區間;在2018年12月3日達到算力低點36EH/s后階段回調,在一批新加入礦工的算力支撐下,比特幣算力小幅提升,并進入平緩波動區間。最新數據顯示(2019年1月30日)比特幣算力已達43.4EH/s。[2019/1/31]

這一系列的交易擴大了 FTX 的市場版圖,為其贏得了更多的全球監管席位。在 SBF 和其團隊的努力下,更多的散戶和機構開始向 Crypto 生態系統投資,而且由于這與他們的核心愿景有關,我認為這些投資的風險往往也較低且可控。

不僅如此,當一些 Crypto 公司遇到資金問題時,FTX 也會扮演起不良資產投資人及最后貸款人的角色。BlockFi 是一家大型 Crypto 貸款機構,截至 2021 年還擁有約 150 億美元的資產。不過,在其大客戶 Three Arrows Capital 債務違約之后,BlockFi 便出現了資金短缺的情況,這就不免引來了外界的諸多質疑。在此背景下,FTX 宣布向該公司提供 2.5 億美元的循環信貸額度,后來又宣布它以 2.4 億美元的價格購買了 BlockFi 的期權。類似的,FTX 也向面臨資金困難的交易平臺 Voyager 提供了相應的信貸額度。

分析 | BTC市場向熊市傾斜:據CoinDesk分析,在近期觸達6800美元位后,BTC開始釋放熊市信號。隨拋售增多,BTC縮量下跌,整體走勢中性偏熊。[2018/7/10]

不過,我卻不太能理解 FTX 的這種做法。依我來看,FTX 本可以趁著此波熊市大撈一筆,比如通過投資重點企業或進行合理并購,從而獲得像 20 年前 Citadel 對沖基金同樣的戰果。而且,無論是將資金出借給遇到困難的企業,還是通過購買期權來收購公司,對于 FTX 長期戰略的推進都幫助不大。所以我困惑的點在于,為什么 FTX 不直接以低價收購 BlockFi,而是要花更多的錢觀察該公司日后的表現。

在我看來,FTX 采用期權策略而非收購策略其實是對 Crypto 短期內不確定性的一種應對措施,這樣他們就不用在市場趨于穩定之前投入大量資金。不過,即便是在價格低廉的情況下,向身陷囹圄的 Crypto 公司加倍投資依然會給 FTX 帶來巨大風險,使得投資困境難以克服。

在今天的市場上,即使有可觀的現金頭寸,單單是處理 Crypto 并購就已經相當困難了。但是,FTX 如今不僅處理著 Crypto 交易,還與傳統投資市場保持著密切的關系。

FTX 的 TradFi 之路始于 2021 年底以未披露的金額收購衍生品清算公司 LedgerX,隨后推出了FTX Stocks,收購了經紀服務提供商 Embed Financial,并于 2022 年初獲得了約 1 億美元的 IEX 投資。在此之后,FTX 便致力于發展成為一家涵蓋 Crypto、股票和期貨的一體化零售交易平臺,同時為數字資產在美國成為有價證券做著準備。

這幾個月以來,有傳言說 FTX 一直在考慮收購 Robinhood 的問題,而一旦收購成功,FTX 將成功進軍 TradFi 零售領域。屆時,傳統金融市場中的競爭對手、散戶以及監管機構將不得不認真關注 FTX 的各項進展。而且現在來看,Robinhood 的 YTD 跌幅超過了 50%,也就意味著其收購價格也會更低。

盡管如此,我還是覺得 FTX 與 Robinhood 合作的可能性幾乎為零,原因主要有以下幾點:首先,鑒于 Robinhood 約 80 億美元的價格,該交易將大大影響 FTX 的資產負債表,是 FTX 用于收購的資金的兩倍多;其次,FTX 在推出其零售經紀服務后曾公開表示,它將不再接受訂單流的付款,這種做法對一些人來說很有爭議,同時 Robinhood 也主要采用這種付款形式。如果 FTX 在短短幾個月后因收購 Robinhood 而改變了他們對期權客戶訂單流回饋的看法,那我肯定會感到相當驚訝。

然而,FTX 與 Robinhood 合并的最大阻礙其實來自于 SBF 近期購買的 8%Robinhood 股份。如果 FTX 在不久的將來真的收購了 Robinhood,SBF 肯定會面臨內幕交易的指控,所以我不認為他或他的團隊會甘愿冒這樣的風險。SBF 在購買股票時是否知道他的公司將在不久之后收購 Robinhood?他持有的股票是否影響了 FTX 的決定?監管機構是否會在法庭上指控他?一直以來,SBF 在 Crypto 領域口碑良好,有不少的正面新聞,所以我想他不會置自己的良好形象于不顧去收購 Robinhood。

回顧來看,FTX 在 Crypto 領域取得了成功,銀行里有大筆資金可供廉價收購,但同時也面臨著很多進退兩難的困境。對于所有交易平臺來說,并購的重要性正在與日俱增——成功的并購可以讓交易平臺一夜成名,并為其股東帶來長達數十年的收益回報;而那些濫用資源、不思進取的的交易平臺則很快就會停滯不前、日漸落后。而對于 FTX 來說,他們在花光所有錢進行投資之后,又會是怎樣的境況呢?

如果我站在 FTX 的立場上,我肯定會尋找能夠實現其發展目標的投資項目——多樣化發展的同時保持現有的業務。要想做到這一點,其中一個做法是獲取相鄰資產類別的散戶,并在這些用戶中增加 Crypto 的市場份額(Robinhood 交易就是這種戰略的體現);另一種做法是對 Crypto 可以產生顛覆性效果的領域進行投資(如游戲或音樂產業)。FTX 可以購買一個 TradFi 做市商,并將其業務與 Alameda 的業務結合起來。同時,它也可以打入基于區塊鏈的碳交易市場。總的來說,FTX 的未來擁有著無限可能,前景一片光明。

在所有可能的交易當中,OTC Markets Group絕對是一個重頭戲。這是一家市值約 6.5 億美元的交易中心,囊括了將近 12000 種 OTC 證券。

OTCM 將幫助 FTX 邁出 Crypto 領域,實現多樣化發展:OTCM 通過收集并分發未在一級交易平臺上市的數千種證券的報價和定價信息來賺錢。買賣這些證券的券商公司需要以經常性訂閱費的形式購買 OTCM 的數據,這在一定程度上保證了 OTCM 的收益,同時它也不易受到 Crypto 價格波動的影響。FTX 可以借助 OTCM 提高其在 TradFi 券商和監管機構中的地位,同時發展其市場數據業務。

與此同時,OTCM 也將支持 FTX 的現有業務:FTX 可以通過很多有趣的方式利用 OTCM 來加速 Crypto 的普及。在 OTCM 上交易的大多數證券都面臨著流動性問題,因為絕大多數 OTC 股票都不顯示日交易活躍度。如果 FTX 和其他交易平臺要想開始嘗試使用 Token 化股票或其他證券類型的話,那么場外交易中細價股和外資 ADR 股都會是不錯的選擇。另外,新冠期間細價股交易的激增對于 FTX 也是一個有利因素——OTCM 可以借此機會幫助 FTX 以低廉的價格吸引來大批的散戶。

OTC Markets Group 的企業估值僅為 6 億美元,對于 FTX 來說相當實惠,也符合他們的預算。FTX 可以在以合理的價格收購 OTCM 之后,還留有大筆資金進行其他投資。考慮到該交易平臺年收入約為 3000 萬美元,FTX 支付的價格在當前看來并沒有過高。

無論他們的最終決定如何,我都希望 FTX 最終能克服重重阻礙,按照新的市場結構勾畫他們的投資藍圖。我相信,SBF 和他的團隊也還在探索著所有可能的思路。

Tags:FTXCRYCRYPCRYPTLONDON Vault (NFTX)0XENCRYPTcrypto幣價格Crypto Gaming United

原文標題:《什么是 NFT 質押?》撰文:DappRadarNFT 不僅僅是人們在互聯網上交易的數字藝術品。如今,NFT 質押也是獲得真正回報的可行工具.

1900/1/1 0:00:00最近,不少幣圈老友向颯姐團隊求助,希望咱們能夠幫助他們拿回早期因各種原因“丟失”的虛擬貨幣。這樣的一類案子,初聽下來感覺勝算滿滿,只覺這事成了.

1900/1/1 0:00:00原文作者:紅軍大叔 譯者按 1、作者對Cosmos的理解側重在于消費鏈的個性化以及staking這一層面, 對IBC的價值,以及基于此的互操作性闡述較少.

1900/1/1 0:00:00原文:《白話開源和 Web3》(Open Source and Web3, Simplified)原作者:Joey DeBruin編譯:jomosis1997編譯來源:The SeeDAO開源技.

1900/1/1 0:00:00以太坊即將迎來有史以來最大規模的升級——“合并”(The Merge),從此從工作量證明(PoW)轉向權益證明共識(PoS)機制.

1900/1/1 0:00:00今年4月,當Optimistic Ethereum宣布準備將其社區進行代幣化,并創建一個去中心化的自治組織Optimism Collective之后.

1900/1/1 0:00:00