BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD+0.26%

ETH/HKD+0.26% LTC/HKD+1.07%

LTC/HKD+1.07% ADA/HKD-0.99%

ADA/HKD-0.99% SOL/HKD+1.82%

SOL/HKD+1.82% XRP/HKD-0.61%

XRP/HKD-0.61%原文標題:《The Optimal Token Vesting Schedule》

原文作者:Lauren Stephanian

非常感謝 Goodwin Procter LLP 的 Karen Ubell 在法律專業知識方面為本文做出的貢獻,感謝 Pantera Capital 的 Will Reid 提供的分析。同時感謝 Arca 的 Michael Dershewitz、Delphi Digital 的 Anil Lulla 和 Rob Sarrow 與我分享他們的匿名 Token 解鎖數據。最后,感謝 Volt Capital 的 Soona Amhaz 和 Pantera 的 William Fan、Joey Krug、Kyle Canchola 以及 Ryan Barney 提出的建議和評論。

Token 鎖倉是加密風險投資的基本組成部分。事實上,在當今市場上,很難找到一家不對其早期投資者的 Token 份額不設鎖倉的早期加密公司。

根據之前在優化 Token 分配文章中的分析表明,截止 2022 年,平均約有 15% 的 Token 供應總量流向了該領域建設者的早期支持者——這是一個相當大的份額。但是這些 Token 是通過什么機制分配給投資者的呢?

Token 的流動性明顯高于傳統股權,因此創始人傾向于通過在 Token 生成/分發后鎖倉 Token 來調整激勵措施。其鎖倉范圍可能設定在 0 到幾年之間。

我們經常被創始人問到「應該設定多長的鎖倉時間」,或者我們看到創始人設置的鎖倉期似乎太長或太短,無法正確吸引合適的投資者投出他們的最高投入。

何一:Binance正著手尋找優質IE0項目:11月4日消息,Binance聯合創始人何一在社交媒體平臺發文表示,感謝大家對Launchpad和Launchpool的熱情。Binance致力于努力滿足社區需求。現在已經著手為用戶尋找優質的項目。[2022/11/4 12:17:14]

下面我們將通過研究鎖倉期設定如今的情況以及它們在過去幾年中的變化來審視行業標準。為此,我們分析了包括 Arca、Delphi Digital 和 Pantera Capital 在內的 3 支基金的 150 多條數據。

多年來,投資者與其投資項目創始人之間的協議不斷演變。在 2017 年的加密貨幣牛市中,由 Juan Benet、Marco Santori 和 Jesse Clayburgh 創建的 SAFT(「未來 Token 簡單協議」)框架以 YC 的 SAFE(「未來股權簡單協議」)為藍本,并作為開源文件發布在 SAFT github 上。最初創建它們是為了以低于公開價格的折扣預售 IC0,并立即受到歡迎;它們被許多早期協議采用,包括 Filecoin 和 Kik 的 Kin。

然而,隨著時間的推移,Kik 和其他協議因其 IC0 涉嫌違反證券法而面臨潛在影響,并且 SAFT 已經過時。當 2017 年的牛市轉換為從 2018 年開始的長期熊市時,這種情況更加嚴重,并且(非加密貨幣本地)投資者——其中許多人被價格上漲的興奮沖昏了頭腦——開始質疑 Token 的價值并轉而偏向股權。在 最近的 2021 年牛市中,SAFT 的精神以 Token 認股權證或 Token 權利協議的形式卷土重來,但現在它們通常附屬于 SAFE 或股權投資。最大的區別在于,SAFT 在當前市場中使用時,用于在 Token 和協議功能、開發和發布計劃以及 Token 發布時間線上更加清晰的項目 Token,而不是公司未來可能發行的任何可能(還沒有代碼)的 Token,而 Token 認股權證和協議通常用于在后一種情況下在投資者和創始人之間創造價值一致性。

V神等聯合發表論文《去中心化社會:尋找 Web3 的靈魂》:5月12日消息,以太坊創始人 Vitalik 聯合微軟研究院首席研究員E. Glen Weyl、Flashbots 研究員 Puja Ohlhaver 發布名為《去中心化社會:尋找 Web3 的靈魂》的37頁論文。該論文指出,如今的 Web3 圍繞著表達可轉移的金融化資產,但許多核心經濟活動——例如無抵押貸款和建立個人品牌——都是建立在持久的、不可轉讓的關系之上的。因此,該論文詳細闡述了代表“靈魂”的承諾、憑證和從屬關系的不可轉讓“靈魂綁定”代幣(SBT)如何編碼實體經濟的信任網絡。同時,SBT 支持社區錢包恢復、抗女巫治理以及具有可分解、共享權利的新市場等應用。

該論文將這個更豐富、多元化的生態系統稱為“去中心化社會”(DeSoc)。這種社會性的關鍵是可分解的產權和增強的治理機制獎勵信任和合作,同時保護網絡不被捕獲、提取和支配。借助這種增強的社交性,web3 可以避開當今的超金融化,轉而支持更具變革性、多元化的未來,跨越社交距離增加回報。[2022/5/12 3:08:43]

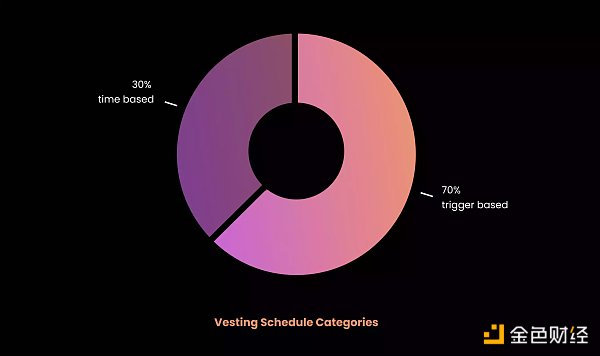

解鎖時間表可以分為兩個不同的主題:基于時間的和基于觸發器的。

基于時間的背心(包括懸崖)從某個約定的日期開始,無論是在協議執行之日還是在協議執行后的一段時間內。基于觸發器的解鎖計劃在某些事件之后啟動。通常這涉及 Token 生成事件,但也可能涉及主網啟動或項目 Token 在知名交易所的上市。我們發現,大約 70% 的 Token 解鎖計劃是基于觸發器的,其中 65% 是在 Token 生成事件之后開始的。

美聯儲逆回購操作規模激增 因海量現金正尋找出路:美聯儲用于控制短期利率的一項關鍵回購工具的需求飆升至四年多以來最高水平,因市場中的海量現金在尋找出路。紐約聯儲數據顯示,今日美聯儲隔夜逆回購操作規模達到3511億美元,較周三增加570億美元,為2017年6月30日以來的最高水平。盡管該項工具的利率為0%,但本周需求仍在增加,因為大量的現金淹沒了美元融資市場。除了央行購買資產和美國財政部現金余額減少導致資金進入銀行體系外,政府所支持企業的每月本金和利息投資以及向州和地方政府撥付刺激資金也導致市場資金的供過于求。 (金十)[2021/5/21 22:27:49]

基于時間的解鎖(包括鎖倉期)開始于某個約定日期,要么是在協議簽署之日,要么是在協議簽署后的一段時間。在某些事件之后,啟動基于觸發器的解鎖時間表。通常,這涉及 Token 生成事件,但也可能涉及主網啟動或在主流交易平臺上列出項目 Token 的時間點。我們發現,大約 70% 的 Token 解鎖計劃是基于觸發器的,其中 65% 是在 Token 生成事件之后開始的。

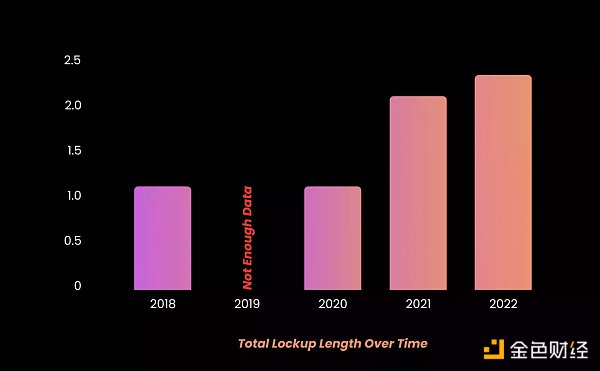

不幸的是,由于在 2019 年期間完成/記錄的交易不多,因此缺乏這一時期的數據,巧合的是,這一年我們開始看到更多的監管監督。2020 年之后,隨著投資者和創始人從最初的監管恐慌中反彈,以及創始人開始在 2021 年牛市之前獲得杠桿,我們開始看到更短的鎖倉期和更長的整體解鎖時長。

BMEX行情觀點:可在較大級別頂部結構出現之前 繼續尋找小低點波段做多:BMEX合約研究院Pony楊表示:周六比特幣再次刷新新高,最高位已經超過61800,目前頂部跡象依然是日線級別鈍化,其他周期已經被這次上漲打破,后續可能還會繼續出現,當下的行情,做空還是盡量以右側,結構形成為操作信號,做空的左側交易需要配合非常嚴格的風控,以及一定的資產回撤預期。就目前而言,依然建議保守的投資者觀望,激進者可以在較大級別沒出現頂部之前繼續尋找小低點波段做多,行情的風險在日線級別鈍化消失之前,不會解除,現在已經不是大膽做多追求利潤的階段了,做多需要非常小心。[2021/3/15 18:45:03]

總的鎖倉期一直在增加

分析案例中的解鎖時間從單個區塊到每月、每季度到每半年不等。這些交易中的一部分是逐塊解鎖,這是最近的趨勢,但大部分(超過三分之一)是按月解鎖。

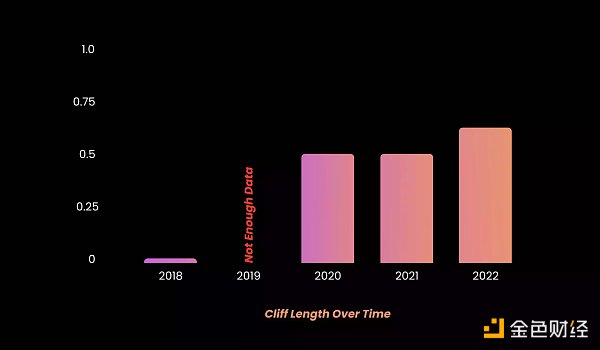

鎖倉期是分配任何 Token 之前的一段時間。加密中的懸崖長度可以從 0 到超過一年。

隨時間變化的鎖倉期長度

盡管數據并未在上圖中反映出來,但在 2018 年的案例中,一年的鎖倉期很常見;當時的條款通常是口頭或僅僅握個了手就定了,沒有正式記錄。一年的鎖倉期很受歡迎有兩個原因:

《證券法》第 144 條是最常見的「安全港」豁免,允許投資者轉售未注冊證券,而該轉售不被視為代表原始發行人進行分配,投資者被視為承擔相關責任的法定承銷商證券法,當然前提是滿足某些條件。防止轉售被視為分配的條件之一是投資者必須在任何轉售前持有證券至少一年。雖然它不一定會影響鎖倉期本身,但一年的持有期有助于發行人和經銷商遵守證券法,以防 Token 在未來被視為證券。

ETC官方:開發人員正努力尋找安全可行的解決方案:剛剛ETC官方發推稱,想再次提醒交易所、礦池、以及其他服務提供商,大幅度增加交易確認時間,或者暫停所有存款和挖礦交易。開發人員正在努力尋找安全可行的解決方案。[2020/8/6]

SEC 針對 Telegram 的事件導致創始人投入更多時間和開發來構建他們的協議,注意增加最終用戶、開發人員和驗證者的采用率,并增加投資者本身之外的二級流動性。

不幸的是,沒有關于是否可以抵押已解鎖和/或未解鎖 Token 的結論性數據。這通常不會直接寫入合約,但某些協議確實允許質押未解鎖的 Token。

隨著時間推移,解鎖模式也在發生變化,創始者和投資人都會問,「哪種 Token 鎖倉結構是最優的?」

此處我們定義的「最優」是指:解鎖期內的 Token 波動性最小以及解鎖日對 Token 價格的負面影響最小。當然影響這些的可能還有其它因素,包括:開發里程碑、權力去中心化達成以及監管因素(這可能導致美國的解鎖條件會有些不同)。

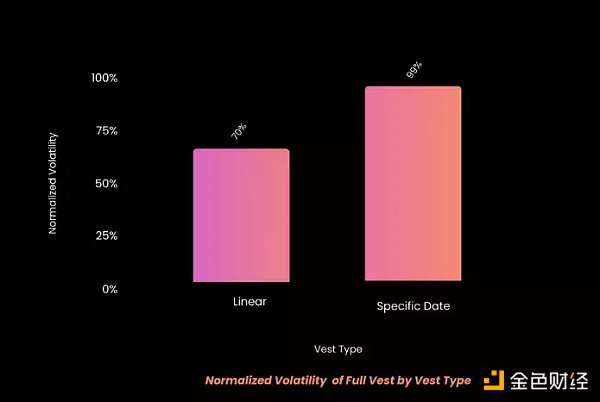

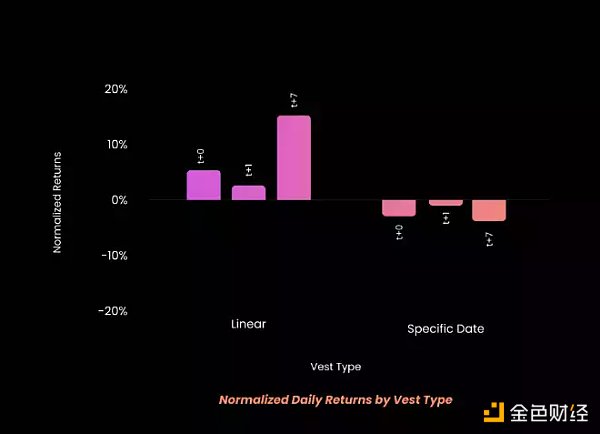

我們對一些項目進行了測試,以檢驗有關線性解鎖(開始解鎖一部分,然后隨著時間推進逐步解鎖)和特定日期解鎖(根據特定日期進行 Token 解鎖)的對比假設:

對比線性解鎖和特定日期解鎖:

假設 A:線性解鎖在解鎖期間的波動性高于特定日期解鎖;

假設 B:特定日期解鎖在解鎖時對 Token 價格的影響比線性解鎖更嚴重。

特定日期解鎖對比:

假設 C:由于對潛在 Token 傾銷的預期,解鎖比例越高,對 Token 價格的影響越小;

假設 D:每個時期解鎖更多(因此總的解鎖日更少)的項目比解鎖更少但總解鎖日期更多的項目會經歷更好的最大回撤幅度;

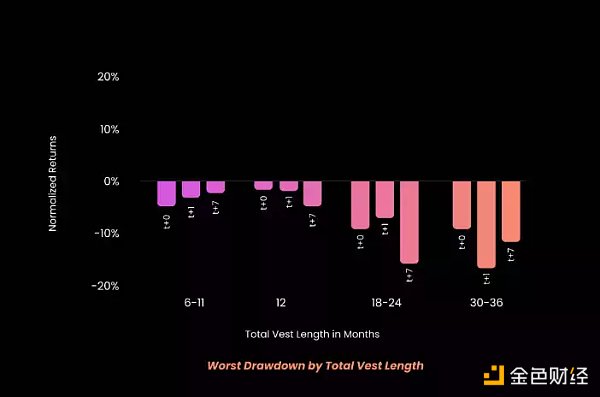

假設 E:總鎖定期較長的項目相比總鎖定期較短的項目,Token 受到的價格影響更嚴重。

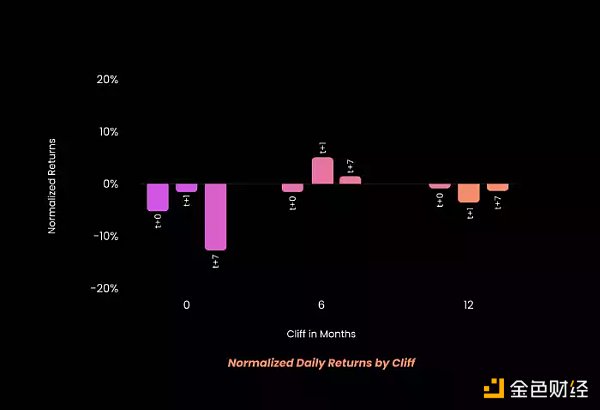

1. 對于特定日期解鎖,6 個月的鎖倉期要優于 1 年或者無鎖倉期。

2. 越大的初始解鎖對 Token 價格的負面影響越小。

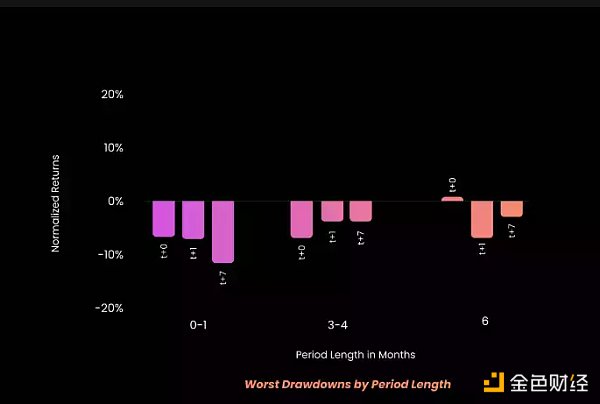

3. 解鎖間隔越長(最多 6 個月)、解鎖量越大、總鎖定期越短,Token 的「最差回報」越高。

4. 線性解鎖在解鎖期內的波動性低于特定日期解鎖。

5. 與特定日期解鎖相比,線性解鎖在初始解鎖事件后對價格的影響更好。

基于此,我們建議創始人考慮特定日期解鎖而不是線性解鎖,并希望創始人根據上述結論來考量其解鎖日程。

注意:此建議僅考慮市場影響和防止波動,但可能還有其他重要的監管因素,例如 Telegram 案例以及遵守 144 規則安全港框架可能帶來的好處。

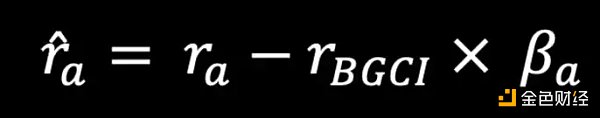

其中 r a 是 Token a 的標準化每日對數回報,r BGCI 是 BGCI 的每日對數回報,a 是資產 a 相對于 BGCI 的貝塔。

Token 首先被分成線性和特定日期解鎖,然后我們評估了 Token 在整個解鎖期內的標準化波動率。這是為了評估線性解鎖可能會隨著時間的推移導致 Token 更持續波動的假設(假設 A)。

我們的結果,在其他條件不變的情況下,表明與特定日期解鎖相比,線性解鎖沒有明顯的長期波動影響;事實上,線性解鎖的波動性低于特定日期解鎖。此外,我們證實了我們的假設,即線性解鎖對初始解鎖事件的回報的影響小于特定日期解鎖(假設 B)。

與特定日期解鎖相比,線性解鎖對初始解鎖事件的回報的影響較小

接下來,我們比較了特定日期解鎖。首先,我們評估了鎖倉期長度和初始解鎖量在初始解鎖事件當天、之后和一周后的影響。我們的結果表明,6 個月的鎖倉期優于 1 年或沒有鎖倉期,并且有點違反直覺,在鎖倉期結束后解鎖較高比例的 Token 要更優(假設 C)。為了解釋這一點,我們假設解鎖量較小的項目對其早期投資者可能的「傾銷」行為有一定認識,并希望通過解鎖更少的 Token 來最小化拋售壓力。

最后,我們研究了初始解鎖后每個解鎖日期解鎖數量、解鎖日之間的間隔和總鎖定期對 Token 價格的影響。為此,我們查看了初始解鎖后的每個解鎖事件,并記錄了解鎖事件當天、后天和后一周的最差每日標準化回報。

我們的結果表明,如果目標是盡量減少解鎖事件對價格的影響,則解鎖間隔期更長(長達 6 個月)、每個周期的解鎖量更大(盡管該信號不太清楚)和更短的總解鎖期都是適宜的(假設 D 和 E )。

截至 2022 年年中,加密熊市引發的投資者杠桿率下降及基金投資熱情下降,使得投資者可以以更低的價格投資項目,并且對鎖倉條款有更大的話語權。此外,監管環境趨嚴,未來可能會出現一年甚至更長的鎖倉期,這也將提高項目方和投資人未來對加密資產處置的不確定性。

我們建議任何閱讀本文的創始人與他們的投資者以及行業專家討論他們的 Token 解鎖時間表,并對本文未涵蓋的其他 Token 經濟學進行考量。我們的分析對不同解鎖時間表的回報影響有一些初步的方向性指示,并表明如果目標是在鎖倉期結束后最小化拋售壓力并減少解鎖期間的 Token 波動,線性解鎖優于特定日期解鎖。此外,我們建議所有閱讀本文的創始人咨詢法律顧問,討論監管和投資者保護,例如 Telegram 的案例、SEC 指南中概述的因素以及遵守 144 規則安全港對發行人和投資者可能帶來的益處。這些可能會要求更長的鎖倉期以及更長的解鎖期,以實現更長久的發展以及去中心化。

Tags:TOKENKENTOKTOKEGXT TokenPuppy TokeniExpress TokenDolphin Token

1.DeFi代幣總市值:449.23億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量47.

1900/1/1 0:00:00一個多月來,比特幣價格一直低于實際價格,許多跡象表明比特幣已經在低位經歷了徹底的拋售。因此,比特幣已經完成了真正意義上的筑底.

1900/1/1 0:00:00英國藝術品拍賣行佳士得正在成立一個風險投資部門,以投資那些讓藝術品交易變得更容易的初創公司,也包括區塊鏈公司.

1900/1/1 0:00:00來源:陜西日報 本報記者 柏樺攝 (責編:鄧楠、吳超) NFT是Non-Fungible Token的簡稱,指基于區塊鏈技術的非同質化代幣.

1900/1/1 0:00:00原文標題:《DAO 重塑世界的 15 種方式》 撰文:Aragon 編譯:redhat 除非你曾試圖駕馭金融監管、設立工資單或建立慈善機構.

1900/1/1 0:00:00日前,國家網信辦根據《區塊鏈信息服務管理規定》,公布了348個備案編號,其中包括近百家數字藏品相關企業,超過150個數字藏品相關服務.

1900/1/1 0:00:00