BTC/HKD+1.27%

BTC/HKD+1.27% ETH/HKD+2.28%

ETH/HKD+2.28% LTC/HKD+2.59%

LTC/HKD+2.59% ADA/HKD+2.47%

ADA/HKD+2.47% SOL/HKD+1.19%

SOL/HKD+1.19% XRP/HKD+1.27%

XRP/HKD+1.27%在2020年DeFi浪潮開啟之前,主要的應用還是借貸協議——無論是DeFi元老級項目Maker、Compound等以主流幣以及穩定幣為主的協議,還是陸續興起的Aave和Curve等。

不過這些借貸平臺并沒有非主流代幣可供給或是借出,而且用戶并不可以任意上架任何代幣,而是得通過治理投票,所以他們都在等待無需許可 (Permissionless) 模式的出現。因為非主流代幣依然也有借貸的需求,漸漸地各式各樣的代幣累積起來,形成了巨大的需求,推動了Euler協議的出現。

由Euler XYZ團隊所開發的開放式借貸協議Euler,只要在Uniswap V3有WETH交易對的代幣都能上架到借貸市場,并透過一系列機制提升流動性且降低風險。

簡單來說,任何用戶都可以上架任何代幣到Euler上去作為代幣的供給以及借出。

項目概述

Euler最大優勢則是無許可上市的機制,即通過無需許可機制來幫助用戶在借貸市場中賺取利息,而不需要第三方。

當貸方將流動性存入Euler池時,會收到計息的ERC20 eToken(類似于Compound的抵押憑證cToken),只要池中有未借出的代幣,他們就可以隨時贖回其在池中的基礎資產份額,借方有需求時可從資金池中取出流動性并需要帶利息返還資金。

新興音樂初創公司Sound.xyz種子輪融資500萬美元,a16z領投:12月15日消息,新興音樂初創公司Sound.xyz種子輪融資500萬美元,投資方包括a16z、Variant Fund、Atelier Ventures、少數加密天使和藝術家,如Holly Herndon、21 Savage和DJ Drama。通過Sound.xyz發布音樂的藝術家可以提供有限的NFT供應來配合發布。(coindesk)[2021/12/16 7:42:20]

因此對于借方來說,Euler就像Aave中的債務代幣一樣注入了可代幣化債務的生息代幣dToken,借入資金時鑄造,償還時進行銷毀。

Euler依靠Uniswap V3的去中心化時間加權平均價格(TWAP)預言機來評估用戶的償付能力。當借款人的風險調整后的負債價值超過抵押品價值時,就可能會被清算。

用戶可以任意上架代幣伴隨的則是更高的風險,Euler借此提出了一系列的方式來管理風險達成無需許可的借貸協議愿景。

應用場景

報告:區塊鏈等新興技術手段可以有效應用到綠色金融領域:清華大學綠色金融發展研究中心日前與保爾森基金會綠色金融中心聯合發布《金融科技推動中國綠色金融發展:案例與展望》報告。報告展示了中國利用金融科技推動綠色金融可持續發展的四個案例,這些案例表明區塊鏈、大數據、云計算及人工智能等新興技術手段可以有效應用到綠色金融領域。這些運用可以為金融機構帶來成本、效率、安全和數據真實性等方面的改善,也可以為金融監管在標準推廣、統計、審計與反洗綠等方面提供更加準確高效的服務。(經濟參考網)[2020/3/11]

無許可上市機制 (Permissionless listing):

Euler讓用戶自行決定哪些資產可以被上架到借貸協議中,用戶可以添加任何在Uniswap v3上有WETH交易對的資產,到Euler借貸協議中。并透過Euler的多層資產分級機制,來降低用戶的資產風險。

資產分級:

由于Euler接受任何只要有在Uniswap v3跟WETH結成交易對的代幣上架,這樣不經許可的特性也會讓每個代幣的借貸市場風險增高。假如代幣的價格波動太大,而清算程序又無法充分償還債務人的負債,就可能會在不同資產池造成問題。

聲音 | 人民大學王鵬:以區塊鏈為代表的新興技術是沒有好壞之分的:近日,人民大學智能社會研究中心研究員王鵬表示,以區塊鏈為代表的新興信息技術本身是沒有好壞之分的,都是中立屬性。在好的場景化或模式下應用,它就能發揮效能。如果在不好的模式或場景下運用,就可能產生不好的效果。任何一個商業模式,企業,或行為,更多的要看它的價值,它所產生的外部性是正的還是負的。當所謂的空氣幣,或一些炒作的概念被擠出,真正的國家隊進場之后,我們能夠發現,區塊鏈的應用,包括在信息共享,在不動產登記,虛擬驗證中應用場景還是非常廣泛的。所以說,當國家隊真正入場,原來不好的一些創意就需要退場。當然,并不是說國家隊入場之后,個人或企業開發的積極性就會被打消,更多的其實是在合法合規,創造價值的情況下,對于新興技術有更多的容錯機制,容忍區塊鏈的一些新興創新的產生。(玖富研究院)[2019/12/10]

為了應付這樣的風險,Euler將資產分成幾個不同的層級:

(一)隔離層(Isolation-tier)資產:

隔離層資產可被用于一般借貸,但無法作為抵押品來借入其他資產。

簡單來說,用戶使用USDC跟DAI作為抵押,然后他想借出一個目前為隔離級的資產一,此時他并不能再借出其他資產二,這個帳號就只能獨立借出資產一,而隔離級的資產是沒有任何限制的,任何資產預設都是隔離級。

聲音 | 彭健:區塊鏈等新興技術將加快與物聯網融合:據通信產業網消息,在18日召開的2018中國通信產業大會暨第十三屆中國通信技術年會上,中國電子信息產業發展研究院無線電管理研究所彭健表示,當前物聯網產業正處于傳感器小型化和廉價化趨勢明顯、物聯網基礎設施建設進入新階段、物聯網平臺建設百花齊放以及在應用層重點領域垂直進展的發展現狀。未來,區塊鏈、AI、邊緣計算等新興技術將加快與物聯網融合。而這正是廠商目前耕耘物聯網的重點方向。[2018/12/19]

這樣的好處是許多小幣只要在Uniswap v3上面有交易對都可以在Euler上面借貸,只是不能當作抵押品,一旦這個資產出現了極大的波動導致清算,但因為隔離級的資產性質,所以清算時就不會波及到其他的資產。

(二)跨層(Cross-tier)資產:

跨層資產可被用于一般借貸,同樣也無法作為抵押品來借入其他資產。

但與隔離層資產不同的是,跨層資產可以和其他資產一起被借出,在Cross分級的資產讓抵押品使用起來可以更加彈性,但由于清算時不同資產會互相影響,風險也比隔離級高。

舉例來說,有個用戶擁有USDC及DAI作為抵押品,想要借入跨層資產一及二,就可以在Euler上用同一個帳戶來操作。

科銳國際副總裁:區塊鏈等新興行業人才短缺,薪酬漲幅明顯:6月8日,“2018中國獵頭行業發展峰會”在重慶舉行。科銳國際副總裁曾誠在演講中表示,從目前情況看,人才的需求趨勢已發生明顯變化,人工智能、算法等數字化人才成為各行業的爭奪熱門。數據統計顯示,薪酬最高的板塊包括區塊鏈、泛娛樂等新興行業板塊,由于這類行業成熟人才短缺,薪酬漲幅明顯。[2018/6/11]

(三)抵押層(Collateral-tier)資產:

抵押層資產可被用于一般借貸和交叉借貸,也可以作為抵押品使用。

舉例來說, USDC跟DAI都是抵押層資產,就代表他們可以作為抵押品借出其他資產,無論要借出LINK還是UNI。

響應式利率 (Reactive interest rates):

為了避免每個借貸市場都需要決定以及調整最適合參數的問題,Euler 使用控制理論來協助調整借貸利率。也就是 Euler 使用了一個 PID 控制器,當資產利用率高于目標水平時,就可放大借款利率變化率。

當資產利用率小于目標水平時,就會抑制借款利率變化率,這就產生了響應式利率,利率會隨著標的資產的市場條件調整,而不需要持續的透過治理去改變參數。

抗MEV的清算機制(MEV-resistant liquidations):

Euler不采用固定比例的折扣百分比,而是讓折扣隨著該倉位的價值下降而逐漸上升,也就是折扣隨著時間會愈來愈高,成為了一種特殊式交易。

因此潛在清算人會需要自己決定是不是要以目前的折扣百分比來清算,每個清算人對于要獲利多少會有不同的標準,因此也會在不同的時機點清算。

Euler采用了TWAP的特性讓價格會平滑的上升或下降、倉位的價值則會平滑的下降,清算折扣也就演變成一個平滑漸進的折扣,可部分抑制 MEV 的發生。

多抵押品的穩定池(Multi-collateral stability pools):

Euler讓放款人透過向每個借貸市場相關的穩定池提供流動性來支持清算,穩定池中的流動性提供者在等待清算被執行時,會存入eTokens并賺取利息,在這期間就會防止流動性提供者透過資產移入移出來試圖控制系統。

而當清算被處理時,清算人使用穩定池的流動性來取消借款人的債務,并將折價的抵押品歸還給穩定池(扣除手續費后,剩下的為清算人所有),穩定池的流動性提供者最終將他們的eTokens兌換成抵押資產的折價指數,這種方法可以被視為Liquidity協議開創的穩定池理念所延伸的多抵押形式。

因此使用穩定池的主要優點是,在協議認為借款人違約時,可以使用內部流動性立即處理清算,而清算人不需要自己從第三方交易所獲取資產。

使用內部多抵押穩定池清算:

Euler借鑒了Liquity協議首創的穩定池模式,并將其擴展成多抵押穩定池形式,使貸方通過提供流動性至每個貸款市場的穩定池來支持清算。也就是說,貸方能夠在清算期間將其代幣被動兌換為清算抵押資產。

采取這種機制的優勢是,協議認為借款人達到清算門檻時,清算人可以使用內部流動性來源立即進行清算,而不需要從第三方交易所兌換資產,也在很大程度上降低了交易成本。

Euler的利率模型與Delphi Digital團隊所設計的動態利率模型類似。當利用率高于(低于)目標利用率水平時,就會使用PID控制器來放大(抑制)利率的變化率。簡單來說利用了會產生實時適應基礎資產市場狀況的反應性利率,進而有效提高資本效率。

根據Euler白皮書表示,平臺利率甚至會進行秒級的復利計算。

Token模型

代幣$EUL未來計劃按照10萬個區塊epoch周期進行分配。

在epoch1階段中,USDC、WETH等不同借貸市場的借款人將根據其時間加權借款金額按比例分發36915.69個EUL代幣市占率。

投資機構

Euler在去年2021年8月由Paradigm領投800萬美元的A輪融資,其他參投方包含Lemniscap 及來自區塊鏈知名項目的個人投資者,如The Daily Gwei、Bankless、Synthetix、Coinbase、Product Hunt等項目的創辦人及CEO。

團隊介紹

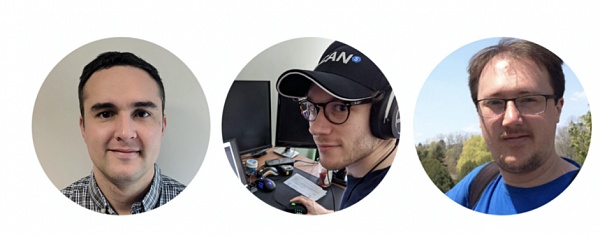

Euler是由Euler XYZ 團隊所開發的開放式借貸協議,共同創辦人總共有三位。(由左至右)

Euler CEO ?Michael Bentley在英國牛津大學擔任生物學家,另外兩位創辦人分別為Doug Hoyte及Jack Prior,目前擔任Euler XYZ團隊的開發者,而團隊的顧問Mick de Graaf是以太坊去中心化資產管理平臺DEFIED.io的共同創辦人,他也曾在鏈基金PieDAO擔任開發者。

鏈茶點評

Euler為了達成不經許可就可以自由借貸的開放市場,用許多不同的方式來達到這個目的——從借貸雙方以及清算人角度,來通過無許可上市機制、優化過后的清算機制等來滿足不同角色的需求,并通過多抵押穩定池替代抵押品的交易,使得貸方最終能夠將其代幣全部被動兌換為清算抵押資產。

Euler XYZ 團隊所開發的這些改善方法符合去中心化的目的,而目前采取的措施是否真的可以有效的管理風險,則需要時間進一步的驗證以及團隊逐步的改善才能下定論。

最近BTT與FET逆勢大漲,成為熊市中耀眼的明星。而這場“造星”運動背后的功臣,是幣安Launchpad平臺.

1900/1/1 0:00:00早前,Otherside土地拍賣使以太坊鏈上Gas費爆表,也又一次引發了一場瘋狂的NFT熱潮。在NFT不斷創造奇跡刷新歷史的今天,本文將帶大家深入研究四個熱門的NFT項目和它們代幣經濟學.

1900/1/1 0:00:00作者 | 芳芳出品|白話區塊鏈對于“主網上線”,或許你已經聽說過很多回了。究竟什么是“主網上線”?“主網上線”對區塊鏈項目而言是好是壞,是起點還是終點?“主網上線”后,原先的Token怎么辦,還.

1900/1/1 0:00:00在Avalanche雪崩協議,任何人都能通過專用驗證節點網絡(子網)建立自己的L1區塊鏈(或DAG),并將它作為L2擴容方案,解鎖新的使用場景.

1900/1/1 0:00:001.項目簡介 背景 2.項目詳情 產品架構 經濟系統 3.個人見解 Aleo架構了用戶體驗良好,具備隱私性,良好可編輯性,高性能的區塊鏈網絡,并提供了完全隱私化的應用程序開發平臺.

1900/1/1 0:00:00受訪人:@TP_X2Y2 采訪:北辰 盡管整個金融市場都處于下行周期,但NFT領域還是源源不斷地有新的收藏品爆紅,而且NFT市場遠不止于圖像收藏.

1900/1/1 0:00:00