BTC/HKD-0.51%

BTC/HKD-0.51% ETH/HKD-0.69%

ETH/HKD-0.69% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD-0.18%

ADA/HKD-0.18% SOL/HKD-1.43%

SOL/HKD-1.43% XRP/HKD-0.5%

XRP/HKD-0.5%DAO與NFT已然成為WEB3主流敘事,但似乎還差點什么?

用孫正義的時光機法則觀察,圍繞著DAO與NFT的信貸市場尚且空白,于是有了Kyoko Finance。

Kyoko Finance是一個復合式的加密資產流動性解決方案,同時面向DAO、機構與個體使用者提供DeFi服務,其業務可以分為兩大主軸:一是扮演機構征信的中間角色,提供DAO之間,無擔保或是以加密資產擔保的D2D高額信貸,為日益蓬勃的DAOs提供更多的流動性,甚至是舉債加速發展的選項;二是NFT的借貸與質押服務,使具有高度價值共識的NFT加密資產,能積極應用于信貸擔保,或是賺取穩定的質押收益,擴大NFT資產的流動性。

D2D(DAO to DAO)借貸服務

Kyoko Finance第一塊業務是DAO社群間征信借貸服務。

在傳統公司治理模式下,公司之間的借貸、債券發行與交叉持股,是公司資產管理運用的常態,全球有著高達8.5兆的龐大公司債交易市場,然而多數DAO的營運模式與其管理的龐大加密資產,卻很難獲得傳統金融信貸機構的認可。

當前并沒有任何針對DAO機構信用借貸的中間平臺出現,無擔保借貸協議:C.R.E.A.M. Finance Iron Bank是以持有資產來提供借貸的,先有現金流才能借錢的邏輯不符合多數DAO公司債式的信貸需求。

DAO的治理模式雖然還在萌芽階段,難以直接類比傳統公司的資產量級,然而根據DeepDAO的數據顯示,當前4000多個DAOs的Tresury(未計NFT資產)合計有接近90億美金的市場價值,而且不同DAO的AUM(資產管理規模)有著巨大的落差,當前多數DAO的AUM落在1億美元以下,僅有16個DAO組有超過一億美元的資產,DAO的蓬勃發展潛力,以及DAO之間資產規模的落差足以構成借方和貸方的強烈供需。

Neowiz宣布Intella X將參加IVS Crypto 2023 Kyoto:金色財經報道,韓國游戲發行商Neowiz宣布,其Web3.0區塊鏈游戲平臺Intella X將參加IVS Crypto 2023 Kyoto。IntelaX將于當地時間28日下午2點舉行小組討論會。IntelaX業務開發經理Tae-rimKim和Com2us總監Michael Lee將出席并談論大型Web2游戲開發商向Web3進軍。[2023/6/21 21:52:04]

DAO借貸有十分顯著的成功案例,去年初創不久的PleasrDAO便是在C.R.E.A.M. Finance的Iron Bank進行了350萬美元的抵押借貸擴大業務,而今年初PleasrDAO整體估值已將近10億美元,可見D2D信貸的潛力。

Kyoko Finance DAO未來將經由提案、審查、表決,為有資金需求的各式DAO提供無擔保或是加密資產擔保的借貸,類似于公司債的資金服務,補足當前DAO生態系的金融服務缺口。

目前,Kyoko Finance DAO 已經與諸多DAOs,建立起密切的合作關系,像是有龐大GameFi資產的YGG SEA與Animoca Brands、臺北地區知名的NFT收藏組織SweeperDAO、東南亞知名組織BreederDAO以及數個蓬勃發展的小型NFT俱樂部,這些人際網絡預計會成為Kyoko Finance運營D2D業務的堅實基礎。

D2D服務現階段的實際應用

信用貸款:目前官網上提供的Beta Launch版本的D2D服務 ,開放使用者直接質押穩定幣擔任貸方,提供經Kyoko FinanceDAO認證的白名單DAOs,進行簡便的無擔保穩定幣借貸,貸方使用者在提領時則分潤借方付出的利息,類似于DeFi始祖AAVE V2的運作,最大差異在設置了專屬于DAO的借貸功能。

Web3游戲平臺kytokyo與ImmutableX合作:金色財經報道,新加坡游戲公司Storms今天宣布與ImmutableX建立合作關系,作為其即將推出的Web3游戲平臺kyjake的第二層解決方案。

ImmutableX將為kyyo提供Web3基礎設施,通過其ZK-rollup技術實現快速而安全的擴展,而kyyo也讓目前受Web 2.0發行經濟限制的傳統游戲開發商更容易通過kyyo平臺整合和發行他們的游戲。(prnewswire)[2022/10/28 11:50:26]

抵押貸款:顧名思義,為DAO提供抵押借貸。部分DAO的Tresury具有多樣性,包括但不限于比特幣、以太坊、穩定幣、平臺幣等,其中也可能包括 DAO自身代幣。當DAOs本身有流動性需求時,這些 Treasury 并不方便出售,一方面可能需要社區集體決議,另一方面這些幣可能處于質押或鎖定狀態。

D2D 中的抵押借貸可以向長尾資產開放,通過中心化審核,給予DAO 一定的抵押額度,滿足流動性需求。

潛在投資:接受過 Kyoko D2D早期信貸幫助的 DAO 組織,未來會有 Reward 部分,他們會回饋 kyoko,投資人以及Vault提供者,Reward 有兩種潛在形式:

1.DAO 開放一些早期投資機會,kyoko 或其他投資人可以參與種子輪或私募輪等。從這個角度來說 kyoko 可以作為DAO 的孵化器,是在大數據支撐下,可以評估優質機會的“投資機構”;

2.DAO 未來會有一些空投給 Kyoko Token 持有者,這也算特殊 的Bonus。

結合NFT與DeFi的解決方案

當前DeFi市場的TLV已高達2000億美元,而NFT的市場估值也接近100億美元,然而結合兩者的NFT抵押借貸DeFi應用,卻始終沒有獲得市場太多的關注,最為活躍的NFT借貸平臺“NFTfi”也僅有六千萬美元的借貸規模,而且該平臺的收益僅能通過使用者對使用者的P2P借貸實現,缺少Staking、Liquitity mining與Yield reward等DeFi的基本資金池式運作,簡稱NFTfi的NFT DeFi之路,顯然還有很大的發展潛力。

科技公司TXPC與Art Tokyo Global達成合作,將聯手打造Movie+NFT:9月12日消息,TXPC(上海)網絡技術有限公司(“TXPC”)與新加坡公司Art Tokyo Global Pte Ltd(“ATG”)簽訂合作協議,將共同推出由ATG制作的首個“沉浸式NFT藝術電影”,發行電影中展示的數字收藏品。

據悉,該合作將繼續就電影與元宇宙、NFT的結合,與中國的其他戰略項目開展合作。[2022/9/12 13:24:07]

過去推出的P2P協議,往往流動性不足且交易配對時間長,相當程度局限于頂端藍籌的NFT收藏,多數使用者因為交易配對困難,資金池式的借貸則缺乏時限與清算機制,有較高的系統性風險,容易遭到惡意操作,而且差異化的NFT沒有辦法直接復制DeFi資金池的預言機機制,需要更復雜的估值機制。

為此,Kyoko Finance推出了三項NFTfi應用服務:

NFT Staking Vault(2022 Q1 已正式上線)

使用者當前可以在Kyoko Finance官網的Staking Vault抵押NFT,目前屬于盲押的階段,質押者能獲得的具體收益并未公布,項目方解釋未來的Staking Pool收益運作預計會由DAO社群表決,訂定不同價值的NFT藏品收益系數,以系數等級分配部分DAO的收益給NFT 質押者。

NFT Staking Vault預計也會涵蓋其他DAO組織向Kyoko Finance DAO抵押借貸的NFT抵押品,作為D2D服務的基礎設施。

我們大致可以將Kyoko Finance的Staking Vault理解為由去中心化機構運營的中心化平臺,不是純智能合約驅動,而是需要通過DAO社群參與者逐一估值分配,相當程度上正視了NFT難以異化的特性,其價值無法簡單帶入數學公式與預言機,需要人類社群共識積極參與一再重估。

Kyoko完成300萬美元私募融資,由Animoca Brands領投:2月21日,據官方消息,Kyoko完成300萬美元私募融資,由Animoca Brands領投,Infinity Ventures Crypto (IVC)、YGG SEA、Morningstar Ventures、AXIA8、Red Building Capital等參投。籌集資金將用于鞏固Kyoko在市場中的領先地位,Kyoko將積極尋求與DAO、行業協會和游戲公司建立戰略合作伙伴關系,同時發展開發與營銷團隊,以迅速擴大其行業范圍。

據悉,Kyoko是DAO-to-DAO信貸供應商并為鏈游玩家提供跨連GameFi NFT鎖借貸市場。[2022/2/21 10:05:31]

P2P NFT借貸(2022 Q1 Beta 已上線)

NFT借貸采取P2P模式,由抵押NFT換取貸款的使用者自行設定條件,平臺方對此沒有任何限制,可自行設定抵押貸款額度、利率、償付期限。

放貸者將自主設置個性化的借貸條件,并且支付ERC20款項,以及1%的平臺交易手續費用。NFT抵押者與放貸者可以利用在 Kyoko平臺提供的私密聊天系統,對相應條款進行協商。只有雙方達成合意,該項借貸服務才會生成。

在P2P NFT 借貸中,不需要提前放置押金或抵押物,清算將局限于 NFT 本身。如果超過償付期限,NFT抵押者還尚未償還完設定的款項,協定將自動清算,將抵押的NFT轉移至放款者的錢包。Kyoko 的這種 Peer to Peer 模式相對之前的 P2P 協議來說,為當前差異化的NFT難以估值,缺少NFT 預言機,交易配對困難等問題提供了另一種解決方案。

CCAL NFT跨鏈資產借貸(2022 Q3)

聲音 | HashHub Tokyo首席執行官:交易所的改變可帶動其他生態系統的改變:近日,HashHub Tokyo聯合創始人兼首席執行官Junya Hirano表示,在最近的2-3年里,日本加密貨幣交易所受到了很大的限制,但在接下來的幾個月里,隨著新的代幣上市和IEO監管等措施的出臺,情況將有所改變。我認為其他生態系統也會隨著交易所的改變而改變。除此之外,企業區塊鏈和證券型代幣也將出現。((Global Coin Research))[2019/12/22]

CCAL全名為Cross-chain asset lending跨鏈資產借貸,此項服務主要應用于多鏈生態的GameFi NFT資產,采取資金池式服務,促進Gamefi生態系的共享經濟,大幅降低GameFi打金工作室和GameFi玩家的進入門檻與承受風險,同時為Play-to-Earn公會或是個別使用者閑置的Gamefi NFT資產提供額外收益與流動性。

類似于P2P NFT 借貸服務,CCAL 同樣使用Peer to Peer 模式,雙方使用者可以自行設定條件,可以靈活設定游戲資產的借貸周期。不同點在于 CCAL 中可適用于押金清算,貸方可提前自由設定押金金額,當出現清算情況時,押金將會自動清算至原NFT持有者的錢包。

CCAL預計會在在BSC、Polygon、Avax等兼容EMV的公鏈上運行,免于Ethereum高昂的Gas fee。玩家取向的使用者,支付ERC代幣借用NFT后,能夠以此直接在Gamefi里賺取收益,只需要再支付借用期的利息并歸還NFT就能贖回借用時抵押的ERC20代幣。投資者取向的NFT持有者,特別是規模龐大的公會,也能從中得到穩定的利息收入。(貸方每次交易需支付5%的平臺費用)

Kyoko未來還會拓展 CCAL服務范疇,為打金工作室或GameFi玩家提供游戲數據分析服務。例如Kyoko 將列舉不同 GameFi游戲的資產價格,借貸價格,游戲收益區別等,幫助平臺用戶進行對比選擇。

整體而言,Kyoko Finance推出的NFT復合式借貸方案,在NFT DeFi賽道當中極具特色與應用價值,結合了P2P模式與資金池模式各自的優點,以社群參與替代在NFT賽道風險極高的預言機機制,從P2P與DAO的運作,循序漸進為不同風險偏好的使用者提供差異化的多元服務。

項目方四位創始成員Henry、Jack、Helson與Matt,皆有豐富的區塊鏈與軟件開發背景,在科技產業與新創有多年的豐富經驗,整體團隊尚在擴張當中,預計會納入更多運營成員參與D2D信貸的征信作業,團隊暫時會以半匿名的狀態進行,開發團隊的資歷尚無法核實。

團隊兩位知名顧問Mr. Block與Bryan Lu,皆為臺北地區區塊鏈創投的知名人物,Mr. Block是DeFi協議Curve與PleasrDAO的核心成員,Bryan Lu則是知名私募Headline的合伙人及其加密資產分支IVC的主理人。

Kyoko Finance于今年2月種子輪和私募輪募得350萬美元,由知名區塊鏈游戲公司Animoca Brands領投,另有YGG SEA、Infinity Ventures Crypto (IVC)、紅樓資本、Axia8 Ventures、NGC Ventures、Momentum 6、Morningstar Ventures、Kliff Capital、BlockchainSpace、BreederDAO、SweeperDAO的投資。

三月,Kyoko Finance獲得360萬美元戰略融資,ATEN Infinity Ventures 領投,Morningstar Ventures、Kliff Capital、Cherubic Ventures、Kosmos Ventures、Vespertine Ventures、Tess Ventures、Cryptobuddy 等參投

種子輪的投資者YGG SEA、IVC與Blockchain Space都是Animoca Brands在私募階段領投的項目,Kliff Capital則有在泰國經營公司信貸的背景,整體而言投資者都屬于華人系背景,有豐富的NFT/區塊鏈游戲/公會投資經驗,主要是活躍于亞洲地區的投資人與創投機構。其中在臺灣地區知名的NFT收藏組織SweeperDAO,SweeperDAO主理人Mr. Block與IVC主理人Bryan Lu同時也是項目方團隊的顧問。

Animoca Brands的執行長與創始人蕭逸Yat Siu表示,他十分看重Kyoko Finance以加密資產為中心的信貸方案,能改善NFT等加密資產的流動性問題。值得注意的是Kyoko Finance是Animoca Brands私募投資的第四個NFT借貸賽道項目,包括去年八月的Vera(3M)、去年十一月的Pawnfi(3M)與NFTfi(5M),這說明了Kyoko Finance仍有超越先行項目的敘事特殊性和發展潛力。

經濟模型

$KYOKO為Kyoko Finance原生Token,主要有四大功能:

質押

$KYOKO使用VeToken模型, 質押越長投票權重越大,質押時間從一周到四年不等.VeKYOKO可參與DAO投票資格,以及額外的$KYOKO收益(各種可能的追溯空投和分潤平臺運營收入)。

質押四年每個$KYOKO可以獲得1VeKYOKO

質押三年每個$KYOKO可以獲得0.75VeKYOKO

質押兩年每個$KYOKO可以獲得0.5VeKYOKO

質押一年每個$KYOKO可以獲得0.25VeKYOKO

參與DAO治理

Kyoko Finance協議的許多重大決策會需要DAO社群的投票參與,如提案與審查無擔保貸款的DAO白名單、決定NFT質押的估值與收益等。

每次投票都會進行快照,未來D2D業務可能給VeToken持有者帶來大量的追溯空投。

流動性挖礦

質押ETH/KYOKO LP流動性憑證可以獲得額外的$KYOKO挖礦收益。

平臺分紅

質押$KYOKO可獲得平臺運營收入分紅

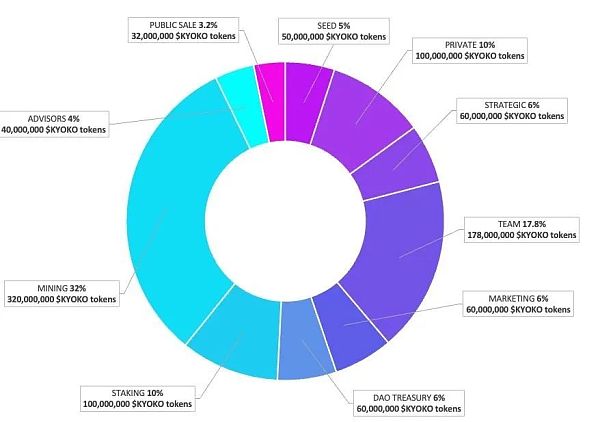

代幣分配如下圖所示:

風險及總結

總體來看,Kyoko Finance 所瞄準的賽道,DAO之間的信用和抵押借貸以及NFT借貸都屬于尚待挖掘的新興賽道,并且Kyoko Finance有著資源積累和成熟的產品機制,但風險仍然在于市場接受度有待驗證,并且DAO與NFT的發展同樣受宏觀市場周期影響,Kyoko Finance的發展繁榮需要DAO與NFT市場的繁榮。

對于長期看好DAO與NFT市場的投資者而言,Kyoko Finance可以給予關注。

Tags:DAONFTFINNCEmdao幣質押網址apenft幣太垃圾了Tartarus FinanceFINANCEAI價格

2020 年加密故事的主題圍繞DeFi 和可組合金融系統,而2021年敘事的主線是各種公鏈之間的互操作性得到快速發展.

1900/1/1 0:00:00根據一則區塊鏈未來市場研究報告,Web3 市場規模目前價值超過 63 億美元,預計從 2023 年到 2030 年將以 44.6% 的復合年增長率 (CAGR) 擴大.

1900/1/1 0:00:00前言? ? ? ? ? ? ? ? ? ? ? ? ? 電影《低俗小說》中有一個被刪除的場景,其中烏瑪·瑟曼(Uma Thurman)的角色米婭·華萊士(Mia Wallace)解釋說.

1900/1/1 0:00:00現在留給DeFi發揮的空間似乎只剩下衍生品了,因為實在太復雜了。產品復雜,無論是期貨還是期權,僅定價設計就涉及到許多金融工程學的知識,而不是Uniswap這樣的貨幣兌換.

1900/1/1 0:00:00作者 | Fiona出品|白話區塊鏈閃電網絡是最近非常熱門的話題之一。很多人說,閃電網絡的實現意味著比特幣2.0時代的到來。對于這么厲害的現象級產品,今天白話區塊鏈就和大家一起來了解下.

1900/1/1 0:00:00SeedClub最近獲得了聯合廣場領投的一千五百萬刀投資,這個消息引起了很多關注DAO朋友的關注。SeedClub是干啥的?他們怎么做加速?SeedClub也是個DAO?大家問題多多.

1900/1/1 0:00:00