BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD-0.04%

ETH/HKD-0.04% LTC/HKD-0.56%

LTC/HKD-0.56% ADA/HKD+1.53%

ADA/HKD+1.53% SOL/HKD-0.44%

SOL/HKD-0.44% XRP/HKD+1.12%

XRP/HKD+1.12%作者:蔣海波,PANews

根據CryptoFees.info的數據,截至6月30日,Synthetix過去一周平均每天的收入為30.17萬美元,除去智能合約平臺外,僅次于Uniswap和Aave。

Uniswap的交易手續費收入全部分給了流動性提供給者(LP),Aave的利息收入也絕大多數分給了存款人,而Synthetix中合成資產銷毀/鑄造產生的費用則全部分配給SNX的質押者,這一點無疑具備較高的吸引力。Token Terminal顯示,Synthetix的市盈率(P/E)為6.7,相對其它項目較低。如果Synthetix的收益能夠持續,那么SNX將是一個較好的標的。

對于不了解Synthetix的讀者,本節將進行簡要介紹,有了解的讀者可以跳過本小節。Synthetix是一個合成資產協議,允許用戶以SNX為抵押品,超額抵押借入協議的合成資產穩定幣sUSD,并可將sUSD兌換為協議支持的其它合成資產(Synths)。它最大的特點就是允許用戶無滑點地鑄造和交易各種合成資產,合成資產的種類包括加密資產、外匯和指數。

Binance創新區將上線Synapse(SYN):2月22日消息,據官方公告,Binance創新區將于2023年2月22日18:30上線Synapse(SYN),并開放現貨交易對:SYN/BTC、SYN/USDT。SYN充值通道現已開放,SYN提現預計于2023年2月23日18:30(東八區時間)開放。

此外,Binance逐倉杠桿將于2023年2月22日18:30起的48小時內新增SYN資產,并開放SYN/USDT交易對。[2023/2/22 12:22:19]

合成資產之間的交易沒有特定的交易對手,而是通過智能合約銷毀一種代幣,并鑄造另一種代幣。這得益于Synthetix的“債務池”,每個人都對債務的一個相對份額負責,債務的數量隨著交易的發生而變動。假如一開始系統中所有的債務都是sUSD,某用戶用sUSD兌換了sETH,之后ETH價格上漲,那么在此期間所有人在系統中的債務數量都會因此而上升。

在鑄造sUSD時,Synthetix要求的抵押率為350%,因此即使債務上升或者SNX下跌,抵押資產的價值通常也可以覆蓋掉債務。若抵押率降低至150%,用戶有12個小時的時間調整頭寸,將抵押率恢復至350%以上,否則將面臨清算。

Synapse Protocol將在本周將支持Terra,將UST橋接到其他EVM鏈:金色財經消息,跨鏈流動性網絡Synapse Protocol將在本周晚些時候支持Terra,將UST橋接到14個其他EVM鏈,包括Arbitrum、Optimism、Metis、Boba和Cronos等。[2022/3/17 14:02:47]

近期,Synthetix的交易量激增,也帶動SNX的質押收益增加,交易量的增加可能來源于1inch集成了Synthetix的原子交換,我們需要先對背景有所了解。

Synthetix中的Synth依靠預言機Chainlink來提供價格,但是預言機價格在鏈上的更新落后于現貨市場的價格變化,這個時候就存在搶先交易的可能。而在Synthetix無滑點交易的背景下,SNX質押者可能因此面臨慘重的損失。比如,某用戶觀察到ETH價格短期內從1000美元漲至1010美元,而此時Chainlink給出的報價仍然是1000美元,那么該用戶就可以在Synthetix中以1000美元的價格將sUSD兌換為sETH。在預言機價格更新后,不考慮手續費的情況下,每個sETH即可賺取10美元的利潤,而該用戶的收益來源于SNX質押者遭到搶先交易的損失。

LayerSwap集成Layer2網絡zkSync,用戶可從CEX將資產轉移至zkSync:12月24日消息,跨鏈及跨層協議LayerSwap已集成Layer2網絡zkSync,用戶現可通過該協議將資產從CEX平臺轉移至zkSync。[2021/12/24 8:02:08]

2020年1月20日,SIP-37提出了“費用回收”(Fee Reclamations)和“返還”(Rebates)的概念,就是為了解決搶先交易的問題。具體做法是,在兩種Synth的兌換過程中增加一個等待期,在此期間,用戶不能交易或轉讓剛剛交易的Synth。等待期結束后,調用結算合約來計算交換時的價格與等待期結束時的價格差異。若用戶獲利,則多余的代幣將被銷毀;若用戶遭受損失,則會給用戶補償。雖然這么做保護了質押者免受搶先交易的攻擊,但是交易的確認時間延長了約10分鐘,交易的結算價也變得不可控,體驗較差。由于交易時間的延長,Synth間的交易喪失了可組合性。SIP-37提案所述的費用回收在2020年2月17日上線。

Synthetix:s/iXTZ, s/iEOS和s/iLINK因價格沖擊被暫停交易,現已取消:12月24日,合成資產發行平臺Synthetix發推稱,由于價格沖擊,s/iXTZ, s/iEOS和s/iLINK都被暫停交易。根據SIP-55,這種暫停是一個自動過程,以保護系統。目前已經取消。[2020/12/24 16:20:20]

2021年2月24日,SIP-120提出了原子交換的功能,允許用戶通過Chainlink和DEX預言機Uniswap V3(代表著最新現貨價格)的組合對Synth定價,以原子方式交換資產。“原子”一詞來自于術語“atomic state”。以太坊允許“原子”可組合性,不同dApp中的多個交易可以捆綁單筆交易中一起執行。如果其中一項操作失敗,整個交易過程都不會發生。簡單理解就是在恢復Synthetix可組合性的情況下,又能保護質押者免受搶先交易攻擊。該提案將源代幣或目標代幣限制為sUSD(只能買入或者賣出sUSD),作為一項安全預防措施。2021年11月,原子交換功能開始實施。

羅馬尼亞軟件開發公司SyncNode宣布與Chainlink達成合作,將率先提供Defi數據:6月20日,SyncNode宣布加入 Chainlink作為節點,即日起,該節點將與其他節點運營商合作,搭建區塊鏈和外鏈基礎設施的橋梁,為智能合約提供可靠的數據傳輸,包括數字資產匯率和傳統市場數據。而SyncNode也將首先為Chainlink的價格參考數據合約做出貢獻,這些數據主要提供給以太坊生態中的超 20個Defi項目。

據了解,SyncNode是一家羅馬尼亞的軟件開發公司,在建設電信基礎設施和網絡安全解決方案方面具有豐富經驗,合作伙伴包括IBM、Rexel和阿爾斯通公司等。[2020/6/21]

2022年1月1日,SIP-198對原子交換提出改進,允許只以Chainlink價格對某些資產定價(某些外匯交易對的流動性已經枯竭,且根據觀察,現在Chainlink推送價格的閾值足夠低,交易手續費可以抵消掉價格變動可能帶來的搶先攻擊損失),并取消了此前源代幣或目標代幣只能為sUSD的限制。原子交換的支持范圍從只能買賣sUSD擴張到可以買賣任意Synth。

2022年6月1日,Synthetix宣布,1inch已經集成了Synthetix的原子交換,1inch交易用戶可以享有更好的流動性,SNX質押者也可以獲得額外的費用。

根據Synthetix官網數據顯示,過去30天,協議內的交易量總共約22.58億美元。其中有18.3億美元的交易量來自于1inch,約占總交易量的81%。

再查看交易量的變動,PANews發現從6月初開始,Synthetix的交易量開始上升并高于前期。交易量開始增加的時間和1inch對Synthetix原子交換的集成時間相當。從6月13日開始,每天的交易量約在7000萬美元以上,并在6月19日達到2.55億美元的峰值。最近5天(6.25~6.29)每天的平均交易量約為8400萬美元,并沒有明顯下降。

對比其它交易所的交易量變化,以幣安ETH/USDT交易對為例,雖然近期交易的ETH數量相對于6月之前有所上升,但是對應到美元價值上,已經回落到6月份之前的交易量。

因此,可以判斷近期Synthetix的交易量上升主要是因為1inch對Synthetix原子交換功能的集成,而不是市場整體交易量的上升。

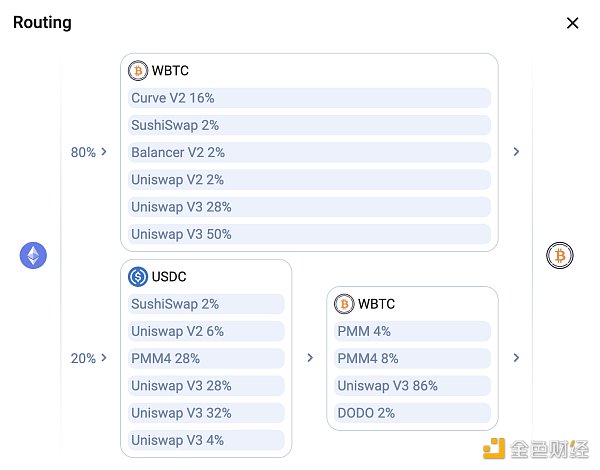

現在1inch集成的Synthetix原子交換也僅限于直接買入或賣出Synth的交易。如下圖所示,若將1000 WBTC兌換成sUSD,其中40%的WBTC會先由Curve和Saddle兌換成sBTC,再通過原子交換兌換為sUSD,顯示為“Synthetix Atomic”。

若交易中不直接包含Synth,1inch則不會經過Synthetix的原子交換。如下圖所示,即使是將10萬ETH兌換為WBTC的過程,滑點為10%,1inch的路由也不會經過Synthetix。而Curve中的交易沒有這一限制,但1inch聚合交易的流動性要遠優于Curve。

要想從Synthetix中獲得收益,需要購買并質押協議的治理代幣SNX。原子交換雖然能夠無滑點地進行,但是Synth與非Synth之間的交易仍然要依賴于Curve等平臺提供的同類資產交易的流動性,也就取決于Synth的流通量,進一步地取決于SNX的市值。SNX價格會對Synthetix的交易能力形成反饋,SNX也因此具備較強的反身性,波動天然高于其它資產。

要想獲得最大收益,需要在系統中產生足夠的債務,抵押率最好等于或低于C-Ratio(350%)。而一旦產生債務,債務的數量將會隨著交易的發生而變動,為了對沖債務波動的風險,可以在Optimism上購買dHEDGE的債務鏡像指數代幣dSNX。

隨著Synthetix的原子交換被更多的去中心化交易所以及聚合交易平臺集成,Synthetix的交易量有望繼續提升。若1inch能支持在非Synth的交易中引入Synthetix的原子交換,那么Synthetix的交易量可能繼續成倍增長。

Tags:SYNETITHESynthetixsynapse幣深度解析YetiCoinDeltaThetaiBTC (Synthetix)

單一價值和賦能的NFT項目被逐漸洗牌淘汰已經成為一種趨勢,項目方只有不斷開發和探索出新的功能和實用性,才能讓NFT項目延續活力.

1900/1/1 0:00:00原文:Dirt Roads (DR)作者:Luca Prosperi 我們正生活在一個強烈缺乏信任的歷史時期,這個系統通過精心設計的刺激來鼓動沖動的反應.

1900/1/1 0:00:00Bluesky 的使命是推動從平臺到協議的演變。用于公共交流的工具應該以公共基礎設施的形式存在于私營公司之外,就像互聯網本身一樣.

1900/1/1 0:00:00「無聊猿」在 NFT 領域高歌猛進,國外頂級明星們的 FOMO 與炫耀對猴子的推廣功不可沒。更有意思的是,大部分明星并不是自己買的無聊猿,而是通過一個叫 MoonPay 的工具.

1900/1/1 0:00:00Nirvana Finance 是一個建立在 Solana 上的雙 Token 的算法穩定幣架構協議,包含了亞穩態Token: ANA 和穩定幣 Token: NIRV.

1900/1/1 0:00:00「我領了藍色的 NFT,差不多 4000 小時。」 熊市里難得出現一個能刷群的項目,這不是 Mt''s NFT 那樣的盤子,而是 Steam 玩家可以領取的空投,根據 Steam 玩家不同的游戲.

1900/1/1 0:00:00