BTC/HKD+1.46%

BTC/HKD+1.46% ETH/HKD+2.1%

ETH/HKD+2.1% LTC/HKD+1.69%

LTC/HKD+1.69% ADA/HKD+3.72%

ADA/HKD+3.72% SOL/HKD+2.38%

SOL/HKD+2.38% XRP/HKD+2.8%

XRP/HKD+2.8%Beyondfi協議旨在提供全方位的數字資產管理服務,以解決目前不同金融產品間割裂的問題,支持用戶在同一平臺同時使用多種產品,來提升交易多類別金融產品的便利性。

V神曾斷言,“金融行業很可能是第一個被區塊鏈顛覆的行業”,從誕生之初,DeFi就一直對標著傳統金融,致力于將傳統金融活動“移植”到鏈上。雖說近兩年加密行業和DeFi迎來爆發式增長,目前整個DeFi板塊的TVL約為2103億美元,近兩年的漲幅高達約350倍,整個加密貨幣市值已達到約1.9萬億美元的體量,但相對于傳統金融而言,單單全球股票市場就高達近百萬億美元,整個DeFi還有很大的發展空間。

與傳統金融行業的發展軌跡一致,在交易、借貸等基礎產品成體系后,隨著整個加密行業和DeFi進一步發展,未來DeFi將涌現更多類別的成熟金融產品,包括風險投資、期權期貨交易、合成資產交易、指數產品等等。現已有某些項目提供上述不同服務,如永續合約龍頭dydx、合成資產龍頭Synthetix等,但目前產品的功能單一,用戶需要在不同產品之間切換才能交易多種類別的資產,操作繁瑣復雜。正是基于這一市場需求和痛點,Beyondfi協議推出全方位的數字資產管理服務,讓用戶可以在同一平臺同時享受多種金融產品的服務。

打造DeFi的一站式金融服務的“三板斧”

Beyondfi協議致力于通過在同一平臺提供多樣化的金融產品和服務,如質押服務、合產資產交易、期權和保證金交易、指數產品等,以解決目前不同產品間割裂的問題,為用戶交易多類別金融產品提供便利性。

美國加密貨幣的未來可能取決于4項數字資產法案:金色財經報道,加密貨幣法案可以將權力移交給據稱對加密貨幣更加友好的美國商品期貨交易委員會 (CFTC),并更好地定義美國證券交易委員會 (SEC) 的管轄權。據報道,自2022年以來,至少有50項數字資產法案被提交給國會,旨在管理從穩定幣到美國監管機構管轄范圍的一切事務。然而,鑒于立法者和加密貨幣行業的關注,其中至少有四項被認為可能對該行業產生重大影響(如果通過)。這四項法案為:7月20日提出的《21世紀金融創新與技術法案》、

《負責任的金融創新法案》、6月1日推出的《數字資產市場結構法案》和2020年9月首次推出《數字商品交易法》。[2023/7/25 15:57:25]

Beyondfi協議一直在不同領域不斷地擴展其產品線,以成為一個全面的數字資產管理平臺,目前已上線了質押和合產資產交易,其它產品還處于開發中。合產資產在金融領域占據著重要位置,能使用戶在不持有實際標的資產的情況下,參與該資產的交易,比如你可以在沒有原油資產的情況下參與原油交易,提升了交易資產的豐富性和靈活性。同時還可以為用戶打破地域限制等因素,為用戶參與全球金融市場提供了便利性,比如國內用戶可以便捷地間接參與美國和歐美等國家股票市場的交易。

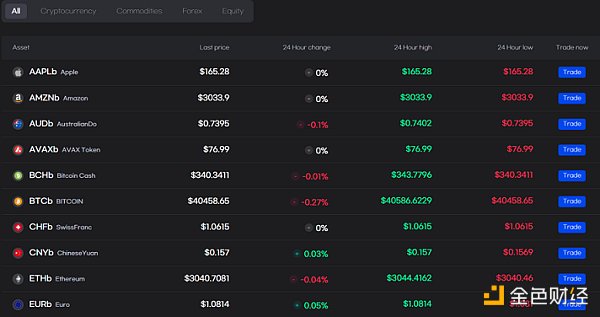

目前Beyondfi協議提供的合產資產種類有加密貨幣(如BTC、ETH等)、大宗商品(如黃金、原油等)、外匯(如歐元、日元等),以及股票市場(蘋果、亞馬遜等)。

Messari前主管:不會對Coinbase在未來30年收購納斯達克或紐交所感到驚訝:金色財經報道,Messari前主管、股票及加密貨幣交易員Qiao Wang今日發推文稱:“交易所并購在歷史上和世界各地都很常見。如果Coinbase在未來30年的某個時候收購納斯達克或紐交所,我不會感到驚訝。”[2021/4/7 19:53:08]

與其它合產資產項目類似,Beyondfi協議使用超額抵押模型,以平臺代幣BYN作為抵押物,來鑄造基于美元的穩定幣USDb,便于用戶進行合產資產的交易。目前協議的抵押率為300%,即用戶抵押價值300美元的BYN,最多可鑄造100美元的合成代幣USDb,據官方文檔介紹,隨著代幣BYN相關資金池的流動性提升,這個初始抵押率在未來可以進一步降低到 150%,以達到低抵押率的目標。

與Synthetix一樣,Beyondfi協議采用了全局債務模式,即所有抵押品持有者(代幣 BYN 持有者)共享一個抵押池,該模式提升了資金池的流動性和深度。目前關于合成資產基本信息的文章較多,在此不做過多贅述。下面我們重點看看Beyondfi協議合成資產產品的三大不同之處:交易模式、清算機制、資產價格掛鉤機制。

摩根溪創始人:未來兩年很多加密公司估值將超過傳統金融機構:摩根溪創始人Anthony Pompliano表示:在未來24個月內,許多比特幣和加密公司的估值將超過傳統金融機構。您將看到華爾街巨頭在構建開放源代碼、去中心化軟件的技術人員手中逐漸衰退。[2021/2/21 17:36:22]

交易模式

DEX最重要的創新之一就是推出了AMM(自動做市商)模式,提升了資金的流動性,同時為普通用戶降低了交易門檻,截至4月15日,AMM鼻祖Uniswap平臺的7天交易量高達近136億美元,在為用戶帶來便利性的同時,也帶來了諸如三明治攻擊等問題,給用戶造成一定損失。三明治攻擊是一種常見的利用機器人進行搶先交易的技術,簡單來講就是攻擊者通過鏈上跟蹤,注意到潛在受害者的待定資產X將被交易為資產Y,攻擊者就會搶在受害者之前購買資產Y,然后再以更高的價格賣給受害者,通過低買高賣實現套利。

Beyondfi協議的合產資產交易平臺采用了“傳統訂單簿+AMM”的綜合機制,在利用AMM模式提升資金流動性的同時,又通過傳統訂單簿模式解決了高滑點問題,即只有當訂單滿足交易者規定的條件時,才會由AMM執行。當然,如果市場流動性不足,用戶的訂單可能只會部分成交,但是有效降低了用戶的資金損失。

清算機制

除了上述創新外,Beyondfi協議的清算機制也有效保護了用戶資金的安全。Beyondfi協議的初始抵押率為300%,為了保證產品持續健康運行,當抵押率低于150%時,協議將向用戶發出追加保證金的通知,如果沒有提供額外的抵押品,同時抵押率降到125%后,協議將會啟動清算程序。Beyondfi協議內置了一個清算保險基金,每次清算抵押物的超額收益都將流入該基金,以備不時之需。

中國銀保監會重點金融機構監事會監事陳偉鋼:未來的金融系統離不開區塊鏈技術:8月17日,由Alchemy pay主辦的2020區塊鏈生態合作大會在上海舉行,中國銀保監會重點金融機構監事會監事陳偉鋼作出題為“區塊鏈政策導向與應用前景“的主題演講。陳偉鋼表示,從“+區塊鏈“到”區塊鏈+“演進是發展趨勢,區塊鏈行業應用將從數字貨幣向非金融領域滲透擴散。[2020/8/17]

與目前多數DeFi協議清算時爆倉用戶全部倉位不同,Beyondfi協議進行部分爆倉,將抵押率恢復到150%的可接受風險水平即可,避免失去所有資產,有助于保護用戶資產安全。舉個例子,假設代幣BYN的價格為1美元,用戶抵押3000枚(總價值為3000美元),根據300%的抵押率可借出1000美元的穩定幣USDb,如若BYN價格下跌到0.5美元,抵押率降低為150%。假設系統需要維持200%的抵押率,就觸發了系統的清算機制,以0.5美元的價格賣出1000枚BYN后,償還借出的500美元。現在抵押品總價值為1000美元(2000*0.5),借出資產為500美元,抵押率變為2:1,可見通過部分清算是可以提升抵押率,以達到系統要求并保護用戶資金安全。

同時,Beyondfi協議的清算引擎會參考多個二級市場的價格,來最終確定抵押品的價值,以防止潛在作惡的可能。此外,Beyondfi協議還設置了一個15分鐘的延時機制,即只有當債務的抵押率低于125%且超過15分鐘時才會實施清算,以保護用戶免遭惡意操縱者攻擊。

eToro聯合創始人:未來所有資產都將數字化:據crypto-news報道,eToro聯合創始人兼首席執行官Yoni Assia表示,我們相信未來所有資產都將數字化。這將有助于向所有人開放市場,并使他們能夠以簡單透明的方式投資于他們想要的資產。[2018/5/17]

資產價格掛鉤機制

對于合成資產項目而言,保證平臺內合成資產準確跟蹤標的物的實際價格尤為重要,除了通過預言機系統(如Chainlink)來跟蹤實際資產的實時價格外,Beyondfi協議還通過“宏觀調控”來消除價差,以確保價格最大程度上掛鉤。眾所周知,當價差出現時,往往會有“科學家”等進行套利,這在一定程度上是可以消除價差的,但如果價差太高,單靠套利者不僅難以達到目的,同時還會對用戶造成損失。所以當價差達到10%,Beyondfi團隊會以自有資金,開展讓利于用戶的拍賣活動,來進行宏觀調控。

舉例來講,以Beyondfi平臺內的合成資產BTCb和現貨BTC為例,當BTCb價格高于BTC且價差達到10%時,團隊將啟動拍賣,用戶可以通過代幣BYN以現貨價格購買BTCb,因為用戶可以直接參與團隊組織的拍賣,而不用在市場上高價購買,其溢價自然會回落。反之當BTCb價格低于BTC時,用戶可以低價購買BTCb,然后以現貨價格高價賣出為BYN代幣,隨著需求提升,BTCb的價格也會逐步上升,直至價格被拉平。

使用獎勵機制

如上文所述,用戶要想參與合成資產的交易,首先需要質押代幣BYN,以獲得穩定幣USDb。此外,質押BYN還可以獲得質押獎勵,獎勵額度將根據質押期限和質押數量來決定,并且代幣質押者還將獲得平臺的部分手續費分紅。此外,代幣質押者還可以參與協議的治理投票,不過需要質押5萬枚BYN以上才有參與資格,在過去30天內對治理協議進行投票的用戶,將獲得額外的代幣獎勵。

為了激勵用戶參與合成資產交易,用戶在鑄造合成代幣時都將獲得代幣BYN獎勵,獎勵比例為創建總成本的75%,以彌補用戶在以太坊鏈上支付的高昂Gas費(目前Beyondfi協議也部署在了HECO生態上)。當然,對于風險偏好的低的用戶,Beyondfi協議提供了一個普通的 Staking功能,用戶可以選擇在單獨的“Plain vanilla”質押計劃中進行質押,不會鑄造任何合成代幣。

為了激勵用戶盡可能長時間地質押他們的獎勵代幣,Beyondfi協議對獎勵代幣實行 365 天的鎖定期,對于提前贖回,獎勵將根據持有期限按比例進行分配,并收取一定的提前贖回費用。提前贖回費用隨著持有期的增加而降低,并在經過 365 天后最終變為零(即有資格解鎖全部獎勵)。

多條產品線待發布

據PANews了解,在合成資產產品逐漸發展成熟后,未來Beyondfi協議將上線期貨和保證金交易,以支持用戶采用多種對沖策略來提升風險回報率,目前Beyondfi協議正在與外部的一個開發團隊合作,該團隊在構建高性能保證金交易平臺方面擁有十年左右的經驗。同時, Beyondfi協議還將推出Launchpad,為用戶提供早期參與項目的機會,目前正在與業內的IDO平臺合作,具體合作方暫未透露。

此外,當Beyondfi協議具有諸多資產類型后,將會為用戶提供指數產品服務,通過投資組合多元化來降低波動風險。Beyondfi協議的指數產品將基于特定主題或市場趨勢,也可能基于特定行業或地區等,或是多種資產類別的集合,比如:

加密行業基礎設施指數(Solana+Polygon+Polkadot+Avalanche)

BSC生態系統指數(BNB+CAKE+ALPACA+XVS)

跨資產通脹對沖指數(BTC+黃金+白銀)

為了提升代幣BYN的經濟價值,Beyondfi協議在未來將上線自己的GameFi,以增強代幣效用,同時為用戶帶來更多獲取收益的途徑以及更多玩法。除了GameFi外,Beyondfi協議還將上線一系列自己的NFT,以支持社區的社交活動,加強社區文化建設。隨著NFT+DeFi模式(如NFT借貸)的發展,未來NFT也會給用戶帶來更多的金融應用場景,對整個生態的發展具有一定積極效用。

據PANews了解,Beyondfi協議的團隊在數字資產類別的投資、交易和資產管理方面有多年的綜合經驗,項目也受到諸多機構的青睞,包括Huobi Ventures、OKEx Blockdream Fund、MASTER VENTURES、LVT CAPITAL等,在近期還得到火鳳資本的投資。

小結

隨著加密行業和D?eFi的發展,未來將會有更多用戶參與,包括傳統機構和公司等,屆時市場將會對更豐富的金融產品產生需求。Beyondfi協議在合產資產的基礎上,將逐步上線期權交易、指數產品等,為用戶提供在同一平臺享受多資產類別交易的服務,帶來交易的便利性。未來Beyondfi協議能否有效推出上述服務,以搶得先發優勢,成為該賽道的贏家,還需持續觀察。

AltLayer 可以被視為一個單獨的 optimistic rollups 系統,它從底層的 Layer1(例如,以太坊)或第 2 層(例如.

1900/1/1 0:00:00算穩戰爭再度來臨。 據Delphi Digital 數據顯示,4 個月內,Terra 已累計持有超 220 萬枚 CVX,超越 FraxFinance 成為 CVX 最大 DAO 持有者.

1900/1/1 0:00:00文/Ben Give Bankless分析師終于,這個時刻到來了。隨著Goerli測試網的成功完成,合并的TTD(Terminal Total Difficulty)將為587500000000.

1900/1/1 0:00:00雖然有著越來越多的人參與到區塊鏈的行業之中,然而由于很多人之前并沒有接觸過區塊鏈,也沒有相關的安全知識,安全意識薄弱,這就很容易讓攻擊者們有空可鉆.

1900/1/1 0:00:00關于衍生品,除了在現貨基礎上加多少倍杠桿,其實還有另一種放大風險與收益的方式,那就是直接追蹤以現貨價格的次方來計價,也就是Power Perpetuals.

1900/1/1 0:00:00隨著區塊鏈多鏈生態的逐漸繁榮,跨鏈互操作性賽道開始逐漸走入大多數人的視野。與基本的資產跨鏈橋不同,跨鏈互操作性協議需要擁有鏈之間的合約調用功能.

1900/1/1 0:00:00