BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+0.02%

LTC/HKD+0.02% ADA/HKD+0.66%

ADA/HKD+0.66% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD+0.15%

XRP/HKD+0.15%原文標題:《Different Ways to Earn on Mirror Protocol V2》

原文作者:Joseph, Mirror

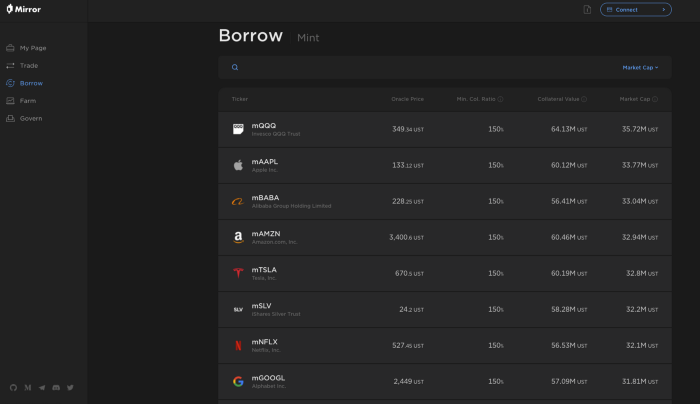

Mirror 是一個可創建合成資產的 DeFi 協議。隨著 Mirror V2 版本的發布,用戶現在可以通過三種方式在 Mirror 上獲得收益:

· Mirror 治理:通過質押 MIR 提供流動性獲得收益;

· 做多 Farm:購買或借貸得到 m 資產,質押至資金池獲得流動性挖礦收益;

· 做空 Farm:做空 m 資產,獲取 TerraSwap 價格與預言機價格之間的溢價收益。

這三種盈利策略各不相同,本文將逐一分析。

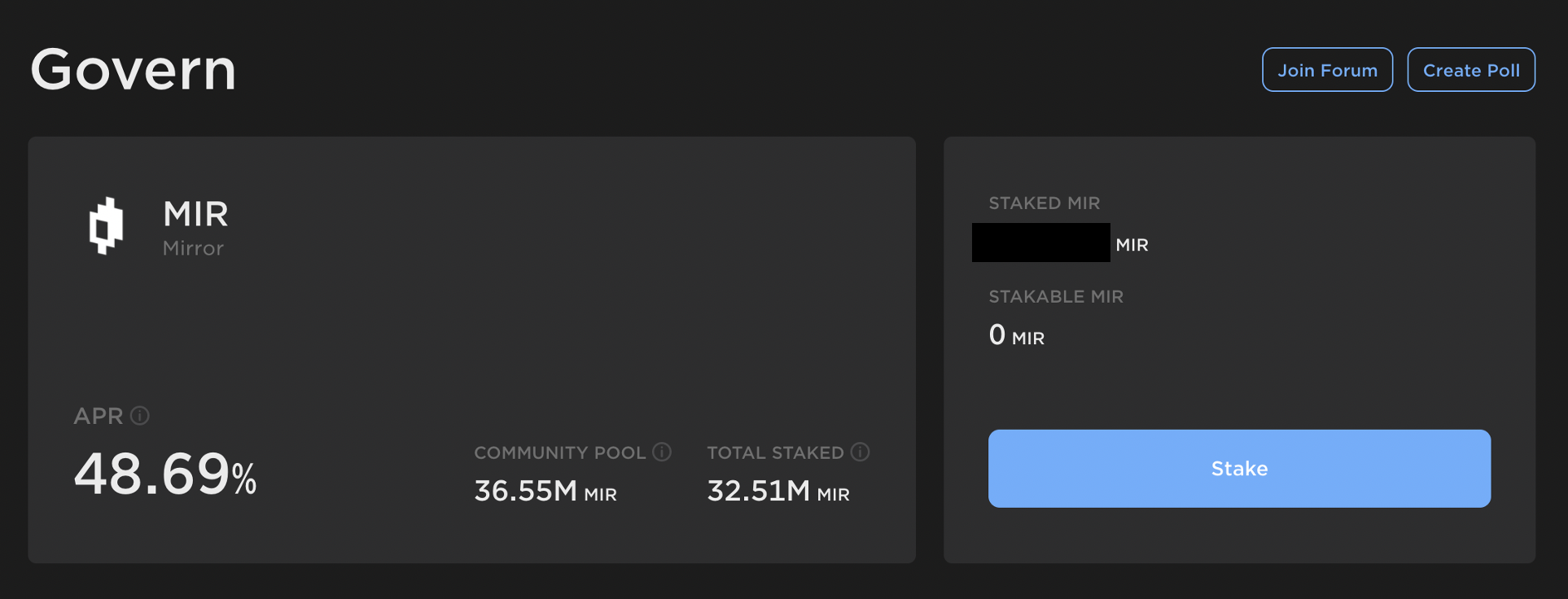

第一種盈利策略是 Mirror 治理。這種盈利方式最為簡單,因為用戶只需要質押 MIR 代幣即可。目前質押 MIR 的平均年化收益率為 48.69%,當然,隨著 Mirror 性能的波動,這一收益率也會隨之起伏。

Web3基礎設施提供商Ankr將加入Nervos新主網Mirana L1層:5月7日消息,Nervos在推特上宣布,Web3基礎設施提供商Ankr將加入其新主網Mirana L1層。[2022/5/7 2:56:41]

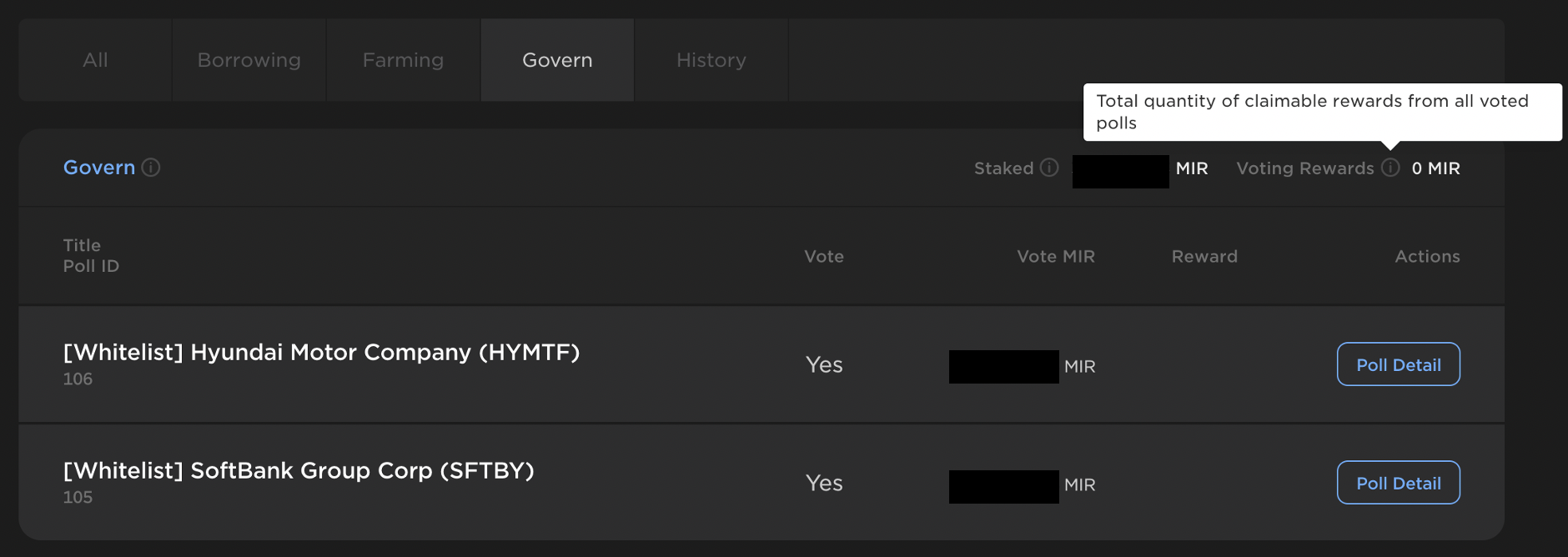

Mirror V2 也向積極參與治理的投票者增加了額外的激勵措施。換言之,除了已有的質押流動性獎勵外,用戶還會因投票獲得收益。不過需要注意的是,參與投票治理會鎖定質押的 MIR 代幣,直到投票結束。

2. 做多 Farm

這種盈利策略稍微復雜一點。「做多 Farm」的核心在于為「流動性資金池」提供流動性,如果你對此概念不大熟悉,可以參考以下內容:

· https://learn.zapper.fi/articles/what-is-a-liquidity-pool

· https://www.youtube.com/watch?v=cizLhxSKrAc

BTC早期支持者Mircea Popescu溺水身亡:Adamant Capital聯合創始人Tuur Demeeste在推特表示,早期比特幣支持者之一Mircea Popescu或許已經去世。據哥斯達黎加當地媒體報道,一位名叫Mircea Popescu在哥斯達黎加的海灘溺水身亡。網絡上出現了相關訃告,一名網絡開發者在其博客中證實了該死訊。據悉,從2012年開始,Mircea Popescu開始撰寫有關比特幣和加密貨幣的文章,到2012年4月,他創立了比特幣友好型交易服務公司MPEx。此前Mircea Popescu曾堅稱自己是唯一一個擁有100萬枚比特幣的人。(U.Today)[2021/6/28 0:10:18]

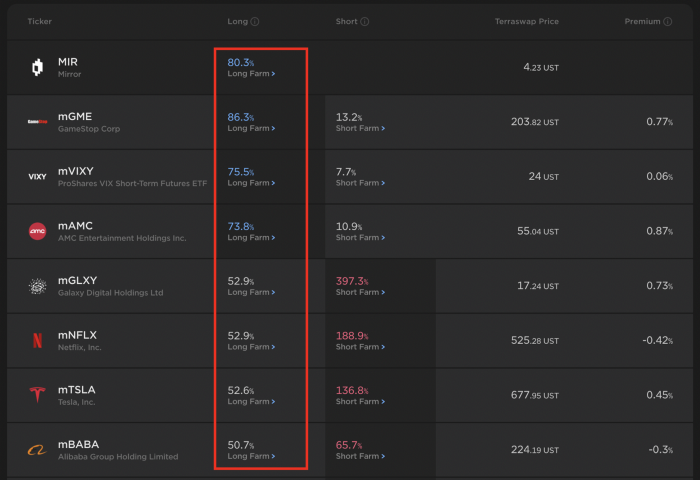

這種策略在不同的資金池回報率也各不相同。通常來說,一個資金池的流動性提供者(LP)越多,收益就越少,一個資金池的流動性提供者越少,收益就越多。

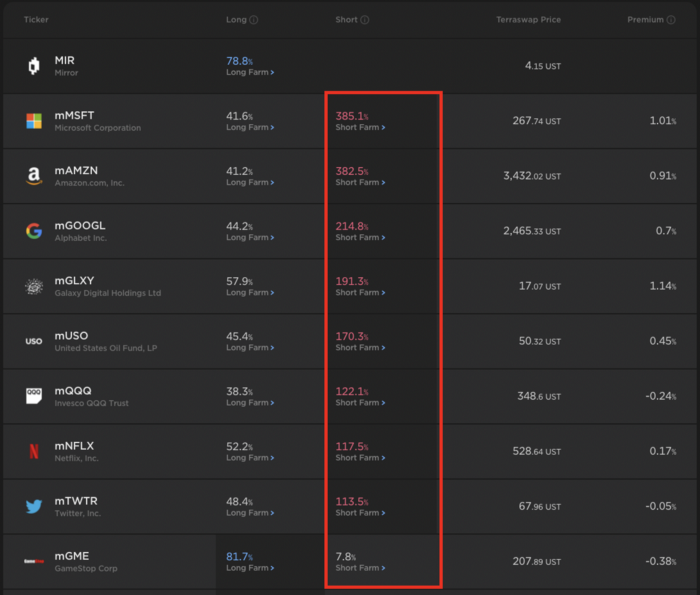

從上圖可以看出,具有更高波動性的「m 資產」(Mirror 資產)回報率也更高,這是因為隨著資產波動,「無常損失」風險的增加,愿意為這些風險資產提供流動性的人也減少了。下面這個視頻對無常損失有著更詳細的解釋:

歐易OKEx DeFi播報:DeFi總市值679.70億美元,歐易OKEx平臺MIR領漲:據歐易OKEx統計,DeFi項目當前總市值為679.70億美元,總鎖倉量為814.60億美元;

行情方面,今日DeFi代幣普漲,歐易OKEx平臺DeFi幣種漲幅最大前三位分別是MIR、MLN、JFI;

截至18:20,OKEx平臺熱門DeFi幣種如下:[2021/4/19 20:36:35]

· https://www.youtube.com/watch?v=8XJ1MSTEuU0&t=202s

想要提供流動性,用戶需要提供 1:1 等額價值的 m 資產和 UST。用戶可以通過兩種方式獲得 m 資產:直接購買或者鑄造。

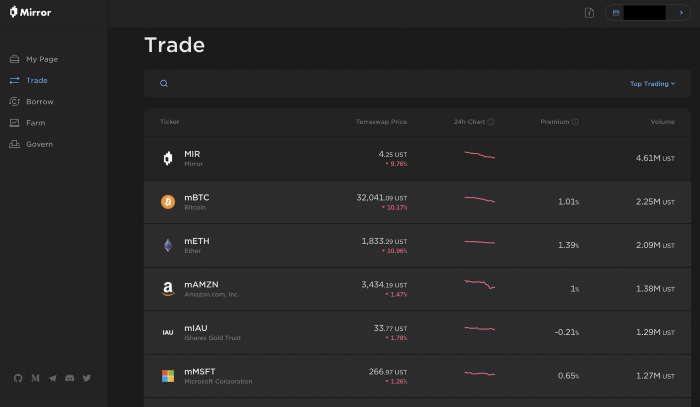

· 在 Mirror 的「交易」界面可以直接購買 m 資產。

· 另一個獲得 m 資產的方式是鑄造,這可以在「借貸」界面完成。m 資產的鑄造和借貸是同義的,因為用戶實際上是抵押其它資產以獲得 m 資產。

Mirror將在Coinbase IPO后為其股票COIN提供合成資產,由Band提供喂價:官方消息,合成資產協議Mirror Protocol將在Coinbase IPO后為其股票COIN提供合成資產,由預言機項目Band Protocol提供喂價。[2021/4/10 20:03:45]

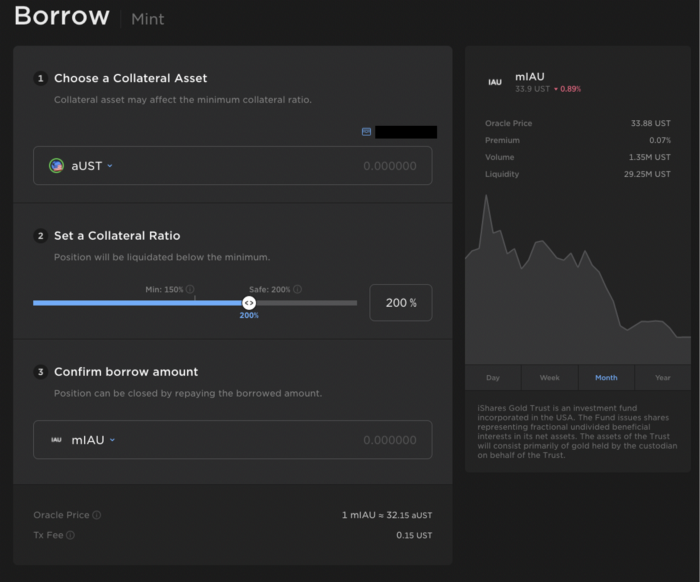

在 Mirror V1 版本中,能用于借貸 m 資產的抵押品僅有 UST 及其他 m 資產。但在 V2 版本中,新的抵押品選項添加了 aUST、LUNA、MIR 和 ANC。

在所有的新抵押品中,aUST 是最有意思的一個,因為它本身就是一個產生收益的資產。

用戶在 Anchor Earn 中抵押 UST,可獲得作為抵押憑證的 aUST。因為 aUST 會不斷產生收益,用戶獲得的 aUST 數量通常會比抵押的 UST 數量低一些。

Anchor Earn 的項目介紹如下:

https://medium.com/qi-capital/different-ways-to-earn-on-anchor-protocol-e83592f60307

Mirror和Injective已經集成Band Protocol預言機:據官方消息,去中心化交易和合成資產去中心化應用Mirror Protocol以及去中心化衍生品交易平臺Injective Protocol已經集成Band Protocol預言機,用于實時股票和證券喂價。MIR和BAND在抵押債倉中已經帶來8860萬美元的鎖倉量,以及1.08億美元的資產流動性。[2021/1/13 16:06:02]

鑄造 m 資產比較簡單:首先,選擇要抵押的資產;其次,設定抵押率。LUNA、MIR 和 ANC 等波動性資產通常比 UST 和 aUST 等穩定資產的「最低抵押率」更高。一旦抵押率低于最低抵押率,用戶的頭寸會被直接清算。

比如,我有 400UST 用于抵押,我設定的抵押率為 200%,那么我可以鑄造/借貸的 m 資產價值為 200UST。但是如果我鑄造出的 m 資產漲價了,我的抵押率便會降低,甚至會被清算。從這個角度來看,鑄造 m 資產可以被視作是一種「做空」。

要注意,用戶只能在市場交易時間內鑄造 m 資產。因為鑄造的時候,用戶需要參考預言機價格(實際價格),而這只能在開市時獲得數據反饋。不過閉市時,用戶仍可以購買 m 資產,雖然購買的價格和預言機價格相比會有一定偏差。

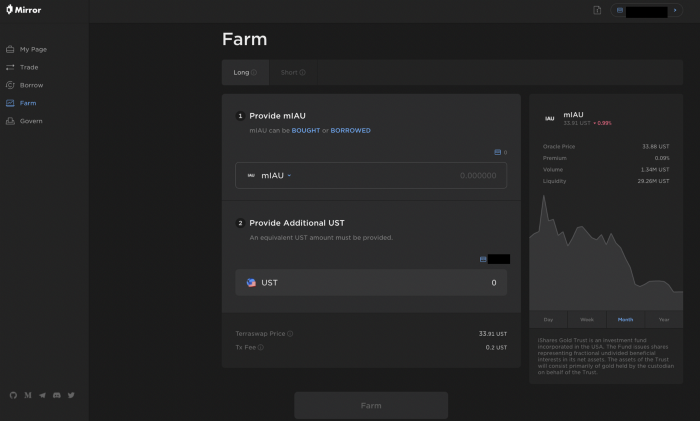

用戶獲得 m 資產后,就可以向資金池內注入流動性了,這可以在 Mirror 的「Farm」界面進行操作。

為注入流動性,用戶需有等值的 m 資產和 UST。注入完成后,LP 代幣會自動質押并為持有者帶來收益。

如需撤出流動性,用戶只需在「Farm」界面的「我的」一欄解除質押。

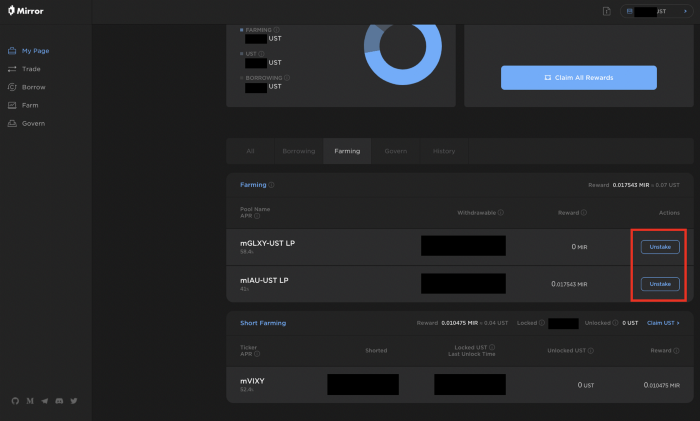

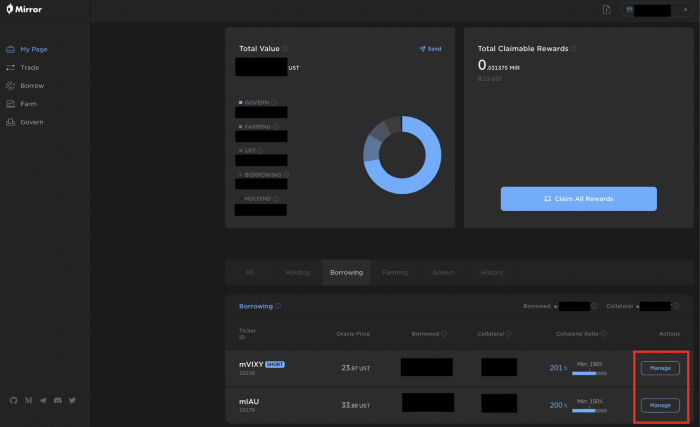

要清空抵押貸款頭寸(CDP),用戶可以前往「借貸」界面查看并管理自己的 CDP。在這個界面用戶也可以追蹤到多種 Farm 資產的收益明細。

做空的流程和鑄造 m 資產的流程非常相似。差別在于用戶做空時,m 資產會被直接出售,所獲收益會被鎖定兩周的時間。這是為了防止用戶利用所獲收益立刻回購 m 資產,因為這會抹平溢價下降的效果。

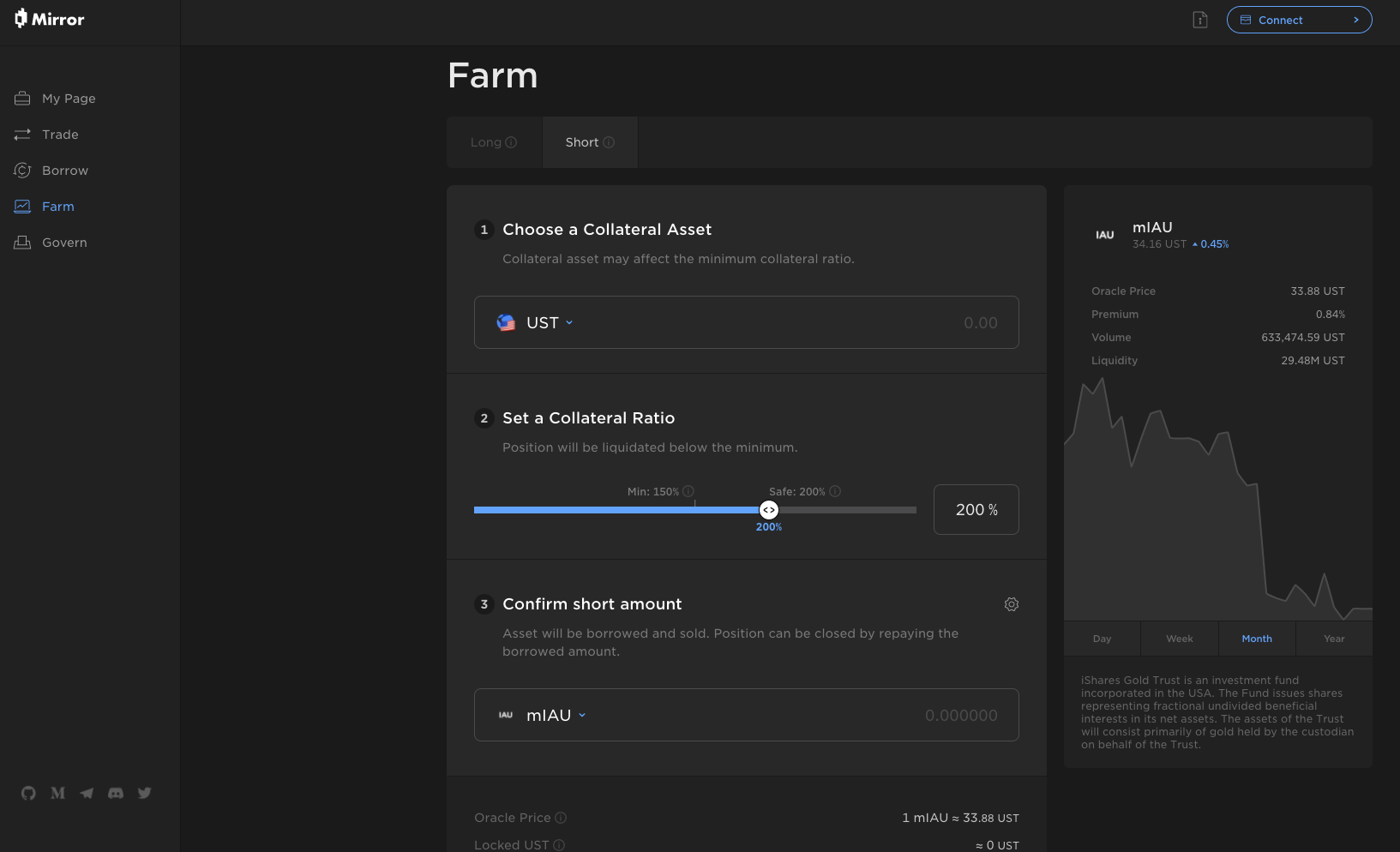

要進行做空 Farm,進入「Farm」界面,點擊任何一個感興趣的 m 資產選擇做空即可。

可以看出,做空與鑄造 m 資產流程很相似,二者都需要選擇抵押資產并設定抵押率。但因為用戶是在鑄造 m 資產,做空僅在開市時間內開放,而做多任何時間都可以進行。因為當用戶做多時,依然可以通過從市場上購買來獲得 m 資產。

做空不需要 UST 來與 m 資產進行等額配比,這是因為用戶并沒有像做多一樣向資金池里提供流動性。用戶僅僅是鑄造出了即刻售出的 m 資產罷了。

如需管理空頭頭寸,進入「我的」界面。在這個界面,用戶可追蹤不同 Farm 策略的收益明細。

從上文我們了解了 Mirror V2 上三種不同的盈利策略,用戶可采用多樣的策略獲得收益。

一個值得注意的策略是使用 aUST。正如之前提到的,aUST 可通過將 UST 存入 Anchor Earn 中得到。熟知 Anchor 的人應該知道在該平臺上借貸 UST 可以獲得收益。

因此簡而言之,你可以在 Anchor 中抵押 bLUNA 從而借得 UST,接著用借得的 UST 抵押在 Anchor 中獲得 aUST。之后可繼續將 aUST 作為抵押,鑄造出 m 資產,鑄造出的 m 資產可以在做多 Farm 中用于提供流動性。

然而值得注意的一點是執行該策略時,盡量不要將所有從 Anchor 借來的 aUST 都用于鑄造 m 資產,這樣面臨清算的時候,用戶在償還 Anchor 借貸時還能夠有一定的緩沖。

另一個需要注意的方面是用 aUST 鑄造 m 資產時,盡可能找波動性小的 m 資產,因為如果 m 資產快速上漲,清算的可能性也更大。

在閱讀完本文后,希望讀者能夠對 Mirror V2 的盈利策略有了一個比較好的來了解:

· Mirror 治理

· 做多 Farm

· 做空 Farm

Mirror V2 提供了多樣的策略,但沒有一個標準答案。用戶需要衡量風險和回報,選擇最適合自己的策略。

Tags:MIRNBSBSPUSTmirror幣最新消息nbs幣官網BSPT幣Don’t Know Your Customer

說DeFi之前,我們先講一個真實發生的案例:前段時間,美股GameStop游戲驛站上演了一場散戶對抗機構的大戲,短短幾天內,散戶大軍就把股價從30美元拉到了400多,把空頭機構按在地上瘋狂摩擦.

1900/1/1 0:00:00NFT市場分析師PlungeFather今發推特稱在過去24小時里,一個名為“Cool Cats”的銷售額正在快速上升,超越NBA Top Shot.

1900/1/1 0:00:00撰文:Karen 作為首個在 Avalanche 上的 LP 跨鏈 DEX,HurricaneSwap 通過獨有的 LP-Bridge 機制(Roke Protocol).

1900/1/1 0:00:00“Pocket Network是一個創新形式的去中心化的節點雙邊市場。其未來估值增長的空間關鍵在于其中繼需求,也就是在需求方的質量和數量方面,能否拉平或者超越Alchemy和Infura.

1900/1/1 0:00:00近期的DYDX、ENS、PSP給幣圈帶來一個又一個暴富神話,成功的背后自然少不了付出,尤其近期的gas持續高漲,給這些空投增加了不少成本,很多人是望洋興嘆.

1900/1/1 0:00:00在我們的認知里,買賣行為通常為「一手交錢,一手交貨」,事件發生在某個具體的時間點。但是我們所有的交易行為,并不僅僅是錢貨兩訖這樣簡單.

1900/1/1 0:00:00