BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD+0.18%

ETH/HKD+0.18% LTC/HKD+0.19%

LTC/HKD+0.19% ADA/HKD-0.8%

ADA/HKD-0.8% SOL/HKD+1.68%

SOL/HKD+1.68% XRP/HKD-0.32%

XRP/HKD-0.32%整理 | NESTFANS.ZHIYU

出品?| NEST愛好者(nestfans.com)已獲各鏈接原作者同意

引言:NEST Protocol 是一個去中心化的預言機網絡,即將轉型成為一個非合作博弈系統,為區塊鏈世界通過非合作博弈的方式提供無需許可,可被任何人驗證的價格信息流。基于這一價格信息流,可以開發很多有價值的金融產品。可計算金融 CoFiX ,便是基于 NEST Protocol 的第一款金融產品。

CoFiX 簡介

CoFiX 由?Coinbase Ventures 、Huobi DeFi Labs、Dragonfly Capital 和 眾多天使投資人投資,開發團隊包括?AlphaWallet 、安比實驗室、白皮書作者博弈論研究專家 Zaugust?等。

自 2020 年 10 月份上線以來,初始 LP 便達到過億美金的體量,CoFiX 協議收益累計達6000?多枚 ETH ,分配給所有持有 CoFi Token 的鎖倉愛好者 20% ,現仍有?5000?多枚 ETH ,存放在收益池。

具體發展過程事件請看《CoFiX 回顧與展望 V2.0即將登場》。

CoFiX 1.0 被定義為可計算金融,即一個可以利用 NEST Protocol 提供的鏈上價格信息流,對風險管理進行計算,實現有效對沖的DeX,具體可看《CoFiX 白皮書》:https://mp.weixin.qq.com/s/pptkhlldqYe2iwZcpuQ9qQ

CoFiX 2.0 系統性升級

Gemini:Genesis向3AC提供的不負責任的貸款最終導致公司破產:金色財經報道,Gemini已對DCG及Barry Silbert提起欺詐訴訟的指控中,特別指控Genesis歪曲其風險管理流程,向包括3AC在內的交易對手提供巨額貸款,部分原因是這些交易對手受益于DCG的另一家子公司GBTC。該訴訟詳細說明了向3AC提供的總計23億美元的貸款,并表明這筆交易的抵押品價值不到貸款總額的50%。該抵押品的一部分實際上是GBTC的股票。

在此期間,3AC的交易策略主要集中于嘗試通過交易NAV溢價來套利GBTC的價值差。最終,GBTC將以低于資產凈值的價格進行交易。該訴訟稱,正是這些向3AC提供的不負責任的貸款最終導致Genesis破產,而這些貸款的動機是它為Barry Silbert和DCG帶來了利益。DCG表示其向Genesis注資11億美元是為了掩蓋破產。這筆注資是一張2032年到期的期票,從表面上看,它可能改善了Genesis的資產負債表,但主要代表了未來支付現金的承諾。根據公認會計原則(GAAP),此類票據被歸入“流動資產”類別,該類別通常排除附屬公司的長期資產。為了掩蓋這種錯誤分類,它被排除在該類別的平均貸款期限之外。[2023/7/8 22:25:16]

發展過程和實踐過程是緩慢和困難的,在延續 CoFiX 1.0 理念的基礎上,通過對各類交易模型以及智能合約開發的深入研究,我們看到 CoFiX 2.0 做出了重大調整,在提煉真實需求、提高資金利用率、提升 CoFi Token 價值捕獲能力等方面持續深耕,下面請看 CoFiX 2.0 協議升級文檔。

MEDIUM 英文原文鏈接:https://medium.com/cofix/cofix-v2-0-upgrade-document-5c8972919baa

Gemini終止其加密收益產品,要求Genesis歸還所有未償資產:金色財經報道,加密貨幣交易所 Gemini 在周二的一封電子郵件中表示已終止了其客戶與 Genesis 之間的主貸款協議 (MLA),該交易所表示:“這正式終止了Gemini Earn 計劃,并要求 Genesis 歸還該計劃中的所有未償資產。現有的贖回請求不受影響,并繼續等待 Genesis 的實現”。周二,Gemini 創始人 Winklevoss 寫了另一封公開信,要求罷免 DCG CEO Barry Silbert,并指責 DCG 和 Genesis 進行會計欺詐。Genesis 的一位發言人在一份聲明中表示,該公司“并不同意 Gemini 所說的一切”,并且“對 Gemini 進行公共媒體宣傳感到失望,盡管雙方正在進行富有成效的私下對話。” 它補充說:“這是一個非常復雜的過程,需要一些額外的時間,但我們致力于盡快采取行動。”

Gemini Earn 于 2021 年 2 月推出,作為加密貨幣存款的生息賬戶銷售,Genesis 提供 Gemini Earn 投資者收到的收益。[2023/1/11 11:05:31]

CoFiX2.0協議升級文檔

關于對沖

CoFiX 1.0 要求 LP 進行完美對沖的處理,這里存在幾個問題:首先是大部分 LP 不清楚如何對沖,或者做不到自動對沖,其次是對沖依然存在一定的成本,比如 0.002 的手續費等等,而且對沖需要額外準備一定的資產在交易所或對沖渠道內。這對 LP 提出了一定的挑戰,在市場不那么有效的情況下,對沖的隱性成本不低。因此我們 2.0 擬引入套利對沖的思路。

加密貨幣經紀公司Gemini創始人指責Genesis采取惡意拖延戰術:金色財經報道,與雙胞胎兄弟共同創立加密交易所Gemini Trust Co的Cameron Winklevoss當地時間1月2日指責數字貨幣集團(DCG)首席執行官Barry Silbert采取“惡意拖延戰術”,并要求他承諾在1月8日之前解決價值9億美元的爭議客戶資產。Gemini與DCG的加密公司Genesis合作推出了一款名為Earn的加密貸款產品。在主要加密交易所FTX倒閉后,Genesis于11月停止了客戶提款。Winklevoss表示,Genesis欠約34萬名Earn投資者逾9億美元,過去六周他一直試圖與Silbert達成\"雙方同意的解決方案\"。[2023/1/4 9:50:42]

套利對沖

套利對沖要求交易對的資產比例保持恒定,比如交易對 ETH/USDT 初始資產比例為 1:500 即1 ETH = 500 USDT,并要求整個池子在運作的過程中一直保持這一比例(做市商加入的時候需要按照初始比例打入雙向資產),一旦交易者破壞了這個比例,則給與反向交易到初始比例的交易者一定的激勵,且該激勵隨著時間推移不斷加強,直到這些交易者能夠覆蓋對沖成本為止。交易者這一操作叫做套利對沖。

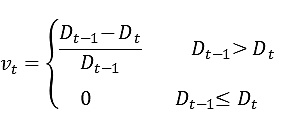

對沖挖礦算法

對沖挖礦算法和 CoFix 1.0 相比,差異在于不再針對每一筆交易進行挖礦獎勵,而是對套利對沖行為進行激勵,激勵的算法如下:

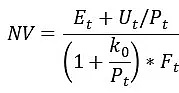

定義:第 t 次交易后池子內 ETH 數量為

Genesis警告沒有資金可能會申請破產:金色財經報道,彭博社援引知情人士的話報道稱,Genesis很難為其貸款部門籌集現金,并警告潛在投資者,如果無法做到這一點,它可能會申請破產。彭博社稱,自FTX本月早些時候申請破產保護以來,這些公司一直面臨流動性緊縮,并一直試圖籌集至少10億美元,其中包括來自幣安的資金。

彭博社援引Geneis的一份聲明稱,它沒有“立即”申請破產的計劃,并且正在努力解決目前的情況。[2022/11/22 7:54:15]

, ?USDT 數量為

?, 第 t 次交易的價格為

?,即以USDT 計算的 ETH 價格

1)?第 t 次交易后池子資產比例為:

其中:

?為池子資產初始比例。

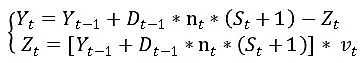

2)交易挖礦公式

聲音 | Genesis CEO:2017年初的投資者主導了拋售潮:據cryptoglobe消息,Genesis Trading CEO Michael Moro表示,我們看到,在2017年初買入的投資者現在首次賣出。到目前為止,在2018年的大部分時間里,進入加密市場的散戶投資者一直在主導拋售潮。[2018/11/20]

公式注釋:

①?

?為 t 時刻總的交易出礦量,

?為 t 時刻單筆交易的出礦量。

②?

?為每一單位 ETH 標準出礦量為,當前

③?

?為 t 時刻?

?調整為?

??時所需要的 ETH?交易規模,其公式為:

④?

? 為 t 和 t-1 筆交易的區塊間隔。

⑤?

?為單筆交易的出礦系數, 其計算公式為:

交易出礦量的分配:

1)交易出礦量?

?的 10%?流向節點礦池。

2)90% 歸該筆交易者。

做市出礦

1、池子 NEST/ETH ?每個區塊出 3 個?CoFi;

2、ETH/USDT 出 1 個?CoFi

3、ETH/HBTC 出 1 個?CoFi

做市出礦量的 10% 流向 cn?節點,其他的分給做市商。

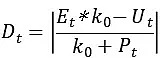

做市商份額計算和提取

做市商是按照初始比例?

??打入雙邊資產,因此份額計算比較簡單,按照打入的

ETH計算即可。而每一份的凈值,按照以下公式計算:

其中?

?為池子總份額,

?為未經過 K 值的 NEST 有效價格,提取資產按照?

?的比例返回雙邊資產,如果余額不夠則返回最大可提取的份額。

DAO 的治理

DAO 治理主要是針對以下內容:

1.?代碼修正和升級:

前期采用多簽,后期逐漸轉向投票,核心是投票的標準,目前 NEST 采用51%,及約定生效期(比如 5 天,詳細可以參考 NEST 投票)投票方式和 NEST 投票一致。

2.?可挖礦資產的確定和分配:

這一部分是 DAO 最重要的部分,投票生效的標準

1)?確定挖礦的資產,其傭金進入分紅合約,標準要完全明確,最好是鏈上可證,否則要求合約在挖礦和非挖礦之間切換足夠流暢且無矛盾

2)?不挖礦的資產,傭金直接進入資產池(暫無自動對沖算法,未來可能增加折扣銷售功能來自動對沖)

3)?投票比例需要認真設計,這塊目前還沒有完全確定

3.?DAO 賬戶的管理:回購(此次升級取消分紅)

1)DAO 賬戶持有兩種資產:CoFi 和 ETH

2)DAO 賬戶的功能

回購:任何人可以按照 NEST 預言機的?CoFi?價格,向 DAO 出售?COFI。

3)DAO 賬戶的執行

回購操作:任意?CoFi?持有人 A,可以按照以下規則將?CoFi?打到 DAO 賬戶并獲得 ETH:

回購價格:NEST 預言機報價?CoFi

回購規模:每個區塊釋放?50 CoFi?回購額度,隨區塊累加,累計到 300 區塊不再增加(需有人回購一部分后繼續釋放至最多 300 區塊的總量)

回購約束:NEST 預言機里 CoFi?當前價格和均價相差超過 5% 時,不可以回購

回購后?CoFi?去向:暫存等待未來銷毀

每次操作回購,會調用預言機數據,回購者需要支付調用費。

升級的安排

未來 CoFiX 的升級,希望能做到以下原則:

1.?資產池不變,避免取出重新存入這樣的操作

2.?先部署,后觸發

3.?社區有一個升級的流程,并經過了驗證和訓練

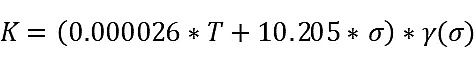

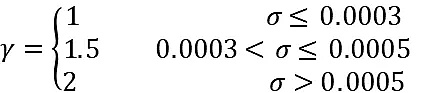

K值的計算

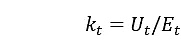

1、??

?為秒級波動率

2、?T 為時間延遲:T=(打包成功區塊高度-最近有效NEST價格所在區塊高度)* timespan

?的公式如下:

結語

CoFiX 2.0 的升級不僅對 DeX 賽道而言是一次創新突破,對于 NEST Protocol 非合作博弈系統來講,更是在證明價格信息流的應用價值。去中心化協議的發展是艱難的,在秉承區塊鏈本質發展的同時,要以客觀、理性、發展的眼光看待事物,期待 CoFiX 2.0 。

Shield 首創去中心化「無險」永續合約,并配置雙流動資金池解決 DeFi 衍生品長期令人詬病的流動性難題.

1900/1/1 0:00:00去年七月首次向外界介紹The Graph時,我們分享了為Web3開發去中心化索引協議的愿景。此后團隊一直兢兢業業,今天我非常高興能夠詳細分享第一版The Graph去中心化網絡的方方面面.

1900/1/1 0:00:00據官方消息,公鏈項目Taraxa將于2021年3月12日上午10點在證券代幣發行和資產服務平臺Tokensoft上進行代幣TARA公募.

1900/1/1 0:00:00DeFi高速發展之下,當下的公鏈王者以太坊暴露出越來越多的問題,轉賬慢、手續費高昂、跨鏈難……在以太坊向2.0版本升級階段,新一輪公鏈競賽也悄然展開.

1900/1/1 0:00:00Instadapp和Gelato正聯手發布一項新的服務—Instadapp Actions,Instadapp近25000名用戶將體驗到這個應用,據悉.

1900/1/1 0:00:00Linear被認為是Synthetix的強勁對手。 現有合成資產的痛點 所謂合成資產,可以理解為原始資產的變體.

1900/1/1 0:00:00