BTC/HKD-0.84%

BTC/HKD-0.84% ETH/HKD-0.67%

ETH/HKD-0.67% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD-1.41%

ADA/HKD-1.41% SOL/HKD-3.03%

SOL/HKD-3.03% XRP/HKD-0.21%

XRP/HKD-0.21%在過去的 2020 年,我們見證了令人難以置信的 DeFi 創新,親歷了 DeFi 世界的爆炸式增長。尤其是涵蓋去中心化交易、借貸、期權、固定收益、算法穩定幣、合成資產等各賽道的 DeFi 發展層次越發多元化,幾乎是照著傳統主流金融的格局來了一場「復刻」。

而這些不斷創新迭代的 DeFi 協議,也為普通人創造了多樣化的新盈利可能——出借資產、向自動化做市商提供流動性、鑄造合成資產等等。

DeFi 的「樂高」屬性,天然適合構建不同協議組合在一起以實現特定風險目標的結構化產品。

結構化產品(Structured Products)本質上是金融衍生品的組合,它通常是將一系列衍生品工具組合起來,從而構建成為一種實現特定風險目標的「組合化產品」。

它的優勢很明顯,因為當下豐富的衍生品工具雖然可以在交易中發揮組合優勢,但經驗豐富的交易者畢竟只是少數,大多數人并不知道如何將衍生品納入其整體投資組合策略以提高風險回報,這正是結構化產品的用武之地:

將多個衍生產品打包為一個產品,任何人都可以購買而不必擔心結構的復雜性,廣義上可以理解為所有為客戶量身定做的金融產品。

法蘭西銀行分享使用DLT技術進行批發CBDC實驗的經驗教訓:金色財經報道,法蘭西銀行現發布了一套新的結論和經驗教訓,涵蓋其批發中央銀行數字貨幣 (wCBDC) 實驗計劃的第一部分和第二部分,該計劃于 2020 年 3 月啟動,包括 12 項實驗。通過這些實驗,法蘭西銀行展示了其直接在 DLT 上發行 wCBDC 的三種模型的操作可行性和實際實施:(1) 互操作性模型,(2) 分配模型和 (3) 集成模型。它們都解決了批發 CBDC 實施的關鍵方面,并且與傳統系統相比,每種模型都提供不同的功能和功能,因此它們可以是互補的,而不是排他的。

這三種模型已經在廣泛的用例中使用不同類型的 DLT 進行了測試,涵蓋兩個關鍵戰略領域:(i) 金融代幣化和 (ii) 跨境交易的改進。[2023/7/24 15:54:19]

不過這也帶來了一系列問題——極其不透明、經紀人可能無法兌現付款、投資渠道因地理位置而受到極大限制,而且只有高凈值個人或金融機構才能使用。

Tether將與瑞士大學等合作推出第二屆Plan ?暑期學校計劃:金色財經報道,Tether官方宣布與盧加諾市和瑞士大學合作,將推出第二屆 Plan ? 暑期學校計劃,為期兩周,重點將是比特幣和點對點技術。課程主題將側重于比特幣、閃電網絡、穩定幣、點對點技術、挖礦、區塊鏈分析、監管、自我托管等。

其中學生將有機會選擇兩個課程路徑質疑:Satoshi 專為幾乎沒有或沒有編程經驗但對區塊鏈基礎知識有普遍興趣的初學者而設計;而 Pear 則適合熱衷于編程并有興趣學習如何在其上構建的中高級學生學習點對點技術。[2023/4/13 14:00:34]

這正是 Ribbon Finance 作為加密結構化產品的愿景所在——去除投資門檻,為結構化產品的市場帶來全新變量,使任何一位擁有 Metamask 錢包的投資者都可以輕松參與投資結構化產品。

正因如此,Ribbon Finance 選擇專注于在 DeFi 上創建加密結構化產品,通過構建可以通過跨 DeFi 協議組合的新 DeFi 產品,以幫助 DeFi 用戶獲得更高的風險回報率。

數據:加密衍生品交易量激增,占交易所總交易量的60%以上:金色財經報道,衍生品交易所Deribit的數據顯示,比特幣期權的未平倉頭寸激增,近幾天合約數量升至歷史最高水平。從另一個角度來看,以比特幣本身衡量,其未平倉頭寸也出現了增長。與此同時,期權交易量也有所上升,一些交易員認為這是一個跡象,表明新的參與者可能正在進入市場。根據CryptoCompare的數據,衍生品交易量目前占加密交易所(包括現貨)總交易量的60%以上。

Deribit首席商務官Luuk Strijers表示,期權交易量最近有所上升,尤其是交易員預計銀行業危機期間市場將出現高波動。他補充說:“去年11月和12月與客戶的談話都是關于保護、信任和安全的。現在輪到機會了。人們正在回歸交易衍生品”。(彭博社)[2023/3/22 13:20:11]

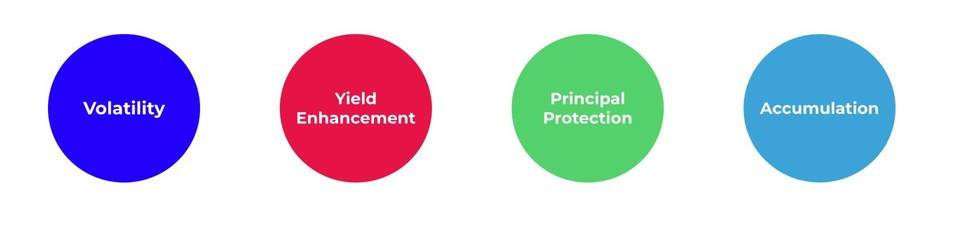

Ribbon 目前包括押注波動性、提高收益、本金保護和復利在內的四大類產品領域,每個類別中都有一系列具體產品,以為不同風險回報目標的用戶提供差異性服務。

去中心化穩定幣開發公司Gyroscope完成450萬美元種子輪融資:金色財經報道,去中心化穩定幣開發公司Gyroscope完成450萬美元種子輪融資,Placeholder和Galaxy共同領投,Maven 11、Archetype、Robot Ventures、Balancer Labs聯合創始人兼首席執行官Fernando Martinelli等參投。

聯合創始人Lewis Gudgeon表示,該輪融資于2022年1月結束,但Gyroscope現在將其公開,因為該協議的代碼庫已基本完成,并且正在為全面啟動做準備。Gyroscope的穩定幣,稱為gyro dollar,代號為GYD,是非托管的,旨在完全由儲備支持。[2023/3/9 12:52:33]

押注波動性:允許用戶出于投機或對沖目的,交易各種加密資產波動率的產品

提高收益:通過不同收益率工具(帶有收益選擇權)的互相搭配組合,讓用戶賺取高收益的主動和被動產品

本金保護:投資產品,保證用戶將收回他們的本金,外加潛在的上升優勢。它們可以通過固定收益產品和期權組合來構建

Andre Cronje社交平臺配圖暗示或將復出:11月3日消息,Yearn.finance創始人Andre Cronje在其社交平臺曬圖:Here we go again,暗示或將復出。此外,其推特bio也增加.ftm字樣。[2022/11/3 12:13:40]

復利:通過自動賣出看跌期權和將收益再投資于積累更多資產等策略,讓用戶逐漸穩定積累他們最喜歡的資產的產品

Ribbon Finance 創始人為前 Coinbase 軟件工程師 Julian Koh,LinkedIn 個人資料顯示,Julian Koh 在 2019 年 5 月至 2020 年 10 月在 Coinbase 任職,2018 年,其曾擔任加密貨幣對沖基金 MetaStable Capital 的咨詢顧問。

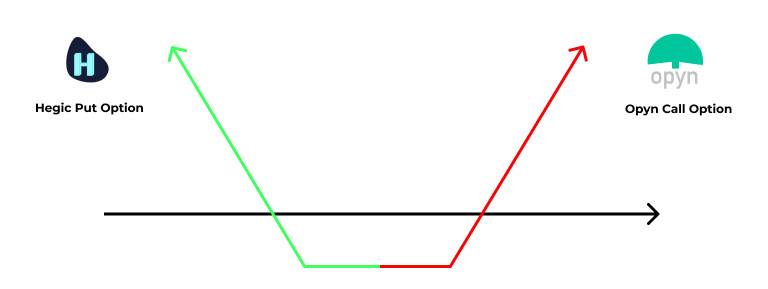

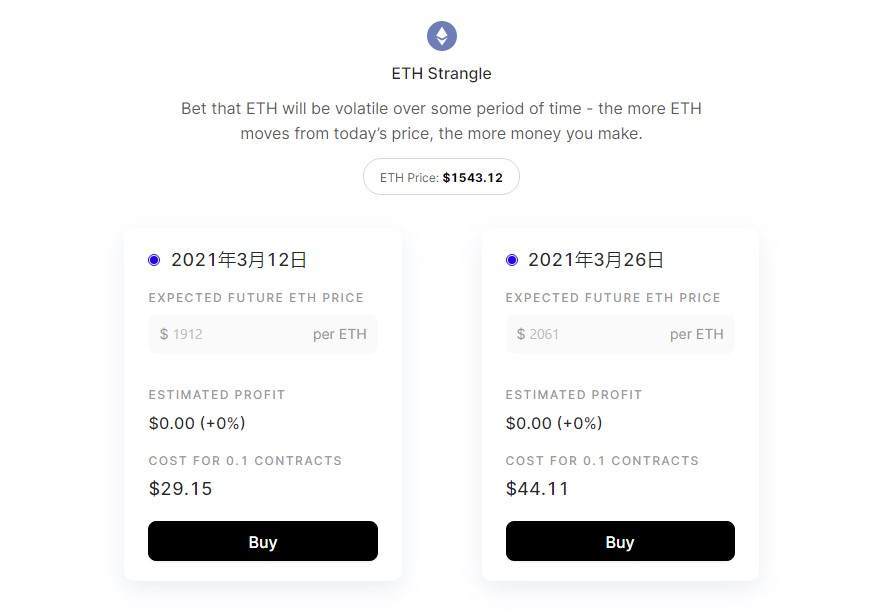

以押注波動性的產品——Strangle 期權為例,這也是 Ribbon 的第一個產品,它通過組合不同執行價格的看跌期權和看漲期權,讓用戶可以押注 ETH 的波動性從而獲利。

為了構建這個組合產品,Ribbon 從以太坊上的兩大期權協議 Hegic 和 Opyn 同時獲取流動性。

首先 Ribbon 會從 Hegic 和 Opyn 找到期權買賣雙方最便宜的價格,然后代表用戶購買期權,并將其打包到智能合約中,從而構建一個組合的押注 ETH 波動性的產品。

目前 Strangle 期權根據到期日的不同,有兩個合同選項——3 月 12 日、3 月 16 日,分別對應不同的合同成本和回報利潤。

但都是 ETH 在合同期內價格波動越頻繁、幅度越大,則利潤越多。這也是以太坊上的第一個押注波動性的多協議結構化產品。

而提高收益、本金保護和復利這三個產品領域目前還在研發之中,預計將在晚些時候推出,官方也確認了接下來主要著手兩個大方向 :

與其他鏈上期權協議持續集成,為用戶獲得更好的價格,并創建更復雜的產品;

研發一個通過出售期權在 ETH 上賺取收益的永久結構化產品;

需要額外注意的是,截至目前 Ribbon Finance 并沒有發行自己的代幣,BSC 等鏈上出現的同名項目代幣需要格外注意風險。

在傳統金融世界中,結構化產品一般以固定收益類投資為基礎,再加上金融衍生品組合而成的一種金融產品,通常衍生產品可掛鉤的金融資產包括股票、債券、利率、外匯、各種指數、大宗、基金等(常見的如 ABS、結構性理財、結構性存款等),由于其緊貼投資者的個性化需求,近年來發展迅速,成為了資產管理的有力工具。

在加密市場中,也有一種實踐了相當長時間的「結構化產品」模式——數字資產雙幣理財產品,作為一種浮動收益非保本型投資產品,特點是「一次投資,兩種收益」。

以 BTC 本位為例

投資者在 3 月 1 日購買了一份期限為 10 天的「BTC-USD 雙幣理財」產品,假設當天 BTC 報價為 49200 美元,其他相關參數如下:

掛鉤價:49400 美元

到期日:3 月 11 日

投資金額:1 枚 BTC

收益率:3%

在到期日 3 月 11 日時,將會有兩種可能的結算方式:

若 BTC 的結算價格低于掛鉤價 49400 美元,將會以 BTC 進行結算,結算金額 =(1+收益率)*購買數量 =(1+3%)*1=1.03 BTC。

若 BTC 的結算價格高于或等于掛鉤價 49400 美元,將會以 USD 進行結算,結算金額 =(1+收益率)*掛鉤價格 =(1+3%)*49400=508825USD。

投資者在 3 月 1 日購買了一份 11 天的「USD-BTC 雙幣理財」產品,假設當天 BTC 報價為 49200 美元,其他相關參數如下:

掛鉤價:49000 美元

投資金額:49200 美元

在到期日 3 月 11 日時,也將會有兩種可能的結算方式:

若 USD-BTC 的結算價格低于或等于掛鉤價 49000 美元,投資者將會以 BTC 進行結算,結算金額 = 購買數量 / 掛鉤價 *(1+3%)=49200/19,000*(1+3%)=1.0408 BTC。

若 USD-BTC 的結算價格高于掛鉤價 19,000 美元,投資者將會以 USD 進行結算,結算金額 =(1+收益率)*掛鉤價格 =(1+3%)*49000= 50470USD。

概括來說,雖然在到期日時 BTC-USD 結算價會有所變化,但投資者總會得到 3% 的確定收益,唯一的不確定性是回款資金的類型(BTC 或 USD)。

相信大家也都發現了,上面類似期權的套期保值及對沖風險的特性,相比傳統金融中的「固定收益類+衍生品」,更適合構建多元化的結構性理財產品。

而在加密世界中,借助智能合約,可以從各種鏈上衍生品協議(包括 Hegic 等期權產品)中獲取流動性,將它們自由且高效地組合在一起,以實現某些特定的風險目標,同時在任何時候都保持 100% 的透明度。

尤其是當不同賽道 DeFi 協議像樂高一樣組合起來——當多種 DeFi 金融工具(期權、固定收益、期貨等)結合,以自動化算法為驅動,價值在整個區塊鏈網絡中以更加迅速的方式流動,基于各式金融創新的嬗變會如化學反應般發生,從而為用戶提供更強大的結構化產品來提高回報或降低風險。

這正是加密結構化產品的魅力和想象空間所在。

Tags:BTCDEFDEFIEFIbtc兌換人民幣匯率最高多少Defi.financeDEFI S價格Pi Network DeFi

隨著平行鏈競拍的時間越來越近,Karura 作為 Kusama 的 DeFi 中心與 Acala 的先行網,我們希望為社區提供所需的資料,以充分理解 Karura 的產品和愿景.

1900/1/1 0:00:00NFT游戲項目Ethermon 簡介 Ethermon(EMON)它是以太坊上區塊鏈游戲的先驅,最初啟動于2017年,成為歷史最悠久的NFT項目之一.

1900/1/1 0:00:003月24日,基于以太坊的波動率指數和非托管交易項目方volmex.finance發布了一條帶有福利的推文:在短短4個小時的時間內,這條推文下便有了超過5000條附有ETH地址的回復.

1900/1/1 0:00:00該清單是由 a16z 為所有 NFT 創作者、發行機構、平臺、社區和其他組織整理的 NFT 入門資源合集.

1900/1/1 0:00:00近日幣安公告了第18期Launchpool?項目ALICE的新幣挖礦規則,除了支持BUSD, BNB之外,還支持CHR代幣挖礦.

1900/1/1 0:00:00如果要找一個關鍵詞來形容過去一年加密世界的發展狀況,DeFi 無疑會是大熱候選。截至北京時間 4 月 29 日,單單鎖定在以太坊鏈上 DeFi 協議內的資產總價值就已突破 870 億美元.

1900/1/1 0:00:00