BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+1.62%

ETH/HKD+1.62% LTC/HKD+1.34%

LTC/HKD+1.34% ADA/HKD+1.4%

ADA/HKD+1.4% SOL/HKD+0.94%

SOL/HKD+0.94% XRP/HKD+1.13%

XRP/HKD+1.13%就目前 DeFi 的基建水平、法律法規等方面來看,機構大規模采用 DeFi 協議還為時過早。

原文標題:《CeDeFi?機構入場 DeFi 還有較長的路要走》

炎炎夏日,DeFi 藍籌紛紛觸底反彈。其中,Compound、AAVE 的表現最為亮眼。

有人調侃道:「DeFi 之夏將再次開啟嗎?」然而在市場情緒低落的大環境下,價格接連飆升背后的原因究竟是什么呢?

這一次,不再是「馬斯克式」的嘴炮喊單,而是公司、機構入場 DeFi 的通道被打開。

早在 5 月 12 日,以太坊借貸協議 Aave 的創始人 Stani Kulechov 就暗示即將推出一個為機構投資者進入 DeFi 而準備的私有池,而 Aave Pro 也于 5 月 18 日正式官宣。

研究:日本三家頭部經紀商加密收入激增,正與本土交易所爭奪市場份額:根據Messari的研究,日本最大的三家在線經紀公司的加密貨幣交易服務收入激增。Messari在其《亞洲加密環境》(Asian Crypto Landscape)報告中指出,日本頂級證券經紀商運營的交易所平臺的收入和凈資產正迅速趕上作為本地加密交易所的競爭對手。Messari研究員Mira Christanto在推特上表示,日本客戶存款規模最大的三家經紀商——SBI、Rakuten和Monex——都運營著加密貨幣交易平臺。Christanto還指出,許多大型資產管理公司正在游說日本立法者,允許他們提供更多的加密貨幣服務和產品,如托管解決方案和交易所交易基金。(Cointelegraph)[2021/1/26 13:33:16]

據了解,Aave Pro 預計將由 Aave 與聯合機構級安全公司 Fireblocks 共同于 7 月推出。 那么什么是 Aave Pro?它允許機構和企業通過基于 Aave 協議獲取 DeFi 評級的收益率,而該產品的特點包括:

金色沙龍 | BybitCEO?:衍生品交易所應該算是行業的頭部產業:在今日舉行的金色沙龍圓桌討論中,針對“目前越來越多的衍生品交易所出現,主要原因有哪些”的問題,Bybit 聯合創始人兼CEO?Ben表示,交易所很多出現主要是因為衍生品市場變大了,幣圈的很多用戶也從之前的投機山寨幣模式把注意力放在了流動性更好,通過杠桿放大收益的衍生品交易。從交易所角度出發,衍生品交易所的利潤空間還有且盈利模式比較明確。 只要有能力獲客,不管牛熊行情只要有波動就有利潤, 所以衍生品交易所也應該算是行業的頭部產業,自然會吸引很多創業者。如果大家要創業,肯定選擇一個朝陽產業的頭部領域。[2020/2/26]

使用 Aave V2 的智能合約,并添加白名單系統僅允許 KYC 參與者訪問 Aave Pro 私有池;

Aave Pro 的流動性池初始階段僅包含機構需求較高的 BTC、ETH、USDC、AAVE 四種資產,并與 Aave 中其他流動性池分開;

動態 | 頭部礦池導致比特幣算力中心化嚴重問題依然存在:12月21日,在2019國際數字礦業高峰論壇上,Tokeninsight合伙人趙偉在《數字礦業行業年度報告首發》的演講中表示,2019年市場份額排名前四的生產商占市場總出貨量的95%以上,有6成以上分布在亞太地區,其中有73%來自中國。此外礦池依然是比特幣算力中心化嚴重的原因。數據顯示,前三大礦池(BTC.com、F2Pool,Antpool)占據約50%的算力。目前礦池的透明度和監管依然是業界普遍關心的問題。[2019/12/21]

機構用戶的 KYC 將由 Fireblocks 支持,Fireblocks 還將在 Aave Pro 市場上添加反洗錢和反欺詐控制;

Aave Pro 仍是去中心化的,將通過 Aave 社區治理機制進行管理。

隨著 Aave Pro 的宣布,AAVE 代幣也在觸底后反彈了 100%。

動態 | 富達投資欲成為區塊鏈等領域的頭部企業:據pymnts報道,總部位于波士頓的基金公司富達投資已經在區塊鏈技術和其他前沿技術上投入了數十億美元。該公司的高管表示,富達希望被視為英偉達的替代產品,從而推動科技的發展。[2018/10/1]

不僅是 Aave,流動性挖礦的始祖、借貸協議 Compound 官方也于近期宣布,其背后公司 Compound Labs 將成立面向企業和機構的新產品 Compound Treasury,并通過與 Fireblocks 和 Circle 合作允許銀行、金融科技公司等非加密的企業和金融機構以及大額美元持有者用美元以 USDC 的形式獲取 4% 的固定利率。

其中,4% 的收益組成不僅包括 Compound 協議中的 USDC 存款收益,還會包括流動性挖礦的收益,而隨著 COMP 價格提升,超出 4% 的部分將會成為 Compound Treasury 的收入。Compound Treasury 沒有鎖定期限,允許用戶按需提款本金和利息,提款會在 24 小時內受理。

分析 | TokenInsight 交易所評級更新:市場熱度明顯下降 頭部交易所合規性逐步提高:TokenInsight聯合烏克蘭安全社區Hacken對33家交易所進行了評級更新。本次共下調5家交易所評級,上調1家交易所評級,新增3家交易所評級。此次評級更新的主要原因是市場環境正在發生較大變化。一方面,通證市場整體行情低迷,各大交易所交易熱度明顯下降。 以 TokenInsight 六月份發布評級的20家頭部交易所數據來看,其八月份的24小時交易額平均下降了31.9%。另一方面,世界各國政府對通證市場的監管愈加嚴格,各大交易所開始更加注重自身的合規性。這也在一定程度上造成了交易所的評級變動。[2018/9/1]

兩大借貸龍頭接連選擇打通與 B 端用戶連接的橋梁,這又意味著什么呢?筆者以為,如今的 DeFi 已陷入了瓶頸期。

OKLink 數據顯示,截至目前,以太坊 DeFi 協議的總鎖倉量僅有 750 億美元,距離 5 月 11 日的歷史峰值下降了約 33%。

雖然如今的 DeFi 協議可謂是五花八門,但始終無法解決流動性匱乏、開發者作惡等根本問題。

然而,2020 年狂熱 DeFi 之夏已經證明了 DeFi 的潛力與價值,可以預見的是,隨著機構們的進場,DeFi 協議的流動性將大幅提升,這也直接解決了 DeFi 生態一直以來面臨的流動性匱乏的問題,也會將加密貨幣領域徹底推向傳統金融市場,吸引更多人才,走向規范化的道路。

相反,機構的進場又勢必會帶來一系列的問題。

例如,如果投資機構介入,按注資量持幣,那么治理投票的票權將出現集中,社區其他人的發言權或許會被削弱,某個提案可能會因未獲得創始團隊和投資機構投票而無法通過,甚至出現項目分裂。

就像 Yearn.finance 的創始人 Andre Cronje 所調侃的一樣:「這是 Cedefi?還是 Decefi? Decedefi?」 由此產生的中心化問題都成為了機構參與 DeFi 的阻礙。

然而,任何一個穩定、合規的市場都需要在法律保護下被傳統的公司、機構所認可,而不是閉門造車。

在馬斯克瘋狂「喊單」的那一段日子,DeFi 的重度用戶們瘋狂地安利 DeFi 的藍籌股們,但卻收效甚微。DeFi 受散戶歡迎的特性之一便是無審查、無需許可地加入,而這與機構用戶要符合的規則相左。

Aave Pro 與 Compound treasury 都是與 Fireblocks 合作而為機構服務的。其中,用于收集用戶 KYC 已與 DeFi 的核心思想背道而馳。

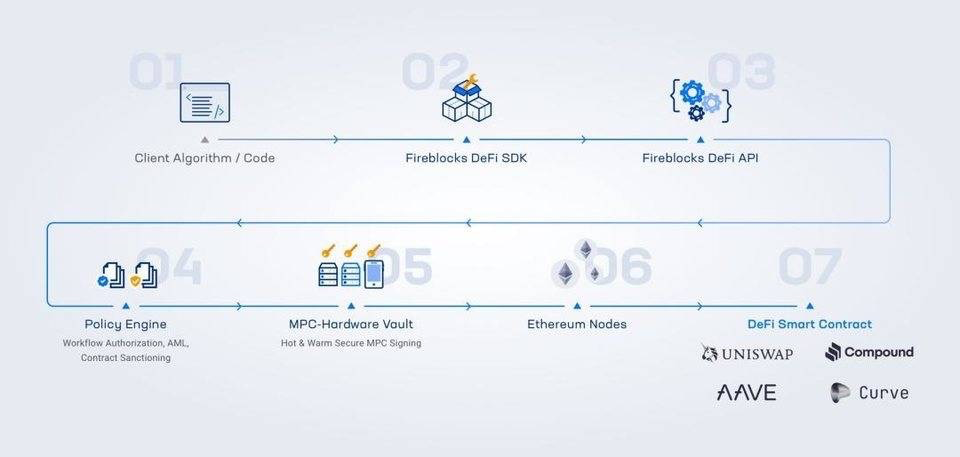

這也是為什么 Aave 和 Compound 在開拓機構市場時,需要選擇牽手第三方的安全公司 Fireblocks 的原因,這家公司通過數據安全企業 Chainalysis 引入了自動化的 AML (反洗錢)和 KYT (了解你的交易)篩查,以此幫助機構用戶在遵守合規要求的前提下進入 DeFi。

此外,無論是 DeFi 基建、訪問 DeFi 協議的瀏覽器、還是數據分析類的工具等目前都不足以支撐企業級別的需求、效率與安全性。而相較于傳統金融市場,在面對黑客攻擊、私鑰丟失等潛在風險下,DeFi 市場尚無成熟的托管和保險體系。

但是對機構自身來講,他們對 DeFi 的興趣又如何?

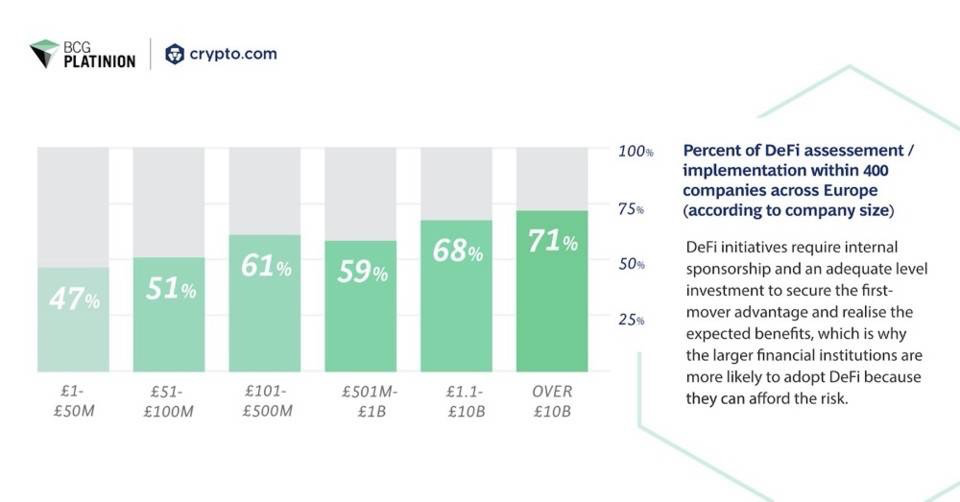

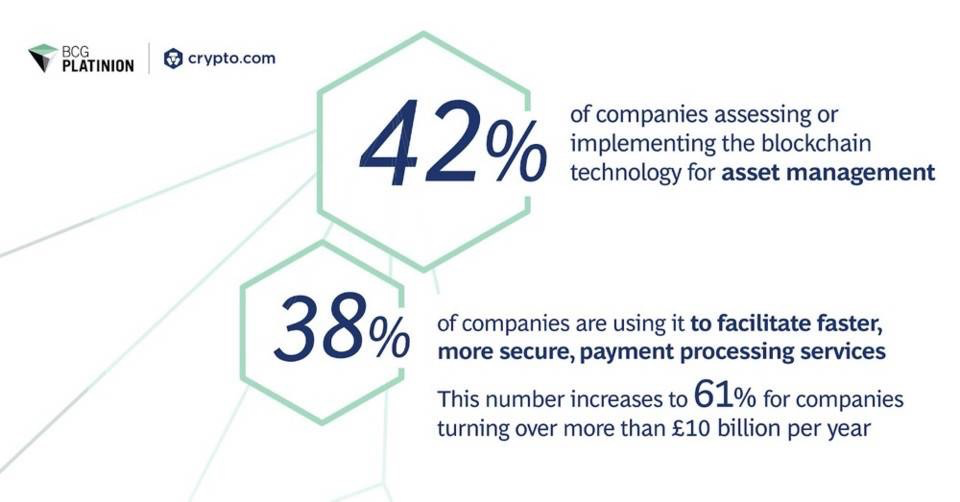

在對 DeFi 的崛起進行研究之后,區塊鏈資管平臺 Crypto.com 曾與波士頓咨詢集團 (BCG) 合作,對歐洲 400 余家金融機構進行了調研,最受關注的服務是資產管理和支付處理。

令人驚訝的是,其中有 86% 的機構正在某個 DeFi 框架上評估服務,58% 的企業擔心忽視 DeFi 工具會令其失去競爭優勢。

調查還發現,越大型的機構越有可能率先采用 DeFi 協議,因為他們愿意承擔更多的風險以奪得先發優勢。

不過,有 70% 的公司對欺詐行為有安全擔憂,并有 61% 的受訪公司說,缺乏監管是其面臨的主要挑戰。

因此,綜合目前 DeFi 的基建水平、法律法規、公司機構對 DeFi 的興趣與擔憂等方面來看,大家迫切希望機構們大規模采用 DeFi 協議還為時過早。不過相信在不久的未來,DeFi 會真正成為溝通區塊鏈與傳統金融市場的又一座橋梁。

Tags:EFIDEFDEFIAAVEAurusDeFiDeFi Land去中心化金融defi入門分析與理解Aave MKR

周六,去中心化金融 (DeFi) 平臺Fei Protocol 向其投資者通報了多個 Rari Capital Fuse 池的漏洞利用,同時要求黑客返還被盜資金,懸賞1000萬美元.

1900/1/1 0:00:00在 Uniswap 創始人長達一周的鋪墊后,Uniswap V3 終于揭開了真面目。3 月 24 日,Uniswap 公布 V3 文檔,引起了從業者的廣泛討論.

1900/1/1 0:00:00衍生品交易無論在傳統金融還是中心化加密交易平臺中,都占據著極大的市場份額。對于任何一個金融系統來說,衍生品都是不可或缺的組成部分.

1900/1/1 0:00:00Metagov是一個跨學科的研究共同體。目標是為數字自治設立標準并搭建基礎設施。作者:curiousjoe (@curiousjoe5)美國大選舉世矚目.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載想象一個世界,不再由閉門的董事會會議和幕后游說控制,而是由開源網絡上的分布式治理來運作.

1900/1/1 0:00:00在2019年上半年,SEC曾多次推遲對比特幣ETF提案的決定時間。去年提交的兩份ETF提案來自VanEck/SolidX和Cboe BZX,但由于政府長期關閉而于1月份撤回.

1900/1/1 0:00:00