BTC/HKD-0.73%

BTC/HKD-0.73% ETH/HKD-0.35%

ETH/HKD-0.35% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD-1.18%

ADA/HKD-1.18% SOL/HKD-2.51%

SOL/HKD-2.51% XRP/HKD-0.1%

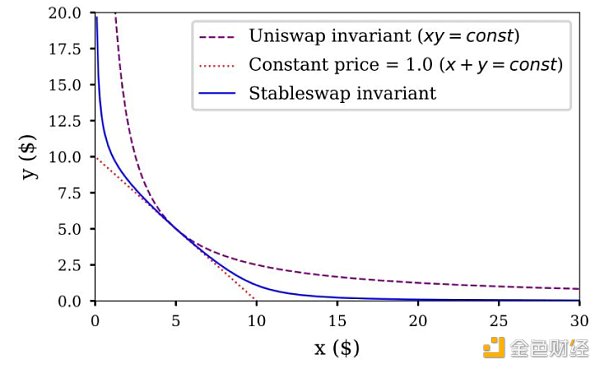

XRP/HKD-0.1%算法穩定幣被很多人稱之為 defi 世界的圣杯,不少算穩協議也在通過各種機制來讓自己的穩定幣足夠穩定,之前比較有名的應該是 Fei, Fei protocol 提出了protocol control value (PCV),通過協議控制的以太坊來影響 Fei 的錨定問題。但是因為 Fei 缺少使用場景,并沒有多少用戶想要使用 Fei, 最終導致協議不溫不火。從 Fei 這個例子我們可以看出一個穩定幣想要成功必須解決 1.錨定問題 2.使用場景。想要解決這兩個問題,這里就需要 Curve 了。先簡單介紹一下 Curve,他是一個穩定幣兌換的協議,不同于 Uniswap 之類的 DEX 使用恒定乘積,Curve 使用恒定和的方法來介紹穩定幣兌換是滑點大的問題。如下圖所示,

Curve 曲線和 Uniswap 曲線對比

也就是說在 Curve 平臺穩定幣兌換幾乎可以達到剛性兌換,只要池子夠深。這樣子一來任何一個算法穩定幣 X 只要在 Curve 上組建 X/USDC/DAI 的池子,那么該協議的 X 穩定幣就能換來真金白銀 USDC/DAI, 這里其實就解決了穩定幣錨定問題和使用場景問題,當然前提是 Curve 上這個池子的深度足夠。想要池子足夠深?那么該池子對應的獎勵就得高才能吸引用戶把錢放進去,而想要提高池子的收益就需要有 veCRV 的投票,這也就是 Curve War 的起因。各種穩定幣協議通過 1.購買 CRV 2. 賄賂 veCRV 持有人的方式來增加 Curev 池子的獎勵權重。當然除了穩定幣協議之外,還有其它協議也參與進了這場戰爭。

某巨鯨從Curve移除4800萬美元ETH/stETH流動性,并將11450枚ETH轉入幣安:4月16日消息,據推特用戶余燼監測,40多分鐘前,某巨鯨從Curve移除4800萬美元的ETH/stETH流動性,隨后將11450枚ETH(約2390萬美元)轉入幣安。

該巨鯨的ETH源于89天前從幣安提出,當時ETH價格為1565美元。如果該鯨魚轉入幣安的ETH選擇出售,預計實現600萬美元的收益,收益率33%。[2023/4/17 14:07:10]

首先需要介紹的就是最近比較出名的 abracadabra(MIM) 和 Luna(UST), 這兩個穩定幣項目能成功的重要因素之一就是通過在 Curve 上建立了有足夠深度的池子來讓 MIM 和 UST 擁有平滑的兌付能力,

目前 MIM 和 UST 的池子深度分別為33億和3.7億,這么多的流動性不僅可以解決錨定和滑點問題,還極大的增加了持有 MIM 和 UST 用戶的信心 (因為即使出了問題我也能換成真金白銀)。這兩個協議就是通過賄賂 veCRV 的持有人來增加獎勵的權重,從而吸引了這么多流動性。

Curve創始人今日在BTC上漲前將1800萬USDT轉移至Bitfinex:4月11日消息,據Lookonchain數據顯示,Curve創始人今日在BTC上漲前將1800萬枚USDT轉移至Bitfinex。據悉,Curve創始人通常將CRV存入Aave并借入USDT,目前其在Aave上總共存入了約2.12億枚CRV(價值約2.19億美元)并借入了約6120萬枚USDT。[2023/4/11 13:56:12]

Yearn 這個老牌項目其實一直都是參與者,因為他的金庫也是依靠 Curve 提供流動性從而獲得 CRV 獎勵,但是只有10%的 CRV 收益會被協議鎖住,90%的 CRV 收益都獎勵給了 LP。這也導致了 Yearn 在一開始就輸給了 Convex。雖然 Yearn 通過修改代幣模型增加持有人收益和將所有的 veCRV 委托給了 Convex 從而增加協議收益率的方式,來改變自己的處境,但是目前看來也沒辦法扭轉戰局。

Frax 作為一個算法穩定幣自然也參與了這場戰爭,先簡單介紹一下 Frax 這個項目,Frax 是一個 fractional-algorithmic(部分算法)穩定幣,也就是說 Frax 一部分供應量是有資產抵押產生的,另一部分是靠算法,具體做法是 Frax > $1, 協議降低質押率,增加流通量,反之 Frax < $1, 那么協議增加質押率,減少流通量,總之就是通過控制流通量的方式來使 Frax “穩定”。當然這是不夠的,這邊還需要 Curve 的幫助,做法其實和 UST, MIM 一樣,通過賄賂 veCRV 的持有人來吸引流動性,除此之外 Frax 也是很多 defi 2.0 項目用來作為國庫資金的穩定幣 (Olympus, TempleDAO)。當然 Convex 也宣布未來會和 Frax 合作,然后用戶可以將 FXS 轉換成 cvxFXS。(Convex 看來也是在擴大自己版圖,不斷擴大自己對于 defi 的影響力),這邊既然說到了 Convex, 那我們就來說說這場戰爭的贏家 Convex。

Curve發起建立aDAI/aSUSD非托管池投票:1月14日消息,Curve Finance官方發推表示,鑒于許多人詢問關于非托管池(沒有像USDC或USDT的代幣)的問題,Curve Finance發起建立aDAI/aSUSD池的投票。截止當前,贊成票數為97.94%,反對票為2.26%。[2021/1/14 16:08:31]

Convex 乍一看是一個機槍池,但是事實上并沒有這么簡單。Convex 的目的是盡可能多的鎖倉 CRV 從而來增加自己對于 Curve 收益的控制權。具體的做法是 CRV 持有人可以再 Convex 上質押代幣, 然后獲得 cvxCRV, 這里的 cvxCRV 是可以隨時換成 CRV 的,也就是說代幣的持有者不僅可以獲得和 veCRV 持有人相同的 CRV 獎勵,還能獲得 CVX 獎勵,而 Convex 能換來 Curve 上對于獎勵分配的控制權。然后這還不不是全部,Convex 復刻了 Curve 的模型,用戶可以通過鎖定 CVX (Convex 治理代幣 )然后擁有 Curve gaugae 的投票權 (gauge weight 決定了 Curve 獎勵的分配)。換句話說就是控制了 Convex 也就相當于控制了 Curve。(按照目前的 CVX 對 CRV 比率,一美元的 CVX 比直接購買 CRV 的投票權重還要高)。這里 Convex 其實就是通過吸收 CRV 來控制 Curve 的獎勵分配。其實 CVX 就變成了一個治理憑證 (以后如果加入 FXS 那么 CVX 鎖定人就能同時參與兩個項目治理。

穩定幣兌換平臺Curve團隊正式推出代幣CRV:穩定幣兌換平臺Curve團隊正式公布代幣CRV正式推出,已經開始發放,并在去中心化交易平臺Matcha推出CRV/USDC交易對。RV代幣總供應量為30.3億枚,初始發行數量為13億枚。此前已經有匿名開發者提前披露了代幣合約地址和申領方法,數百個地址已經在官方正式發布之前領取了CRV代幣。據此前報道,Curve在8月初完成了CRV的初始預挖(pre-launch)活動,共計約9000個地址參與本次活動,初始預挖活動發放的代幣會鎖定1年的時間。[2020/8/14]

那這邊我們就有必要介紹一下 Redacted, 代幣為 BTRFLY, 我們接下來會簡稱他為蝴蝶。蝴蝶是一個提供 投票托管服務的協議(vote escrow as a service, 簡稱veaaS),協議在 fair launch 時吸收了 CRV, CVX 和 OHM 作為國庫資金, 蝴蝶是 Olympus 系列的,他通過吸收其它協議的治理代幣來慢慢積累治理權利,從而來幫助 Olympus 增加在defi 的影響力。這邊和 Convex 不同的地方就是,蝴蝶是通過債券的方式吸收其它治理代幣。以后某些項目為了獲得在某個協議上更多的獎勵分配,可能就需要去賄賂 BTRFLY 的質押者。

世界最大的垃圾郵件僵尸網絡“Necurs”正在散布虛擬貨幣Swisscoin:世界最大的垃圾郵件僵尸網絡“Necurs”最近已被證實用垃圾郵件的方式宣傳Swisscoin虛擬貨幣。這個僵尸網絡發送了大量與股票推薦相關的垃圾郵件,誘導用戶點擊。安全研究人員稱之為pump-and-dump。pump-and-dump是金融行業的術語,被用來表示垃圾郵件發送者可以低價購買某種股票,并發送大量與該股票相關的垃圾信息,以便在股票價格上漲的時候通過賣出獲得利潤的方法。[2018/2/1]

既然聊到了蝴蝶,那么這場戰爭的另一個玩家 Olympus 我們也不能忽略了。Olympus DAO 是第一個使用債券系統和引入 potocol own liquidity (POL) 概念的協議。項目的最終愿景是將 OHM 變成未來 defi 的儲蓄貨幣(reserve currency)。Olympus 先是通過出售債券的方式來積累國庫資金,做法就是,用戶將 LP token 或者其他資產置換成打折的 OHM,這部分 OHM 會有一個釋放時間 bond V1 是五天,bond V2 是14天,V1 和 V2 的區別就是用戶交換來的 OHM 在 V2 版本會自動質押,不需要考慮 bond apy 和 stake apy 之間的大小。這里吸收的資產就會變成 POL,也就是說協議不需要去擔心流動性隨時被抽走的問題。 Olympus Pro 將債券機制擴大到其他協議,也就是幫助其它 defi 協議能夠更好的控制流動性。Olympus Pro 讓其成為了流動性服務商 (美元作為世界貨幣,美聯儲其實就是個流動性服務商,不知道 Olympus 能不能成為 defi 世界的美聯儲)。

說道流動性服務,那么我們肯定也不能忘記了 Tokemak, 該協議和 Olympus Pro 的區別就是前者通過市場機制來引導流動性的去向,后者是通過 POL 讓協議增強對流動性的控制。Tokemak 中有兩種人,一個是流動性提供者,另一個是流動性引導者。這邊反應堆左側是用戶存入的代幣,而右側是流動性引導者存入的 Toke。右側代幣的量會影響用戶的收益。Toke 越多,收益越高,那吸引的流動性就更多。(反應堆左側的代幣會被拿去組成交易對,這里肯定難免會有無償損失,這部分就會用 Toke 來補償)。 用戶得獎勵是 Toke, 而 Toke 代幣又可以用來投票流動性去何方。這邊其實能幫助新協議實現冷啟動的方案。

Tokemak 反應堆

流動性戰爭一直都是圍繞著對于獎勵分配機制的控制,而想要控制獎勵就需要協議的治理代幣。

Dopex 是一個期權協議基于 Arbitrium,他特殊的地方就是代幣模型 (又是 veXYZ, 和 Curve 及其的相似)。除此之外,Dopex 還計劃把蝴蝶 (Redacted) 加入到Single Staking Option Vault (SSOV),這邊其實就是讓用戶使用期權來加入到流動性戰爭, 具體做法是持有比如 gOHM 的用戶可以將代幣存入 SSOV 然后賺取期權權利金,其他用戶可以通過 SSOV 購買不同行權價的歐式期權 (歐式期權不能再到期前進行買賣)。除了蝴蝶,Dopex 還計劃把 cvxFXS 加入到 SSOV,這邊其實也說明了用戶未來可以有更多的工具來加入戰爭。

圍繞 Curve 的流動性之爭已經到了白熱化的程度,越來越多的協議加入到了這場戰爭。其實根本上是對于獎勵分配控制權的爭奪,獎勵越多,吸引的流動性就會越多。這邊重要的幾個協議就是 Convex, Yearn, Redacted, Olympus, Frax 和 Tokemak。戰場已經從 Curve 擴展到 Frax 和 Tokemak 了。另外隨著期權協議 Dopex 的加入,讓這場戰爭的武器越來越豐富。結果到底會怎么樣讓我們拭目以待。

Tags:CURCurveCRV穩定幣Excursion TokenSCURVE價格Yearn Compounding veCRV yVault數字人民幣穩定幣CNYD即將上線

據彭博社此前消息,FATF發言人表示,6月21日,該機構將發布一份闡明各國應如何監管虛擬資產的報告。該“新規”將適用于幾乎整個加密貨幣行業,如交易所、托管機構和加密對沖基金.

1900/1/1 0:00:00根據4月9日發布的一份公告,法國股市權威監管機構 AMF 已就一家提供數字資產交易和外匯市場投資培訓及軟件服務的公司向公眾發出警告.

1900/1/1 0:00:00本文梳理自 DeFi 研究員 The DeFi Edge 在個人社交媒體平臺上的觀點,律動 BlockBeats 對其整理翻譯如下:與去年年底相比,Avalanche 的熱度似乎有所衰減.

1900/1/1 0:00:00作者:Adrian Zmudzinski 翻譯:Penny巴西最大加密交易所Mercadobitcoin正向智利等國家擴展業務:巴西最大的加密交易所Mercadobitcoin正在尋.

1900/1/1 0:00:00據比推數據,在過去一段時間連續上漲的Chainlink(LINK)過去24小時跌超15%,在價格跌破16美元的同時,市值也被此前排名第六的比特幣現金超過.

1900/1/1 0:00:00對于 Web3,有很多可以想象的東西。2021 年 11 月,一群人成立了一個合法實體,在美國懷俄明州購買了 40 英畝的土地。當然,這種事情經常發生.

1900/1/1 0:00:00