BTC/HKD-0.41%

BTC/HKD-0.41% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD+1.14%

LTC/HKD+1.14% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD-1.11%

SOL/HKD-1.11% XRP/HKD-0.47%

XRP/HKD-0.47%DeFi(去中心化金融)的核心特征之一是為任何可連接互聯網的人提供金融服務。傳統銀行主要通過為借貸設定利率進行盈利,DeFi協議也是如此。實際上,從用戶在將資金鎖定到流動資金池的那一刻起,Uniswap、Aave、Compound等DeFi協議就變成了銀行。然后,這些用戶成為其他想兌換token或借用token進行加密交易交易者的流動性提供者。這個過程可以被稱為staking,其APR(年利率)遠高于傳統儲蓄賬戶的0.06%。

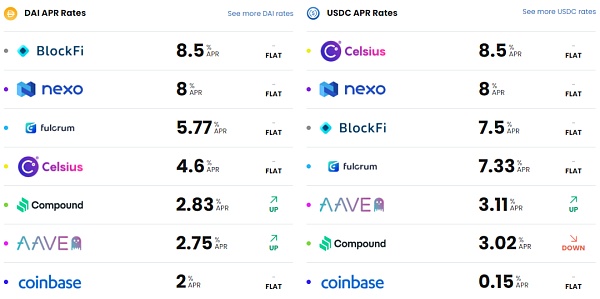

根據DeFiRate網站數據,選擇用于質押的穩定幣(DAI或USDC)不同,年利率也會有所不同。DeFi質押和傳統儲蓄賬戶之間的區別顯而易見,因此,有些用戶選擇不參與高風險的市場交易,而是用加密資產進行質押獲利。

數據:全網DeFi協議TVL跌破400億美元,創2021年2月11日以來新低:金色財經報道,據DefiLlama數據顯示,全網DeFi協議TVL于昨日再度跌破400億美元,創2021年2月11日以來新低。此前該數據于11月23日短時跌破400億美元后迅速反彈至420億美元附近。[2022/12/18 21:52:33]

加密質押類型

PoW區塊鏈需要接入算力,而質押無需投入計算機資源即可獲得獎勵。加密質押服務不論是中心化平臺(如BlockFi、nexo)或還是去中心化協議(如Aave),均獨立于用戶的計算機運行。除此之外,還有3種類型的質押:

加密資產在智能合約內被鎖定一段指定的時間(此期間不能提取資金)

例如,用戶允許中心化平臺將其賬戶資金放入運行在BSC的PoS區塊鏈上的智能合約中。此類平臺依靠驗證者通過質押過程來保護網絡。驗證者鎖定其加密資產并接受PoS共識算法隨機挑選來生成交易塊。用戶的質押數量越大,算法選擇該質押的加密資產進行區塊驗證的機會就越大。

PowerPool計劃推出基于NEAR上DeFi代幣的指數產品:10月13日消息,DeFi治理聚合協議PowerPool宣布將為NEAR上的DeFi領域提供結構化投資、資產管理解決方案,并推出指數代幣NEARDEFI來跟蹤NEAR上的DeFi代幣,使用戶可以通過該指數代幣來獲得NEAR上DeFi增長的收益。該指數代幣一方面可以通過涵蓋的底層代幣資產(NEAR上的DeFi代幣)獲得收益,另一方面也允許做空指數代幣進行風險對沖。此外,PowerPool表示將使用NEAR的EVM執行環境Aurora在NEAR上運行智能合約。[2021/10/13 20:26:03]

質押加密資產,成為流動性提供者

例如,如果在Uniswap上質押加密資產,可以通過三個步驟來完成。首先,訪問Uniswap流動池頁面并點擊“連接錢包”(如MetaMask)。然后,在“添加流動性”選項上,如果選擇ETH/DAI交易對,繼續選擇愿意投入多少ETH/DAI。最后,輸入金額后,在錢包中確認交易,此時將顯示出交易費用。

Gate.io平臺GT-DeFi流動性挖礦活動結束:據官方公告,Gate.io 拉新福利GT-DeFi流動性挖礦活動今日14:00結束,鎖倉28天,年化收益為浮動利率。

Gate.io理財寶今日DeFi鎖倉專區最高收益23.04%;今日鎖倉理財專區最高收益30%;今日PoS理財專區最高收益25%,三大專區含各大主流幣種與熱門幣種理財項目,詳情可查看原文鏈接。[2020/10/8]

經過上述步驟之后,即完成了向流動性池(token交易對)添加流動性來質押加密資產的過程。每當其他交易者想要交換ETH/DAI時,他們都會進入你所在的流動池。作為質押服務的回報,質押者將獲得利息。

加密資產可隨時提取

這種方式其實嚴格來說不算質押,但仍可以通過存入加密資產來獲得利息。舉個例子,如果用戶將加密資產存入BlockFi(中心化加密公司),不需要自己去做任何其他事情來獲得收益。默認情況下,這部分資產會被BlockFi拿去質押或借出或其它進行其他獲利操作,由該公司自由處理。

數據:15個DeFi項目中12個有“上帝模式”的管理密鑰:根據審查平臺DeFi Watch的數據,15個最流行的DeFi協議中有12個仍然可以訪問“上帝模式(God Mode)”的管理密鑰。這些完全訪問控制允許開發者修改或替換支撐其項目的智能合約,包括調整用戶余額。雖然管理密鑰被證明是保護用戶資金的一種方式,并且經常與時間鎖(timelock)和多重簽名(multi-sig)等安全功能一起使用,但分析人士認為,這讓人懷疑這些項目到底有多“去中心化”。(Cointelegraph)[2020/9/25]

加密資產質押的優缺點

參考DeFiRate網站數據,質押的加密資產或者平臺不同,獲得的年利率也不同。例如,如果存穩定幣到BlockFi、Nexo等中心化平臺,獲得的年化利率會相對較高。

想參與更去中心化的質押,用戶也可以將加密資產投入自己信任的區塊鏈中。通常,驗證者越多,網絡的安全性就越高。這也是傳統miner的一個替代方案,因為不需要接入任何專業的計算機硬件。

此類質押的不利因素與交易類似。因為非穩定幣的加密資產價格波動極大,尤其是那些市值低于10億美元的區塊鏈項目。如果價格快速下跌,質押資產也會隨之下跌,遠遠超過潛在收益。

同樣,如果用戶擔心該加密資產的價格可能會下跌并且想取消抵押,而大多數區塊鏈平臺的質押期至少為一周。因此,用戶在進行質押之前最好能弄清楚最短鎖定期和其他附加條件。質押期靈活性越大,資產面臨的長期風險就越小。

提供加密質押的區塊鏈

以太坊目前使用PoW和PoS(信標鏈)并行的共識算法,這個過渡期將至少持續到2022年下半年,屆時PoW和PoS將完成合并形成新的以太坊2.0。現在質押在信標鏈的ETH已經有902萬枚,在合并之前無法撤出資金(中心化交易平臺的BETH若換回ETH有較大的折價)。

(圖)各PoS加密資產的質押量占流通量百分比以及年化收益

以太坊的競品們,如Solana、Cardano、Avalanche和Polkadot都是PoS區塊鏈(提供質押服務),且質押量占流通量百分比極高。中心化交易平臺也同樣提供了對這些資產的質押服務。當然,投資者也可以使用本地非托管錢包進行質押,以便自行控制私鑰和資金。

加密資產管理策略

最簡單的策略是hodl(持有),持有意味著投資策略將依賴于資產的長期升值空間,主要取決于項目的核心價值。例如,以太坊擁有最多的開發者、最多的dApp(2888個)和最強大的網絡效應。同時,新公鏈們也在以太坊手續費高居不下的背景下得到了資本的助推,生態迅速崛起。

適用于大多數投資者的策略有DeFi或中心化平臺的穩定幣借貸生息以及PoS加密資產staking(前提是看好該項目的長期發展)。比較復雜的策略有DeFiyieldfarming,尤其是質押與借貸相結合的類型。例如,投資者可以貸款,然后將借來的token換成另一個價格走勢表現更好的token,并將該token作為額外貸款的抵押品。此類多鏈策略需要對各種協議、token和DeFi生態系統非常熟悉,通常要圈內的“科學家”才能駕馭。

一張100元紙幣,可以做的事情非常多,買早餐,買菜,炒股,旅游,折紙飛機甚至是當壁紙貼到墻上。功能太多,反而衍生出了各種各樣的不同形式的錢.

1900/1/1 0:00:002月20日,俄羅斯總統普京在聯邦議會發表演說了致辭并批準了演說的指示清單。該文件于2月27日在俄羅斯總統的官方網站上公布.

1900/1/1 0:00:00自動化做市商Balancer今天宣布了其廣受期待的去中心化交易協議的V2版本,該版本以“安全性、靈活性、資金效率和gas效率”為核心進行了一系列升級.

1900/1/1 0:00:00近期,區塊鏈行業發生的融資事件多數發生在GameFi領域,以10月30日至11月5日期間加密市場共發生27筆投融資事件為例,其中有14筆發生在GamFi領域.

1900/1/1 0:00:00本文由公號"老雅痞"(laoyapicom)授權轉載目前為止,雖然NFTs已經占據大部分了圍繞加密貨幣的時尚對話.

1900/1/1 0:00:00今天圈內的頭條消息:BSC鏈上又多一個爆雷項目——MetaSwap跑路。 據派頓檢測發現,MetaSwap項目方跑路,盜走的資金(約325萬美元)已轉移至Tornado.cash混幣.

1900/1/1 0:00:00