BTC/HKD-0.35%

BTC/HKD-0.35% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD-1.48%

LTC/HKD-1.48% ADA/HKD-1.5%

ADA/HKD-1.5% SOL/HKD-1.25%

SOL/HKD-1.25% XRP/HKD-1.33%

XRP/HKD-1.33%概覽

讓我驚訝的是,ETH2.0Phase0并沒有設計委托ETH的系統,這與當前的主流PoS共識幾乎是相違背的,后續各Phase的發展路線圖中,也并沒有看到對應的開發。單個節點參與者需要往Deposit合約中存入32個ETH來成為驗證人,非節點運行方并不能在鏈上將ETH委托給驗證人參與共識,這給開發者留下了一個需求。

市場上出現了諸多相關的解決方案,其中爭議最大的無非是資產所屬權問題(當然,托管方式的服務商無需考慮此問題)。ETH1.0和ETH2.0的設計區別于主流PoS公鏈,這讓非托管方式的設計變得復雜。1.0上的合約有成熟的權限設計,但ETH的Staking系統建立在2.0上。在Phase2之前,2.0的智能合約功能將不會被啟用,整個禁閉期長達2年之久,這讓我們在設計ETH2.0的Staking 衍生品時遇到了挑戰。

官方并沒有公布原因,我個人的猜測是綜合因素,有3點考慮:

1)32個ETH的成本在可接受范圍,單人可運行

2)當前分Phase的計劃不足以支持共識層面Delegate算法的復雜性

3)分片對于驗證人數量有非常高的要求(為了去中心化)

美國職棒大聯盟正與律師討論如何處理與FTX的合作關系:11月17日,據消息人士透露,美國職業棒球大聯盟(MLB)正在與其法律顧問討論如何處理與FTX的合作關系。作為美國最知名的體育聯盟之一,MLB正密切關注FTX的情況。

據悉,MLB于2021年6月與FTX簽署五年協議。如果MLB最終決定終止與FTX的關系,FTX的品牌Logo將不會出現在MLB球場上。(Sporttechie)[2022/11/17 13:16:28]

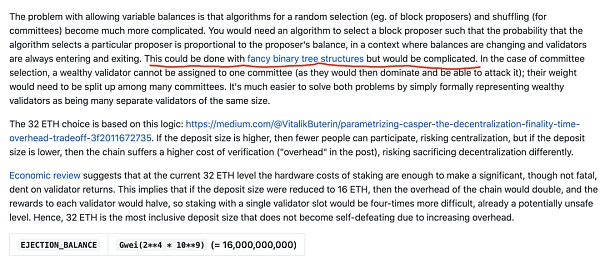

關于32個ETH成本討論已經非常廣泛了,Vitalik在一篇博客中計算了驗證人和共識的經濟成本,雖然沒有直接給出32ETH的結果,但基本成為了后續設計的一個重要參考。在更具體的技術文檔中,除了沿用了Vitalik的計算邏輯之外,還給出了更詳細的說明:? ? ? ?

ETH2.0的經濟模型審查給出了一個頗有參考意義的指標:以太坊網絡中所有超過32個ETH的地址,有77.7%的總量不在交易所。這實際意味著以太坊去中心化的最大可能性。

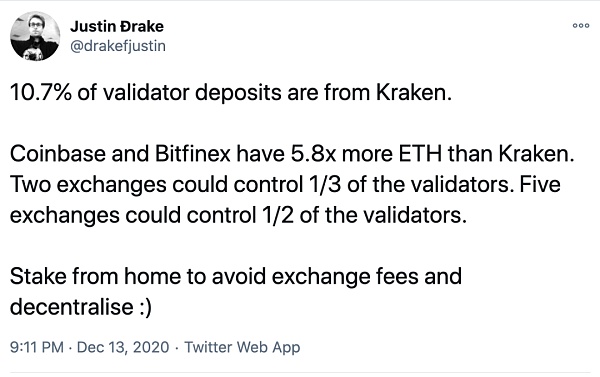

如此多的ETH不在交易所意味著這些ETH可以用來運行獨立驗證人,單個節點32ETH的設計可以將77.7%的總量劃分成多份,較大程度的保證去中心化。但PoS代幣中有一個通病,就是大戶占有的比例較高,我們并不知道77.7%ETH的地址分布,如果提供委托功能會有兩個極端,1是讓代幣更加集中,2是讓代幣更加分散。經驗告訴我們,結果會趨向于集中,這可能是不提供委托功能的一個主要因素。

美國國會成員置評美聯儲CBDC報告:美聯儲未能表明其如何保護數據:1月21日消息,美國國會參議院共和黨成員Toomey置評美聯儲央行數字貨幣(CBDC)報告:美聯儲未能表明其如何保護數據,這讓人深感擔憂。[2022/1/21 9:03:35]

但是反過來,代幣集中并不意味著擁有者會使用能力,運行節點讓擁有者考慮多方面成本,包括機會成本,時間成本,人力成本等,這些成本雖然在規模化后會降低,但這會給2.0的去中心化帶來挑戰。歷史上有PoW轉PoS的案例,Blackcoin的一星期PoW后轉向PoS的案例告訴我們,一旦激勵不足,那么節點流失將會非常嚴重。

當然,時代不同不可同日而語,但至少目前的設計來看,單人運行可行,但已經出現一些問題。? ? ? ?

第二個原因是當前算法支持和安全問題。按照路線圖的規劃,Phase1.5 ETH1.0會被合并進入ETH2.0中,同時開啟交易,特殊的設計讓委托變得復雜。出于謹慎,跨鏈部分的交易被精簡,只保留了deposit證明,驗證人只需要存入32ETH然后離線提交證明到ETH2.0上,就可以參與2.0的共識,如果加入委托體系,無論是2.0的共識設計,還是1.0的合約設計,復雜度都會上升,考慮到一個到價值$660億市值的項目要對資產進行再編程,安全的重要性可想而知。另外,退一步回來講,2.0相對于1.0還是新產物,如果失敗,1.0仍然能繼續運行,這是一個權宜之計。

《“區塊鏈+”如何重構內容產業生態》獲第三十一屆中國新聞獎三等獎:金色財經報道,人民日報(2021年11月08日 第?17版)發布第三十一屆中國新聞獎獲獎作品目錄,《“區塊鏈+”如何重構內容產業生態》獲第三十一屆中國新聞獎三等獎,刊播單位:新聞與寫作?,報送單位:北京記協。[2021/11/8 6:37:41]

對于以太坊基金會來說,發動社區開發者參與可能更加明智,2.0合約功能開放之后,開發者可以利用合約來實現委托機制,相對于直接修改共識層,優勢明顯。2年的合約緊閉期,是一個可見的阻礙。

Phase1會上線分片,一共64個分片,安全需要隨機的BP和128個Committees來確定。去中心化對于分片的安全意義重大,委托系統會大幅度削減驗證人數量,這個數據可以查看目前支持委托的主流PoS公鏈,2020年各個項目的節點數,如Tezos400+,Cosmos100+,同樣支持分片的Harmony有84個驗證人。參考值與支持64個分片所需要的節點數相差甚遠,這也可能是主要考慮的因素之一。

當然,32個ETH的劃分是雙刃劍,從當前Deposit合約的情況來看,以太坊強大的共識相對于其他公鏈來說,優勢是明顯的。

歐科集團徐明星對話全國政協委員 談抗擊疫情區塊鏈如何發揮作用:3月20日,全國政協云上“小雙周”座談會今天舉行。全國政協委員,中國證監會原主席肖鋼等多位全國政協委員、業界專家代表出席。會上,歐科集團創始人徐明星發表“區塊鏈+供應鏈抗疫期間‘扛大旗’”主題演講。徐明星表示:“除了供應鏈外,區塊鏈技術在其他領域也有重要應用。隨著下一代高新技術產業的發展,區塊鏈技術將展現出更大的應用潛力。”[2020/3/20]

建立委托機制

Staking Derivative解決的問題是Delegated staked asset的流動性,如果2.0共識沒有委托機制,建立針對驗證人的Staking衍生品并不能解決所有問題,大部分持有者面臨著不能參加共識而被稀釋資產的風險,那么如何幫助持有者解決可參與性,并最大程度的降低鎖定期風險和不確定性,成為了當前解決的問題。

StaFi嘗試幫助ETH2.0設計一套委托邏輯來解決問題,實現ETH2.0的Staking衍生品。

準確來說,在Phase2.0之前,搭建ETH2.0的委托機制是具有挑戰的。StaFi的委托邏輯在Phase2之前,會被部署在ETH1.0上,Phase2之后該合約會被遷移到2.0上。在這段過渡期里,1.0的委托合約為驗證人和質押者之間建立聯系,但受限于1.0和2.0的設計,一些可預見的問題是:

動態 | Kyle Samani發推質疑Block.one如何在兩年時間花掉 8 億美元:著名區塊鏈投資機構 Multicoin 創始合伙人 Kyle Samani 發推質疑 EOS 背后的開發公司 Block.one 如何在兩年時間中燒掉 8 億美元。Kyle Samani 發表推文稱,如果 Block.one 通過 ICO 融資了 40 億美元,現在的資產負債表上有 32 億美元的資產,那么這家有 200 名員工的公司如何在兩年時間里花掉了 8 億美元現金?Kyle Samani 還稱,Block.one 進行了 1.8 億美元風險投資,但這不是支出,即便把這些投資的賬面資產都減記為 0 ,時間也不夠用。而 Staked.us 的聯合創始人 Jonathan Marcus 則表示,Block.one 花費的那 8 億美元中,最少有 5.3 億美元用于股權回購,因為 Block.one 過去兩年共進行了兩次股權回購,一次花費了 3 億美元,最近又回購了 2.3 億美元的股權。[2019/6/3]

1)Withdrawkey的所屬權

2)路線圖和實現細節的不確定性

3)Ownership of Withdrawkey

4)Uncertainty in?roadmap and implementation details

Withdrawkey是ETH2.0上資產的所屬權憑證,開放轉賬后,Key涉及到一些列資產管理權限,包括獎勵贖回,本金贖回等,那么掌控Key即掌握了資產的所屬權。非托管的方式往往通過權限的設置來完成,但Withdrawkey生成后被寫入ETH2.0中,在Phase2之前并不能修改,這導致了過渡期間Key是確權的,必須有實體來掌控Key。實體的設計,為了更好的安全性,只能通過一套驗證人體系來分權,可以采用鏈上多簽機制或者MPC分布式秘鑰的管理方式,但無論哪種設計,都需要前置在Key的生成前,在提交驗證人文件時,就需要完成。

StaFi獨立鏈的設計能保證秘鑰的管理,這是我們在Phase2之前的解決方案。而在之后,合約會整體遷移到ETH2.0上,實現更高程度的安全。這依賴于ETH2.0具體的贖回實現方案,由于現在并不清楚具體的方案,導致現在靠空想的設計是不現實的,所以rETH在StaFi的贖回策略也將在2.0上才開始展開,在這之前,我們會最大程度的維持Phase0階段的staking邏輯。

rETH(ETH2.0的Staking衍生品)將基于以上的委托機制上被設計出來,分兩階段解決Staker的鎖定期問題。標準化的rETH會留給DeFi協議很多創新空間,如Messari在《ETH 2.0: The Next Evolution of the Cryptoeconomy》的報告中闡述:

DETH(Deirvatived ETH) products could be further packaged into ETF-like index products, swap products that allow stakers to fix their yield and traders to speculate on yield, and other structured products (such as combining DETH with put options on the underlying token to create fixed income products).78 The design space is wide open in this respect and may even introduce unforeseen behaviors into staking.

同時StaFi也將為rETH建設應用場景,這個可以在我們公布的一系列合作可以看到。

風險

委托機制帶來的風險主要是兩方面的,1是機制不完善導致的偏差,2是驗證人的不作為。

委托機制帶來的風險主要是兩方面的。1是ETH2.0設計機制不完善導致的偏差,2是驗證人觸發Slash的不當行為。

委托機制是以合約形式建立在ETH1.0上的,前期設計基于目前的ETH2.0設計,但因ETH2.0設計的不確定,部署的合約可能存在偏差,這些偏差包括預期功能不能實現,無法參與Staking,無法獲得獎勵等。這些偏差一旦發生,會產生較大的機會成本,最極端的情況是2年內 staked的ETH無法動用。

StaFi的安全設計基于本金,當偏差發生時,本金都是可以取回的。但是用戶應該認知的另外一個風險是,委托Staking可能會接受到懲罰,甚至是Slash,這都有可能導致本金的損失。針對具體懲罰和Slash的設計我們會在接下來的文章中進行具體描述。

總結

32個ETH的設計帶來了委托需求,在滿足委托需求的道路上StaFi衍生出來的解決方案,能幫助用戶很好的解決問題,但同時也有不同的風險。基于本金安全的設計邏輯可以最大程度的保護資產安全,整個周期會持續2年甚至更長時間,參與者應該知曉。

正如 Bankless 聯合創始人 Ryan Sean Adams 常說的那個比喻:我們這些深入研究以太坊、DeFi 和 NFT 的人就好像要到西部前線去的人.

1900/1/1 0:00:007 月 30 日,2021 數字藝術未來論壇暨 RivvooNFT 平臺啟動儀式在北京 798 藝術區舉行.

1900/1/1 0:00:008月5日,在區塊高度#12965000(北京時間8月5日20:33),備受矚目的以太坊倫敦升級完成。倫敦升級涉及眾多提案,其中最令人關注的是EIP-1559.

1900/1/1 0:00:00虎年第一周,當資本市場將目光投向索尼和Meta時,歐美的一群中小游戲團隊與普通玩家卻將矛頭指向了另一個方向——NFT.

1900/1/1 0:00:00來源:Not Boring,下文由 DeFi 之道編譯Web3 的存在到底有什么意義?如果 Web3 最終能發展成為一個擁有大量用戶,以及一個新的、有價值的商業模式的重大創新.

1900/1/1 0:00:00本文由公眾號“老雅痞”laoyapicom授權轉載NFT 可以說是今年最熱門的趨勢,不僅在加密領域創造了270億美元的市值,也在科技領域展現了其功能性效用。不僅如此,該行業的創新速度也非常驚人.

1900/1/1 0:00:00