BTC/HKD-6.64%

BTC/HKD-6.64% ETH/HKD-11.91%

ETH/HKD-11.91% LTC/HKD-13.62%

LTC/HKD-13.62% ADA/HKD-11.39%

ADA/HKD-11.39% SOL/HKD-10.6%

SOL/HKD-10.6% XRP/HKD-12.85%

XRP/HKD-12.85%加密寒冬中,協議DAO需具備良好的財務狀況以抵御各類風險。

市場已陷深熊,許多 DAO 及其貢獻者開始懷疑他們能否度過這漫長的加密寒冬。

為了了解 DAO 的健康狀況,本文提供了一個基本框架。無論你是投資者、貢獻者還是用戶,每個人都可以使用 Dune Analytics 等工具查看 DAO 資金信息。我們通過儀表盤來監控和跟蹤 DAO 組織的財務狀況,以判斷哪些項目是以可持續發展和長期成功為目標而構建的。

DAO 是利用代幣來激勵特定行為的組織。人們經常為 DAO 工作以換取 DAO 治理代幣或其他原生加密貨幣,如 MATIC 和 ETH 等。所有提供任何形式報酬的 DAO 都需要一個金庫,如果沒有金庫,DAO 將無法支付給貢獻者報酬,也無法為項目提供資金。除非 DAO 有類似傳教士般的貢獻者,否則協議很難啟動。

這就是為什么了解 DAO 國庫對于確定它們在加密經濟領域的定位至關重要:

DAO 是否有足夠多的穩定幣?如果沒有,為了持續運營,它們將出售治理代幣,并稀釋持有者手中的份額。

DAO 是否持有少量的治理代幣?如果是這樣,它們投票支持對增長至關重要的舉措的權力就會減少。

有時 DAO 國庫會難以辨別,因為資產可能分散在多個合約地址中,例如根據 openorgs.info 顯示,Uniswap 有五個國庫地址。

DAO 國庫的健康狀況不僅對投資者,對用戶和貢獻者同樣重要。本文將提供一些分析 DAO 國庫所使用的工具,并重點介紹分析 DAO 健康狀況時需要注意的一些細節。

DAO 資產可以分為四個組成部分:

Curve貢獻者Banteg:Curve上的CRV/ETH池在白帽黑客開始救援前幾分鐘被盜空:金色財經報道,根據區塊鏈數據和Curve貢獻者Banteg的說法,CRV/ETH池在白帽黑客開始救援前幾分鐘就被盜空了。這是今天發生的一系列攻擊的一部分,目前估計表明,700萬個CRV和1400萬美元的包裝以太幣(WETH)在該漏洞中被盜取,這些代幣是從Curve Finance上的CRV/ETH池中被盜的。

此前消息,Curve Finance稱由于Vyper部分版本出現故障,許多使用Vyper 0.2.15版本的穩定幣池 (alETH/msETH/pETH) 遭到攻擊。受此影響,安全機構派盾稱Alchemix、JPEGd、MetronomeDAO、deBridge和Ellipsis目前已累計損失2676萬美元。[2023/7/31 16:07:40]

區塊鏈的原生代幣

其他合作伙伴的代幣

DAO 治理代幣具有提供流動性、投票和投資等作用,治理代幣通常被用于激勵用戶來參與協議。就像早期初創公司的股權一樣,DAO 會擁很多代幣,同時如果 DAO 持有一些其他資產,那么這些資產通常可以被用來換取啟動資金來支付給貢獻者。

治理代幣通常具有很高的流動性,如果代幣解鎖量非常高,貢獻者通常會選擇出售其代幣以換取穩定幣。除非有同樣強大的機制來增加需求,否則由于供應增加,持有者會在價格進一步下跌前出售。

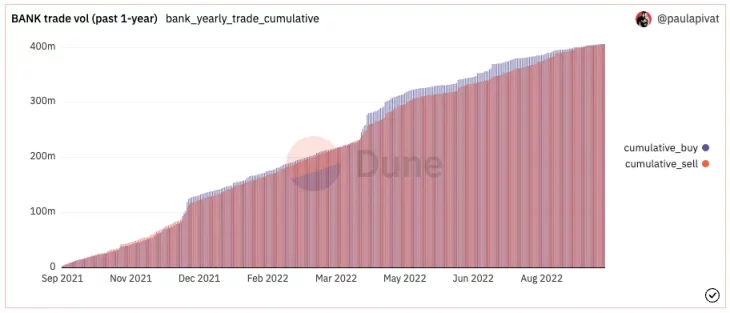

以 BANK 為例,過去一年的交易量:

更詳細的市場交易量,以過去 30 天為例:

Bancor再次被提起訴訟稱因涉嫌違反聯邦證券法:5月17日消息,DeFi 協議 Bancor 再次被提起訴訟稱因涉嫌違反聯邦證券法,訴訟指控其在沒有注冊為交易平臺或經紀商的情況下向 LP 提供投資合同。

訴訟的中心是 Bancor 的臨時損失保護功能,據稱該功能吸引了價值超過 23 億美元的加密資產,但當該功能因資金不足而無法履行義務而暫停時,LP 會遭受損失。

2021 年,紐約市法院駁回了針對 Bancor 和 BProtocol Foundation 的集體訴訟,該訴訟同樣指控該協議提供未注冊證券產品。[2023/5/17 15:08:50]

DAO 代幣應被視為股票的加密貨幣等價物,并作為 DAO 資產進行折現。DAO 可以發行新的代幣或更改合約,但像企業不會在資產負債表上將股票列為資產一樣,DAO 也不應該列出治理代幣。

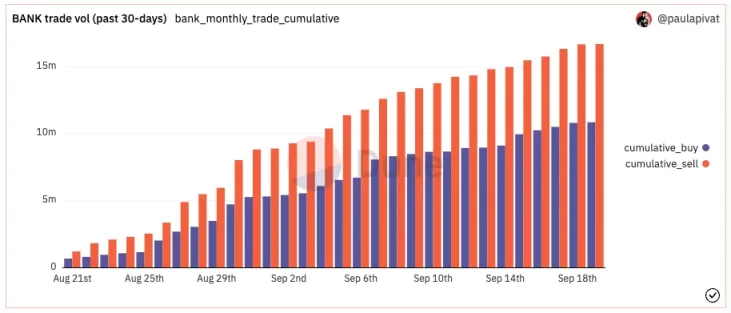

以著名 Uniswap 協議為例,該協議具有大量資產,但沒有代幣多樣性。Uniswap20 億美元國庫資產中絕大多數都是 UNI 代幣,通過貼現 UNI 代幣(約為 14.7)和未歸屬 UNI 代幣(7.9 億美元)可以清晰地看清它們的財務狀況:

openorgs.info

純粉色代表已歸屬 UNI 代幣,帶條紋粉色代表未歸屬代幣

deepdao.io

如果市場出現低迷或某種黑客行為導致項目急需大筆資金,DAO 通過出售治理代幣將稀釋現有持有人的份額,并且造成巨大的價格下行壓力。大多數 DEX 沒有足夠的流動性來面對大量代幣的傾銷。Hasu 在 DeFi 國債的新心理模型中指出:

Bancor協議創始人被指控誤導投資者進行虛假的無風險投資:金色財經報道,Bancor Protocol創始人以及BProtocol Foundation和Bancor DAO已經被提起集體訴訟。原告聲稱,被告以無風險投資的承諾誤導他們并造成了巨大的經濟損失。據稱,Bancor是為了彌補其在線加密資產交易所內未披露的虧損。

Bancor協議創始人在2017年成立了BProtocol基金會,他們推出了一種自動交易加密資產協議\"自動做市商\"(AMM),將投資者的加密貨幣資產集中起來,創建一個功能性交易所。作為回報,投資者可以獲得從平臺上的交易者那里收取費用的一部分。[2023/5/17 15:07:06]

想象一下 Uniswap 試圖出售 2% 的資金,當通過 1inch 執行交易時,訂單路由將到許多鏈上和鏈下市場,對 UNI 價格的影響接近 80%。

DAO 國庫最好不僅僅持有他們的治理代幣。

DAO 國庫中第二大常見資產是穩定幣,其中包括 DAI、FRAX、USDT 和 USDC 等穩定幣,它們通常是與美元保持 1:1 的匯率。

由于加密原生資產非常不穩定,價格波動巨大,包括比特幣和以太坊同樣會像風險資產一樣受到市場波動和交易的影響,所以持有穩定幣有助于降低國債波動率。

DAO 應該在國庫中至少保留一定的穩定幣,用于支付貢獻者和對沖市場風險。

例如 Maker 從 2018 年到 2020 年積累了 700 萬美元的凈收益。按照協議要求,Maker 用這些資產購買和銷毀 MKR 代幣。但在黑色星期四(2020 年 3 月 12 號)加密市場出現暴跌,由于網絡擁堵,Maker 未能清算水下頭寸,導致虧損 300 萬 DAI。

如果這時他們持有 700 萬 DAI,并用它來償還壞賬,Maker 將剩下 100 萬美元,另外還有 300 萬美元穩定幣,而 MKR 代幣的供應根本不會改變。

列支敦士登私人銀行VP Bank選擇Metaco協助其開發數字資產托管服務:金色財經報道,列支敦士登私人銀行VP Bank (VPBN)與瑞士數字資產技術提供商Metaco建立了合作伙伴關系,VP Bank已將Metaco用于其Harmonize平臺,該平臺將用于擴展其數字資產托管和代幣化服務。VP Banks系繼花旗銀行、法國興業銀行、DekaBank和DZ Bank之后選擇Metaco協助其開發數字資產服務的第五家銀行。[2023/4/4 13:44:19]

或者換一種說法,Maker 持有的資產本可以增加 400 萬美元的額外價值。

如果 DAO 希望在未來幾年生存下去,它必須經受住熊市和黑天鵝事件的考驗。DAO 不能僅僅靠治理代幣來抵御風險,否則就會出現在底部最壞的情況出售代幣,在頂部最好的情況買回這些代幣。持有穩定幣來降低國庫風險是可取的。

注意:穩定幣的選擇也是至關重要,如果在脫鉤事件(5 月 7 號)期間持有 UST,那么到 5 月 9 號,這些代幣價值將下降 65%,而在撰文時已下降 95%。

在 DAO 國庫中還存在鏈上原生資產,被用于支付網絡交易的 Gas 費用。大多數代幣都在 Ethereum 和 Polygon 上運行,因此這些鏈上 DAO 分別持有 ETH 和 MATIC.

當網絡費用變得異常昂貴時,持有其中的一些資產是有意義的。盡管這些資產與 DAO 代幣不同,但這些資產之間通常具有高度相關性,所以為了國庫資產的穩定,購買區塊鏈原生資產通常應該通過平均美元成本來完成。

另一個值得關注的地方是國庫中的其他 DAO 代幣,這些代幣代表 DAO 之間的合作關系,并在彼此治理過程中可授予彼此投票權。

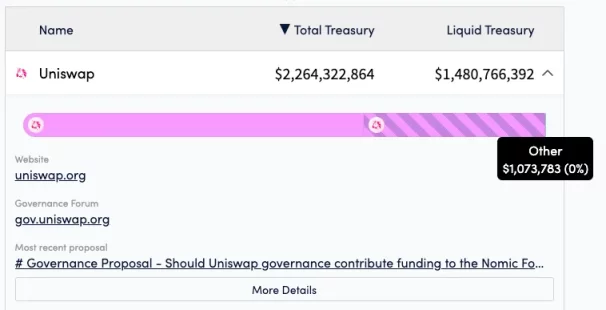

最具有戰略意義的合作伙伴之一是 Maker 和 Aave 合作實施 DAI 直接存款模塊(3DM)。該模塊允許 Maker 將流動性直接存入 Aave 的 DAI 池。隨后 Maker 影響 DAI 的供應以穩定貸款利率,使其對借款人更具吸引力。

LGT Bank與Seba銀行合作推出數字資產托管和交易服務:金色財經報道,SEBA Bank 宣布與國際金融服務提供商 LGT Bank 合作,提供數字資產托管和經紀服務。LGT 銀行隸屬于 LGT 集團,后者是一家領先的國際私人銀行和資產管理集團,管理著超過 2800 億瑞士法郎的資產。LGT銀行正在利用SEBA銀行全面監管的銀行平臺和機構級數字資產托管能力,為客戶推出數字資產托管和交易服務。

LGT 銀行最初將為比特幣 (BTC) 和以太坊 (ETH) 提供投資服務。數字資產投資服務將與傳統資產完全集成,使客戶能夠將加密無縫融入其現有投資組合。(finextra)[2022/5/4 2:49:15]

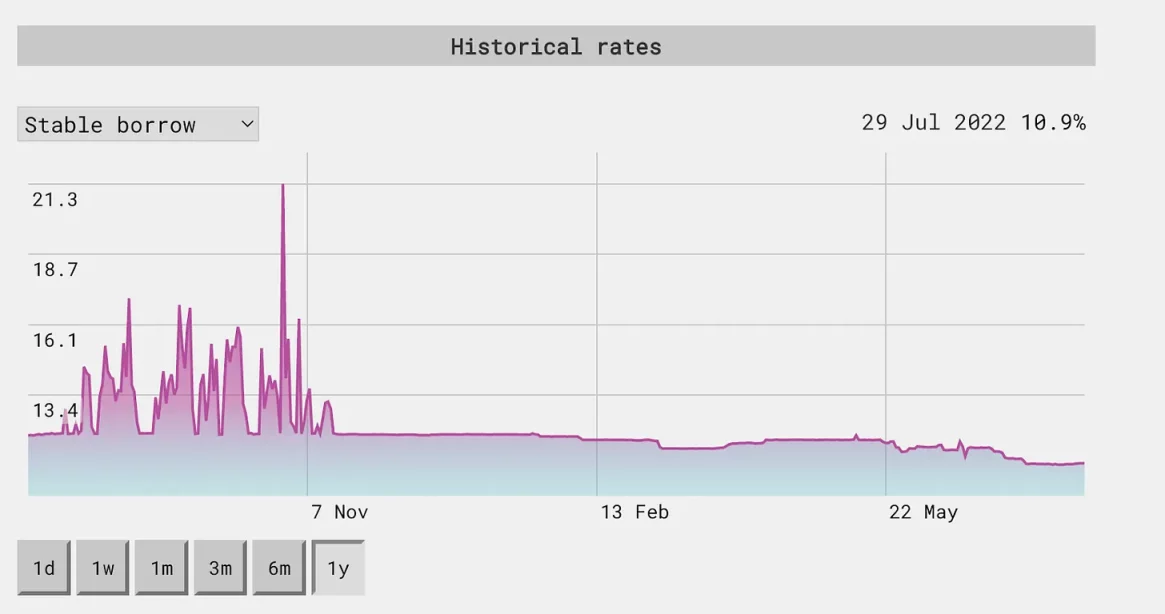

Aavescan

效果是顯著的,自從 2021 年 11 月推出以來,DAI 可變借款利率在 Aave 上已經穩定在 1.7% 至 3.8% 范圍內,同時穩定借款利率的結果是相似的。

在此過程中,Maker 賺取 AAVE 代幣作為 Aave 流動性質押獎勵計劃的一部分,讓 Maker 在 Aave 的治理過程中擁有發言權。DAO 還可以花費額外的資金來購買其他 DAO 的治理代幣,如果有足夠的份額,其影響可能是深遠的。

從理論上將,它們也是彼此保障對方資金安全的一種方式,如果你傾銷我的代幣,我也會傾銷你的代幣。治理代幣互換增加了貢獻者之間的合作溝通,并且可以本著開源開發精神來促進更好的協作。

為了能夠保障可持續的財務,DAO 的收入應該多于支出。這意味著我們需要分析代幣資金的流入流出。

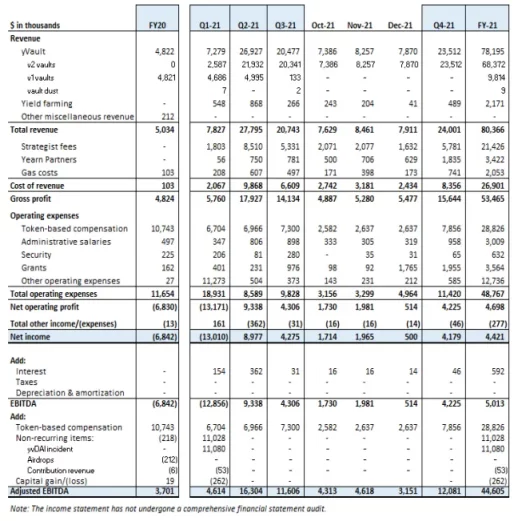

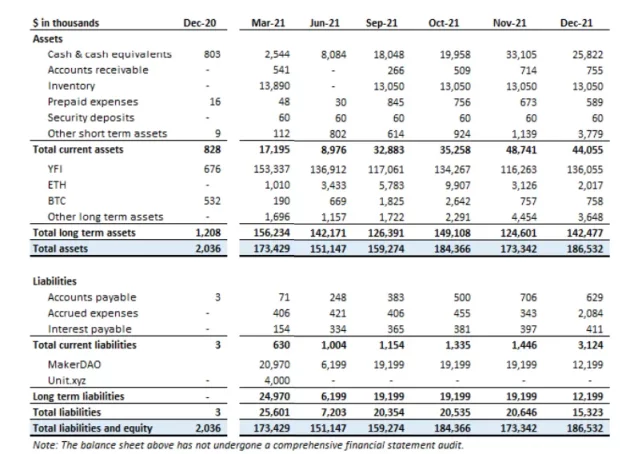

查看 DAO 的財務報告是確定 DAO 財務狀況的好方法。以Yearn 的季度報告中顯示的收入、支出和營業利潤率為例:

從報告中可以看出,Yearn 的毛利潤在 2020 年之后有所增長,薪酬和管理成本同時也在增加。許多 DAO 會公開它們的財務報告,貢獻者、用戶和投資者可以更好了解 DAO 組織。

這些報告里會包含一些比純數據更多的內容,包括支出的分類、支出目的、代幣回收協議以及協議即將發生的決策變化。Yearn 在最近的報告中指出,他們最多的現金支出是給監督和管理 Yearn 保險庫的開發人員。但他們也提到了希望不再為管理者提供薪酬,而是為所有 DAO 貢獻者建立利潤分享模型。此外,Yearn 還記錄了他們的資產和負債。

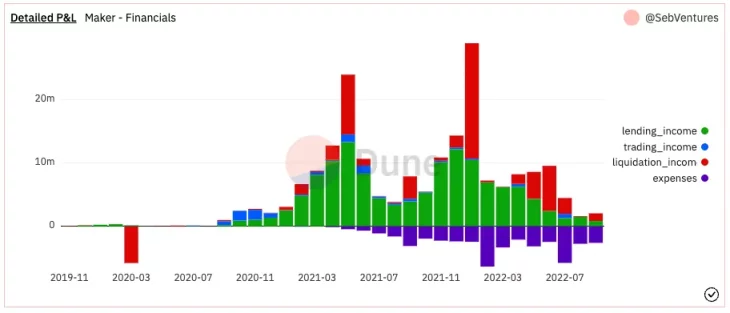

但是這些陳述中會受到人為干預導致出錯。另一種方法是創建實時區塊鏈數據的儀表板。例如 Maker 有一個儀表板專門顯示實時損益數據。

DAO 應該明確他們從費用和其他投資中的收益。一般資產流入可以以多種形式實現:

協議費用

社區成員購買

研究人員可以利用 Maker Dashboard 查明 Maker 如何進行收入分類。Dune SQL 是公開可用的,用戶可以自行查看他們的賬戶。

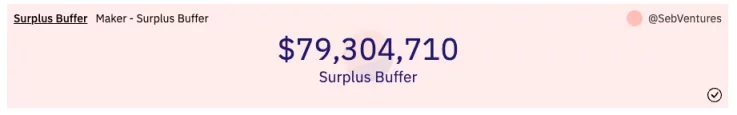

儀表板可以保存特定于協議本身的各種收入數據。例如,Maker 有一個盈余緩沖區,用于計算穩定費產生的收入。

Dune (SebVentures)

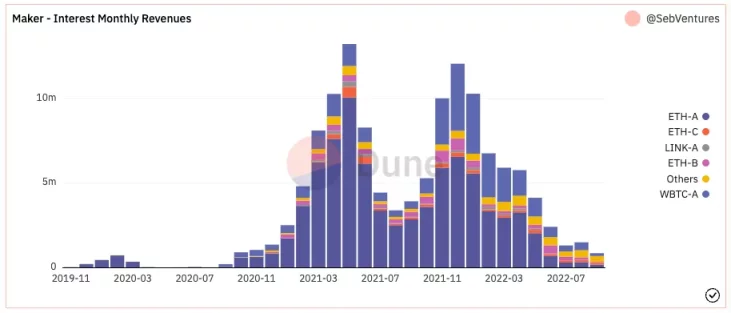

他們按資產類別劃分了每月的利息收入:

通過儀表板,可以識別不同產品的收入。在上述儀表板中顯示,Maker 有幾個細分收入流,包括掛鉤穩定模塊、現實世界資產和清算。Dune 是一個有用的工具,但需要一些 SQL 知識。

通常流出細節不僅可以查看 DAO 的國庫,還可以在治理提案和財務報告中找到。整體費用包括工資支付、利潤分享、安全審計或贈款。

與傳統金融一樣,我們通常會關注一下問題:

DAO 的燃燒率是多少?

花了多少錢,這些資金都花在了什么地方?

支出如何增加或減少?

這筆支出是否會對 DAO 的長期路線圖產生積極影響?

一些 DAO 會將資金用于多個項目,并讓這些團隊隨意使用這些資金,因此識別和分類 DAO 支出可能會存在一些困難。為了準確識別 DAO 支出,需要密切關注 DAO 的治理建議、識別國庫中的交易,同時要及時查看財務報表。

ENS 國庫持有大部分的 ENS 代幣,也有相當數量的 ETH,用戶必須支付 ETH 才能購買 ENS 域名。

Lido 國庫大部分資金都是治理代幣 LDO,作為流動性質押衍生品提供商,他們也持有相當多的 ETH。同時 Lido 資產更加多樣化,DAI 是第三大持有資產。

MakerDAO 同樣擁有大量的治理代幣 MKR,但并沒有顯示來自 peg 穩定模塊(PSM)中持有的 USDC 和 DAI 等穩定幣。了解每種產品如何影響協議的總持有量也是分析師需要額外關注的。

雖然 BANK 占 DAO 國庫的 80%,但整體比上面的例子更加多樣化。不過 Banklss 國庫并未持有穩定幣,如果出現黑天鵝事件,BanklessDAO 維持項目的購買力會大幅下降。

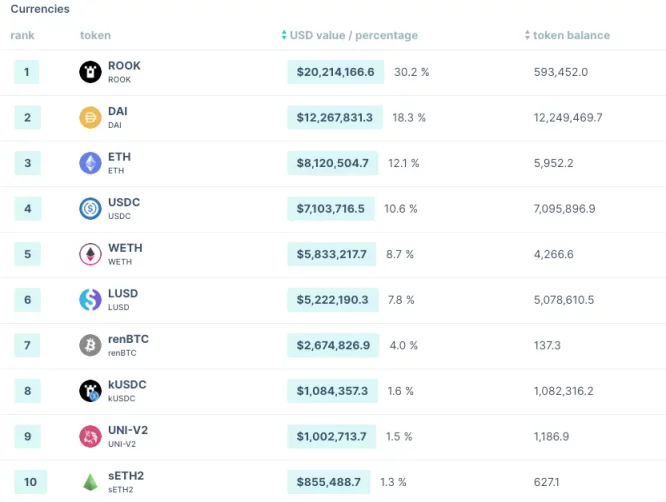

Rook 前五名持倉份額都不超過 30%,擁有令人難以置信的多樣化國庫,這將使 Rook 在市場低迷或出現黑天鵝事件時幸存下來。

投資者、貢獻者和用戶可以通過 DAO 金庫了解組織財務的健康狀況,但仍需謹慎,一些 DAO 有各種項目收入,同樣也會有一些對長期增長有益的支出,但它們并沒有在資產負債表匯總注明。

在做財務規劃時,需謹記資產多樣化,如果 DAO 治理代幣與國庫中的其他資產高度相關,它會受到市場走勢的負面影響。DAO 可以持有流動性代幣來產生收入。

DAO 管理者可以使用 Yearn、Balancer 和 Llama 等工具來更好地管理和多樣化資金庫。在開放金融世界里,每個人都可以查看資產負債表來更好地了解項目的發展進程。

來源:panewslab

編譯:aididiaojp.eth,Foresight News

PANews

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

Odaily星球日報

Tags:DAOBANMAKEMakerDAO幣BANK (BRC)makerdao官網appMoon Maker Protocol

原文標題:Mapping Out Y Combinator's Crypto Alumni原文作者:Edvinas Rupkus原文來源:theblockresearch 編譯:DeFi.

1900/1/1 0:00:00文/Donovan Choy,Bankless加密分析師熱衷使用的穩定幣分類如下:1)法幣支持的穩定幣(我們不喜歡這類穩定幣.

1900/1/1 0:00:00在上一輪周期中,Web3 風投已經演變成一個復雜且差異化的領域。世界范圍內的風投基金開始涌入 Web3,包括傳統價值驅動基金、企業風投 CVC、DAO 風投、世界級的交易所和貿易公司旗下的風險投.

1900/1/1 0:00:00原文標題:《加密游戲和 NFT 頭號巨鯨之一,從瀕臨退市到 60 億美金估值只用了 5 年》 撰文:火火 相信關注 NFT、元宇宙的老朋友們都聽說過 Animoca Brands.

1900/1/1 0:00:00P2E是GameFi 1.0,那么P&E是2.0?Axie Infinity 在 2021 年初的持續流行,讓一個詞火了——P2E.

1900/1/1 0:00:00頭條 ▌俄羅斯央行和財政部達成協議,允許使用加密貨幣進行跨境結算9月22日消息,俄羅斯財政部副部長Alexei Moiseev表示.

1900/1/1 0:00:00