BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+1.27%

LTC/HKD+1.27% ADA/HKD+3.7%

ADA/HKD+3.7% SOL/HKD+0.9%

SOL/HKD+0.9% XRP/HKD+1.76%

XRP/HKD+1.76%原文作者:Jessica,?Aaron, Rosie

原文來源:A&T Capital?

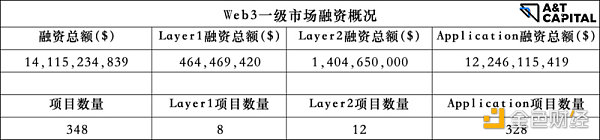

摘要:Web3市場遭遇寒冬,但builders仍在持續耕耘和布局。哪些賽道仍然火熱?頭部基金在熊市都投了哪些項目?A&T Capital統計了2022.5.1-2022.8.13期間加密貨幣市場的融資數據,總結出了一級市場融資情況、Alpha & Beta項目趨勢、以及部分頭部機構主要投資偏好。

一級市場數據融資概覽

Alpha & Beta項目趨勢總結

部分頭部機構主要投資偏好

投資總結

首先定義我們研究涉及的投資方向。

Layer 1 包括數據層、網絡層、共識層和激勵層的擴容解決方案,典型例子包括Avalanche,Solana等

Layer 2 包括 - 合約層項目,典型例子包括Perpetual protocol、Scaling等

應用層項目里面涉及21個不同的行業標簽,其中需要具體說明的有:

Web Builder:表示web3網絡、區塊鏈搭建服務,和基礎設施區分開來

Legal:表示合規服務

Environment:表示ESG相關服務

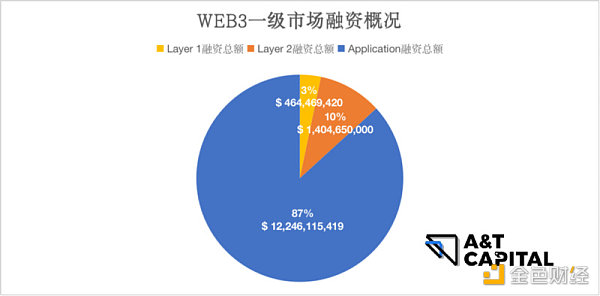

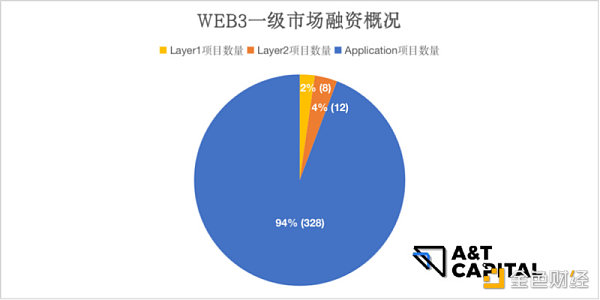

基于以上統計數據,2022.5.1-2022.8.13應用層最獲得Web3行業資本的青睞,出現了最多的被投項目 :87%資金流入應用層,94%的融資項目也是在應用層。

分析師:鏈上數據顯示比特幣可能處于熊市后期階段:2月1日消息,一些分析師表示,雖然整體市場情緒還不能被稱為看漲,但最近的價格和鏈上數據表明,比特幣可能處于熊市的后期階段。

分析師指出:“2020年初,在比特幣第三次上漲之前,是熊市宏觀環境中大規模波動的時期。這可能就是我們現在在2023年第一和第二季度所經歷的情況。”

該報告援引Glassnode的數據稱,比特幣的短期持有者(STH)現在正在獲利出售,而長期持有者(LTH)繼續持有大量現貨頭寸——這一舉動“似乎是越來越看漲比特幣”。(CoinDesk)[2023/2/1 11:40:56]

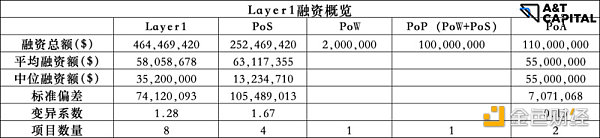

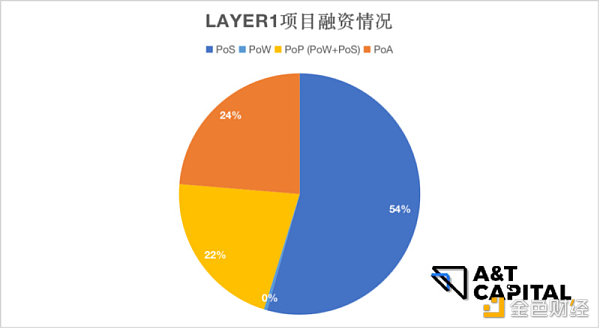

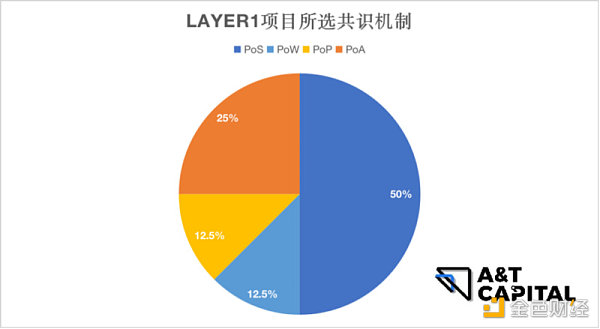

PoW占比非常少,其融資金額小于總融資金額的1%:由此可見,PoW存在的諸多問題(過高的能源消耗,大規模使用情境下低效,以及PoW高昂的硬件成本與競爭環境,給礦業帶來了資本密集化的特征,催生了中心化趨勢),因此資本更加青睞PoW以外的模式。

PoS是layer1中融資表現最好占比約總金額50%,明顯超越其他category的賽道。融資情況來看市場對于PoS Layer1尤其看好。PoS相比于PoW有更低的能源消耗,更高的可擴展性和交易吞吐量。

PoP(PoW和PoS的混合模式):獲得融資金額占比總量22%

。PoS并非完美解決方案,混合機制結合了PoW和PoS的好處

。避免了1.中心化 2.安全風險 3.MEV風險 4.PoS協議所導致的DoS風險

。避免了PoW的高能耗和低性能

PoA獲得融資金額占比約25%。模式可以在不犧牲安全的前提下,保障速度和高性能。與區塊鏈傳統的運作方式不同,但是提供了一種新興的區塊鏈解決方案,可能非常適合私有區塊鏈應用

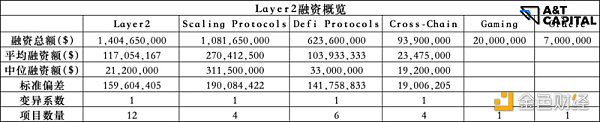

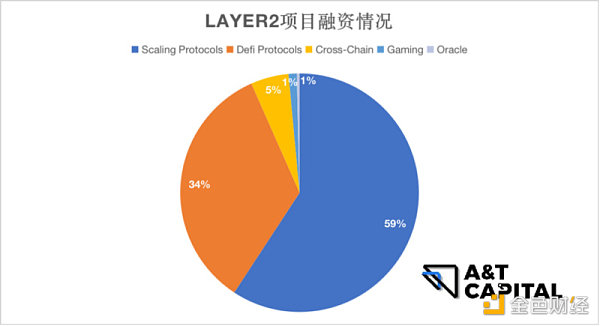

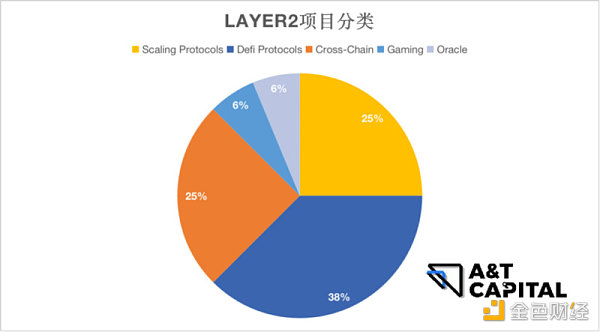

總體來說,Scaling Protocols和DeFi Protocols有更好的融資表現。

孫宇晨:“2023年火必將裁員40%”消息不屬實,火必是熊市里的一把火:金色財經報道,近日,吳說區塊鏈稱,加密貨幣交易所火必將取消年終獎,并計劃精簡團隊,由目前的1200人裁撤到600到800人,高薪員工重新洽談工資結構。即火必有意再次裁員近40%規模的員工。但火必方面否認了該消息,記者從火必全球顧問孫宇晨在火必內部的回復中得知,孫宇晨稱,媒體傳播的火必裁員計劃是不真實的,熊市過冬不易,但火必是熊市里的一把火。火必最近的業務做的很好,每日新增達到了行業第一的水平,正是發展的關鍵時期,相信2023年會更好。”(界面)[2023/1/2 22:20:32]

Scaling Protocols

。Scaling Protocols:投資機構對于擴容協議這一整體賽道的下注增高

。市場對于擴容方案的需求因為更高的gas fee / TPS / latency變強

Defi Protocols

。Defi Protocols賽道整體關注度高 (34%)

。66%項目做跨鏈協議方向(DEX跨鏈聚合協議),但是從融資金額上來看表現并不突出,僅占總融資數額11.5%

。Defi Protocols中,基礎設施融資數額占比56%,穩定幣借貸協議融資數額占比32%

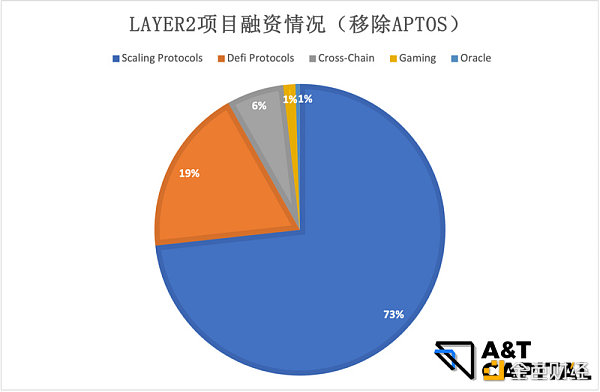

。Aptos為行業alpha,考慮看作離群值。把Aptos從Defi Protocols中移除,Defi Protocols的funding amount占比降低到19%,說明Defi賽道的關注度呈冷卻的趨勢,而相較而言,Scaling Protocols賽道的占比達到了overwhelming majority(73%),為市場關注度最高的熱門趨勢。

Oracle

Oracle方向獲得融資的項目非常少,占L2 總融資數額的1%。原因可能在于,1)Oracle的概念沒有什么創新;2)Oracle的使用受行業限制,而且需要現實生活的數據 (i.e. 保險/房地產),如今比較火熱的賽道i.e. GameFi和NFT大多數不需要Oracle

游戲

GameFi相較于其他賽道例如Defi,對交易速度和gas fee的要求更高。General Layer 2提供了潛在的擴容解決方案,但是在這一次的研究cover到的項目敘事中出現了為GameFi專門打造的protocol。這可能說明GameFi類型應用有具體的需求是通用的Layer 2無法完美解決的,這個方向值得繼續研究。

分析師:比特幣目前更有可能處于牛市停頓 而非熊市逆轉:由于比特幣保持9000美元的時間太長,許多分析師開始看好比特幣。加密貨幣分析師Eric Thies指出,過去兩個月比特幣的價格走勢與過去兩年的市場頂部完全不同:“從結構上看,BTC現在不太像局部頂部,更像是一個發射臺。一般來說,比特幣可能需要先跌后漲,但這次看起來不太一樣。”這種觀點認為,由于比特幣尚未跌破當前的區間,這更有可能是牛市中的一個停頓,而不是熊市逆轉。(Bitcoinist)[2020/7/4]

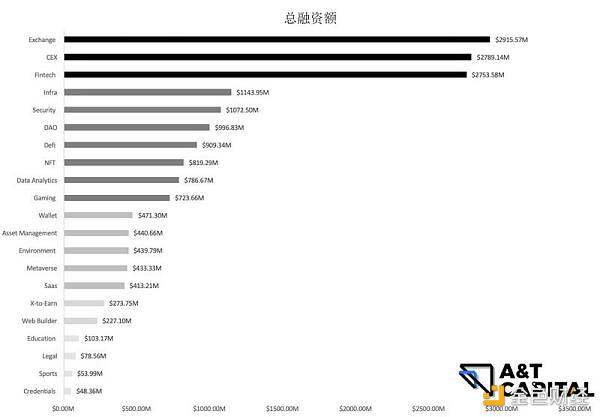

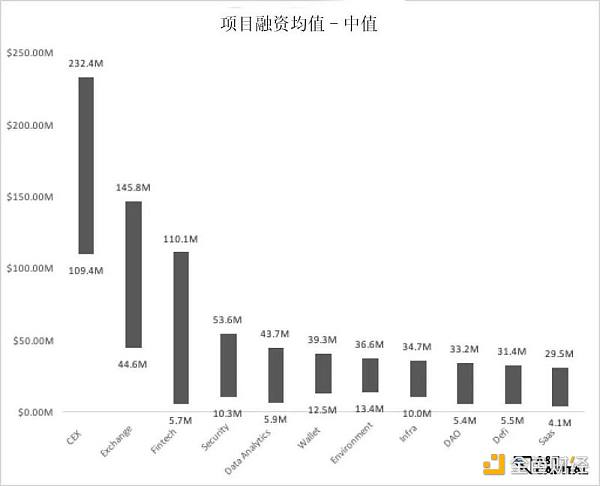

由上圖所見,融資標的中交易所、金融科技共占47%,其余均低于6%,分布比較均勻。

大趨勢(總體)

融資金額前三的類別:交易所、中心化交易所、金融科技。

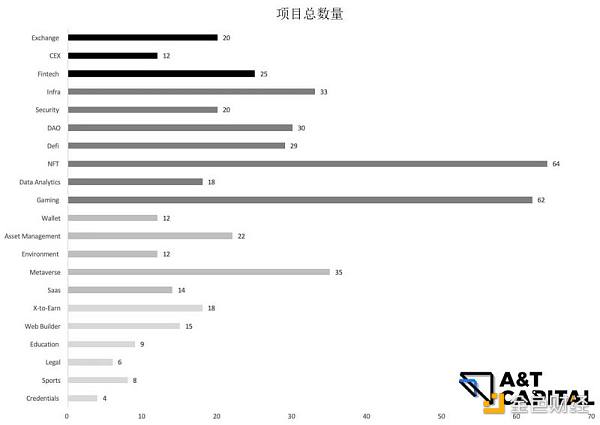

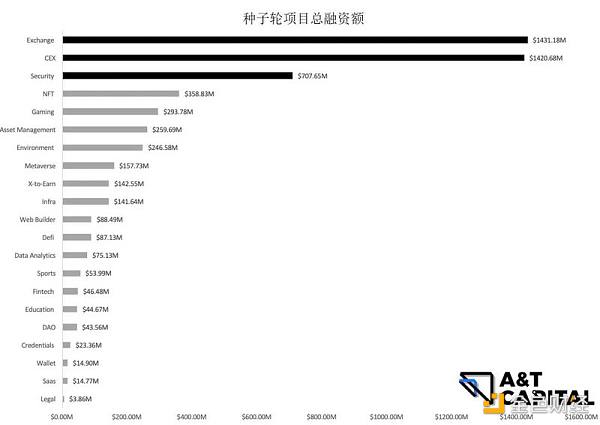

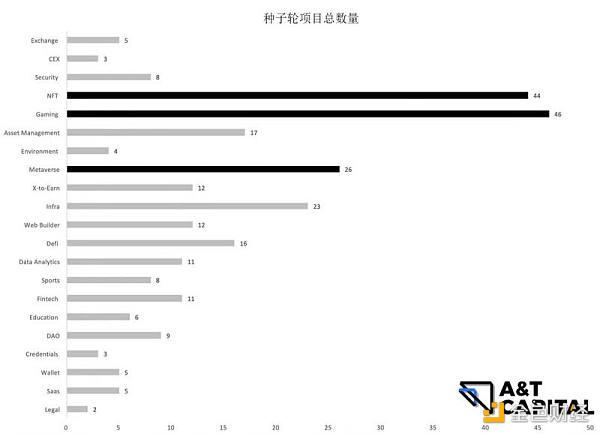

融資項目數量前三的類別:NFT、游戲、元宇宙。

新趨勢(前種子輪 - preA輪)

由圖可見,種子輪融資項目數量前三類別:游戲、NFT、元宇宙。種子輪融資金額前三類別:交易所、中心化交易所、安全。

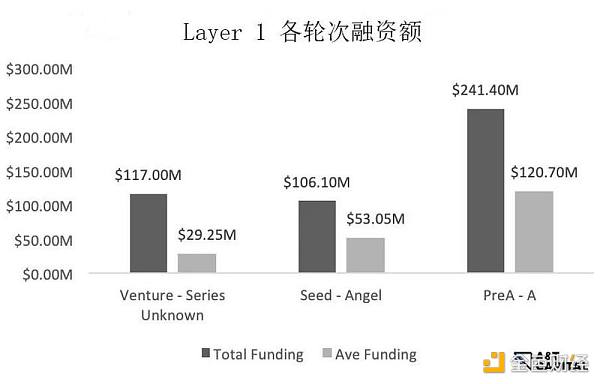

Layer 1 - 以PoS和hybrid chain為最主要的熱門趨勢,能看到hybrid chain的關注度越來越高,間接證明大家對于PoS潛在的security問題已經關注到,并且在尋找能balance security和efficiency的方案。

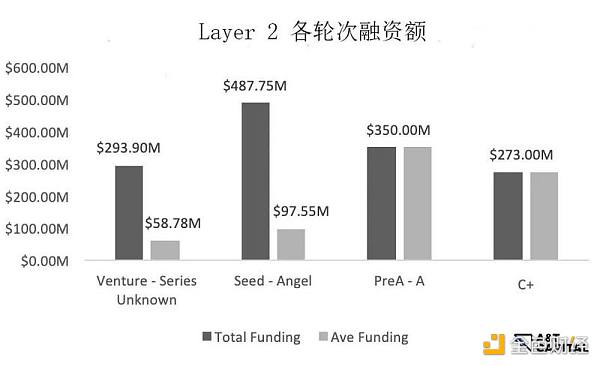

Layer 2 - 以general scaling protocol為最主要的熱門趨勢,新增方向包括針對行業的layer 2 chain。

Application - 大趨勢和新趨勢都是以短期能在二級市場流通的項目為熱門趨勢,新增的一個大方向為security。

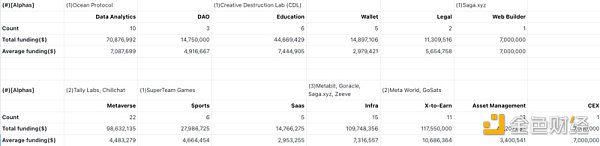

首先定義Alpha:

Alpha市場的特性是在交易驅動的融資。具有Alpha特性的項目需要表現為同一個Layer的類別中明顯超越其他項目。我們在本文中尋找的Alpha項目,需要滿足總融資超過其所在賽道平均融資的2倍以上。

聲音 | 趙長鵬:當前的熊市超出了合理的水平:在新加坡幣安區塊鏈周活動的講話中,趙長鵬回顧了2017年末以來加密貨幣價格的上漲下跌。他認為加密貨幣市場價值被低估,2017年底是價格的一次超調,有很多人涌了進來,白皮書都非常簡單。顯而易見,大家都往里擠,等到大規模的涌入潮結束后,價格就降下來了。但他認為,當前的熊市已經超出了合理的水平。[2019/1/24]

2-1.1 Layer1

由圖所示,Layer1里沒有看到alpha。

2-1.2 Layer2

由圖所示,Layer2中Seed-Angel階段存在Alpha,Polygon是這個stage里的alpha項目。其他如PreA-A,B-C,C+都沒有Alpha。

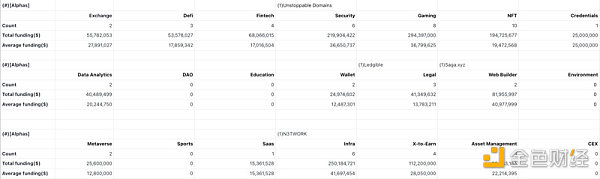

2-1.3 應用層

Seed-Angel

PreA-A

B-C & C+

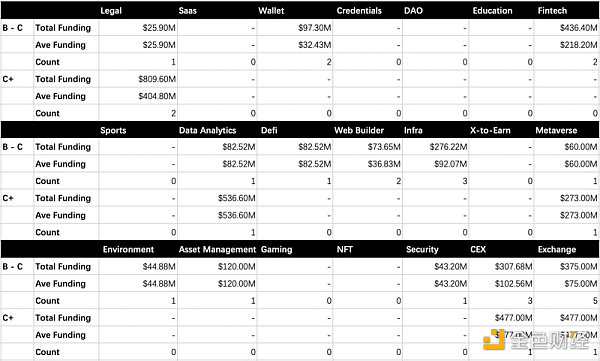

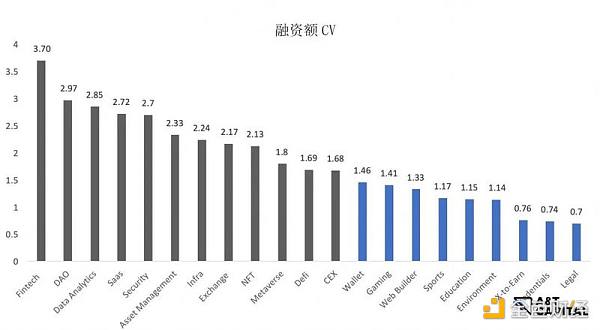

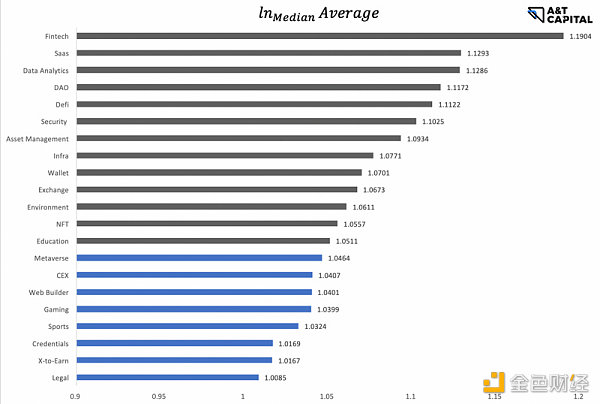

定義Beta:

Beta市場特性是市場驅動融資。Beta衡量市場對某行業/技術類別整體是否看好。具有Beta屬性的賽道融資普遍不錯。統計上的離散系數(coefficient of variation)越低,表示賽道融資離散度低,進而體現市場有beta屬性。我們進一步用平均數和中位數做差來交叉對比驗證。CV較低且average和median的差距不大的市場更體現beta特性。我們用 CV

現場 | Rockaway Blockchain管理合伙人:熊市下應以長期的投資眼光看待行業投資:金色財經現場報道,今日在第二屆世界數字資產峰會上, Rockaway Blockchain管理合伙人Viktor Fischer在題為“在熊市找到新出路”的圓桌討論上表示, 熊市下應該關注更加基礎的事情,探索新的商業模式,以傳統的VC的,長期的投資眼光來看待行業投資。Dekrypt Capital管理合伙人Jon Allen表示,未來市場的挑戰很多,可拓展性、隱私是今后投資關注的重點。[2018/12/12]

2-2-1. Layer 1 & Layer 2

總體數量太少,不具有統計意義。總體來說,Layer 1 & Layer 2屬于融資額度高,賽道火熱。按照技術流分項目的話,融資額度相差不大。

2-2-2. Application

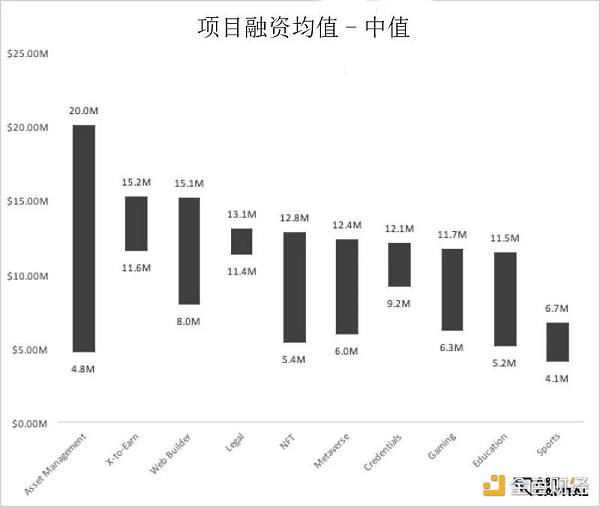

由上圖可見,從CV1.5以下低離散度的角度來說,beta市場可以大致定為Wallet、Gaming、Web Builder、Sports、Education、Environment、X-to-earn、Credentials和Legal。但是因為一個季度的數據量會對CV的可信度造成影響,這里用AVE-MEDIAN做cross verification,如下。

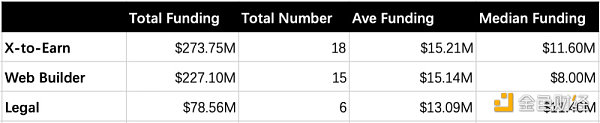

由上圖可見,X-to-earn、Web Builder、Legal是經驗證的beta。其具體融資數據如下。

2-2-3. 總結

在應用層里,通過兩種算beta方法的對照下,得出X-to-earn、Web Builder、Legal具有beta屬性。

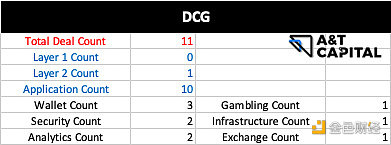

DCG 共投資10個項目。在階段上沒有偏好,從seed到series F都有布局。DCG投資的layer 2項目為polygon,其他9個項目均為application。在投資的9個application里,偏好從高到低:

Wallet,這也包括exchange里有built in的wallet

Security,包括代碼審計、安全檢測

Analytics tools,主要是數據數據分析、追蹤、alert

A16z crypto出手了2個application項目,均為seed輪次。2個項目均為平臺型項目:

Creator platform聚集創作者,幫助他們NFT化他們的原創作品

NFT pledging platform讓所有由于高門檻nft無法玩一些游戲的玩家通過這個nft借貸平臺成功訪問這些游戲,最終在平臺完成所有支付后即可擁有這些NFT的所有權

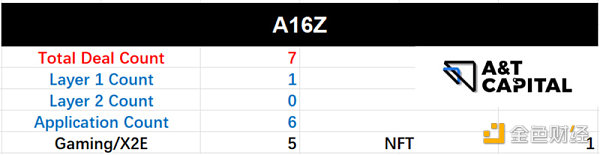

A16Z共出手7次,包括1個Layer 1項目 - Aptos,和6個application項目。

在投資的6個application里,輪次包括2輪seed和4輪series A,方向包括:

5個gaming/x-to-earn

1個nft項目

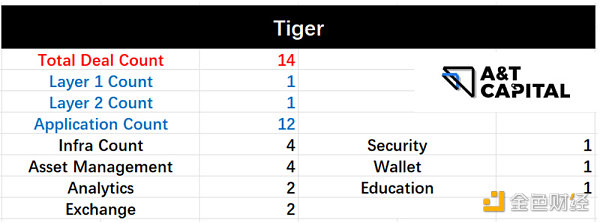

Tiger共出手14次,1個layer1,1個layer 2及12個application。Layer 1的項目為Aptos,Layer 2的項目為polygon。在投資階段上,14個項目從seed到series D均有出手,沒有明顯階段的偏好。

在投資的12個application里,偏好從高到低:

4個Infra類的項目,包括staking service、DID、deployment platform

4個asset management

2個analytics和2個exchange

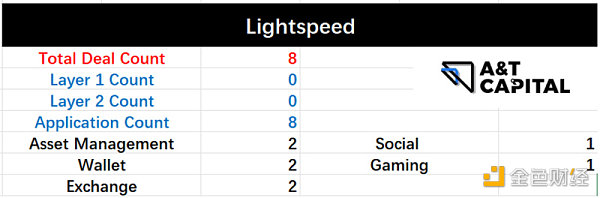

Lightspeed共出手7次,7次投資時間均為application。在投資階段上,從seed到series D均有出手,階段上沒有偏好。

在投資的7個application里,偏好從高到低:

2個asset management

2個wallet

2個exchange

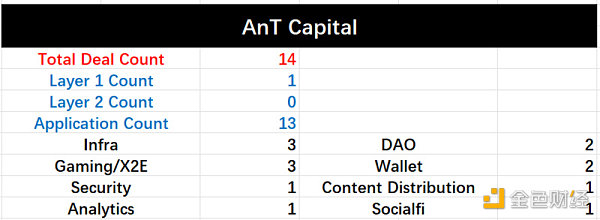

A&T Capital共出手了14個項目,其中包括1個Layer1 - Mysten Labs。在投資輪次上,有明顯偏好早期的趨勢,其中包括7個種子輪和2個A輪。

在投資的13個application里,包括:

3個infrastructure?

3個gaming/x2e

2個wallet?

2個DAO工具?

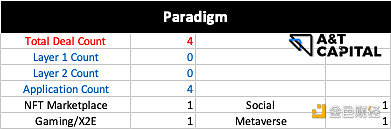

Paradigm共出手4次,4個投資均為application。在投資輪次上,4次出手均為seed輪。在投資的4個application里,包括nft marketplace、gaming/x2e、social、metaverse。

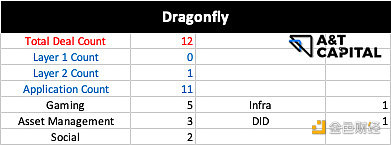

Dragonfly共出手12次,其中包括1個layer 2 cross chain bridge,另外11個均為application。在投資輪次上,主要聚焦在早期seed輪,和成長期。在投資的12個application里,偏好從高到低:

5個gaming

3個asset management

2個social

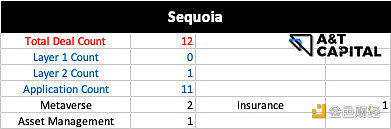

Sequoia共出手5次,其中包括1個layer 2 - starkware,另外4個均為application。在投資輪次上,有明顯偏好后期的趨勢,其中包括一個ICO輪項目。在投資的4個application里,包括:

2個metaverse

1個asset management

1個insurance

在本文中,我們回顧了加密行業在2022.5 - 2022.8期間獲得機構基金投資的項目,總結有以下主要趨勢:

從投資階段看,市場上的基金在熊市里更愿意出手非常早期或后期項目;退出方式以短期內能進入二級市場為主,能看到對鏈游和加密資金管理項目的投資數量增加;

從投資方向看,Layer 1以PoS為主,hybrid chain的關注度顯著增加;Layer 2以general scaling為主,industry-specific chain的關注度提升;應用層以游戲、NFT為主,對安全賽道的關注度明顯在增加。

A&T Capital

個人專欄

閱讀更多

DeFi之道

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

Tags:LAYERCATIONICAPlayerCoinBCATHealth Potionshibmerican幣最新

1.DeFi代幣總市值:540億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量59.

1900/1/1 0:00:00【0911 - 0917】周報概要:1、上周NFT總交易額:228,269,890(美元)2、上周NFT總交易筆數:1,119.

1900/1/1 0:00:00在穩定幣 DAI 概念公布后的第六年,今天的 MakerDao 協議仍然是以太坊鏈上最成功的 DeFi 應用之一.

1900/1/1 0:00:001)由于區塊鏈設計皆有取舍,根據分工原理,多鏈生態必將長存。具體來說,明顯的分工有七種,分別為安全鏈、性能鏈、功能鏈、比特幣鏈、聯盟鏈、資本鏈和應用鏈.

1900/1/1 0:00:00原文作者:Ben Giove,來源:Bankless,本文由 DeFi 之道編譯市場處于動蕩之中。監管絞索正在收緊。區塊空間需求是自 2019 年以來的最低水平.

1900/1/1 0:00:00投資者正在為更“瘋狂”的加息做準備。周一,10年期美國國債收益率躍升至3.5%以上,創2011年以來最高水平,美聯儲將在9 月 20 日至 21日開啟為期兩天的會議,市場普遍預計官員們將在美東時.

1900/1/1 0:00:00