BTC/HKD-2.66%

BTC/HKD-2.66% ETH/HKD-7.87%

ETH/HKD-7.87% LTC/HKD-5.63%

LTC/HKD-5.63% ADA/HKD-6.72%

ADA/HKD-6.72% SOL/HKD-8.31%

SOL/HKD-8.31% XRP/HKD-4.71%

XRP/HKD-4.71%原油 05 合約的波動,相信所有人,無論是否關注商品市場,都有所耳聞。4 月 21 日交割到期的原油 05 合約,在交割前一日,暴跌了 300%,因為停止交易,價格直接掉到了負值。

原油 06 合約、12 合約等標的其實也沒有好到哪兒去,波動率也不低。

你能提前判斷原油合約下跌嗎?可能很難,因為就在幾天前,歐佩克會議的時候,原油合約上漲的幅度也不小。

再看比特幣,價格也早已上躥下跳,一天幾百刀的波動,相比于 6000 美金的基數,10% 的調整就算現貨都很難心平氣和,更不用說合約了。

這種市場里,你唯一知道的,就是比特幣價格一定會波動,但是你無法準確判斷方向。

那這個時候,最好的投資方式,就是做多波動率。

如何做多波動率?

最直觀的方式,就是同時買入看漲與看跌期權。

彭博社:杠桿和清算加劇本周加密貨幣的大幅下跌:據彭博社消息,杠桿和清算似乎加劇了本周加密貨幣的崩潰。Fundstrat創始人Tom Lee在暴跌后的一份報告中稱,交易所提供的杠桿作用如此之大,以至于當加密貨幣下跌時,新交易員總是面臨被迫拋售的風險。新加坡交易所Luno的業務發展主管Vijay Ayyar表示:“造成如此嚴重回落的原因是系統過載、清算等因素。與其他任何資產類別相比,加密貨幣仍然是一個‘狂野的西部’,在某些交易所,你可以以高達50-100倍的杠桿進行交易。”加密貨幣金融服務提供商Amber Group美洲負責人Jeffery Wang周三表示:“我們看到很多更高的杠桿頭寸在短時間內被平倉。這是一個巨大的沖擊,如果市場想要繼續走高,可能有必要從過度杠桿化的頭寸中去除一些泡沫。”[2021/5/20 22:25:01]

期權這個產品,本質是用時間價值加杠桿,杠桿屬于非線性,收益成非線性增長,但虧損有限。所以當同時買入看漲與看跌期權,在判斷比特幣一定會向一方波動時,相當于做多了波動率。

MXC抹茶已上線SFP杠桿交易、持倉PoS:據官方公告,MXC抹茶現已上線SFP杠桿交易,支持5倍杠桿多空雙向交易。通過API交易SFP可瓜分2000USDT。SFP持倉PoS收益以SFP進行結算,無需鎖倉,可隨時提現、交易。

資料顯示,SafePal是一種數字資產錢包,旨在提供一個安全且用戶友好的加密資產管理平臺。[2021/2/9 19:16:14]

但期權產品比較復雜,時間、希臘值等因素的存在讓散戶投資期權產品略顯困難,更不用說去同時買入看漲看跌去做多波動率了。

那么,有沒有單純的波動率產品呢?

有!

FTX 交易平臺曾在去年推出了 MOVE 合約,追蹤的是某一標的在一段時間內價格變化的絕對值,舉個例子,以一天時間為例,假設 BTC 在第一個小時穩定在 7000 美金,中午飆漲到 1.4 萬美金,晚上結算最后一個小時又回落穩定在 6990 美金。

火幣交割和永續合約上線持倉時可切換杠桿倍數功能:據火幣合約官方公告,火幣交割合約和永續合約已上線持倉時可切換杠桿倍數功能,用戶有倉位無掛單時,可自由配置杠桿倍數。

據悉,該功能上線后,對于單個品種,用戶在只有持倉且沒有掛單的場景下,不需要先平倉即可根據自己的需要,自由切換該品種下當前的杠桿倍數,交易體驗有了大幅提升。

目前,此功能已覆蓋交割合約與永續合約,用戶可在WEB、APP和API端高效便捷交易。[2020/10/15]

那在這樣驚心動魄的一天,MOVE 合約的交割價格就是 10 美金,所謂波動率產品,就是不管標的交割變動的方向,只看變化的絕對值。

于是,散戶可以直接投資 MOVE 這一種產品,實現同時買入看漲看跌期權的操作。

但 MOVE 合約還有個問題,就是這畢竟還是一個合約,合約產品就意味著保證金的存在、意味著爆倉的存在。

OKEx開通THETA、NAS、SNT、XEM杠桿交易和余幣寶:據OKEx官方公告,OKEx將于香港時間2020年06月16日15:00~16:00新開通THETA、NAS、SNT、XEM杠桿交易和余幣寶服務并同步開通USDT和BTC幣對的杠桿交易,具體梯度檔位和余幣寶額度見原文鏈接。[2020/6/15]

那么,有沒有可能存在無需保證金、不會爆倉、還能追蹤波動率的產品?

當然有,代幣化就好了,杠桿都可以有代幣,期權當然也可以做成代幣。

BVOL 恐慌指數代幣

這個名字看起來很嚇人,普通用戶可能根本不知道這個名字代表著什么。我們把這個名詞分開來看。

先看代幣這個概念,很好理解,這不是合約,不是期權,可以說不屬于衍生品的范疇,這就是一種 ERC20 的代幣。大家怎么買 ETH 的幣,就怎么買 BVOL。

大咖零距離 | 3個月盈利20倍我是這樣操作高杠桿超短線合約的:1月9日18:00,金色盤面邀請實盤大V泰迪幫主做客《大咖零距離》直播間,將分享《3個月盈利20倍我是這樣操作高杠桿超短線合約的》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可![2020/1/9]

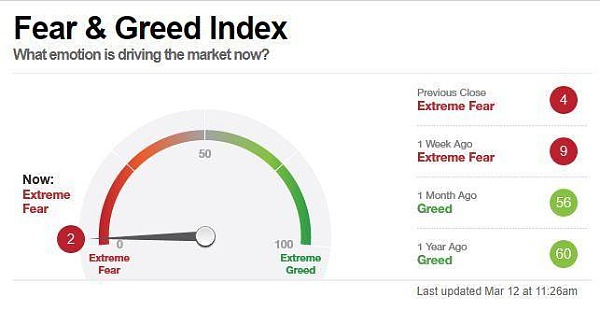

再看恐慌指數這個概念,這是核心。恐慌指數并不是加密貨幣行業獨有的概念,這是全球二級市場的概念,表達的是人們對于某一標的隱含波動率的心理曲線,其實就是人們對未來的預期。從 0-100,這 101 個數字代表著人們從極度恐慌到極度貪婪的心理。一般情況下,人們心理越平穩,全球資產的波動率越低,人們心理越不正常,資產的波動率也會變得不正常。

比如我們在 3 月中旬,全球沒有一種資產在上漲的時候,全球二級市場的恐慌指數已經達到了 2,也就是極度恐慌。人們心里的極度恐慌,反應在市場上,就是價格的極限波動。大家也看到了,美股、原油、比特幣、黃金等等資產在以肉眼可見的寬幅波動。

顯然,在當時,人們對于所有的資產都沒有信心,對短期的未來也沒有信心。

人們的恐慌或者貪婪,就是某種標的價格的波動的展現形式,BVOL 就是比特幣這一標的的恐慌指數代幣,也代表著比特幣這一標的的波動率。

了解了恐慌指數代幣這 6 個字的含義,接下來再看,我買一個 BVOL,究竟買的是什么?

傳統意義上的恐慌指數計算方式就是期權隱含波動率加權平均數,BVOL 遵從了恐慌指數的傳統計算方式,選擇了 6 種代表未來波動的 MOVE 波動率合約,通過加權平均,合成 BVOL。

舉個例子,我們假設在 4 月 13 日買了恐慌指數代幣。

BVOL 代幣分為兩種:BVOL 和 iBVOL,BVOL 代表的是未來波動率上漲,iBVOL 代表的是未來波動率下降。兩者只有代表意義相反,其他所有交易方式與計算方式全部相同,我們下面就只用 BVOL 代幣解釋。

如何表達比特幣的未來波動率?FTX 選取了 6 種 MOVE 合約,分別是:次日 MOVE 合約、下周 MOVE 合約、兩周以后 MOVE 合約、三周以后 MOVE 合約、下個季度 MOVE 合約,以及兩個季度后 MOVE 合約。

我們買 5000 美金的 BVOL,平均分到 6 種 MOVE 中,每種合約分配到 833 美金,按照每種合約的當前價格,按照 1 倍杠桿,購買這 6 種合約。

換句話說,我們在 4 月 13 日用 5000 美金買 BVOL,相當于一共投資了:248 張 0414 交割的 MOVE 合約、690 張 0424 交割的 MOVE 合約、358 張 0501 交割的 MOVE 合約、488 張 0508 交割的 MOVE 合約、2319 張 2020 Q3 交割的 MOVE 合約,以及 2053 張 2020 Q4 交割的 MOVE 合約。

BVOL 代幣的思考

那大家可能有個疑問,既然 BVOL 代幣是用 MOVE 合約合成的,為什么不直接買合約?

代幣,也就是現貨,不是合約,也就沒有保證金,沒有其他合約交易帶來的問題。

因為波動率產品在加密貨幣行業并不是主流,普通投資者還是從現貨代幣交易上手更加直觀。不需要再計算保證金、杠桿倍數等等。屆時,用戶判斷比特幣會有波動,直接買 BVOL,簡單直觀。

而這樣簡便操作的邏輯,是基于 FTX 在以太坊金融領域應用創新。加密貨幣交易平臺從來就沒有規定只能交易項目,將資產代幣化和傳統金融工具代幣化,所帶來的的意義不亞于一個好項目。

一個交易平臺,如果僅能交易加密貨幣,天花板可見,因為行業里人數有限,同時比特幣價格有限。我們再大膽的猜想,行業依舊受限于比特幣價格波動。傳統資本市場的玩法已經有很多遷移到了加密貨幣行業,比如雙幣理財,但邏輯上,只是標的資產的變化,幣還是幣,大家還是沒有跳出圈。

但 FTX 的創新完全不一樣,用一個比較俗的詞,這種打法是降維的。

從黃金代幣、杠桿代幣,到恐慌指數代幣,再到最新的原油代幣,資產代幣化和金融工具代幣化的趨勢在 FTX 上已經成型,很有可能,納斯達克 ETF 代幣這樣的產品我們馬上就會見到。

大方向周線級別,上周收盤價格已突破14000-10500的下降趨勢線,后面回踩不破繼續向上的概率大,周線MACD多頭量柱0軸上方持續增長,價格沿周線MA5均線持續上行.

1900/1/1 0:00:00曾幾何時,區塊鏈行業中 社群高光無限,日進萬千 交易所高貴無比,開個交易所上百萬 而如今隨著大環境變化 熊市長存、流量不足 央視網已下架香港證監會宣布6月1日起實施虛擬資產交易平臺強制發牌制的相.

1900/1/1 0:00:00加密貨幣借貸平臺Lendf.me正在被盜風波中。黑客通過Lendf.me合同中的關鍵缺陷以及如何更新用戶余額相結合來借用了Lendf.me平臺上幾乎所有可用的代幣,金額超過2500萬美元的各種加.

1900/1/1 0:00:00換個視角聊聊。 因為昨天文章有個圖,就是aicoin統計到的賣出量。就幾百個比特幣砸盤然后盤面大跌這個事。 說一下,市場的顧慮點.

1900/1/1 0:00:00中國的國家區塊鏈戰略正在急速推進。4月25日,由國家權威機構國家信息中心發起的國家級區塊鏈平臺“區塊鏈服務網絡”(Blockchain-based Service Network)BSN將在全球.

1900/1/1 0:00:00由于比特幣現貨交易全年無休,而CME的比特幣期貨只在工作日交易,這使得如果周末比特幣現貨市場的價格變化較大,在周一CME開盤時,比特幣期貨和現貨價格就會存在較大差異,這會推動現貨市場價格的變動.

1900/1/1 0:00:00