BTC/HKD+0.69%

BTC/HKD+0.69% ETH/HKD+1.13%

ETH/HKD+1.13% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-1.05%

ADA/HKD-1.05% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD-0.25%

XRP/HKD-0.25%DeFi 協議的真實情況可能并不像表面數據那樣光鮮亮麗。我們對 MakerDAO 的印象可能包括:TVL 長期處于第一位,DAI 是重要的 DeFi 基礎設施,MakerDAO 可以依靠穩定費率收入來回購銷毀 MKR。但是誰能想到最具代表性的 DeFi 協議 MakerDAO 也已經陷入泥潭。

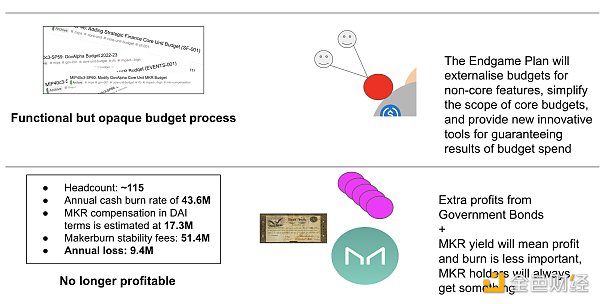

根據 MakerDAO 的營收數據,MakerDAO 每年的穩定費收入約為 5140 萬美元。但除了表面上的收入外,維護這個龐大且復雜的治理機器需要 115 名員工,每年消耗的現金為 4360 萬美元,以 DAI 計的 MKR 補償約為 1730 萬美元。這些支付的成本已經超過了 MakerDAO 的穩定費收入,并導致 MakerDAO 每年虧損約 940 萬美元。

MakerDAO 聯合創始人 Rune Christensen 在今年 5 月就意識到了這個問題,并在 6 月份正式提出了一項終局計劃(The Endgame Plan),希望能夠簡化治理中的復雜性。Rune 的簽名也改成了「現在正從事一些新的項目,并作為社區成員位 Maker 做出貢獻」。

Delphi Digital: DAI儲蓄率提高至8%將使Maker的預計年利潤從8400萬美元減少到4100萬美元:金色財經報道,Delphi Digital發布文章稱,MakerDAO最近將DAI儲蓄率提高至 8%,這種擴張帶來了重大的財務影響。由于 DSR 目前定為 8%,Maker 的年度成本預計為 5400 萬美元。因此,這將使 Maker 的預計年利潤從 8400 萬美元/年減少到 4100 萬美元/年。盡管如此,它可以被視為重新點燃 DAI 需求的獲客成本。與美國國庫券相比,增強版 DAI DSR 提供??了一種有吸引力的鏈上替代方案。鑒于其較高的收益率,DSR 利用率有可能穩定在 35% 以下,與當前國庫券 5.5% 的利率基準保持一致。這一戰略舉措旨在推動 Maker 的發展,并為 Maker SubDAO 的引入奠定基礎,旨在增加 DAI 和 MKR 代幣的需求和實用性。[2023/8/11 16:18:49]

在 Tornado Cash 被制裁之后,USDC 的發行商 Circle 積極地配合了美國財政部的制裁,而 Maker 協議中的錨定穩定模塊(PSM)中有超過 30 億美元的 USDC,USDC 在 Maker 所有抵押品中的占比過半,這就要求終局計劃能夠同時處理來自監管的安全性問題。

分析師:Coinbase將從MakerDAO向Coinbase轉移約16億美元USDC中受益:金色財經報道,Oppenheimer分析師Owen Lau在給客戶的一份研究報告中表示,Coinbase Global 將從MakerDAO向Coinbase Prime潛在轉移的約16億美元USDC中受益。Lau稱,在Coinbase Prime上增加的 USDC 將有助于公司獲得資產并幫助Coinbase進行類似提案的能力,同時還可能擴大 USDC的總潛在市場并提高其收入份額。Oppenheimer將Coinbase的股票評級為跑贏大盤,目標價為107美元。在周五的交易中,股價約為每股 65.45 美元。[2022/10/22 16:35:17]

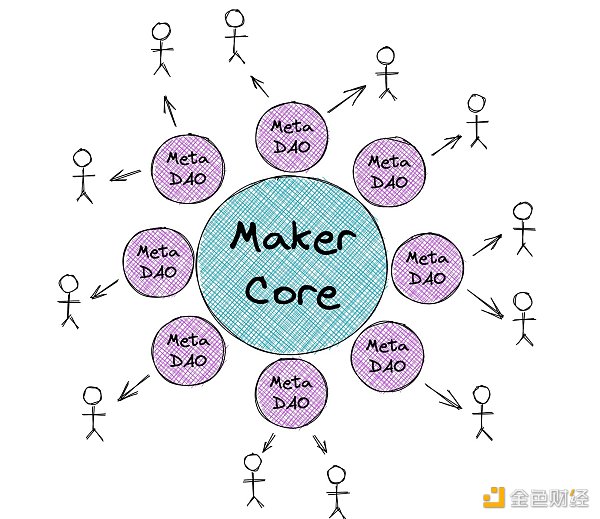

現有治理流程一方面過于復雜,制約了 MakerDAO 開發新功能的速度;另一方面需要依靠龐大人力的參與,這就成了導致 MakerDAO 在熊市中虧損的主要原因。作為終局計劃的重要組成部分,MetaDAO 就致力于加快治理進程、減少 MakerDAO 的人力成本,隔離風險、并行化高度復雜的治理流程。

與目前區塊鏈主流的「模塊化」思路類似,將復雜的 MakerDAO 治理拆分成一個個的小塊,即一個個的 MetaDAO,每個 MetaDAO 都可以專注于自己的任務,而不必被其它職責分心。如專注于創作的 MetaDAO,將招募開發人員構建前端產品和鏈上功能;專注于 RWA(現實世界資產)的 MetaDAO 將負責管理 RWA Vaults。這樣也能克服當前 Maker 治理過程的單線程問題,將治理實現了多中心,允許 MetaDAO 并行執行,加快治理進程。

Gemini希望在MakerDAO中提高GUSD穩定幣的交易量:金色財經報道,Gemini已在MakerDAO論壇上提交了一份提案,以通過在MakerDAO的金庫中支付GUSD余額的固定收益來促進GUSD在后者的生態系統中的采用。該提案旨在增加MakerDAOPSM中GUSD余額的數量,根據這個沙丘分析儀表板,目前約為2400萬美元。作為該計劃的一部分,該提案規定Gemini將支付PSM保險庫中總GUSD1.25%的固定年利率。年化固定利率將按月評估和支付。付款的一個條件是,當月最后一天,金庫中的GUSD平均余額超過1億美元。金庫中的GUSD交易量升至1億美元,這意味著用戶將GUSD存入鑄造DAI。該提案指出,Gemini將每月一次將MakerDAO記入GUSD,為期三個月。這種激勵措施將要求Maker創建一個新實體,該實體將在Gemini開設一個賬戶以接收付款。(theblock)[2022/9/30 22:41:52]

Maker 可以通過部署新的 ERC20 代幣來創建新的 MetaDAO。理想情況下,最終 Maker Core 只需支持協作 MetaDAO,而具體的工作將由一個個的 MetaDAO 完成,減輕 MakerDAO 的負擔。部分 Meta Core 的成員也將重組到 Meta DAO 中,將 MakerDAO 的人力成本支出減少一半。

Maker基金會發起將DAI的穩定費降至0的提案:Maker基金會正在發起一項新的提案,其中一項是將DAI的穩定費降至為0,以激勵 DeFi 用戶鑄造DAI并在市場上出售以獲取套利利潤,此舉將有助于恢復穩定幣DAI與美元的比價。該提案一旦通過,將意味著在DAI的儲蓄利率(DSR)也將降低為0,在DSR中存入資金將沒有利息。[2020/3/22]

MakerDAO 和 MetaDAO 對比起來就像 Layer 1 和 Layer 2 的關系,Maker 治理可以被視為緩慢、昂貴但安全性更高的「治理 Layer 1」,而 MetaDAO 就像是快速靈活的「治理 Layer 2」,但最終的安全性提升到 Maker 治理上。

MetaDAO 之間是彼此獨立的,有自己的治理代幣和治理流程,需要自己賺取收益。按照 Rune 在「終局計劃 v3 完整概述」中的表述,MetaDAO 代幣(MDAO)將以挖礦的方式發放,其中 20% 分配給 DAI 農場、40% 分配給 ETHD 農場、40% 分配給 MKR 農場,以推動去中心化抵押品進入。

聲音 | Larry Cermak:比特幣死亡螺旋基本不可能:The Block首席分析師Larry Cermak在twitter上表示,比特幣12月3日迎來自ASIC礦機以來最大幅度的挖礦難度下降,難度將到4個月新低,但仍然是2018年1月的2倍。挖礦難度緊隨著算力變動,算力下降,難度也會緊隨著調整。因此,比特幣死亡螺旋嚴重不可能。[2018/12/4]

MakerDAO 主要通過以下路徑來增加去中心化程度,集中在增加去中心化抵押品的使用和用協議收入來積累協議擁有的去中心化資產上。

在 Tornado Cash 被美國財政部制裁之后,Maker 已經通過一系列措施減少對 USDC 的依賴。

如提高 WSTETH-B Vault 的債務上限并將穩定費降至零,降低 ETH-A、ETH-B、WSTETH-A、WBTC-A、WBTC-B、RENBTC-A 等 Vault 的穩定費。

降低其它 Vault 的資金費率可能減少通過 PSM 用 USDC 鑄造 DAI 的需求。

EtherDai 的引入是為了在 Maker 治理的控制下擁有質押的 ETH,該產品包括 ETHD 和 EtherDai Vaults。ETHD 是圍繞 Lido 的 Staked ETH(stETH)的封裝(類似于 wstETH)。用戶可以將 stETH 封裝為 ETHD,也可以將 ETHD 贖回為 stETH。ETHD 和 wstETH 的出現可能是因為 Lido 是通過 rebase 的方式發放質押獎勵,用戶持有 stETH,則余額數量會持續增加,但在某些場景中可能使用不便。

Maker 治理將擁有對 ETHD 抵押品的后門訪問權限,可能會通過在 Uniswap 上設置 ETHD/DAI 短期的流動性挖礦來激勵流動性。另一方面,可能將 EtherDai Vault 的穩定費設置為零,來引導對 EtherDai Vault 的需求。

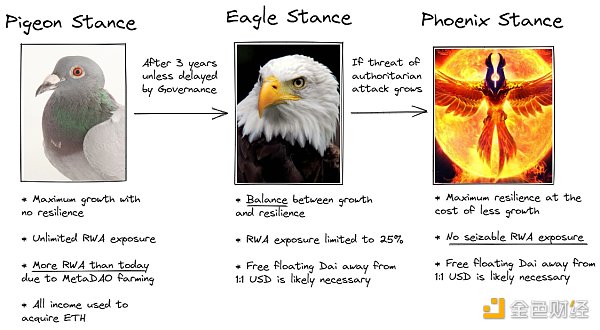

終局計劃提出了 3 種不同的抵押品策略,分別為鴿式、鷹式、鳳凰式,隨著時間線漸進式往前發展,根據監管的威脅逐步推進。

首先是鴿式策略,這期間的主要任務是盡可能的增加 RWA,保持高速增長。因為 RWA 抵押品能夠為 Maker 帶來相對更高的穩定費,Maker 想要在這期間盡可能多的收益,并用來換取 ETH。

在 3 年以后,如果 DAI 開始受到權威攻擊,RWA 抵押品有被沒收的風險,那么就切換到鷹式策略,將對 RWA 的風險暴露限制在 25%,以尋求業績增長和彈性之間的平衡。

若有證據表明即將受到權威攻擊或者 RWA 的所有抵押品都已被沒收,則會過度到消除所有 RWA 風險敞口的鳳凰策略,只有不能被權威機構控制的 RWA 才能作為抵押品。

從鷹式策略開始,即 RWA 有被沒收的風險,那么促使 DAI 與美元脫錨成為一種自由浮動的資產則是有必要的。

采用這種發展路線的依據在于,監管可能是趨向嚴格的,RWA 抵押品受到權威機構威脅的程度隨著時間增長。而 MakerDAO 還能利用現在的時間窗口,盡可能的擴大市場,積累資產。

當用戶在 Maker 中質押資產借入 DAI 時,就會產生一個 Vault。錨定穩定模塊不區分用戶,沒有穩定費,不會被清算,也可以看成一個特殊的 Vault。

協議擁有的 Vault 將幫助 MakerDAO 積累更多的 ETH。首先計劃通過盈余的 4000 萬 DAI,以 2 倍杠桿獲得 Staked ETH。這就意味著有價值 8000 萬美元的 Staked ETH 可以賺取收益,盈余也將放入協議擁有的 Vault 中。隨著以太坊完成合并轉 PoS,MakerDAO 可以多獲得一筆額外的 Staking 收入。

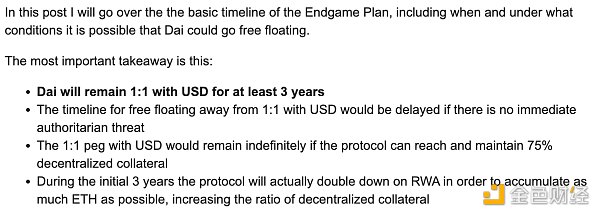

按照現有計劃,DAI 仍然將會在相當長一段時間里保持和美元的錨定。Rune 也在其推特上解釋稱認為「將所有穩定幣抵押品換成 ETH 是一個壞主意」。

MakerDAO 也仍在利用 PSM 中的資產提高影響力,如 1inch 和 Paraswap 這兩個聚合 DEX 早已集成 PSM,大額 USDC 與 DAI 之間的交易會直接經過 Maker 的 PSM,沒有交易滑點,也無需任何交易手續費。

Rune 8 月 30 日發表在 MakerDAO 治理論壇中的終局計劃時間表也顯示 DAI 將在至少 3 年時間里保持與美元的錨定,若沒有遭到直接威脅,這一時間還將延長。如果能夠將抵押品的去中心化程度提高到 75%,那么將無期限的保持與美元的錨定。

短期來看,DAI 仍將錨定美元,Maker 當前最主要的任務還是繼續擴大自己的業務,積累資產。MetaDAO 對治理的改革,可能主要還是為了在熊市中減少 MakerDAO 龐大的人力成本,也能加快后續工作的效率。

監管的壓力可能不會很快來臨,這是一個可以抓緊機會發展的時間窗口。當監管的壓力真正到來時,MakerDAO 的計劃是在中長期里實現抗審查,并與美元掛鉤。

原文標題:《MakerDAO 的危與機:虧損、監管風險和 MetaDAO 的救贖》

撰文:蔣海波

來源:ForesightNews

ForesightNews

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

Tags:MakerMAKEDAOMakerDAOmakerdao是什么意思LeagueDAO Governance Tokenmakerdao白皮書

1.金色觀察 | 以太坊后合并時代 15個概念帶你深入了解以太坊2.0北京時間9月15日14時42分左右,以太坊正式完成合并.

1900/1/1 0:00:00近期,某研究機構發布數字人研究報告,研究顯示當前虛擬數字人市場規模已超過2000億元,并且該機構預測2030年數字人產業將達到2703億元.

1900/1/1 0:00:001.DeFi代幣總市值:466.15億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量49.

1900/1/1 0:00:00原文標題:《Who''s Gonna Protect You from MEV after the Merge?》原文來源:Integral 官網原文作者:0xWailord原文編譯:0x711.

1900/1/1 0:00:00原文標題:《一文了解區塊鏈模塊化的破局之路》(Exploring the road to breakthrough — the modularization of the Blockchain).

1900/1/1 0:00:00數字藏品的發展在經過幾波的沖擊之后,目前進入了平緩發展的階段,用戶的維權也激發了數藏平臺合規的迫切需要,在此前火熱的市場背后被忽視的諸多問題,如今已躍然紙上.

1900/1/1 0:00:00