BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.76%

LTC/HKD+0.76% ADA/HKD+1.79%

ADA/HKD+1.79% SOL/HKD+3.85%

SOL/HKD+3.85% XRP/HKD+0.82%

XRP/HKD+0.82%撰文:Loki,Huobi Incubator

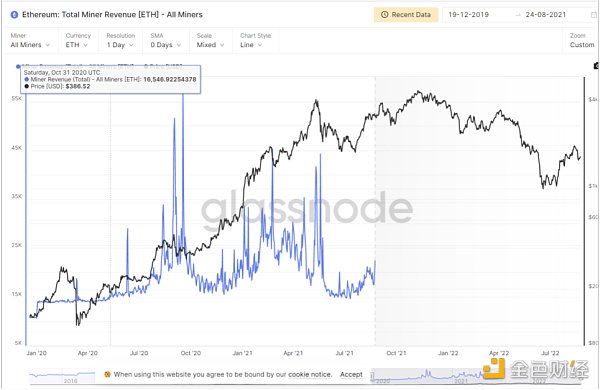

一直以來大量的挖礦收益被礦工獲取,以太坊 2022 年 7 月礦工總收入達到了 5.96 億美元,按照這一數據估算,大約年收入約為 70 億美元(2021 年達 180 億美元)。按照 2021 年的數據,ETH 挖礦收益中,電費成本大約占到 33%,礦機成本占到 10%,對應 2021 年和 2022 年 77 億美元和 35 億美元的成本。

一方面,ETH 礦工也是生態的參與者,維護網絡的運行。但另一方面,ETH 礦工也是生態和 ETH 持有者的對手盤,需要拋售 ETH 來覆蓋成本。ETH 轉向 POS,可以大幅度降低維護網絡所需要的成本,預計固定產出將減少 90%。即維系系統運作的成本降低到 7 億(2022E)和 18 億(2021E)。考慮到燃燒機制,ETH 可能會進入實質性通縮。按照 10 億的收入計算,節點也可以獲得非常可觀的 APY。

Wormhole攻擊者將290萬枚USDC橋接至以太坊新錢包地址:1月15日消息,MistTrack監測數據顯示,Wormhole攻擊者將290萬枚USDC橋接至以太坊上一個新錢包地址,初始Gas費來自此前標記的攻擊者錢包地址。

據此前報道,2022年2月,跨鏈協議Wormhole遭攻擊被盜12萬枚wETH,損失約合3.2億美元。[2023/1/15 11:13:07]

近期美國財政部海外資產控制辦公室(OFAC)將與 Tornado Cash 有關的地址添加到實體制裁名單是一個標志性事件,因為這是首次對智能合約應用進行制裁。這一行為及未來更進一步的行為會帶來幾個問題:

(1)ETH 生態,USDC、Uniswap 已經展現出了軟弱性,DeFi 在是否審查方面可能會出現分化。

(2)審查已經從地址層面上升到了協議層面,下一步可能會繼續上升到共識層面,8 月 20 日,以太坊礦池 Ethermine 不再產生包含 Tornado Cash 交易的區塊。ETH 轉 POS 以后,驗證人成為潛在的監管目標,共識層的抗監管與去中心化成為新議題。

以太坊信標鏈測試網Prater完成Bellatrix升級:8月4日消息,以太坊信標鏈測試網Prater現已完成共識層上的網絡升級Bellatrix(Goerli/Prater合并的首個步驟)。激活Bellatrix后,Goerli/Prater合并的下一步是進行Paris執行層過渡升級,預計將在UTC時間2022年8月6日至12日之間進行(總難度10790000)。

此前以太坊基金會表示,假設在Goerli/Prater合并過程中沒有發現任何問題,在客戶端發布功能完整的版本后將在主網信標鏈上為Bellatrix升級選擇slot高度,并為主網過渡設置總難度值,之后,客戶端將發布在主網上啟動合并的版本。[2022/8/4 12:02:42]

國債是現代金融系統的基石,近幾十年的歷史表明,美國為全世界提供安全資產實際上是以其主權信用為抵押,撬動起了全球的資源。所謂的「安全資產」,是指在各種狀態(包括系統性風險沖擊)下均能維持穩定價值的資產。

ETH 同樣具備高流動性、以生態內的服務做背書、擁有較為穩定的近似無風險收益率,可以自由流通。ETH 目前市值 2000 億美元,此外還有大量的 ERC-20 資產、NFT,按照 3000 億美元進行折算,在全球國家凈財富排名中可以排到 Top60,大約與烏克蘭、阿根廷相當。

攻擊Ronin的黑客向中間地址轉入3302.6枚以太坊,并將1400枚以太坊轉入Tornado Cash:4月14日消息,攻擊 Ronin 的黑客向中間地址(0x1Bf53ce80FF2ed5711b8A2DB8f7EA5b38DA118d6)轉入 3302.6 枚以太坊,并將 1400 枚以太坊分 14 次轉入 Tornado Cash 中。[2022/4/14 14:23:41]

流動性 Staking 是指用戶通過質押其資產獲得流動性的過程。該過程始?

于投資者將代幣(即 ETH)抵押到一個協議中,而該協議代表投資者進行質?

押,然后為投資者 1:1 鑄造抵押資產的認領權資產,然后 Staking 獎勵歸于?

流動 Staking 代幣,這類似于去中心化交易所 LP 代幣的情況。這些流動的?

Staking 代幣可交換或用作抵押品借入資產。

事實上,除了 Staking 獎勵之外, 它還可以解鎖額外的收入來源。包括但不限于:?

動態 | 美SEC允許交易所BSTX創建自動股權交易平臺 并將所有權記錄在以太坊區塊鏈上:本周五,美國證券交易委員會(SEC)發布了一份129頁的規則變更提案,允許波士頓數字證券交易平臺BSTX創建一個自動股權交易平臺,并將所有權記錄存儲在以太坊區塊鏈上。不過,BSTX僅可列出完全成熟的公共證券代幣。據悉,該交易所將在以太坊區塊鏈上備份其所有權記錄,并在每個交易日結束時更新日志。(Coindesk)[2019/10/12]

提前解鎖的貼現收益?

治理權收益?

資金抵押憑證再利用獲取的收益?

隨著 Bonded ETH 的逐步增多,StakingFi & New DeFi 的基本面會得到顯著的改善,對于 StakingFi 而言,穩定并且可靠的收益來源會出現,此前 Lido、Kiki 等 StakingFi 項目都因為 LUNA 的崩盤連帶暴雷,LUNA 的市值約為 ETH 的 1/5,StakingFi 項目將會受到直接沖擊。

截至 2022 年初,所有質押代幣當前的市值約為 1460 億美元,而當前鎖定在 DeFi 中的總價值為 1860 億美元,流動 Staking 協議的市場規模為 105 億 美元,滲透率約為 7%。 據 Messari 估計,隨著以太坊等加密網絡向權益證明(PoS)共識機制的大規模轉變,流動 Staking 可能會迎來一波相當大的市場增長。?

突發 | 慢霧區發布以太坊代幣“假充值”漏洞攻擊預警:慢霧區發布以太坊代幣“假充值”漏洞攻擊預警,稱相關交易所、中心化錢包、代幣合約需要特別警惕,盡快自查以太坊相關代幣的充值是否存在異常。此次受影響的主要是以太坊上基于ERC20、ERC721、ERC223等標準發行的代幣,已經發現有交易所及中心化錢包遭受此攻擊。這次攻擊事件的披露前后相關時間線大致如下:2018/6/28 USDT “假充值”漏洞攻擊事件披露;2018/7/1 開始分析知名公鏈是否存在類似問題;2018/7/7 捕獲并確認以太坊相關代幣“假充值”漏洞攻擊事件;2018/7/8 分析此次影響可能會大于 USDT “假充值”漏洞攻擊事件,并迅速通知相關客戶及慢霧區伙伴;2018/7/9 發出第一次預警。計劃:2018/7/11 不出意外,細節報告會正式公開。[2018/7/9]

到 2025 年,預計 Staking 年獎勵達到 400 億美元,平均 Staking 收益率在 5%-10% 之間,這意味著總的質押代幣市值將在 4000 億 -8000 億美元之間。 即使假設滲透率沒有增加,2021-2025 年的年增長率也可以在 17%-40%?

的范圍內。

治理價值分別按 Staking 規模的 1%/2%/3% 估算

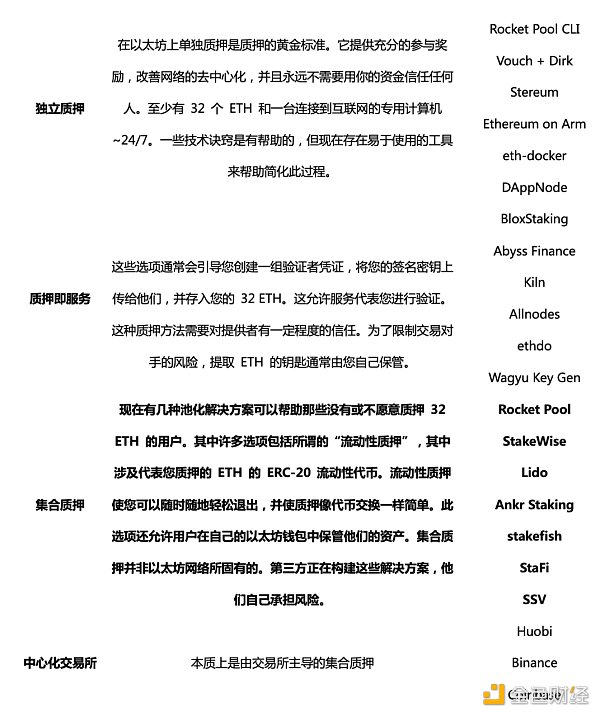

ETH 提供多種 Staking 模式:

獨立質押和質押即服務相對而言門檻更高,因此集合質押和中心化交易所質押預計將是 Staking 服務競爭的主戰場。截至 2022 年 8 月 25 日,ETH2 質押總量為 488 萬個 ETH,其中 Lido 占據 90% 的市場份額。對于 StakingFi 項目來說,自己的 Bonded Token 是通向財務和治理權的金鑰匙,Lido 的市場地位也體現在 stETH 的受認可上。

需要注意的是,StakingFi 如果形成壟斷,可能通過賄選、治理攻擊、TVL 攻擊等方式完成對主流 DeFi 協議的控制或者建立自己的 DeFi 生態,形成 DeFi 托拉斯組織,隨之而來的抗中心化與壟斷巨頭的治理也將成為新的議題,DVT(如 SSV)技術有望發揮更大的作用。

DeFi 1.0 的典型代表是流動性挖礦,這種「挖礦」的本質是:利用資產的時間價值,換取短期或長期收益,并承擔潛在的風險,包括智能合約、系統性、連帶風險等。對于需求方而言,DeFi 協議「挖礦」機制在幫助提升流動性之后,也就可以執行更大規模的金融業務。

一般來說,租賃 TVL 所需要付出的資金成本=無風險報酬率 + 風險報酬率=無風險報酬率 + 無常損失預期 + 其他損失預期(如被盜、Rug 等)+ 風險偏好溢價

DeFi 1.0 最大的痛點是需要大量的 TVL,這部分 TVL 會帶來巨額的使用成本、準入門檻以及安全隱患,去資沉、提效率、降成本是 DeFi 2.0 的重要方向,而 ETH 國債化背景下,生息資產二次利用為 DeFi 2.0 提供了一條可行的道路。

無論是現有的穩定幣協議還是借貸協議,都需要質押大量具有價值的資產,由于資產的價值存儲和使用功能沒有分離,這些資產無法被使用,資產利用效率不高。而在 ETh Merge 以后,大量 ETH 被質押,質押者得到質押憑證。ETH 的價值存儲和使用功能得到分離,質押憑證作為一種高價值、高流動性的抵押物,可以大量用于鑄造穩定幣或者進行資產借貸。出現以 ETH 質押憑證作為抵押物的新型穩定幣或者 ETH 質押憑證在 MakerDAO 眾占據更大份額將是一個高確定性的事情。

允許代幣持有者使用他們的代幣進行質押,并且同時提供流動性(因此可以享受到兩種回報),這樣不僅能夠提高網絡的安全性,也能最大化資本效率。

在 ETH 上的實現方式如下:以 ETH 作為所有代幣的交易對,協議內部以 xETH 進行計價,再把 50% 的 ETH 投入質押,用戶在 swap 是 xETH:ETH 按照 1:1 進行兌換,add 和 remove liquidity 的時候按照當前 ETH 真實含量實行動態利率。

類似現實金融利率中的國債逆回購、大額存單貼現,Curve 的 stETH 池的本質就是債券貼現協議,也可以以協議承兌的方式來實現。

類似美國債券市場的產品有可能會出現。

Huobi Incubator

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

8月31日,以太坊創始人V神發推稱,《Proof of Stake》數字版和實物版將在9月份出版,書內匯集了V神在過去十年間的過往文集.

1900/1/1 0:00:00“以太坊合并完成!這是以太坊生態系統的重要時刻。每個幫助實現合并的人都應該感到非常自豪。”以太坊重要里程碑合并完成之后,創始人Vitalik Buterin(V神)在社交平臺發文慶祝.

1900/1/1 0:00:00數年等待,不負期待。北京時間 2022 年 9 月 15 日 02:44 PM 左右,以太坊 The Merge 正式被激活,幾分鐘后,第一個 epoch 完成,標志著以太坊區塊鏈完成.

1900/1/1 0:00:002021年以來,元宇宙、NFT、數字藏品等新概念、新技術的不斷破圈,讓 Web3 得到了前所未有的關注,即使是相對保守的國內市場,也有不少互聯網大廠和傳統品牌相繼入局.

1900/1/1 0:00:00以太坊信標鏈昨晚(9月6日)正式更新Bellatrix分叉升級,升級之后ETH 價格飆升至 1,678 美元以上。然而,隨后又下跌到了1500附近,幾乎侵蝕了 Bellatrix 升級后的收益.

1900/1/1 0:00:007月,前 Spartan Group 合伙人 Jason Choi 宣布與前 DeFiance Capital 高管 Wangarian 共同創立加密創投俱樂部 Tangent.

1900/1/1 0:00:00