BTC/HKD-6.4%

BTC/HKD-6.4% ETH/HKD-14.75%

ETH/HKD-14.75% LTC/HKD-14.06%

LTC/HKD-14.06% ADA/HKD-11.62%

ADA/HKD-11.62% SOL/HKD-12.2%

SOL/HKD-12.2% XRP/HKD-13.46%

XRP/HKD-13.46%Lao bai? ?Twitter:@Wuhuoqiu

說下近期各個板塊看到的正在發生的,以及未來6-12個月可能出現的趨勢

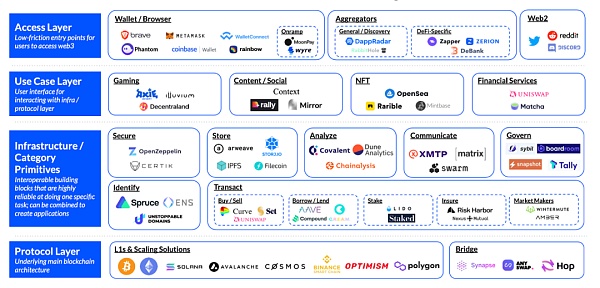

整體會分為公鏈,Defi(Dex,借貸,穩定幣,合成資產等) , NFT , Gamfi, 存儲幾個板塊

一. 先說公鏈

公鏈的新趨勢主要在ETH+L2,Move+Diem匪幫,模塊化三個類別上

1. ETH+L2

ETH,未來幾個月到幾年的順序是這樣的

Merge (預計9-12月)

EIP4488 (預計年底或明年初)- ? ? 降低CallData的費用,把L2的Cost降個幾倍

EIP4844 - Proto-Danksharding (明后年) - 引入新的交易類型Blob,替換CallData,進一步降低Rollup的費用

Danksharding - (2-4年后)- 相當于Proto-Danksharding+分片

ETH啥都好,就是啥都慢。。

2. L2

OP系

Arb - 深知目前L2的痛點,即還是不夠便宜,不夠快(相對于Solana這種Alt L1或是Polygon這種側鏈來說),所以一邊籌備著Nitro的主網(用WASM架構大幅提升性能降低費用),一邊上了Nova(基于AnyTrust的側鏈,但是有Rollup做Backup,所以比一般側鏈安全很多)

Op - 發幣是最大的亮點, 再就是最近發布的BedRock架構,讓未來的多客戶端成為可能 - 不僅僅是支持OP的客戶端,還可以支持ZK

Fuel - 用了一個Sway的新語言弄了個Swayswap,測試網演示中,速度快到發指,不知道主網上線之后還能不能保持這個速度。Fuel值得一說的是他用的是UTXO模型,眾所周知UTXO相對Account模型有著并發處理的性能優勢,但是因為沒有共享狀態,所以不適合復雜的合約設計,Fuel用了UTXO ID + 嚴格狀態訪問列表(Strict Access List)的技術來解決這個問題

ZK系

ZK-Sync - 宣布了100天內上主網的消息,值得注意的是Zk-Sync上面很多DAPP是原生的,不是現在的一些Dapp移植過去

Polygon - 公布了ZK-EVM

Starkware - 也是公布了發幣的預期,Starkware最讓人期待的就是遞歸Rollup,可以分型下去做L3甚至L4,做到更高的TPS和更低的費用。

Scroll - 剛剛公布了Pre-Alpha,號稱最EVM兼容的ZK-Rollup

Aztec - 弄了一個AztecConnect(隱私即服務),終于有了我想要看到的隱私的樣子,即現有的ETH L1 Dapp可以通過橋接合約與SDK去接入Aztec,從而得到隱私保護。沒有流動性分散,也不需要重新部署。

Voyager將總計價值約940萬美元的加密貨幣轉移到Coinbase:金色財經報道,據PeckShieldAlert監測,Voyager將總計價值約940萬美元的加密貨幣(3000枚ETH、2000億枚SHIB、約230萬枚MANA、93.2萬枚SAND、13.5萬枚APE和約100萬枚BAT)轉移到Coinbase,并在過去24小時內從Coinbase收到約2100萬枚USDC此外,Voyager轉賬了200枚BTC(約580萬美元),其中一部分資金(約10.3枚BTC)已在過去24小時內存入Binance Deposit。[2023/8/14 16:24:37]

雖然現在的實現很簡陋,不是所有類型Dapp都可以接入,也很取決于團隊的公關合作能力,但這至少是我心目中隱私該有的樣子。我從來不覺得我們需要什么隱私幣,也不需要一條單獨的隱私公鏈,我們需要的是隱私插件!

最后說兩點關于ZK和并發處理的

剛看到民道老師發的Twi,未來幾個月ZK系大量上線,然后呢?肯定又是defi三板斧,dex, 借貸,穩定幣……公鏈本幣+各個DEX和借貸項目估計又是大幾十個的新代幣讓大家接盤,更要命的是流動性的進一步的割裂,這種割裂目前還無解

LRC與Starkware合作的DAMM可能是一個Solution,但第一這玩意只能整合ZK系Rollup與ETH L1的流動性; 第二什么時候能上沒人知道;第三這個方案的復雜性很高,原本單鏈上的MEV就是個問題,現在整合多鏈,增加了異步性,MEV,無常損失這些東西會變的更加復雜,反正我是很頭大……

關于并行處理 - 這個跟后面要說的Move與Diem匪幫也多少有點關系。

EVM對性能的一個瓶頸限制就是哪怕再高的TPS,也是串行的。比如A給B和C同一時間發不同的Token,在Solana上面是可以并行處理的(當然同一個Token不同對象也無法并行),EVM這邊就只能串行,不管L1,L2,只要是EVM架構,就沒法并行處理

這個算是EVM的天然缺陷,想要克服,只能重新設計一個VM。Arb,Op,Zk-sync,Starkware都還是繼承了EVM這個問題。所以理論上最強的Rollup,可能是一個類似Solana架構,然后掛在ETH上面的Zk-Rollup?(既克服了Solana的安全性和穩定性問題,又有了Solana的TPS與并行處理)

唯一在并行處理上探索的L2,就是上面提到的Fuel,Aztec雖然也是UTXO模型,但感覺它的UTXO設計主要是為了隱私考量,而非并行處理與TPS

3.Move&Diem匪幫 + 模塊化

本以為ICP的上線已經關上了公鏈的大門,畢竟一個公鏈從開發到生態繁榮要幾年的時間,現在的時間窗口已經不夠了,但在資本魔力下,這都不是事兒……

最近有篇新的十大公鏈的文傳的比較火,新的L1未來1年又會出來10多個,加上新上個10個八個的L2,幾十個L1+L2,這流動性割裂的……Anyway,新公鏈最火的當屬Move語言+Diem團隊匪幫的兩個,Aptos+Sui

鏈游Magic Fantasy完成300萬美元私募融資:12月31日消息,Web3游戲項目Magic Fantasy完成300萬美元私募融資,EasyCoins Venture參投,新資金將用于用戶游戲開發、AIGC工具整合、市場推廣等,通過集成AIGC工具可便捷將游戲內裝備、道具生成為NFT。

據悉,Magic Fantasy是一款免費戰略紙牌游戲,其游戲內置經濟模式由游戲代幣VOD和穩定幣USDT支持,玩家通過在PVP游戲中獲勝來獲取激勵。(digitaljournal)[2022/12/31 22:17:53]

兩個基本如出一轍,都是Diem原團隊出來,都是新的Move語言(Sui魔改了下,但內核還是Move),都是號稱10萬TPS+,背后都有A16Z和Coinbase Ventures,都是20億估值,都主打并行處理……有點區別的是Aptos有個快速狀態同步和賬號恢復技術,Sui是把Object而非Account作為基本單位,然后引入了為狀態存儲而付費

怎么說呢,說沒創新是假的,但是創新程度感覺遠不如Solana(Solana是容易宕機,但人家共識,傳播機制之類確實是比較獨特的創新,在TPS上也基本做到了單片鏈的極致),這倆一上來就20億估值,感覺比Solana還要“資本鏈”,不知道2級市場還能有多少油水

其實Diem出來的還有一個Linera,只不過沒用Move用的Rust,這感覺特別像一家國企倒閉了,大家一人拉一臺設備自己單干……但不管怎么滴,你不能不重視他們,尤其是Aptos,現在在各路媒體渲染下有了下一輪牛市Solana的即視感,關注技術的同時,你也得炒幣賺錢不是

然后模塊化這個事兒,基本上就是Celestia帶火的,本來其實波卡和以太坊2.0也算是模塊化了, 但是Celestia把二層結構拆成了三層,這個“模塊化”的Feel就明顯了許多,而且因為有了一個單獨的DA層,就能玩出許多花來,比如和不同的執行層+不同的結算層各種排列組合出來好幾套范式,其中最重要的就是Sovereign(主權)Rollup

按照Celestia的說法,最終一條鏈的Layer 0 其實是Social Consensus,即社會共識,以太坊那種Rollup雖然安全但是其實是ETH的擴展鏈,喪失了主權,更像是美國一個州。如果你想自己建個國,可以靈活調整,隨時分叉那種,還是得有自己的主權,第一個主權Rollup應該是Celo

至于說這種注重主權和ETH那種注重安全的Rollup哪個會勝出,或是長期并存,現在太難判斷了,得等市場花個2年時間告訴我們答案。

然后除了Celestia,Cosmos那邊還有個Dymension團隊在開發RDK,RollupsDevelopment Kit - Rollup開發套件,當然是基于Cosmos SDK和生態的,有那么點Polygon Edge的feel。加上最近在推的CosmWasm虛擬機,總之Cosmos現在絕對是走在模塊化的前沿陣地

波卡這邊,終于上線的XCM與治理V2是值得關注的點,但是目前平行鏈拍賣的熱度和價格都有夠低,感覺除非出現一個爆款的鏈或是應用,否則很難抓住目前市場的注意力

Crypto.com:曾誤將28.5萬枚ETH發送至Gate.io,隨后已協商退回:11月13日消息,據推特用戶jconorgrogan發推稱鏈上數據顯示Crypto.com某地址曾于10月份將約28.5萬枚ETH轉入交易所Gate.io地址,隨后數天后Gate.io將其退回Crypto.com另一地址,但這兩個地址隨后均出現在Crypto.com公布的離線儲存用戶資產的冷錢包地址名單中。

Crypto.com首席執行官Kris回復稱,這應該是一個新的冷錢包地址,但被發送到一個白名單的外部交易所地址。我們與Gate.io團隊合作,資金隨后被退回到我們的冷錢包。為了防止這種情況再次發生,我們實施了新的流程和功能。[2022/11/13 12:57:54]

至于一鍵發鏈,選手越來越多,除了Cosmos,波卡,前段時間加入了Avax(命令行最快42S發一條鏈,可怕……),現在又有了BAS(BSC側鏈)和Polygon Supernet,市場上發鏈的基礎設施已經遠超發鏈的需求了,開始有19年交易所比用戶還要多的即視感……

二. Defi

1. Dex

我想市場終于認識到,無常損失是一個feature(特性),不是一個problem(問題)

本來就是,手續費你賺了,如果還沒有無常,那豈不是光吃肉,不挨打?

哪有那么好的事兒?

又想吃肉又不想挨打的LP,很多這次就栽在Bancor上了,之前據說很多LP還是不能提款,現在不知道怎么樣了

Uniswap成為真正意義上的基礎設施

除了長尾資產,主流幣種LP基本上都去了V3,不再有V2的交易對。更重要的是,我們看到更多使用V3作為基礎設施的項目開始實施,這些不是之前拿Uniswap的LP去做個流動性挖礦這種“簡單”的可組合性,而是利用V3去實現更加復雜的功能性項目。

比如Perp V2,比如Rage Trade,都是利用V3來實現杠桿,合約這類更加復雜的衍生品交易,也給了LP更加多元的選擇(可以選擇更大的收益,當然也要擔更大的風險)

這和Web2的路徑有點像,最早應用都是基于Windows這種OS的,而在出現Wechat,Chrome這種超級應用之后,很多App開始基于這些超級應用的平臺,比如各路的微信小程序,Chrome插件之類

接下來的借貸你也會看到類似的場景

2.借貸

資產隔離池成了標配,前段時間上線的Euler,AAVE V3都引入了這個概念,避免一個不良資產或者一個池子受損導致整個平臺被一窩端

多鏈部署 - 代表就是AAVE V3的portal以及Compound V3放出來的多鏈協議代碼,全鏈Dex目前看困難重重,全鏈借貸到是有可能容易的多

Morpho Labs - 這是一個基于Compound和AAVE的點對點借貸撮合協議,它在兩大點對池借貸平臺上又啟動了一個點對點的借貸,然符合條件的用戶利率更優,資金使用效率更高,這個就是上面提到的基于Uniswap做衍生品項目類似的場景

Acala發起新提案“IADS”,以提高aUSD在生態系統中的流動性:據官方消息,波卡DeFi中心Acala社區提出有關“協議間aUSD分發方案(IADS)”的新提案,以使Tapio Protocol、Taiga Protocol和任何平行鏈上的協議成為Polkadot和Kusama上的aUSD流動性分發者。

由于市場波動,aUSD采取了相對保守的風險參數。然而,生態系統中對aUSD穩定幣的需求不斷增加,同時其流動性存在不足。

在最初的提案中,IADS將通過直接向Taiga Protocol的3-pool(USDT-USDC-aUSD)分配aUSD來解決流動性短缺問題,以提高流動性效率。之后3USD(3-pool的LP代幣)將被用作aUSD的支持資產。

IADS將為Acala生態系統帶來以下好處:

1.IADS通過XCM為Acala/Karura交易場所和其他平行鏈提供服務,為aUSD發展協議分發網絡,將流動性部署到需要Polkadot生態系統原生穩定幣的協議/平行鏈;

2. 通過引入穩定兌換LP代幣來取代CDP以擴大aUSD的發行;

3. 維護aUSD錨定的穩定性,在更多交易場所提供更多套利機會,并允許Acala從這些協議中賺取交易費用;

4. 使Acala協議擁有的流動性能夠幫助在Acala/Karura和整個平行鏈生態系統上更有效地增加aUSD發行,幫助提升所有Polkadot和Kusama鏈的流動性。[2022/7/8 2:00:24]

至于免許可和信用貸這兩個方面,說實話目前不看好,免許可當下階段沒意義,因為99%的代幣根本沒有充當借貸抵押物的資格,至于信用貸么……什么時候DID系統發達成熟了再說吧,甚至可以悲觀點,基于區塊鏈的信用貸有可能就是個偽命題

3.衍生品

依舊沒有出現鏈上衍生品的“Uniswap”時刻,除了DYDX在靠挖礦撐著流動性以及GMX依靠創新交易量還能看之外,Defi圈的衍生品基本上還是在被Cex碾壓的狀態

可以關注的趨勢是如下四個

DyDX V4 - 一個基于Cosmos的主權鏈永續平臺會和在Starkware時代有什么不一樣?

類似Rage Trade這種基于Uniswap V3去打造的衍生品,會不會有更好的深度和體驗

會有更多模仿GMX平臺的衍生品,讓用戶可以選擇去做LP,來當所有Trader的對手盤(Trader平均下來一定是虧錢的,所以LP總是賺的)

Synthetix V3和TracerDAO這種,理論上只要預言機支持就可以做世間萬物(略微夸張)的合成金融衍生品或是合成杠桿代幣的。

本來還有個Overlay Protocol,類似上面兩個,然后更激進,利用AMPL那套Rebase系統連對手盤都不需要了,結果關注了1年半還是個最原始的測試網,進度慢到炸裂,我都想取關了

4.穩定幣

Luna過后基本上算穩已死,唯有Frax這種“半算穩”還在苦苦支撐,而且要知道,Frax成分里面有很大比例的USDC,DAI也是……

成都一法院判定虛擬貨幣不能用于設立質權:6月1日消息,近日,高新法院審結全國首例要求行使對比特幣質權而引發的民間借貸糾紛案件,與常見的比特幣買賣、比特幣支付不同,該案借款人以其持有的比特幣質押給出借方,在借款合同到期后,借款人要求出借方行使質權,并將剩余的比特幣歸還,故訴至法院。

成都高新法院一審認為虛擬貨幣不能用于設立質權,當事人白某不服提出上訴,成都市中級人民法院認為中國人民銀行聯合各部委多次發文明確,虛擬貨幣不具有與法定貨幣等同的法律地位。比特幣、以太幣等虛擬貨幣不具有法償性,不應且不能作為貨幣在市場上流通使用。(封面新聞)[2022/6/1 3:55:50]

所以基本上穩定幣又回到了最早純美元穩定幣的天下,USDC雖然發行量還是略遜USDT,但江湖地位其實已經是老大了。穩定幣唯一值得期待的反而是AAVE和Curve號稱要做的超額抵押穩定幣。不知道這倆出來之后,Defi的杠桿是不是又要疊厚一層

5. RWA(realworld asset)

這原本可能是最重要的,但又是最被忽視的。每個玩Defi的人都有一個出圈夢,然而一旦真付諸行動時,卻發現理想很豐滿,現實很骨感。過去兩年唯一能提的就是去年MakerDAO跟Centrifuge合作的那次現實資產抵押的DAI貸款,以及最近的5億DAI去買國債和公司債券的case,還有么?

總結下,Defi的趨勢可以這么形容

Uniswap,AAVE,Curve等一代Defi已經名義上成為真正的基礎設施,去年的所謂Defi2.0基本被證偽,真正的下一波Defi2.0可能是像Rage Trade,Morpho Labs這種基于一代Defi做的“疊加型”項目,或是Synthetix V3,TraceDao這種可以以合成資產方式觸及鏈下與圈外世界的風格

從AAVE, Curve要做穩定幣不難看出,頭部Defi項目正在Build Stack,我們也許會在下一輪看到超越公鏈的超級應用

RWA依舊不慍不火,甚至可以說無人問津。會不會最終像NFT一樣,把名畫燒了上鏈是偽命題,原生IP如猴子下鏈才是王道?所以鏈下資產上鏈的思路是錯的(哦我大比原躺槍……),鏈上原生資產通過Defi或是某種形式下鏈出圈才是王道?

三. NFT與存儲

NFT的趨勢大體是這么三個

1. 應用場景

目前的NFT,應用場景看似不少,當下就有數字藝術,門票,域名(ENS),游戲物品,Poap等等各個方面,甚至Uni V3的LP本身就是一個NFT……但當前唯一能拿出來說道的基本就是頭像,而做頭像,唯一的出路就是像猴子那樣把它做成一個品牌或是IP,然后后面二創,元宇宙之類的敘事才能跟上。所以你會看到機會所有做頭像的NFT都會給你畫一個元宇宙的餅,但相信真的能做出來或是有價值的沒幾個,總之卷的很

應用場景上除了頭像,個人最看好的是SBT和Gamfi進入2.0時代爆發后的游戲內物品

2.金融化

NFT的金融化基本上是個不可逆的趨勢,之前也專門發Twi說過這個事兒,各類預言機,點對點借貸,點對池借貸的NFT+DeFI項目現在層出不窮,本質上全部都是在為解決NFT流動性的問題

金融化層面上當前最大的問題是:藍籌NFT過少,NFTFI的項目卻過多,幾十個項目基本都是在爭搶那不到10個的藍籌NFT項目,目標用戶天花板最多大幾萬,典型的狼多肉少

還有個更大的問題是,根據1的判斷,未來NFT的爆發在SBT和Gamfi的道具上。而SBT這東西,是不可交易的,你沒法圍繞他建立FI類的產品,Gamfi的道具倒是個很大的市場,但根據Web2的經驗,當一款Gamfi爆火之后,大概率他是會建立自己的Dex或是Fi相關市場,而不會把這塊肥肉交出去。比如Dota,CSGO,夢幻西游……Web3的Stepn,最早用的Orca做Dex,使得Orca交易量暴增,后來干脆直接自己做Dex,Orca的交易量也就直接一落千丈

所以當前看似挺火的幾個NFTFI的項目,未來可能增長空間有限,因為主要還是只能為頭部那幾個NFT頭像用戶服務。當然如果我對1的判斷錯誤的話,那么這條同樣也就不成立了

金融化層面最近最值得一看的項目就是Sudoswap,有點像更加簡潔版的NFTX+Sushiswap,把NFT買賣和做市直接變成了Uniswap那種AMM那種體驗,建議大家去嘗試下。尤其可以研究下他的LP機制,還是挺有創意,雖然機制比Uniswap復雜和麻煩一些,但目前來說也確實想不出什么更好的設計方案了

再就是前不久剛剛確認的ERC4907 - Rentable NFTs 可租賃NFT協議,理論上可以會讓金融化的NFT玩出更多的花樣,不過感覺同樣最大的應用適配場景還是在下一代的Gamfi上面

3. 市場競爭

Uniswap收購了Genie,又號稱要整合Sudoswap,算是一直腳伸向了NFT領域,Opensea收購了Gem,又弄出一套Seaport的開源協議, X2Y2和Looksrare靠著掛單和交易獎勵一直在試圖從Opensea挖墻腳,所以應該是Uniswap + Genie + SudoswapVS Opensea + Gem VS Looksrare + x2y2 VS 基于Seaport開發的新項目這么個格局?

最后順道說下存儲

存儲沒有太多可以說的,我目前就看到一個大的趨勢,那就是存儲開始跨界,觸角開始伸向計算那邊

原因很簡單,存儲不掙錢,至少在當前這個區塊鏈發展階段,存儲是不怎么掙錢的,整個區塊鏈當前的核心價值依舊是以“去中心化運算”為導向的去信任機制,而非“去中心化存儲”

這就導致很多想要做去中心化網盤的存儲項目基本沒啥業務,大家還是該用亞馬遜的用亞馬遜,該用Dropbox的用DropBox,你除了聽說一批小圖片存在AR上,還有啥大的業務?ETH倒是用了不少IPFS,然而Filecoin上面依舊是垃圾數據封裝為主來“挖礦”

而當前幾個大的存儲項目,基本都在拓展往計算方向走的道路

AR上面基于Smartweave做了一個SCP (Storage-based Consensus Paradigm)基于存儲共識的范式,代表做是Everpay。SCP范式主打的是鏈下計算,客戶端驗證來擴容,理論上可以完全打破性能瓶頸,比特幣的RGB協議,BSV的大區塊,ETH上的Truebit和這套范式都有點像。至于這種“非全節點計算驗證”能否最終取得市場的認可,就不得而知了,畢竟和傳統的區塊鏈路數不一樣

Filecoin也打算做虛擬機,說是要做FVM(基于Filecoin的虛擬機),就是不知道什么時候做的出來

還有最近比較知名的存儲項目像是Ceramic(更像是區塊鏈數據庫系統),Subspace,基本上也都是跟包含存儲+計算,不是100%的存儲項目了

四. Gamfi

說實話寫Gamfi我很糾結,因為我自己都沒有完全看到或者說想清楚Gamfi的下一步趨勢在哪

先說說目前的狀態

首先X2Earn基本上走到了一個死胡同,這種龐氏模型開始啟動是很有優勢,然后指數增長到一個瓶頸期便開始陷入困境,和最早流動性挖礦通過高APY吸引用戶進來挖礦的曲線非常像,只是因為披著一層Gamfi的外衣,所以時間線可以拉長很多,但其本質內核依舊是一個Defi

有人說引入外部收入就好啊,正如Defi項目,只要項目本身有收入,就可以打破這個Ponzi的模式,Crv就是一個最好的例子。Gamfi沒法像Defi項目那樣賺錢,但是可以通過類似Socialfi的方式引入外部世界廣告,比如有人說Stepn可以和星巴克合作,弄一個跑步路線,沿途經過星巴克,必須在那里那個卡之類,廣告費就可以作為外部收入進來打破Ponzi

這個思路是沒毛病的,然而依舊解決不了根本問題,原因就在于,Defi里面不是每個人都去挖礦賺錢的,是那些提供流動性,承擔無常損失和被黑風險的LP在賺錢而已,而Gamfi的X2Earn,每個人都在賺錢,這個世界不存在這么好的“永動機”

舉個極端情況下的例子 - 我們假設Stepn做大做強到了facebook的體量,30億用戶,然后你會發現一個很恐怖的事情 - 哪怕平均每人跑出來的GST只有一美元,每天也是30億美元的拋壓,一年是1萬億美元,然后升級跑鞋寶石之類的消耗的算一半,還是有5000億美元……

Facebook去年的廣告費收入是多少呢?800億美元

也就是說Stepn到這個量級后,廣告盈利能力得達到Facebook的6-7倍才能維持讓每個用戶每天有1美元的收入 - 這顯然不現實

所以每天0.1美元?

捫心自問,你會為了每天0.1美元的額外收入去下一個App然后跑步么?哪怕是跑步時候順道開一下App?

顯然也不make Sense

那么出路在哪?

目前看到的觀點和趨勢是下面這么兩個

1. 偏向傳統 - Free 2 play,play for Fun and Skill 2 Earn

簡單來說,就是更貼進傳統,讓每個人免費參與,然后賺錢的部分變成“只有部分玩家賺錢”

篩選的方式,則是玩家的Skill,人物級別,投入的時間精力,對游戲的理解等等等等,說白了就是牛逼的玩家能賺錢

那剩下的人怎么辦?自然就是Play for fun啊

然后問題來了,Steam上每年發售上萬款游戲,如果是為了ForFun,我去Steam玩不香么?為什么要來Web3來玩Gamfi?至少就目前來看,Gamfi整體在For Fun這個層面,和Web2的游戲差的不是一點半點

沒有高度可玩性,就不會有數量眾多的玩家Play for Fun,沒有足夠多的玩家就不會有氪金大佬,沒有氪金大佬那些牛逼的玩家就沒得Skill to Earn……這是個飛輪,做的好的游戲像是魔獸世界,夢幻西游,不需要Web3一樣實現了Skill 2 Earn

所以這條路是個方向,但不知道什么時候Gamfi的制作和可玩性能夠像傳統游戲靠齊,就目前來看,還離得很遠……

2.區塊鏈原生 -Crypto Native

刻舟求劍一下你就會發現長遠來看,總是原生的東西更有生命力

比如剛有了互聯網,大家不看報紙了上互聯網來看新聞,這不是原生,是“網改”,真正牛逼的是Google,Youtube,抖音,Wechat

剛有NFT那會,我們想的是把名畫做成NFT,然后把畫燒了,后來發現其實應該反著來,原生的Punk猴子火了,線下實體開始對接了

按著這個思路,上面的1更像是傳統游戲的鏈改,幣改,沒有發揮區塊鏈真正的原生特性

那按照區塊鏈原生特型做出來的Gamfi應該是個什么樣子?Fomo3D就是個很好的例子,雖然很簡陋,雖然偏菠菜

后來的狼羊,黑暗森林這些,也都是帶有非常“原生”導向的元素,因為整個游戲的核心邏輯都在鏈上,都是靠智能合約完成,而不是在鏈下服務器上,所以未來在開放架構,自主存續和可組合性上都很有優勢

然而這種模式問題也很大,最直接的問題就是門檻太高,如果Axie是Dota,Stepn是農藥,狼羊與黑暗森林就是《文明》系列,往往叫好不叫座,受眾面很窄,硬核玩家專屬

所以你問我出路在哪,趨勢在哪,我真的不知道,目前有看到像是《Big Time》這種在1方向探索的(包括最近Axie也在嘗試Free2 play這條路徑),也有Isaac這種在2方向嘗試的,上面我說的問題是否能克服,過段時間相信市場會告訴我們

我一直相信Gamfi是個大趨勢,因為沒有比游戲更能打開市場貼近所有人的方式了。但當前的我真的一臉懵逼,我只知道Gamfi2.0不會是不該是什么樣子,卻不知道他應該或是最終是個什么樣子……

原文鏈接:

https://mirror.xyz/0x2C4B9083c95F7c33d78B6088979fCE9B2c493Fe6/dj3qXEGWF5qpJkeV2Yygc9-VPiGiAo8UQCOIq6fJfYc

金色早8點

Bress

PANews

鏈捕手

財經法學

成都鏈安

Odaily星球日報

區塊律動BlockBeats

Tags:NFTUSDDEFIEFICITIES Vault (NFTX)EUSD價格Defi FactoryDefi.finance

科學家普遍認為,我們所存在的宇宙源于一場大爆炸。彼時,宇宙內所有的物質聚集在一起,產生巨大壓力,發生前無古人的聚變。此時,音樂人投入無數的創作才思,樂迷投來的無數期許,無數人的愿望聚集、濃縮.

1900/1/1 0:00:00自2022年以來,元宇宙概念的熱度從科技、游戲、音樂以及電影行業一直蔓延到了汽車領域。上汽集團此前申請了100個元宇宙相關的商標類別,據國家知識產權局商標局網站顯示,其使用范圍包括了汽車研發、生.

1900/1/1 0:00:00總有人唱衰BTC。但是,我們來深入分析一下。一個完全自發組織的軟件工具,一個十幾年從不宕機,幾十億次交易,不出一次差錯的金融系統.

1900/1/1 0:00:00撰文:Dustin Teander編譯:Babywhale,Foresight News 主要觀點 Aave 季度收入下降 18%.

1900/1/1 0:00:00編者按:元宇宙似乎快來了,人人都能以虛擬替身進入虛擬世界,到時用戶如何挑選虛擬替身呢?這是一個有趣的問題,背后的邏輯與選擇也沒有想的那么簡單.

1900/1/1 0:00:00文章來源:火幣科技 Curve協議終止對受近期漏洞影響的流動性池的CRV獎勵:金色財經報道,根據Curve E-DAO成員Gabriel Shapiro在社交媒體上發布的消息.

1900/1/1 0:00:00