BTC/HKD+0.67%

BTC/HKD+0.67% ETH/HKD+1.78%

ETH/HKD+1.78% LTC/HKD+2.34%

LTC/HKD+2.34% ADA/HKD+1.68%

ADA/HKD+1.68% SOL/HKD+0.66%

SOL/HKD+0.66% XRP/HKD+0.41%

XRP/HKD+0.41%DeFi 的初始價值觀是關于金融包容性和開放性。但隨著 Gas 價格上漲,DeFi 慢慢變成了巨鯨的游戲。

L1 池(比如 YFI 的機槍池)因便宜、簡單而有效擴展 DeFi。

盡管如此,在 L1 的池子上存款、取款和調整資金仍然很昂貴。

StarkEx 解決這個問題。解決方案就是 DeFi Pooling,該方案把 L1 上的賬單拆分并在 L2 上提供頭寸來重新平衡。

StarkEx 3.0(譯者注:截至發稿,最新版本為 StarkEx 4.5)支持啟用這一功能所需的新基礎構件:L1 限價單。

DeFi 旨在改善金融的包容性,這要歸功于它的可組合和無需許可的性質。然而,當 gas 過于昂貴時,只有巨鯨能參與得起了。

DeFi跨鏈服務設施RelayChain公布2022年路線圖:2月8日消息,DeFi跨鏈橋服務設施RelayChain公布其2022年發展路線圖。團隊表示,2022年將發展更多合作伙伴關系,并計劃于一季度部署Solana、Cosmos和Near跨鏈橋。二三季度團隊將著力開發Battle of the Blockchains(BOTB)項目,并將發行BOTB NFT系列。[2022/2/8 9:37:00]

如果希望 DeFi 在保持包容性的同時還能額外惠及千萬用戶,就亟需解決可擴展性問題,使交易成本保持在較低水平。

在 Yield Optimizer 中我們已經看到了向可擴展性發展的趨勢。YFI 和 Harvest 等項目讓散戶也能參與到高階的昂貴交易策略中來。以 YFI USDt 曲線策略為例。

幣贏DeFi專區MINI24小時漲幅7.47%:據官方消息,Miniswap即將于2020年10月21日21時至23時開啟空投活動。在MiniswapV2.0 購買大于等于1000枚MINI的用戶,Miniswap官方將掃描鏈上所有交易地址,每個地址進行500枚MINI的空投獎勵。成交時間以鏈上時間為準。空投獎勵將于10月21日24點前發放完畢。

據悉,Miniswap 是一個具有可持續性激勵機制的分布式自動化交易平臺,通過全新的預言機和跨鏈機制,支持并保障用戶交易不同區塊鏈生態系統提供的多元化金融產品。目前已升級至V2.0,詳情見Miniswap官網鏈接。[2020/10/21]

作為一名普通交易者,優化 Curve 的借貸收益率相當復雜。需要把錢存入一個特定的池子里,把 LP 代幣押進 Curve 儲蓄池,設置鎖定期來增加 CRV 獎勵,并在鏈上投票選擇分配給池子的獎勵比例。

中幣(ZB)歐碼:Defi是CEX的有益補充,但引領潮流和推動方一定是CEX:10月20日,中幣(ZB)CEO 歐碼在世界數字經濟高峰論壇圓桌中的《中心化和去中心化如何融合》主題中發表觀點:“Defi是CEX的有益補充,雖然CEX最近有頻頻有事故,但引領潮流和推動方一定是CEX。中幣主體安全架構,風控體系均十分嚴謹。目前中幣主體運營在新加坡,香港和馬來西亞。最近APP新版本還推出了DEX 的ZAPP,用戶直接可以進入DAPP和各類DeFi項目。”[2020/10/20]

用 YFI,上述的步驟都加以抽象化。只需在 YFI USDt yVault 上進行一次存款,剩下的都交給協議負責。作為回報,該協議對利潤收取 20% 的管理費。

這 20% 的費用對大多數交易者來說,不僅省去親自部署策略的麻煩,還節約了交易費用。

安全預警:未經審計DeFi合約中隱藏的巨大風險:2020年8月13日,知名以太坊DeFi項目YAM官方通過Twitter發文表明發現合約中存在漏洞,24小時內價格暴跌99% 。慢霧安全團隊在收到情報后快速進行了相關的跟進及分析。這次的事件充分暴露了未經審計DeFi合約中隱藏的巨大風險,在此,慢霧安全團隊給出如下建議:

1.由于DeFi合約的高度復雜性,任何DeFi項目都需在經過專業的安全團隊充分審計后再進行上線,降低合約發生意外的風險。

2.項目中去中心化治理應循序漸進,在項目開始階段,需要設置適當的權限以防發生黑天鵝事件。[2020/8/13]

此外,通過聚合 YFI 客戶的投票權,YFI 的行為就像一個投資基金并影響 Curve 以使所有 YFI 交易者和代幣持有者等這些利益相關者受益。

盡管如此,YFI 在 gas 方面并不是最優的,因為從池中存取以及再平衡資金仍然是在 L1 上操作。因此,這些操作步驟往往價格昂貴到讓人高不可攀。

幣贏CoinW將于8月4日19:00在DeFi專區上線TRADE:據官方消息,幣贏CoinW將于8月4日19:00在DeFi專區上線TRADE,開通TRADE/USDT交易對,同時開啟“充值送TRADE,Maker-0.1%費率”活動;據悉,UniTrade是建立在Uniswap流動資金池之上的去中心化交易平臺。UniTrade在現有Uniswap經驗的基礎上引入了各種高級功能,包括下達買賣訂單,查看市場訂單簿,設置定期買賣,以及訪問Uniswap流動資金池的流動性管理工具。[2020/8/4]

而 DeFi 聚合池就是來解決此問題的:它可以把存款、取款、再平衡等操作,都轉移到可擴展且低成本的 L2 上!

這種新機制能夠讓用戶使用 L2 帳戶更便捷地無 Gas 費交易:在 Aave 和 Compound 借貸,在 YFI 或者 Harvest 投資,又或是在 Uniswap、Balancer 或 Curve 提供交易流動性。

我們在此以一個簡單的 DeFi 操作步驟舉例:投資 USDt yVault。

參與者有:

交易者 / 用戶 / 終端用戶

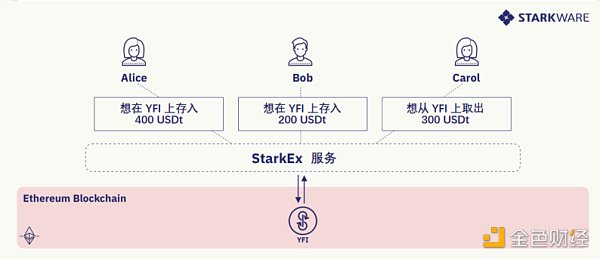

用戶 A、B 和 C 有資金在 L2 上交易。

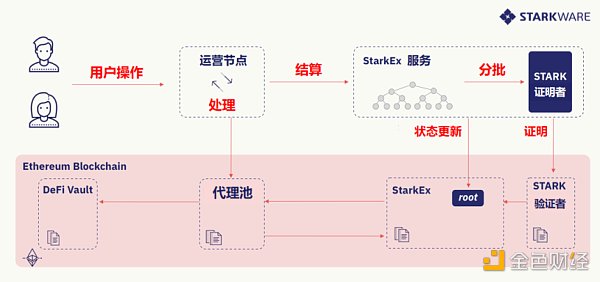

鏈下

運營節點以及為其提供服務的 StarkEx 系統。

鏈上

DeFi 目標合約(例如 yUSDt 機槍池)

StarkEx 智能合約

代理池:一個「新」的在鏈上智能合約,來協調 StarkEx 合約的需求、管理池子所有權,并與 DeFi 目標合約交互。

上述例子中,用戶 A 和用戶 B 想要存款進 YFI,而用戶 C 想要從 YFI 中取款。因此,用戶 A 和用戶 B 的需求正好與用戶 C 匹配,只有剩下差額部分需要在鏈上交易。

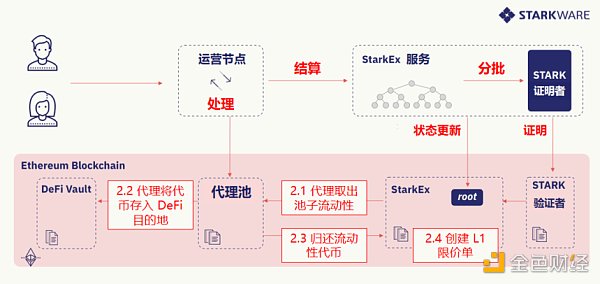

從 A 和 B 的角度來看的話,DeFi 聚合池操作為兩步:

將 USDt 換成 StarkEx 運營者從代理池出鑄造出的份額(例如 *syUSDt*)

將 syUSDt 換成 yUSDt

代理合約鑄造代理池的份額(例如 syUSDt)

代理合約通過 L1 限價單(可參考下述)將份額賣給交易者

StarkEx 在鏈上結算這筆買賣

代理合約從 StarkEx 智能合約中取出資金池中的資金

代理合約將這筆資金存入 DeFi 機槍池(例如 yVault)

代理合約收到存款憑證(LP 代幣,例如 yUSDt)

代理合約創建一條鏈上限價單,給出存款憑證對池子份額的價格(例如 syUSDt)。

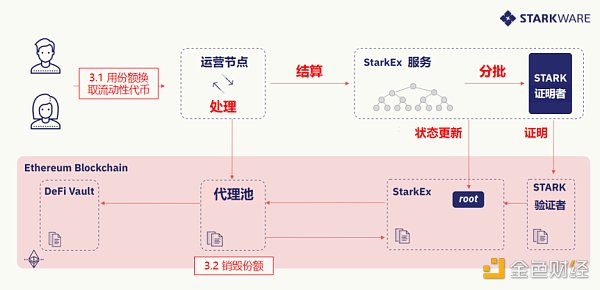

L2 上的交易者用份額(例如 syUSDt)換回存款憑證(例如 yUSDt)

代理合約銷毀份額

有人可能注意到,代幣撮合交易可以鏈下進行。那像把 yUSDt 換成 yETH 這樣的再平衡,只要找到交易的另一方就可以,交易過程無需支付 Gas。

StarkEx 上的 DeFi 聚合池還有一個組件需要解釋: L1 限價單。StarkEx 上有三類基本操作:轉賬、條件性轉賬以及 L2 限價交易。下一個版本 (StarkEx V3) 將支持 L1 限價單,L1 上的智能合約能夠在 L2 上發送交易。這是支持 DeFi 聚合池的最后組件。

如果實現 DeFi 金融普及,我們需提供更大規模的交易處理量和更便宜的交易成本。而 DeFi 聚合池就是一種解決方案,等于是用商用機來取代私人飛機。如果 DeFi 想要再吸納千萬交易用戶,這是最好的選擇。

DeFi之道

個人專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

本文作者:kokii.eth? Web3是一種新的經濟基礎設施,用于協調和交換。它從根本的產權制度開始,將對復雜制度的信任從單個組織轉移到分散化的節點和可驗證的代碼上.

1900/1/1 0:00:00去中心化的互聯網目前可以理解為一個獨立的國家,而不是一個統一的領土。撰寫:Witek Radomski?編譯:深潮 TechFlow?? 通用編程標準在數字世界并不新鮮,畢竟互聯網在很大程度上是.

1900/1/1 0:00:00上周玩賺游戲?Axie Infinity?收入為 988,400 美元,這是自2021年2月以來該游戲的周收入首次低于 100 萬美元.

1900/1/1 0:00:00美聯儲周一宣布,已敲定關于向新型金融機構提供主存款賬戶(Master Account) 準入的新指導方針。Master Account 是美國(和國際)金融鏈中的關鍵環節.

1900/1/1 0:00:00NFT創作者版稅問題引發熱議。加密KOL foobar發文認為NFT版稅不適合區塊鏈,NFT創作者可以使用出版稅外的其他方法獲利.

1900/1/1 0:00:00牛市優化敘事,熊市優化基本面。雖然這種說法過于籠統,但它可以作為參與者在不同市場環境下應該如何思考和反應的基本邏輯.

1900/1/1 0:00:00