BTC/HKD-0.21%

BTC/HKD-0.21% ETH/HKD-0.03%

ETH/HKD-0.03% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD+0.52%

SOL/HKD+0.52% XRP/HKD-0.1%

XRP/HKD-0.1%最近幾周,比特幣價格異常穩定,與股票、信貸和外匯市場形成鮮明對比,在這些市場中,加息、通貨膨脹和美元強勢繼續造成了劇烈的沖擊。在這種背景下,比特幣一直非常穩定。相對于許多其他資產,比特幣在一定程度上取得了進展。

本周比特幣市場小幅走高,從 19,037 美元的低點反彈至 20,406 美元的高點。自 6 月中旬發生了大型去杠桿事件以來,比特幣價格已經維持區間震蕩超過 120 天。

當投資者試圖建立熊市底部時,我們可以將市場結構與過去的周期低點進行比較。本文,我們進行了一系列對大戶主體行為的研究,并對許多底部形成指標進行了調整,以更好地介紹丟失了的和長期被持有的比特幣的影響。

比特幣:第41周的價格

鯨魚驅動拋售

一般來說,持續的價格走勢通常與鏈上凈增持或減持趨勢有關。這種相關性通常主要由較大主體的行為(即高凈值個人、鯨魚和機構資本)驅動。

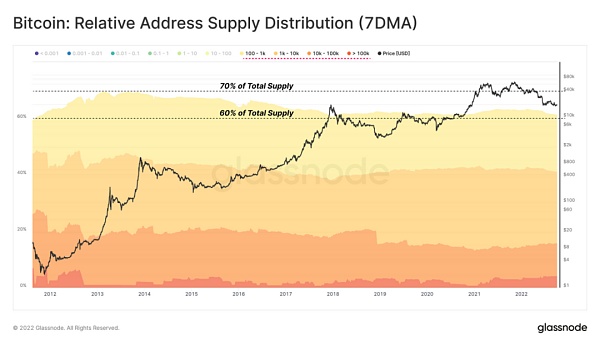

大型主體的重要性可以通過它們在總流通供應中所占的份額來衡量。正如相對地址供應分布圖所示,自 2011 年初以來,較大的主體(持有 >100 BTC)在總供應量中的份額從 70% 逐漸下降至 60%(盡管比特幣價值在這段時間內發生了顯著變化)。

比特幣:相關地址供應分布

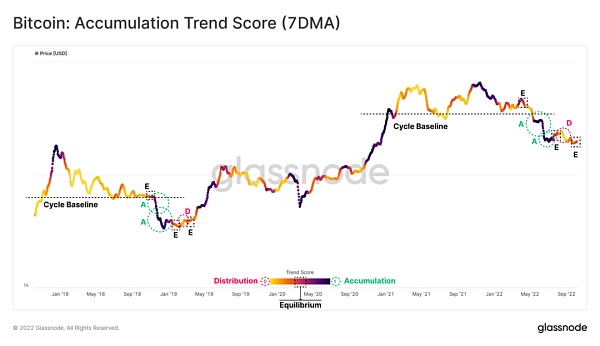

積累趨勢反映了過去 30 天內活躍投資者的總余額變化強度,其中較大的主體占有較高的權重。接近1的權重表明,總體而言,較大的主體正在增加其鏈上余額數量(反之亦然)。

區塊鏈數據分析工具Dune新增支持團隊協作功能:7月7日消息,區塊鏈數據分析工具Dune宣布在查詢和儀表板中新增支持團隊協作功能,還會在接下來的幾個月內推出更多如私人內容等的功能。[2022/7/7 1:58:37]

回顧 2018-2019 熊市后期,可以確定一系列不同的區間:

拋售前的均衡狀態:當現貨價格向長期周期基線(虛線)收斂時,供需雙方保持均衡。

拋售:隨著價格行為跌破周期基線,市場進入拋售階段。有趣的是,較大的主體往往會進一步增持(綠色),這些強增持區間之后通常會出現均衡。

形成底部:在整個底部形成階段,由于需求不足,有一次或多次比特幣短期反彈與大型主體拋售(紅色)同時發生的事件(被稱為熊市反彈)。

值得注意的是,在跌破 3 萬美元的周期基線后,連續發生了一系列類似于 2018-2019 年熊市的事件。在 2022 年初的整個拋售過程中,累積趨勢分數表明大型主體大量增持,并在近期熊市反彈至 2.45 萬美元時拋售。目前,該指標表明市場存在與 2019 年初相似的均衡(中性)結構。

比特幣:積累趨勢(7天)

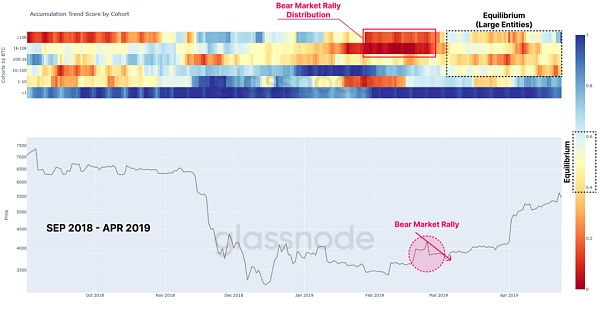

若要想進行更詳細的分析,可以參考不同規模錢包的積累趨勢。在這里,我們將市場結構與 2018-2019 年熊市的拋售后階段進行比較。

我們可以看到,大型主體,特別是持有1000-10000 BTC的錢包,在 2019 年 3 月的低點反彈期間推動了拋售(紅色)。散戶(持有< 1 BTC)在 2018 年和 2019 年大量增持(藍色)。

富達推出面向機構投資者的數字資產數據分析工具SherlockSM:金融服務公司富達投資周四宣布推出SherlockSM,這是一種面向機構投資者的數字資產數據和分析工具。用戶可以通過該工具查看來自區塊鏈、開發生態系統、市場和社交媒體的數據。(The Block)[2021/4/30 21:11:53]

不同規模錢包的積累趨勢

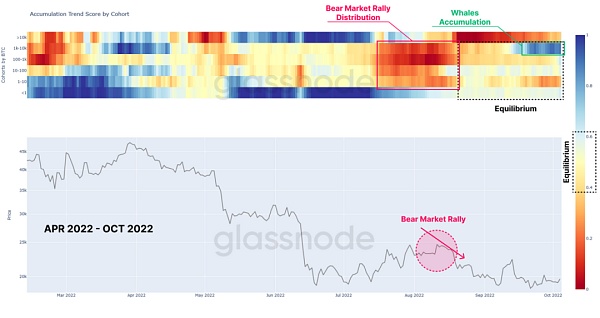

在我們目前的市場結構中(相較 2019 年比特幣價格大約上漲了 10 倍),我們可以看到大型主體中發生了非常相似的行為,但在 8 月的反彈中,100-1000 BTC主體們的驅動影響力更大。

中小型錢包群組的相對中立,而持有1000-10000 BTC的鯨魚的累積趨勢突出了自 9 月下旬以來的強勢增持。最近幾個月,擁有超過10000 BTC 的鯨魚累計趨勢減弱。

不同錢包規模的積累趨勢

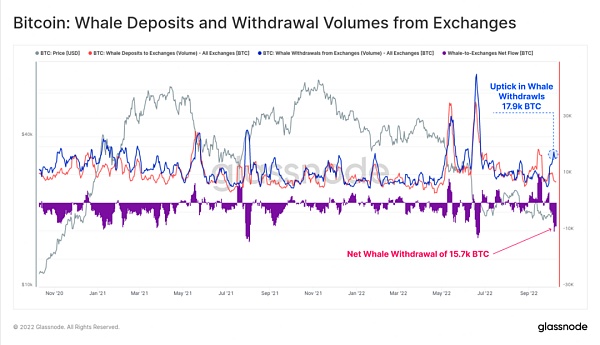

我們可以看到最近幾周鯨魚凈撤出量有所增加,交易平臺的凈流出量達到 15,700 BTC,這是自 2022 年 6 月以來的最大流出量。

比特幣:鯨魚在交易平臺的存款和取款量

我們可以計算所有在特定時間段內積極投機的鯨魚的基礎成本,從而得出一個影響這些投資者心理的閾值水平。通過探索鯨魚隊列(持有1000+ BTC)進出交易平臺的存款和取款量,我們估算出自 2017 年 1 月以來鯨魚存款/取款的平均價格。這個鯨魚基礎成本目前約為 1.58 萬美元。

數據分析公司:發現一個dydx協議的止損訂單bug 現已修復:數據分析公司Omni Analytics Group發推稱:“我們無意中發現了一個關于dydx協議的止損訂單bug,并與他們取得了聯系。我們還沒來得及解釋具體問題,他們就已經把問題解決了。這就是我們可以期望從以太坊和DeFi社區得到的支持水平。”[2020/5/30]

比特幣:鯨魚在交易平臺的相關價格

虧損加劇

盈利供應的減少會引起財務壓力的加劇,在之前的周期中賣家已經全部出貨完畢。

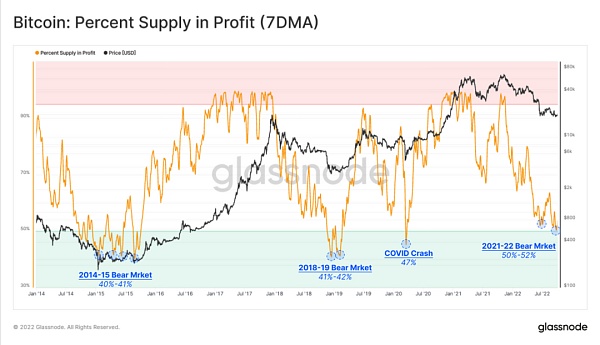

對先前熊市底部形成階段的盈利的供應占比進行探索,我們發現周期性低點通常與40%-42%的盈利供應占比同時出現。目前,50% 的流通供應處于未實現利潤狀態,這表明供應盈利能力相對于同期熊市仍然較高。這可能暗示了我們盈利能力的大幅下降還未發生。

比特幣:盈利的供應占比

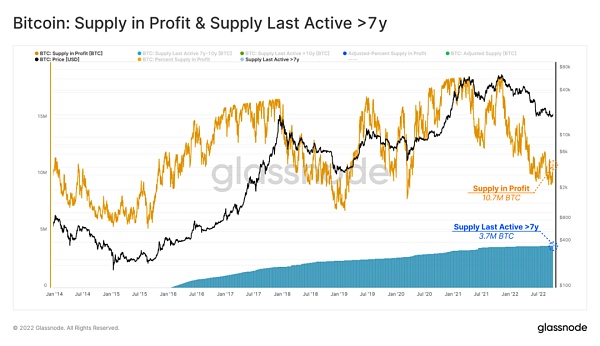

此外,自 2014-2015 年熊市以來,盈利供應百分比圖中周期性低點呈上升趨勢。這一宏觀趨勢的一個關鍵驅動因素是“丟失”的比特幣和不活躍供應,包括 Patoshi 模式(曾經的一名Miner在2009年至2010年間Mining獲得約110萬枚比特幣)的影響。為了研究這些比特幣的影響,下圖顯示了盈利中的總供應量以及最后活躍在7年前的供應量,可以假定它們為丟失或不活躍。

動態 | 韓國電視臺MBC與Watcha合作開發基于區塊鏈的數據分析服務:據ITchosun消息,韓國電視臺MBC與影視傳播服務公司Watcha合作開發基于區塊鏈的“Contents Protocol”數據分析服務項目。[2019/7/29]

目前,在過去的 7 年里,有 370 萬比特幣處于閑置狀態,相當于當前處于盈利狀態的供應的 34%。

比特幣:盈利中的供應&7年+不活躍的供應

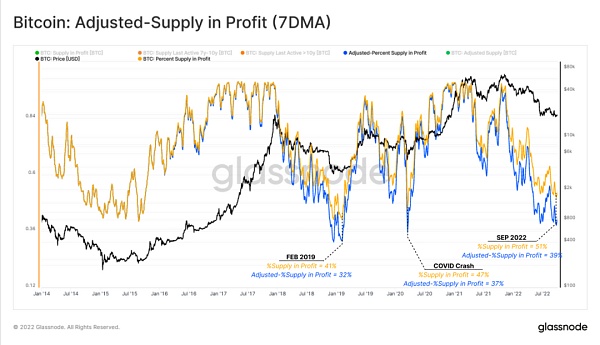

通過調整盈利中的供應(黃色)與不活躍的供應,我們可以計算出調整后的利潤中的供應百分比(藍色)。由此得出的圖表顯示,在熊市周期的最低點,盈利的供應占比下降到39%左右,在以前的周期中,盈利供應占比下降得更多。不過與上述推出的結論是一致的。

比特幣:調整后的盈利供應占比(7天)

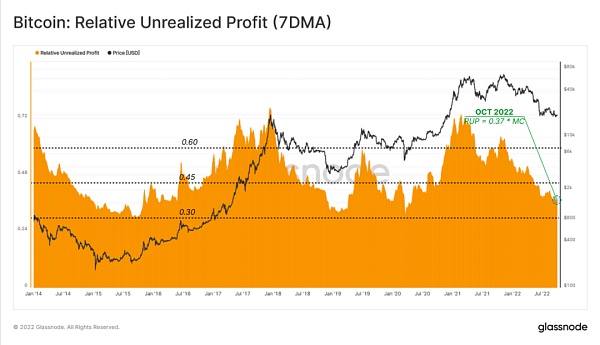

剩余投資者的潛在財務壓力可以通過未實現利潤指標來追蹤。該指標衡量供應中所有比特幣的標準化總利潤,并根據每個周期比特幣資產的增加進行調整。

歷史數據的調查表明,當累計未實現利潤壓縮到市值的 30% 左右時,很大一部分拋壓得到了緩解(比特幣售盡)。從2021 年 11 月以來,比特幣價格的持續下行導致這一比率下降至 0.37,比之前的低點稍緩和。

動態 | Diar推出了加密貨幣數據分析平臺:據sludgefeed消息,數字貨幣的市場研究集團Diar本周透露,它已經推出了一個涵蓋加密貨幣行業多個領域的策劃數據分析平臺。新網站為比特幣、加密交換和機構投資提供詳細的研究頁面。每個頁面提供了許多不同的分析和最新信息,包括從法規到最新新聞的所有內容[2018/11/14]

比特幣:相關未實現利潤

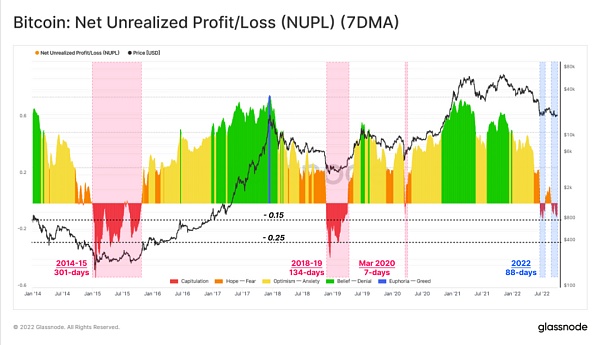

凈未實現凈損益 (NUPL)是一種衡量網絡未實現盈虧之間的差異占市值比例的指標,該指標考慮了市場周期各個階段供應中的虧損和盈利。

自 6 月初以來,NUPL在兩個不同的時期降至 0% 到 -15% 的壓縮負值范圍,迄今為止持續了 88 天。通過對比我們可以看到,NUPL在之前的周期中已跌至低于 -25% 的水平,并且有長達134 天(2018-19年)和 301 天(2014-15年)的時間一直是負值狀態。

請注意,由于丟失和長期持有的比特幣, NUPL周期低點也在逐漸攀升。

比特幣:未實現凈損益 (NUPL)(7天)

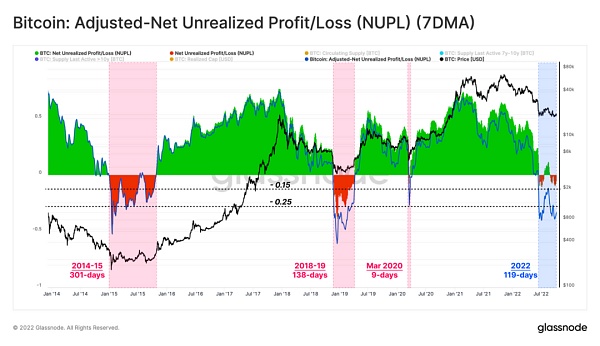

接下來,我們可以使用相同的方法來調整NUPL指標的盈利供應百分比。這產生了調整不活躍供應后的未實現凈損益 (aNUPL) 這一指標。

此調整的主要觀察結果是,通過消除持有7年以上比特幣(非活躍供應)的影響,aNUPL在過去 119 天一直處于負值狀態,這與之前熊市底部形成階段的時間長度相當。

此外,當前熊市中aNUPL的最低記錄值(-39%)已跌破 -25% 的閾值,這表明了市場結構的虧損程度被持續地嚴重低估。

比特幣:調整后的未實現凈損益(7天)

STH擁有更低的基礎成本

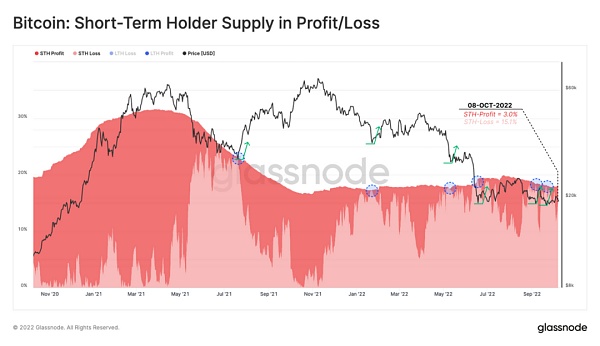

在評估了整個網絡的財務壓力之后,我們可以檢查其在長期(LTH)和短期持有人(STH)中的分布。該分析旨在確定熊市期間的市場結構。

從盈利/虧損的STH供應來看,當所有(超過99%)STH的供應(藍色)都陷入虧損,價格會暫停修正。目前,STH供應占總供應量的 18.1%,其中 15.1% 是未實現虧損狀態。這使得 STH 僅持有 3% 的盈利供應,在經歷了如此長時間的下降趨勢之后,可能接近比特幣售盡的程度。

比特幣:盈利/虧損的STH供應

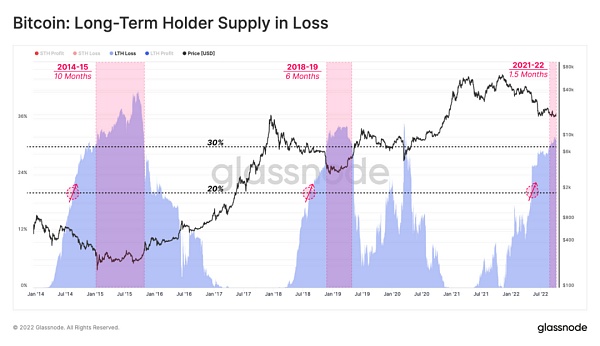

研究長期損失供應量指標表明,在虧損的 LTH 供應量超過總供應量(紅色)的 20% 時,這些投資者拋售的概率達到峰值。

LTH目前持有超過31%的供應處于虧損狀態(紅色), 市場很有可能已經到達拋售階段,這也與之前底部形成階段類似。市場處于這個階段已經1.5個月了,之前周期的該階段持續時間從6個月到10個月不等。

比特幣:長期損失供應量

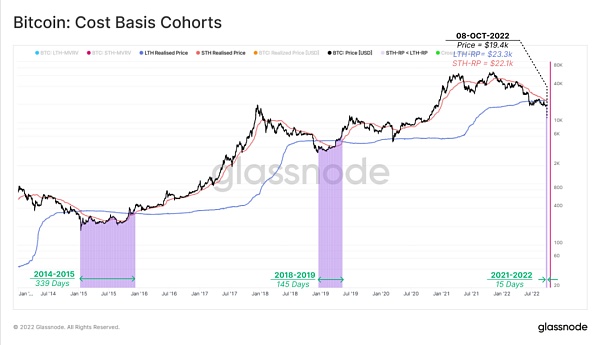

最后,我們可以將STH(紅色)的每個比特幣的平均收購價格與LTH(藍色)的平均收購價格進行比較,以此探索相對壓力水平。在一個長期的熊市中,價格的持續下行導致STH的實現價格低于LTH的實現價格(紫色)。

這種市場結構表示過去 155 天的平均收購成本目前低于平均 LTH 基礎成本。換句話說,STH 比 LTH有更低的基礎成本。

這是 LTH 拋售的直接結果,他們在周期頂部附近購買比特幣并以低得多的價格出售并易手。

兩周前,市場進入這個階段,與之前的熊市對比,我們猜測需要 145 天到 339 天才能恢復。LTH 基礎成本為 2.33 萬美元,STH 為 2.21 萬美元,這設定了一個關鍵的價格區域。

比特幣:基礎成本

熊市底部的形成

相較于高度波動的傳統市場,比特幣價格最近表現出顯著的相對優勢。幾個宏觀指標表明,比特幣投資者可能正在建立熊市的底部,與之前的周期低點有許多相似之處。

網絡盈利能力并未完全達到像過去周期那么嚴重的虧損程度,但是對丟失和長期持有比特幣參數的調整可以合理地解釋這種差異。

在許多方面,許多鏈上指標、市場結構和投資者行為模式圍繞的都是教科書式的熊市底線。這些數據無法告訴我們底部形成還需要多久,但歷史表示可能還需要幾個月的時間。

文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt, Glassnode

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-41-2022/

達瓴智庫

企業專欄

閱讀更多

白話區塊鏈

金色財經Maxwell

NFT中文社區

CoinDesk中文

去中心化金融社區

金色薦讀

肖颯lawyer

CT中文

ETH中文

ForesightNews

Beosin

Tags:比特幣STHUPLBTC比特幣市值跌破5000億美元關口的原因wisdomisthewealthofthewiseUPLOAD幣BTC幣

原文作者:Daniel Li亨利·梅因《古代法》里的一句話:“所有進步社會的運動,到此處為止,都是一個‘從身份到契約’的運動”.

1900/1/1 0:00:00通過查看這里的 9 大趨勢,我們有機會“拉回相機鏡頭”,并看到我們正在構建元宇宙的更廣闊景觀的圖片。人們越來越認為虛擬世界與物理世界一樣真實。在現實世界中,信任是關系和機構運作的方式.

1900/1/1 0:00:00最近網絡上關于共享充電寶”價格刺客”的新聞突然火了起來,記得上次共享充電寶這樣火爆,還是2013年思聰哥哥發文唱衰共享充電寶.

1900/1/1 0:00:00【1002 - 1008】周報概要:1、上周NFT總交易額:208,532,583(美元)2、上周NFT總交易筆數:998,6263、上周NFT總用戶數280.

1900/1/1 0:00:00FX168財經報社(北美)訊 周三(10月5日)區塊鏈研究機構Chainalysis在一份報告中稱,中東和北非是世界上增長最快的加密貨幣市場,截至今年6月,這一地區的加密貨幣接收量增長了48%.

1900/1/1 0:00:00文章來源:wagame.eth 編譯:DeFi 之道 zksync 2.0 主網將在 3 周內到來.

1900/1/1 0:00:00