BTC/HKD+0.37%

BTC/HKD+0.37% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD-0.28%

ADA/HKD-0.28% SOL/HKD-1.15%

SOL/HKD-1.15% XRP/HKD-0.19%

XRP/HKD-0.19%與高度波動的股票、信貸和外匯市場形成鮮明對比的是,最近?幾周加密貨幣市場一直保持非常穩定。隨著比特幣在許多傳統指標上得到支撐,我們在評估這里是否會形成真正的底部。

我們還調整了幾個指標,以減少丟失(不活躍時間>7年)比特幣對這些指標的影響。 CryptoVizArt, Glassnode

最近幾周,比特幣價格的波動率異常低,這與股票、信貸和外匯市場形成鮮明對比。在以上市場中,央行加息、通貨膨脹和強勢美元繼續造成嚴重的破壞。在這種宏觀背景下,比特幣價格卻出乎意料的一直非常穩定,并且在較其他大類資產的相對規模上取得增長。

本周(10.3~10.9)比特幣市場小幅走高,從 19,037 美元的低點反彈至 20,406 美元的高點。自 6 月中旬發生重大去杠桿事件以來,比特幣價格維持區間震蕩,整固時間超過 120 天。

當投資者試圖確立我們所在的階段是熊市底部時,我們可以將當前的市場結構與過去的周期低點進行比較。在本文中,我們進行了一系列評估大型實體(持有比特幣數量>100)行為的研究,并對許多底部確立指標進行了調整,以更好地說清丟失和長期持有比特幣對整個市場結構的影響。

一般來說,持續的價格動能(上漲或下跌)通常與鏈上凈增持或凈減持趨勢支撐相關聯。這種相關性通常主要由大型實體的行為(即高凈值個人、鯨魚和機構資本)驅動。

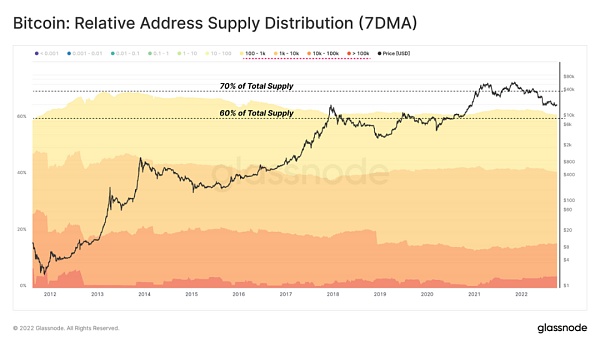

大型實體的重要性可以通過計算它們的持倉量在比特幣總流通量中的占比來衡量。正如下面的相對地址持幣分布圖所示,自 2011 年初以來,大型實體地址(持有 >100 BTC)持倉量在總量中的份額從 70% 逐漸下降至 60%(請注意,比特幣的價格在這段時間內發生了顯著變化)。

Glassnode首席分析師:比特幣賣方風險比率接近歷史最低點,大行情或即將到來:5 月 24 日,據 Glassnode 數據顯示,當前比特幣賣方風險比率接近歷史最低點。Glassnode 首席鏈上分析師 _Checkmatey_解釋稱,該數據表明投資者已不愿在當前價格范圍內實現盈利或虧損,這通常發生在買賣雙方都精疲力盡的時候,表明大行情即將到來。需要注意的是,2018 年 11 月時該數據的值也非常低,僅表示交易者在此價格范圍內精疲力盡,但并未告訴我們他們希望價格向哪個方向波動。[2023/5/24 15:22:29]

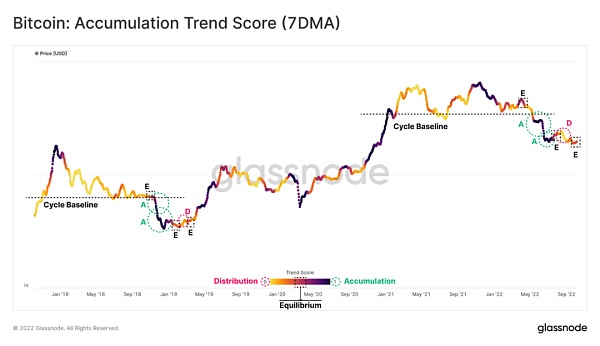

持倉集中度趨勢分數反映了過去 30 天內活躍投資者的總余額變化強度,該指標對大型實體分配了較高的權重。總體而言,分數越接近1,越表明大型實體正在增加其鏈上余額;越接近 0 ,則情況相反。

回顧 2018-2019 熊市后期階段的價格,可以確定一系列不同的區間:

多頭投降前的均衡狀態:當現貨價格向長期周期基線(虛線)收斂時,供需雙方處于均衡狀態?E。

多頭投降階段,大型實體持倉集中度提升:隨著價格行為跌破周期基線,市場進入投降階段。有趣的是,大型實體往往會增加他們的持倉?A。然而在這些強增持區間之后,通常是均衡?E期。

底部發現:在整個底部形成階段,由于需求不足,存在一次或多次短期反彈遭遇大型實體減持?D(稱為熊市反彈)的事件。

值得注意的是,當前市場走勢在下破3萬美元周期基線后,已經發生一系列類似于 2018-2019 年熊市的事件。在 2022 年初的整個多頭投降過程中,持倉集中度趨勢分數表明大型實體已經發生了顯著的增持,并在近期這波漲到 2.45 萬美元的熊市反彈中的退出流動性。

Glassnode:ETH 2.0存款合約總價值達歷史最高值:金色財經消息, Glassnode數據顯示,ETH 2.0存款合約的總價值達到歷史最高值,目前總價值為13,510,463 ETH。[2022/9/2 13:04:52]

目前,持倉集中度趨勢分數指標顯示市場處在均衡(中性)結構,這與 2019 年初熊市底部的市場結構相似。

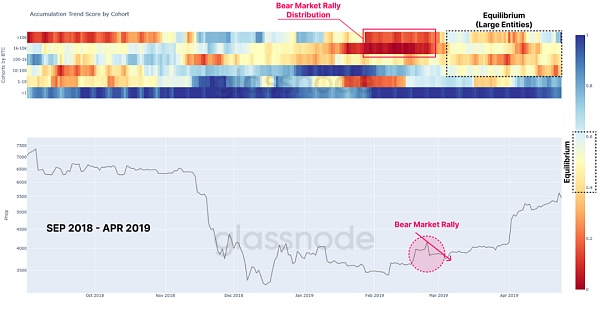

要進行更詳細的分析,可以參考Cohort 的持倉集中度趨勢分數。在這里,我們將市場結構與 2018-2019 年熊市的多頭投降后階段進行比較。

我們可以看到,大型實體,尤其是 1k-10k BTC 錢包,在 2019 年 3 月的低點反彈期間驅動了減持事件?,之后進入了均衡期。小型散戶參與者(< 1 BTC)則在 2018 年和 2019 年保持大量增持?。

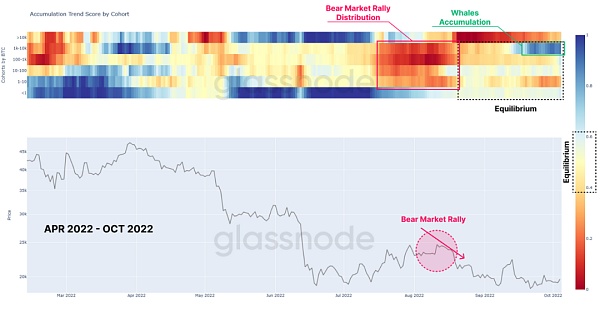

在我們目前的市場結構中( BTC 價格較2019年3月的低價大約最高上漲了 10 倍),我們可以看到大型實體中發生了非常相似的行為,在 8 月的熊市反彈中遭遇 到持倉100-1k BTC 級別大型實體群組的強力減持。

9 月下旬以來,中小型實體群組的持倉集中度趨勢得分相對中性,持有 1k-10k BTC 的鯨魚的持倉集中度趨勢得分則激進累加。

Glassnode數據:比特幣長期持有者再次囤積比特幣:5月7日,Glassnode創始人Jan Happel和Jann Allemann發推表示,比特幣長期持有者再次囤積比特幣,并且投資者對ETH仍然充滿信心,因為從加密貨幣交易所流出的ETH足夠多。長期持有者凈頭寸變化圖表顯示自去年10月以來,長期持有者的頭寸在4月首次變成綠色。(U.Today)[2021/5/7 21:32:10]

最近幾個月,擁有超過 10K BTC 的鯨魚傾向于持倉集中度下降趨勢減弱。

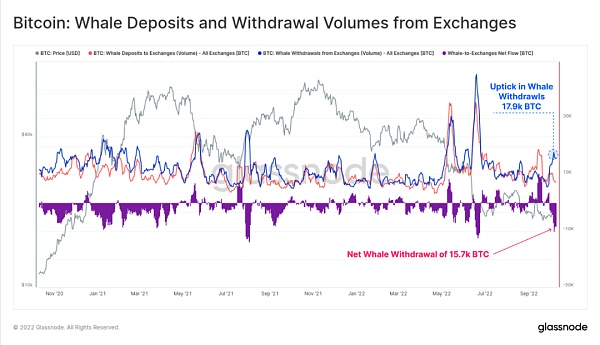

我們可以看到最近幾周凈鯨魚交易所提幣量有所增加,交易所的凈流出量達到 1.57 萬比特幣,這是自 2022 年 6 月以來的最大流出量。

我們可以計算在選定時間段內所有積極投機鯨魚的成本基線,這是影響這些大型投資者心理重要的閾值。

通過對鯨魚隊列(1k+ BTC)進出交易所的存幣和提幣進行定價,我們可以估計自 2017 年 1 月以來鯨魚存幣/提幣的平均價格。全市場鯨魚的成本基線目前約為 1.58 萬美元。

正如我們在第 25 周所討論的那樣,跟蹤獲利比特幣數的遞減趨勢的是一種識別市場痛點的強大技術。

Glassnode:比特幣“HODLing”行為升至三年中最高水平:8月27日消息,分析公司Glassnode的鏈上數據顯示,比特幣“HODLing”行為已飆升至三年多以來未見的水平。Glassnode的研究人員表示,“至少兩年內沒有變動的流通比特幣數量達到了總量的44%(800萬BTC),這是我們三年來未見的水平。在過去的一年中,該指標增加了10個百分點。”這表明更多的用戶持有比特幣是出于更長遠的考慮。(Btctimes)[2020/8/27]

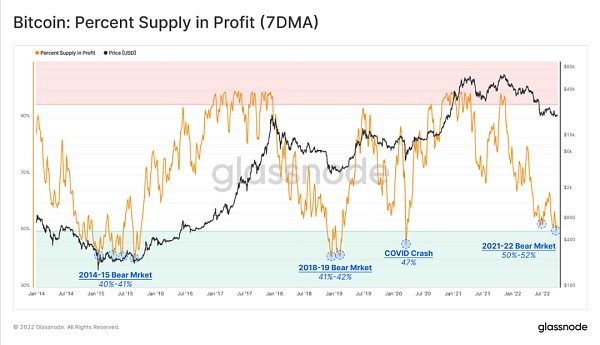

我們調查之前熊市底部形成階段的獲利比特幣占比(Percent Supply in Profit)發現,周期性低點通常與 40%-42% 的獲利比特幣占比同時出現。目前,50% 的流通比特幣處于未實現利潤狀態,這表明獲利比特幣占比相對于歷史同期仍然較高。這暗示了風險的全面釋放可能尚未發生。

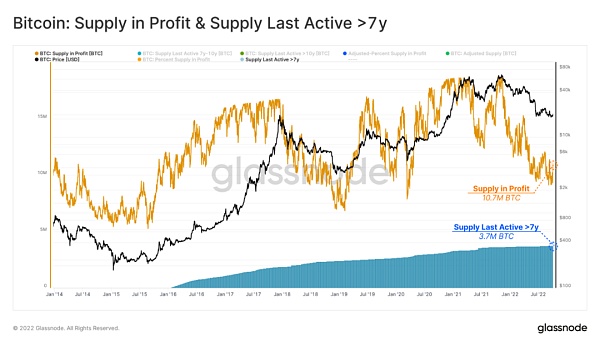

此外,自 2014-2015 年熊市以來,獲利比特幣占比周期性低點的上升趨勢一直是一個突出的模式。這一宏觀趨勢的一個關鍵驅動因素是丟失代幣和不活躍供應(包括 Patoshi 代幣)的影響。為了研究這些比特幣的影響,下圖顯示了獲利比特幣的總量以及7 年前最后活躍的獲利比特幣(可以假定為丟失或不活躍)。

目前,有 370 萬比特幣在過去的 7 年里處于不活躍狀態,相當于當前獲利比特幣總數的 34%。

聲音 | 人權基金會Gladstein:比特幣可以成為一種有價值的金融工具:據news.bitcoin消息,人權基金會(Human Rights Foundation)首席戰略官格拉德斯坦(Gladstein)在《時代》(Time)雜志上發表了一篇題為《為什么比特幣事關自由》(Why Bitcoin Matters for Freedom)的文章。格拉斯坦寫道:“在加密貨幣和區塊鏈行業,投機、欺詐和貪婪掩蓋了中本聰發明的真正解放潛力。”“對于生活在威權政府統治下的人來說,比特幣可以成為一種有價值的金融工具,作為一種抵制審查的交換媒介。[2018/12/31]

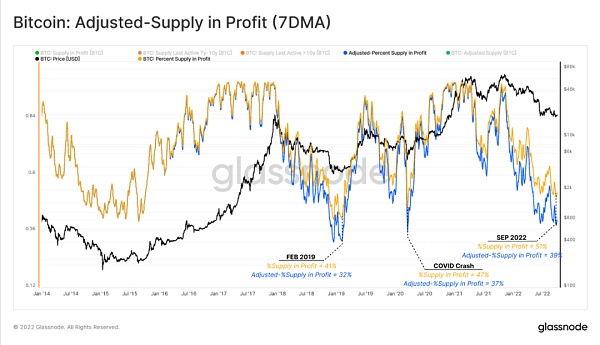

通過使用這個不活躍的獲利比特幣調整獲利比特幣?,我們可以計算出調整后的獲利比特幣占比?。結果圖表顯示,在熊市周期的最低點,獲利比特幣占比往往會下降到 39% 左右。但在越早的熊市周期中,獲利比特幣占比會下降的越厲害。

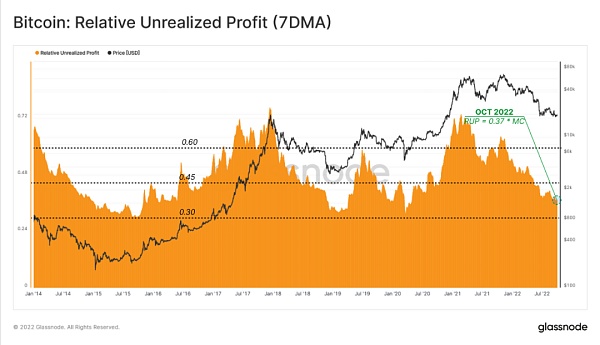

存量投資者的市場痛點可以通過相對未實現利潤指標來追蹤。該指標衡量所有流通比特幣的標準化總利潤,并根據每個周期流入比特幣資產的資本增加進行調整。

對歷史數據的調查表明,當累計未實現利潤縮水到市值的 30% 左右時,很大一部分拋售壓力得到了釋放(空頭疲憊)。自 2021 年 11 月以來的價格貶值導致這一比率下降至 0.37,反映一個不像之前的熊市低點那樣痛苦的結果。

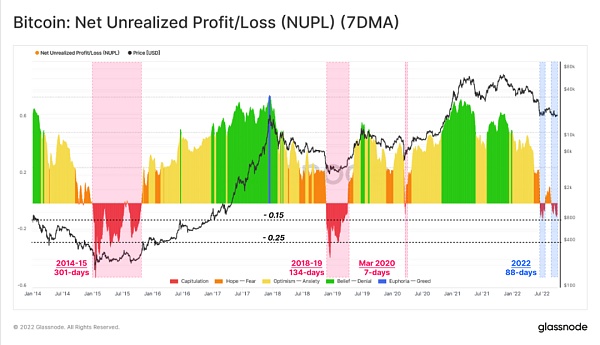

凈未實現盈虧 (NUPL)是一種衡量全鏈上比特幣未實現盈虧之間差異占市值比例的指標。NUPL考慮了市場周期各個階段流通比特幣中的虧損和利潤。

自 6 月初以來,NUPL在兩個單獨的事件中已降至 0% 至 -15% 的負值范圍,迄今共持續了 88 天。從比較的角度來看,NUPL在之前的熊市周期中跌至低于 -25% 的水平,并且在 134 天(2018-19)和 301 天(2014-15)之間保持負數。

請注意,由于丟失和長期持有代幣, NUPL周期低點也逐漸攀升。

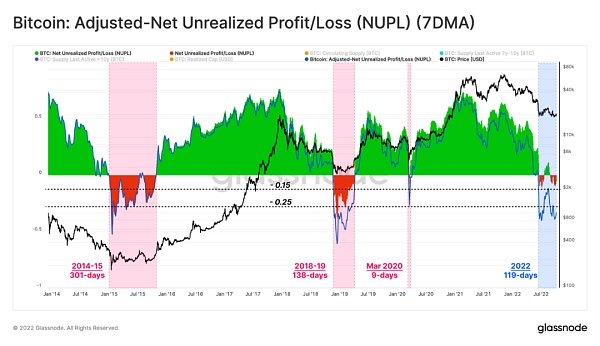

接下來,我們應用與調整獲利比特幣占比相同的方法調整 NUPL 指標。

此調整的主要觀察結果是,通過消除超過 7 年不活躍比特幣的影響,aNUPL在過去 119 天內一直低于0,這與之前熊市底部形成階段的時間長度相當.

此外,當前熊市中aNUPL的最低記錄值(-39%)已跌至 -25% 的門檻水平以下,這表明當前市場結構正處于被持續嚴重低估的狀態。

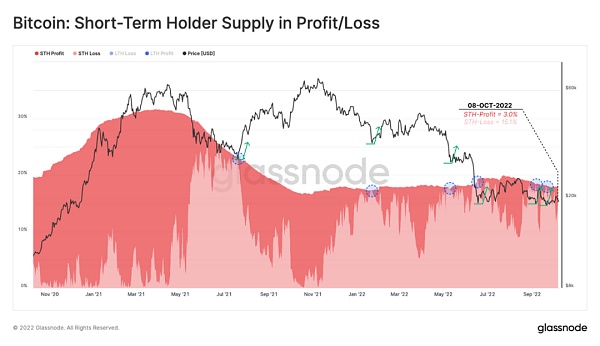

在評估整個網絡的財務壓力強度后,我們可以檢查其在長期持有人 (LTH) 和短期持有人 (STH)中的分布。該分析旨在確定熊市期間的等效市場結構模式。

查看短期持有者獲利/虧損值,可以發現在許多情況下,隨著短期持有者的全部(> 99%)比特幣陷入虧損?,價格修正暫停。

目前,總流量比特幣的 18.1%來自短期持有人,其中 15.1% 持有未實現虧損。這使得 STH 僅持有 3% 的獲利比特幣,在經歷了如此長時間的下降趨勢之后,可能接近賣方疲憊的程度。

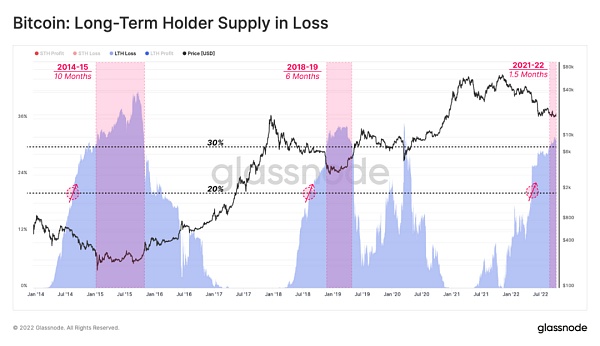

研究長期持有者虧損比特幣指標表明,在長期持有者持有的虧損比特幣占比超過 20% 時,這些投資者投降的概率達到峰值。

長期持有者現在持有的虧損比特幣 ?占比超過 31%,市場越過這個階段的可能性越來越大,這也表明與之前的觸底形態類似的情況。市場在這個階段已經持續了 1.5 個月,之前的周期持續時間從 6 到 10 個月不等。

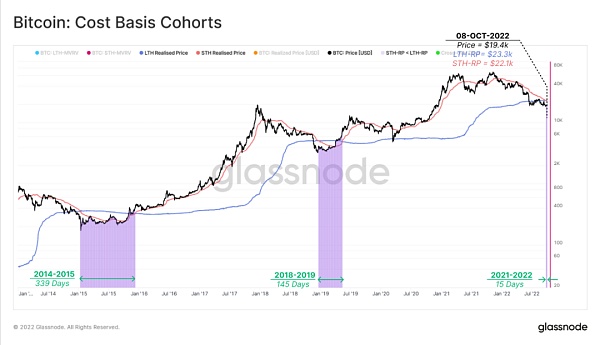

最后,我們可以比較短期持有者 ?與 長期持有者 ?的每枚比特幣的平均買入價格,以估計相對壓力水平。正如在 WoC 37 中所討論的,在長期熊市期間價格持續貶值導致短期持有者的已實現價格跌至長期持有者已實現價格 以下。

這種市場結構表示過去 155 天的平均買入成本現在低于長期持有者的平均成本。換句話說,那些剛剛進入加密市場的人比那些經歷了數月波動的人有更好的成本。

這是長期持有者投降的直接結果,在周期頂部附近購買的代幣,然后被迫以低得多的價格出售并易手。

兩周前,市場進入這個階段,與之前的熊市相比,需要 145 天到 339 天才能恢復。長期持有者成本基線為 2.33 萬美元,短期持有者為 2.21 萬美元,這設定了一個關鍵的價格區域。

在高度波動的傳統市場背景下,比特幣價格最近表現出顯著的相對強勢。幾個宏觀指標表明,比特幣投資者正在建立可能是熊市的底部,與之前的周期低點有許多相似之處。

網絡盈利能力并未完全達到與過去周期相同的嚴重財務痛苦水平,但經過對丟失和長期持有比特幣因子的調整,可以解釋這種差異的合理部分。

在許多方面,許多鏈上指標、市場結構和投資者行為模式都在i上,并與t交叉,形成教科書式的熊市底線。缺少的一個主要部分是持續時間,歷史表明在完全恢復之前可能還需要幾個月的時間。

寧哥的web3筆記

金色財經 龐鄴

DoraFactory

金色財經Maxwell

新浪VR-

Foresight News

Footprint

元宇宙之道

Beosin

SmartDeerCareer

46萬人爭奪,以2500份用于公開申購的藏品計算,首發中簽率不足千分之六。跟王思聰有關的數字藏品平臺名堂Mint Town,在發售第一天就迎來一眾玩家哄搶.

1900/1/1 0:00:00早在 2018 年,我們就決定獨樹一幟投資鏈游,因為在我們看來,Crypto 將成為加速開放經濟體在虛擬世界中大規模采用的基礎層。現在看來,在 2018 年那時投資鏈游確實是個不錯的選擇.

1900/1/1 0:00:00▌ 報告:中國數字藏品市場規模五年內預計達到280億元金色財經報道,艾瑞咨詢發布《中國數字藏品行業研究報告》(后簡稱“報告”).

1900/1/1 0:00:00我只想說:區塊鏈投入了大量資金,但相比之下,結果卻是可悲的。 Polynya在上圖的推文里完美地框定了這篇帖子:到目前為止,我們到目前為止所做的可能就是我們使用區塊鏈所取得的全部成果.

1900/1/1 0:00:00這一講,我們將介紹 solidity 中的控制流,然后講如何用 solidity 實現插入排序(InsertionSort),一個看起來簡單,但實際上很容易寫出 bug 的程序.

1900/1/1 0:00:00原文出版于 2018 年 11 月。三年過去,如果作者此時再撰寫一篇這樣的文章,無疑會增補不少內容,也會減少對某些話題的描述。但回顧這篇文章仍然是有意義的.

1900/1/1 0:00:00