BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD-0.61%

LTC/HKD-0.61% ADA/HKD+1.42%

ADA/HKD+1.42% SOL/HKD-0.38%

SOL/HKD-0.38% XRP/HKD+1.36%

XRP/HKD+1.36%原文作者:Vitalik Buterin

原文標題:veTokens Overview

在整個加密貨幣生態系統中,每個項目都有其代幣模型(稱為“代幣經濟學”),其中描述了其發行方式、效用等。

區塊鏈項目不一定需要“代幣”(項目的原生加密貨幣)才能成功。然而,如果想去中心化一個項目并鼓勵人們與之合作,代幣是至關重要的。

從創建代幣的那一刻起,代幣的構建就與協議本身一樣重要,因為協議和代幣一起運轉:具有良好設計的代幣經濟體是項目長期成功的最佳競爭力之一。

然而,大多數代幣都有反復出現的缺陷:沒有足夠的社區參與、利益沖突等,一旦代幣看起來不再有趣,相關項目的價值就會開始崩塌。

最近可以看到有大量項目選擇采用“veToken”,這一經濟模型,與經典發行相比,veToken的代幣發行和激勵使用完全不同的機制。大多數用戶對于veToken的理解,多是關于去中心化金融(曲線戰爭)事件。了解veToken的工作原理,對于設計動態性的激勵機制至關重要。因此,DAOrayaki 去中心化編輯委員會對veToken模型的工作原理、最新趨勢、面臨風險等問題進行分析和報道。

為了理解veToken的概念,我們將以Curve的CRV為例,因為它是現有的第一個也是最有代表性的veToken。

V神:沒說PoS是共識機制 只是說ETH2是共識升級:剛剛,針對推特網友所說“PoS不是一種共識機制,以太坊共識機制是中本聰共識”,V神回復稱,并沒有說PoS是一種共識機制,只是說ETH2是共識升級。的確,ETH2是基于Nakamoto中本鏈的PoW升級到Casper FFG共識算法+分叉規則LMD GHOST。[2020/11/12 12:24:24]

因此,在錢包中持有 CRV 代幣不會帶來任何效用。CRV 僅用于在市場上買賣。要獲取 veToken 實用效用,必須將其鎖定:

https://curve.fi/usecrv

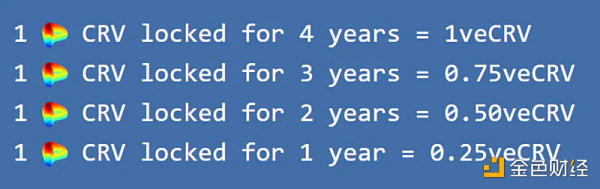

在 Curve 上,可以將 CRV 代幣鎖定更長或更短的時間。當它們被鎖定一段時間后,我們會得到一定數量的“veCRV”。veCRV使我們能夠獲得以下屬性/權益:

曲線治理中的投票權

獲得Curve收取的50%的交換費

增強流動性提供者的回報(在Curve的情況下,回報可以比沒有veCRV的提供者高2.5倍)

作為對所有這些屬性的交換,veCRV不能出售,在鎖定期內不能轉讓。

某人鎖定 CRV 的時間越長,獲得的 veCRV 就越多,這對于確保持續激勵來保留自己的代幣特別有趣。事實上,擁有 veCRV 的參與者有動力致力于改進協議,失去這種投票權將意味著失去收入。

聲音 | V神:以太經典成為以太坊2.0的分片鏈在技術上可行的:Vitalik Buterin回答了 Reddit 論壇中關于「如果以太坊 1.0 可以成為以太坊 2.0 的一條分片鏈的話,那以太經典是不是也可以成為以太坊 2.0 的一條分片鏈」的問題,他明確表示從技術上很有可能,并解釋到,可以使用同樣的合并流程將 ETC 的狀態導入 ETH 2.0,然后 ETC 的執行環境代碼將會根據合并時的匯率(或事先約定的匯率)強制執行與信標鏈 ETH 不同的匯率。這就是重新合并兩者代幣的辦法。[2020/1/23]

鎖定CRV的時間越長,獲得的veCRV就越多,這對于持續激勵人們保持自己的代幣來說特別有意思。事實上,擁有veCRV的行為者有動力致力于改善協議,而失去這種投票權就意味著失去收入。

這是Curve模型的基本操作,也被其他veToken模型所借鑒。根據項目的不同,鎖定期和一些比率可能會有所不同,但代幣都保持相同的屬性。

人們在某種程度上可以把veToken看作是流動性挖礦的 "權益證明"(希望這種比較不要太不穩定

鑒于veToken允許參與治理和更多的回報,許多大玩家愿意投入必要的資源以獲得盡可能多的回報。即使鎖定的代幣不能轉讓,玩家仍然可以通過其他方式誘導投票。

在Curve的案例中,我們意識到有很多veCRV沒有用來投票。因此,出現了一個賄賂系統,項目付錢給用戶,讓他們使用veTokens的投票權。

聲音 | V神:有些舉措看起來很浪費,但實際上是出于防御目的:在今天早上的Dragonfly Crypto Summit上,以太坊創始人V神表示:“我們做的很多事情看起來很浪費,但實際上是防御性的,比如多客戶端的實現,這讓我們能夠挺過2016年的上海Dos攻擊。”[2019/10/14]

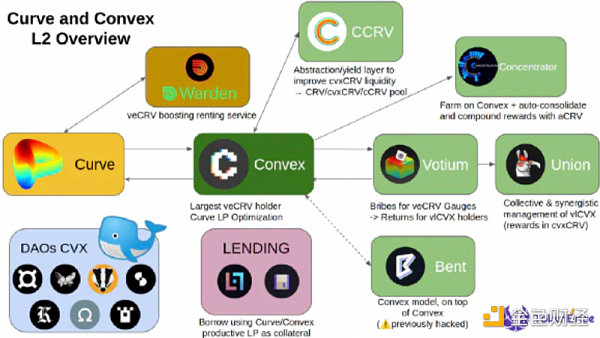

具體來說,有一些項目,如bribe.crv或Votium,是賄賂市場,用戶選擇他們希望委托的veTokens的項目,并因此獲得回報。

賄賂是一種古老的機制。而到目前為止,veToken模式是唯一一個完全接受這種機制并可信地使用它的模式。

除了賄賂的道德方面之外,事實上每個人都可以知道誰在提供什么賄賂,誰是接受賄賂的用戶,并且每個人都遵守相同的規則,即使沒有人信任彼此。只有區塊鏈(以及擴展的 veToken)允許這種事情。

正如文章開頭所提到的,veToken 是去中心化交易平臺 Curve 上首次提出和應用的。

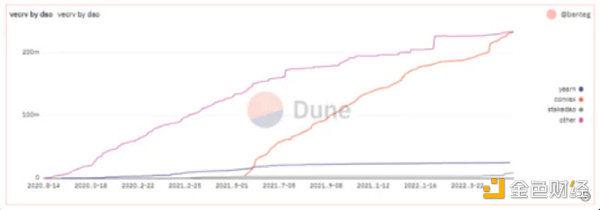

當veCRV在2020年推出時,該系統受到了加密貨幣社區的嚴厲批評,因為與其他去中心化金融代幣相比,代幣的發行量非常大,同時,Curve在2020年8月引發了爭議,因為Curve的創始人持有該協議71%的投票權。

然而,在2021年期間,veToken在一個被稱為Curve Wars的事件中充分發揮作用。

規則很簡單:積累盡可能多的veCRV,以增加從Curve獲得的收入,并影響協議的治理,使其有利于自己。然后重復這個循環。

聲音 | V神:在沒有大型反DoS安全因素的情況下建立公鏈都是瘋狂的:V神在推特中稱,任何人在沒有大型反DoS安全因素的情況下建立公鏈都是瘋狂的。推特用戶John Galt@Brainvelli回應稱,收取燃氣費并不是真正的反DoS。你不能向普通用戶收取燃料費,他們不明白什么是燃料。我不是在談論txfees。我的意思是將區塊大小限制設置為區塊鏈理論上可以處理的幾倍,以防萬一有人想出一種聰明的方法來創建異常高負荷的事務。[2019/8/22]

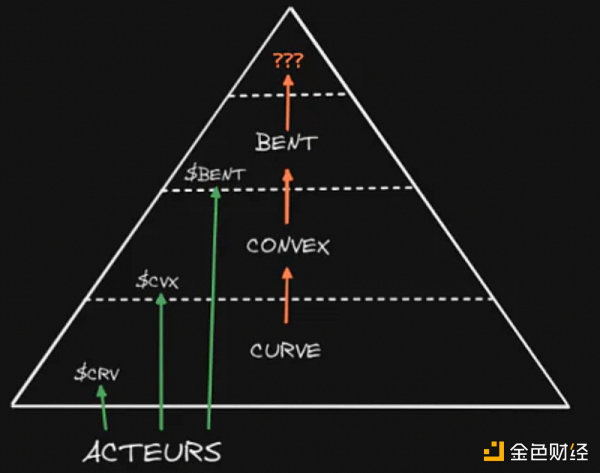

Curve創造了當今DeFi中最大的權力戰爭:幾十個DeFi項目參與了這場veCRV競賽,而且有十多個協議是專門為了在Curve Wars中發揮作用而創建的。

如果有興趣,TokenBrice是對它最了解的人之一

正是由于veToken機制,才有這么多行為者參與到這場權力斗爭中,因為與當時存在的絕大多數去中心化金融代幣相比,它提供了更先進的治理機制。

由于Curve Wars的出現,現在已經有幾十個去中心化金融項目采用了veToken。其中有Balancer、Frax finance、Yearn Finance、StakeDAO......有些項目甚至在考慮修改他們的治理代幣來采用這種模式,比如交易所平臺DYDX或穩定幣發行商MakerDAO。

聲音 | V神:應更重視數字貨幣的實際應用:V神于7月29日發推表示,他認為人們對BTC、ETH或是ETF都太過重視了,而卻沒有足夠重視另外一件事,就是讓人們如何更便捷地用銀行卡在街角商店小額購買數字貨幣。前者可以提高數字貨幣的價格,而后者則更有利于數字貨幣的實際應用。[2018/7/29]

這么多項目采用veToken的原因是,與傳統的治理代幣相比,它有很多優點。

首先,它增加了對協議的長期承諾。將代幣鎖定長達數年的簡單事實鼓勵用戶傾向于支持協議而不是他們的利益的決定。

此外,鎖定代幣的所有者在經濟上受到激勵以對協議決策進行投票。在這種情況下,定期舉行稱為“gauges”的投票,用戶投票支持 DAO 以獲得新代幣發行的津貼。同時,不投票的 veToken 持有者一無所獲。

在大多數去中心化交易平臺中,代幣可以劃分代幣所有者和用戶的利益。例如,在 Sushiswap 上,SUSHI 代幣質押者以及流動性提供者都從協議收取的費用中獲得收入。

這種劃分導致了一個問題:如果每個人都選擇質押 SUSHI,該協議則沒有流動性。另一方面,如果每個人都愿意提供流動性,代幣沒有價值,大投資者可以一次性購買所有代幣,從而壟斷治理。

使用 veToken,所有者在無法出售其代幣的情況下獲得收入,而流動性提供者如果擁有 veToken,則可以獲得更多回報。總而言之, veToken 正充分利用符合所有用戶的利益。

正如在 Curve Wars 中看到的那樣,并非所有參與的玩家都可以出售代幣,并可免費兌換的代幣數量非常有限。

因此,幾乎不可能購買超過 50% 的代幣并進行治理接管。

在發生災難情況(例如巨大的崩潰)時,一些代幣對收購毫無防御能力。最新的例子是 Terra 的 LUNA 代幣,其價值如此之低,以至于只需 1.8 億美元的 LUNA 就可以實現 51% 的攻擊。

大多數現有的治理代幣也容易受到這種攻擊,但 veToken 的設計使其無效。

即使某些參與者對 veToken 持狂熱態度(出于真正的原因),該模型在實踐中也存在一些顯而易見的弊端。

在發布時,流通的代幣很少,而且非常便宜。對于激進的參與者來說,這是從頭到尾建立壟斷治理的最佳機會。

這通常是 Curve 在 2020 年 8 月發生的情況,當時 Yearn Finance 積累了太多 veCRV。如果沒有 Curve 創始人的干預,Yearn 將擁有 Curve 的虛擬壟斷權,因此對所有協議決策擁有生死攸關的權利。

要正確啟動 veToken,必須有一個良好的初始分布,并擁有足夠數量的不同參與者,他們都有興趣參與其中。

今天,Yearn 并不控制 Curve,但此時有一個協議壟斷了 veCRV—Convex。

即使有良好的初始分布,也需要監控其長期演變,因為參與者擁有的代幣越多,從長遠來看,它對協議的控制權就越大。“賄賂”機制更是如此,它通過多種手段加速了玩家的統治。

正是由于這個過程,Convex 協議成功地壟斷了 Curve。而今天,DeFi 協議正在努力控制 Convex。

我們最終可能會陷入一個無休止的循環,當我們首先應該對金融進行去中介化時,協議會互相爭斗以爭奪控制主協議的權力……

代幣鎖定是一個雙刃劍的機制:當生態系統試圖獲得盡可能多的veTokens時,要找到大量的自助儲備變得非常困難。

因此,價格操縱非常容易實現,任何擁有被鎖定的veTokens的人如被宰羔羊。

一些像 StakeDAO 這樣的協議提供了解決這個問題的“Liquid lockers”:你在平臺上質押一個 veToken,并獲得一個具有鎖定 veToken 優勢的交易對手,但它可以隨時撤回。這是一個非常有趣的解決方案,但效果仍需觀察。

以上是 veTokens 的全部內容。本文主要圍繞 Curve 展開討論,因為它是最具代表性的案例。即使 Balancer 或 QiDAO 等其他協議的工作方式可能不同,但機制仍然相似。

veToken 不是靈丹妙藥,但它仍然是一個比大多數現有代幣經濟學更復雜、優化的模型。一方面,veToken 的實用程序允許調整絕對所有參與者的利益,另一方面,veToken 提供更適合真實金融世界的機制。

如果目前去中心化金融中出現了幾十個 veToken 模型,則證明它解決了 DeFi 協議治理中的“關鍵問題”。任何采用 veToken 的協議的愿望都是在其上重現 Curve Wars。

如果 veTokens 的平均鎖定時間成為一種衡量單位,甚至成為一種營銷論點,這也就不足為奇了。然后,隨之而來的濫用行為,比如制作一個只能鎖定 25 年的 veToken。

veTokens 在一定程度上是可靠的,但一般的代幣經濟學也不容忽視, 如GMX 或 Platypus 這樣的替代模型,基于時間的機制并且運轉良好

Vitalik Buterin

個人專欄

閱讀更多

金色財經

去中心化金融社區

0x阿走

深潮TechFlow

區塊鏈騎士

DeFi之道

1435Crypto

OneBlock Community

元宇宙之道

CT中文

巴比特資訊

Tags:TOKENKENTOKTOKESlash TokenSignal TokenKUN tokenBitcoin Volatility Index Token

文:@TheChicagoVC多年來,加密社區一直在說“機構來了”……很長一段時間,我們都錯了。現在,在熊市的深處,越來越明顯的是,機構確實來了.

1900/1/1 0:00:00作者:Amber Group19 世紀初,邁爾·羅斯柴爾德(注:歷史上最有影響力商人之一,「國際金融業之父」)的五個兒子以法蘭克福為起點進行業務拓展.

1900/1/1 0:00:00原文標題:《Web2.0 實用商業項目 Web3.0》Web2 指的是眾所周知的互聯網版本。一個在互聯網公司掌控下提供服務來交換個人數據的互聯網。Web3 指的是在區塊鏈上運行的去中心化應用.

1900/1/1 0:00:00前言: Jonas是瓜哥面基過的小伙伴,認識有一段時間了,都是從金融行業轉型到WEB3的從業者,大家一起多次深入溝通討論過鏈游的方方面面.

1900/1/1 0:00:00▌加密貨幣交易所Huobi將退市HUSD穩定幣金色財經報道,Huobi Global將于10月28日退市與美元掛鉤的穩定幣HUSD,并將用戶的資產轉換為Tether(USDT).

1900/1/1 0:00:00基礎業務正在增長并收到付款--如何將創造的價值計入代幣實體,以便代幣持有人能夠從基礎業務的現有或未來成功中獲益?有哪些不同的機制來累積價值,它們的優點和缺點是什么?本文通過代幣價值累積的三步驟.

1900/1/1 0:00:00