BTC/HKD+1.15%

BTC/HKD+1.15% ETH/HKD+0.35%

ETH/HKD+0.35% LTC/HKD+2.53%

LTC/HKD+2.53% ADA/HKD-2.03%

ADA/HKD-2.03% SOL/HKD+2.74%

SOL/HKD+2.74% XRP/HKD-1.3%

XRP/HKD-1.3%原文標題:FTX’s Balance Sheet Was Bad

原文編譯:Leo,BlockBeats

有太多想要說的,但我要從 Serum 開始。

如果一家陷入困境的公司在申請破產前的幾天時間向潛在投資者求助,并將資產負債表發送給這些投資者,以便他們考慮是否投資,但并未獲得資金,該公司隨后申請破產,那么其資產負債表當然不會好看,這不是一種與最初「堡壘式」資產負債表相匹配的狀態。

即使是破產,也會引起一系列更糟的連鎖反應,Sam Bankman Fried 的 FTX 資產負債表在上周(周五申請破產之前)發給潛在的投資者時數據非常糟糕,這份關于 FTX 的 Excel 表里面仿佛充滿了「鬼魂怨靈」,如果你盯著這份表格看得太久,你會發瘋的。

英國《金融時報》的 Antoine Gara、Kadhim Shuber 和 Joshua Oliver 上周六報道:

「《金融時報》獲取的投資材料顯示,在 SBF 破產前一天,FTX international 僅持有 9 億美元易出售的資產,而負債高達 90 億美元。」

上周四在 FTX international 資產負債表上列出的流動資產中,最大的一部分是由 SBF 個人機構所持有的 4.7 億美元 Robinhood 股票,該機構沒有在上周五的破產申請文件中列出(其中包括 134 家公司實體)。」

看起來很糟,但不知為何變得越來越糟。

《金融時報》獲悉的一份列出 FTX international 資產負債表上指出了導致 SBF 破產的問題。它提到了上周日 50 億美元的提款,以及一個被描述為「隱藏的、內部標簽很差的法幣賬戶(fiat@)的 80 億美元負資產記錄。」

根據表格,FTX 的絕大多數記錄資產要么是非流動性的風險資本投資,要么是沒有廣泛交易的 token,這些數字「是粗略的數值,可能略有出入;當然也有可能出現拼寫錯誤等。隨著時間的推移,交易的進行,它們也會發生一些變化。」

該表格顯示,FTX Trading 的資產總計為 9 億美元的「流動性」資產,55 億美元由 token 組成的「流動性較差」資產,以及 32 億美元的非流動性私人股本投資。還有一個名為「TRUMPLOSE」的 700 萬美元控股。盡管比特幣負債高達 14 億美元,但沒有列出任何比特幣資產。

盡管這一切都很糟糕,但它并不能讓你接受這份「FT Alphaville」公布的所謂的 FTX 資產負債表,與其說它是一份資產負債表,不如說是一份包含著倉促道歉的清單。如果你輕易地將「流動性」、「流動性較差」和「非流動性」資產與「可交付」價值相加(截至上周四),減去負債,確實會算出約 7 億美元的正凈資產 (資產約 96 億美元,負債 89 億美元),但還有一個「隱藏的、內部標簽很差的法幣賬戶」,余額為負 80 億美元。

我并不認為應該從凈資產中減去這個數字——盡管我不知道這個資產負債表應該如何計算!沒關系。如果你試圖通過「隱藏、內部標簽很差的帳戶」計算一個資產負債表的金額,微軟的 Clippy 會出現在你面前,瘋狂地告訴你——不能對標記為「隱藏、內部標簽很差的帳戶」的單元格中的數字進行普通運算。這些數字與普通數字相加減的結果不是數字,這是在犯罪!

LUNA崩盤之后持有少于10枚BTC的地址份額從3.72%增加到17.54%:金色財經報道,據Glassnode數據顯示,在LUNA崩盤之后,持有少于10枚BTC的地址增加了持有量,它們在流通供應中的相對份額從3.72%增加到17.54%,相當于增加了3.82%至79萬枚BTC。[2023/6/14 21:36:09]

但下面這段話會把我逼瘋:

「截至上周四,該公司最大的資產是價值 22 億美元的 Serum(token 為 SRM)。數據提供商 CryptoCompare 的數據顯示,周六 SRM 的市值為 8800 萬美元,這表明如果在市場上出售,FTX 所持 SRM 的價值將大大降低,CryptoCompare 的數據考慮了 token 的流動性。

細看一下資產負債表,最大的「可交付」數字:2,187,876,172 美元的 SRM,在這之前其價值 5,430,110,335 美元(「本周之前」指上周之前——「11 月 8 日之前」,11 月 8 日,FTX 的問題暴露后,與 FTX 相關的一切都崩盤了)。

截至 14 日上午 11 時左右,CoinMarketCap 顯示,SRM token 的價格為 0.25 美元,「市值」約為 6500 萬美元,「完全稀釋市值」約為 25 億美元。上周四,當資產負債表出現時,這組數據可能會高出一點——比如每個 token 0.35 美元到 0.40 美元。上周二,在 FTX 垂死掙扎期間,比特幣價格暴跌;在此之前,SRM 的交易價格在 0.80 美元左右。大概來看,FTX 坐擁 SRM 完全稀釋市值的三分之二,大約是其基本市值的 20 倍。

加密市場中,市值是(如 CoinMarketCap 所言)「加密貨幣流通供應量的總市值,類似于股票市場的自由流通股市值」,而完全稀釋的市值是「流通供應量達到最大時計算出的市值」。如果例如某公司創建一類 token,總供應量為 100 億的,并保留它們,然后向外部投資者出售 100 萬個價值 1 美元的 token,然后 token 的市值是 100 萬美元,而完全稀釋的市值是 100 億美元 (1 美元乘以 100 億總額),發布公司的剩下的 99.99 億個 token 實際上會有一個值,在數學上來說確實是 99.99 億美元。我們稍后討論這點。

什么是 Serum,Serum 是一種「去中心化交易協議,為去中心化交易帶來高速和低交易成本」,在 Solana 鏈上運行。此外,SRM 是 Serum 的效用和治理 token。如果你把 SRM 放在你的錢包里,你就可以在交易 Serum 協議的費用上獲得折扣。此外,當協議收取交易費用時,它會使用一部分費用來購買和銷毀 SRM。結果是 SRM 的功能很像 Serum 中的股票:如果 Serum 項目表現良好,大量去中心化交易在其交易所內發生,那么它將收取大量的費用,并使用這些費用購買 SRM,這將推高 SRM 的價值,讓 SRM 的投資者變得富有。(SRM 的投資者也可以投票決定 Serum 的運營方式。)如果你看好 Serum 作為一個業務,作為一個去中心化加密交易平臺,那么你應該購買 SRM,因為 SRM 大致上是對該業務現金流的要求。

Bernstein:FTX的崩盤更像是安然而不是雷曼:金色財經報道,Bernstein周一在一份研究報告中表示, FTX 和 Alameda Research的崩潰對加密行業的中心化金融 (CeFi) 部分影響最大。部分加密生態系統受到了此次事件的影響,但并非整個行業。

Bernstein表示,需要區分加密貨幣中的中心化托管參與者,即交易所、托管人和加密銀行,因為這是監管即將到來的地方。這將涉及有關維持儲備金和統一會計核算的規定。政府和監管機構也可能會加強對監管較寬松的離岸交易所的審查。

此外,該報告稱,與雷曼兄弟相比,FTX感覺更接近安然。[2022/11/15 13:09:04]

關于 Serum 協議,有一條至關重要,那就是它是由 FTX 和 Alameda Research 創建和推廣的。Alameda Research 是隸屬于 FTX 的加密對沖基金,也是由 SBF 創建的。FTX 是一個中心化的加密交易平臺,但許多加密領域的人不相信中心化的交易平臺(出于某些原因!),他們更喜歡在去中心化的交易平臺進行交易。Serum,以一種松散但有意義的姿態,成為了「FTX 的去中心化交易平臺」。

回到上面的話題,一家公司創建一類 token,大量 token 留給自己,并向公開市場出售少量 token。約 3% 的 SRM 值是是由公眾持有,或在交易所交易。另外的 97% 中大約有三分之二被 FTX 和 Alameda 持有。

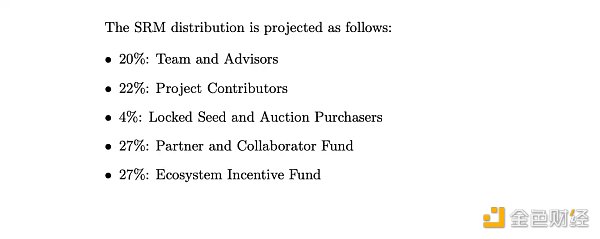

他們是怎么得到 SRM 的?你可以看看 SRM token 分配圖,但主要的一點是他們不是在公開市場上以現金形式購買的。FTX 的資產負債表上說,「在本周之前」,它持有 54 億美元的 SRM,這并不意味著 Alameda 或 FTX 花費 54 億美元的現金(他們自己的、他們的投資者的、他們的客戶的或任何人的),并在公開市場上購買了大量 SRM token。作為 Serum 協議的最初支持者,他們以免費獲得了所有的 SRM token(大概他們支付了一些啟動成本)。

暫時忽略這個夢魘般的資產負債表,想想 FTX 的資產負債表本該是什么樣的。從概念上講,客戶給你錢——顯然是大約 160 億美元的現金、無相關 token 等——然后你為他們保留這些錢。最簡單的邏輯,你保持客戶的錢完全按照他們給你的價值形式:某人存入 100 美元,你為他保留 100 美元;某人存入 1 個比特幣,你為他保留 1 個比特幣。原因我們已經討論過了,合法地操作!但 FTX 并不是這樣運作的,你也可以想到一些更復雜的資產負債表,其中一些客戶的大量資金和 token 貸給了另一些客戶。但總的來說,你的資產負債表仍然大致是這樣的:

負債:客戶給你的錢,你欠他們的;

資產:你用這些錢買的東西。

最基本的問題是,這種不匹配有多嚴重。比如:

Pantera Capital CEO:長期看好加密貨幣,但未來幾個月市場或進一步“崩盤”:6月30日消息,Pantera Capital首席執行官Dan Morehead表示,美聯儲長期以來一直在犯嚴重的錯誤,這些錯誤現在對加密貨幣市場產生了影響,可能會發生進一步的“崩盤”。

他表示:“未來一兩個月可能還會有更多破產的杠桿實體,每個實體都會給對手方留下一系列問題。”

Morehead還透露,他的公司在5月底將相當大比例的資產投資于比特幣,一旦市場“明顯”找到底部,該公司可能會考慮撤出比特幣,轉而投資風險更高、回報更高的山寨幣。他繼續表示,盡管Pantera長期看好其中幾個項目,但在市場低迷期間增加了比特幣配置,以降低下行風險。(U.Today)[2022/6/30 1:42:19]

160 億美元負債和 160 億流動性美元計價資產;

160 億美元負債和 160 億美元的 BTC 資產——不理想,風險很大,但在宏觀上是可以理解的;

160 億美元的負債和你在市場上花 160 億美元買的「魔豆」?非常糟糕;

160 億美元的負債和資產大部分都是你自己發明的、零成本獲得的魔豆?忽略魔豆的價值,錢都去哪兒了?那 160 億美元去哪兒了?如果在 Serum 上投入 50 億美元的用戶資金,那太爛了,但 FTX 沒這么做,也不可能這么做,因為當時并沒有 50 億美元的 SRM 可供購買。FTX 把客戶的錢投入到一些尚未明晰的「黑洞」之中,然后說:「我們確實有價值 50 億美元的 SRM token,很了不起吧?」不是這樣的!

很簡單的一點,FTX 持有的 SRM(上周為 22 億美元,之前 54 億美元)不可能以 22 億美元的價格出售。FTX 的 SRM 儲備遠遠超過整個市場 SRM 得流通供應。如果 FTX 試圖在一周、一個月或一年的時間里把它們賣到市場上,就會淹沒市場,導致價格暴跌。也許為他們賺到幾億美元。但我認為巨量 SRM 的現實價值應該接近于零。這不是對 Serum 的評論:這是對「藏匿物」規模的評論。

但我確實想評論一下 Serum,因為 SRM 并不是 FTX 因某種原因而陷入困境的 token;SRM 是 FTX 制造的 token。一個松散但合理的類比——Serum(協議) 是 FTX 的去中心化交易子公司,而 SRM(token) 是該子公司的股票。有一小部分股票公開交易,但基本上由其母公司 FTX 持有。少量流通股的公開市場價格肯能通過子公司價值來評判。但在現實世界中,子公司的價值與 FTX 整體業務的價值緊密相關。如果每個人都覺得「是的,FTX 是一個很好的交易平臺,是安全加密交易平臺的龍頭」,那么 Serum 就很有可能受歡迎并盈利。如果所有人都覺得「FTX 是一個騙局」,那么 Serum 日子就很難了。

在這個節點上,FTX 正在售賣其 Serum 股份,以尋求救援融資,由于隱藏的內部標簽很差的帳戶,其巨大的儲備 Serum 只是「烤面包」而已!

分析師Willy Woo:由于三個主要原因,比特幣不太可能出現崩盤:比特幣在今年11月大幅上漲,目前其價格正在1.5萬美元上方鞏固。鏈上分析師Willy Woo表示,由于三個主要原因,比特幣不太可能出現崩盤。這三個因素是:從交易所流出的資金越來越多,“HODLer”越來越多,以及數據顯示投資者已經獲利回吐。(Cointelegraph)[2020/11/7 11:56:33]

這聽起來熟悉嗎?這與我上周談到 FTT 時大同小異,FTT 是 FTX Cex 的應用 token,我曾寫過:

FTX 發行一個名為 FTT 的 token,該代幣的屬性是讓你有權利享受一些折扣,但其主要的屬性是,FTX 定期使用其利潤的一部分回購 FTT 代幣,這使得 FTT 有點像 FTX 的股票:FTX 的利潤越高,FTT 的價格就會越高。但它不是 FTX 的股票——實際上 FTX 是一家公司,擁有股票,風險資本家購買了它,但它很像 FTX 的股票,FTT 是對 FTX 未來利潤的押注。

我曾寫關于 FTX 可能將大量客戶資金借給 Alameda 并將 Alameda 的 FTT token 作為抵押品的報道:

如果你認為 token 是「類似于股票」,而你認為加密交易平臺是證券經紀交易商,那你的想法太離譜了。假如你去一家投資銀行說「借給我 10 億美元,我將用你 20 億美元的股票做抵押」,他們會拒絕并認為你是在鬧事。問題在于,這是一種錯誤操縱風險的行為,(至少在某些時候,也是非法的)如果人們開始擔心投資銀行的財務狀況,它的股票就會下跌,這意味著它的抵押品將會貶值,這意味著它的財務狀況將會惡化,這意味著它的股票將會下跌,如此下去進入死亡螺旋。

上周,令我震驚的是 FTX 的主要資產之一——它能夠支付客戶余額的主要資產之一——是它剛制造的 token。但我錯了!這是它制造的兩種 token!(本周之前)FTX 最大的兩項資產余額分別是 59 億美元的 FTT token (按上周四崩盤后價格計算為 5.53 億美元) 和 54 億美元的 SRM token(崩盤后為 22 億美元)。FTX 欠客戶的大約三分之二的錢是由它自己編造的 token 支持的。

第三大資產是 SOL,,Solana 鏈的 token。Solana 不是 FTX 制造出來的東西,它獨立于 FTX 而存在。但它肯定與 Alameda、FTX 和 SBF 有關;他們是 Solana 生態系統的主要支持者。并不是說 Solana 是「FTX 的區塊鏈」,但其實它有一點像是,這里也有錯誤操作風險的行為。

另一項大資產是價值 6.16 億美元的 MAPS 代幣 (「上周之前」為 8.65 億美元)。MAPS 是 Maps.me 2.0(這是 Serum 的衍生品,也是由 FTX 發行)的 token;根據 CoinMarketCap 14 日上午 11 點左右的數據,其市值約為 300 萬美元。同樣,FTX 持有的 MAPS 是市場上實際可交易 MAPS 總價值的 200 倍。這是與 Serum 大致一樣,盡管規模較小(資產負債表上有很多類似的東西:彭博社的 Annie Massa 今日報道了這些項目,點擊了解)。

分析師:比特幣已經崩盤 將暴跌至2000美元:美國財經網站MarketWatch的專欄作家霍華德·戈爾德(Howard R. Gold)刊文稱,比特幣目前的趨勢是顯而易見的——下跌、下跌、下跌。比特幣的價格能下跌到什么程度?關于這個問題,我們可以從歷史中獲取經驗。世界上最大的股票市場泡沫破裂之后的市場崩盤導致了股票價格暴跌80%到90%。在互聯網泡沫破裂之后,納斯達克綜合指數最終損失了其80%左右的價值,日本的日經225指數也是一樣。美國股市在1929年崩盤之后,道瓊斯工業平均指數暴跌了90%。80%的跌幅將會使得比特幣的價格來到4000美元,而90%以上的跌幅將會使得比特幣的價格下降到2000美元或者是更低的水平。[2018/1/24]

按整數算,FTX 上周四的資產負債表顯示,客戶負債約為 89 億美元,而上周崩盤前的資產價值約為 196 億美元,崩盤后的資產價值約為 96 億美元(根據 FTX 的數據,截至上周四)。在所謂的 196 億美元資產中,約 144 億美元是與 FTX 相關的 token(FTT、SRM、SOL、MAPS)。只有 52 億美元的資產(89 億美元的客戶負債)大概屬于正常的金融資產。(即便如此,這也主要是流動性較差的風險投資;只有大約 10 億美元是流動現金、股票和加密 token——其中一半是 Robinhood 的股票)。FTX 出事之后,可以預見的是,與 FTX 相關的東西都崩盤了。上周四公布的資產負債表對 FTT、SRM、SOL 和 MAPS 資產的估值合計為 43 億美元,這個數字仍然過高。

我并不是說 FTX 的所有資產都是虛構的。這份爛透了資產負債表列出了美元和日元賬戶、穩定幣、無關聯 token、股票、風險投資等,所有這些都不是由 FTX 創建或控制的。這份資產負債表反映了上周末 50 億美元客戶外流后 FTX 的狀況;大概是 FTX 耗盡了流動性更強的正常資產 (比特幣、美元等) 來滿足這些提款,所以剩下的都是「阿貓阿狗」。然而,令人驚訝的是,FTX 分發給潛在救援者的資產負債表大部分是由它自己編造的東西組成的。它的資產負債表主要是由它自己編造的東西組成的!這(瞎編)不是資產負債表的正常運作方式!不是的!

Fine,這就是加密貨幣的運作方式。這聽起來可能很熟悉,不僅與我們上周談到了 FTT 相似,還與今年早些時候談到的 Terra 和 Luna 相似。Terra 是一個由 Do Kwon 運營的區塊鏈系統,它通過出售與美元掛鉤 token——TerraUSD——籌集了數十億美元,這些 token 被認為是保值的,因為它們由 Kwon 創造的另一種 token LUNA 支持。有一段時間,人們認為 Terra 生態系統很有前途,所以 LUNA 價值很高,所以 Terra 可以到處說它的 TerraUSD token 非常安全,因為數十億美元的 TerraUSD「債務」由數十億美元的 LUNA 擔保。然后有一天人們改變了主意,LUNA 崩了,所以 TerraUSD 沒有了支持,整個市場崩了。FTX 的情況與此不同,但也有相似之處。TerraUSD「債務」——在這里由 FTX 的客戶余額扮演;LUNA 的角色由 FTT 和 SRM 扮演。這兩件事中,人們對企業失去了信心,事實證明,這些債務沒有任何實際支持。

或者這聽起來很熟悉,或者這聽起來可能很熟悉,因為 SBF 去年在彭博的《Odd Lots》播客中對我說了這句話(現在那期博客已經「聲名遠揚」了)。我問他一個關于流動性挖礦的問題,他回答說:

你從一家制造空盒的公司開始,在實踐中,他們可能會把盒子裝扮成改變生活、改變世界的協議,比如,它將在 38 天內或其他時間內取代所有大銀行。但它所做的事情基本可以忽略或者假裝它什么都沒做,這只是一個盒子。所以這個協議是什么,它被稱為「協議 X」,它是一個盒子,你需要一個 token。

所以你有這個盒子,它有點蠢,但就像終極游戲一樣,對吧?這個盒子顯然價值為零,但另一方面,如果每個人現在都認為這個盒子 token 的市值約為 10 億美元,那就是人們對它的定價,那么就有了一定的市值。每個人都會按市值計價。事實上,你甚至可以為此融資,對吧?你把 X token 放在借貸協議中,然后用它借入美元。如果你認為它的少于總量的三分之二,你甚至可以放一些進去,把美元拿出來。永遠不要把錢還回去。你最終會被清算。從某種意義上說,這有點像真正的可貨幣化得東西。

事實證明,這個盒子是 FTX(和 Serum)。這看起來像是一個改變生活、改變世界的公司,將取代所有的銀行。它有 tokenFTT(和 SRM),市值達數十億美元。你甚至可以為它融資,或者 FTX/Alameda 也可以:他們可以把 FTT(和 SRM)token 放在盒子里,然后把錢拿出來(從顧客那里)。他們可以把美元拿出來,你知道的,永遠不會把美元還給別人。他們最終被清算了。這些 token,FTT 和 SRM,在某種意義上有點像真正的可貨幣化的東西。但在其他意義上——不是!

在上一章中,我試圖捕捉 FTX 資產負債死亡螺旋至破產時的問題。但是,正如我所說,這個賬戶中缺少了一些重要的東西。缺的是錢,是 FTX 在某個時刻擁有大約 160 億美元的客戶資金,但其大部分資產都是它自己創造的 token。它沒有為這些 token 支付 160 億美元,甚至 10 億美元都不到。錢存進來了,但當客戶來到 FTX,撬開保險箱的門時,他們發現的只有滿箱的蛛網和 Serum。錢去哪兒了?

我不知道,但主線故事似乎是 FTX 把錢給了 Alameda,Alameda 輸光了。我并不確定這里的操作順序。最合理的解釋是,Alameda 先是虧了錢,在今年春夏加密市場崩潰期間,Alameda 花錢支持其他倒閉的加密公司,然后 FTX 轉移客戶資金支持 Alameda。Alameda 再也沒有把錢賺回來,最終所有人都注意到錢不見了。

所以路透社上周報道:

據兩位知情人士透露,至少有 10 億美元的客戶資金從崩潰的加密交易平臺 FTX 中消失

知情人士透露,該交易平臺的創始人 SBF 秘密地將 100 億美元的客戶資金從 FTX 轉移到 Alameda Research

他們說,這份巨額資金中的很大部分已經消失。《華爾街日報》上周末報道:

據知情人士透露,Alameda Research 和 FTX 高層知道 FTX 將客戶資金借給了 Alameda,以幫助其償還債務

知情人士稱,加密對沖基金三箭資本(Three Arrows Capital)6 月倒閉,給 Voyager Digital 等加密經紀商帶來了損失,Alameda 面臨著貸款人的大量催繳

香港時間周三晚些時候,Alameda CEO Caroline Ellison 在與 Alameda 員工的視頻會議上表示,據知情人士透露,她、SBF 和另外兩名 FTX 高管 Nishad Singh 和 Gary Wang 都知道向 Alameda 發送客戶資金的決定

知情人士表示,Ellison 在電話中表示,FTX 利用客戶資金幫助 Alameda 償還債務

知情人士表示,Alameda 曾貸款為非流動性風險投資提供資金

到這里,我們純粹處于推測階段,但你可以想象到其中可能會發生的多種情況:

1. 今年早些時候,加密市場的價格和公司都出現了暴跌,Alameda 發現了一個巨大的機會,它動用了盡可能多的資金,以極低的價格購買大量資產,但由于處于加密寒冬,該公司無法動用大量資金,而且還不斷接到貸方的催繳,因此,Ellison 和 SBF 商議后決定,他們不能放過這個機會,利用 FTX 客戶的資金來處理。他們會在短時間內通過不虧損的交易大賺一筆,然后連本帶利地償還客戶的資金。然后,故事的結局很悲——但可以理解,如果你在一個監管寬松的行業里經營一家不透明的企業,客戶把他們的錢托付給你,你用這些錢進行你認為利好的賭局,但是賭輸了,這種情況有時會發生。

2. 今年早些時候,加密貨幣價格暴跌,Alameda 陷入了困境并虧損了很多,還面臨著貸方的催繳,Ellison 和 SBF 意識到,如果沒有資金援助,Alameda 將會破產,因此他們動用 FTX 客戶資金來支撐 Alameda,并堵上于贖回權。這個故事和前一個沒有太大的區別,雖然更糟,但也很可以理解。這是此類事情典型的處理方式,為什么有人會使用客戶資金默認假定。沒有人想要失敗,沒有人想要承認他們損失了錢,如果有一個監管不嚴的「錢罐」,他們可以拿來用于掩蓋損失,有時他們會這樣做。

3. 加密貨幣的價格和公司在今年早些時候崩盤,FTX/Alameda 說:「我們處于一個信心主導的行業,如果這些公司崩潰,那么投資者就會對 crypto 交易平臺失去信心,這對我們的業務不利。」要么以一種好的、希望加密貨幣繁榮的方式,要么以一種壞的方式,或者兩者兼得。所以他們用客戶的錢來救助這些公司。這是一段我和 SBF 在 7 月份的彭博加密峰會上討論這種方式可能性的視頻,他在視頻中說:「我們有一個明確的救助原則,就是為了保持加密生態系統的健康,我們在做這件事的過程中損失了相對較少的資金」。如果這樣做能提高人們對加密貨幣的信心,Alameda/FTX 愿意出錢救助其他公司。當然,其中沒有談到 FTX 會用客戶的錢做這件事的可能性。

4. 加密貨幣價格和公司在今年早些時候暴跌,FTX/Alameda 發現了一個廉價獲取新客戶存款的機會,并將其用于不法行為。比如,你為某個破產的加密借貸平臺的股權支付零美元,你將客戶轉到 FTX,你將隨意套現這些錢,假設大多數人會信任 FTX(他們的救世主)而不套現,然后就可以用他們的存款為你瘋狂的投機提供資金。如果 FTX/Alameda 已經因為某些不法目的使用了客戶存款,并損失了大量資金,那么獲得更多的客戶存款將是維持這個壞循環的一種方法。

5. FTX/Alameda 將客戶的錢投入到奢華的生活方式中。這一點在這里似乎不太可能——他們睡在辦公室的豆袋椅上,但這通常是丟失客戶資金的一個非常常見的表面現象,你需要一些會計工作。

6. FTX/Alameda 將客戶的錢引向了有效的利他主義。SBF 似乎慷慨地資助了許多有效的利他主義慈善機構、人工智能和流行病研究、民主黨候選人等。資產負債表上有一個 5 億美元的項目是「Anthropic」,是對一家人工智能安全公司的風險投資。在此前彭博加密峰會上,我問 SBF:「你從事的行業是把錢從那些人(不會把錢用在投機上的人)那里轉移到動物慈善機構、流行病研究和拜登。這種觀點是太憤世嫉俗了,還是一點都不憤世嫉俗,還是怎樣?」假設 FTX 和 Alameda 通過運營加密交易平臺和做市商賺取了大量的費用和價差,所以他們合理得從諸多客戶那里拿到錢,并將其用于慈善事業。但「不夠憤世嫉俗」可能是正確答案。

區塊律動BlockBeats

媒體專欄

閱讀更多

Zixi

金色財經 Willis

金色早8點

鏈茶館

道說區塊鏈

Dorahacks

Web3筆記

PANews

老雅痞

比推 Bitpush News

Tags:FTXTOKTOKEKENGLYPH Vault (NFTX)imToken錢包app下載OKC Tokenkraken交易平臺可以提現嗎

2022 年已經步入了尾聲。回看過去的這一年,幣價持續走低,鏈上數據大幅縮水,FTX、三箭、Terra 等曾經叱咤風雨的巨無霸們也已轟然倒下,下行與墜落似乎成為了行業的“主旋律”.

1900/1/1 0:00:00單筆 6100 萬美元清算、單筆 53 億美元轉賬、單筆 MEV 捕獲 330 萬美元...2022 鏈上遠比以往瘋狂,我們見到了單筆超 6000 萬美元的清算.

1900/1/1 0:00:00隨著元宇宙未來發展前景日益清晰,各地政府對產業發展扶持力度不斷增強。越來越多的地方政府結合各自優勢,圍繞元宇宙產業鏈各關鍵節點全面發力.

1900/1/1 0:00:00原文作者:Placeholder VC 合伙人,Chris Burniske12 月 30 日.

1900/1/1 0:00:00撰文:korpi 編譯:深潮 TechFlow從價格上看,這段時間相當無聊,BTC 在很小的價格范圍內波動......這是風暴前的平靜?加密貨幣波動率指數(CVI)幾乎在歷史最低.

1900/1/1 0:00:00作者:Asher zhang10 月 18 日,公鏈 Aptos 宣布已正式上線主網「Aptos Autumn」,消息一經公布.

1900/1/1 0:00:00