BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.45%

LTC/HKD-0.45% ADA/HKD+1.83%

ADA/HKD+1.83% SOL/HKD-0.3%

SOL/HKD-0.3% XRP/HKD+2.88%

XRP/HKD+2.88%

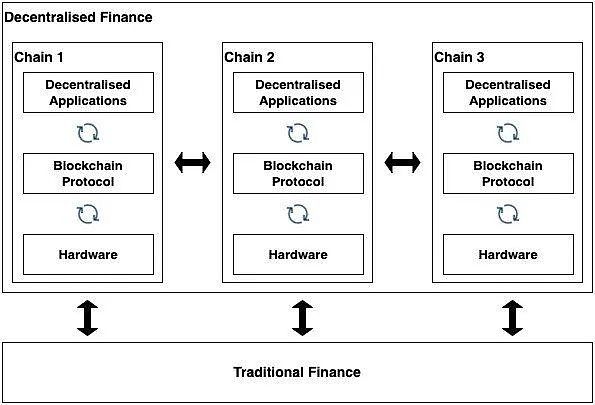

本文以DeFi生態系統:原語和技術堆棧中介紹的技術概念為基礎,概述了由該技術創建的新價值渠道。通過聚焦于單個EVM鏈中的價值流,來提供一個框架來識別下面三者之間的價值流:

傳統金融和去中心化金融

EVM兼容鏈

同鏈上的dApp?

通過這個概念性概述,可以為更深入地研究在各種DeFi原語混合和匹配的情況下,價值是如何在生態系統級別上創建/重新分配的。DeFi領域中的價值是通過將不同的原語堆疊在一起逐步構建的。我們必須認識到DeFi堆棧就像它最薄弱的環節一樣脆弱,因此必須相應地管理風險。

與任何其他市場一樣,價值流由三方協調:

供應方:提供資源以換取相應費用的用戶。除了交易的標準資產(即法幣、代幣等),供應商還可以提供數據甚至硬件租賃等資源。

需求方:通過補償賣方的機會成本來獲得資源的用戶。買方承擔收購費用的原因有多種,從資源利用到對資產未來價格的投機。

服務提供商(即協議):交易的推動者,為買賣雙方提供便利而收取一部分交易價值。就 DeFi 而言,這是指各個協議及其各自的智能合約。?

OKX Ventures Q1總結:NFT市場交易量環比增長137.04%至47億美元:4月5日消息,OKX Ventures發布2023年Q1總結表示,2023年Q1鏈上數據回暖,Layer 2市場日趨成熟,由于Ordinals協議帶來了NFT用例,比特幣網絡的季度費用達到了2021年Q4以來的最高水平。

此外,2023年Q1 NFT市場交易量快速增長,增長137.04%至47億美元,為2022年Q2以來的最高水平。但由于Blur的空投活動,導致OpenSea在2023年Q1失去了NFT市場主導地位。[2023/4/5 13:46:45]

需要注意的是,供需側因素不僅會在鏈內重新分配價值,而且還會激勵外部生態系統價值的流入/流出。這在鏈的早期尤其明顯,因為新用戶參與鏈上活動需要用外部資源轉移價值,以獲得鏈上資產。

關鍵的是,由于流動性的市場利益,金融價值往往具有壟斷傾向。因此,創建 一個活躍的價值轉移生態系統取決于實現基準水平的流動性,以刺激進一步的價值創造。考慮到這一點,我們現在可以開始構建我們的生態系統價值堆棧了。

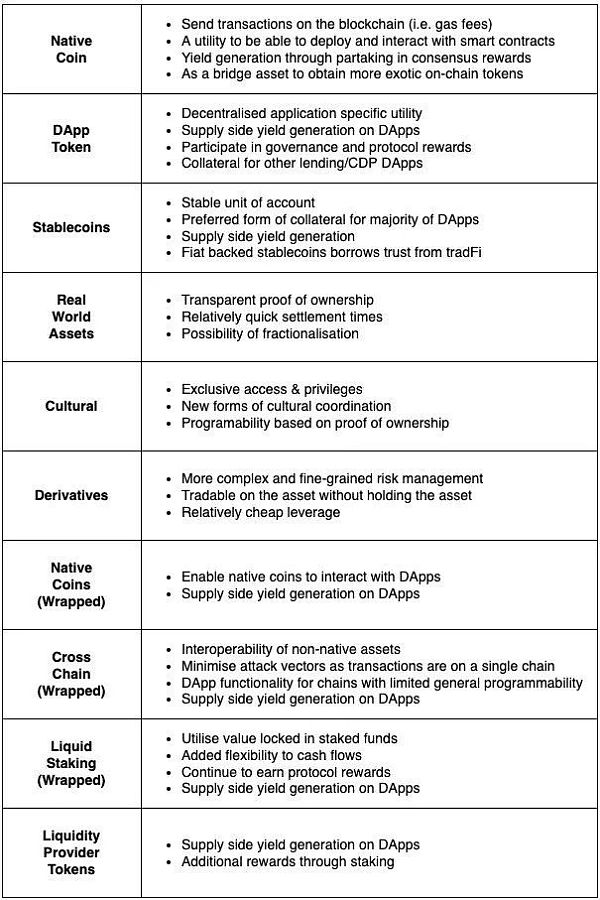

資產:價值創造

最基本的價值創造形式是通過鏈上代幣需求。在DeFi上下文中,這些將引用ERC20/721代幣,它指定了跨去中心化應用程序的代幣互操作性的標準接口。鑒于估值的主觀性,這里的重點放在了確定使代幣相對于另一種資產更有價值的關鍵用例。

DODO攻擊事件總結:已追回310萬美元,一周內恢復眾籌建池:3月10日消息,去中心化交易所DODO(DODO)公布了針對部分資金池被攻擊事件的進展,本次攻擊的主要原因是眾籌資金池合約初始化函數沒有防止重復調用,導致黑客重新初始化合約并通過閃電貸完成了攻擊。在此事件中共有三位參與者,一位黑客和兩個交易機器人,共有價值約380萬美元的資金受到攻擊,目前兩個交易機器人的所有者已經歸還了價值約310萬美元代幣。另外,價值約20萬美元的資金在中心化交易所被凍結,剩余價值約50萬美元的資金損失由DODO團隊承擔,所有資金將于24小時之內歸還。同時,已邀請了安全公司成都鏈安和慢霧科技進行新一輪代碼審計,預計一周內即可恢復眾籌建池功能。[2021/3/10 18:32:29]

盡管投機是引導市場走向“真實”價值的重要機制,但在這種情況下,投機是沒有幫助的,因為它不能直接洞察一項資產的相對可取性。因此,為了提高可讀性,本文忽略了基于投機的需求驅動因素。

代幣是否會導致鏈的凈現值取決于代幣的來源。為了發展生態系統,代幣必須通過外部資本獲得。為此,有一些類型的代幣,其用例激勵凈正向的內在價值流:

動態 | Block.one 發文總結 EOS 舊金山站黑客馬拉松:據 IMEOS 報道,Block.one 在 Medium 上發表了一篇名為《區塊鏈的“美麗靈魂” - 黑客環繞在舊金山》總結了 EOS 舊金山站黑客馬拉松的情況,此次共有 475 名參賽者參與 EOS Global Hackathon系列第四站。詳情可見原文參見。[2018/11/15]

對代幣的需求將基于每個人對上述用例的估值而有機增長。在介紹了為什么每個代幣都有價值之后,我們現在可以繼續探討價值的轉移方式。

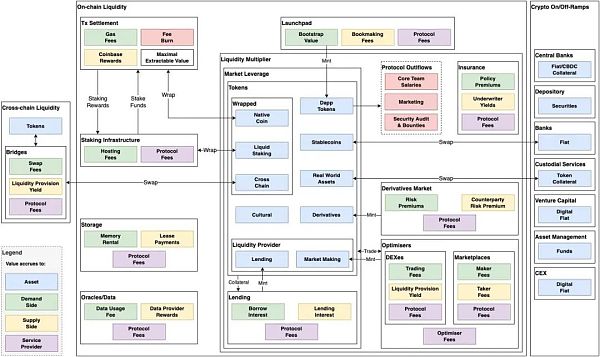

流動性:價值移動

上圖在一張圖片中總結了所有主要的DeFi價值流。考慮到DeFi的可組合性,上圖已經進行了一些簡化,但以上內容應該足以作為起點。上一節中的資產概述是開始從下往上構建我們的價值堆棧的基礎:

代幣

代表可交易代幣化價值的記賬單位。代幣的價值根據其用例而增加。代幣的市值是其價值的粗略衡量標準。代幣捕獲的所有價值都貢獻給了一個托管它們的凈現值基礎協議。

各幣種自歷史最高價格下跌比率總結:萊特幣創始人李啟威轉發有關各幣種自歷史最高價格(以美元計價)后價格下跌比率總結:其中,比特幣自歷史最高價已過去79 天,價格下跌 45%;以特幣自達到歷史最高價已過去51天, 價格下跌42%;Ripple自達到歷史最高價已過去61天,價格下跌76%;比特幣現金自達到歷史最高價已過去76天,價格下跌 72%;萊特幣自歷史最高價已過去77天,價格下跌46%;Cardano自歷史最高價已過去61, 78%;NEO自歷史最高價已過去49天,價格下跌45%;Stellar自歷史最高價已過去61天,價格下跌63%;Monero自歷史最高價已過58天,價格下跌28%;EOS自歷史最高價已過去52天,價格下跌59%;IOTA自歷史最高價已過去76天,價格下跌70%;DASH自歷史最高價已過去76天,價格下跌65%;NEM自歷史最高價已過去61天,價格下跌84%。[2018/3/7]

市場杠桿

通過抵押代幣,借貸市場能夠提供杠桿,從而提高資本效率。

借貸:代幣持有者將他們的休眠代幣提供給借貸協議,該協議為他們提供貸款利息,作為機會成本的獎勵。借貸需求驅動借貸利息,即借貸利息加上協議費用。??

流動性乘數

Sia團隊發布1月總結稱 SC1礦機表現獎勝過比特大陸的A3礦機:Sia團隊(SC云儲幣)創建的礦機生產商Obelisk剛發布1月總結,表示SC1和DCR1礦機按計劃進行研發中,表現將勝過比特大陸A3礦機,且能耗更低,并且透露Sia社區在考慮軟分叉,隔離使用比特大陸A3礦機的節點。1月17日比特大陸發布A3礦機,專挖Blake2b算法幣種,其中最出名的為SiaCoin(SC云儲幣)。Sia核心團隊對比特大陸一向持反對意見,認為比特大陸是一家極度貪婪不惜犧牲社區利益竭澤而漁的公司。按照Obelisk公布的工作計劃,3月可推出測試芯片,6月30日派發第一批訂單,8月31日派發第二批。SC現價0.038美元,跌幅為11.04%,總市值排名第28。[2018/1/23]

公開市場上的代幣互操作性可以形成深度流動性。代幣之間的價值再循環對于推動dApp的增長至關重要,因為它的用例依賴于代幣的可訪問性。

DEX:代幣持有者向DEX協議提供代幣,通過做市產生收益。買方會被收取交易費用,其中包括提供流動性收益和協議費用。

市場:一種更適合不可替代代幣的交易模型,其中信息發現至關重要。NFT將要價提供給協議,然后放在公開市場上售賣,等待有意愿的買家購買。為了方便起見,供應者和買家都可能被收取協議費。

衍生品市場:通過創建交易風險市場來產生次級價值。鏈上價值可以通過抵押衍生品合約直接放大,也可以通過融資利率市場間接放大。在第一種情況下,代幣持有者抵押他們的代幣以賺取買方支付的部分風險溢價。另一方面,雙方都支付風險溢價,以便從代幣價格的變動中受益。

保險:代幣持有者向保險協議提供代幣,使他們能夠通過承保某些保單獲得收益。保險買家支付的保險費包括承保費用和協議費用。支付決定可以通過投票或事件驅動代碼進行。?

鏈上流動性

為了支持去中心化的金融市場,價值也在區塊鏈協議層上進行流通。這些市場對于確保整個生態系統的安全至關重要。這個基礎層上的價值也可以被代幣化,以便與dApp互操作。

Tx結算:每筆交易都需要Tx /gas費用,以激勵區塊鏈的最終確定性。根據共識機制,驗證者的資源會處于風險之中,以此來獲得交易費用(即礦機、幣等)。根據協議規則,驗證者也可能會收到Coinbase獎勵(即挖礦獎勵)。此外,協議可以定義一個費用銷毀機制,用于減少代幣供應。在沒有任何外部資本的情況下,幣供應量的變化會導致幣價值的升值/貶值。

質押基礎設施:驗證者也可以支付托管費用,將某些質押責任委托給質押基礎設施提供商。這些服務可以包括計算資源的支付,甚至可以代表驗證者進行質押。權益證明代幣的授權使得鑄造出了流動性抵押代幣,這些代幣可以在 dApp上進一步交易。

存儲:數據仍然必須存儲在某個硬盤驅動器上,根據底層鏈設計,這個內存空間可能非常昂貴。存儲協議創造了一個市場,數據可以在設備網絡上以較低的成本進行加密和可靠存儲,只需要在主鏈上存儲一個證明。買家支付內存租賃費,包括租賃存儲的成本以及協議費用。

預言機/數據:許多鏈上應用程序需要安全可靠的外部數據來補充鏈上數據(即價格,鏈下數據等)。這些數據可以從預言機 /數據提供商那里付費購買。大部分數據使用費將用于激勵數據提供者報告準確及時的數據。

Launchpad:這樣的協議在啟動dApp代幣時會啟用價值引導。通過籌集由幣/代幣組成的資金池,價值轉移到新發行的dApp代幣。此外,可能會扣除協議費用以換取引導服務。?

跨鏈流動性

考慮到代碼的可復制性,上述所有技術都可以輕松地部署到另一個鏈上。因此,當資產通過跨鏈技術進行集體交換時,每條鏈所捕獲的價值將由市場決定。在用例相同的情況下,主鏈層的用戶體驗將決定各個鏈上代幣的相對估值。

橋:激勵代幣持有者向跨鏈橋提供流動性,以換取一部分交易費用。根據橋接方法的不同,如果代幣是在源鏈上被銷毀,在目標鏈上被鑄造,則價值可以在鏈之間完全轉移。或者,源鏈上的代幣可以被鎖定,并作為目標鏈上打包代幣的抵押品。橋協議通常會為此服務收取協議費用。?

加密貨幣上/下坡道

最后一類針對傳統經濟中的價值轉移。目前,由于加密貨幣尚未成為現代生活的關鍵組成部分,因此其大部分“價值”仍存在于傳統金融中。此外,鑒于世界上大多數人從未擁有過加密貨幣,這些坡道是允許價值轉移到加密貨幣領域的關鍵基礎設施。

法定貨幣:以法定貨幣存儲的價值通常通過鑄造等值的法定貨幣支持的穩定幣轉移到加密領域。因此,這種穩定幣通常需要在傳統銀行的賬戶中持有相應的法定價值。雖然價值不會直接轉移到加密貨幣中,但穩定幣作為交易媒介發揮著關鍵作用。

代幣抵押:通過托管現實世界的資產(即黃金,財產,藝術品等),這些服務使代幣能夠以基礎資產的價值進行抵押。根據資產的類型,這些代幣可以通過在所有權證明的基礎上構建生態系統來產生額外的價值。

在鏈上評估DeFi生態系統

生態系統的總價值始于鏈上部署的代幣。由于代幣作為一種價值儲備,其“真實”價值將在很大程度上由其用例驅動。然后可以通過借貸協議利用鎖定在代幣中的總價值。

這種杠桿價值使流動性得以形成,從而鼓勵價值重新分配到最佳用例。深度流動性也會激勵外部價值的流入,因為將會有收益和資本增值的機會。

價值增值的機會也在這些金融市場的服務中呈現出來。在DeFi中,許多這些服務都需要計算、網絡和存儲所需的物理資源。準確的鏈下數據也有很大的市場。

在鏈層面,凈價值流動將取決于資產在其他鏈之間以及傳統金融系統之間的流動。鏈上代幣供應的變化必須伴隨著外部的積極價值流入,才能在目前的規模上保持可持續。

展望未來,如果加密貨幣在現代生活中變得更加不可或缺,價值增值將減少對加密貨幣的依賴。新的用例將推動需求增長,從而導致更多的社會價值被分配到加密領域。雖然價值是主觀的,但它總是有一個強烈的傾向,流向具有最佳激勵的用例。

Source:https://medium.com/@kaishinaw/visualising-defi-value-flows-ae045dd8eeab

去中心化金融社區

個人專欄

閱讀更多

金色財經 子木

金色早8點

虎嗅科技

區塊律動BlockBeats

CertiK中文社區

深潮TechFlow

念青

Odaily星球日報

騰訊研究院

Tags:EFIDEFDEFI加密貨幣DeFiSocial GamingMarhabaDeFiDeFi Kingdomhtb幣加密貨幣能退款嗎

“請分享一段達成挑戰性目標的經歷““請分享一個你處理過最復雜的突發事件““請分享一段曾經做過的市場分析“——這是應屆金融專業本科畢業生秋秋,在9月參加的一次秋招面試時的經歷.

1900/1/1 0:00:00原文作者:Tony Lee、Coinlist近年來,權益證明(PoS)區塊鏈愈發流行,證據包括:1)以太坊從工作量證明區塊鏈共識機制轉向 PoS;2)Cosmos 生態系統蓬勃發展(PoS L1.

1900/1/1 0:00:00當地時間12月14日,美聯儲宣布加息 50 個基點,結束了自 6 月開始連續加息 75 個基點的激進步伐,符合市場預期.

1900/1/1 0:00:00比特幣以低于17000美元的不穩定價位開始了今年最重要的宏觀周之一。在最新周線收盤后,BTC/USD在12月12日華爾街開盤前幾乎沒有顯示出上漲勢頭.

1900/1/1 0:00:00金色財經記者 Jessy近日,知名硬件錢包廠商Ledger被爆有兩名用戶通過其推薦的兌換商平臺Wyre和Changelly進行幣幣兌換時出現資金“丟失”.

1900/1/1 0:00:00原文來自:以太坊核心開發者 Tim Beiko 編譯:DeFi 之道 歡迎閱讀有關 AllCoreDevs 在 2022 年的最后一次更新.

1900/1/1 0:00:00