BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD-0.18%

ETH/HKD-0.18% LTC/HKD+1.23%

LTC/HKD+1.23% ADA/HKD-0.52%

ADA/HKD-0.52% SOL/HKD+0.29%

SOL/HKD+0.29% XRP/HKD-0.51%

XRP/HKD-0.51%交易所“巨頭”FTX資不抵債最終走向破產,并牽連了多家與其往來密切的交易所、投資機構和做市商等加密企業一同陷入危機,這不僅引發了加密資產價格大幅“跳水”,使得自今年 4 月以來一直震蕩下行的市場變得更加脆弱,還使得市場流動性進一步緊縮。

“FTX事件”對市場變化產生有哪些影響?是否會加速市場見底?目前市場中的流動性到底如何?PAData對 8 項市場數據進行深入解讀后發現:

1 )今年,比特幣MVRV指標持續低于 1 的天數已經有 88 天了, 11 月 15 日跌至 0.804 ,是最近 5 年來第二低的值。與 2018 年底對比來看,該指標已經觸底,但仍需要在底部運行一段時間。

2 )比特幣長短期籌碼SOPR比已連續 183 天低于 1 ,月均值連續 7 個月低于 1 ,這意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。從持續時間來看,也已僅比 2018 年底的熊市周期少一個月。

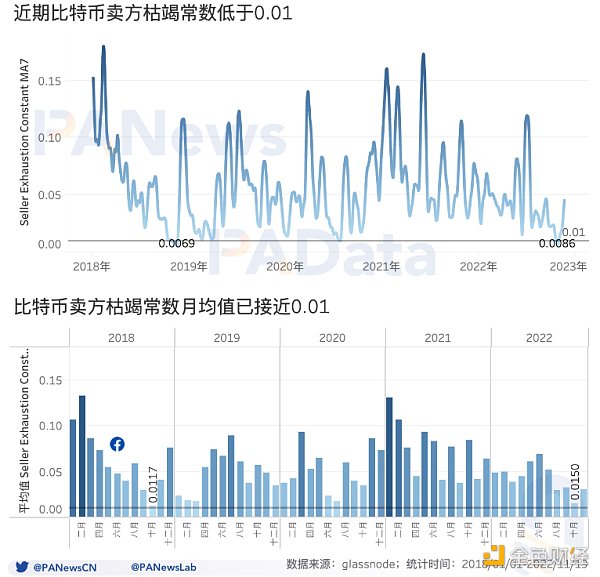

3 )比特幣的賣方枯竭常數月均值在今年 10 月和 2018 年 10 月十分接近 0.01 ,如果結合幣價走勢來看, 2018 年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

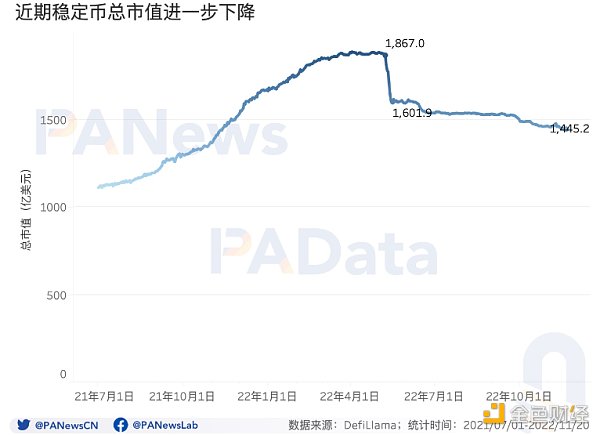

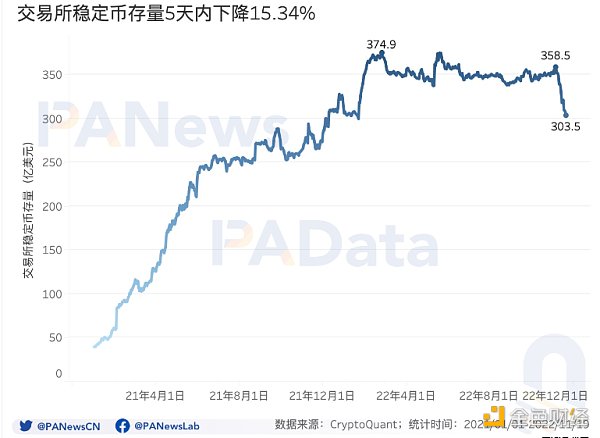

4 ) 11 月 20 日,市場中的穩定幣總市值約為 1445.2 億美元,較 11 月 7 日減少了 19.7 億美元。 11 月 19 日,交易所穩定幣存量約為 303.5 億美元,較 11 月 4 日減少了 55 億美元。

美股三大指數集體高開 區塊鏈概念股走低:金色財經報道,美股三大指數集體高開,道指漲0.12%,納指漲0.35%,標普500指數漲0.23%。區塊鏈概念股走低,Marathon Digital、Riot Platforms跌超4%,MicroStrategy、嘉楠科技跌逾2%。[2023/7/24 15:55:52]

5 )AAVE(Ethereum)的主要借貸資產在最近 2 個月內的變動借款利率呈現上漲趨勢,同期,Compound的主要借貸資產也幾乎都出現了流動性下降和利率上升的現象。

根據CoinGecko的數據,目前比特幣仍然是加密市場中最重要的資產,其市值占總市值的比重達到了 37.2 %,因此,考慮比特幣的市場指標對了解整個市場的變化而言具有重要意義。從比特幣的市值與實現價值比、長短期籌碼SOPR比和賣方枯竭指數這 3 項數據來看,市場已處于與 2018 年底的熊市相當的水平。

市值與實現價值比(Market Value to Realized Value,MVRV)是判斷資產的當前市場價格是否低于交易時的“公允價格”的常用指標。如果MVRV低于 1 ,則意味著當前市場價格已經低于籌碼交易時的“公允價格”,市場價格被低估,反之則意味著當前市場價格被高估。

11 月 19 日,比特幣的MVRV指數( 7 天平均值)已經跌至 0.809 ,而在幾天前的 11 月 15 日,這一指數跌至了 0.804 ,是最近 5 年來第二低的值,僅略高于 2018 年 12 月 16 日創下的歷史低值 0.721 。在 2018 年底開始的熊市周期中,比特幣MVRV指數( 7 天平均值)低于 1 的天數為 132 天,今年,該指標持續低于 1 的天數已經有 88 天了。從這個角度來講,比特幣MVRV指數( 7 天平均值)可能已經觸底,但仍需要在底部運行一段時間。

Bitpanda 提議將客戶存款轉移至貨幣市場基金:金色財經報道,奧地利金融科技獨角獸 Bitpanda 推出Bitpanda Cash Plus,這是一項新功能,可為投資者提供行業領先的現金存款收益率。Bitpanda Cash Plus 提供適合長期投資者的回報,而 Bitpanda Leverage 專門針對短期交易策略。[2023/6/16 21:41:02]

SOPR(Spent Output Profit Ratio)是觀察每個籌碼交易時是否盈利的直接指標,長短期籌碼SOPR比則可以衡量市場中長期籌碼(持幣超過 155 天)產出利潤高還是短期籌碼(持幣大于 1 小時且小于 155 天)產出利潤高。該比率越高,意味著長期籌碼的產出利潤率越多,這通常發生于市場頂部,反之意味著短期籌碼的產出利潤率越多,這通常發生于市場底部。

11 月 19 日,比特幣長短期籌碼SOPR比( 7 天平均值)約為 0.47 ,大幅低于 1 ,已與 2018 年底至 2019 年初的水平相當。且自今年 5 月 21 日以來,該指標已連續 183 天低于 1 ,月均值連續 7 個月低于 1 ,這都意味著近期BTC短期籌碼的盈利能力大幅高于長期籌碼。而且從持續時間來看,也已僅比 2018 年底的熊市周期少一個月。

孫宇晨計劃4月11日抵達香港并將出席《Huobi在香港,東方力量的崛起》主題活動:據官方消息,波場TRON創始人、火必Huobi全球顧問委員會成員孫宇晨發推表示,“按捺不住思鄉之情,最終還是fomo了,預計明天到港。”孫宇晨曾多次公開表示看好香港加密市場,并指出香港政府應確保監管環境的穩定性和可預測性,從而吸引更多的數字資產公司和投資者。

此外,在香港Web3嘉年華活動期間,火必將于4月14日在香港舉辦《Huobi在香港,東方力量的崛起》主題活動,屆時孫宇晨將以《Huobi在香港,東方力量的崛起》為主題進行主旨演講分享。據了解,目前活動報名人數已達500人以上。[2023/4/11 13:55:22]

賣方枯竭常數(Seller Exhaustion Constant)被定義為盈利籌碼比與 30 天價格波動率的乘積,該值越低,意味著盈利籌碼比和 30 天價格波動率都低,即意味著高損失和低波動率同時出現,這通常發生于市場底部。

根據歷史情況,比特幣的賣方枯竭常數( 7 天平均值)如果低于 0.01 ,則很可能觸底。該指數最近一次低于 0.01 發生于 10 月 24 日,約為 0.0086 ,與 2018 年 11 月中旬的水平相當。從月均值來看,只有今年 10 月和 2018 年 10 月十分接近 0.01 。如果結合幣價走勢來看, 2018 年賣方枯竭常數的低位早于幣價見底,如果由此推測,則可能當前的幣價仍有下行空間。

道富銀行已終止與加密托管公司Copper的合作:金色財經報道,道富銀行表示,已結束與加密貨幣托管公司Copper的合作關系。道富銀行發言人在電子郵件中表示,兩家銀行已共同決定終止許可協議。道富銀行將繼續致力于“為代幣化證券和原生代幣提供多方面的解決方案”,并補充稱“數字資產的監管環境一直在發展,為這一資產類別提供服務的要求也在不斷變化。”周四早些時候,Copper宣布將關閉其企業基礎設施業務,未來將專注于其Clear Loop托管和結算業務。[2023/3/17 13:09:12]

FTX事件波及甚廣,與之業務往來密切的多家加密企業同樣存在危機,這加劇了市場對流動性的擔憂。穩定幣的市值是觀察市場流動性的一個直觀窗口,穩定幣市值上漲通常伴隨著市場上行,買入需求增長,反之亦然。

根據統計,截至 11 月 20 日,市場中的穩定幣總市值約為 1445.2 億美元,較 11 月 7 日FTX事發時的 1464.9 億美元“縮水”了 19.7 億美元,而較今年 5 月 8 日的 1867.0 億美元高點則“縮水”了 421.8 億美元。從日環比變化來看, 11 月 10 日穩定幣總市值的日環比變化為- 1.22 %,是最近 5 個月以來日環比跌幅最大的一天。可見,自今年 5 月以來,穩定幣總市值就處于下降趨勢中,只不過FTX事件加劇了這個趨勢。

FTX現已支持ERC-20 GMT:據官方消息,FTX現已支持ERC-20 (Ethereum) - GMT。[2022/7/6 1:55:59]

交易所穩定幣存量的變化也能從側面印證這種推測, 11 月 19 日,交易所穩定幣存量約為 303.5 億美元,較 11 月 4 日的短期高位 358.5 億美元減少了 55 億美元, 6 天跌幅約為 15.34 %。這打破了交易所穩定幣存量今年以來穩中微跌的局面,使得交易所中的流動性回到年初水平。

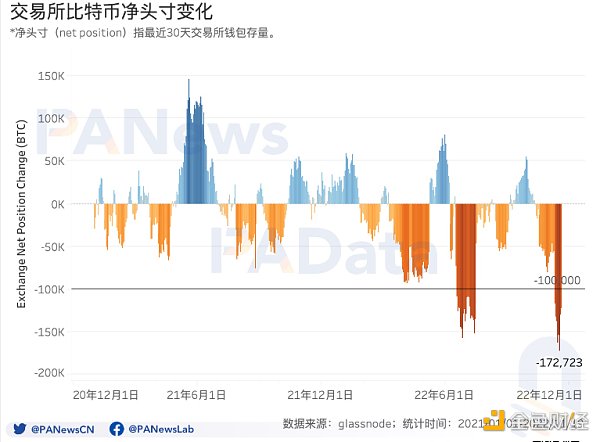

另外值得注意的是,交易所錢包中比特幣的凈頭寸變化(Exchange Net Position Change),即最近 30 天的余額存量變化,也發生了明顯的異動。根據統計, 11 月 16 日,交易所比特幣凈頭寸減少了 17.27 萬BTC,是最近兩年來單日變化最大的一天。而且從 11 月 10 日開始,交易所比特幣凈頭寸已連續 10 天減少超 10 萬BTC了。實際上,今年下半年以來,交易所中的比特幣存量就在持續下跌,不過近期FTX事件加速了這個過程。

有一些觀點認為“FTX事件”會使用戶失去對CEX的信心,轉而投向DeFi的懷抱。但從數據來看,不僅CEX的流動性受到影響,而且DeFi也沒能從中獲利。

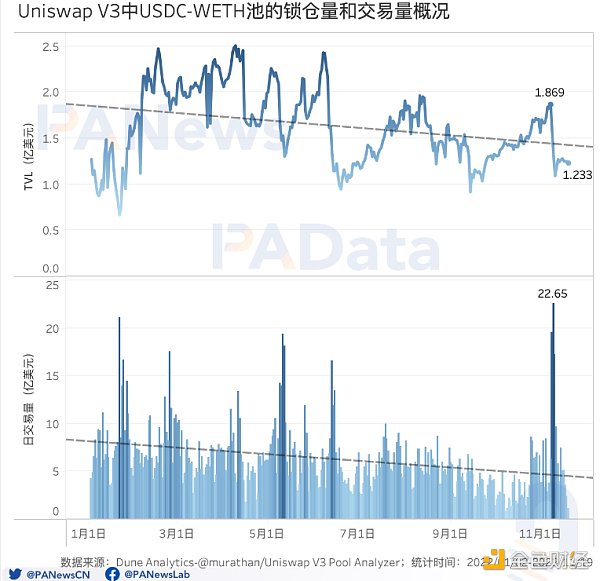

根據DuneAnalytics(@murathan / Uniswap V 3 Pool Analyzer)的統計,目前USDC-WETH(Uniswapv 3 官網顯示為USDC-ETH交易對)是Uniswapv 3 中最重要的交易池,交易量占比約為 46.21 %。該池的鎖倉量在 11 月 19 日約為 1.23 億美元,較 11 月 7 日創造的短期高點 1.87 億美元下降了 0.64 億美元,降幅約為 34.24 %。與CEX的流動性變化一致,盡管自今年以來,USDC-WETH交易池的鎖倉量總體呈下降趨勢,但FTX事件無疑加劇了這個趨勢。

USDC-WETH的交易量也有所“萎縮”,近期除了 11 月 8 日至 10 日連續創下 17 億美元以上的巨量交易外,近期的日交易量都在 8 億美元以下, 11 月 18 日和 19 日都不超過 2.5 億美元,分別只有 2.46 億美元和 1.18 億美元,為今年以來的極低水平。

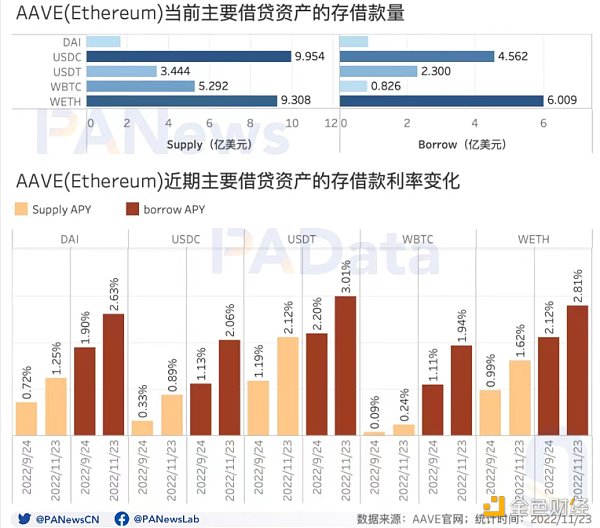

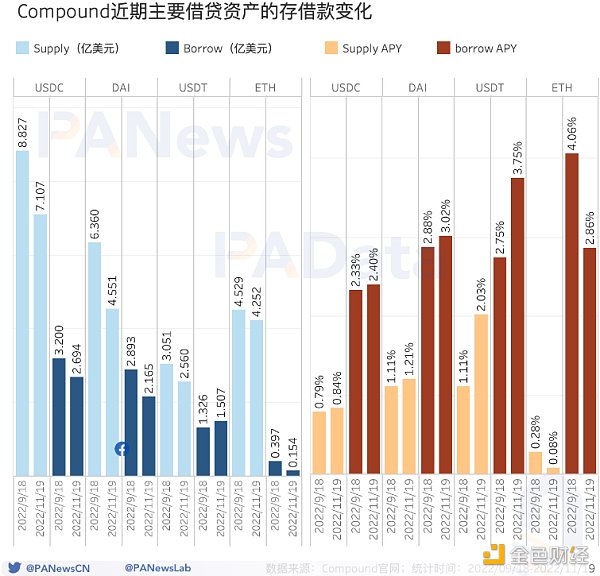

除了DEX以外,借貸的流動性也受到了波及。AAVE和Compound的主要借貸資產在最近 2 個月內幾乎都出現了流動性下降和利率上升的現象。

最大的借貸市場AAVE(Ethereum)上主要借貸資產的存借款利率近期呈上升趨勢。目前,USDT的變動借款利率已經超過 3 %,DAI和WETH的變動借款利率已經超過 2.6 %。從存借款利率的相對變化趨勢來看,最近 2 個月,除了USDT的借款利率漲幅小于存款利率漲幅以外,其他資產的借款利率漲幅均大于存款利率漲幅,其中,WBTC和USDC的借款利率漲幅遠大于存款利率漲幅。利率變化與存借款規模的變化密切相關,借款利率漲幅更大意味著借款需求變化大于存款規模變化,即市場流動性相對不足。

最近兩個月,Compound中USDC的存款量從 8.83 億美元下跌至了 7.11 億美元,跌幅約為 19.48 %,同時借款量也從 3.20 億美元下跌至了 2.69 億美元,跌幅約為 15.94 %。存款跌幅較借款跌幅更大,這也使得存款利率上浮了 0.05 個百分點,小于貸款利率上浮的 0.07 個百分點。USDT的情況略有不同,其存款量下降了 16.09 %,但借款量上漲了 13.65 %,這使得USDT的存款利率上漲了 0.92 個百分點,而貸款利率則上漲了 1 個百分點。而ETH的借款量則進一步萎縮至 0.15 億美元,遠遠低于借款量,這使得存借款利率均進一步下跌。

PANews

媒體專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

Tags:NBSBSP比特幣FTXnbs幣官網BSPT價格比特幣價格歷史走勢圖Chainlink NFT Vault (NFTX)

撰文:Kyle 來源:WebX實驗室 De-AI(去中心化人工智能)會成為像 Elon Musk 所預言的那樣統治我們生活的人工智能機器人獨裁者.

1900/1/1 0:00:00肯尼亞《資本市場法》于 11 月 21 日出臺了一項修正案,要求擁有或交易加密貨幣的人向該國資本市場管理局 (CMA) 提供有關其交易活動的稅務信息.

1900/1/1 0:00:00加密銀行Silvergate Bank和加密行業各大中心化交易機構如FTX、Coinbase、Crypto.com、Circle等有著極其緊密的聯系.

1900/1/1 0:00:00導語 本文不重在講述ZK技術的技術細節,而在于盡可能多的描繪ZK的應用方向,ZK技術的迭代仍在持續進行中,但是技術的落地需要應用來承載.

1900/1/1 0:00:00撰文:Ignas 編譯:Crush,Biteye 核心貢獻者 來源:Biteye FTX 的崩潰證明了自我托管和風險管理的重要性.

1900/1/1 0:00:00原文作者:加密數據分析師 ahkek4原文編譯:0x11,Foresight NewsFTX 破產后 CEX 交易量出現下滑;CEX 主導著每日交易量.

1900/1/1 0:00:00