BTC/HKD+0.91%

BTC/HKD+0.91% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+0.87%

LTC/HKD+0.87% ADA/HKD+3.62%

ADA/HKD+3.62% SOL/HKD+1.65%

SOL/HKD+1.65% XRP/HKD+5.1%

XRP/HKD+5.1%原文作者:Benny Attar

原文編譯:DeFi之道

有關區塊鏈黑暗面的介紹,最早出現在 Reddit 上一篇題為「Miners Frontrunning」的帖子中,在這篇具有歷史意義的文章中,基于以太坊內存池的公開性,作者概述了礦工借此如何進行搶先交易,并從中套利的過程。當然,在金融領域,這并不是一個新事物,邁克爾·劉易斯在 2014 年出版的《Flash Boys》一書中,就講述了高頻交易中的交易搶跑,之后在 2019 年發表的《Flash Boys 2.0》論文中,他將這些觀察結果運用到區塊鏈領域,并展示了在這種所謂的公平金融系統中,人們如何利用機器人進行廣泛的交易套利。據統計,直到今年 9 月以太坊合并為止,區塊鏈系統的套利交易累計價值已經超過了 6.75 億美元!

MEV(最大可提取價值)可能是區塊鏈行業最糟糕的流行語縮寫,它是由驗證者、礦工節點、區塊生產者等共同合作,通過對某區塊內的交易進行重新排序所獲得收益。當然,MEV 并不完全由區塊生產者所提取,被稱為 "搜索者 "的套利交易者和機器人也會檢測區塊鏈數據來尋找套利的機會。通常,搜索者和驗證者通過協同工作來尋找區塊鏈上的潛在盈利交易,所以,MEV 也成為了發生在鏈上套利交易的總稱。

套利交易者、機器人和腳本也可以從區塊鏈應用中提取了相當比例的 MEV。從某種程度上來說,MEV 可以被定義為每筆鏈上交易背后的隱藏稅,在我們分析 MEV 解決方案的全景圖之前,了解生態系統中所發生的 MEV 攻擊類型也很重要。當然,可能還有一些攻擊類型我們還不知道,但下方是一些最典型的利用 MEV 的攻擊方式。

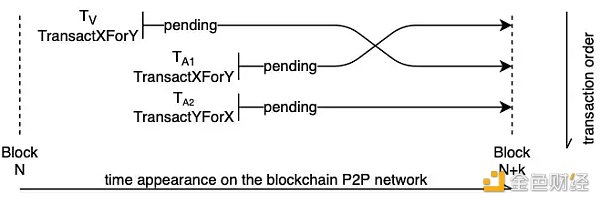

搶先交易是指機器人密切關注一個區塊鏈網絡的內存池,并從中尋找有利可圖的交易,一旦找到這樣的機會,搶跑機器人就會發起相同的交易,并通過支付更高的 GAS 費,來獲得搶跑的潛在收益。

鑒于自動做市商可以在任何時候為代幣提供不同價格的流動性,這為那些想通過價格差異進行套利的機器人提供了可能。比如:當兩個 DEX 以不同的價格為某個代幣提供流動性時,機器人就可以在其中一個低價的 DEX 上購買,并在另一個 DEX 賣出。其實,在很多情況下,DEX 套利對生態網絡發展不都是好的,更多時候,DEX 需要不斷地重新平衡資金池來保持 DEX 的健康發展。

尾隨交易是指交易發送者希望他們的交易處于 "目標交易訂單 "之后。通常情況下,這些交易可能是為了利用新的代幣上市、或是 rebase 代幣(如 AMPL),或是利用 DEX 上大額交易后的價格差異。

作為一種回溯策略,搜索者通過不斷的分析區塊鏈上的數據,根據貨幣波動和價格預言機以確定可以在何處清算借款人的借貸協議。一旦頭寸可以被清算,機器人就會提交清算交易并從清算費用中獲利

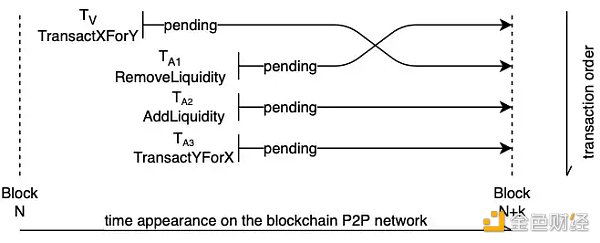

搜索者在內存中掃描潛在的大金額交易,在交易發生之前,搜索者買入最終會升值的資產,而在鯨魚的交易執行之后,搜索者馬上賣出相同的資產,從而 "夾住 "這筆大金額的交易(大家俗稱為夾子),流動性提供者也可以利用三明治攻擊,來創造更高的滑點。

套利機器人的三明治攻擊可視化(來源:Liyi Zhou )

流動性提供者的三明治攻擊可視化(來源:Liyi Zhou )

時間強盜攻擊是一種更高級別的 MEV 攻擊形式,即重組過去的區塊,在其中提出包含改變交易的新區塊,犧牲網絡用戶的利益。雖然這種攻擊極難實現,但如果發生,一定會影響區塊鏈的安全和共識。

搜索者或區塊生產者可以設計交易,成為第一個購買某款熱門 NFT 的人,或者在同一交易中購買更多的 NFT。

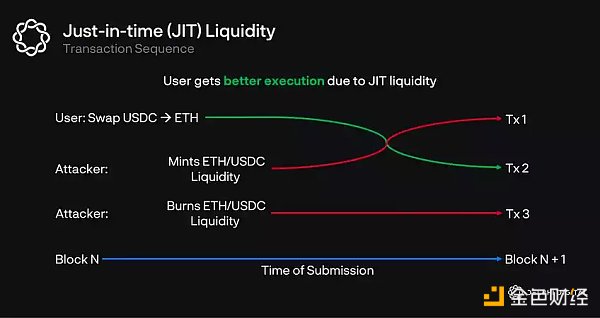

即時流動性(Just-In-Time)是 MEV 交易排序中的另一種形式,LP 提供者在 swap 前后立即 mint 和 burn 頭寸,雖然它的競爭性很強,但提高了交易的執行力,不然會受到高價格的影響,此外通過 JIT 流動性方式達成的交易數量其實很少。

JIT 流動性可視化(來源:Jon Charbonneau,Delphi Digital)

還有一些其他受人關注的 MEV 攻擊形式,比如:跨鏈 MEV、穩定幣套利、uncle-bandit 攻擊攻擊等。

從第一眼看,MEV 似乎會對區塊鏈的生存威脅。潛藏在錢包簽名下的隱性交易成本對于一種新的技術范式來說,一定不會有正向的經濟效益,MEV 的確是為數不多的導致新手和高級用戶體驗惡化的原因之一。比如:用戶遭受更大的滑點和大額交易的更差執行(由于三明治交易和 DEX 套利)、GAS 的增加和鏈上交易的變慢(由于搶跑交易)、遭受可能的共識穩定性威脅(驗證者重組區塊)等。

某MEV機器人三個月內通過套利和攻擊賺取3400萬美元:金色財經報道,根據MEV追蹤網站EigenPhi的報告,名為Jaredfromsubway.eth的MEV機器人在過去三個月中通過套利和三明治攻擊賺取了3400萬美元。[2023/5/10 14:55:21]

然而,雖然有負面影響,但 MEV 的存在也有一些積極因素,比如:套利交易者確保了各 AMM 的代幣定價是相同的、滿足了穩定幣平價的機制、確保 DeFi 貸款的順利清算、保持對區塊提議者的激勵以增加區塊鏈的安全性(通過提供更高的獎勵)等。

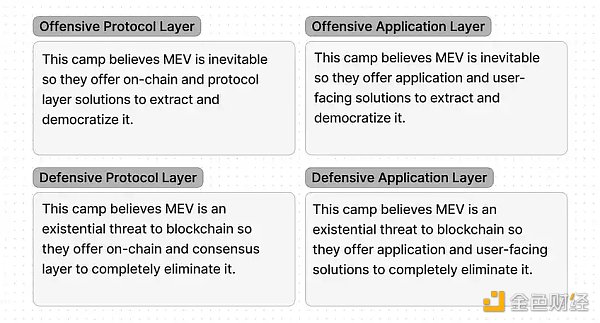

不論 MEV 所帶來的積極影響和消極影響誰大,但 MEV 始終是存在,特別是在合并后的區塊鏈世界。現在,鑒于對 MEV 及其它在區塊鏈中的生存方式的不同,也有不同的方法來面對 MEV 的影響。對 MEV 的分類和處理有幾種不同的方式。我們可以按照對 MEV 問題的認知和看法來進行劃分:

1、進攻性--MEV 不可避免,我們應該找到一種替代方法來進行更民主化的價值提取。

2、防御性--MEV 是一種存在的威脅,我們應該防止它。

這些解決方案可能的發生地:

1、P2P 層

2、應用層

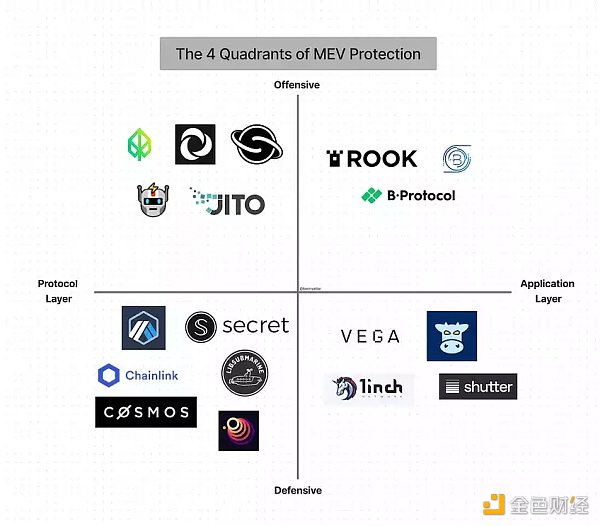

理論上,所有的 MEV 保護方案都是在鏈上建立的,但有些只是通過指定的前端在應用程序級別上使用。將這些面向用戶的平臺稱為應用層,通過這個視角來尋找 MEV 解決方案的空間,我創建了 MEV 保護的四個象限。

這四個類別是。

1) 進攻性鏈上保護

2) 進攻性應用層

3) 防御性鏈上保護

4) 防御性應用層

在這篇文章中,我將介紹了每個象限陣營的不同參與者,以及他們是如何解決 MEV 困境的,我也提出了一些我對行業發展的想法。因為整個行業在極速發展,一些方案無法全面囊括,如果有需求,我將發表后續文章,概述我沒有介紹到的解決方案。

MEV 的四象限防護應用圖

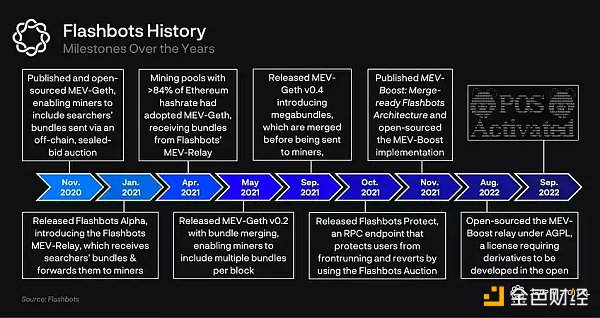

Flashbots 是一家致力于減輕 MEV 負面影響的研發組織。通過一系列的產品研究,Flashbots 成為民主化和重新分配 MEV 收入的領先組織之一,同時也為生態系統帶來更多透明度,要了解 Flashbots 的生態系統,我們首先從 Flashbots 拍賣開始講起。

Flashbots 拍賣

Flashbots 拍賣是以太坊用戶和驗證者之間的私人通信渠道,用于有效溝通區塊內的首選交易順序。Flashbots 拍賣最初是作為 go-ethereum 客戶端之上的一個補丁與 POW 以太坊上的 mev-relay(交易包中繼器)相結合而推出的,在現在 PoS 以太坊上,Flashbots 拍賣則是建立在 MEV-Boost 上的(稍后會詳細介紹)。

Flashbots 拍賣跳過了傳統的公開競價拍賣,后者往往會造成不必要的網絡擁塞,并給投標人增加額外成本。Flashbots 拍賣允許用戶私下交流他們的出價和交易訂單偏好,而無需為失敗交易出價付費,同時最大化驗證者的獎勵并防止搶跑交易,私人交易池與密封投標的結合確保了以太坊網絡的公平和最佳區塊的構建。

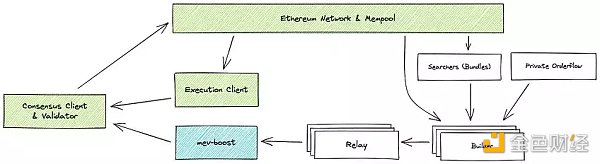

MEV-Boost

考慮到以太坊與權益證明的合并,Flashbots 拍賣轉向了mev-boost ,這是 PoS 以太坊提議者 (proposer) 與構建者 (block builder) 分離 (PBS) 的實現。MEV-Boost 讓驗證者將區塊構建外包給競爭激烈的區塊構建者市場,并通過稱為中繼(relays)的服務接受最有利可圖的區塊構建,從而最大限度地減少 MEV 的負面影響。MEV-Boost 增強了以太坊的安全性和去中心化,無論驗證者規模如何,都能使驗證者獲得支持 PBS 的 MEV 獎勵,而讓 MEV 不只有少數人的游戲。

交易通常以兩種方式上傳到區塊鏈:公共內存池或通過私人 RPC(也稱為單一訂單流)。無論哪一種,MEV-Boost 交易流程都是相似的。發送到公共內存池的交易由「搜索者」排序打包,這些捆綁包通常以提取最多 MEV 的方式排序,然后,搜索者將他們的捆綁包發送給區塊構建者,他們以最大化 MEV 利潤的方式收集捆綁包,同時在區塊上構建它們。最終,他們通過中繼發送區塊(內置了一組捆綁包),中繼聚合來自多個構建者的區塊并按獎勵順序對它們進行排名,此外還對它們進行過濾審查,最后,驗證者選擇從 MEV-boost 收到的最有利可圖的塊并將其添加到以太坊網絡。

某MEV機器人在Meme幣交易中執行三明治攻擊獲利超140萬美元:4月20日消息,據 NFT 數據和研究平臺 Sealaunch 監測,名叫 jaredfromsubway.eth 的 MEV 機器人在近日對 WOJAK 和 PEPE 等 Meme 幣的買賣雙方執行三明治攻擊中獲利超 140 萬美元。

此外,Sealaunch 表示在 4 月 18 日至 19 日的 24 小時內,MEV 機器人花費了以太坊 Gas 費的 7%。[2023/4/20 14:16:06]

來源:Flashbots Github

MEV-Boost 的四個主要參與者

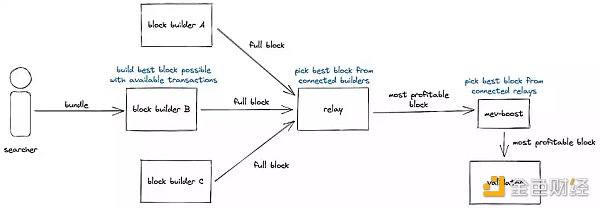

1) 搜索者是機器人、資深以太坊用戶、交易員或任何積極搜索內存池以尋找套利機會的人,這些機會可以找到有利可圖的交易并試圖將他們的交易包含在一個區塊中,搜索者收集交易,將它們添加到捆綁包中,然后將它們發送給區塊構建者。

2) 區塊構建者是一個專門的實體,它們連接到搜索者并獲取捆綁包(由交易組成),創建最終的區塊通過中繼器發送給驗證者。

3) 中繼器從多個區塊構建者那里收集區塊,并選擇最有利可圖的區塊(由構建者的出價決定)發送給驗證者進行提案。中繼器在審查制度中起著至關重要的作用,因為它們能夠挑選要包含的塊(稍后會詳細介紹)。

4) 驗證者使用 MEV-Boost 訂閱一個或多個中繼,找到其訂閱的中繼器接收到的最有利可圖的區塊,并進行的最終驗證并和上鏈。

MEV-Boost 運行過程

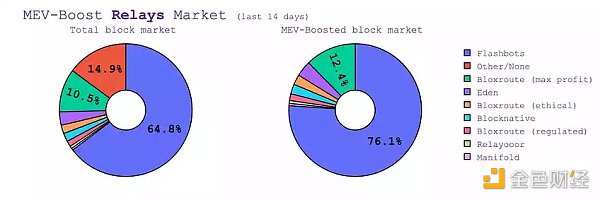

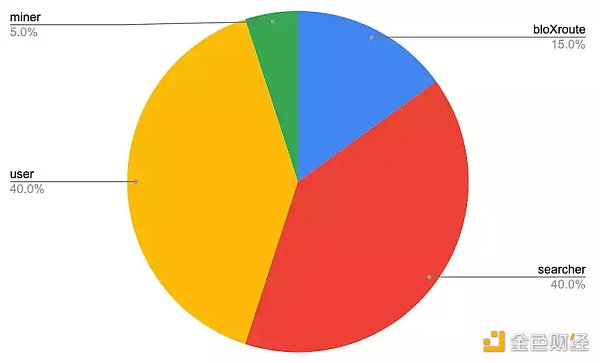

由于以太坊尚未將 PBS 完全添加到其協議中,因此 MEV-Boost 目前是區塊生產和 MEV 最小化生態系統的附屬工具。伴隨以太坊的升級,MEV-Boost 最終將通過 Proposer Builder Separation (PBS) 直接納入以太坊基礎層,并在基礎層完全構建者和提議者角色的分離,如下圖所說,目前絕大多數 MEV-Boosted 區塊都是通過 Flashbots 實現的:

MEV-Boost 中繼器市場占比

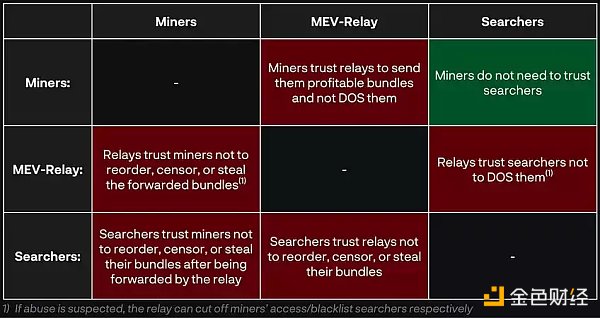

然而,最令人印象深刻的是 MEV-Boost 的全部功能完全基于信任運行。

來源:Jon Charbonneau

Flashbots 的防護

除了 Flashbot 在驗證器級別的 MEV 保護之外,Flashbots 還為任何區塊鏈用戶提供了多種產品來保護自己免受 MEV 的侵害。Flashbots Protect 是 Fl ashbot 為用戶和開發者提供的領先保護工具。Flashbots Protect RPC 允許普通用戶通過在他們的錢包中使用自定義 RPC 端點輕松地將他們的交易提交給 Flashbots 拍賣。對于用戶來說,一切都是一樣的,除了交易被發送到 Flashbots 構建器而不是公共內存池。因此,這些交易是完全私密的,不會被潛伏在內存池中的套利機器人看到。

審查問題、缺點和后續發展

盡管 Flashbots 取得了令人難以置信的進步,但他們的解決方案仍然存在一些問題,這些問題是當前的技術模式下所面臨的,例如,如果整個網絡連接到同一個中繼并且該中繼器是出價最高的,它自然會被驗證者選擇,但是,如果該中繼器扣留這個區塊怎么辦?那最終將會創建一個無休止的空槽然后發布到鏈上,這種擔憂被稱為有效性問題(liveness issues)。幸運的是,Flashbots 概述了兩種可能的解決方案,一旦 PBS 被納入以太坊本身,這個問題就會自行消失。不僅如此,如果 MEV-boost 沒有中繼器運行或所有中繼器都離線,那么信標節點將回退到公共內存池構建區塊。

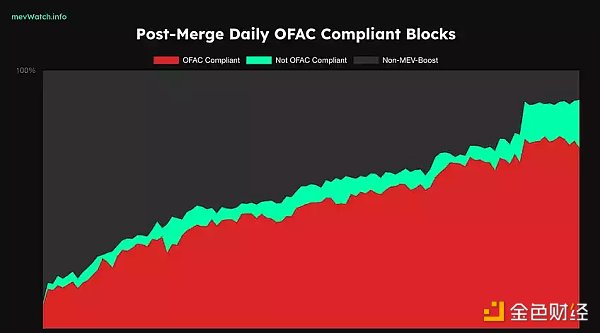

Flashbots 的另一個問題是它們的中心化問題。由于它是一個以以太坊利益最大化的私人組織,因此在以太坊社區想要什么和不想要什么之間總是有一條界線。最近,Flashbots 宣布將根據美國財政部的制裁,開始審查被美國財政部外國資產控制辦公室 (OFAC) 列入黑名單的交易(即所有 Tornado Cash 交易,這引起了公眾的強烈反對), 并提出了幾個與區塊鏈相關的哲學問題。無論如何,MEV-Boosted 區塊上的絕大多數交易都符合 OFAC 標準,而且它肯定也會朝著這個方向發展。

截圖自MEV Watch 2022 年 11 月 8 日

最近,Flashbots 宣布了他們致力開發軟件的下一個迭代版本——「SUAVE」。從早期預告來看,SUAVE 似乎將是一個 MEV 感知的加密內存池,供用戶和錢包使用,他們計劃朝著完全去中心化、開源、兼容 EVM 的方向發展,并支持 rollup 和跨鏈,我對此感到非常興奮,希望這會成為改變 MEV 的新范式。

MEV基礎設施提供商Skip完成650萬美元融資:金色財經報道,MEV基礎設施提供商 Skip 宣布完成650萬美元融資,用于在 Cosmos 生態系統中實現礦工可提取價值 (MEV)機會和利潤的民主化。

投資者包括 Bain Capital Crypto、Galaxy Digital、Robot Ventures 和 Jump Crypto。[2022/9/22 7:14:29]

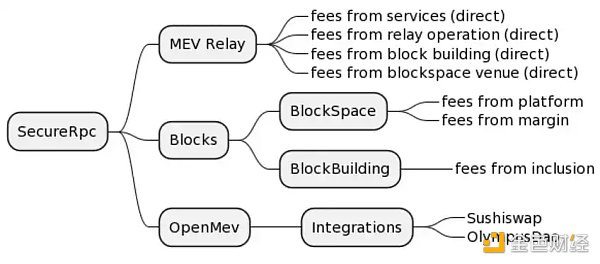

與 Flashbots 一樣,Manifold Finance 建立了自己技術基礎設施,以盡量減少 MEV 的負面影響。Manifold Finance 的基礎是他們的 Secure RPC 系統,該系統允許用戶提交安全和私人交易。通過向 Manifold 的 SecureRPC 或 Flashbots 這樣的 RPC 終端發送訂單,用戶的交易是通過一個中介發送的,這可以保護用戶免受公共池中搜索者套利者影響。

在他們的 SecureRPC 之上,Manifold 提供了幾個產品。OpenMEV(以前稱為 YCabal),這是一個 SDK,使協議和應用程序能夠防止 MEV 的套利,事實上,Manifold Finance 已經有了一些大牌的合作伙伴,比如:Sushi Guard,它是 Sushi 的 OpenMEV 實現。每當你在 SushiSwap 上提交交易時,如果你的交易符合獲得其交易成本退款的條件,你將獲得~90% 的回扣。然而,如果你的交易不符合條件,它將立即通過一個私有的 RPC 層提交。雖然你不會得到交易回扣,但你仍然從受保護的交易提交中受益。Manifold Finance 還運行他們自己的 MEV 中繼器(類似于 Flashbots),它是抗審查的(與 Flashbots 不同)。你可以在下圖看到圍繞 SecureRPC 的整個生態系統。

來源:Manifold Finance Docs

Manifold Finance 生態系統圍繞著他們的 FOLD 代幣。然后重新分配 OpenMEV 捕獲的所有 MEV :50% 給到用戶、25% 給驗證者和 25% 給 xFOLD 質押者。預計他們將很快宣布其質押產品的 V2 版本,這是社區所期待的。然而,盡管令人印象深刻,但 Manifold Finance 的文檔并不完整,因此無法挖掘出他完整的產品技術細節。此外,通過他們的質押組織、公司和創始人在社交媒體上展示,以及他們的代幣經濟學模型等方面,我也存在一些擔憂,這些擔憂是否證明不審查交易是有道理的,尤其是當這個問題非常小的時候,這是一個有待討論的問題。總的來看,Manifold Finance 有機會來控制 MEV 生態系統,但前提是他們能正確的行動。

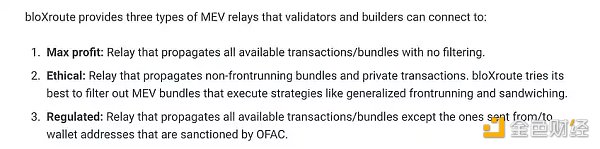

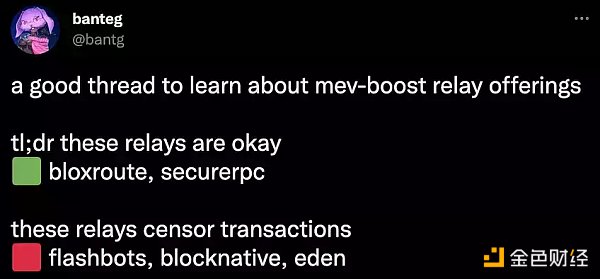

在 Flashbots 之后,BloxRoute 正在成為第二大中繼器提供商。他們目前運行三種不同的中繼器:BloXroute Max Profit、BloXroute Ethical 和 BloXroute Regulated。以下是它們的規格:

來源:BloxRoute 官方文檔

關于目前中繼器是否需要對制裁交易負責問題的討論時,BloXroute Labs 的首席執行官 Uri Klarman 曾告訴 CoinDesk,BloXroute 認為決定驗證器是否應該或不應該包括受制裁的交易不是我們考慮的問題,選擇推出一個中繼器,會根據用戶的判斷和具體法律對 Tornado 進行審查。

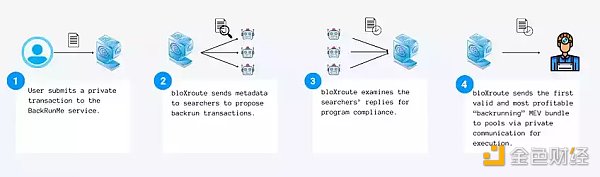

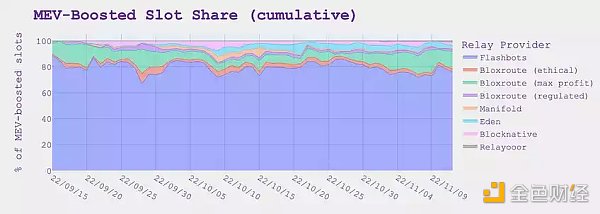

除了 BloxRoute 的中繼器產品,他們還有一個名為 BackRunMe 的攻擊性應用產品,它允許用戶安全地提交私人交易,同時允許搜索者通過 MEV 跟隨交易以產生額外的套利利潤。私人交易功能使你的交易對在搶先交易和三明治機器人的公共池中隱藏起來。此外,如果有跟隨交易可用,則 BackRunMe 會將此額外利潤的一部分返還給用戶。這些后臺交易不會影響用戶所提交的交易,因為它發生在交易確認之后,所以對所有人來說都是雙贏的。目前,BackRunMe 可以在 SushiSwap 和 Uniswap V2 上使用。

分潤比例 Backrunning

BloxRoute 還提供了一種的防護性產品,稱為Fast Protect ,可用于以太坊上的所有 Dapps,盡管它對初學者來說不是那么友好,但 BloxRoute 也是 MEV 保護領域的領導者之一。

Eden Network 是 MEV 的第四個進攻性鏈上解決方案。與上述三者類似,Eden 有三種相關但不同的 MEV 保護產品:RPC、中繼器和捆綁包(bundles)。Eden RPC 是一個 RPC 端點,用戶可以將其添加到他們的錢包中,將他們的交易發送給 Eden 構建者。Eden RPC 為 Eden 中繼器提供支持,Eden 中繼器將驗證器連接到區塊構建者網絡,以最大限度地提高驗證器的效率。這樣,可以保證用戶不會在 Eden 區塊中處于領先地位。最后,通過 Eden 的 RPC,搜索者可以將「捆綁包」發送到 Eden 的區塊構建者網絡。在所有 MEV-Boosted 塊中,Eden 做得很好(接近 Flashbots)。

Uniswap超過50%的交易由MEV機器人完成:6月2日消息,據區塊鏈數據分析平臺Dune Analytics數據顯示,Uniswap上超過50%的交易量是由MEV機器人完成,而通過Unswap UI進行交易的交易量僅占總交易量的16.4%,但通過Unswap UI進行交易的用戶數量卻占總用戶數量的62.5%。[2022/6/2 3:58:37]

MEV-Boosted slot 占比 來源:MEVBoost.Pics

另一個值得一提的中繼提供商是 Blocknative。他們的中繼器稱為 Dreamboat,是公開可用的、透明的,但會過濾受制裁的地址。交易審查問題是一個有待討論的問題,區塊鏈社區最近對此討論很多。無論你站在哪一邊,都會存在一定的爭議,Flashbot 和整個 MEV-boost 生態系統為區塊鏈和 MEV 做了很多工作,我很期待 MEV 領域的下一步發展。

MEV-Boost 的爭議

除了 MEV-boost 產品外,還有幾個值得一提知名項目正在構建關于鏈上攻擊防護的產品。

Skip Protocol 正在 Cosmos 上構建與其生態系統匹配的 MEV 產品,放大 MEV 有效性,并最大限度地減少不良 MEV 的影響,并將這些 MEV 所產生獎勵重新分配給驗證者和質押者。Skip 在 Cosmos 鏈上發現了以下問題,因為這是先到先得的內存池:

1) 執行風險:在鏈高度擁堵的時期,沒有辦法表示某些交易對交易者或生態系統「更重要」或更有經濟價值,這在 5 月 9 月的 Terra 崩盤期間廣泛發生。

2) 浪費的區塊空間和 GAS:你會發現大量套利機會背后會出現包含多個失敗交易的區塊(例如,Terra Classic 區塊 5635240)。

3) 利潤集中:幾乎所有套利機會都被極少數地址獲取,這些地址可能由幾個高頻交易組織控制,這相當于對 Cosmos 用戶和驗證者征收隱性稅。

4) 參與者整合:MEV 搜索者和驗證者通過激勵進行垂直整合,讓他們的機器人和節點位于同一臺服務器上,以更快實現內存池訪問和交易廣播。(例如,我們已經看到 MEV 搜索者和驗證者之間在優先訪問方面的伙伴關系取得進展),這破壞了長期的權力下放。

5) 鏈停止風險:大量的垃圾郵件可能會破壞完整節點或驗證器(當它們暴露端口時)。

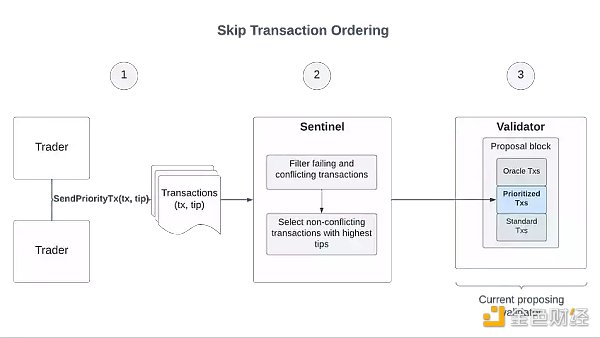

因此,Skip 提出的解決方案是創建一個密封投標、封閉式拍賣的系統,允許交易者向驗證者提交小費交易,驗證者根據區塊的情況在區塊中優先處理。

Skip Protocol 的交易排序

通過這樣做,驗證者可以在每筆交易中獲得更多獎勵,并且隨著 MEV 獎勵分配給質押者,質押利潤將增加,這是一種雙贏。

最近,Skip 宣布了他們的 Skip-Select 產品,允許驗證者完全決定他們如何構建他們的區塊。驗證者可以選擇 MEV 獎勵的分配方式、選擇 Skip 是否構建他們的區塊、選擇合規性、選擇治理以及各種其他各種 MEV 偏好。這是他們Sovereign MEV愿景的一部分,即允許應用鏈的利益相關者、驗證者和核心開發人員決定他們的 MEV 市場如何運作。為此,他們正在開發 MEV-SDK,它將這些偏好和區塊構建者權利帶入鏈上。在撰寫本文時,Skip 在 Juno 的測試網和主網上很活躍,并將很快在 Evmos、Terra2 和其他 Cosmos 鏈上啟動。此外,他們一直在談判與 Osmosis 進行各種合作。您可以在此處的儀表板上跟蹤有多少驗證器正在積極運行 Skip。

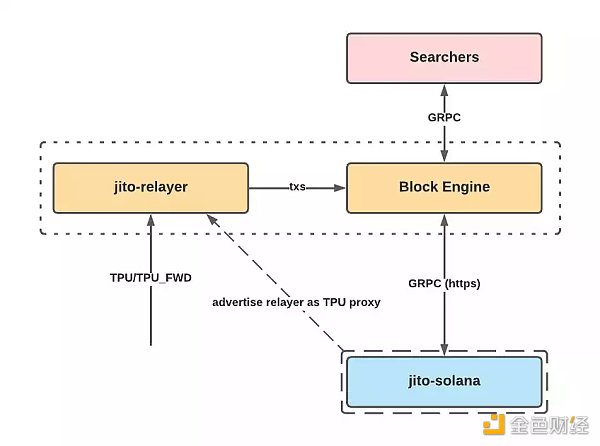

與之前提到的以太坊和 Cosmos 生態系統中的項目不同,Jito Labs 的使命是通過高性能 MEV 基礎設施擴展 Solana。鑒于他們屬于攻擊性 MEV 類別,他們試圖將 MEV 的負面影響降至最低,同時將好的 MEV 影響最大化,并將收益重新分配給用戶。通過協同工作的三種不同產品,Jito 在最小化 Solana 上的 MEV 方面處于領先地位。

首先,驗證者運行 Jito-Solana,這是一個經過修改的 Solana Labs 驗證者客戶端,允許驗證者創建「捆綁」交易,讓搜索者和高頻交易者可以靈活地進行交易順序。開源 Jito-Solana 驗證器是網絡的核心,管理與 Jito-Relay 的通信,它對正在處理的交易進行過濾和簽名驗證。出價最高和利潤最高的捆綁包從中繼器發送到驗證器,以最終添加到鏈中。此外,Jito 提供了一個區塊引擎,它通過鏈下密封投標拍賣將中繼器、搜索器和驗證器連接起來,以便將交易添加到鏈上。區塊引擎模擬每個交易組合,并將支付最高的一批交易包轉發給領先的驗證者以便快速執行。在拍賣到期時,最有利可圖的捆綁包被發送給領先者,巧妙的是,這個區塊引擎是全球分布的,以確保驗證者和搜索者無論身在何處都能獲得低延遲訪問。

數據:自以太坊倫敦升級以來,72%的非MEV交易費用被銷毀:以太坊首席開發人員Tim Beiko在推特上表示:“watchtheburn.com數據顯示,自以太坊倫敦升級以來,似乎有72%的非MEV交易費用被銷毀。目前還不清楚這是否包括MEV。我認為對于Flashbots來說是這樣的,如果bundles是通過tips以ETH支付的話。”[2021/8/23 22:30:13]

驗證者的 MEV 利潤會在每個紀元結束時被重新分配,這是 Jito 制作的一個很酷的電子表格,用于計算 MEV 前后的驗證者利潤。

最終,攻擊性鏈上陣營在 MEV 保護份額方面取得了令人難以置信的進步。我希望繼續看到他們創新,因為驗證器是每個網絡的基礎。現在,我們將分析進攻性應用程序 MEV 下的生態系統。

進攻性應用程序認為 MEV 是不可避免,因此他們提供應用程序和面向用戶的解決方案來提取 MEV 的價值,并使之盡可能的民主化。我們已經在上面討論了 BackRunMe(因為它是 BloxRoute 產品的一部分),所以我們將深入探討這個陣營中的另外兩個主要參與者。

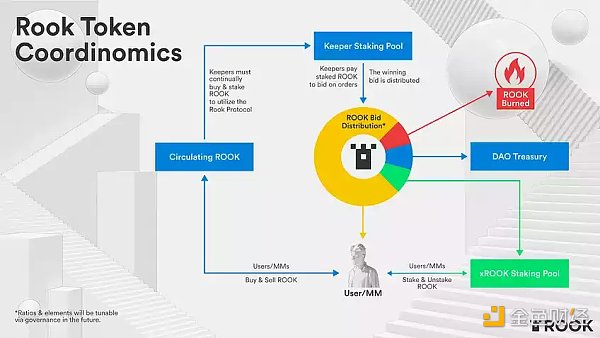

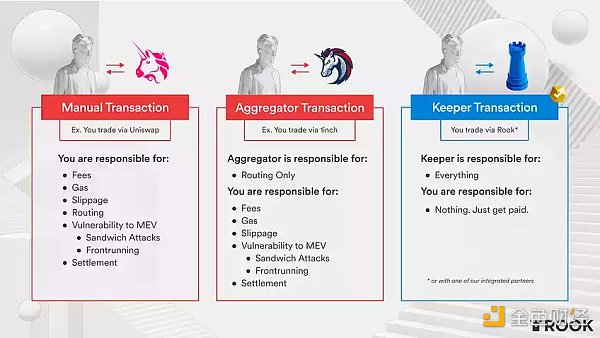

Rook Protocol 是首批 MEV 提取解決方案之一,旨在在應用層捕獲 MEV,保護用戶和協議免受負面的外部影響,并減少共識層可用的總 MEV。最終,Rook 以提高整體網絡和市場效率的方式在參與者之間重新分配 MEV 利潤。

Rook 協議依賴 ROOK 來運行,ROOK 是一種 ERC-20 治理和實用令牌,用于在處理交易時發現 MEV 在交易中的價值。使用 Rook 協議的每個人——用戶、智能合約、做市商、keepers 等,都通過 ROOK 代幣與生態系統連接起來。Keepers 是自動機器人,可以完成用戶的交易,將 ROOK 抵押到智能合約中并接收 xROOK 作為回報。Keepers 不斷觀察交易內存池以尋找套利機會,一旦發現有利可圖的交易,Keepers 就會使用他們的 xROOK 進行競價,以獲得執行交易的機會,協調拍賣人模塊會為贏得拍賣的 Keeper 開綠燈,他們履行交易,同時分配 Keeper 為該機會支付的成本。同時,ROOK 代幣持有者可以將他們的 ROOK 放入 Rook 質押池中,以換取 xROOK,每次出價中捕獲的價值的一部分直接流向 xROOK 持有者,使他們獲得直接對應于 Rook 協議的效用和 MEV 收益。

鏈下訂單簿是用 Rook 的「隱藏訂單簿」構建的,托管只能由 Rook Keepers 才能完成的交易。通過隱藏簿發送的訂單對于其他掠奪性 MEV 機器人來說是無法訪問的,因此允許用戶以他們的目標價格接收他們的交易。Rook 的隱藏訂單簿甚至可以通過他們自己的 DEX、游戲、API 或通過他們的合作伙伴來集成使用。

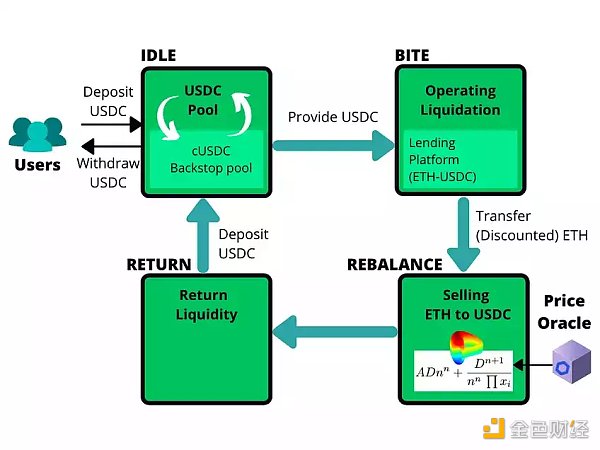

B.Protocol 是另一種進攻性的應用級 MEV 解決方案。不過,它主要側重于貸款和清算領域(與提到的其他解決方案相反,這中方案偏向于 DEX、搶先交易和三明治攻擊等方向)。B.Protocol 以民主化清算,確保更高的資本效率,并對抗 MEV。

在 B.Protocol 集成的平臺上,它將用戶的資金集中到一個用于清算的 Backstop 池中。當資金閑置時,它們停留在收益平臺中并為用戶產生被動收入(利率或流動性挖礦獎勵)。一旦發生清算,智能合約就會從支持中提取所需資金以促進清算,并自動出售扣押的抵押品。一旦售出,收益將存入池中,產生利潤。這個視頻對它具體的工作流程做了很好的概述。

通過創建任何人都可參與的民主池,B.Protocol 與存入抵押品的用戶分享 MEV 利潤,并給予他們清算優先權。B.Protocol 目前在幾個頭部項目上上線,包括 Liquity 的 Chicken Bonds。B.Protocol 的與眾不同之處在于,它是 MEV 保護領域中專注于清算領域的唯一玩家,屬于很小眾的進攻性應用層類別。

目前,MEV 進攻性應用層方面的參與者數量相對較少,但每個項目都有自己的特點,我對這個陣營的未來會越來越樂觀。

如前所述,這些解決方案認為 MEV 是對區塊鏈的生存威脅,因此它們通過鏈上和共識層來完全消除它。

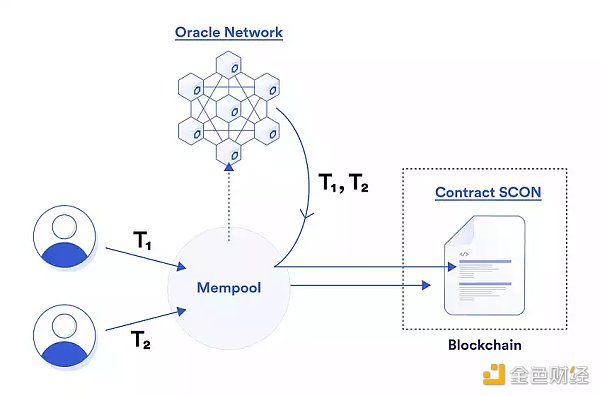

這一領域的主要參與者是去中心化預言機網絡 Chainlink,他們將智能合約與鏈下數據安全地連接起來。這可以用于金融市場、體育數據,甚至天氣和碳信用等各個領域。Chainlink 現在更進一步,通過引入 (FSS) 對其智能合約附加組件實施 MEV 保護。簡而言之,FSS 是一個預言機網絡,可以對發送到該智能合約的交易進行排序,它在鏈下收集用戶交易,根據智能合約開發者的規范生成訂單,并以去中心化的方式將交易提交到鏈上。

公平排序服務流程模型

此外,FSS 不僅可以用于預處理階段的智能合約,還可以用于區塊構建和 rollup 階段。目前,FSS 已又有一個功能齊全的原型,并且有一個 Arbitrum 的試點項目。整個區塊鏈和 MEV 社區都期待 FSS 在未來幾個月內全面推出。

Secret Network 是建立在 Cosmos IBC 上的 L1 區塊鏈,具有保護隱私的智能合約。Secret 的智能合約,被稱為「Secret Contracts」,默認情況下是私有的。一切都會被加密(輸入、輸出、狀態等),其他人無法查看,除非他們被授予訪問權限。這打開了在傳統公共區塊鏈上難以實現的用例。建立在這些「Secret Contracts」之上的「隱私 DeFi」,可以在去中心化金融生態系統保護隱私的,與傳統 DeFi 應用程序一樣,用戶可以交易、交換、購買、借貸、出售,但在它的系統中用戶的這些數據默認是私有的。由于這種固有的隱私性,訂單在內存池中是不可見的。因此,可以免受 MEV 搶先和三明治機器人的攻擊。Secret Network 是少數將隱私權作為權利的協議之一。

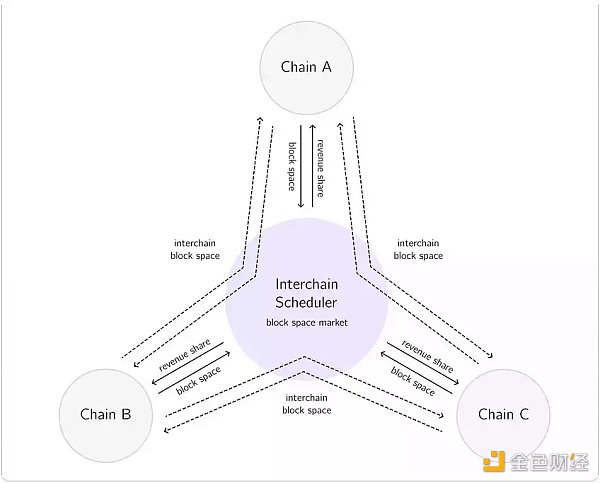

最近,Cosmos 宣布了他們的 2.0 版協議,其中他們提出的對抗 MEV 的解決方案——Interchain Scheduler。意想不到的是,ATOM 2.0 提案被 ATOM 社區否決了,雖然如此,依然有必要對 Interchain Scheduler 進行一些詳細的說明。

由于 Cosmos 生態系統由多條鏈組成,因此網絡中分散的 DEX 資產價格存在差異。除了創造明顯的 DEX 套利機會外,它還引入了更復雜的搶先交易和三明治攻擊。Interchain Scheduler 提議在鏈上創建一個 MEV 市場,幫助 Cosmos 的應用鏈將其區塊空間的一部分作為可交易 NFT 出售。通過調度程序,他們將通過拍賣的方式,在參與的區塊鏈上保留區塊空間,然后,這筆拍賣所得將在整個生態系統(質押者、驗證者等)中重新分配。

跨鏈調度過程

技術上比較復雜,細節可以在這里找到。

除了上述產品外,還有多種其他防御性鏈上解決方案用于 MEV 保護。

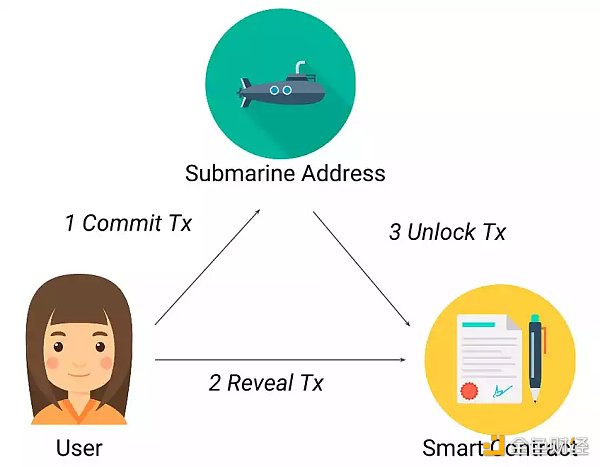

Submarine Sends:

這是一個開源智能合約庫,它通過暫時隱藏鏈上交易來保護您的合約免受領跑者的侵害。簡而言之,用戶將他的交易提交到潛藏地址,以隱藏的方式把數據提交給智能合約并鎖定,一旦提交的交易保持在鏈上,智能合約就會解鎖存儲的數據并對其進行驗證。

Submarine Sends 交易模型

Submarine Sends 的所有代碼都在 Github 上公開可用,但它已經幾年沒有更新了。

ZeroMEV

ZeroMEV 是一種完全去中心化的解決方案,適用于以太坊驗證器,以保護其用戶免受搶先交易和審查。使用 MEV-Boost 時,用戶有時會出現領先幾毫秒的情況,為了防止這種情況,ZeroMEV 通過按時間而不是 gas 價格 對 MEV 交易進行排序,以保護他們的用戶。事實上,ZeroMEV 保護用戶的時間最多相差 500 毫秒,要使用 ZeroMEV,只需更改原始 Geth 中的三行代碼。然而,目前使用 ZeroMEV 純粹是出于利他目的,因為驗證者可能會賺得更少,因為他們只在 EIP-1559 之后獲得小費。不過,驗證者可以退回交易,從而創造更多的利潤,無論如何,ZeroMEV 依舊是一個令人難以置信的驗證者 MEV 保護工具。

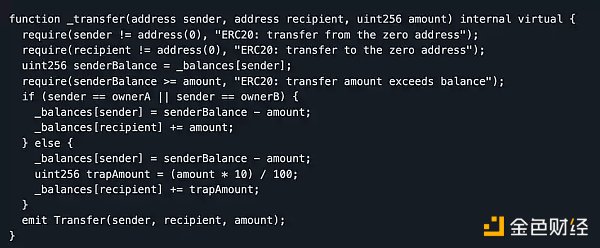

Salmonella Attack

為了欺騙三明治交易機器人,Defi-Cartel 引入了一種非常巧妙的技術來將權力還給交易者。Salmonella 的想法如下:創建一個典型的 ERC-20 代幣,每當除指定所有者之外的其他人與它進行交易時,它只返回指定金額的 10%——盡管發布的事件日志顯示了完整的交易。在這里看到的它在全盛時期有過幾項重大的功績。

Kattana

和上一個類似,這是另一個愚弄機器人的應用,Kattana 是 DEX 與 CEX 的跨鏈交易的終端。在他們的代幣發布期間,他們為搶先運行的機器人設置了一個陷阱,阻止他們出售他們的代幣,有時,捕食者會變成獵物。

歸根結底,防御性鏈上保護陣營相當先進、技術性強、隱秘,有時甚至還很幽默。當然,在 Chainlink 的 FSS 推出后,這個陣營將在整個行業掀起更大的波瀾。

最后,我們來討論的最后一個陣營——防御性應用領域。這些解決方案認為 MEV 是對區塊鏈的生存威脅,因此他們提供應用程序和面向用戶的解決方案以完全消除它。其中許多是區塊鏈新手用戶已經熟悉的產品,但深入了解其 MEV 保護功能非常重要。為了最好地解釋它們,可以將它們分為幾類。

討論防御性應用陣營,就不得不從自動化做市商說起。有關 AMM 的概要,請閱讀我之前寫的

MEV 捕獲 AMM (McAMM)

最近有很多關于MEV 捕獲 AMM 的討論。簡而言之,這個想法如下:AMM 有拍賣每個區塊的第一筆交易的權利,從而出售一個潛在的 MEV 插槽,并將這些利潤重新分配給交易者、質押者,甚至潛在的搜索者,這個提案非常有趣。

流動性集中

2021 年 3 月,Uniswap 宣布了他們 V3 版本。其中,他們為 DeFi 和 AMM 引入了全新的范例:集中流動性。簡而言之,集中的流動性使 LP 能夠精細控制其資本分配的價格范圍,從而實現更高的資本效率的同時,也能降低滑點,同時還可以防止任何資產自由落體的情況。由于它對每筆交易的價格影響較小,因此它對 MEV 的影響當然也較小。此外,在集中的流動性池上有一種令人著迷的 JIT 流動性 MEV 技術,它實際上有利于交易者。雖然集中的流動性并不能完全消除 MEV,但它肯定會將其最小化。

還有多種其他抗 MEV 的 AMM,比如:Hashflow 、Duality 、SwapSwap 和 Wendy(Vega Protocol 的一個關鍵特性)。這個 MEV 保護領域因創新而蓬勃發展,我非常期待這里的下一階段的發展。

對于那些不熟悉 DEX 聚合器的人,簡單的理解就是:他們將數百個 DApps 連接在一起,并通過這些不同的流動性池提供最佳兌換比例。

1inch

這是最著名和使用最廣泛的 DEX 聚合器。最近,他們與 Flashbots 合作,以保護他們的用戶免受搶先交易和三明治攻擊。現在通過 1inch 用戶可以選擇通過 Flashbots 路由他們的交易,這實現了驗證器和 1inch 之間的直接連接。但是,我不確定它是否已更新或者它在合并后是否仍然有效。1inch 提供的另一個領先保護工具是「自動滑點」,它能最大限度地減少機器人以交易為目標的可能性,因為它具有較低的滑點容忍度,因此操縱用戶所需返回金額的空間較小。

CowSwap

你可以將它理解為聚合了 DEX 聚合器的聚合器。CowSwap 上的交易可以通過鏈上的自動做市商、其他 DEX 聚合器等進行結算,CoW 是點對點匹配的,因此每個人都可以獲得更好的價格,并且沒有人支付不必要的 AMM 費用,因為它搜索了所有其他流動性的潛在的最佳交易價格。交易中心,CoW 將這些交易分批提交給上鏈,將它們隱藏在公共的內存池中,并有效地防止礦工的交易重排和三明治機器人,CoW Protocol 在這方面肯定是獨一無二的。

其他一些防御應用層 MEV 保護解決方案比如 MistX Labs 、DFlow 和 Shutter Network。這個領域其實競爭很多,但每個玩家都在減少 MEV 和保護用戶方面做出了重要貢獻。我的一個預測是,在未來,不保護用戶免受 MEV 影響的 DApp 將不會受到用戶青睞,MEV 保護將會成為行業標準。

現在我們已經了解了整個 MEV 解決方案的全景圖,更重要的依舊面臨的問題,此外還要了解下一次創新將發生在何處。

首先,就像區塊鏈中的大多數其他問題一樣,這個問題太復雜了,普通用戶理解門檻很高。絕大多數區塊鏈用戶往往會以更差的執行率進行交易,雖然每筆交易只損失幾美分,在短期內可能不是這樣的問題,但如果不了解這些問題,區塊鏈將永遠不會向更大的應用領域發展。更進一步,上述所描述的解決方案也非常復雜,需要理解各種不同的參與者,而且,對 MEV 感知并不能推動它的采用,這是一個哲學范疇問題。

其次,正在提供的這些解決方案既不提供所有權,也不提供其網絡的權益(ROOK 和 COW 除外),它們純粹是其它協議的附加組件或就是一個功能,很少有利潤被分配。那些有利潤分配的解決方案,是以他們自己的代幣來分配的,而不是以實施的 DApps 代幣本身來分配。

最后,在目前的情況下,許多解決方案都有一些私人訂單流或屏蔽交易的事件,有一種說法是,私有訂單流有其缺點,它消除了區塊鏈的公共性質,并可能導致中心化。我覺得現實情況是,兩方面總是要有取舍的。

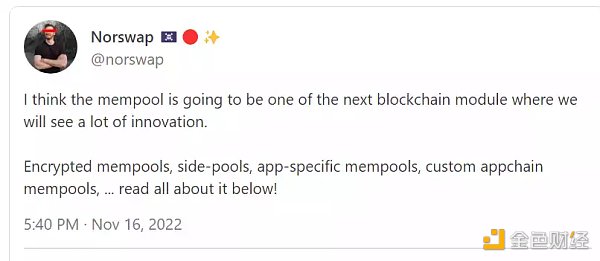

盡管有這些擔憂,在 MEV 保護領域發生的這些創新足夠讓人驚訝。這篇文章的篇幅就凸顯了這個問題有多么重要,可以看到內存池的發展將會是 2023 年的重要主題之一,尤其是在熊市的低谷期,基礎架構是主要創新陣地。

此外,有一些預測說,主要的 DEX 在未來會成為區塊構建者,并在這個空間創造一個有趣的動態。在 Tornado Cash 失敗之后,人們對保護隱私鏈和應用的興趣不斷上升,這也引起了一些人的注意,特別是 MEV 可以通過這些平臺(如 Silent Protocol、Nucleo 和 Aztec Network)緩解隱私方面的憂慮。

由于最近幾周 FTX 的影響,我相信這將更加增強對 MEV 的關注,因為越來越多的交易將會從 DEX 流向鏈上。最后,MEV 是對區塊鏈的生存威脅還是可解決的挑戰,這個問題最終掌握在我們的手中,我經常思考的一個問題是,我們是否需要學習如何生活、應對或潛在地利用 MEV 獲利,還是幾年后我們會完全忘記它,但現在,我們應該盡最大努力減少機器人的影響。

區塊律動BlockBeats

媒體專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

作者:Michael Nadeau來源:The DeFi Report任何在2021年期間使用以太坊的人都知道,該區塊鏈可能會變得非常擁堵。這是一個典型的問題——需求太多而供應不足.

1900/1/1 0:00:0011月24日,韓國DAXA(數字資產交易所聯合協商機構)宣布不再支持Wemade(娛美德)旗下數字貨幣WEMIX的交易.

1900/1/1 0:00:00文章作者:3ijan.eth文章編譯:Block unicorn本文篇幅較長,如果不想深入探討,可以看總結。金錢不是最終的回報--人脈與文化才是。社會和文化資本增長緩慢但持續時間長.

1900/1/1 0:00:00撰文:Achim Struve編譯:aididiaojp.eth,Foresight News最近由 FTX 暴雷引發的加密市場崩潰揭示了 Web3 項目商業模式和代幣設計的脆弱性.

1900/1/1 0:00:00▌ Ankr:將使用儲備金賠償 aBNBc 流動性提供者12月3日消息,Ankr 在推特上表示,將使用儲備金賠償 aBNBc 流動性提供者,已開始收集受影響者的名單.

1900/1/1 0:00:00文/Blockworks Research;譯/金色財經xiaozouMSTR的債務結構是怎樣的?MSTR是否有比特幣清算價格?如果有.

1900/1/1 0:00:00