BTC/HKD+0.43%

BTC/HKD+0.43% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD+0.11%

ADA/HKD+0.11% SOL/HKD+1.37%

SOL/HKD+1.37% XRP/HKD+0.14%

XRP/HKD+0.14%作者:Tokenterminal

我們時常直觀的感受到使用不同區塊鏈所產生的成本和收益,即gas費和激勵。

但是,你真的徹底了解它們完整的經濟模型嗎?gas和激勵從何而來,又將流入何處?不同經濟模型設計下的市場表現如何?

Token Terminal 探討了基于 PoW和 PoS的主要L1和L2們的區塊鏈經濟模型,以及流動性質押等協議的新興模型。并將每種區塊鏈的經濟模型原理非常通俗易懂的進行了拆解和舉例。

同時,通過可視化區塊鏈的每日費用變化,也對主流區塊鏈們的市場表現進行了洞察分析,以供投資者使用文中的框架來比較區塊鏈們的經濟表現、潛力和可持續性。

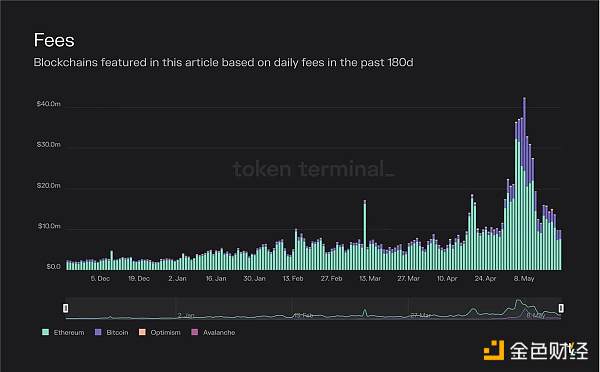

下圖可視化了本文中提到的區塊鏈在過去 180 天內的每日費用。

深潮注:可以看到以太坊和比特幣的交易費用總量上仍舊是遙遙領先的。

通常構成區塊鏈經濟結構的關鍵組成部分是交易費用、通貨膨脹的區塊獎勵(激勵)和費用銷毀。

交易費用代表區塊空間的市場價格。

激勵是鼓勵人們采取行動(例如驗證交易)的經濟獎勵。

費用銷毀是一種從流通中移除每筆交易費用的一部分的機制。

鑒于單個區塊鏈的容量有限,我們將看到一個擁有多個不同區塊鏈的世界——每個區塊鏈都針對不同的用例進行了優化——彼此互操作。區塊鏈市場最初由比特幣主導,一個極其簡單和有限的合約執行環境。隨著以太坊的推出,(理論上)在區塊鏈上部署任意復雜的合約或程序成為可能。現在,隨著擴展解決方案、特定應用程序區塊鏈和跨鏈橋的興起,在實踐中也可以部署任意復雜的合約(可擴展性不再是限制)。在本文中,我們將分解最常見類型的區塊鏈的經濟模型。

ARB Token為防止機器人濫用,本次空投建立積分制:3月16日消息,以太坊 Layer2 擴容解決方案 Arbitrum 正式宣布將發行原生 Token ARB 并公布 Token 經濟學。據悉,ARB 初始總供應量為 100 億枚,總供應量將以每年至多 2% 的速度膨脹。

其中,11.62% 分配給用戶,1.13% 分配給 Arbitrum 生態中的各個 DAO,17.53% 分配給 Offchain Labs 投資者,26.94% 分配給 Offchain Labs 團隊成員、未來團隊成員、貢獻者,42.78% 分配給 Arbitrum DAO 金庫。

為防止機器人濫用,本次空投建立了許多反女巫規則,并建立積分制,每 1 分對應一個具體的空投 Token 數目:1、如果空投接收者的錢包交易全部發生在 48 小時內,則減去一分;2、如果空投接收者的錢包余額低于 0.005 ETH,并且錢包沒有與多個智能合約交互,則減去一分;3、若在此前 Hop 協議賞金計劃期間,空投者錢包地址被識別為女巫攻擊者地址,則其將被取消資格。

目前 Arbitrum 已公布的空投查詢頁面,僅支持用戶查詢空投情況,具體空投發放日期為 3 月 23 日。[2023/3/17 13:09:01]

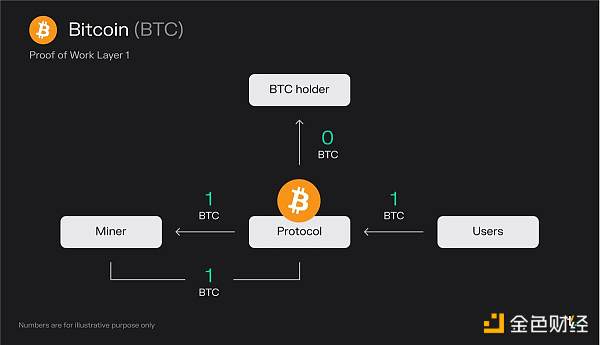

原理闡述:

用戶為一個區塊支付 1 BTC 的交易費用

礦工收到所有費用(1 BTC)

礦工從區塊獎勵中獲得 1 BTC(新發行的 BTC)

最終結果:

礦工收到 2 BTC

要點:

在比特幣上提交交易的需求為區塊空間創造了一個市場。用戶向礦工支付區塊空間。大宗補貼進一步激勵了礦工,大宗補貼是新鑄造的比特幣,增加了貨幣的總供應量。目前,比特幣的所有費用和區塊補貼都歸礦工所有。

日本NFT發行商double jump.tokyo與游戲巨頭世嘉達成合作:官方消息,4月27日,日本NFT發行商double jump.tokyo與游戲巨頭世嘉株式會社建立合作伙伴關系,以利用區塊鏈技術進行NFT數字內容的全球開發。該NFT發行商將在2021年夏天開始銷售與世嘉的經典IP相關的NFT內容。借此機會,double jump.tokyo獲得了世嘉颯美控股的投資。[2021/4/27 21:03:20]

比特幣通過 CPU 能力提供安全性。比特幣的價值主張是創建一個安全、透明和不可變的全球賬本,允許無信任和不可逆的價值轉移。這些價值由源自 CPU 使用率的安全性維護。每個塊都需要消耗大量的 CPU 能力才能在網絡上進行驗證。本質上,1 個 CPU 對應網絡上的 1 個投票。因此,只要大部分 CPU 掌握在誠實的礦工手中,網絡就是安全的。

比特幣的經濟由兩個變量決定:交易費用和區塊補貼。交易費用根據網絡區塊空間的供需情況確定。區塊補貼是增加 BTC 流通供應的通貨膨脹獎勵。目前,一個區塊的礦工獲得 6.25 個比特幣的獎勵,這個數字每四年減半。最終,比特幣將達到 2100 萬的最大供應量(預計在 2140 年左右發生),區塊獎勵將僅由交易費用組成。這意味著用戶采用對于網絡保持經濟可持續性至關重要。

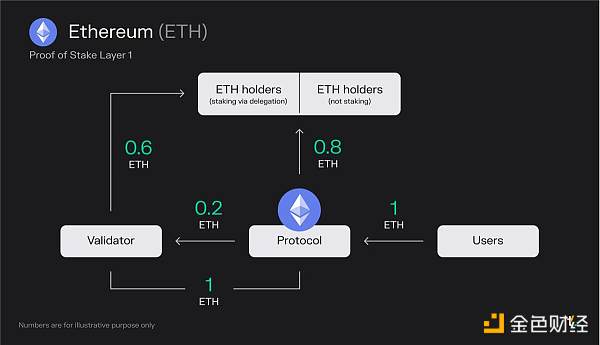

用戶為一個區塊支付 1 ETH 的交易費用(包括 MEV)

0.8 ETH 被銷毀 —> “股票回購”讓所有 ETH 持有者平等受益

驗證者從費用中賺取 0.2 ETH

驗證者從區塊獎勵中獲得 1 ETH(新發行的 ETH)

由于驗證者已經從委托人那里獲得了一半的股份,因此驗證者必須與這些 ETH 持有者分享其收入的 50%

分析:新冠病、Plustoken涉案地址拋售等導致了BTC周末暴跌:市場分析師Jacob Canfield日內整理出了影響短期市場走向的三大關鍵因素,分別為:

1.新冠病的全球爆發對全球金融市場產生了嚴重沖擊;

2.比特幣礦工的行為暗示市場處在熊市階段;

3.PlusToken涉案地址再度出現拋售行為導致下跌。[2020/3/9]

驗證者收到 0.6 ETH

通過委托質押的 ETH 持有者獲得 0.6 ETH

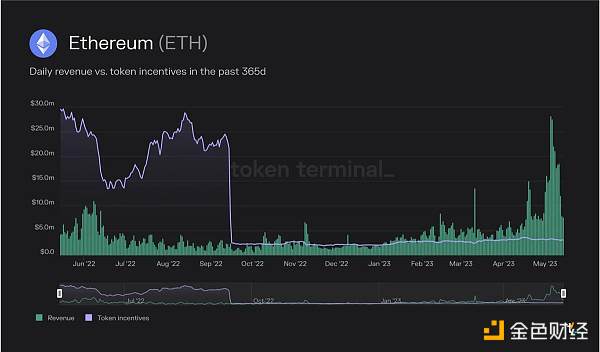

在以太坊上,大約 85% 的總交易費用被銷毀,有效地作為“股票回購”,讓所有 ETH 持有者同樣受益。同時,驗證者賺取剩余的費用和額外的質押獎勵,即新鑄造的 ETH。在過去 30 天內,以太坊平均每天收取約 1500 萬美元的費用。

2021 年 8 月通過EIP-1559實施的費用燃燒機制將 ETH 變成了一種生產性資產。此外,從 PoW 到 PoS 的過渡降低了 ETH 的新發行率。自 2022 年 9 月 Merge 以來,以太坊不再向礦工分發區塊獎勵。這一變化導致新 ETH 的發行量下降了約 90%(約 14k ETH/天的區塊獎勵被約 1.7k ETH/天的質押獎勵所取代)。這導致 ETH 供應在高使用率期間出現通貨緊縮。

以太坊的經濟結構包含三個關鍵組成部分:總交易費用、被銷毀的交易費用部分和質押獎勵。交易費用根據網絡區塊空間的供需情況確定。質押獎勵是增加 ETH 總供應量的通貨膨脹獎勵。交易費用的燃燒導致 ETH 的通貨緊縮壓力,而循環供應的減少可能會隨著時間的推移增加代幣的價值。

合并后,ETH 供應在高使用率期間一直處于通縮狀態。例如,今年 5 月,銷毀的 ETH 數量(收入)一直大于作為質押獎勵(代幣激勵)鑄造的 ETH 數量。

聲音 | 趙長鵬:Cloud Token與幣安無關,99%聲稱“與幣安合作”的人是騙子:Nugget’s NewsCEO、創始人Alex Saunders發推稱,“Cloud Token是澳大利亞最新的傳銷計劃,承諾用交易機器人獲得每月高回報。看上去是正在和幣安合作,趙長鵬能幫忙早點制止嗎?” 對此,趙長鵬回應稱,“與我們無關,根本不了解他們。99%聲稱‘與幣安合作’的人是騙子。[2019/8/26]

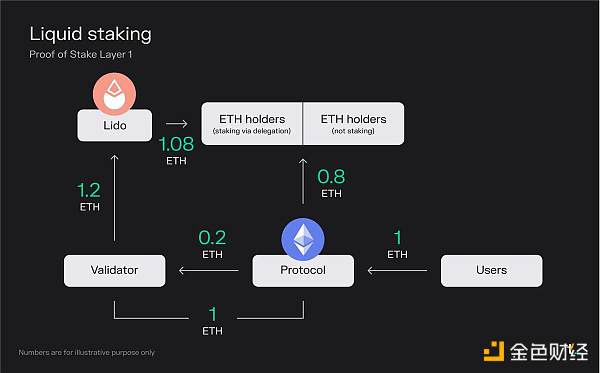

流動性質押項目允許用戶通過代表標的資產的衍生流動性代幣(liquid staking derivative,LSD)來質押他們的資產并保持流動性。

Validator 從區塊獎勵中獲得 1 ETH(新發行的 ETH)

驗證者已經從通過流動性抵押協議 Lido 存入 ETH 的用戶那里獲得了全部股權,因此它與這些 ETH 持有者分享 100% 的收入

Lido 從提供服務的總質押獎勵中抽取 10%(0.12 ETH),并將剩余的 90%(1.08 ETH)分配給通過 Lido 質押的 ETH 持有者

驗證者收到 0 ETH

Lido 收到 0.12 ETH(其中 50% 用于支付節點運營成本)

通過委托質押的 ETH 持有者將獲得 1.08 ETH

Liquid 質押協議增強了用戶體驗。質押,本質上是一個技術性和高維護性的過程,已經被像Lido這樣的協議簡化了。通過允許用戶鎖定他們的 ETH 并接收可轉讓實用代幣 (stETH),Lido 促進了無縫質押,同時使用戶能夠獲得與驗證活動相關的獎勵。為了提供這項服務,Lido 從總收益中提取 10% 的費用。這筆費用在節點運營商和 Lido DAO 之間平分。

獨家 | RatingToken提示用戶警惕千面合約存在“假充值”漏洞:第三方大數據評級機構RatingToken最新數據顯示,2018年8月1日全球共新增1655個合約地址,其中388個為代幣型智能合約。RatingToken安全審計團隊發現,某以太坊個人地址使用同一份代碼創建了6個智能合約地址,包括SPR、FXS、RKG、STR、SFX和VER,這些合約地址被包裝成6個網站,類型包括社交和貿易合作等,疑似使用相同網站模板創建,且投資方信息無法對應。合約安全檢測得分為3.8分,且發現合約地址存在“假充值”漏洞,如果該類代幣上所交易,攻擊者可以利用漏洞向中心化交易所、錢包等服務平臺發起充值操作,如果服務平臺僅根據“TxReceipt Status ”是否是 “success”來判斷交易是否成功,則會觸發“假充值”行為,該創建者的動機可疑,RatingToken安全審計團隊將持續關注該類合約。如需查看更多智能合約檢測結果,請查看原文鏈接。[2018/8/2]

抵押的技術性和高資本要求為流動性抵押協議開辟了商機。傳統的以太坊Staking需要用戶維護一個節點,投入大量資金(32 ETH),并犧牲代幣流動性。相比之下,Lido 將用戶的代幣批量分配給驗證者,從而消除了 32 ETH 的障礙。通過簡化用戶體驗、提供流動性和民主化質押,Lido 和類似協議正在打開一個快速增長的市場領域。

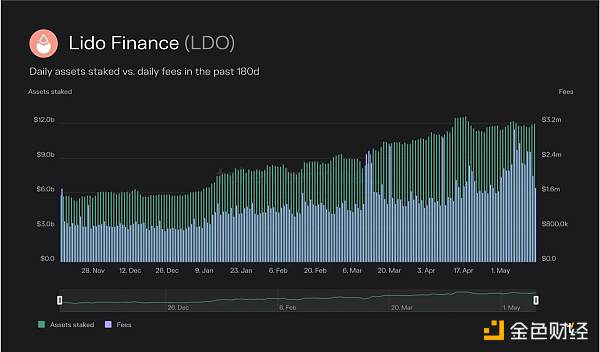

抵押的民主化允許更廣泛的投資者參與。除了區塊鏈 (L2)之外,流動性質押市場部門是增長最快的市場部門之一。成功執行的Shapella 升級(4 月 12 日)可以說降低了與 ETH 作為投資相關的風險,以及 ETH 作為收益資產的相關風險。因此,預計 ETH 質押比率(質押資產/流通市值)將增長并與其他 PoS 鏈持平。目前,ETH 的質押比例約為 15%,與其他 PoS 鏈相比相對較低。例如,Solana 和 Avalanche 目前擁有超過 60% 的抵押率。鑒于 ETH 的市值較高,在撰寫本文時約為 2200 億美元,我們可以看到未來幾個季度質押的資產將增長數十億美元。

Lido 已成為流動性質押市場領域的當前市場領導者,質押資產總額達 120 億美元。這個數字同比增長了 38%,過去 180 天增長了 105%。

在過去的 30 天里,Lido 產生了 6040 萬美元的費用,并獲得了其中的 10%,即 604 萬美元的收入。該收入在節點運營商和 Lido DAO 之間按 50/50 分配。

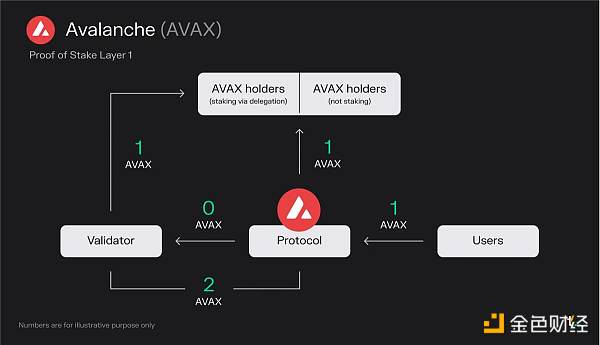

Avalanche是一種區塊鏈 (L1),它通過優先考慮可擴展性和更快的交易速度來與以太坊競爭。它使用一種新穎的共識算法,可提供強大的安全性、快速的交易終結性和高吞吐量,同時保持去中心化。

用戶為一個區塊支付 1 AVAX 的交易費用

1 AVAX 被銷毀 —> “股票回購”讓所有 AVAX 持有者平等受益

驗證者從費用中賺取 0 AVAX

驗證者從區塊獎勵中獲得 2 個 AVAX(新發行的 AVAX)

由于驗證者已經從委托人那里獲得了部分股份,因此驗證者必須與那些 AVAX 持有者分享其收入

驗證者收到 1 個 AVAX

通過委托質押的 AVAX 持有者將獲得 1 個 AVAX

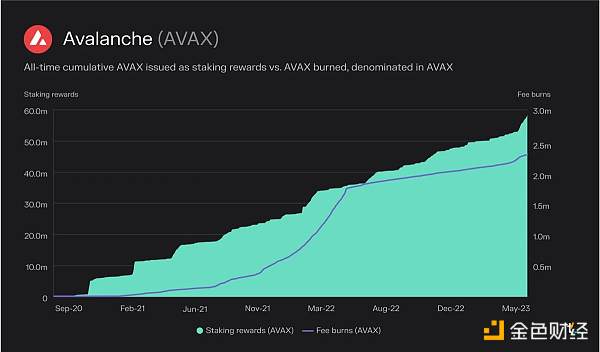

在Avalanche上,所有交易費用都被銷毀,驗證者的唯一收入來源是質押獎勵。銷毀機制作為一種“股份回購”,對所有 AVAX 持有者同樣有利。在過去的 30 天里,Avalanche 的平均每日費用約為 64,000 美元。

作為區塊鏈領域相對較新的成員,Avalanche 正在發行大量 AVAX 代幣以獎勵其驗證者。這種方法通常被用作在平臺早期階段引導增長的一種方式。這些獎勵吸引驗證者并刺激 Avalanche 生態系統內的增長和活動。

Avalanche 的經濟模型可能會在未來發生變化。費用和獎勵結構不是一成不變的,可以根據未來的治理決策進行調整。目前,AVAX 代幣總供應量的 50% 被分配用作驗證者的質押獎勵。這種分配計劃在十年內發生,從 2020 年到 2030 年。隨著質押獎勵分配最終結束,未來我們可能會看到一部分交易費用被重定向到驗證者。

自該網絡于 2020 年 9 月啟動以來,共銷毀了約 230 萬個 AVAX,并分發了約 5700 萬個 AVAX 作為質押獎勵。

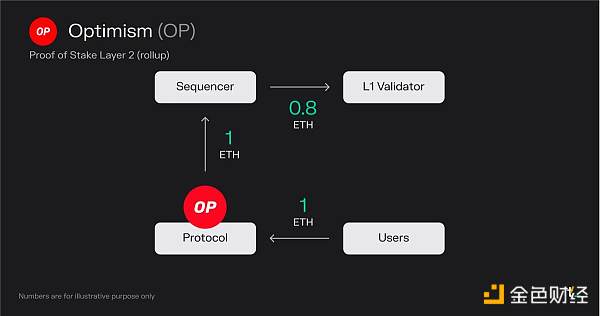

Optimism是一種擴展解決方案(樂觀匯總),旨在通過提高其交易速度和吞吐量來使以太坊變得更好。Optimism 在 L2 上執行交易,并分批提交給 L1 最終確定。根據交易類型,這導致大約 5-20 倍的gas降低。

所有交易費用(1 ETH)都進入 Optimism Foundation 運行的排序器

Sequencer 支付 0.8 ETH 的交易費用以將交易提交到 L1(以太坊)

Sequencer(在本例中為 Optimism Foundation)保留 0.2 ETH 作為利潤

0 ETH 被銷毀(不包括以太坊上的銷毀)

排序器收到 0.2 ETH

L1 驗證者收到 0.8 ETH

第 2 層區塊鏈擴展應用程序。L2 區塊鏈允許廣泛使用的 L1 應用程序,如Uniswap、 Blur、 OpenSea等,將它們的交易活動從 L1 轉移到一個單獨的鏈,該鏈定期將其交易結算回 L1。目前, Uniswap超過 30% 的來自 L2。

第 2 層區塊鏈支持更優化的用戶體驗。作為 L2,該應用程序可以針對其用例(例如交易)優化用戶體驗(交易費用/MEV 收集和回扣、鏈上隱私等)。可以實施這種優化,同時仍然在更安全的 L1 上維護交易記錄。

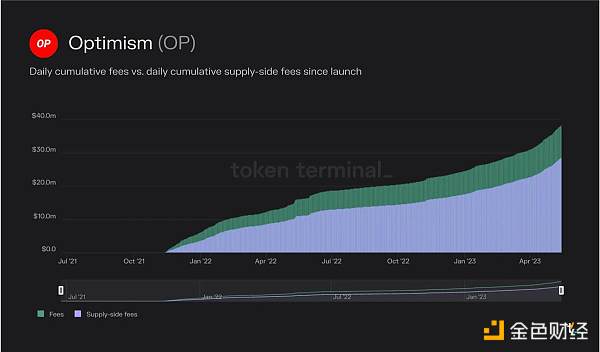

第 2 層區塊鏈的經濟性由兩個變量驅動:L2 收取的費用和向 L1 結算交易的成本。L2 區塊鏈的主要商業模式是通過削減用戶支付的交易費用來產生收入。利潤率由向 L1 結算交易的成本決定。例如,Optimism上的用戶自推出以來共支付了 3820 萬美元的交易費用。在這些費用中,有 2850 萬美元用于支付向以太坊提交交易的gas費。因此,Optimism 捕獲了差額,即 970 萬美元,作為收入。隨著競爭的加劇,L2 區塊鏈的利潤率預計會下降。能夠通過數據壓縮和其他技術優化其在以太坊上的 gas 支出的 L2 區塊鏈,進一步減少 L2 的費用,可能會在未來獲得市場份額。

自網絡推出以來,Optimism 上的用戶共支付了 3820 萬美元的交易費用。在這些費用中,有 2850 萬美元用于支付向以太坊提交交易的gas費。

區塊鏈通過提供分散、安全和透明的交易處理架構,正在重新定義經濟活動的基礎設施。在像加密這樣快速發展的行業中,我們看到這些計算平臺的經濟模型不斷創新。盡管存在差異,但投資者可以使用上述框架來比較它們的經濟表現、潛力和可持續性。

深潮TechFlow

個人專欄

閱讀更多

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

MarsBit

作者:BitKeep 根據Lookonchain監測,三個巨鯨地址過去一周共增持約195 萬枚LDO,Lido Finance V2版本升級投票通過允許用戶提取質押的ETH.

1900/1/1 0:00:00隨著數字化時代的深入發展,新技術和應用場景的不斷涌現正在改變著人們的生活方式和思維方式,同時也孕育著新的文化形態和傳播方式.

1900/1/1 0:00:00作者:北辰 上周在《Sui是下一輪的行業敘事 or 上一輪的末日余暉?》的文章中的觀點引發的討論比較多,本來想用一篇文章來「小心求證」,但發現是給自己挖了一個大坑,后面才是慢慢填坑的時候.

1900/1/1 0:00:00原文作者:Nancy,PANews近日,NFT 碎片化協議 Tessera(原 Fractional)及其 NFT 市場 Escher.

1900/1/1 0:00:00原文作者:Conor Ryder, CFA在 2023 年的所有事件之后,盡管 Tether 最不受信任,但它已成為占主導地位的穩定幣.

1900/1/1 0:00:00比特幣生態再次獲得市場關注,基于 Ordinals 協議 和 BRC20 的 NFT 引發陣陣市場追捧.

1900/1/1 0:00:00