BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD-0.5%

ETH/HKD-0.5% LTC/HKD+0%

LTC/HKD+0% ADA/HKD-1.57%

ADA/HKD-1.57% SOL/HKD-0.58%

SOL/HKD-0.58% XRP/HKD-1.95%

XRP/HKD-1.95%截至目前,美國針對 Web3 虛擬資產行業尚未形成統一的監管框架,呈現“多頭監管”的態勢,主要在聯邦和州這兩個層面進行監管,并由以美國證券交易委員會(SEC)為代表的金融監管機構,通過“Regulation by Enforcement”的形式對市場進行規范。因為美國是判例法國家,判例法是美國最主要的法律淵源,所以除了需要關注國會、監管部門頒布的相關虛擬資產法律法規外,還需要特別關注法院的相關司法判例,以及監管部門的行政執法。

(from lawstrust.com)

2023 Q1 美國虛擬資產行業重點政策、事件梳理如下:

2023 年 1 月 4 日,Coinbase 同意向紐約金融服務部門(NYDFS)支付 5000 萬美元的罰款,以了結早前 18/19 年允許用戶在未進行充分背景調查的情況下開設賬戶的指控。 Coinbase 涉嫌違反紐約州金融服務有關虛擬貨幣、匯款人、交易監控和網絡安全等領域的法律法規。這些問題使 Coinbase 平臺容易受到嚴重犯罪行為的影響,包括但不限于欺詐、洗錢,以及潛在的走私等。

NYDFS 還要求 Coinbase 投資 5000 萬美元以加強其合規計劃。 Coinbase 的首席法務官 Paul Grewal 表示:“Coinbase 和 NYDFS 已達成協議。Coinbase 已采取實質性措施解決這些歷史缺陷,并繼續致力于成為虛擬資產行業的領導者和榜樣,包括在合規方面與監管機構合作。”

2023 年 1 月 12 日,SEC 發布公告,宣布起訴虛擬資產借貸平臺 Genesis 及虛擬資產交易所 Gemini,指控這兩家公司通過 Gemini Earn 借貸產品,向散戶投資者發行和出售未注冊證券。

根據起訴書,2020 年 12 月,DCG 集團子公司 Genesis 與 Gemini 達成合作,為 Gemini 的客戶(包括美國散戶投資者)提供 Genesis 的虛擬資產借貸服務。從 2021 年 2 月開始,雙方開始向散戶投資者提供 Gemini Earn 產品,即通過投資者出借虛擬資產給 Genesis 以換取承諾的高利息,Gemini 作為代理促進交易而獲得傭金。此外起訴書稱,Genesis 在隨后行使其自由裁量權,決定如何使用投資者的虛擬資產來產生收入,并且自行決定向 Gemini Earn 投資者支付利息。

2022 年 11 月,Genesis 因陷入流動性危機,暫停了 Gemini Earn 的投資者的取款,這里涉及 9 億美元的虛擬資產和 34 萬 Gemini Earn 散戶投資者。此后,Gemini 聯合創始人 Cameron Winklevoss 在 2023 年 1 月 10 日發布致 Genesis 母公司 DCG 董事會的公開信 ,指控 DCG 在欠款事件中對公眾、個人做出虛假陳述,讓 Gemini Earn 投資者認為 DCG 對 Genesis 注入了 12 億美元,并在借貸賬目上涉嫌造假欺詐,要求 DCG 董事會罷免 DCG 董事長 Barry Silbert。Barry Silbert 隨后則否認相關指控。

SEC 則認為,Genesis 和 Gemini 是合作伙伴,雙方的合作產品,構成了未注冊證券發行和出售。除了 Genesis 是發行人這一事實之外,兩家公司都有責任,故尋求這兩家公司承擔民事責任。SEC 執法部主任 Gurbir S. Grewal 表示:“最近虛擬資產借貸機構的崩潰和 Genesis 提款的暫停凸顯了相關主體如向散戶投資者提供證券,必須遵守美國《證券法》的迫切需求。正如我們一次又一次看到的那樣,如果不這樣做,投資者將無法獲得做出明智投資決策所需的基本信息。”

2023 年 1 月 13 日,Tyler Winklevoss 通過推特發布聲明稱,對 SEC 的行動感到失望,指 Gemini 和其他債權人正共同努力追回資金,但 SEC 的行為不但對他們這些債權人的努力毫無幫助,也無法幫助 Gemini Earn 投資者取回他們的資產。Tyler Winklevoss 還指出,Gemini Earn 受 NYDFS 監管,Gemini 先前也已與 SEC 就 Gemini Earn 進行了超過 17 個月的討論,在去年 11 月 16 日 Genesis 暫停提款之后,SEC 從未提出任何采取執法行動的可能性。

Binance慈善機構將在2023年提供超過3萬個Web3獎學金:1月22日消息,Binance慈善機構Binance Charity宣布,將在2023年通過幣安慈善學者計劃為熱衷于在Web3領域開創事業的學生提供30650個獎學金。目前已有超過82000名申請者對,相當于約37%的錄取率。

據了解,幣安慈善學者計劃(BCSP)將提供免費的Web3教育和培訓課程,其教育合作伙伴包括西澳大利亞大學、塞浦路斯尼科西亞大學、德國法蘭克福金融與管理學院和尼日利亞技術中心Utiva。(cointelegraph)[2023/1/22 11:26:02]

(from Will Genesis Go Bankrupt? A Review of the Genesis/DCG Incident)

在 FTX 以及眾多虛擬資產平臺崩潰之后,美國 SEC 因未能及時對這一動蕩的行業進行監管而受到市場和國會議員的批評。2023 年 2 月 7 日,SEC 的審查部門(Division of Examinations)宣布了其 2023 年的 6 項優先工作任務,其中就包括“新興技術及虛擬資產”(Emerging Technologies and Crypto-Assets)。 該部門每年會發布其審查重點,以幫助大家深入了解其基于風險的評估方法,內容包括其認為對投資者和美國資本市場構成潛在風險的領域。

在發布了優先工作任務之后,SEC 就馬不停蹄地拉開了對虛擬資產行業,更加嚴厲、更加強硬的新一輪“Regulation by Enforcement”式監管。首當其沖的是 Kraken,以及其 ETH 質押生息產品。

2023 年 2 月 9 日,SEC 發布公告,宣布總部位于舊金山的虛擬資產交易所 Kraken 已同意向 SEC 支付 3000 萬美元,并停止為美國客戶提供其質押生息產品(Staking as a Service),以了結 SEC 對其發售未注冊證券的指控。 SEC 表示“當投資者向這類質押服務提供資產時,他們會失去對這些資產的控制權,并承擔與這些平臺相關的風險,幾乎沒有保護。”在拿到了投資者的資產 KEY 之后,Kraken 將控制投資者的資產,用于任何目的(缺乏披露信息,投資者不得而知),最后承諾投資者得到高額回報。

SEC 主席 Gary Gensler 還親自出鏡通過一個視頻解釋了,為什么 Kraken 這類質押生息產品需要遵守美國《證券法》:“當一個公司或平臺為你提供這些類型產品并承諾回報時,無論他們稱自己的服務是 Lending,Earn Rewards,APY 或 Staking,這種提供投資合同換取投資者資金的行為,都應該受到聯邦《證券法》的保護……這次的執法行為應該向市場明確表明,提供質押生息產品的服務商必須注冊,并提供全面、公平和真實的信息披露和投資者保護。”

對于 Kraken 的質押生息產品可能認定為“證券”對市場造成了極大的恐慌,其實 Kraken 的質押生息產品和以太坊或者 ETH 質押(Solo Staking)存在比較大的區別。從公告中大致能看出 SEC 認定 Kraken 的質押生息產品為“證券”的邏輯。首先 Kraken 收到了投資者的資金(完全控制);其次資金混同于資金池,被 Kraken 用于共同的事業(具體做什么不得而知);再次 Kraken 確實承諾了最高 21% 的收益回報(以太坊基金會官網上 ETH Staking 的回報在 3%—5% 左右);最后投資者僅參與投資,通過 Kraken 的努力來實現回報。這就滿足了 Howey 測試的全部條件,構成“投資合同”,是證券交易。

(from kraken.com)

2021科創中國系列榜單發布 科創中國試點數量擴大至65個:2月21日消息,由中國科協推出的“科創中國”平臺,正在成為催化科技經濟融合發展的“加速器”。今天上午,2021“科創中國”系列榜單發布,挖掘了一批具有產業先導意義和廣闊應用前景的技術成果。2021年度“科創中國”榜單共有七項,其中,“先導技術榜”覆蓋生物醫藥、電子信息等六大領域,“開源創新榜”項目包含新一代操作系統、云計算數據庫及芯片等深度信息技術。2021年,“科創中國”試點城市(園區)數量擴大至65個,目前已經組建130個科技服務團,動員萬余名院士專家,開展技術路線研判、關鍵技術攻關等八大類組合式服務。(財聯社)[2022/2/21 10:06:27]

Paxos 是一家注冊在紐約州的穩定幣發行商,其持有紐約州 Bitlicense 虛擬資產運營牌照,直接受 NYDFS 的監管,其 BUSD 產品建立在以太坊區塊鏈上,并由根據 NYDFS 于 2022 年 6 月發布的《美元穩定幣發行指引》 要求,按照 1:1 美元資產進行足額儲備。NYDFS 有權以未完成用戶定期風險評估和盡職調查承諾,以防止不良行為的產生(如洗錢)等合規事項為由,要求 Paxos 停止發行 BUSD 或者直接停止 Paxos 的 Bitlicense 牌照。NYDFS 稱:這項監管舉措是為了明晰 Paxos 與 Binance 之間尚未解決的復雜問題。

Paxos 通過官網回復了 NYDFS 的監管舉措,表示自 2 月 21 日起,Paxos 將根據 NYDFS 的指示并與其密切合作,停止發行新的 BUSD 代幣,并將終止與 Binance 關于 BUSD 的合作關系,后續將推出 Pax Dollar (USDP) 以取代之前的 BUSD。

就此事件,CNBC 在報道中稱:Paxos 的 BUSD 產品應與 Binance 自行發行的 Binance-Peg BUSD 區分開來。Binance 自行發行的 BUSD 不受 NYDFS 監管,其在以太坊之外的其他鏈獨立包裝后上架交易所。換句話說,Binance 可以凍結 Paxos 發行的 BUSD,并在另一條鏈(如 BSC 鏈)上重新創設一個類似的 BUSD,即 Binance-Peg BUSD。 NYDFS 表示:“該部門尚未在任何區塊鏈上授權 Binance-Peg BUSD,并且 Binance-Peg BUSD 不是由 Paxos 發行的。”

2023 年 2 月 13 日,Paxos 發布公告表示其于 2 月 3 日收到了 SEC 的威爾斯通知(Wells Notice),該通知稱:“SEC 將考慮采取將 BUSD 認定為證券,并指控 Paxos 未能將其發行的 BUSD 穩定幣根據美國《證券法》向 SEC 注冊。”SEC 的威爾斯通知是一個正式的通知,該通知告訴接收方,監管機構計劃對其采取相關執法行動,接收方有機會向 SEC 遞交書面不起訴意見的陳述。Paxos 對此表示 :“Paxos 不同意 SEC 工作人員的觀點,Paxos 始終將客戶資產的安全放在首位,Paxos 發行的 BUSD 始終以美元計價的足額儲備 1:1 支持,且完全隔離并保存在遠程賬戶中,并準備在必要時提起訴訟。”

關于 SEC 監管舉措的原因有很多猜測,一種觀點認為,結合此前 Kraken 質押生息產品遭到 SEC 處罰,可能與其底層生息資產有關。穩定幣可能被視為貨幣市場共同基金(Money Market Mutual Funds,MMMFs),盡管其并沒有利潤的預期。MMMF 是由公司提供的證券,它會投資在商業票券、存款證明、國債等資產,受 SEC 監管,而 Circle 也有類似產品,因此也可能受到類似的監管。

隨后 NYDFS 在與 Bloomberg 的報道 中說明了更多的問題。NYDFS 要求停止發行 BUSD 的原因似乎與穩定幣的證券認定無關,真正的原因可能與 Circle 投訴 Binance-Peg BUSD 的儲備管理不善有關。

58COIN季度合約完成2021年第一季度第5次結算:據58COIN官方公告,其季度合約已于今日17:58啟動2021年第一季度第5次結算,現已結算完畢,分攤機制未啟用。據官方介紹,其季度合約擁有浮盈開倉、雙向持倉、USDT計價結算、最高150倍杠桿等獨特設計及特點。[2021/1/29 14:21:05]

(from cryptotimes.io)

2023 年 2 月 15 日,SEC 發布一份關于投資顧問合格托管人的擬定提案 ,進一步提高了針對虛擬資產的托管要求,并將要求擴大到了基金等投資顧問,要求它們必須使用合格托管人(Qualified Custodians)持有相關虛擬資產。這一提案旨在提高投資顧問不當使用、濫用用戶資產的門檻,同時可能進一步擠壓中小虛擬資產平臺的生存空間。

SEC 主席 Gary Gensler 特別強調,當前沿用的法規(2009 年的法規)能夠涵蓋了大量的虛擬資產并使其受到監管。雖然一些虛擬資產交易和借貸平臺聲稱能夠托管投資者的虛擬資產,但這并不意味著它們是合格的托管人,部分平臺并沒有做到適當隔離投資者的虛擬資產,反而混同了投資者的資產,導致在出現“銀行擠兌”等類似情況時,投資者的資產變成了失敗公司的資產,嚴重侵犯了投資者的利益。通過這一擴大的投資顧問合格托管人法規,投資人與投資顧問都將獲得應有的保護。

可以看出在 FTX 崩塌之后,SEC 對于虛擬資產平臺的托管業務提出了更高的要求。SEC 的提案將會鼓勵投資者將其虛擬資產托管給持有托管牌照的機構或主流銀行。同時,這將使銀行金融監管機構有能力審查虛擬資產活動。

實踐中我們看到有托管業務的主體都至少在州層面取得了相關的信托牌照(Trust Charter),并接受州金融監管機構的監管。而 Anchorage Digital Bank 則更進一步從聯邦層面獲得了主管美國銀行機構的美國貨幣監理署(Office of the Comptroller of the Currency, OCC)的批準,成為一家真正意義上的聯邦特許虛擬資產銀行。

2023 年 2 月 16 日,SEC 發布公告,宣布對 TerraUSD 穩定幣背后的新加坡公司 Terraform Labs 及其首席執行官 Do Kwon 提起民事訴訟,指控稱其未能按要求向公眾披露該虛擬資產證券相關信息,并在崩盤前通過虛假描述誤導投資者。 Do Kwon 的行為可能構成虛擬資產證券進行欺詐,違反了美國《證券法》、《證券交易法》關于發行和出售未注冊證券、反欺詐等法律法規。值得注意的是,SEC 明確在文件中指控 Luna 與 UST 是未經注冊的證券。

SEC 控訴稱,Terraform 和 Do Kwon 向尋求獲利的投資者推銷虛擬資產證券,并一再聲稱這些代幣會增值。例如,他們將 UST 吹捧為一種“有收益”的穩定幣,并宣傳其通過錨定協議支付高達 20% 的利息。SEC 還控訴稱,在營銷 LUNA 代幣時,Terraform 和 Kwon 一再誤導和欺騙投資者,讓他們相信一款流行的韓國移動支付應用程序使用 Terra 區塊鏈來結算交易,從而為 LUNA 增值。同時,據稱 Terraform 和 Kwon 還誤導了投資者關于 UST 穩定性的信息。2022 年 5 月,UST 與美元脫鉤,其及其姊妹代幣價格暴跌至接近于零。

據悉,Do Kwon 于2023 年 3 月 23 日在黑山被捕。黑山內政部長 Filip Adzic 通過推特表示:拘留了一名疑似通緝犯之一的韓國公民 Kwon,因偽造證件在波德戈里察機場被拘留,當時他正試圖利用假證件飛往迪拜。在身份被確認后,美國、韓國先后提出了對 Do Kwon 的引渡要求。

(from Staff at crypto operator Terraform Labs hit with flight ban)

比特小鹿BitDeer CEO孟曉妮將于“2020比特大陸礦業峰會”現場發布云服務新品:11月7日,比特小鹿BitDeer與比特大陸等頂級礦業服務商聯合舉辦的“2020比特大陸礦業峰會”將在海南三亞開幕。屆時,比特小鹿BitDeer CEO 孟曉妮將與一眾礦圈領袖探討行業現狀,展望新趨勢,共話新機遇。同時,孟曉妮將在現場正式發布比特小鹿BitDeer云服務新品,并特別設置小鹿抽獎環節,獎池總量達數萬元。[2020/11/7 11:55:37]

2023 年 3 月 1 日,美國猶他州立法機構通過了 H.B. 357《去中心化自治組織修正案》法案(Utah Decentralized Autonomous Organizations Act),這標志著 DAO 作為一種組織形式在美國繼懷俄明州 DAO 法案以后又一次獲得了獨立的法律地位。該法案將于 2024 年生效 1 月 1 日生效。

Utah DAO 法案賦予了 DAO 一種獨立的、新型的法律認可組織形式。在法律性質上,DAO 擁有獨立和區別于其他成員的法人資格,能夠以自身 DAO 的名義起訴和應訴,并擁有開展任何合法事務的權利。在這點上 Utah DAO 法案區別于懷俄明州僅將 DAO 納入有限責任公司(Limited Liability Company,LLC)的監管框架,而是將 DAO LLD 單獨創設出一個新的法人實體,與 LLC 有明確的區分。

在責任限制上,適用有限責任制度。以 DAO 的全部資產為責任上限,對外承擔有限責任;在 DAO 的資產耗盡后,DAO 成員不承擔責任;不以 DAO 成員的身份對其他 DAO 成員的錯誤或過失承擔個人責任,僅以 DAO 成員向 DAO 承諾的鏈上貢獻承擔責任。在這點上解決了之前美國商品交易委員會(CFTC)在法庭上要求 Ooki DAO 成員以個人資產對外承擔 DAO 的無限連帶責任問題。

Utah DAO 法案還對 DAO 的稅收制度(默認按照合伙形式,可變更為公司形式)、法定代表人(便于處理鏈上無法完成的事務,不承擔連帶責任)、DAO 成員與治理(token 的持有人的認定)等方面進行了創新的規定,旨在對鏈上 DAO 和鏈下法律實體之間進行有機融合。

2023 年 3 月 1 日,Silvergate Bank 發布公告稱其無法按時向 SEC 提交年度 10-K 報告,并且表示它可能會面臨“資本不足”的困境。 隨后,包括 Coinbase、Circle、Tether,以及 Galaxy Digital 在內的多家合作伙伴紛紛與之撇清關系,導致 Silvergate Bank 的股價暴跌。

Silvergate Bank 是一家位于加州的社區零售銀行,將自身定位為通往虛擬資產行業的門戶,接受虛擬資產交易所和機構的存款,并建立了自己的虛擬貨幣結算支付網絡——“Silvergate Exchange Network”(SEN)實時支付系統。該系統使虛擬資產交易所、機構和客戶能夠進行虛擬貨幣與法定貨幣的兌換。隨著虛擬資產行業的發展,Silvergate Bank 于 2019 年 11 月,以 13 美元的股價登陸紐交所。

2022 年底,隨著虛擬資產價格下跌,以及許多虛擬資產交易所和借貸機構的崩盤,人們開始擔心存款損失和信用風險敞口對 Silvergate Bank 的潛在影響,以及 Silvergate Bank 對更廣泛的虛擬資產行業的潛在影響。2022 年 11 月 FTX 崩盤,導致 Silvergate Bank 對 FTX 有超過 10 億美元的風險敞口。更嚴重的是,FTX 的崩盤造成了嚴重的“銀行擠兌”,Silvergate Bank 處理了超過 81 億美元提款,為了滿足大量提款,Silvergate Bank 被迫承受了巨額折價虧損而緊急出售大約 52 億美元的資產,并從美國聯邦住房貸款銀行獲得了 43 億美元的貸款。根據 Silvergate Bank 2022 年第四季度財報顯示,其管理的客戶存款暴跌至 38 億美元,遠低于第三季度的 119 億美元,并且產生了近 10 億美元的損失。

日本加密貨幣交易所Fisco計劃于2020年11月進行品牌變更:日本加密貨幣交易所Fisco計劃于2020年11月進行品牌變更。交易所運營公司“株式會社Fisco加密貨幣交易所”將更名為“株式會社Zaif”;母公司“株式會社Fisco Digital Asset”更名為“株式會社Zaif Holdings”。[2020/9/6]

2023 年 3 月8 日,Silvergate Bank 在提交給 SEC 的文件中表示,將根據適用的監管程序結束運營并自愿清算 Silvergate Bank。“該銀行的清算計劃包括全額償還所有存款,并考慮如何最好地解決索賠并保留其資產的剩余價值,包括其專有技術和稅收資產。”隨后,Silvergate Bank 被聯邦存款保險公司(FDIC)接管。

2023 年 3 月 10 日,在美聯儲加息的背景下,短暫經歷了 48 小時的銀行擠兌,就造成了硅谷銀行(Silicon Valley Bank, SVB)(在美國有著 40 年歷史的第 16 大銀行)嚴重的流動性問題,而被 FDIC 接管。這是美國歷史上繼 2008 年華盛頓互助銀行(Washington Mutual)倒閉之后、規模第二大的銀行倒閉事件。2023 年 3 月 12 日,財政部、美聯儲和 FDIC 發布聯合聲明,表示經協商后,同意通過 FDIC 以充分保護所有儲戶的方式完成其對硅谷銀行救助,從 3 月 13 日星期一開始,儲戶將可以使用、取回他們所有的錢,與硅谷銀行的決議相關的損失不會由納稅人承擔。

由于受硅谷銀行的影響,2023 年 3 月 12 日,美國財政部、美國聯邦儲備委員會和 FDIC 發布聯合聲明,以“系統性風險”為由宣布關閉加密友好銀行 Signature Bank,防止銀行業危機持續蔓延; 同時,NYDFS 任命 FDIC 為接管人,負責處置 Signature Bank 的資產,盡管當時 Signature Bank 已從硅谷銀行的影響中恢復,并持有良好的資產負債表。

美國銀行監管機構(聯邦層面為美國貨幣監理署 OCC,州層面為州金融監管機構,如 NYDFS)有權因其下屬銀行經營不善,或資不抵債的原因,撤銷其營業許可。當銀行停止經營后,聯邦存款保險公司(Federal Deposit Insurance Corporation, FDIC)會被任命為問題銀行的管理人或接管人(其在銀行的紓困或清算過程中扮演不可或缺的角色),保護儲戶的存款并盡量減低銀行停業對于整體金融系統的負面影響。

Silvergate Bank 以及 Signature Bank 兩家加密友好銀行的關閉,導致虛擬資產行業回到了多年之前虛擬資產無正式銀行賬戶的日子,因為任何新成立的公司都沒有機會馬上獲得銀行牌照。

(from Crypto’s Last Stand in the US: USDC, Silvergate, Silicon Valley and Signature Banks Collapse in One Week)

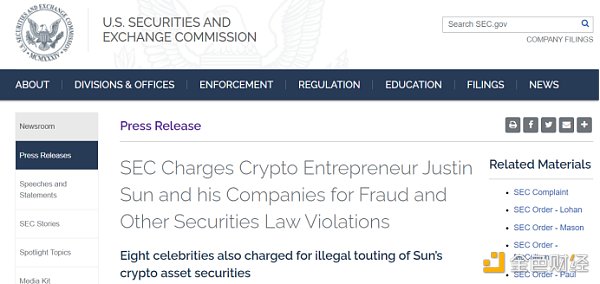

2023 年 3 月 22 日,SEC 發布公告,宣布對孫宇晨(Justin Sun)及其三家全資公司 Tron Foundation Limited、BitTorrent Foundation Ltd. 和 Rainberry Inc.(Sun 及其關聯方)提出控訴。 在 SEC 向美國紐約南區地方法院提起的訴訟稱,Sun 及其關聯方提供多個未注冊證券的線上“賞金項目”,并發行和出售 TRX 和 BTT,這些項目直接指引感興趣的參與方在社交媒體上宣傳推廣 TRX 和 BTT,加入或招募其他人加入 Tron 附屬的 Telegram 和 Discord 頻道,并創建 BitTorrent 賬戶以換取 TRX 和 BTT 分配。根據起訴書,這些未注冊證券的發行和出售均違反了《證券法》第 5 條。

SEC 還指控 Sun 策劃了一項人為夸大二級市場 TRX 交易量的洗盤(Wash Trading)計劃,涉及大量的實時購買和出售交易,使 TRX 看起來交易活躍,而實際受益所有權沒有實際變化,這違反了美國《證券法》的反欺詐和市場操縱規定。至少從 2018 年 4 月到 2019 年 2 月,Sun 指使他控制的團隊在兩個賬戶之間進行了超過 60 萬次 TRX 虛假交易,平均每天有 450 萬到 740 萬次。Sun 還提供了大量的 TRX 供應,將 TRX 出售到二級市場,從非法、未注冊的代幣發行和出售中獲得 3100 萬美元的收益。此外,SEC 還指控 Sun 策劃了一項向名人支付費用以兜售 TRX 和 BTT 的計劃,并向公眾隱瞞名人獲取報酬的信息,造成誘導假象,違反了《證券交易法》的相關規定。

SEC 主席 Gary Gensler 表示:“這個案例再次表明,在沒有適當披露的情況下發行和出售虛擬資產證券時,投資者將面臨非常高的風險。”“正如所指控的那樣,Sun 及其關聯方不僅針對美國投資者進行未注冊證券的發行和銷售,還以犧牲投資者的利益為代價獲得數百萬的非法收益,而且他們還在未注冊的虛擬資產交易平臺上虛假交易,以制造活躍交易的誤導性表象。Sun 通過策劃一場名人促銷活動進一步誘使投資者購買 TRX 和 BTT,在促銷活動中,他和名人們隱瞞了推廣付費的事實。”

“雖然我們對有爭議的技術持中立態度,但在投資者保護方面,我們絕不是中立的,”SEC 執法部主任 Gurbir S. Grewal 說,“正如投訴中所稱,Sun 及其關聯方使用一個古老的劇本來誤導和傷害投資者,首先在不遵守注冊和披露要求的情況下發售證券,然后操縱這些證券的市場。與此同時,Sun 向在社交媒體上擁有數百萬粉絲的名人支付費用,以宣傳未注冊證券的產品,同時特別指示他們不要透露他們的報酬。這正是美國《證券法》旨在防止的行為。”

(from SEC)

2023 年 3 月 22 日,在白宮的 2023 年總統經濟報告(Economic Report of the President) 中,首次提及虛擬資產,稱區塊鏈技術推動了金融創新,帶動了虛擬資產的興起。但同時,報告列舉了虛擬資產的諸多負面作用,抨擊虛擬資產沒用處、沒價值。虛擬貨幣不具有價值存儲功能,也不是有效的支付工具。

" 盡管倡導者經常聲稱虛擬資產是一種革命性的創新,但這些資產的設計經常反映出對幾個世紀以來在經濟和金融領域學到的基本經濟原則的無知,這種不充分的設計往往不利于消費者和投資者。”虛擬資產同時被宣稱為“貨幣”和“投資工具”,這也存在沖突。作為貨幣,這種工具應該具有穩定的價值,表現出有限的價格波動。但作為一種高風險資產,它應該經歷價格波動,投資人才能獲得高預期回報,而當資產的風險越高,它就越不可能有效地充當貨幣。

2023 年 3 月 27 日,美國商品期貨交易委員會(CFTC)發布公告稱,其已向美國伊利諾伊州北區地方法院提起民事訴訟,指控 CZ 和其運營 Binance 平臺的三個實體多次違反《商品交易法》(CEA)和 CFTC 的規定。同時,CFTC 還指控 Binance 前首席合規官 Samuel Lim 協助和教唆 Binance 進行違規操作。

根據起訴書,從 2019 年 7 月至今,Binance 向美國人提供和執行虛擬資產衍生品交易(盡管屏蔽美國 IP 地址),在 CZ 的指導下,Binance 指示其員工和客戶通過規避合規控制(包括通過 VPNs、設立殼公司等手段),故意逃避美國法律,通過不透明的方式開展業務,無視 CEA 和 CFTC 的規定,同時有計劃地進行監管套利以謀取商業利益。

CFTC 指控 Binance 這樣在美提供虛擬資產衍生品服務的實體,應向 CFTC 注冊為期貨傭金商 (Futures Commission Merchants, FCM) 以承擔類似于 KYC 等合規義務,并執行旨在防止和偵查恐怖主義融資和洗錢活動的基本合規要求。根據 Binance 開展的衍生品交易業務,還應向 CFTC 注冊為指定合約市場(Designated Contract Market, DCM)或掉期執行機構(Swap Execution Facility, SEF)。而 Binance 從未向 CFTC 進行任何注冊。

因此,CFTC 通過民事訴訟的形式指控 CZ 及其關聯方違反了有關期貨交易、非法場外大宗商品期權、未注冊為期貨傭金商,或指定合同市場,或掉期執行機構的相關法律法規,并且疏于監管、未實施 KYC 或反洗錢流程,以及制定不合格的合規計劃等,向法院尋求對 CZ 及其關聯方的民事處罰和永久性的交易和注冊禁令。

CFTC 主席 Rostin Behnam 表示:“今天的執法行動表明,沒有任何地區,或聲稱沒有管轄權的地區,可以阻止 CFTC 保護美國投資者。我已經明確表示,CFTC 將繼續使用其所有權力來發現和制止在動蕩和高風險的虛擬資產行業中的不當行為……多年來,Binance 明知他們違反了 CFTC 法規,但仍積極開展工作以保持資金流動并避免合規。這應該是對虛擬資產世界中所有人的警告,即 CFTC 不會容忍故意規避美國法律的行為。”

(from Binance)

在行業黑天鵝頻發,國會立法遙遙無期的背景下,2023 年 Q1 的美國虛擬資產行業監管依舊是以 SEC 為代表的金融監管機構,通過“Regulation by Enforcement”的形式對市場進行規范。

SEC 一直以保護投資者利益,維護證券市場的公平有序運作為目的為出發點,規范整個虛擬資產行業。Gary Gensler 在 2022 年 8 月的工作視頻“What Are Crypto Trading Platforms?” 中,就談到 SEC 對虛擬資產市場的監管思路:

(1)以良好運行了 90 年的美國《證券法》為基礎,保護投資者的利益。這就是我們看到 SEC 拼命地將所有虛擬資產歸為證券,并在幾乎所有的執法行動中的第一句話就是:“XXX 發行和出售未注冊證券。”的原因。我們可以看到 SEC 在 1 月份從 FTX 等平臺的崩盤余波中回過神之后,以其審查部門發布的 2023 年優先工作任務為指引,展開了新一輪更加嚴厲的監管執法行動,其中就涉及了 Genesis、Kraken、Paxos、Terraform Labs、Coinbase、Justin SUN 等這些行業巨鱷。

(2)需要將虛擬資產交易所拆分(如將做市交易業務與托管業務拆分),避免出現利益沖突,監守自盜的情形。這在 FTX 事件中體現得淋漓盡致,所以就有了后續 SEC 的虛擬資產托管新規(提案)。這點可以參考大蕭條背景下的 1933 Glass Steagall Act(將銀行的投資銀行業務和商業銀行業務嚴格地劃分開,以規避投行業務帶來的風險),以及次貸危機背景下的 2010 Dodd Frank Act(拆分大金融機構的投機性自營交易,加強對金融衍生品的監管,以防范系統性金融風險)。

雖然我們也看到 CFTC 在 Q1 末針對 Binance 的執法行動,但是 CFTC 依然只是在做其分內之事——衍生品交易的市場規范以及注冊合規。這里依然存在一個監管的真空地帶,如果說虛擬資產都讓 CFTC 來管,雖然 CFTC 有能力監管現貨市場上的欺詐和市場操縱等行為,但是 CFTC 沒有能力對不涉及保證金、杠桿或融資的現貨交易行為進行監管。如果說讓 SEC 來管,那么 SEC 只有在認定虛擬資產為證券的前提下才能行使其管轄權,在這個高標準下才會衍生出涉及證券的欺詐、操縱市場。所以說,在沒有統一虛擬資產監管法案的背景下,以 SEC 為代表的“Regulation by Enforcement”式監管,可能還要持續很長一段時間。

但是,就像 Coinbase 在收到 SEC 威爾斯通知(Wells Notice)之后所說的那樣:“美國虛擬資產行業需要更多的是指引,而非執法。”

Web3小律

個人專欄

閱讀更多

金色財經 善歐巴

Chainlink預言機

金色早8點

白話區塊鏈

Odaily星球日報

Arcane Labs

深潮TechFlow

歐科云鏈

BTCStudy

MarsBit

近日,香港web3嘉年華開啟,香港又一次吸引了全球行業的目光。如此聲勢浩大,再加上政府背書與鼎力支持,香港一時成為了風水寶地,勢頭已經壓過新加坡.

1900/1/1 0:00:00▌AI社交資訊流媒體Techub.NEWS產品正式上線據官方消息,AI社交資訊流媒體平臺Techub.NEWS今日在香港數碼港舉辦首屆新聞發布會,標志著產品的正式上線.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:513.3億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量27.

1900/1/1 0:00:00TMT行業的高管看到了“元宇宙”在提高利潤和降低運營費用方面給企業帶來的潛力。但也有類似比例的人承認,盡管元宇宙有豐富的潛力,但它仍需要進一步的完善和發展.

1900/1/1 0:00:00本文來自:Folius Ventures,原文作者:Aiko,譯者:Odaily星球日報 Azuma3 月 28 日.

1900/1/1 0:00:00原文作者:Hercules 原文編譯:深潮 TechFlow在以太坊升級完成后,LSD 賽道還有哪些可以參與的新機會和看點? 新的穩定幣也許是其中之一.

1900/1/1 0:00:00