BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD-0.22%

LTC/HKD-0.22% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD-0.2%

SOL/HKD-0.2% XRP/HKD-0.07%

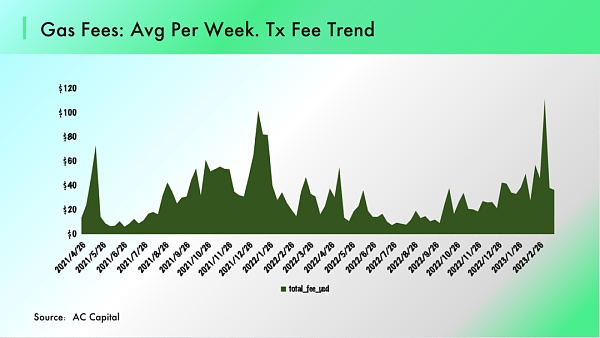

XRP/HKD-0.07%去中心化世界剛剛經歷了一波歷史級別的牛市,無數創新呈現在我們的面前。相較于2018年牛熊轉換后的一地雞毛,這次去中心化世界擁有了DeFi、NFT、衍生品、Lanuchpad、Incubator 等各種基礎設置,隨著Layer2、LSD、ZK等協議逐漸成熟,鏈上世界呈現出更多豐富的內容。在2023年后,鏈上活躍度明顯增加,資產價格的上漲帶動成交量的上行。本次市場波動的切換非常有趣,從 Macro 的角度來看,BTC等數字資產的價格與納斯達克指數呈現通向走勢。在美國經濟活力減弱后,由于通脹存在的壓力,美聯儲較為堅定加息態度對市場情緒形成一定的壓制。

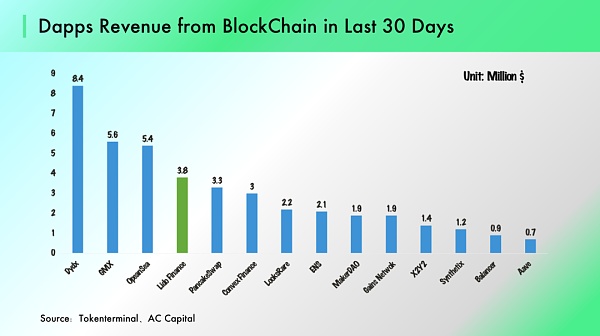

在2022年Q4,從業者可以較為清晰的投資者的偏好:機構更加傾向于基礎設施,而不是重度依賴流動性的GameFi、NFT 等協議;MPC錢包、跨鏈橋、ZK、中間件等項目書在市場上最為搶手。值得一提的是,基礎設施協議也存在明顯分化。在經歷過Terra、FTX等黑天鵝事件后,投資者的風險偏好被明顯壓制,大家更希望看到協議可以產生正向收益為自身的發展造血,而不是向投資者伸手要錢。從商業模式來看,ZK、錢包等協議營收增長需要依賴鏈上的活躍交易,強Beta屬性的協議,在熊市時期很難獲取足夠的收益。在這樣的背景下,以 Lido為代表的LSD協議迅速發展,得益于清晰的商業模式與確定的收益能力,在市場的回暖之前,Lido的市值早已超過MakerDao,排名在50名以內。

回顧上輪牛市,DeFi、Layer 1、GameFi 相繼接棒行情。在2023年年初,LSD(Liquid Staking Derivatives) 在二級市場表現亮眼,成為投資者關注的焦點。首先,以太坊本身的 Stakeing 收益實在太過誘人,從絕對規模來看,GAS/MEV 、Stakeing Reward 提供給開發者足夠的市場空間去捕獲價值,“市場空間廣闊(估值)+ 高速TVL增長(業績)”意味著高確定性的投資機會,因此我們看到了以Lido、Frax為代表的 LSD 協議在過去的三個月大放異彩。本文將會著重于分析 LSD 協議的運行模式,并對優質LSD協議進行探討和分析。

迪拜房地產開發商DAMAC Properties年內已完成5000萬美元的加密貨幣房地產交易:6月4日消息,總部位于迪拜的房地產開發商DAMAC Properties的首席運營官(COO)Ali Sajwani表示,自今年年初以來,該公司已經完成了價值5000萬美元的加密貨幣交易。

在接受采訪時,Sajwani表示,通過接受比特幣或以太坊作為支付方式,DAMAC表明了該公司為了“受益于最先進的技術解決方案”將采取何種程度的行動。

當被問及用于完成房地產交易的支付機制時,Sajwani表示,已經選擇了一家值得信任的中介機構來促進交易。Sajwani補充說,通過使用可信的金融中介,意味著DAMAC Properties能夠消除價格波動的風險。據另外一篇報道,DAMAC Properties使用的合規中介機構是Havyn數字資產交易所。

與此同時,Sajwani還談到了該公司在面對元宇宙時所面臨的挑戰或障礙。他認為,新興技術的支持者面臨的障礙之一包括“說服老一代決策者采取快速和積極的步驟,投資于這個新的和不熟悉的世界。”(Bitcoin.com)[2022/6/4 4:02:02]

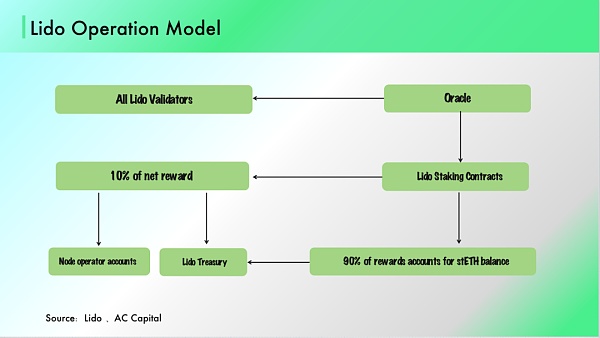

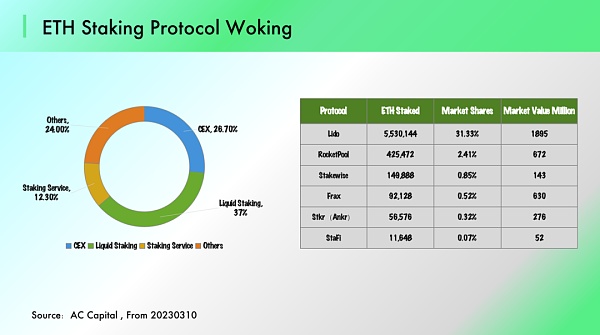

什么是LSD協議?LSD (Liquid Staking Derivatives):即流動性質押衍生品,其目的是幫助已在鏈上質押的通證釋放流動性并擴大收益。在區塊鏈世界中,網絡交互需要通過共識機制來達成,POS協議需要節點通過質押通證的方式來獲得驗證交易的權利。我們通過以太坊舉例,在ETH 2.0的設定中,用戶需要質押32枚 ETH+獨立運行節點的服務器才能成為驗證節點獲取質押收益。首先,32枚ETH對用戶資金量提出較高的要求,獨立維護節點設備需要耗費不少的精力。與此同時,質押的ETH在上海升級之前無法取出,這些要求就給以太坊質押者帶來流動性壓力。針對這些問題,LSD協議通過創造衍生通證的方式來幫助用戶獲取質押收益&釋放鎖定通證的流動性。

迪拜房地產開發商 Damac Properties 接受BTC、ETH支付:4月27日消息,Watcher.Guru表示,迪拜房地產開發商 Damac Properties 現在接受#Bitcoin和#Ethereum作為付款方式。[2022/4/28 2:35:08]

為什么LSD協議具備投資機會?當前以太坊的質押率僅有14%,相比于其他的POS公鏈(50%以上)的質押比例,以太坊節點質押的市場空間還沒有完全打開。以太坊節點的收益來自于質押量與費用收入,做一個中性假設,如果上海升級后,以太坊的質押率可以達到50%,相較于當前的水平提升257%,運營節點的 Consensus Layer Reward 預計可以提升超過60%(Consensus Layer Reward 與質押量并不是線性相關)。與此同時,上海升級之后,更加靈活的機制會進一步壓縮ETH與其衍生品的價差,有助于激活 LSD Token 的生態化應用。因此在可以預見的未來,LSD協議的盈利空間與發展潛力有望增強。

我們應當如何定義一個好的LSD協議?本節將通過拆解及分析我們所認為優質LSD協議,來回答這個問題。

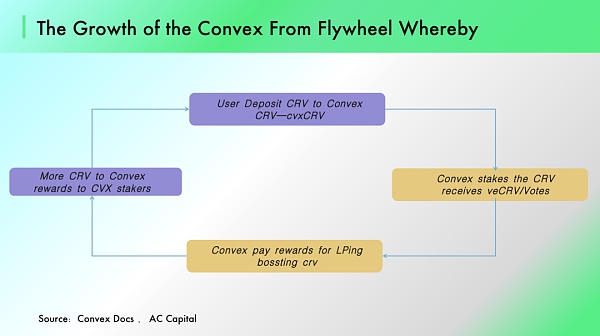

(1)什么是一個好的 LSD 協議 — 以 Convex 為例

LSD協議的核心價值在于幫助解決基礎協議的痛點:由于 Curve 獨特的商業模式和通證經濟,在實際使用中會遇到不少的問題。對于投資者來說,持有 CRV 通證獲取的投資收益非常困難。如果想要持有的代幣分額不被稀釋,則必須長期鎖定 CRV 獲得 Boost Revenue(鎖定期4年才能達到最高收益),而這就意味著投資者將犧牲大量的時間,并且要與Curve深度綁定。對于生態建設者來說,Curve 為 DeFi 協議提供交易場所,并且參與 CRV 分配,不過這需要開發者持有大量 VeCRV 以保證參與的有效性(保證開設 Pool 的 CRV 排放),這對于初期發展的協議,需要承擔較大的資金壓力與轉換成本。

AC DAO將在BNB Chain上部署solidly的升級協議DDDX.io:3月9日消息,AC DAO宣布將在BNB Chain上部署solidly的升級協議DDDX.io,且負責維護Andre Cronje所有停止運營的項目。DDDX在solidly協議基礎上做了如下升級:

1,實現了雙AMM算法及雙交易費機制:穩定幣交易費0.01%,非穩定幣交易費0.25%。

2,降低了首次的流動性挖礦的通脹基數。當前DDDX正在進行對solidly的鎖倉venft的用戶進行白名單空投活動。[2022/3/9 13:47:15]

LSD的發展建立在基礎協議的繁榮之上:LSD 協議的運營模式在于對底層協議經濟模型的拆解,從而幫助通證持有者可以獲取更好的收益與便利,因此底層協議的規模決定了LSD協議的發展空間。Curve 作為以太坊重要的穩定幣交易場所,累積巨量的流動性與交易量,成為DeFi協議部署機槍池的重要場所。在“DeFi Summer”發展期,Curve上聚集了大量的機槍池,Trading Fee 與 CRV Reward 為開發者提供了廣闊的市場空間。

Curve的糾結,Convex的解決方式:Convex 很好的解決了上述的兩個問題,首先,針對Curve通脹屬性過強的問題,Convex 通過CRV / cvxCRV (LSD模式)鎖定大量的 CRV在手中,這樣投資者即可以實現 Max Boost Revenue ,又可以立即獲得 cvxCRV來釋放流動性。其次,針對Curve的治理問題,Convex 將 Voting Power 從VeCRV中剝離,將其治理權映射到 CVX,那些希望在Curve上開設機槍池的開發者,可以通過 Bribe Marketplace 來進行治理權的交易。這樣一來,Convex 將牢牢把握住 Curve 的控制權,Boosting Yield 強者恒強,不斷吸引著用戶將 CRV 存入 Convex,與此同時,Bribe Marketplace 給Convex帶來了源源不的收入,Convex 針對底層協議進行了經濟模型與運作機制的拆解與重構,一方面幫助用戶實現Stakeing Return 的最大化,另外一方面創建了具備充足流動性的LSD 二級市場,Bittracy 認為這或許是2021年最為成功的LSD協議。

公告 | OKEx:開放提現EOSDAC MEETONE開放提現:據OKEx公告,OKEx將于2018年10月11日20:00(HKT)開放EOSDAC、MEETONE提現。[2018/10/11]

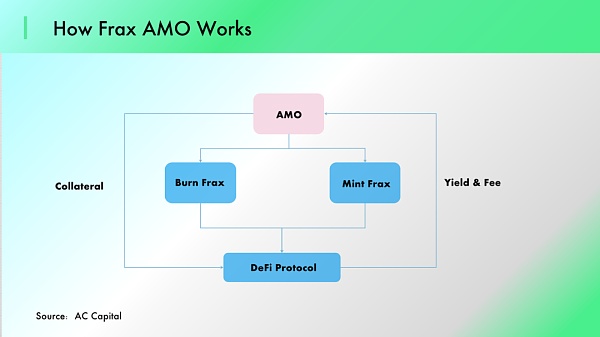

(2)LSD 賽道發展的核心優勢—以Frax為例

Frax最早于2019年開始立項。與 MakerDao 相比,Frax最大的不同在于其所采用的雙代幣機制支撐算法穩定幣部分抵押部分抵押(fractional-algorithmic stablecoin)。為實現穩定幣治理的價值錨定并提升資金的利用效率,Frax Finance 在 V2 版本中創新推出自動做市場機制(AMO)。在這樣機制設定下,AMO可以靈活調節 USDC、FRAX 在 FRAX3CRV Curve 中的比例,由此確保 FRAX 與 USDC 的錨定關系。

過去三個月,我們可以明顯看出,Frax Finance 的TVL以非常陡峭的斜率飛速增長。如果說Lido通過與AAVE多層嵌套的方式提高用戶質押的收益率。那么Frax則通過與Convex的綁定來實現用戶收益提升。

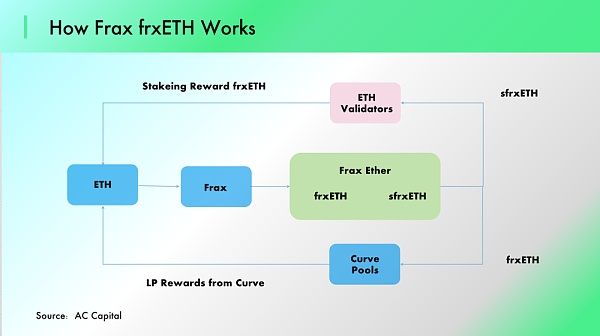

Frax 的 LSD 模式:參與者在Frax Finance 質押 ETH 得到frx ETH后,有兩個選擇;

選擇一:通過將frxETH變成sfrxETH,由此可以獲取ETH的質押收益;

選擇二:將frxETH與ETH質押到 Curve 池子中獲得挖礦收益;

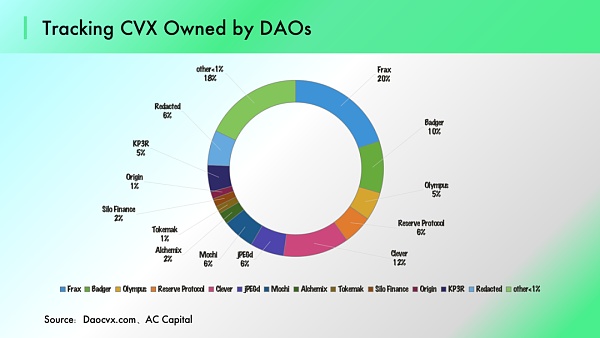

Frax 是通過 Convex提升CRV排放來為用戶提供更高的收益,憑借收益率的優勢與其他的LSD協議直接競爭(價格戰),在協議發展的早期,這樣的方式起到了很好的效果(Frax 協議上的ETH 質押量迅速上升)。如我們之前所說,Curve的排放權由 Convex 決定,Frax的優勢在于持有了最大數量 CVX ,從而可以實現對 CVX的控制。另外一方面,進入Curve 池子的參與者,無形中為 frx ETH / ETH 提供了足夠深厚的流動性,由此保證 frxETH 在二級市場可以錨定ETH的價值,而這是 LSD 通證的廣泛流動的基礎。

HDAC Mining Pool受到攻擊:在韓國提供HDAC采礦服務的HDAC Mining Pool稱受到黑客攻擊,現進行修復,并且在分析出受到攻擊原因之前無法提供出資服務。[2018/5/24]

總結

LSD協議是基于成熟協議的創新,協議的規模決定了LSD的發展空間:例如,LIDO的存在是為以太坊網絡質押者最大化質押收益,CVX是在捕獲Curve的價值。因此基礎協議的規模很大程度上決定了LSD協議的天花板,具備發展潛力的LSD需要建立在成功的基礎協議之上。

Boosting Yield 決定了 LSD協議的核心競爭力:價值最終將通過其在質押合約中質押時賺取協議收入份額的能力來穩定。LSD的戰場在于哪家可以捕獲最多的基礎通證。因此LSD的核心競爭優勢就在于捕獲與鎖定,而收益能力和通證機制決定了LSD協議的捕獲與鎖定能力。

LSD協議需要具備較為堅實的護城河:此類協議面對的是底層協議的Target Market,如果護城河不夠堅挺,很容易被后來者趕超。Convex 在模型中設定,CRV / VeCRV 的單向兌換,這也就保證了Convex 在 Curve 的地位不會被削弱,從而避免被競爭對手拆家。相較于 Curve 的質押生態、以太坊的質押節點同樣可以拆解出不同的細分節點市場,當前 EgienLayers 似乎展現出了這種潛力。

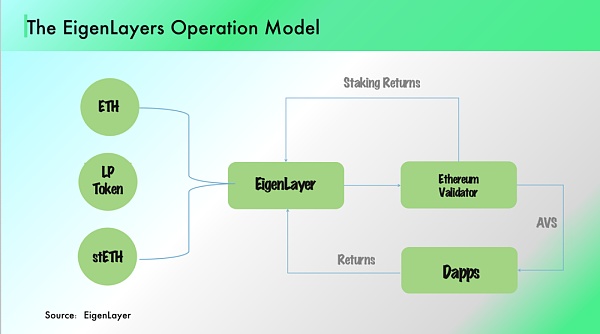

安全性&去中心化成為重要的發展方向:伴隨著 Lido 質押收入不斷提升,節點的穩健運營與安全性被市場所重視。SSV與EigenLayer無疑是表現最為優秀的協議。SSV Network 通過 DVT(Distributed Validator Technology)的方式將節點部署與驗證確認解耦。具體來看,SSV通過分片密鑰的方式建立網絡,集成多方節點一同執行 Validator 的工作,使得網絡驗證變得更加去中心化,更加安全穩定。EigenLayer則是提供超流動性質押(Superfluid Staking)方式,一方面,協議支持包括ETH、ETH LP、ETH LSD等多種流動性質押,為更多用戶提供了質押服務。更為重要的是,EigenLayer 引入了ReStakeing 的概念,用戶可以將質押節點的選擇權交給 EigenLayer,已經質押通證可以改變其應用,這樣增強了以太坊信任的拓展性,用戶也可以獲得為其他生態 AVS 提供質押驗證帶來的額外收益。

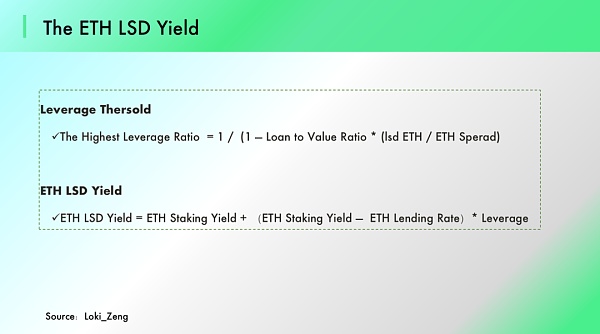

借貸協議將會從上海升級中受益:LSD協議的發展來自于ETH的質押收益與借貸利率。上海升級之后,ETH 贖回機制開啟,ETH與stETH的利差將會出現明顯的收窄,這也就使得用戶的杠桿倍數更高。ETH Farming Yield 來自于質押收益與杠桿倍數下的借貸利差,因此我們無法準確判斷在上海升級之后,LSD是否可以給質押者提供更好的收益,但是借貸協議的TVL或許會出現明顯的增長,我們可以得到一個有些意外的結論,借貸協議或許是上海升級最大的受益者。

""

Loki_Zeng:Staking和借貸的利差本質上就是流動性溢價和風險暴露溢價,選擇 Staking 需要犧牲資產的流動性并且承擔更大的損失。而之所以現在通過杠桿實現高達10%-20%的收益,主要是因為ETH上海升級的不確定性,不確定的時間越長,stETH的波動風險就越高。所以ETH開放Staking贖回以后,一個高確定性的結果是利差縮小,最終形成平衡,杠桿Staking的收益回到一個合理區間。另一個高確定性的結果是借貸成為 Staking 的加杠桿方式之一,LSD的借貸市場變得更加繁榮,就像Capitalism Lab文章中指出的一樣,借貸成為LSD的隱藏贏家。

文本通過對 Frax 與 Convex 的拆解,Bittracy認為LSD協議核心優勢在于利用Yield Boosting 與通證模型的結合實現對基礎通證的(捕獲&鎖定),于此同時,綁定DeFi生態實現LSD通證的廣泛應用(價格錨定)。當前LSD協議發展似乎剛剛起步,隨著 GMX 交易量不斷提升,GLP對于手續費用的價值累積能力表現亮眼,基于GMX 的LSD協議層出不窮,Jones DAO 通過 GLP / jGLP 的方式鎖定收益通證,平臺甚至還包含jETH、 jUSDC。Plutus 同樣設立了 GLP / Plv GLP ,保證協議對 GLP/GMX捕獲,并幫助用戶實現自動復投。更為重要的是,Plutus 對準了 GMX 的治理權,該協議通過控制 DPX、JONES 的Governance Token來保證其在 GMX 的話語權。相信在Builder的共同努力下,未來會有更多LSD創新將不斷涌現。

參考文獻

1.https://tokeninsight.com/en/research/analysts-pick/jglp-from-jonesdao-how-it-offers-higher-yield-for-glp-holders

2.https://tokeninsight.com/en/research/analysts-pick/jglp-from-jonesdao-how-it-offers-higher-yield-for-glp-holders

3.https://foresightnews.pro/article/detail/19689

AC Capital Research

個人專欄

閱讀更多

金色財經 善歐巴

Chainlink預言機

金色早8點

白話區塊鏈

Odaily星球日報

Arcane Labs

歐科云鏈

深潮TechFlow

BTCStudy

MarsBit

Tags:LSDETHINGCURlsd幣是什么togetherbnb房東模擬器Interest Bearing BitcoinLP-paxCurve

來源:ABCDE 近期香港大會如火如荼,一級市場回暖,ABCDE Q1看了超過100個項目,親身體驗了市場幾個特別火熱的賽道,其中最熱的包括Appchain、ZK和Gaming.

1900/1/1 0:00:002023年4月11日,香港Web 3.0協會11日在香港交易所舉行成立儀式,筆者作為嘉賓也參與了本次大會,和大家同步一下本次的會議信息,以及處于筆者角度,研究了幾個問題,比如說:首先.

1900/1/1 0:00:00文/William M. Peaster,Metaversal作者;譯/金色財經xiaozouNFT有“靜態”和“動態”之分.

1900/1/1 0:00:00原文作者:Daniel Li,CoinVoiceLayer 1 區塊鏈 Sui 宣布其主網將于今年第二季度推出,并開啟名為「 Wave to Mainnet」的一系列教育活動和內容.

1900/1/1 0:00:00金色財經記者 JessyDWF Labs又出手了。近期,DWF Labs動作頻繁,就在昨天,其對外宣布又下大手筆6000萬美元與EOS的合作,表示將提供 4500 萬美元的 EOS.

1900/1/1 0:00:003月29日消息,Meta全球事務總裁、英國前副首相尼克 克萊格(Nick Clegg)周三表示,Meta會繼續發展元宇宙,計算的未來將出現在這個仍未被充分定義的虛擬世界中.

1900/1/1 0:00:00