BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+0.98%

LTC/HKD+0.98% ADA/HKD-0.9%

ADA/HKD-0.9% SOL/HKD+1.83%

SOL/HKD+1.83% XRP/HKD-0.53%

XRP/HKD-0.53%機構:Mint Ventures

作者:Colin Li

在ETH流動性質押之外,BNB與ATOM質押市場開始獲得投資者的注意力。在這些項目之中,pSTAKE Finance在擁抱BNBchain之后的發展值得被重視。如果pSTAKE Finance其他公鏈戰略,如ATOM的流動性質押服務也可以像其BNB流動性質押服務一樣,實現業務和生態拓展的雙線擴張,那么pSTAKE Finance值得納入投資者審慎的考察范圍內。

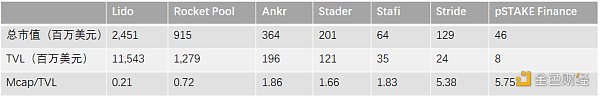

從靜態估值來看,pSTAKE Finance偏貴,這可能與PSTAKE籌碼分布過于集中有關系:目前PSTAKE75%以上的籌碼集中在幾個地址中,流通市值較小。

公鏈發展風險:現在pSTAKE Finance押注ATOM和BNB的流動性質押業務,未來最大的beta來自于公鏈發展。當前,BNBchain和COSMOS的質押率偏高,未來來自staking ratio提高這一部分的增長空間有限。未來需要拓展其他有潛力的、質押率不高的公鏈,這非常考驗創始團隊的戰略判斷。

合約風險:2022年12月2日,Ankr發生合約風險問題就影響到了BNB質押賽道,直到現在還沒有完全恢復到事件之前的水平。如果類似的事件再次發生,且pSTAKE Finance在這樣的公鏈上有提供流動性質押服務,那么pSTAKE Finance也很可能會遭受到沖擊。

行業內的價格戰:隨著PoS公鏈的質押率在未來的持續提升,行業內為爭奪不多的市場空間可能會爆發價格戰:降低staking和unstake費用,這無疑會讓整個流動性質押賽道的價值降低。

pSTAKE Finance是一個流動質押協議,現階段聚焦于以太坊、BNBchain、Cosmos生態的流動性質押服務。未來預計會擴展更多公鏈的流動性質押業務,以及拓展自身LSD在其他DeFi中的應用場景。

pSTAKE Finance由Persistence團隊開發,自2020年開始立項之后,經歷了如下兩個階段:

第一階段:

2020年四季度:項目概念確定并設計了MVP;

2021年一季度:pSTAKE Finance項目正式成立,主業務線是為Cosmos提供staking服務;

2021年二季度:開始空投與bug bounty,并進行合約審計;

2021年三季度:pBridge(pSTAKE Finance開發的跨鏈橋)驗證者和pSTAKE驗證者上線;

2021年四季度:pSTAKE Finance主網上線,并進行公募;

2022年一季度:向COSMOS其他鏈(Terra)擴張;

2022年二季度:上線ETH staking服務;

第二階段:

2022年三季度:上線V2版本,推廣stkToken的使用場景,與幣安達成戰略合作,為BNB提供流動性質押服務,并于2022年8月正式上線;

2022年四季度:推動PoS資產管理,并計劃在Persistence Core-1 Chain(Persistence團隊開發的基于COSMOS的公鏈)中提供ATOM質押服務,提供stkATOM更多DeFi服務。

2.3.1 服務對象

pSTAKE Finance的主要服務對象是持有POS公鏈代幣的用戶。為了提供完整的質押服務,同時實現驗證環節的安全性,pSTAKE Finance通過一個驗證人評分系統尋找滿足要求的驗證者,將用戶的公鏈代幣交由給驗證者進行質押。

用戶端:自pSTAKE Finance上線以來,提供過ATOM、XPRT、ETH、BNB四種公鏈代幣的質押服務。在早期的計劃中,還包含了未來SOL、AVAX和其他Cosmos Layer 1公鏈代幣的質押服務。隨著業務的推進,特別是在2022年與幣安達成戰略合作之后,pSTAKE Finance的業務重心集中到了ATOM和BNB兩種代幣的質押服務上。

驗證者端:pSTAKE Finance選擇與一些良好的驗證者合作,為pBridge和流動性質押業務提供驗證服務。現階段pSTAKE Finance的驗證者合作方包括Figment、Chorus One、CertiK等。

中國元宇宙技術與應用創新平臺成立:金色財經報道,5月22日,南京2023元宇宙應用共創大會暨中國元宇宙技術與應用創新平臺成立大會在南京舉行。平臺將主要圍繞元宇宙社會生態、經濟體系、社交系統、身份系統、生產環境、文化系統、法律系統、行業標準等方面展開工作。重點聯合技術研發、法規倫理、商業模式和創投機構專家,協調元宇宙相關基礎技術、商業形態與倫理等領域的研究開發和應用戰略,推進各行業數字化、智能化轉型和元宇宙科技創新,為我國構建自主可控的元宇宙產業生態體系做出積極貢獻。[2023/5/23 15:21:09]

2.3.2 業務分類

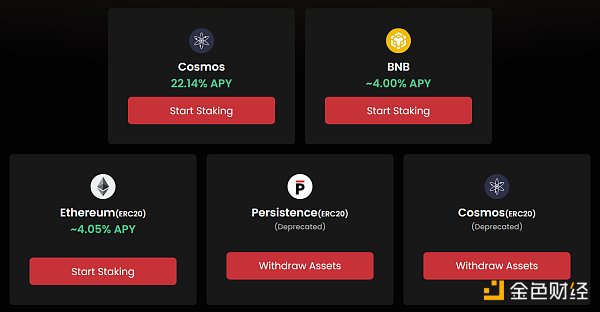

來源:https://app.pstake.finance/當前pSTAKE Finance支持ATOM、BNB、ETH三種資產的質押服務,其中stkATOM和stkXPRT正在進行遷移,未來ATOM和XPRT的流動性質押服務將在pSTAKE Finance開發的Persistence Core-1 Chain公鏈上進行。

2.3.3 業務詳述與多鏈部署

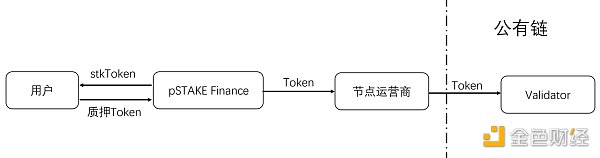

流動性質押業務模型可以簡化為下圖:

來源:Mint VenturesPOS鏈之間的機制有所不同,但大體的業務邏輯如上。在ATOM、ETH和BNB的質押中,比較特殊的是BNB。與BNB相關的一共有兩條鏈:BNB Beacon Chain,負責BNB的治理、質押;BNB Smart Chain,EVM兼容,支持各類型Dapp的運行。除此之外,BNB的驗證者(validator)指定了42家。

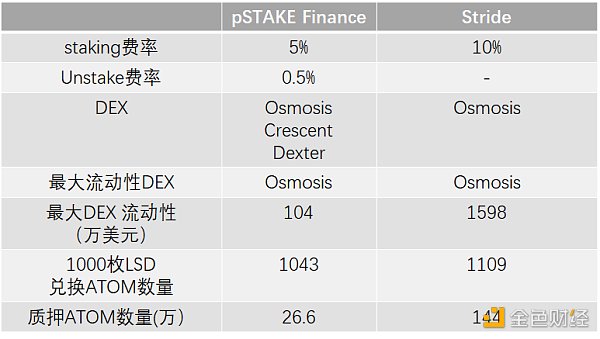

與其他LSD項目一樣,pSTAKE Finance在提供服務的時候會收取一定的費用:以ATOM為例,用戶在質押期間獲得的質押獎勵,有5%會作為費用支付給pSTAKE Finance;在用戶解質押時,如果想很快獲得自己質押的token,也會有一個總金額0.5%的“立即贖回”(Redeem Instantly)費用。

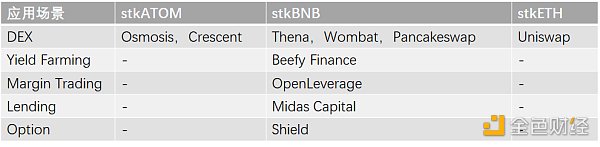

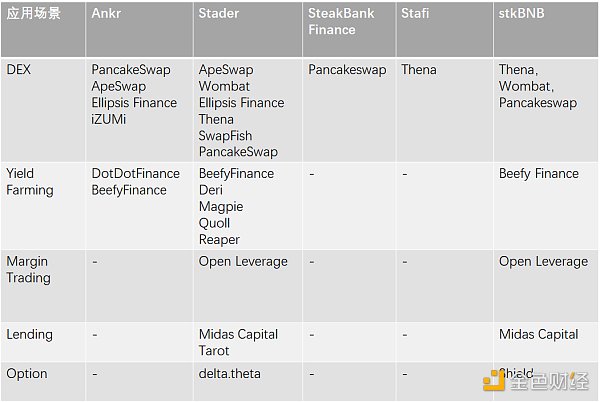

來源:pSTAKE Finance,Mint Ventures除了提供質押服務以外,pSTAKE Finance還為用戶提供自身質押憑證的應用場景:以pSTAKE Finance的BNB質押憑證stkBNB為例,雖然BNB staking業務上線時間較晚,但由于2022年下半年獲得了幣安的投資,生態合作方接入的速度非常快。用戶的stkBNB可以應用到很多BNBchain生態里主流的DeFi,比如stkBNB可以存入Beefy Finance中賺取額外的收益,也可以用作保證金在OpenLeverage中進行交易,還可以存入Midas Captal中賺取借貸收益等。

來源:pSTAKE Finance,Mint Ventures相比之下,stkATOM和stkETH的應用場景合作則推進較為緩慢。

總體TVL

來源:https://defillama.com/protocol/pstake-finance當前pSTAKE Finance的TVL總計約741萬美元,其中約60%為BNB,40%為ATOM,ETH staking幾乎可以忽略不計。

價格錨定與流動性

下面兩幅圖是stkATOM的情況。雖然合作的DEX總體流動性不佳且開始合作時間較短,但stkATOM總體上沒有出現較大偏移,交易對中stkATOM和ATOM的比例均衡。

Tether:Tether已產生超7億美元凈利潤:金色財經報道,Tether 官方發文《Tether 儲備的演變》中指出,2022 年,Tether 將商業票據風險降至零,USDT 持有者的流動性沒有任何缺口,Tether 也沒有縮水。USDT 現在有超過 81% 的現金和現金等價物支持,包括超過 390 億美元的美國國債直接敞口、貨幣市場基金、逆回購協議以及現金和銀行存款組成。Tether 表示,盡管基于其保守和流動性的性質選擇抵押品,但 Tether 的儲備和運營已經產生超過 7 億美元的凈利潤,這些凈利潤被添加到 Tether 的儲備中,導致超額儲備總額達到 9.6 億美元。[2023/2/16 12:11:28]

來源:https://info.osmosis.zone/pool/886

來源:https://dexscreener.com/BNBchain/0xaa2527ff1893e0d40d4a454623d362b79e8bb7f1

來源:https://app.crescent.network/farm?open_modal_pool_id=57總的來看,兩個池子的流動性基本可以實現用戶小規模無滑點兌換的需求。

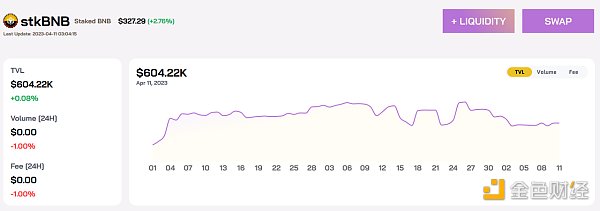

stkBNB-BNB的交易對上線之后,主要的脫錨時間發生在2022年12月2日,但這并非由于pSTAKE Finance自身出現重大問題,而是受到了Ankr攻擊事件的牽連:當天由于Ankr遭到攻擊導致其aBNBc超額鑄造,引發了市場對于BNB LSD資產的擔憂,不過stkBNB在脫錨后1小時回錨,沒有受到持續影響。

來源:https://dexscreener.com/BNBchain/0x2b3510f57365aa17bff8e6360ea67c136175dc6d

來源:https://dexscreener.com/BNBchain/0xaa2527ff1893e0d40d4a454623d362b79e8bb7f1

來源:https://info.wombat.exchange/#/assets/0x0e202a0bcad2712d1fdeeb94ec98c58beed0679fThena和Wombat中的stkBNB-BNB池子規模也可實現用戶小規模無滑點的兌換需求。

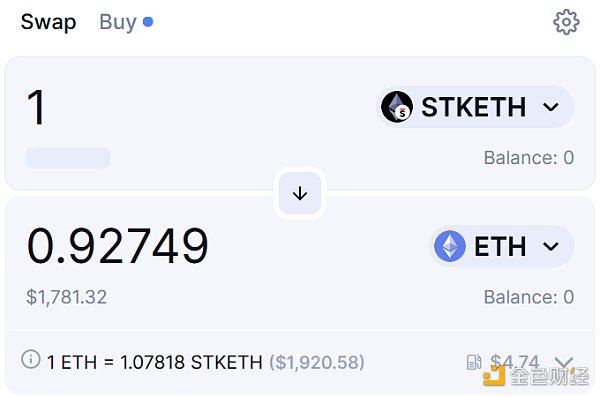

由于ETH質押業務已經大幅縮水,當前的Uniswap V3項目中stkETH-ETH交易對僅有略高于5萬美元的TVL,交易一個stkETH所導致的價格損失已經達到7.25%。

來源:https://eth.pstake.finance/defi

來源:https://app.uniswap.org/#/swap?chain=mainnet&inputCurrency=0x2C5Bcad9Ade17428874855913Def0A02D8bE2324&outputCurrency=ETH2.4 團隊情況2.4.1 整體情況

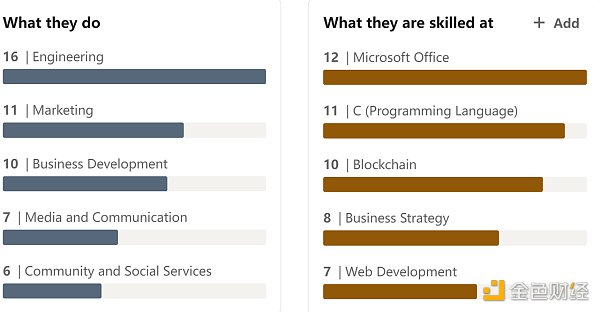

根據LinkedIn數據,pSTAKE Finance背后開發運營團隊Persistence的員工一共有45位,主要由工程師、市場營銷、BD、媒體和社區運營人員構成。

0x8e04開頭三箭資本地址24小時內轉入10,035枚以太坊:金色財經消息,據歐科云鏈OKLink 多鏈瀏覽器數據顯示,標記為“Three Arrows Capital”地址“開頭為0x8e04”24小時內轉入10,035枚以太坊,按當前市場價格價值超1600萬美元。與此同時,該地址在48小時內還向OKX、Huobi、Binance三家交易所轉入累計160萬枚USDT資產。目前該地址下余額,按當前市場價格計算超2150萬美元。[2022/8/30 12:58:26]

來源:(2) Persistence Labs: People | LinkedIn2.4.2 創始人

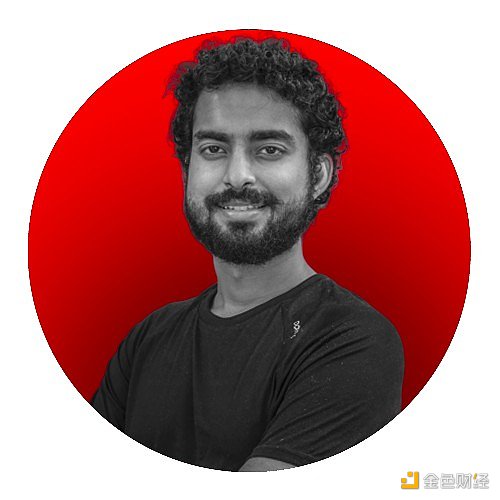

來源:Tushar Aggarwal | LinkedInTushar Aggarwal是Persistence的聯合創始人兼CEO,畢業于新加坡南洋理工大學。在創立Persistence之前,他在Decrypt Asia、Antler、LuneX Ventures等多家crypto基金有過從業經歷,也在Outlier Ventures擔任過合伙人。2019年,Tushar創立Persistence,希望能推動Cosmos生態流動性質押業務的發展。隨后,在2020年,帶領Persistence團隊開發pSTAKE Finance項目。

來源:https://www.linkedin.com/in/deepanshutr/Deepanshu Tripathi是Persistence的聯合創始人兼CTO,畢業于韋洛爾理工學院。在創立Persistence之前,他在Mahindra Comviva擔任工程師一職,隨后成為Comdex的首席軟件架構師。2019年,Tushar創立Persistence并擔任CTO一職。2022年,他又創立了一站式NFT服務平臺AssetMantle。

2.4.3 核心成員

主要業務線的成員在相關領域都有豐富和深厚的背景。

生態與營銷負責人:Abhitej Singh,曾在BLOCK42.network擔任營銷和媒體負責人,并在2019年成為Cosmos India的聯合創始人。

項目負責人:Mikhil Pandey,一直在Persistence工作,先后擔任了市場研究助理、戰略和商務拓展負責人等職務。

pSTAKE Finance一共經歷了兩輪獨立融資。

2021年11月,pSTAKE Finance完成1000萬美元融資,估值5000萬美元,平臺代幣PSTAKE出售價格為0.1美元/枚。投資人包括Three Arrow Capital、Sequoia India、Galaxy Digital、Defiance Capital、Coinbase Ventures、Tendermint Ventures、Kraken Ventures、Alameda Research、Sino Global Capital和Spartan Group。Aave機構業務發展負責人 Ajit Tripathi、Terra創始人Do Kwon和Alpha Finance聯合創始人Tascha Punyaneramitdee等也參與了該輪融資。

2021年12月,pSTAKE Finance完成CoinList上1000萬美元融資,出售5%的代幣,平臺代幣PSTAKE出售價格為0.4美元/枚,估值2億美元。

2022年5月,pSTAKE Finance獲得了Binance Labs戰略投資,金額未知。

3.1.1 分類與市場規模

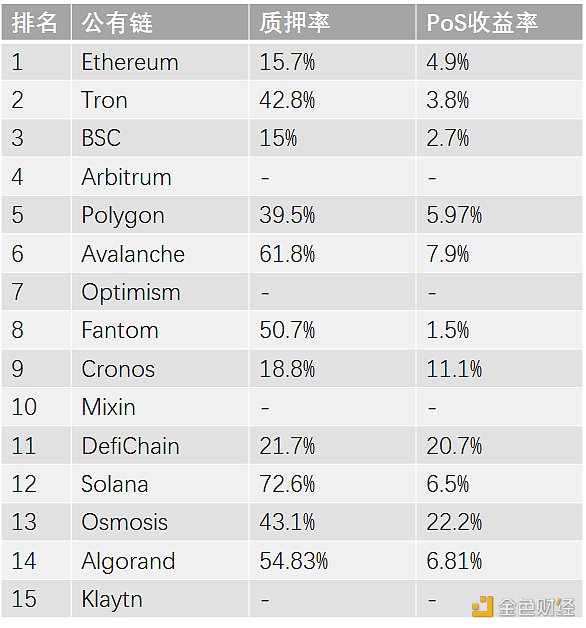

在TVL高于2億美元的公鏈中,除了部分未上線質押業務的公鏈以外,平均的質押率為46.9%。其中,以太坊、Tron、Polygon等公鏈的質押率低于該水平。隨著以太坊二層網絡(Layer 2)逐步上線,未來還將有更多的鏈提供其代幣質押服務。市場中的部分投資者對于公鏈質押比率更加樂觀,Layer 2的質押率也會達到相應的比例。

借貸協議Solend將推出無許可借貸市場,允許用戶創建任何代幣的借貸池:8月18日消息,據外媒報道,Solana頭部借貸協議將推出無許可借貸市場,允許任何擁有100SLND(約70美元費用)的用戶創建任何代幣的借貸池。

據悉,Solend擁有21個列入白名單的貸款池,為Solana生態提供了4.71億美元的可借代幣,這些白名單的借貸池由Solend團隊審查。無許可借貸市場旨在幫助項目“引導”其原生代幣的借貸市場,幫助有影響力的人通過推廣使用自己的資產池來“從他們的追隨者中獲利”,甚至支持他們僅靠聲譽創建“無擔保”信貸額度。(CoinDesk)[2022/8/18 12:33:21]

對于流動性質押賽道而言,假設市值不變的前提下,單條公鏈的質押規模只與質押率(staking ratio)有關系,賽道整體的營收規模還與PoS收益率、服務費用抽成比例有關系。下圖中公鏈的平均質押收益率為8.6%左右。

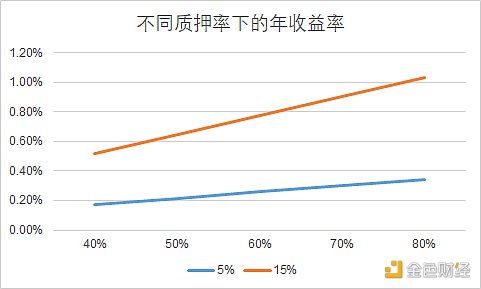

來源:DeFi Llama,StakingRewards,Mint Ventures,數據截至2023年4月11日當前市場中流動性質押項目一般抽取5%-15%的收益作為服務費用,按照8.6%的PoS收益率,流動性質押項目獲得的總收益率在0.43%-1.29%之間。由此,我們可以大概估算出流動性質押利潤與公鏈市值之間的粗略關系。當然,我們也可以調整PoS收益率進行估算。

來源:Mint Ventures,數據截至2023年4月11日通過假設不同的估值參數——市銷率(PS ratio)比例,我們也可以得到如下圖的數據。

來源:Mint Ventures,數據截至2023年4月11日因此,如果只是從流動性質押基這一個基礎維度出發,想要讓流動性質押賽道的整體估值提升,需要尋找到未來質押率、PoS收益率、市值都會大幅增長的公鏈。

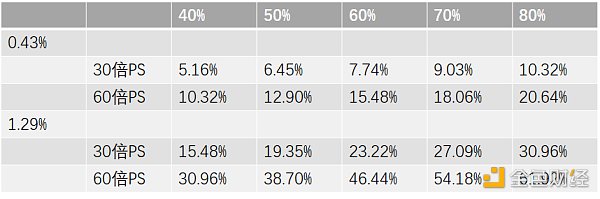

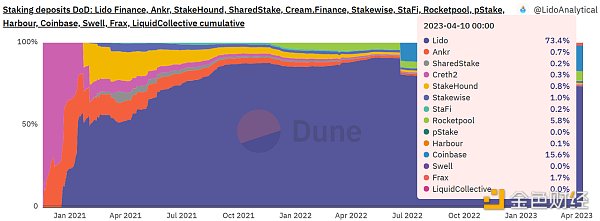

由于流動性質押項目給用戶提供的都是極為相似的服務,在費率沒有明顯區別的條件下,用戶的更加偏向于優先占領市場、擁有長期的安全運行紀錄、LSD流動性好且沒有明顯折價的項目。以以太坊流動性質押賽道為例,目前市場TOP 3市場率達到了94.8%,其中Lido一家的市場占有率達到了73.4%。Lido項目相比其他一些流動性質押項目成立時間更早。

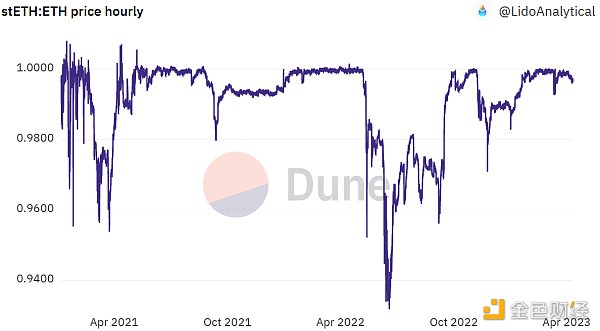

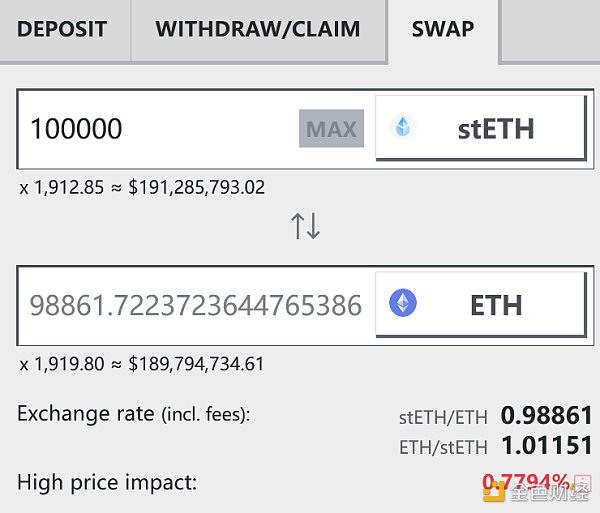

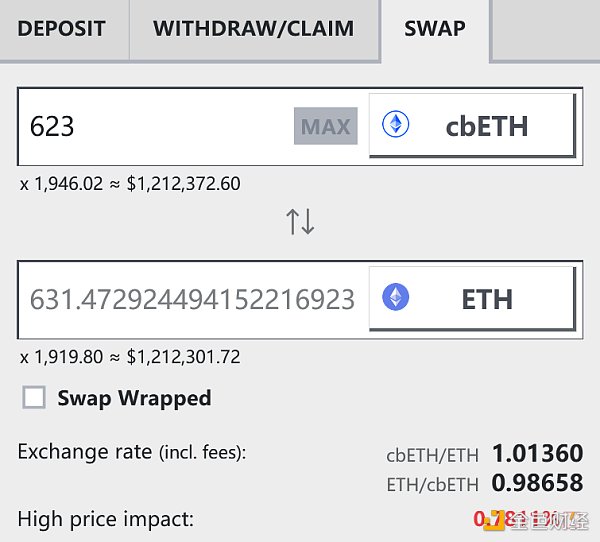

來源:https://dune.com/LidoAnalytical/Lido-Finance-Extended超高的市占率也與stETH的表現有關系。除了過去兩年市場出現大跌的情況下,stETH幾乎沒有出現過顯著脫錨的情況。而且其交易流動性也極佳。在Curve上的stETH-ETH pool,單次交易10萬枚stETH,對于價格的影響只有0.78%,而排名第二的cbETH,單次交易要達到類似的價值損耗,只需要623枚左右的交易量。可見,對于ETH持幣較多的大型投資者來說,選擇Lido是更優的選擇。當然,Lido提供的補貼激勵也是導致其超高市占率的重要因素之一。

來源:https://dune.com/LidoAnalytical/Lido-Finance-Extended

來源:https://curve.fi/#/ethereum/pools/steth/swap

百慕大政府表示加密熊市不會威脅其建立加密中心的計劃:6月6日消息,百慕大經濟和勞工部長Jason Hayward表示,“我們意識到最近加密貨幣價格的貶值,并且仍然相信它不會威脅到百慕大成為加密中心的能力。”

Hayward稱,“由于市場自 2017 年以來經歷了多次風暴,政府對5 月份Terra生態系統崩潰造成的近期崩盤并不擔心。經濟和當地監管機構在處理外國業務方面的經驗是幫助百慕大成為加密中心的關鍵因素。這次行業低迷可能會推進我們的目標,并對我們的長期增長和在該領域的作用產生積極影響。”

(Cointelegraph)[2022/6/6 4:05:24]

來源:https://curve.fi/#/ethereum/pools/factory-crypto-91/swap3.2 通證模型分析3.2.1 代幣總量和分配情況

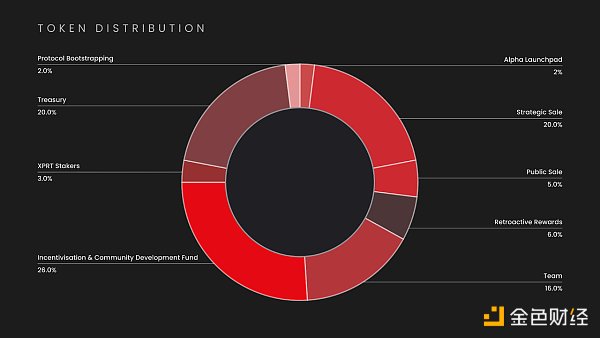

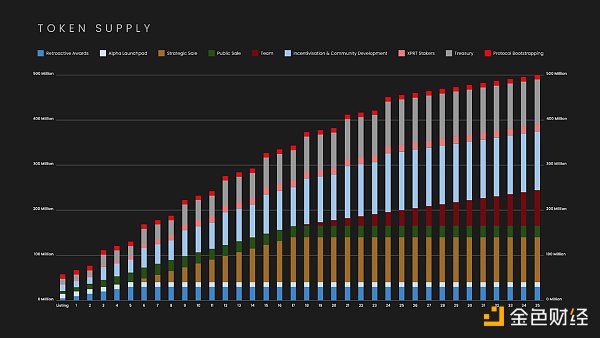

代幣PSTAKE總計5億枚,于2022年2月上線流通。其中:

2%屬于Alpha Launchpad,分配給Alpha Finance的質押用戶和Alpha Finance(注:上線初期是一個借貸項目,現在已經成為一個Alpha Finance DAO,提供包括項目孵化、VC等綜合服務)團隊;

20%是戰略出售,在投資后6個月開始解鎖,隨后的12個月內線性解鎖;

5%是在CoinList上的公開募集,其中的25%在出售當天解鎖,剩余的在6個月內線性解鎖;

6%是追溯獎勵(retroactive reward),提供給stkATOM-ETH和stkXPRT-ETH池的流動性提供者。6個月內線性解鎖完畢;

16%歸屬于團隊,在代幣開啟二級市場流通之后18個月后開始解鎖,在隨后的18個月內完成線性解鎖;

26%屬于激勵和社區發展基金:每個季度線性解鎖,并在2年內全部解鎖;

3%屬于XPRT質押者,在1年內按季度線性解鎖;

20%屬于國庫,代幣開啟二級市場流通之后24個月內線性解鎖;

2%屬于項目的bootstrapping,在代幣上線后即可流通。

來源:https://blog.pstake.finance/2021/12/13/pstake-tokenomics/

來源:https://blog.pstake.finance/2021/12/13/pstake-tokenomics/根據上述代幣釋放規則,代幣PSTAKE已經有約55.2%可以流通,至2025年全部釋放完畢。未來兩年年均通脹率約為35%,通脹速度較高。

3.2.2 代幣價值捕獲

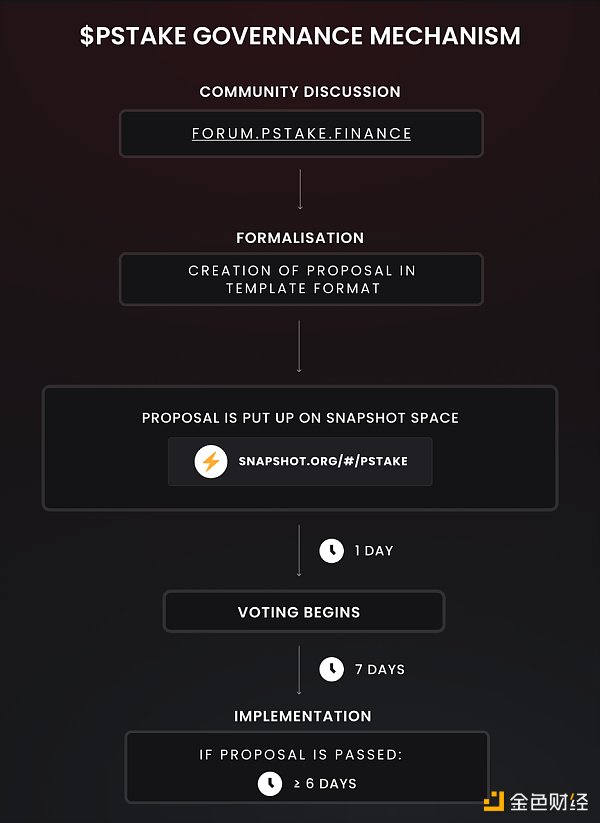

PSTAKE代幣現階段只擁有治理功能,無法分享項目的營收。PSTAKE的持有者可以參與社區的治理投票,也可以質押PSTAKE維護項目的安全。

3.2.3 代幣核心需求方

現階段質押治理功能的代幣之所以被投資者認可,可能有兩方面的因素:

直接參與治理,影響未來項目的發展方向。pSTAKE Finance規定,至少持有25萬枚PSTAKE代幣的投資者/機構才能在社區內發起提案。這一點可能對于資金體量較大且有能力給項目帶來生態扶持、商務資源的投資者更有吸引力。通過發起提案并投票,大型投資者可以影響pSTAKE Finance費用、公鏈部署戰略、生態激勵機制等各方面,這些戰略可能會讓PSTAKE的中長期價值增長。

與UNI類似,代幣的價值捕獲功有可能通過后續發起提案的方式來實現。但是,UNI也不一定非要在近期獲得價值捕獲或利潤分享的屬性。在股票市場中,高成長性的公司發行的股票,未必必須在一定時間內分紅,比如亞馬遜的股票長時間并未分紅,但并不影響亞馬遜的股價長期上漲,因為公司仍然處于長期高速增長、需要大量投入的階段。所以PSTAKE短期內可以不擁有現金流分紅屬性,但需要進一步擴張業務,不論是類似于Uniswap的多鏈部署戰略,還是類似于Frax Finance的多業務線協同發展的模式,只要pSTAKE Finance項目能通過擴張獲得增長,現階段沒有價值捕獲能力可能不是潛在投資者關注的核心。

3.2.4 通證模型總結

從代幣經濟模型來看,PSTAKE存在改進的空間。比如,針對中短期的通脹速度過高的問題,可采用Ve model可以減緩中短期的通脹壓力,而且還可以提升治理的效率,留住長期投資者。需要注意的是,ve model是一種可能的解決方案,最終代幣的訴求仍然取決于項目本身質地。如果沒有參與治理的明顯好處,ve model也救不了幣價。

針對價值捕獲的問題,在項目快速增長階段的中后期,pSTAKE Finance可以將一部分的費用用于回購等,現階段賺取的收入也不一定全部要趴在國庫內,可以用一部分錢去做生態推廣,甚至是去購買可以有協同效應的其他項目的代幣。

3.3.1 基本市場格局 & 競爭對手

從pSTAKE Finance的業務布局和外部合作來看,未來決定其發展的重要方向是BNB與ATOM流動性質押服務。關于這兩種token的流動性質押,特別是BNB的流動性質押的競爭格局就非常關鍵。代幣流動性、生態合作的維度是我們關注的重點。

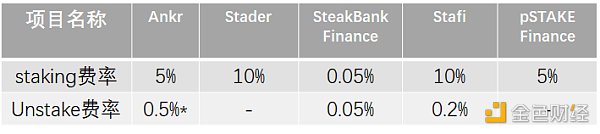

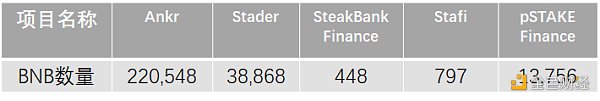

在BNBchain生態中,目前有Ankr、Stader、SteakBank Finance、Stafi、pSTAKE Finance共計5家提供流動性質押服務。從費率的角度看,pSTAKE Finance收費居中。

來源:各項目網站,Mint Ventures,數據截至2023年4月11日在生態合作方面,pSTAKE Finance目前擁有最多元的應用場景,基本可以滿足PSTAKE持有者在BNBchain鏈的大部分金融需求。

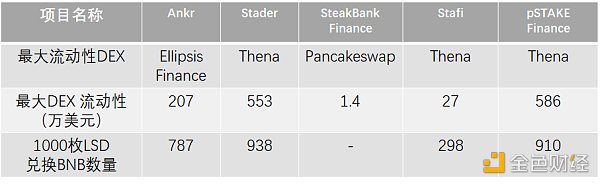

來源:各項目網站,Mint Ventures,數據截至2023年4月11日在流動性方面,pSTAKE Finance能滿足大戶較小滑點的交易需求。

來源:各項目網站,Mint Ventures,數據截至2023年4月11日目前pSTAKE Finance的BNB質押數量落后于Ankr和Stader(在BNB Chain上的流動性質押賽道內排名第三)。

來源:各項目網站,Mint Ventures,數據截至2023年4月11日Cosmos的流動性質押質押市場目前主要有Stride和pSTAKE Finance。我們仍然從上述幾個維度去觀察。相比之下,pSTAKE Finance的費率偏低,其存托憑證的深度目前可以滿足中小流動性的進出需求,未來隨著ATOM流動性質押需求的增長,至少在與Stride的競爭中,pSTAKE Finance有機會逐步提升市場占有率。

來源:各項目網站,DeFi Llama,Mint Ventures,數據截至2023年4月11日3.3.2 項目競爭優勢

從上面的比較我們可以發現:pSTAKE Finance的核心競爭力,在幣安投資之后凸顯出來:

stkBNB應用場景廣泛:pSTAKE Finance在獲得了幣安投資之后,擁有了目前BNBchain生態的全方位支持,stkBNB幾乎可以滿足用戶大部分的鏈上金融場景需求。

stkBNB的流動性較好,對于交易者來說進出渠道通暢:在pSTAKE Finance上質押的BNB數量達到了當前市場中第三的水準,在流動性上也可以滿足普通投資者的進出。

這兩個要點也是ATOM等其他流動性質押業務發展的方向。

結合流動性質押賽道本身的問題,pSTAKE Finance項目主要面臨以下3類風險:

公鏈發展風險:因為現在pSTAKE Finance押注ATOM和BNB的流動性質押業務,未來最大的發展beta來自于公鏈發展。如果COSMOS和BNBchain無法實現較大增長,那么來自公鏈層面的推動力就將減BNBchain且,BSC和COSMOS的質押率偏高,未來來自質押率提高這一部分的增長空間有限。pSTAKE Finance如果還想業務有進一步的增長,除了穩固BNB staking和ATOM staking之外,還需要拓展其他有潛力的、質押率不高的公鏈。對于公鏈的押注無疑是眾多創業者和投資者關注的重點,但從公鏈發展歷程來看,真正能抓住有前途的公鏈的人了了,這無疑考驗創始團隊的戰略眼光。

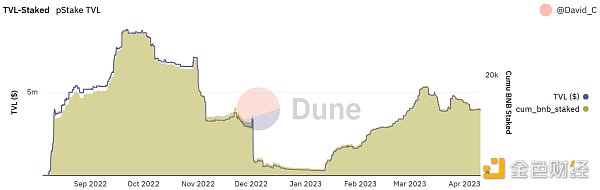

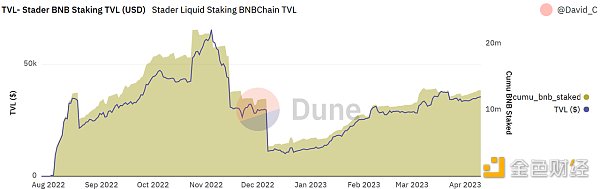

合約風險:合約被攻擊會造成大量協議壞賬,而且需要注意的是:合約被攻擊的風險不僅僅局限于項目本身,同賽道的項目如果遭到攻擊,也可能會波及同賽道的其他項目。2022年12月2日,Ankr發生合約風險問題,導致其流動性質押憑證(LSD)——aBNBc出現了巨額增發。隨后Ankr暫時了BNB staking業務進行處理,但恐慌對于BNB staking的其他項目產生了較大影響:同時期的pSTAKE Finance和Stader業務規模縮水了70%以上,直到現在才基本恢復到事件之前的水平。

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

來源:https://dune.com/David_C/liquid-staking-on-bnbchain

來源:https://dune.com/David_C/liquid-staking-on-bnbchain行業內的價格戰:隨著PoS公鏈的壯大,以及質押率在未來的持續提升,行業內為爭奪不多的市場空間可能會爆發價格戰:降低staking和unstake過程中的費用。如果上述推演出現,這無疑會導致流動性質押賽道的整體利潤空間大幅縮水,從而讓賽道項目內部的價值降低。這在傳統金融市場中出現過不止一次:中國A股的股票交易傭金降至萬分之五的水平,中國銀行業的托管業務甚至可以隨其他企業業務免費贈送。

對于pSTAKE Finance而言,決定其價值的核心問題取決于以下3個方面:

公鏈選擇的戰略:從接受幣安戰略投資之后迅速拓張BNBchain鏈業務這一個業務拐點來看,pSTAKE Finance選擇擁抱具有發展潛力的公鏈,且通過資本等渠道鏈接生態的戰略值得被肯定。類似的發展模式可以作為拓展新公鏈的模板。

流動性質押憑證LSD是否有大幅折價:當前pSTAKE Finance的戰略重心ATOM和BNB的staking都沒有出現過因為項目本身導致的大幅折價問題,這對于大型投資者來說比較友好的,現階段流動性不會成為阻礙pSTAKE Finance發展的問題。

LSD是否鏈接足夠多的生態,擴展使用場景:現在能看到成效的是stkBNB的應用場景足夠廣泛。stkATOM的未來還不確定,特別是在對stkATOM應用場景的拓展上目前還沒有得到來自Cosmo官方、其他DeFi項目和相關資本方的支持,團隊獨立拓展生態的能力還有待考察。

來源:CoinGecko,Coinmarketcap,DeFi Llama,Mint Ventures,數據截至2023年4月11日從靜態估值來看,pSTAKE Finance明顯偏高,高估值可能與PSTAKE籌碼分布過于集中有關系:目前PSTAKE75%以上的籌碼集中在幾個地址中,其中一部分是還未釋放的token。流通市值相對較小給市場中的投資者提供了較大的炒作空間,相比于Lido現階段85%的token已經進入流通階段的情況而言,PSTAKE的價格更容易受到做市商的影響。

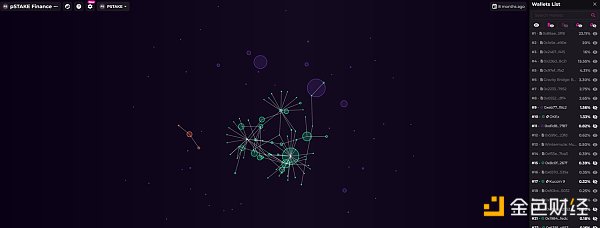

來源:https://app.bubblemaps.io/eth/token/0xfb5c6815ca3ac72ce9f5006869ae67f18bf77006

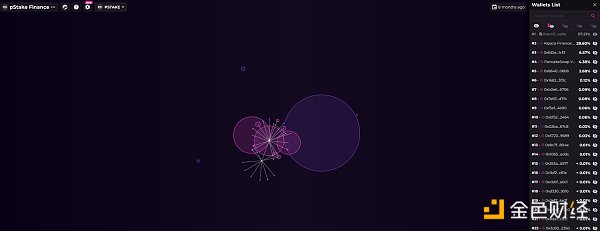

來源:https://app.bubblemaps.io/BNBchain/token/0x4c882ec256823ee773b25b414d36f92ef58a7c0c4.3 總結從業務發展的戰略和當前布局來看,pSTAKE Finance目前在BNB的流動性質押賽道有一定的競爭力,下一步的考驗是如何拓展stkATOM的應用場景,以及如何在ATOM較高質押率的情況下獲客。不論是項目方自身努力拓客,還是通過復刻幣安投資的成功案例,stkATOM的發展狀況是考驗團隊真實運營能力的試金石。

在估值上,當前或許不是買入PSTAKE較佳的時間窗口,投資者需要等待價格下跌或基本面迅速增長之后再進行決策。如果基于ATOM的流動性質押業務出現轉好的跡象,PSTAKE可能將進入投資射程范圍之內。

Mint Ventures

個人專欄

閱讀更多

金色財經 善歐巴

Chainlink預言機

白話區塊鏈

金色早8點

Odaily星球日報

Arcane Labs

深潮TechFlow

歐科云鏈

BTCStudy

MarsBit

Tags:STASTAKNCESTAKEbitstamp交易所客服NFT2StakeMalgo FinanceStakedZEN

作者:火火 根據Dune Analytics的數據,截至2022年底,以太坊主鏈上的日均交易數超過了170萬筆,而 Layer2 解決方案的日均交易數也在持續增加,甚至超過了以太坊.

1900/1/1 0:00:00原文作者:angelilu,Foresight NewszkSync Era 主網 Alpha 版本自 3 月 24 日上線已過去一周,鏈上的總鎖倉價值(TVL)已達 2746 萬美元.

1900/1/1 0:00:00原文來源: 「Biteye」社區 自 ARB 通證上線后,Layer 2 生態總鎖倉量創下歷史新高.

1900/1/1 0:00:00DAO治理中隱私投票是蜜糖還是砒霜?DAO 是加密貨幣帶給世界的新治理結構,它旨在為個人和團隊協調和組織方式帶來更多自主權.

1900/1/1 0:00:00GPT-4的發布一石激起千層浪,相比GPT-3.5,新一代的GPT不但能看圖說話、分析圖表,甚至SAT數學能考700分,生物奧林匹克競賽排名前1%,司法考試排名前10%.

1900/1/1 0:00:00原文作者:Rui, SevenX Ventures2022 年底我共同發起了 DeSci NYC 社區,在紐約定期舉辦聚會,內容涵蓋從 AI 驅動的蘑菇科學、蜜蜂神經研究到區塊鏈技術.

1900/1/1 0:00:00