BTC/HKD-0.65%

BTC/HKD-0.65% ETH/HKD-1.05%

ETH/HKD-1.05% LTC/HKD+0.08%

LTC/HKD+0.08% ADA/HKD-1.84%

ADA/HKD-1.84% SOL/HKD-0.69%

SOL/HKD-0.69% XRP/HKD-1.64%

XRP/HKD-1.64%作者:財主家的余糧 來源:作者公號

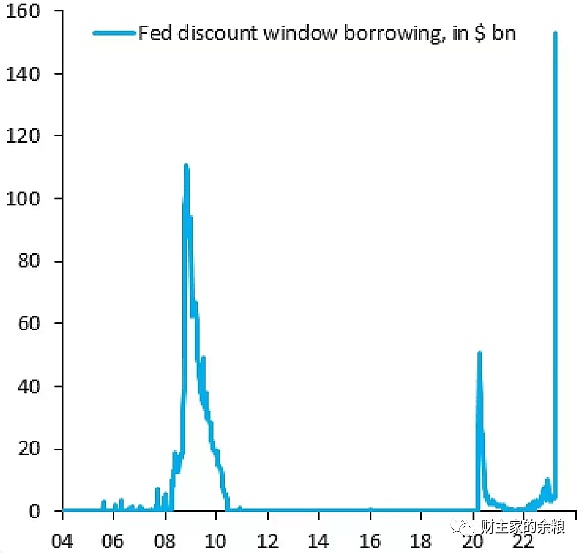

過去一周時間,美聯儲資產負債表暴增3000億美元。

我想起來一個廣為流傳的規則,“人數越多、越大張旗鼓,事兒越不重要”:

每次鄭重其事、大張旗鼓,全體投票,要么是早就定好的事情,要么是無關緊要的事兒;

每次若無其事,二三人甚至一人獨斷專行,常常事關國家和民族的未來方向,重大無比。

對這種規則的“精髓”,美聯儲顯然拿捏得十分到位。

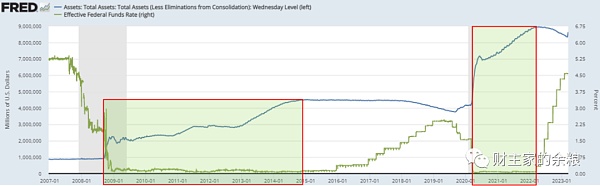

要知道,自從美聯儲在2022年初裝模作樣地提出“縮表”,已經過去一年時間,這么久以來,美聯儲的資產負債表“縮減總規模”,僅為6200億美元:

向全世界宣布要收鈔票的時候,鄭重其事,一年過去,收了6200億美元;

救助美國銀行業印鈔票的時候,若無其事,一周過去,爆印3000億美元。

知名投資者Mark Mobius:美聯儲收緊貨幣政策,看空比特幣:金色財經報道,知名投資者Mark Mobius預測,比特幣將徘徊在目前的1.7萬美元附近,但到2023年可能會跌至1萬美元。MarkMobius補充道:看空比特幣的理由是美聯儲收緊貨幣政策。(CNBC)[2022/12/10 21:35:23]

印鈔之下,美國的銀行業還有什么大問題么?

如果有,那一定還是印鈔規模還不夠大,不能夠匹配銀行債務及支出!

就在2009年美國金融危機救助時期,美國前財政部長蒂莫西-蓋特納(Timothy Geithner),就公開說過這么一句話:“我希望在櫥窗堆滿了錢,多到足以與可能出現的債務相匹配”。

與美聯儲這種印鈔的結果相對應的,是黃金價格在過去一周的暴漲。

在美聯儲資產負債表規模確實暴增的情況下,很多人就認為,美聯儲這是又一次開閘放水,重啟QE,從縮表激進轉向擴表,各類風險資產的牛市又要來了……

市場價格體現出美聯儲未來兩次會議各加息50基點的不確定性加大:5月25日消息,美聯儲掉期體現出未來兩次會議加息溢價略微低于100個基點,表明美聯儲在6月和7月兩次會議各加息50個基點的不確定性加大。美聯儲掉期現在顯示,美聯儲未來兩次會議將累計加息約98個基點,到9月會議將加息132個基點,低于周二收盤時預期的134個基點;到12月會議的加息幅度預期為182個基點,周二收盤時為184個基點;到明年年中的最終利率預期為2.93%左右,周二收盤時為2.95%。 (金十)[2022/5/25 3:41:11]

這個嘛,還是要冷靜一點兒的好。

該怎么說呢?

美聯儲印鈔的確是印了,但是,你要認真掰扯下去呢,又與以前的QE印鈔有所區別。

每個周四,美聯儲都會雷打不動地定期披露其截止當日的資產負債表變化,正是從其披露中,我們發現其開閘放水的“真相”。

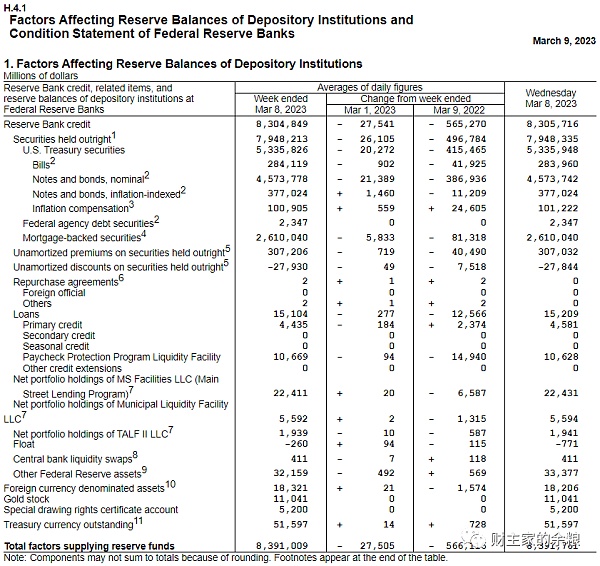

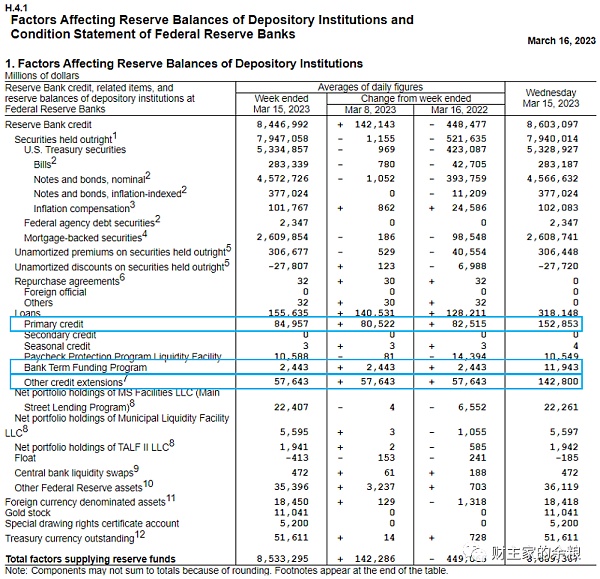

現在,我們不妨深入一點兒,詳細對照一下美聯儲3月9日和3月16日公布的資產負債表(觀察下面兩張表格最后一列),看看這一次,美聯儲到底是怎么“印鈔”的。

兩位民主黨參議員敦促拜登不要提名鮑威爾連任美聯儲主席:11月20日消息,繼伊麗莎白·沃倫之后,美國兩位進步派民主黨參議員也表示,他們反對提名美聯儲主席鮑威爾連任。俄勒岡州參議員Jeff Merkley和羅德島參議員Sheldon Whitehouse周五早間發布聲明稱,鮑威爾對于解決日益增長的氣候風險無法給出堅定承諾。不過鑒于共和黨對鮑威爾的大力支持,如果拜登選擇鮑威爾,進步派民主黨的人數不足以動搖他的決定。美國總統拜登將在鮑威爾和美聯儲理事布雷納德之間作出選擇,后者在氣候和其他問題上更偏自由派。(金十)[2021/11/20 7:00:43]

表格來源:美聯儲

根據兩個表格的對比,過去一周中,美聯儲資產主要增加項包括三個方面。

美聯儲理事:美聯儲在推進針對公眾的央行數字貨幣賬戶之前,需要獲得國會的授權:美聯儲理事沃勒:美聯儲不需要補償貨幣成本,這就提出了央行數字貨幣如何運作的問題,美聯儲在推進針對公眾的央行數字貨幣賬戶之前,需要獲得國會的授權。[2021/8/5 1:37:14]

1)一級市場貸款(Primary Credit):這個主要是指金融機構通過美聯儲貼現窗口(discount window)借款獲取的流動性,最新數據是1529億美元,相比一周前的46億美元,凈增加1483億美元,該部分貸款執行3個月期限的貼現率,期限90天,利率4.75%。

2)銀行期限融資項目(Bank Term Funding Program, BTFP),這一項,是硅谷銀行倒閉后美聯儲所設立的項目,目前,該條目貸款總規模僅為119億美元,估計本周這個數據會增加一些,根據美聯儲對BTFP的說明,該項目貸款期為一年,利率4.69%。

Stack聯合創始人:美聯儲主席周四的演講內容或推動比特幣走高:美聯儲主席杰羅姆·鮑威爾(Jerome Powell)本周四將在杰克遜·霍爾全球央行年會發表主題演講,他預計將暗示對更高通脹的容忍度。對此,Stack聯合創始人Matthew Dibb表示,此次研討會對加密貨幣的主要影響將來自貨幣政策的變化和美元的進一步貶值,這可能推動比特幣走高。據悉,加密貨幣行業里許多人都認為通貨膨脹將成為比特幣走高的驅動因素,這是因為人們認為比特幣是類似于黃金的對沖資產。(CoinDesk)[2020/8/26]

3)其他信用支持(Other credit extensions),該項目主要是指美聯儲為FDIC存款保險額外提供的信用支持,上周規模為0,本周規模1428億美元,全部是凈增加——這個錢主要是為那些出問題的商業銀行的儲戶存款保底的,額度不一定會使用多少。

除了這三項之外,美聯儲的其余項目,如原本一直持有到期的國債和MBS規模,其實都沒有增加,甚至還出現了小規模的下降。

從這個意義上說,美聯儲現在的縮表進程并沒有終止,你可以說它,一邊收水,一邊放水。

想起來小學不斷演練的數學題,過了這么多年,終于懂得了老師當年的良苦用心。

不過,正如我前文所說,這一次的“擴表”,與以往的QE印鈔,還是有所區別的。

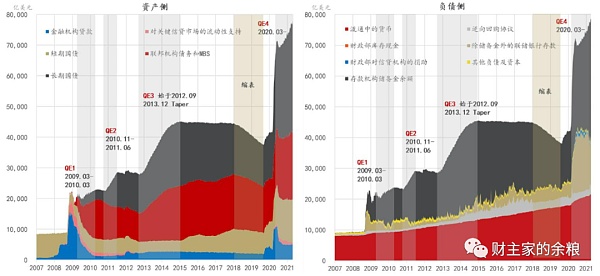

無論是2008-2014年的QE和擴表,或是2019-2021年的無限QE和擴表,無論是購買長端國債和MBS,或是購買短期國債,美聯儲在購買資產之后,都一直持有該資產,不考慮期限問題。說白了,就是通過二級市場的購買,一方面壓低了國債的利率,另一方面就是直接給市場送錢,整體增加了市場上流動資金的規模,所以就會出現資產價格普漲的情況。

然而,本次的“擴表”,不管是貼現窗口、BTFP或者是給FDIC提供的信用,本質上都是一種貸款,只有很短的期限(3個月或1年),而且只是面對受困于流動性危機的商業銀行,并不是針對二級市場的“直升機撒錢”,這種情況下,市場上的整體鈔票規模不見得會增加。

為什么不見得會增加?是因為近期多家地區銀行出現流動性危機,這可能使得,許多銀行對于為企業和個人發放信貸,短期內持更加謹慎的態度,以免讓自己也陷入流動性危機而破產,這種“安全第一”的思路,必然會抑制商業銀行的信用派生(這意味著貨幣乘數降低),而沒有這種信用派生,市場上廣義貨幣(信用)的規模,不僅不會增加,甚至還可能減少。

實際上,2008年全球金融危機實施QE等非常規貨幣政策之前,除正常維持資產負債表的規模外,美聯儲的貨幣政策,一直都是利用貼現窗口對出現問題的商業銀行實施救助。所以,這一次美聯儲的行動,某種程度上可以說是一次貨幣政策的“回歸”。

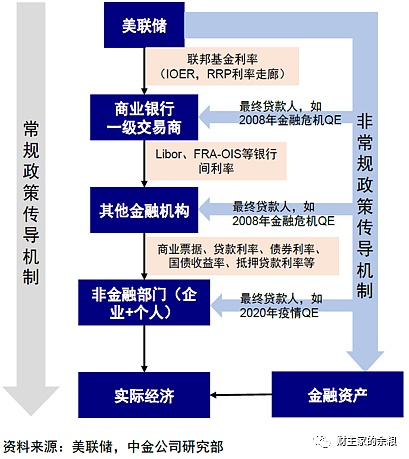

對中國金融體系運行并不陌生的人,可以把這一次美聯儲“擴表”,看作與中國央行對商業銀行的再貸款鏈條:

央行-商業銀行-(其他金融機構)-企業和個人(實體經濟)。

相比之下,2008年和2020年的QE,則是美聯儲直接上陣,向所有出售者購買國債、MBS,錢直接就流入到了商業銀行、其他金融機構、企業和個人,雨露均沾,普天同慶,根本沒有這么長的傳導鏈條。

資料來源:澎湃新聞,《流動性經濟學|最后的“清道夫”:美聯儲量化寬松政策簡史》

不僅如此,在2008年和2020年開啟的QE進程中,美聯儲一直同時執行0利率政策——在0利率政策之下,美國的十年期國債收益率降至歷史低位,以此為錨的所有大類資產價格,都是一路飛漲,雞犬升天。

當前階段,美國聯邦基金利率仍然高至4.5%,至少在短期之內,美聯儲似乎也不大可能將聯邦基金利率重新降低至0,不管債市、股市還是房市,都受到了4.5%這個沉重的“地心引力”的擠壓,普天同慶、雞犬升天的“盛況”,大概率并不會出現。

總之,過去一周美聯儲的印鈔和擴表,與2008和2020年有那么一點點不同——

說它開閘放水,重啟QE,是可以的;

說它沒有放水,沒有重啟QE,也是可以的。

金色財經 善歐巴

金色早8點

白話區塊鏈

Odaily星球日報

MarsBit

歐科云鏈

深潮TechFlow

Arcane Labs

BTCStudy

文/Aurelie Barthere,Nansen首席研究分析師;譯/金色財經xiaozou 本文要點: · Arbitrum基金會與Offchain Labs合作.

1900/1/1 0:00:00TL;DR ?Offchain Labs、Arbitrum基金會和Nansen共同設計了一個代幣分配模型.

1900/1/1 0:00:00今天早上起床以后,許多同僚發來有關 SVB 的情況。坦白說,要高頻地跟蹤美元區的金融體系風險,僅靠幾個人是很難做到的,在聯儲激進緊縮的前提下,筆者實際上已經做了很多風險跟蹤的.

1900/1/1 0:00:00Adeniyi Abodiun 與 Evan Cheng、Sam Blackshear、George Danezis 和 Kostas Chalkias 共同創立了 Sui 區塊鏈和 Myste.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:478億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量53.

1900/1/1 0:00:00原文:Crypto.comAI 已經躍升到一個新的水平,現在正在幫助構建 Web3。 本文將幫你了解生成式 AI 將如何塑造 Web3 的未來.

1900/1/1 0:00:00