BTC/HKD-0.12%

BTC/HKD-0.12% ETH/HKD-0.81%

ETH/HKD-0.81% LTC/HKD-0.48%

LTC/HKD-0.48% ADA/HKD-1.36%

ADA/HKD-1.36% SOL/HKD-0.64%

SOL/HKD-0.64% XRP/HKD-1.01%

XRP/HKD-1.01%原文標題:《Mastering the MVRV Ratio》

撰文:Checkmate、Glassnode

編譯:Anthony

MVRV 比率是最受歡迎,最廣泛使用的鏈指標之一,但是,MVRV 有很多功能都很少被用到。本文中,我們將探討如何賦能 MVRV 以找到極端周期,確定市場趨勢并獲得拋售的預警。

它最初由鏈上先驅 Murad Mahmudov 和 David Puell 在 2018 年 10 月發布的一篇論文中構想出來,此后成為了主要的比特幣分析工具。

MVRV 比率通常被用來觀測宏觀震蕩,可用于探索比特幣市場周期,尤其是用來發現最高價和最低價。但實際上,MVRV 指標比許多分析師所想的的更微妙、信息更密集。

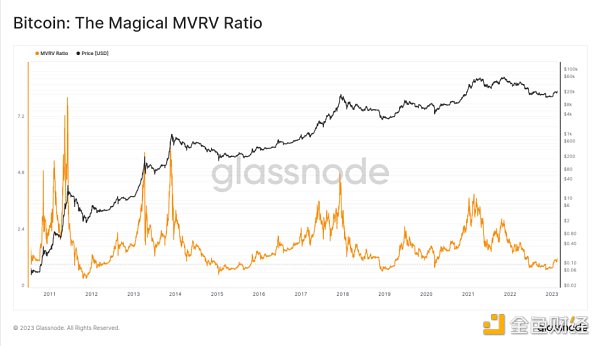

圖 1:神奇的 MVRV 比率

本文我們將探索 MVRV 比率,從最基礎的開始,一直到更高級的研究。我們的目標是展示使 MVRV 運行的機制,并探索是什么使該指標成為如此強大的工具。我們將涵蓋三個主題:

1.探索 MVRV 的極值以發現周期頂點和低點。

2.MVRV 的勢頭以及如何使用指標跟蹤宏觀牛市 / 熊市趨勢。

3.分布差異顯示 MVRV 如何預警拋售周期的頂點。

MVRV 是市場價值 (MV) 與實現價值 (RV) 的簡寫,是市場價格與實現價格之間的比率。由于已實現價格是每枚比特幣最后在鏈上交易的平均價格,因此 MVRV 可以被視為衡量供應中「未實現利潤」的指標。

市場分析:歐洲央行的新通脹目標仍沒有回答如何實現的問題:Gruener Fisher Investments創始人Thomas Gruener表示,歐洲央行新的對稱通脹目標“很好”,但市場更感興趣的是歐洲央行會對此采取什么行動。因此,路線圖并沒有變得更加具體,與過去幾年的‘非常規貨幣政策’的區別僅限于措辭上的細微之處。他表示,這些含糊的聲明表明,歐洲央行根本無法精確實現其通脹目標。在這方面,歐洲央行與美聯儲、英國央行和日本央行是相同的。[2021/7/15 0:55:11]

MVRV 為 2.2 表示市場價格是實際價格的 2.2 倍(120% 利潤)

MVRV 為 1.0 表示市場價格等于實際價格(收支平衡)

MVRV 為 0.8 表示市場價格是實際價格的 0.8 倍(20% 損失)

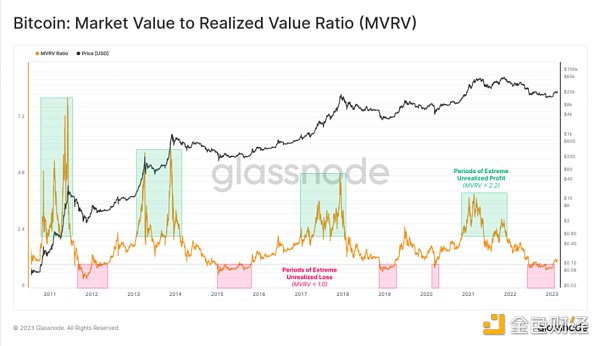

下圖顯示了 MVRV 比率,大致顯示了多頭在牛市最大的未實現的利潤,以及空頭在熊市最大的未實現損失。

高 MVRV 值 (> 2.4) 表明市場持有大量未實現利潤。

低 MVRV 值 (

圖 2:市場價值與未實現價值的比率(MVRV)

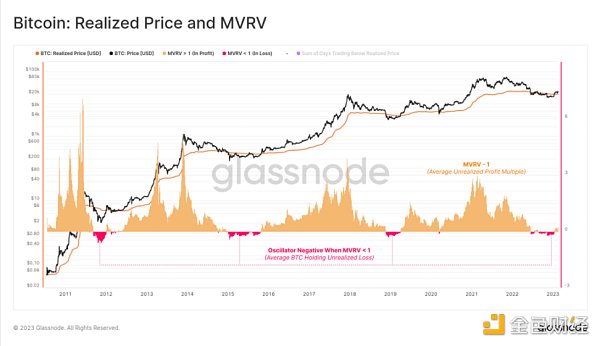

市場持有的平均利潤百分比可以計算為 MVRV - 1。

下圖顯示了這種震蕩指標,突出顯示了 MVRV 低于 1 ,且平均比特幣持有者的比特幣處于縮水狀態,比特幣平均收購成本高于當前現貨價格。

此類事件相對罕見,通常發生在長期熊市的后期。這些巨大的未實現損失通常會引發大規模的拋售事件,可能會形成周期低點。

俄羅斯彼爾姆地區一家法院屏蔽解釋如何交易比特幣的網站:俄羅斯彼爾姆地區的一家法院決定屏蔽一些描述如何將加密貨幣兌換成法定貨幣的網站,當地檢察官聲稱,在俄羅斯傳播此類信息是違法的,違反了俄羅斯打擊犯罪收益合法化的立法,可能會促進非法洗錢行為。(Bitcoin.com)[2021/6/11 23:30:46]

圖 2:已實現價格與 MVRV

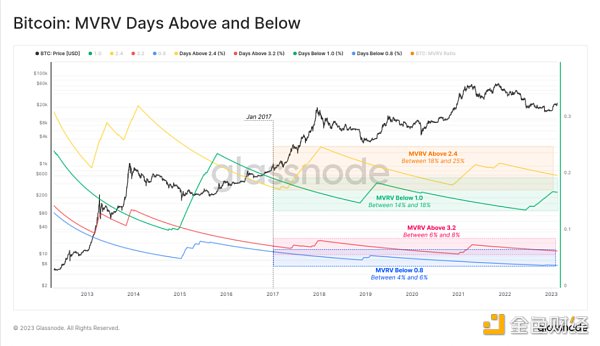

下一個問題是,什么是 MVRV 的高值和低值?我們如何衡量與周期頂部和底部相關的極端偏差?

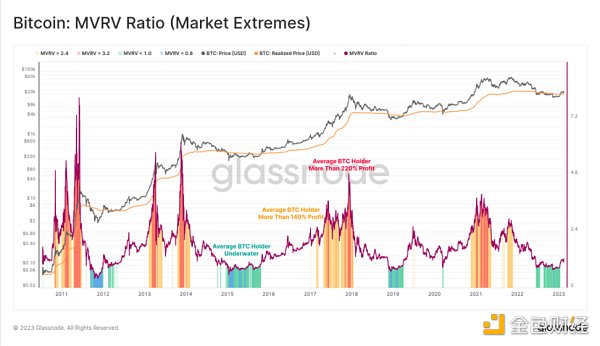

首先,我們將從直觀的視覺角度來看,我們將 MVRV 級別標記為 0.8(藍色)、1.0(綠色) 、2.4 (橙色) 和 3.2 (紅色)。從這些標記看起來,至少在剛開始可以與頂部和底部很好地對齊。然而,如果我們想正確掌握 MVRV,我們將需要使這種比目測的更有力一些的分析。

圖 3:MVRV 價值極限

一種簡單的方法是計算歷史上 MVRV 交易價格低于或高于特定水平的天數比例。我們可以使用 Workbench 工具計算和顯示這一點,并且只考慮自 2017 年以來的日期,與更成熟的比特幣市場保持一致。如果 MVRV 僅在 10% 的交易日低于特定水平,則意味著它在其他 90% 的交易日都高于該水平。

現在我們可以更好地量化這些 MVRV 等級的可能性:

藍色極低點:MVRV 在大約 5% 的交易日內低于 0.8。

大咖零距離 | 減產在即 如何把握接下來的行情節奏:2月13日16:00,金色盤面邀請幣圈KOL幣姥爺做客金色財經《大咖零距離》直播間,將分享《減產在即,如何把握接下來的行情節奏》,敬請關注,欲進群觀看直播掃描海報二維碼報名即可![2020/2/13]

綠色持續走低:MVRV 在大約 15% 的交易日中一直低于 1.0。

橙色持續走高:MVRV 在大約 20% 的交易日中一直高于 2.4。

紅色極高點:MVRV 在大約 6% 的交易日中一直高于 3.2。

圖 4:MVRV 高于 / 低于關鍵層級的天數

如果我們繪制出 MVRV 高于 / 低于這些關鍵層級的時期,我們就可以開始發現周期頂部和底部。

藍色:如果 MVRV 低于 0.8(約低于 5% 的交易日),通常會形成周期低點

綠色:當 MVRV 低于 1.0(低于 15% 的交易日)時拋售開始

橙色:當 MVRV 高于 2.4(約 20% 以上的交易日)時,市場開始回暖

紅色:如果 MVRV 高于 3.2(高于交易日的約 6%),周期通常會達到峰值

圖 5:MVRV 比率(市場極限)

現在我們已經為 MVRV 定義了一組「極端層級」,我們可以將它們可視化為定價區間。如果 MVRV 比率等于 2.4,則意味著相應的盈利定價范圍是已實現價格的 2.4 倍。

動態 | Cryptopia清算跟進:總資產為170萬美元 清算人需向法院咨詢如何支付欠款:據rnz消息,Cryptopia清算公司Grant Thornton需要就如何現款支付客戶欠款向法庭尋求法律咨詢,因為世界上還未有任何法律先例。來自Grant Thornton的清算人David Ruscoe和David Ruscoe發布報告稱,Cryptopia目前欠款超過400萬美元,而總資產為170萬美元。本周,法院下達命令,允許他們使用該公司持有的比特幣為清算提供資金。 據此前消息,Grant Thornton發布清算報告顯示,Cryptopia欠69名無擔保債權人債務超過210萬美元,有擔保債權人的債務超過140萬美元。此外,該公司欠員工未付工資、假期工資以及無擔保債務近60萬美元,預計無擔保債權人的數量將會增加。在今年1月份遭黑客入侵損失1600萬美元后,Cryptopia目前已申請美國破產保護。[2019/6/1]

現在,該工具使我們能夠估算市場將達到極端未實現利潤(高值)或未實現損失(低值)的價格水平。達到這些價格可能會增加觸發投資者行為(如獲利回吐或拋售)的可能性,這最終是我們正在尋找的周期頂部 / 底部的基礎。

圖 6:MVRV 定價區間

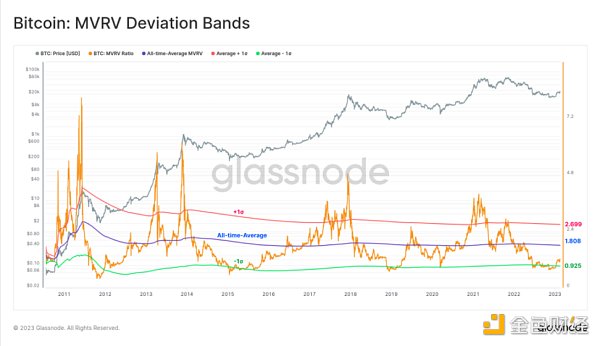

對于更高級穩健的統計方法,我們還可以計算歷史平均 MVRV,并使用 +/- 1 標準偏差來發現極值。這提供了一種更加穩健和具有統計意義的方法。

圖 7:MVRV 偏差區間

Digital Asset建筑與技術戰略首席技術官:對于智能合約 如何將資產與外部系統整合非常重要:據coindesk消息,區塊鏈初創公司Digital Asset的建筑與技術戰略首席技術官Shaul Kfir在Synchronize 2018會議上舉例美國財政部的回購國債,表示1億美元是一個小型交易,這是一個非常適合智能合同用例。在現實世界中,資產始終會被創造和摧毀。如何將資產與外部系統整合的問題非常重要。對于智能合約來說,最好的例子是“當人們想擁有這個邏輯上集中的IT系統,但是不希望它實際上是中心化的時候,任何時候在多個設備上都有一個工作流程。[2018/4/20]

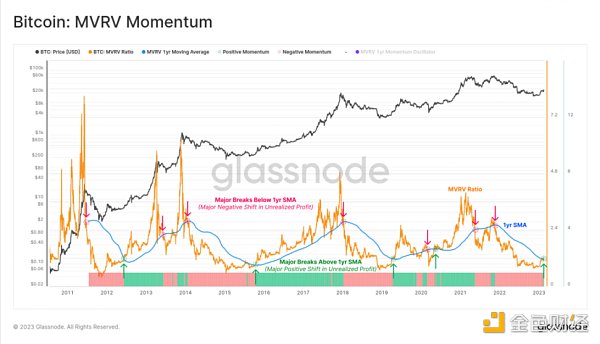

上一節探索了使用 MVRV 來判斷周期極值的方法。接下來我們將使用 MVRV 作為判斷宏觀市場趨勢的工具。

下圖顯示了 MVRV 比率(橙色)沿著 1 年平均線(藍色)移動。請注意,MVRV 交易在 1 年均線以上的時段通常描述的是牛市,而低于 1 年均線的時段描述的是熊市。MVRV 強勢突破 1 年均線閾值往往是周期過渡點的特點。

強勢突破 ( 綠色 ) 表示大量比特幣的基礎成本

低于當前價格,現在處于盈利狀態 ( 大量 BTC 在低點附近積累 )

強力跌破 ( 紅色 ) 表示大量比特幣的基礎成本

高于當前價格,現在處于虧損狀態(大量 BTC 在高點附近積累)

圖 8:MVRV 沖量

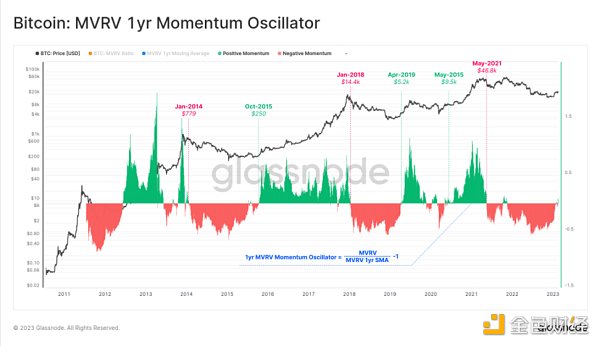

我們可以通過選取 MVRV 和 1 年 SMA 之間的比率將此觀察結果轉換為振蕩區間。該工具特別適用于發現周期轉折點發生的尖銳轉變。

熊市的開始:急劇下跌(負值(紅色))意味著大部分比特幣的基礎成本很高,比特幣市場陷入虧損。這表明「頭重腳輕」的市場可能對價格下跌很敏感。

牛市的開始:急劇增加(正值(綠色))意味著大部分比特幣的基礎成本很低,比特幣市場重新獲利。這表明在大量拋售之后進入增持階段的「頭輕腳重」市場。

過去周期中的關鍵過渡點被顯示出來,作為衡量 MVRV 動量震蕩對宏觀周期變化的反應程度的一個標準。

圖 9:MVRV 一年沖量震蕩

在最后一節中,我們將探討如何提前預警 MVRV 大量分配的情況,這種情況通常出現在市場周期頂部附近。宏觀和微觀上都會發生這種情況。

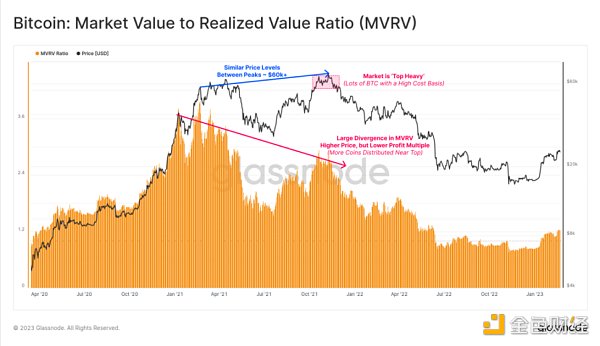

下圖顯示了整個 2020-23 周期的 MVRV 比率。我們可以清楚地看到與 4 月相比,2021 年 10 月至 11 月的價格如何創造新的歷史記錄的,但 MVRV 峰值卻顯著降低。

為什么價格升高,但總的未實現利潤倍數卻更低呢?答案是,與 4 月相比,11 月的比特幣平均收成本更高。

這在宏觀上造成了 MVRV 比率的負背離。

在 7 月至 11 月的第二次反彈期間,之前以低價收購的大量比特幣(例如在 5 月至 7 月的拋售期間)抓住了退出流動性的機會,并將它們轉移給了新的、經驗不足的「頂級買家」。比特幣從較低的實際價格中被重新估價,并轉移到投機者和對價格敏感的買家手里,他們現在的基礎成本要高得多(更接近 ATH)。

圖 10:市值與已實現價值的比率(MVRV)

下圖顯示了這種現象在兩個指標中的表現:

已實現的利潤在 10 月至 11 月達到了每天約 $1.5B 的利潤水平,因為以更便宜的價格獲得的比特幣

以更昂貴的價格轉移給了新買家。

由于這種獲利回吐行為,已實現市值經歷了第二次走高。

我們可以看到,2022 年的熊市導致已實現上限出現下降趨勢,因為損失已實現,該指標回到了 7 月份的水平。這代表了 2021 年 7 月至 2021 年 11 月期間增加的所有投機性溢價的沖銷。

圖 11:已實現上限和已實現收益

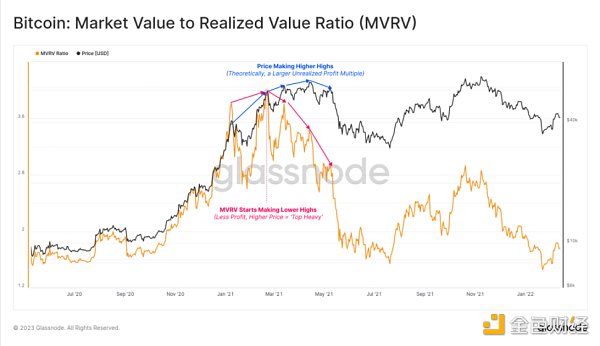

如果我們放大 2021 年 1 月至 5 月的峰值,我們實際上可以看到 MVRV 比率在較小范圍內形成了類似的負背離。價格連續創下新高,但 MVRV 迅速下跌至較低的高點。

供應中的未實現利潤正在減少,這是大規模拋售的結果,利潤從未實現(賬面收益)轉化為已實現(鎖定)。

圖 12:市值與已實現價值的比率(MVRV)

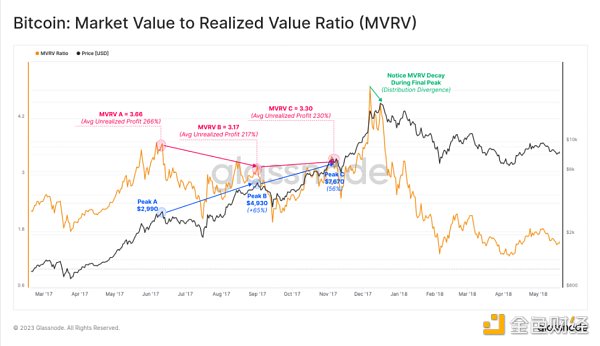

我們可以看到 2013 年發生在兩個峰值之間的類似事件,價格上漲了 392%,但 MVRV 比率實際上更低,從 5.74 下降到 5.43。我們可以在下圖綠色標記中看到,在最終峰值 1,133 美元之前發生了類似的衰減。

圖 13:市值與已實現價值的比率(MVRV)

這種情況也出現在 2017 年后期的牛市周期中。隨著 MVRV 超過我們定義的極端水平 2.4,我們開始看到更高的價格峰值,但 MVRV 比率的增長逐漸減弱。

請注意,在 2017 年 8 月,SegWit 升級軟分叉到比特幣中,許多鎖定中的比特幣被轉移以利用 BCH 進行硬分叉,這將部分影響這個周期觀察。

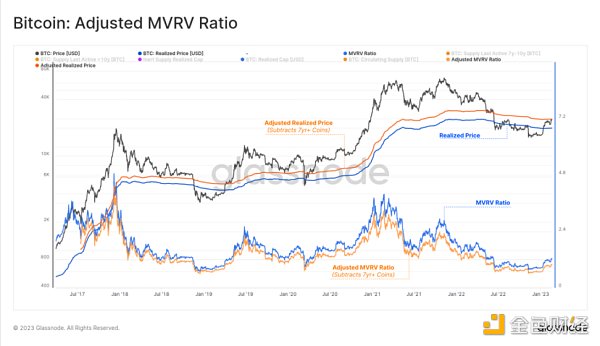

由于中本聰、早期 Miner 持有巨大未實現利潤和丟失的比特幣,MVRV 確實存在向上的凈偏差。有幾種方法可以計算丟失的比特幣,有一種簡單的方法是對至少 7 年未使用的比特幣進行打折。

下圖計算了調整后的 MVRV,減去長期休眠比特幣的未實現利潤,所有這些比特幣最后都以非常低的價格流動。結果是我們調整后有了一個更高的已實現價格,更準確地反映了「活躍供應」的平均收購價格。這反過來會導致 MVRV 比率較低(較小的利潤倍數),為流動性和流通比特幣供應的觀察提供一個更好的角度。

圖 14:調整后的 MVRV 比率

MVRV 比率是一個非常復雜的指標,包含有關比特幣市場動態和投資者行為模式的信息。MVRV 遠不止是一個長期周期性振蕩器,上面的一系列衍生工具和方法只是觸及了這種簡單結構的表面。

掌握 MVRV 比率是分析比特幣必不可少的一步,一旦理解,就會為新的迭代、衍生品和變體打開機會之門。

達瓴智庫

企業專欄

閱讀更多

金色財經 善歐巴

金色早8點

白話區塊鏈

Odaily星球日報

MarsBit

歐科云鏈

深潮TechFlow

Arcane Labs

BTCStudy

作者:川越牛熊 本次硅谷銀行和瑞士信貸的根源是加息縮表引起的,但媒體少有報道瑞士信貸巨額虧損的原因,本文我們嘗試從債券現貨和衍生品交易角度扒一扒硅谷銀行和瑞士信貸暴雷的異同和關聯.

1900/1/1 0:00:00Scroll是用于以太坊的原生zkEVM Layer 2解決方案,幫助解決以太坊的擁堵問題并進行擴容.

1900/1/1 0:00:00縱觀歷史,技術一直是推動人類前進、打破障礙和開辟新可能領域的驅動力。今天,我們站在一場是由人工智能(AI)、Web3和元宇宙的強大組合推動的創意革命邊緣.

1900/1/1 0:00:00By: 九九 & Zero據慢霧安全團隊情報,2023 年 3 月 13 日,Ethereum 鏈上的借貸項目 Euler Finance 遭到攻擊,攻擊者獲利約 2 億美元.

1900/1/1 0:00:00作者:Mike Wawszczak 翻譯:卡丘zircon 文章來源:SeeDAO這是「 DAO 的法律實體結構」系列中的第一篇文章.

1900/1/1 0:00:00來源:財聯社 美東時間周四凌晨2點,美聯儲聯邦公開市場委員會(FOMC)發布了最新的利率決議。與市場預期一致,將聯邦基金利率目標區間上調25個基點到4.75%至5.00%之間,這是2007年9月.

1900/1/1 0:00:00