BTC/HKD+1.97%

BTC/HKD+1.97% ETH/HKD+1.15%

ETH/HKD+1.15% LTC/HKD+2.43%

LTC/HKD+2.43% ADA/HKD+2.04%

ADA/HKD+2.04% SOL/HKD+2.26%

SOL/HKD+2.26% XRP/HKD+1.72%

XRP/HKD+1.72%2023年3月8日,硅谷銀行(SVB)的母公司 SVB Financial Group 宣布虧本出售價值 210 億美元的證券資產,以應對在美聯儲加息、科技股持續低迷背景下,用戶提款造成的資金持續流出。虧本賣出資產以應對流動性危機的消息在市場上進一步引發了投資者的恐慌,9日,SVB Financial的股價暴跌60.41%,投資者和儲戶試圖從硅谷銀行撤資420億美元,是10多年來美國最大的銀行擠兌之一。10日,加州監管機構關閉了硅谷銀行,并將其送入破產管理程序。

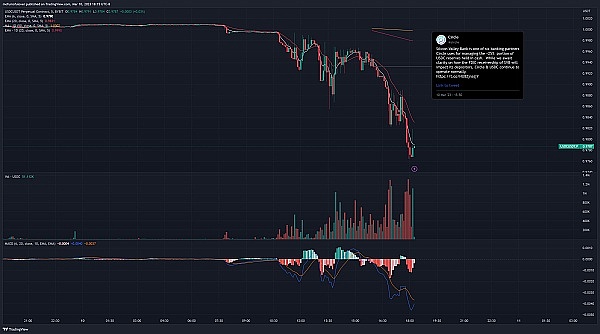

SVB倒閉的黑天鵝引發了一系列連鎖危機,并蔓延至了加密市場。3月11日,穩定幣USDC發行商 Circle 發推表示,在其共計約 400 億美元的資金儲備中,有大約 33 億的現金儲備存放在 SVB。Circle發布聲明后,其對SVB的風險敞口同樣引發市場的恐慌。為了減少損失,投資者開始拋售他們的 USDC 以換取如 Tether (USDT)的其他穩定幣,USDC面臨嚴重擠兌,其價格出現持續性脫錨,最低降至0.88 美元。同時,Binance、Coinbase 等中心化交易平臺均宣布關閉 USDC 的部分兌換服務。

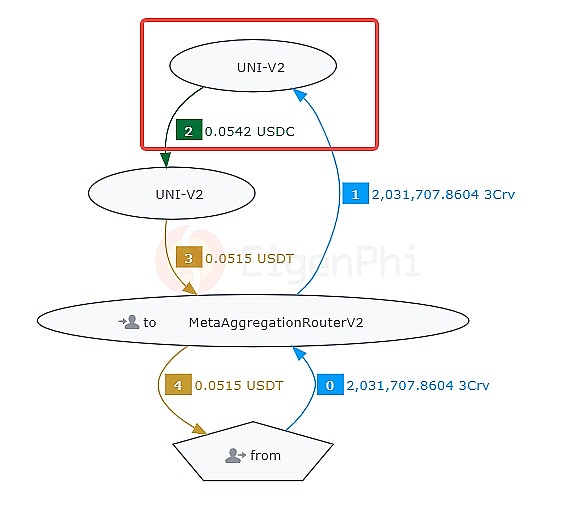

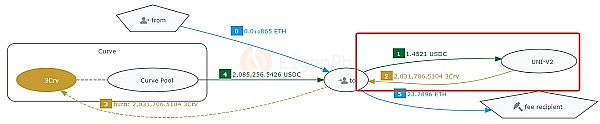

在恐慌擠兌潮和一片市場混亂中,代幣價格出現劇烈波動,MEV搜索者反而能夠看到獲利機會。而成為MEV目標的受害者,則可能不幸承受巨額損失。在本輪USDC擠兌潮中,就出現了一例這樣的MEV套利事件。一位地址開頭為0x8ff的投資者試圖轉換其穩定幣倉位,想要將其持有的203萬個3CRV代幣換成USDT(3CRV 為Curve 流動池的LP 代幣,由USDT、USDC、DAI 三種穩定幣組成),但其并未直接通過Curve解除LP token,而是經由KyberSwap 聚合路由將交易發送給了Uniswap上的一個幾乎完全沒有流動性(僅有約2美元的流動資金)的LP,這個資金池在過去的 251 天里一直處于閑置狀態。

此外,據推特用戶@BowTiedPickle分析,除了KyberSwap 路由的問題外,這個巨鯨在匆忙之中很可能沒有正確設置滑點,使得該筆交易不幸成為了MEV機器人套利的對象。

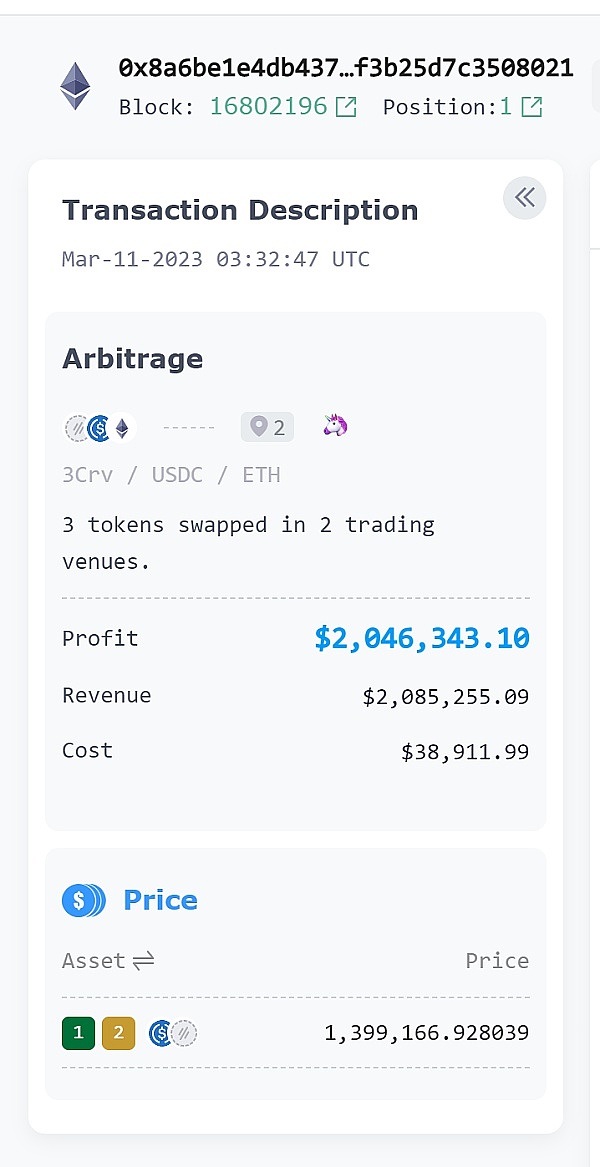

在該筆交易發送后,MEV機器人完成了一筆尾隨交易,支付了45美元的Gas費和23.8個ETH(價值約3.9萬美元)的builder小費,用1.45枚USDC在LP中換得了受害者發送的203萬個3CRV,搶走了約204.5萬美元的利潤。而受害者發送的203萬個3CRV,最終僅換回了0.05個USDT。

受害者交易:

https://etherscan.io/tx/0xde46a6bb1fc7834dde4d01428c88f84d65a607f4dc11b7f3dd710e86b7d226a8

數據:孫宇晨一地址從Aave中撤回5000萬枚USDT,兌換為USDC后轉至Circle:10月25日消息,Lookonchain監測顯示,孫宇晨一地址在今日凌晨從Aave中撤回5000萬枚USDT,隨后兌換為USDC將其轉至Circle。

此前,孫宇晨回應“轉移23.6億USDC到Circle套現”的傳聞:“網傳套現不實,與USDC Circle往來僅是內部資金整理與調配。”[2022/10/25 16:37:48]

https://eigenphi.io/mev/eigentx/0xde46a6bb1fc7834dde4d01428c88f84d65a607f4dc11b7f3dd710e86b7d226a8

MEV機器人的尾隨交易:

https://etherscan.io/tx/0x8a6be1e4db4375c1a1c9d1e5c5fcaa5c255b2d24f5da3de05f3b25d7c3508021

https://eigenphi.io/mev/eigentx/0x8a6be1e4db4375c1a1c9d1e5c5fcaa5c255b2d24f5da3de05f3b25d7c3508021

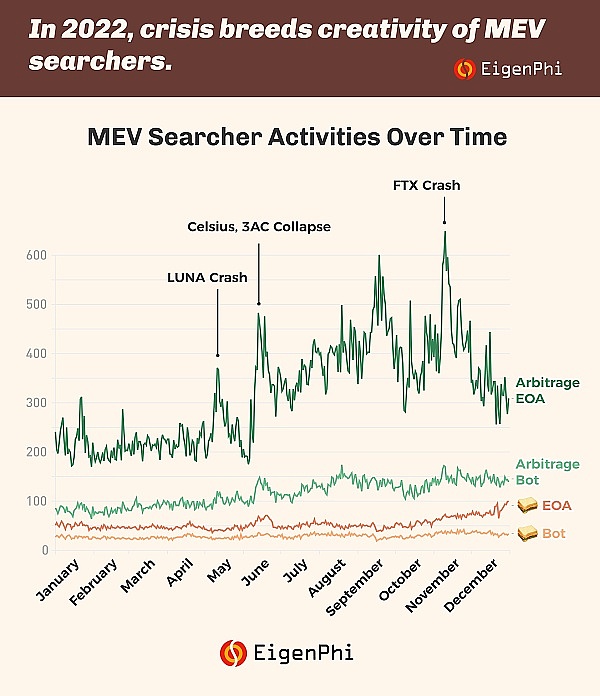

在DeFi生態中,MEV是交易者在DEX中進行代幣兌換過程中最頭疼但也難以繞開的風險問題。特別是在危機中,MEV反而是在動蕩市場中最具活力和破壞性的存在。

什么是MEV?它如何為交易者帶來利潤?一個完整的套利交易過程是什么樣的?如何利用DeFi的閃電貸功能實現“零本萬利”的回報?本文的目的旨在回答上述問題,為對MEV有興趣的交易者提供入門指南。歡迎來到MEV的世界。

數據:23.7億美元的USDT從匿名地址轉移到幣安:8月17日消息,據Whale Alert,北京時間今日21:38,約23.7億美元的USDT從匿名地址轉移到幣安交易所。[2022/8/18 12:32:24]

在工作量證明(PoW)的背景下,MEV最初是指礦工可提取價值(Miners extractable value),即指代礦工通過在其生產的區塊內任意添加、排除或重新排序交易的能力可以獲得的利潤。

隨著以太坊合并(Merge),加入權益證明共識層(PoS)后,實行了提議者 / 構建者分離 (PBS:Proposer/Builder Separation),將收集交易及提議區塊的角色和排序構建區塊的角色(即確定哪些交易以何種順序包含在區塊中)分開。其中,之前礦工的角色由PoS網絡中的驗證者(Validator)負責。在PoS的背景下,MEV的定義擴展為了最大提取價值 (Maximal extractable value) ,指驗證者通過添加、刪除并更改區塊中的交易順序,在超過標準區塊獎勵和 gas 費用的區塊生產中所能提取的最大價值。

雖然從理論上講,MEV應該完全由驗證者獲得,因為他們是唯一能夠保證將套利機會付諸實踐的一方。然而,實際中MEV并不會完全被驗證者所提取,而是可能被稱為“搜索者(searcher)”的套利交易者和機器人(MEV-bot)所瓜分。

事實上,MEV的邏輯和證券交易中的高頻交易(HFT)類似。在基于自動做市商(AMM)的DEX中,每一筆交易都會產生滑點:每出售一美元資產,就會將新的兌換價格壓低一點。這為那些想通過價格差異賺取利潤的搜索者提供了可能。MEV搜索者依靠以太坊區塊中交易的特定順序來賺取利潤。他們通過掃描區塊鏈數據來捕獲普通用戶的 DEX 交易,并從不同DEX之間的價差中尋找潛在的套利機會,然后支付高額gas費用以搶占先機。在一般情況下,MEV也是發生在鏈上套利交易的總稱。

這種類型的 MEV指在內存池(mempool)中的已知交易之前執行交易。MEV搜索者會掃描內存池以尋找可盈利的交易。例如,如果MEV機器人發現了一筆大額交易,它會復制用戶的交易并支付更高的 gas 費用,以確保在區塊的交易順序中處于最高優先級,能夠被更早確認。

尾隨交易指在已知待處理交易之后立即放置交易。搜索者通常使用此類機器人來監控內存池中的新代幣對列表或在Uniswap等 DEX 上創建的流動性池,在發現新的代幣對上市后,機器人可以在初始流動性之后立即下達交易訂單,并購買盡可能多的代幣,只留下少量供其他交易者購買。通過尾隨交易,機器人可以在某個代幣以極低的價格購買流動性池中出售的代幣,然后在另一家交易所溢價出售,這筆溢價(減去交易費)就是搜索者的利潤。與搶先交易不同,尾隨交易可能是MEV機器人向網絡發送很多相同的交易,其附加的交易費用會略高于目標交易,因此這可能會造成網絡擁堵。

USDC以太坊鏈上發行量首次突破400億美元:金色財經報道,1 月 17 日,據最新數據顯示,USDC以太坊鏈上發行量首次突破400億美元,本文撰寫時為40,291,804,208美元。當前USDC總發行量約為454.4億美元,除了以太坊之外,Solana鏈上USDC發行量排名第二,約為4,042,554,443美元。[2022/1/18 8:55:30]

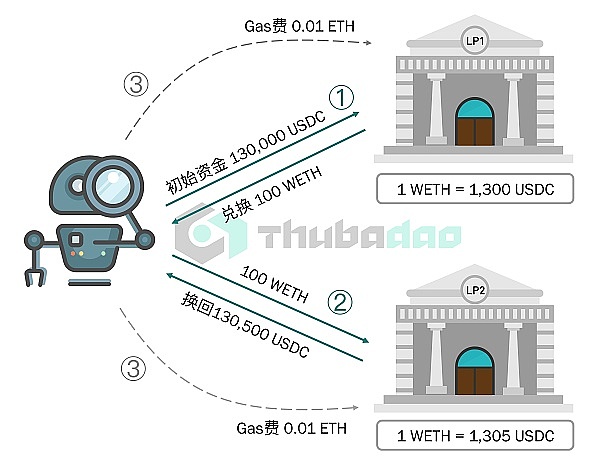

套利的基礎邏輯就是在不同的DEX流動性資金池(Liquidity Pool)之間進行“低買高賣”,利用兌換價差賺取利潤。

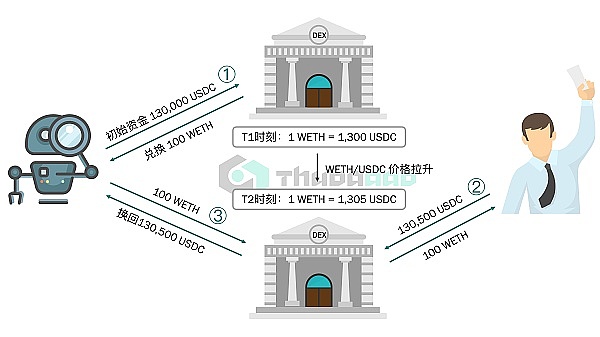

雙邊套利又稱作直接套利,它是通過發現同一交易對(如WETH/USDC)在兩個資金池間存在的價差關系,進行高賣低買,并從中套取差價利潤。一個典型的雙邊套利過程如下:

首先,搜索者通過掃描鏈上數據,發現在Uniswap V3的一個資金池LP1中,WETH/USDC的兌換價格是1300;在另一個資金池LP2中,WETH/USDC的兌換價格是1305。那么,搜索者可以利用兌換價差,①在LP1用130,000個USDC兌換100個WETH,②并在LP2將這100個WETH兌換為130,500個USDC,③這兩筆兌換交易需要向網絡支付gas費用,一共0.02個ETH。綜上,搜索者可獲得的總收入是500個USDC,凈利潤等于500 USDC減去0.02 ETH的費用。

圖:雙邊套利流程示意圖

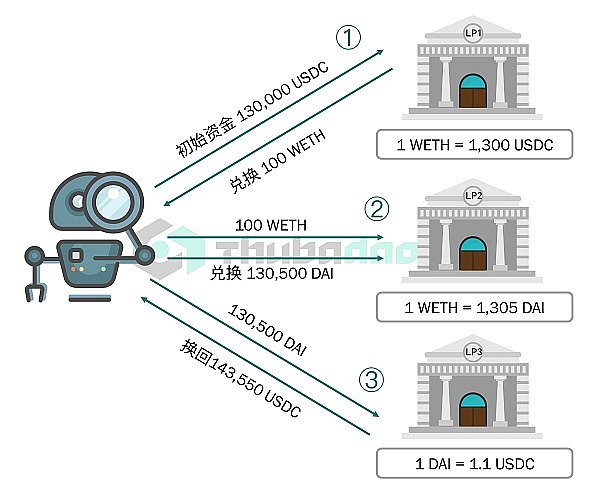

在簡單的雙邊套利基礎上,搜索者還可以掃描三個及以上的資金池之間的代幣對價差(如WETH/USDC, WETH/DAI, DAI/USDC),通過三次、四次及以上不斷兌換不同的代幣對,實現套利。

一個三邊套利的流程如下:首先,假設發現在LP1中,WETH/USDC的兌換價格是1300;在另一個資金池LP2中,WETH/DAI的兌換價格是1305;在LP3中,DAI/USDC的兌換價格是1.1。那么,搜索者可以利用兌換價差,①在LP1用130,000個USDC兌換100個WETH,②在LP2將這100個WETH兌換為130,500個DAI,③在LP3將130,500 DAI兌換為143,550 USDC。這三筆兌換交易需要向網絡支付gas費用,一共0.03個ETH。綜上,搜索者可獲得的總收入是13,550個USDC,凈利潤等于13,550 USDC減去0.03 ETH的費用。

圖:三邊套利流程示意圖

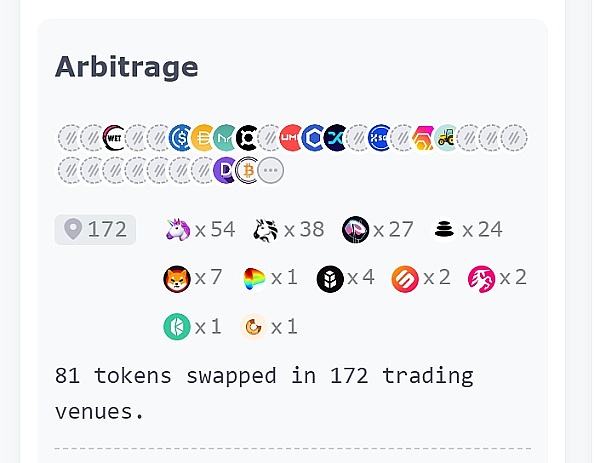

以此類推,在實際的套利交易中,搜索者還可以從多個資金池中利用多個代幣對的價差實現低買高賣的套利。目前,通過智能合約,MEV機器人甚至可以瞬時間內,從上百個資金池中完成上百個代幣對的兌換。例如,下面這個套利交易中,MEV機器人就在172個資金池中完成了代幣對兌換,共涉及81種代幣。

Asproex(阿波羅)月亮金服第十期申購金額達24,125,644 USDT:官方消息,根據Asproex(阿波羅)月亮金服財富報告第十期數據顯示,截止3月8日—3月14日期間,月亮金服共上線活期理財產品3款,定期理財產品15款,單產品最高結算收益率為18%。申購人數達3362人,用戶總收益為38,167 USDT,總申購金額為24,125,644 USDT。

其中MOON申購金額:6,755,180 USDT,占比:28%;BTC申購金額:5,307,641 USDT,占比:22%;ETH申購金額6,031,411 USDT,占比:25%;USDT申購金額:6,031,411 USDT,占比:25%。

Asproex(阿波羅)作為一家離岸銀行控股持牌交易平臺,涵蓋CTO(Corporate Token Offering)企業通證上市、合約跟單、ETT指數通證、數字礦業、數字銀行板塊并持有5國合法牌照,致力于為全球中小微企業提供數字化上市一站式服務。[2021/3/15 18:46:25]

對于整個市場來說,套利交易實際上起到了“價格發現”的作用。換句話說,通過上述套利交易,不同交易資金池中的代幣對兌換價差會減小并趨向一致,實際上能夠提高市場效率。然而,接下來要介紹的三明治攻擊是最為糟糕的MEV類型,其實際上是損害了市場中投資者的利益。

三明治MEV的存在是因為DeFi交易用戶必須將預期的交易發送到區塊鏈的內存池(memepool)等待確認。換言之,這些交易并不是即時放上區塊,而是根據支付的gas費/優先費用在區塊內排序的。而MEV機器人通常會在內存池中尋找特定交易,并試圖根據預定的算法進行搶先交易或尾隨交易。

一個典型的三明治過程如下:首先,搜索者發現有一個用戶發送了一筆交易,想用130,500 USDC兌換WETH。此時資金池中WETH/USDC的兌換價格是1300。搜索者這時可以①發送一筆用130,000 USDC 兌換WETH的交易,并支付更高的gas費用以提前交易順序,完成搶先交易,以1300的兌換價格購買了100 WETH。如上文所述,每一筆兌換都可能在DEX中產生滑點。在搶先交易后,假設DEX中的WETH/USDC的價格被拉升至1305。②用戶初始提交的130,500 USDC兌換WETH的交易得到執行,以新的兌換價格購買了100 WETH。③搜索者同時發送一筆尾隨交易,以1305的價格用100 WETH兌換回了130,500 USDC。綜上,搜索者可獲得的總收入是500個USDC。假設為了保證搶先交易的執行需要支付的優先gas費用是0.05 ETH,那么凈利潤等于500 USDC減去0.05 ETH。

動態 | 300萬枚USDT轉入Huobi交易所 價值300.8萬美元:監測數據顯示,北京時間08月22日12:21,300萬枚USDT從0x4c65開頭地址轉入火幣交易所,按當前價格計算,價值約300.8萬美元,交易哈希為:0x3b221daca388bacb2ce5469c01b3f369890bb6dfd1c8f2506862001aa57aa6b5。[2019/8/22]

從上述流程不難看出,三明治攻擊并沒有提高市場效率;相反,它給最開始發送交易的用戶帶來了損失,給市場參與者帶來了更高的交易風險。在T1時刻下,WETH/USDC兌換價格為1300,因此受害者實際上可以本應該獲得約100.384個WETH。然而,由于搜索者的搶先交易拉升了WETH/USDC的兌換價格,受害者最終只獲得了100個WETH,其損失為0.384個WETH,折合為500 USDC。搜索者的攻擊為其帶來了500 USDC的收入,這筆收入實際上是對受害者的一種“搶劫”。

通常來說,諸如AAVE、Compound等借貸協議會要求用戶存入一定數額的資產作為抵押品,然后將這些存入的抵押品借出給其他用戶。隨著抵押資產價值的波動,用戶的借貸能力也隨之波動。當借款人的抵押品價值不足以彌補其債務價值時,借貸協議就會對借款人進行清算,而市場中任何人都能夠完成清算。為了激勵清算,協議向借款人收取清算費,并將其中一部分費用交給清算人。因此,搜索者會競相監控所有借款人的頭寸,以確定哪些借款人可以被清算,并成為第一個提交清算交易并收取清算費的人。

區塊上可以包含多筆交易,而一個交易里面可以執行多個操作,只要是這個交易的最終狀態是正確的,就可以完成操作。鑒于這種特點,DeFi借貸平臺AAVE創造了“閃電貸(flash loan)”。閃電貸是一種即時的無抵押貸款,允許用戶在沒有抵押品的情況下從鏈式流動性池中借入資產,但是借入的資產必須在同一區塊鏈交易中償還。這意味著借款人必須調用智能合約,在交易結束前即時還款,并按一定比例支付貸款服務費。因為交易結束通常是幾秒鐘,這種借貸行為被稱為閃電貸。如果借款人沒有在同一交易中償還貸款,則整個交易將被撤銷,包括初始借入和之后采取的任何操作。閃電貸可以為DeFi用戶提供低成本、即時的流動性,目前已有多家協議(如AAVE、Balancer Vault、Uniswap V3、dYdX等)提供閃電貸服務,這為流動性不足的MEV搜索者創造了“一本萬利”甚至“零本萬利”的機會。接下來文章將介紹如何利用閃電貸實現無風險套利。

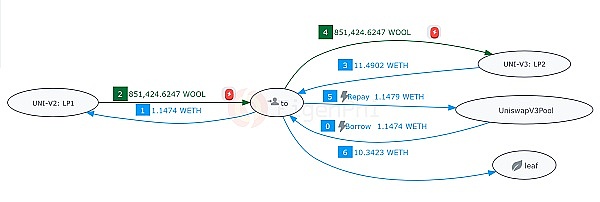

目前可用于分析MEV交易的數據產品有EigenPhi、zeromev、flash bots的MEV-Explore等,下文將利用EigenPhi的EigenTx可視化工具,對一筆真實的閃電貸套利交易進行分析。在這筆交易中

(0x2ac586b83b5222cac59c854cca1e202605919fe2fdacfbef1d2e0489bbb26e53),搜索者以$5.6的成本,獲得了$11,981的凈利潤。

下圖呈現了一筆利用Uniswap V3的閃電貸套利交易的代幣流向。

圖上共五個交易節點:兩個WOOL/WETH代幣對流動性池(UNI-V2 LP1與UNI-V3 LP2),to地址(即搜索者提交的智能合約地址),閃電貸借貸協議(UniswapV3Pool),以及搜索者的錢包地址(leaf葉子節點)。

該筆交易整體的套利邏輯是:搜索者發現在兩個流動性池(LP1位于Uniswap V2,LP2位于Uniswap V3)中,WOOL/WETH代幣對的兌換價格存在差價,具有套利空間。搜索者先是在LP1中用1.1474 WETH兌換了851,424 WOOL(見圖中步驟1,2),并將換到的851,424 WOOL在LP2中換回了11.4902 WETH(見步驟3,4)。該筆套利的收入等于步驟3獲得的11.4902 WETH減去步驟1付出的1.1474 WETH,即約10.34 WETH。

而在上述套利的過程中,步驟1的“啟動資金”,即1.1474WETH,是從Uniswap V3借得的閃電貸(見步驟0)。待到完成套利,搜索者償還了該筆閃電貸并支付了服務費,共歸還平臺1.1479 WETH(見步驟5)。最終,搜索者從這筆交易中獲得的利潤等于其收入(10.34 WETH)減去閃電貸服務費與gas費用(見步驟6)。

需要注意的是,雖然上述圖將整個交易拆分為了幾個步驟,但在智能合約中上述步驟都是同時完成的。搜索者甚至不需要支付初始資本就能完成套利,因此這筆交易其實是零成本的“空手套白狼”。

對于三明治攻擊者來說,其閃電貸的使用邏輯也是類似的。搜索者可以使用閃電貸即時借出大額資金,在搶先交易階段制造更大的滑點。等到受害者的交易被執行,搜索者只需要緊接著在尾隨交易中償還該筆閃電貸即可。由于三筆交易(搜索者的搶先交易、受害者的交易、搜索者的尾隨交易)都是同時被驗證并被記錄上區塊,閃電貸的借款-償付同樣能順利完成。

MEV是DeFi生態的特別產物,其中像套利和清算能夠促進市場效率,但三明治攻擊則會威脅每一個DeFi交易者。根據MEV-Explore的數據,目前以太坊上的MEV累計利潤已經達到了6.87億美元。隨著以太坊合并,MEV的活躍度有所抑制,但仍是不可忽視的市場干擾力量。

本文的目的在于對MEV的概念和交易基礎邏輯進行快速入門,涉及的概念都相對基礎。但在真實的DeFi世界,不乏各種組合式套利類型和新式三明治攻擊。無論是如果你是想規避鏈上風險,還是想成為一名合格的MEV搜索者,都不妨以此文作為指南,開始你的MEV進階之旅。

以太坊開發文檔https://ethereum.org/en/developers/docs/mev/

MEV 的第一個五年:從 Flashbots 誕生前說起 https://foresightnews.pro/article/detail/22060

MEV 的下一個五年:讀懂 MEV 領域最新趨勢 https://foresightnews.pro/article/detail/23394

一文讀懂 MEV 鏈上套利 https://foresightnews.pro/article/detail/16585

深度研究:MEV 的過去、現狀與未來 https://foresightnews.pro/article/detail/18044

深度| 一文全覽 MEV 前沿發展與賽道項目全景圖 https://www.defidaonews.com/article/6790242

The 0 to 1 Guide for MEV https://calblockchain.mirror.xyz/c56CHOu-Wow_50qPp2Wlg0rhUvdz1HLbGSUWlB_KX9o

EigenPhi Classroom https://eigenphi-1.gitbook.io/classroom/

MEV是不是一個好的投資機會?https://mp.weixin.qq.com/s/s7fTlOIlxP92w5fK7wsE3Q

Ethereum is a Dark Forest https://www.paradigm.xyz/2020/08/ethereum-is-a-dark-forest

一文看懂MEV是如何產生的,以及它在以太坊網絡中的流動機制 https://cointelegraphcn.com/news/best-understand-mev

AAVE's documentation of flash loans https://docs.aave.com/developers/guides/flash-loans

What Is a Flash Loan? A guide to one of DeFi’s most innovative and controversial features. https://www.coindesk.com/learn/what-is-a-flash-loan/

Aave and Flash Loans: Uncollateralized Lending in DeFi https://www.gemini.com/cryptopedia/aave-flashloans

What Are Flash Loans? https://chain.link/education-hub/flash-loans

How to Use AAVE Loan to Launch a Sandwich MEV Attack? https://eigenphi.substack.com/p/aave-loan-sandwich-attack

Get Everything for Nothing: How to Use Flash Loans to Launch an Arbitrage? https://eigenphi.substack.com/p/complicated-flash-loan-mev

What Is MEV, aka Maximal Extractable Value? https://www.coindesk.com/learn/what-is-mev-aka-maximal-extractable-value/

Ethereum’s Hidden Tax: Maximal Extractable Value (MEV) https://www.treehouse.finance/insights/ethereums-hidden-tax-maximal-extractable-value-mevhttps://www.mev.wiki/

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

Tags:USDMEVETHUSDCusdt幣交易違法嗎3日凍結會解除么MEVFREEETHA幣上主網usdc幣是誰發行的

DeFi數據 1、DeFi代幣總市值:506.9億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量50.

1900/1/1 0:00:00你是否因錯過了 Arbitrum 空投而感到惋惜?上周,$ARB 空投獲得者平均賺了 2350 美元。像 $ARB、$OP 和 $APT 這樣的空投讓很多空投獵人成為了百萬富翁.

1900/1/1 0:00:00BTC 突如其來的上漲打亂了許多投資者的陣腳,在懊悔踏空之余,大家又開始思考:比特幣今年還會上漲嗎? 撰文:Jack 2022 年底市場進入深熊以來.

1900/1/1 0:00:00本篇旨在系統講解LSD賽道從上游到下游的全景及競爭概況,從質押邏輯到后續推演和投資機會均有涉及.

1900/1/1 0:00:00原文:《AI和區塊鏈可以有哪些結合?》 作者:jojonas 今天看到了孟巖老師的一篇文章 強人工智能時代,區塊鏈還有戲嗎? 主要提及對AGI的安全性的一些思考.

1900/1/1 0:00:00原文作者:Biteye 核心貢獻者 Hankester原文編輯:Biteye 核心貢獻者 CrushArbitrum 的 DeFi 生態已初具規模.

1900/1/1 0:00:00