BTC/HKD-0.34%

BTC/HKD-0.34% ETH/HKD-0.95%

ETH/HKD-0.95% LTC/HKD-0.71%

LTC/HKD-0.71% ADA/HKD-1.79%

ADA/HKD-1.79% SOL/HKD-0.99%

SOL/HKD-0.99% XRP/HKD-1.07%

XRP/HKD-1.07%作者:Thor Hartvigsen

編譯:DeFi 之道

讓我們探索安全、可擴展和去中心化的下一代去中心化穩定幣。

穩定幣市場是未來的萬億美元產業。如果您知道去哪里尋找,則有一些重大機會可以利用。

穩定幣將 DeFi 行業與傳統金融聯系起來,無疑是該領域最重要的創新之一。

但是否存在對去中心化穩定幣的需求?在 Terra 崩盤之后,大多數人持有 $USDC 不會感到更安全嗎?

去中心化的數字世界需要去中心化的基礎設施——這當然包括穩定幣。

信任中心化公司來處理數十億或數萬億美元的資金不僅違背了該領域的精神,而且還承擔了更大的風險……

去中心化的穩定幣因 Terra 崩盤而受到重創,由于流動性的整體外流,所有穩定幣自那以后都失去了大量流動性。

因此,讓我們探索安全、可擴展和去中心化的下一代去中心化穩定幣。

加密貨幣總市值回升至1萬億美元上方:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為10209.31億美元,24小時交易量為727.93億美元,當前比特幣市值占比為38.1%,以太坊市值占比為17.7%。[2022/10/26 16:38:41]

這里有 8 個有潛力的(已推出和即將到來的)去中心化穩定幣項目。

$FRAX ($10 億市值)

FRAX 是第二大穩定幣,有約 90% 的抵押品。

抵押品通過跨 DeFi 協議使用的 AMO(算法市場操作)為協議和 $FXS 持有者賺取收入。

Frax Finance 圍繞 $FRAX 本身構建了多種產品,包括 Fraxswap、Fraxlend、ETH liquid staking、FPI(與美國 CPI 掛鉤的穩定幣)。該協議通過擁有 $CVX 的大部分和與 Curve Finance 合作進一步確保了 $FRAX 的深度流動性。

加密貨幣總市值升至2.01萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值達到2.01萬億美元,24小時交易量為102,450,085,153美元,當前比特幣市值占比為41.3%,以太坊市值占比為17.6%。[2022/3/3 13:33:47]

$FXS 是一項有趣的投資,因為它直接受益于 $FRAX 和 Frax Finance 開發的其他產品(如 frxETH)的增長。

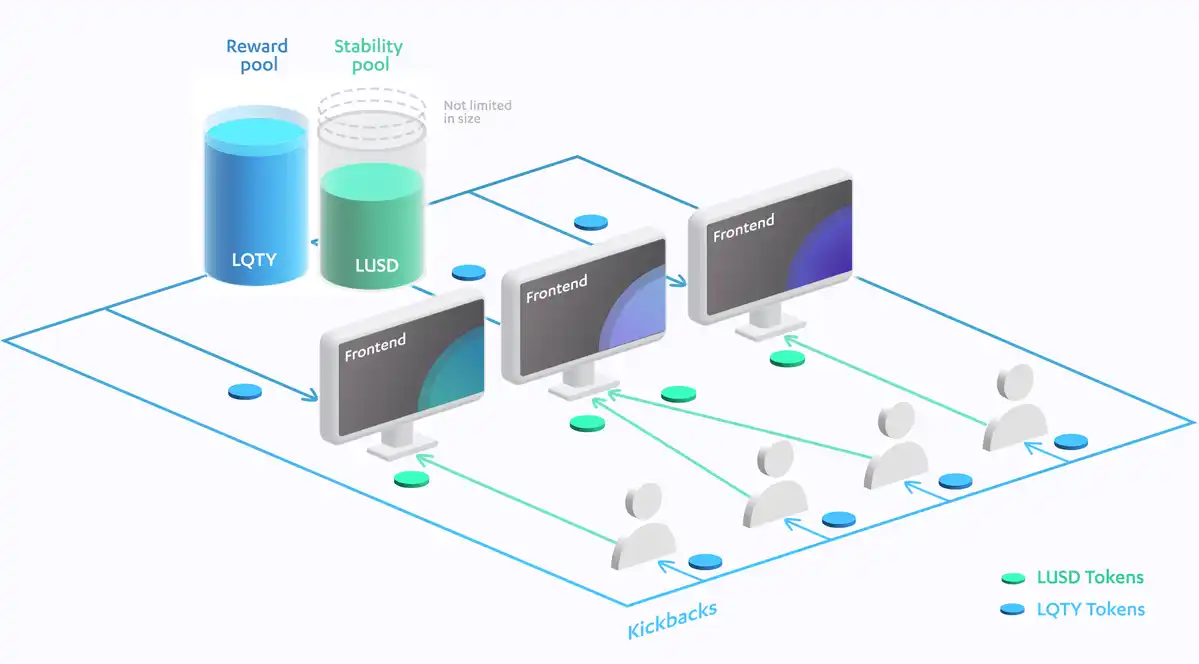

$LUSD($2.28 億美元市)

LUSD 完全由 $ETH 單獨超額抵押,因此就算不是 DeFi 中去中心化程度最高的穩定幣,那也是其中之一。

用戶存入 ETH(最低抵押率 110%)并免息借入 LUSD 作抵押。

通過「穩定池」維持掛鉤,用戶提供 LUSD 并參與清算低于 110%-CR 的頭寸,以換取實際收益率。

加密貨幣總市值為1.929萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為1.929萬億美元,24小時交易量為961.05億美元,當前比特幣市值占比為39.7%,以太坊市值占比為18.3%。[2022/2/5 9:32:13]

我去年寫了一篇關于 $LUSD 和 $LQTY 的文章,你可以在這里查看:

$sUSD ($5300 萬美元市值)

用戶可以通過抵押 $SNX 并借入它來鑄造 sUSD(合成美元)。

因此,sUSD 完全由 $SNX 超額抵押,但是隨著 Synthetix V3 即將在第一季度/第二季度到來,這種情況將會改變。

Synthetix V2 于 2022 年底在以太坊和 Optimism 上發布,并引入了 Perps V2 和原子互換。其他協議可以使用 Synthetix 作為流動性即服務產品,并建立在這些產品之上。

加密貨幣總市值為2.31萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為2.31萬億美元,24小時交易量為922億美元,當前比特幣市值占比為38.4%,以太坊市值占比為20.1%。[2021/12/20 7:50:10]

V3 將引入更多市場和新資產作為支持 sUSD 的抵押品。

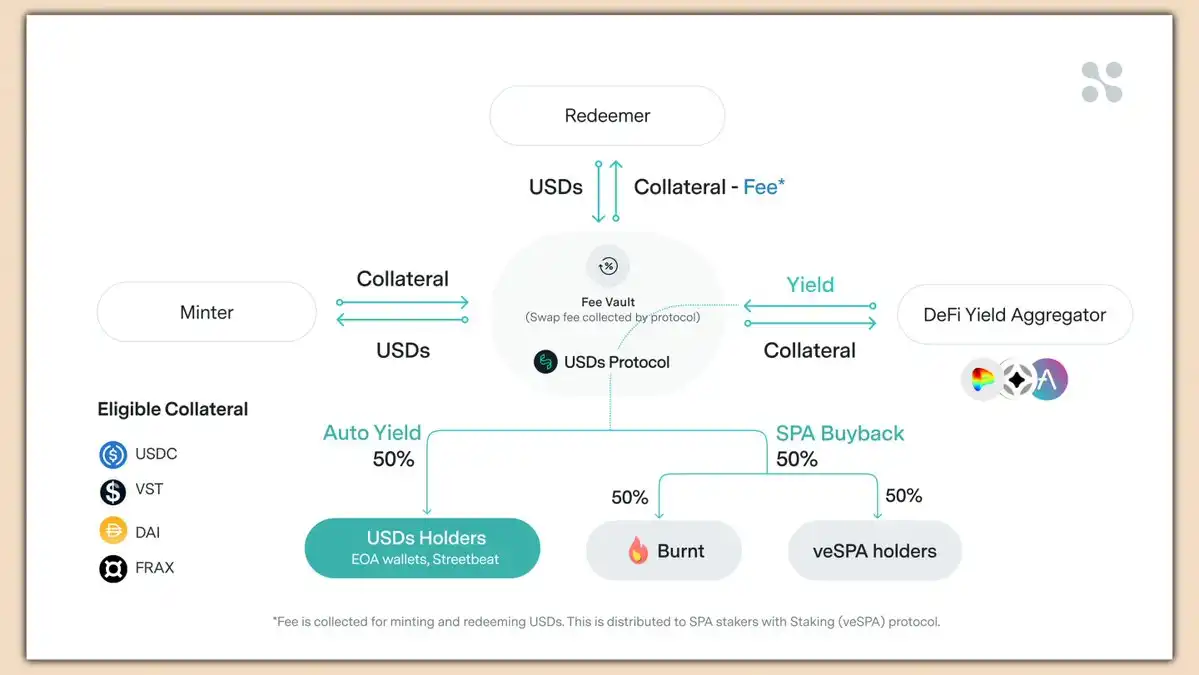

$USDs ($2.2 萬美元市值)

Sperax 是 Arbitrum 上的一個小型協議,帶有一個完全由其他穩定幣(57% USDC、33% FRAX 和 10% VST)抵押的原生穩定幣。

抵押品用于產生直接分配給美元持有人的收益。

此外,Sperax 最近推出了 Demeter,這是一個由 DAO 啟動和管理由 $SPA Token激勵的集中流動資金池的協議。

當前加密貨幣總市值約為1.5萬億美元:據金色財經數據顯示,全球加密貨幣總市值約為1.5萬億美元。加密貨幣市場中占比排名第一的是BTC,市值約合9529.21億美元,當前市值占比為63.69%;

ETH排名第二,市值約合2155.54億美元,當前市值占比為14.41%;

ADA排名第三,市值約合286.57億美元,當前市值占比為1.92%。[2021/2/18 17:27:32]

下圖顯示了 $USDs 和 $SPA 背后的動態。

Curve 正在推出 $crvUSD,它將利用「LLAMMA」(借貸清算 AMM 算法)實現債務頭寸的連續和順利清算。

這提高了資本效率和整體借貸體驗。

所有可用于借入 crvUSD 的抵押品都將在 Curve V2 風格的流動資金池中配對。

據我們從白皮書中得知,ETH 將是該穩定幣發布時的唯一抵押品。

據傳,推出后將有大量不同的抵押品類型,包括來自 Curve Finance 的流動資金池,如 Tricrypto (wBTC/ETH/USDT) 或 3 Crv (USDT/USDC/DAI)。

因此,這些都將擁有帶有 crvUSD 的獨特 LP。可能會給協議帶來大量額外收入。

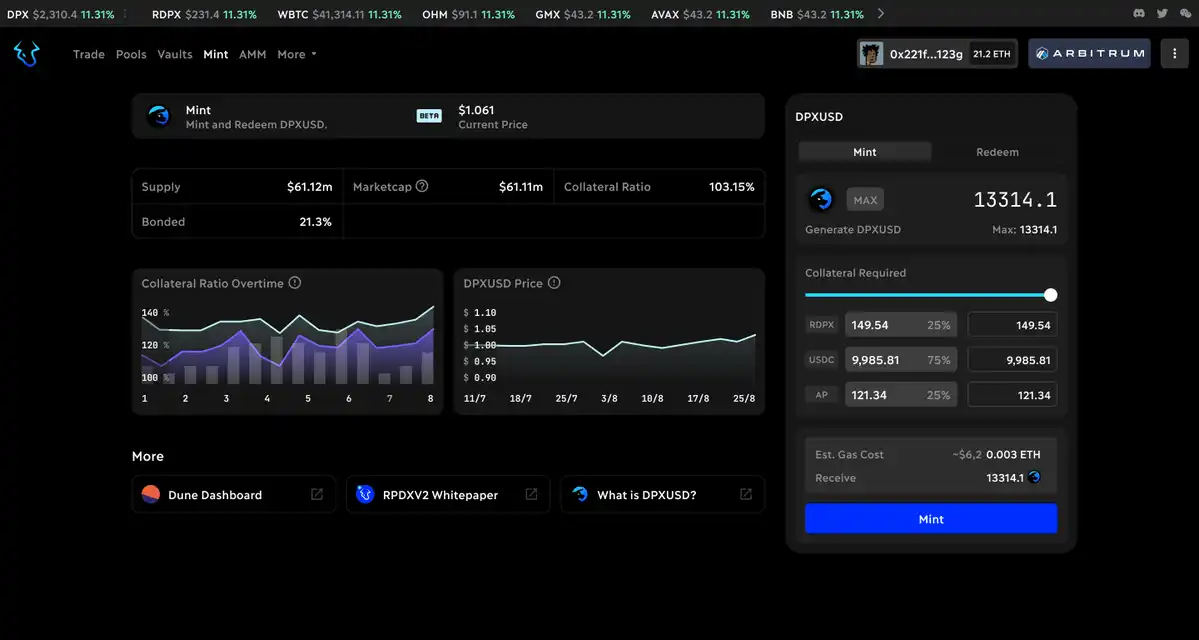

Dopex 是一種去中心化期權協議,具有多種產品,如 SSOV(單質押期權金庫)、大西洋跨式期權、期權 LP 等。

Dopex 使用兩種Token進行操作:

$DPX -> 實用Token

$RDPX -> 返利Token(即將在 V2 中推出)

rDPX V2 將引入通過燃燒 rDPX(使其通貨緊縮)來鑄造合成掛鉤資產的能力。它可能會在本月與 dpxETH 一起上線。

$dpxUSD 還需要一段時間,但會得到支持:

75% 由 dpxETH

25% 由 rDPX

rDPX 背后的Token機制將發生巨大變化,并根據對這些合成產品的需求而變得通貨緊縮。

rDPX V2 已經開發了很長時間,對此有很多期待。

$rDPX 將是一個有趣的Token,用于監控接下來的幾個月。

Aave 今年將發布他們的穩定幣 $GHO。

$GHO 將被 Aave 上的資產超額抵押,因為用戶提供抵押品并借入 $GHO 作為抵押。

不同于常規的借貸利率取決于抵押品效用率的借貸模式,$GHO 的借貸利率將由所謂的「協調人(facilitator)」預先設定和調整。

協調人能夠根據需求鑄造和銷毀穩定幣,從而完全控制 $GHO 的供應。

一開始只有 Aave 會成為協調人,但更多的人會通過治理被接受。

$AAVE 質押者將能夠以更便宜的利率借入 $GHO。

Redacted Cartel 一直在暗示一種由 ETH LSD 支持的去中心化穩定幣。

其白皮書尚未發布,但下面的主題深入介紹了一些潛在功能。絕對值得一試。https://twitter.com/MStiive/status/1610884361506938880

DeFi之道

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

歐科云鏈

深潮TechFlow

MarsBit

BTCStudy

鏈得得

比爾·蓋茨一直對AI(人工智能)青睞有加,多次將其比作可與計算機、互聯網比肩的新技術。當地時間2月6日,據《福布斯》報道,蓋茨在接受專訪時表示,聊天機器人ChatGPT以及AI領域的進展令人激動.

1900/1/1 0:00:00撰文:來朋,元宇宙日爆 《流浪地球 2》上映 11 天錄得 28.3 億,票房只是熱度的指標之一.

1900/1/1 0:00:00▌ 自2022年10月FTX崩盤以來USDC市值縮水近70億美元金色財經報道,自2022年10月FTX崩盤以來USDC市值縮水近70億美元.

1900/1/1 0:00:00數據源: Footprint Analytics - Stats About NFTs from 2022 在今年年初,當加密貨幣市場紅火的時候.

1900/1/1 0:00:00目前,市面上基于 GLP 的真實收益(Real Yield)而搭建的 DeFi 項目至少有 5-10 家,爭奪 GLP 的競爭格局逐漸豐富.

1900/1/1 0:00:00自去年春天穩定幣 TerraUSD 出現擠兌以來,困擾加密貨幣行業的危機已繼續蔓延至多家公司。多個主流加密借貸公司由于客戶提款、風險實踐和缺乏監管而倒閉,破產申請文件凸顯了行業參與者之間錯綜復雜.

1900/1/1 0:00:00