BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+1.8%

LTC/HKD+1.8% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+0.32%

XRP/HKD+0.32%隨著 2020 年 Defi Summer 和 2021 年 NFT Summer 的狂歡過去,最近越來越多的人將目光開始投射在 NFTFi 上,期待這個結合了 NFT 和 Defi 的賽道能夠給web3的世界帶來新的盛夏。

圍繞 NFTFi,本文核心探討以下兩個問題:

為什么需要 NFTFI,解決了什么需求?

NFTFI 目前各個子賽道的發展如何?

本文將首先分析 NFTFi 的誕生背景與現狀,然后從用戶購買到持有 NFT 的全流程來進行場景梳理,對定價評估、交易、BNPL、借貸、衍生品、碎片化和租賃七個子賽道的核心機制進行了分析,然后選取了點對池的 CDP 模型借貸項目 JPEG'd 進行了重點分析。

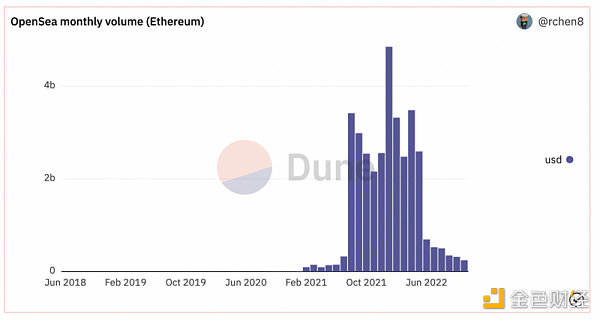

NFTFI 的誕生與 NFT 息息相關。NFT 市場從 2021 年 2 月開始受到關注,再到 8 月推到高潮, 22 年 1 月到達了頂峰,Opensea 當月交易額達到 48 億美元。但是隨著整個加密市場開始拐頭向下運行,NFT 市場也不可避免受到波及,交易量和交易額開始快速下跌,經歷了一個從暴漲到暴跌的過程。

到了熊市之后,NFT 的流動性問題暴露得更加明顯,使得之前進入 NFT 市場的玩家陷入了困境,NFT 的持有者常常被迫 hodl。而沒有財富增長效應的 NFT 會導致給社區一個共識崩塌的信號,從而加劇流動性的缺失,形成惡性循環。

當下 NFT 存在的最核心的問題是流動性不足,導致流動性不足的原因包括以下三點:

web3大環境變熊:前有美聯儲加息,后有加密世界頻繁暴雷,對于加密世界和 NFT 的信任度大幅下降。

門檻高:藍籌項目地板價高(像無聊猿、cryptopunks 對于大部分用戶來說過于昂貴),普通項目需要花大量時間研究且擔心跑路。

缺乏應用場景:持有者對于 NFT 資產的利用率很低,大部分持有者依舊是低買高賣的場景,其他的賦能場景未廣泛滲透。

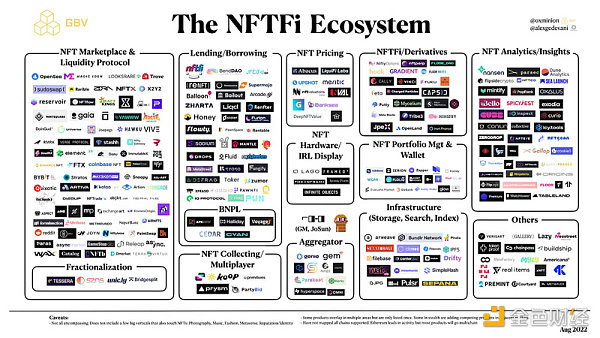

為了改善 NFT 的流動性、拓寬應用場景以及應對門檻高的現狀,NFTFI 應運而生。關于 NFTFi 的定義有很多種,本文認為 NFTFi 本質上是將 NFT 和金融屬性結合,使 NFT 的流動形式更加多元和高效,為 NFT 持有者提供更多玩法的可能性。在 NFTFi 的生態下,也衍生出了各種各樣的產品,包括 layer 1 和 layer 2 以及 NFT 垂直項目。

目前 NFTFi 還處于發展的早期階段,市場規模方面可以從兩個方面估算,一個是 NFT 市場交易量,一個是 NFT 的藍籌估值。

a.根據 Nonfungible.com 發布的《NFT 市場 2021 年度》報告顯示, 2021 年 NFT 市場的交易量為 176 億美元,較 2020 年的 8200 萬美元增長了 210 倍,是同年全球傳統藝術市場銷售量(650 億美元)的 27% 。賽道規模= 176* 50% (滲透率)≈ 88 億美元

b.基于藍籌 NFT 的估值,對當前 NFTFi 的賽道規模進行估算。2022 年 5 月,主要的藍籌 NFT 價值(參考地板價且 ETH 價格按 2000 USD 計算):BAYC 約為 17.2 億美元、CryptoPunks 為 9.53 億美元、Moonbirds 4.4 億美元、Azuki 2.73 億美元、Doddles 2.37 億美元,總估值約 35.87 億美金。而土地類型的 The Sandbox, Arcade 與 Decentraland 因為有明顯稀有度排名,不宜用地板價進行計算,故未作納入。考慮到未來的上升空間,藍籌 NFT 的整體市值約 50 億美金。賽道規模= 50* 80% (滲透率)≈ 40 億美元

NFTScan成為Binance NFT數據提供商:7月6日消息,NFT基礎設施服務商NFTScan已成為Binance NFT官方數據提供商。目前Binance NFT平臺支持BNB Chain、Ethereum、Polygon、Bitcoin 4條主流區塊鏈網絡的NFT資產交易。[2023/7/6 22:21:41]

由于目前 NFT 估值定價還不太成熟,市場基本上集中于藍籌項目&地板價 NFT,在當下的賽道上來看用第 2 種方式更加合理;長期來看,隨著 NFTFI 項目的從藍籌拓寬涵蓋更多 NFT 的項目,可以采用第 1 種方式。但總體來說目前 NFTFI 行業發展尚處于早期,預計市場規模達到十億美元級別,上述測算僅能在數量級上提供參考。目前的市場規模占加密貨幣總市值的 0.5% 左右,滲透率較低,提升空間較大。

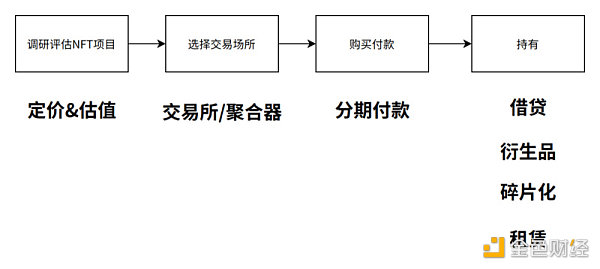

為了方便讀者的理解,本文會從購買到持有 NFT 的全流程來分解,將其分為四個階段:項目評估、選擇交易場所、購買付款、持有四個階段,涉及到從定價評估到交易、分期再到借貸、衍生品、碎片化和租賃。

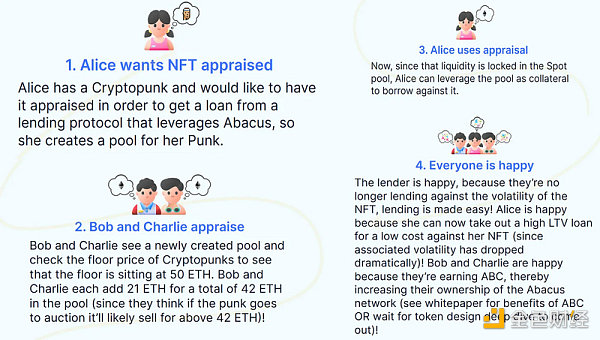

NFT 的定價和估值可以說是整個 NFTFi 的基石,不管是借貸還是租賃都需要涉及到定價,好的定價體系對于 NFT 的流動非常重要,能促進整個 NFTFi 的發展,目前這個賽道包括 Abacus、NFTBank 和 Upshot、Banksea 等。

目前定價方法主要包括兩類:人來定價(博弈定價)、算法定價(預言機)

a.人來定價方面,最突出的產品就是 Abacus,很好的利用了博弈論,Abacus 采用了兩種定價模型:

ⅰ.同行激勵定價:價格的本質等于群體對于價格的認可度

1.多名評估師質押一定保證金,并對 NFT 的價格進行評估,然后對評估師的價格進行加權得出最終的價格。

2.評估計算評估師的收益,出價者與評估者越接近則收益越高,差價高于一定值的人會有損失。(一般分割線是差價高于 5% )

ⅱ.Abacus spot 定價:Abacus 作為評估者和所有者價格博弈的中介

評估師充當驗證者,猜測 NFT 價值并將他們的資金投入不同的估值級別中。反過來,NFT 所有者獲得了流動性的支持,以使用他們的 NFT 作為抵押品。

1.例:小紅把自己的市價 60 ETH 的 BAYC 放入池子里,想獲得貸款;接下來小剛和小明各放入 20 ETH 到池子里。此時如果小紅決定把池子關閉(可以理解為 BAYC 賣出去),此時該 BAYC 為 55 ETH,則此時池子產生了一個差價 15 ETH,小剛和小明會平分 15 ETH。那如果小紅關閉時該 BAYC 價格為 30 ETH,則小剛和小明會一起承擔 10 ETH 的差價虧損。(根據投入比例分配)

2.由于評估師和驗證者的操作是具有及時性的(為了防止作惡,也會產生相應的限制),所以最終會在這種博弈中到達一個平衡的價格,即拍賣價格。

b.算法來定價方面,本質上是預言機。目前該賽道比較成熟的方案有 Banksea 和 upshot,兩者都是通過多維度數據結合算法估算 nft 價格,例如 opensea 市場價等。其中 Banksea 除了 nft 歷史數據,他們還引用了社區、社交媒體數據和其他非直接關聯的數據,豐富了數據維度。

博弈定價與預言機的優劣對比

博弈定價:

a.優點:能夠精確定價,釋放更高的流動性,例如質押率從 30% 提高到 70% ;

b.缺點:定價過程復雜,博弈機制還有不完善的地方;無法大批量對多個項目估值;需要防止圍標價格。

預言機:

a.優點:能實時報價,且緊跟市場。

b.缺點:精確度稍弱

目前預言機算法定價已經有了一定的效果,從市場需求的角度,等 nft 歷史數據不斷積累,模型進一步迭代和優化后,算法定價有著更廣闊的前景。

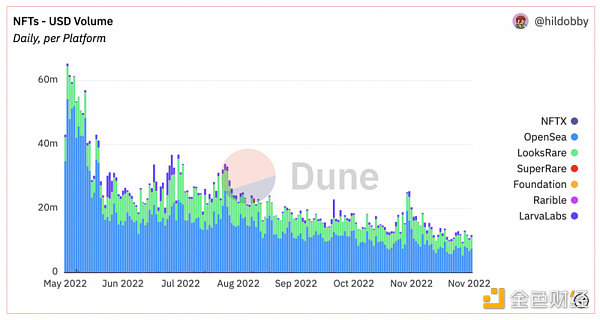

交易所和聚合器是用戶用來購買 NFT 的場所,也是目前市場占有率最大的細分賽道,包括中心化交易平臺:opensea、looksRare,聚合器 Gem、Genie,去中心化交易平臺:sudoswap 等。從下圖可以看出,目前 NFTFi 的項目中主要活動還是集中在 opensea、looksRare 這樣的中心化交易平臺

時尚品牌Salvatore Ferragamo在紐約開設以太坊NFT展位:6月24日消息,奢侈時尚品牌Salvatore Ferragamo周五在紐約市Soho區開業的新概念店安裝了一個NFT展位,客戶可以在其中從特征菜單中創建和鑄造自己的以太坊NFT。在Ferragamo展臺上創建的所有NFT將對參觀者免費,但總共只能鑄造256個。該品牌與藝術家Shxpir合作,為其NFT創建特征和視覺元素。Shxpir用故障和超現實主義元素創造了迷幻的3D數字藝術,還為Ferragamo設計了限量版膠囊系列,包括200件T恤和150件運動衫。[2022/6/25 1:30:18]

a.中心化 NFT 交易所:在第三方平臺進行 NFT 的交易,目前最主流的交易方式。

b.聚合器:通過多平臺價格聚合,一方面提供更好的報價,另一方面一鍵掃貨可以高效省 gas fee。

c.去中心化 NFT 交易所:代表項目是 Sudoswap,邏輯和 dex 邏輯類似。

ⅰ.Sudoswap 的 AMM 模式和流動性的提供和和Uniswap也很相似。在流動性提供方面,可提供單邊 NFTorETH,也可以提供交易對獲取交易費收益。ⅱ.但由于 NFT 不可分割,所以區別于 x*y=k 的曲線。Sudoswap 采取了三種其他曲線:包括線性曲線、指數曲線和 XYK 曲線(新增)。用戶可自行選擇

1.線性曲線:

newprice=olderprice+delta*buy_number-delta*sell_number

2.指數曲線:邏輯類上,買入時乘以 delta,賣出時除以 delta。

3.XYK 曲線是 9 月新增的,但是在官方 Twitter 和白皮書上都寫的較含糊,沒有明確解釋也無討論熱度。

中心化 NFT 交易所與去中心化 NFT 交易所優劣對比,去中心化 NFT 交易所(以 Sudoswap 為例):

a.優點:市場撮合及時定價,能幫助長尾項目;沒有版稅,利好買家;手續費低;

b.缺點:失去了稀有度的差異,同一系列 NFT 價值趨同,只適合長尾或者同質化高的 NFT;無版稅引起創作者不滿。

中心化交易所:

a.優點:提供 NFT 數量多,用戶可挑選的池子大;一 NFT 一價

b.缺點:版稅高、手續費高

從目前的 Sudosap 和 Opensea 的每日成交量對比來看,基本上保持在 3% VS 97% 的一個現狀,占比較低。由于 PFP 本身具有每一個 token 的唯一性,天然具有流動性低和定價主觀的特性,從而導致轉手頻率不可能像 token 那么高,Sudoswap 增強流動性的優勢沒能充分發揮,這是 Sudoswap 與 uniswap 相比的差距所在。

從長遠來看,Sudoswap 與 Gamefi 中的道具 NFT(單個同質、高頻交易)則很完美的匹配,未來從 gamefi 生態合作入手,說不定會產生新的突破。另一方面,今年 7 月 Uniswap NFT 的產品負責人表示,uniswap 會集成 sudoswap 進行 NFT 交易,這對 sudoswap 未來的發展也是一大利好。

先買后付的訴求核心在于透支將來的消費能力來解決當下的資金短缺,這個支付場景從web2也延伸到了web3世界,為了滿足 Z 世代的消費習慣,web3的建設者們也開始將此支付方式應用到 NFT 領域,包括 Cyan、Cedar、Teller 等產品。

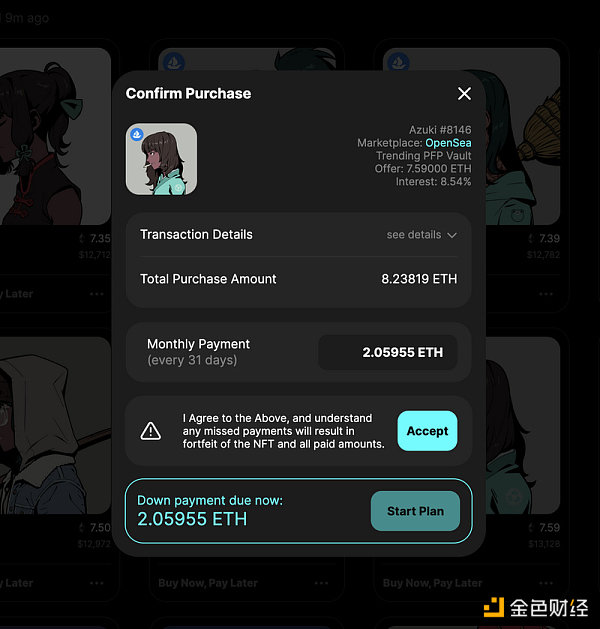

BNPL 產品的模式基本上比較相似,以 BNPL 協議中的代表產品 Cyan 為例:

a.Cyan 會上架他們認可的藍籌項目作為白名單項目。

b.然后玩家在 Cyan 上發起一個 BNPL 計劃,購買目前在 Cyan 白名單上的 NFT。

c.接下來 Cyan 為用戶提供了一個分期付款計劃,包括分期還款的期限和利率。在 BNPL 的模式下,買家只需要支付一定首付鎖定該 NFT 的價格三個月。如果過程中 NFT 價格上漲,可以提前還款來賺取上漲的差價。不過利息并不會減少,用戶還是得按照約定方案完成支付。

音樂NFT初創公司ArtistFirst完成550萬美元種子輪融資,Multicoin Capital領投:5月25日消息,音樂NFT初創公司ArtistFirst宣布完成了一筆550萬美元的種子輪融資,Multicoin Capital領投,Krafton、Pravega Ventures、GAMA、WoodstockFund、IOSG Ventures、Polygon Studios以及Sandeep Nailwal(Polygon的聯合創始人)、Gokul Rajaram、Prashant Malik和Miten Sampat等參投。本輪融資資金將用于擴充其技術團隊和行業合作伙伴關系,并招募藝術家。

ArtistFirst是NFT音樂平臺FanTiger的運營商及開發公司,該平臺幫助藝術家創建和銷售音樂NFT,這些NFT也能讓粉絲有機會與藝術家一起構建音樂社區并獲得其他福祉和獎勵,比如了解音樂制作幕后內容、明星見面、獨家訪問未發布音樂等。[2022/5/25 3:40:27]

d.玩家接受該方案后,獲得來自 Cyan 資金庫的 ETH。當完成所有分期付款后,則 NFT 轉到該地址。如果逾期付款被視為違約,NFT 將保留在 Cyan 資金庫進行清算。

e.關于 Cyan 的盈利模式,主要是通過借貸服務,用戶抵押 NFT 來獲取貸款。

BNPL 對于消費能力較弱但消費意愿較強的 Z 時代來說是一個非常有吸引力的方案,整體的玩法目前相對單調,基本上都是 BNPL+借貸的模式。且其借貸對于定價估值的訴求很強,比如 Cedar 與 SPICYEST 合作,來為 NFT 提供準確價格方面進行補足。目前,Cyan 在 NFT BNPL 子市場中處于領先地位,各類競爭對手的玩法都比較類似,例如 Teller 的 ANPL、Ceda 和 Pine Loans 和 Halliday。

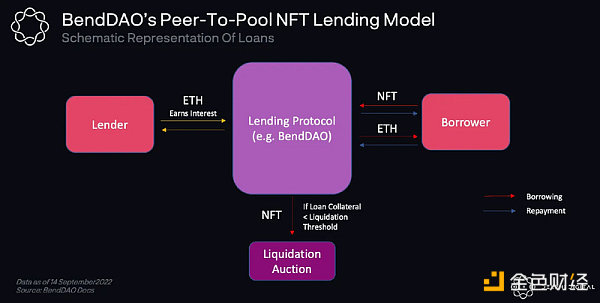

借貸作為金融的基礎設施有廣闊的發展空間,NFT 借貸核心機制是將 NFT 作為抵押品獲取貸款。其中最核心的要素就是風控,需要市場對 NFT 價格有共識。由于目前定價估值項目較為早期,當下主要從項目類型(藍籌)和貸款價值比(Loan to Value)兩方面進行風控。和 defi 中一樣,借貸也是 NFTFI 中爆發比較早的項目類型,目前 NFT 借貸項目包括:BendDAO、NFTfi、 JPEGd、Pine Protocol、 Arcade xyz 等。目前的 NFT 借貸可以主要分為兩種類型:點對點、點對池。

點對點(peer to peer)

a.借款人掛單展示自己的需求,然后出借人在平臺瀏覽所有的借款需求,選擇有意向的訂單與借款人商量利率和期限后完成借貸。

b.當貸款如期還清時,NFT 物歸原主;如果不能還清,則 NFT 歸對方所有。

目前 NFTfi 和 Arcade xyz 采用的是點對點機制。

點對池(peer to pool)

a.NFT 持有者抵押 NFT 后,即可獲得貸款,和 defi 中的 Aave 和 Compound邏輯類似。通過超額抵押借出資金,同時需要支付利息。

b.借款人注入貨幣來獲取利息。

目前 BendDAO、JPEGd 和 Pine Protocol 采用的是點對池機制。

其中 JPEGd 的設計類似于MakerDAO ,通過抵押 NFT 來鑄造 PUSD( 超額抵押的穩定幣 ),進行流通和使用。

點對點和點對池對比

點對點借貸:

a.優點:借貸范圍更廣,不需要借助預言機。

b.缺點:交易周期較長,效率低下。

點對池借貸:

a.優點:效率高

b.缺點:NFT 稀有屬性被低估了;當市場不好貸款人集體恐慌,導致流動性枯竭,極易形成死亡循環。

例如 8 月出現的 BendDAO 出現的 bank run 現象,大量 nft 面臨清算,而由于清算門檻很接近于低價,在,導致無人愿意購買。用戶瘋狂抽取流動資金,ETH 存款一度從 15, 000 ETH 暴跌至 12.5 ETH,后來 BendDAO 緊急自救發起投票將拍賣時間從 48 小時縮短至 4 小時,并取消了底價 95% 的首次出價限制,逐漸開始恢復了起來。

跨鏈GameFi NFT借貸市場Kyoko完成360萬美元戰略融資:3月7日消息,跨鏈 GameFi NFT 借貸市場 Kyoko 完成 360 萬美元戰略融資,ATEN Infinity Ventures 領投,Morningstar Ventures、Kliff Capital、Cherubic Ventures、Kosmos Ventures、Vespertine Ventures、Tess Ventures、Cryptobuddy 等參投,所籌資金將用于擴大 Kyoko 在全球關鍵市場中的立足點,鞏固其在東南亞、東亞、俄羅斯、印度和其他戰略地區的業務。

此外 Kyoko 將在 3 月 22 日推出其 IDO、INO 和 IVO。今年2 月, Kyoko 完成由Animoca Brands 領投的 300 萬美元私募融資。[2022/3/7 13:41:53]

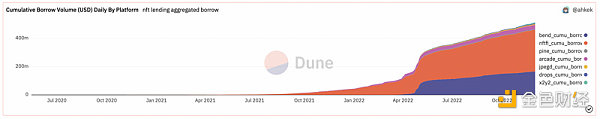

從 Dune 上的數據可以看到,目前 NFT 借貸市場中,NFTFi 占 58% ,BendDAO 占 32% ,其他各類占 10% 左右。總體來說 NFTFi 和 BendDAO 作為點對點和點對池的龍頭來說,還是占據了絕對領先的地位。

總的來說,NFT 借貸的發展一方面與 NFT 整體行情有很大關聯,另一方面也與定價估值項目的發展息息相關,由于目前定價估值發展還處于早期,所以當前點對點的項目 NFTfi 處于更領先的優勢。但隨著各類預言機的發展,點對池也有很大的增長想象空間。但整體來說,由于價格波動大、定價難的問題,市場相對于 NFT 的借貸占比仍然較小,NFT 借貸的想要飛速發展,基本上與 NFT 定價估值強綁定。

NFT 金融衍生品主要分為兩類:期權合約和預測市場。

a.期權合約:和傳統期權比較相似,期權發行方創建某一時間以某一履約價格買入或賣出 NFT 的權利并收取期權費。期權的買方通過支付權利金,在約定日期之前以履約價格買入或者賣出 NFT。項目包括:Nifty Option、Putty、Hook、OpenLand 等。

ⅰ.同時還衍生出了永續合約項目,和 FT 的永續合約類似,沒有固定交割日,通過資金費用將合約價格和現貨價格錨定,期貨價格高于現貨價格一定值時,多方付費給空方(或者多方手續費上升、空方手續費下降);反之空方付費給多方。項目包括:NFTperp、injective。

b.預測市場:一種新的玩法,通過 mint、二級和租用 NFT 的方式進行預測和投注,例如在本次卡塔爾世界杯,你認為德國隊會贏,可以 mint/二級購買/租用德國隊 NFT,最終根據持有 NFT 的獲勝情況或者持有時間進行獎金的分配。例如 Reality Cards,通過持有對應 NFT 的持有時間來取分配獎金;而像OKX,通過世界杯每一場比賽的獲勝情況以及 NFT 在獎金池的占比進行分配。

衍生品在傳統金融市場屬于相對成熟的類型,目前 NFT 的玩法基本只是換了標的資產,沒有新的突破。目前 NFT 衍生品還處于非常早期的階段,NFTperp 還處于測試網階段,putty 的交易量級也是二位數,各類型項目都處于早期階段,在 NFT 流動性和定金估值體系完善之前很難有爆發增長。而像預測市場類的項目反而是新鮮的玩法,是 NFT 帶來的新模式,如果利用好世界杯、奧運會等大的賽事,未來會一些創新的想象空間。

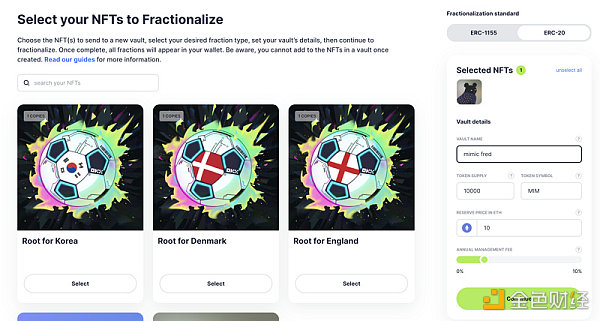

由于 NFT 的非同質化屬性,無法像 FT 一樣分割,從而導致天然流動性受到了限制。而碎片化通過分割所有權的方式,將 NFT 轉化為多個 FT。從而改善流動性。有點類似于將一個高面額的股票拆成多個股,從而讓購買者可以買部分股票。在 NFT 碎片化賽道下代表項目有 Fractional.art、Unic.ly

將 NFT 碎片化之后,可以通過 FT 在 Defi 中激活更多玩法,比如在 uniswap 里交易,在 aave 里借貸等等。同樣,用戶也可以買斷 NFT。

以碎片化頭部項目 Fractional.art 為例,一旦有超過 50% 的代幣持有量開始設置了拍賣底價時,則該 NFT 進入拍賣階段,價高者得;而在沒有開啟拍賣階段時,用戶可以以不低于底價的價格買斷 NFT。

軟銀領投的NFT夢幻足球游戲Sorare交易量突破50萬筆:9月30日消息,據最新數據顯示,NFT夢幻足球游戲Sorare交易量已突破50萬筆,本文撰寫時為508,760筆,交易總額接近10億美元(93,459,100美元)。上周二,Sorare以43億美元的估值完成6.8億美元B輪融資,領投方為日本投資巨頭軟銀集團,參投方包括Atomico、D1Capital、BessemerVentures、Eurazeo、IVP、Hillhouse、Liontree、Accel、Benchmark、Headline、以及包括Gerard Piqué、Antoine Griezmann、Rio Ferdinand和César Azpilicueta在內的多名球星。[2021/9/30 17:16:57]

碎片化的亮點和困境

亮點:

1.作為一種提高流動性的方法,可以帶來更高的資金效率(借貸、流動性挖礦等)

2.降低參與門檻

3.提升更高的曝光度

困境:

1.只適用于高價值的 NFT

2.仍存在定價這個老大難的問題

3.碎片化后的 FT 也會面臨流動性問題

4.碎片化后空投等各類權益如何分配也需解決

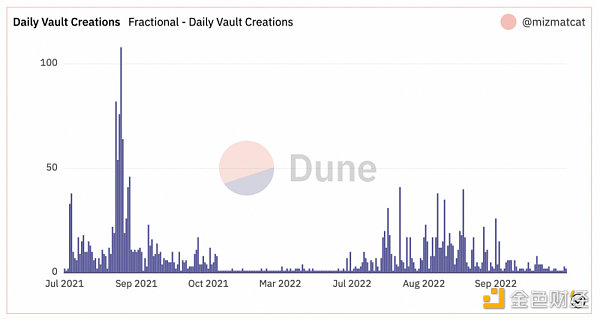

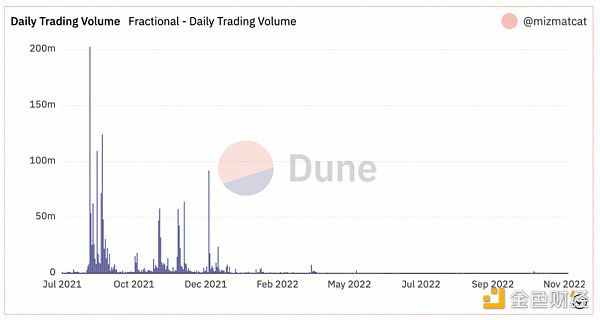

作為碎片化的頭部玩家,Fractional.art 對于這個細分賽道上未來發展影響很大。上圖顯示的是 fractional 的每日交易量和每日資金庫新增量,從交易量的角度來看,項目早期熱度極高,但 22 年后就持續降溫;每日資金庫新增量在 22 年開始有了新的起伏,可見 NFT 資金創建方訴求仍在,但隨著web3大環境和 NFT 的降溫,以及定價、權益、FT 流動性等問題,交易量并沒有產生新的波動。總的來說,由于碎片項目只適用于高價值 NFT,會跟 NFT 藍籌項目的市場熱度息息相關。作為一種突出的流動性提供者。在下一個 NFT 藍籌熱潮開始時,Fractional.art 可能會再次蓬勃。

通過 NFT 的租賃,一方面使持有者閑置的 NFT 產生更大收益,另一方面使承租方可以不用花高價買入但獲得 NFT 一段時間的使用權。其中,Gamefi、元宇宙土地和權益類 NFT 的發展也助推著 NFT 租賃的發展

1.gamefi:由于很多 gamefi 的進入門檻較高,借款玩家可以通過租用 NFT 的方式快速進入游戲,或者獲得相應游戲獎勵。例如 Axie 的火爆期,入場券三個精靈價格十分昂貴,如果采用租賃則可以快速進入游戲。

2.元宇宙土地:由于越來越多的線下品牌入駐元宇宙,有在 Decentraland 中租用場地進行布局/藝術展覽的訴求。(類似于真實世界租用場地)

3.權益類 NFT:出租 NFT 讓承租者以低成本獲得各項目社區的對應福利。

從承租人的視角來看,曾經 NFT 的租賃可以分為兩種:抵押租賃和無抵押租賃。

抵押租賃:需要提供抵押物(如 ETH、BTC)之后才能租到 NFT。代表項目:reNFT,采用了點對點的租賃方式。

無抵押物的租賃:Double Protocol 在提出了 ERC-4907 ,設計了 doNFT ,表示具有有效持續時間的 NFT,并確保到期時間。對于無法升級合約(使 NFT 具有兩個角色)的項目來說,也提供了包裝 NFT 的方式(wNFT),邏輯類似 wETH,用戶不會收到真正的 NFT,而是包裝后的 NFT。它具有和原始 NFT 同樣的特性,并受到原始 NFT 的支持。當租用時間到時,包裝后的 NFT 會被銷毀,例如 IQ Protocol。

不過由于抵押租賃一方面價格較高,另一方面會存在借款人不歸還 NFT 的風險。而無抵押物租賃財務風險更低更安全。隨著 ERC-4907 在今年 6 月最終版的推出,租賃項目基本上都向無抵押物租賃方向轉,目前 reEFT 也是無抵押租賃方式。

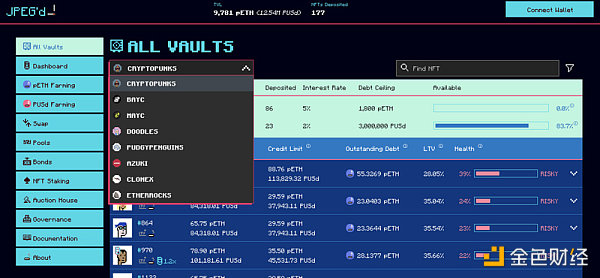

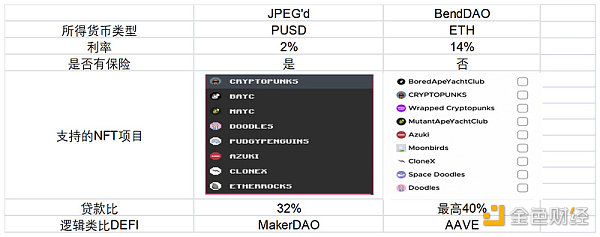

JPEG'd 是一種新穎的去中心化借貸協議,于 2022 年 4 月 27 日啟動。作為一種點對池的借貸協議使 NFT 的持有者可以將 NFT 作為抵押品來進行貸款。

相比于 BendDAO 等其他的點對池的借貸協議,JPEG'd 采用的是類似于 MakerDAO 的方式,通過抵押獲取該協議的原生穩定幣從而進行后續使用。從最開始上線時只支持 cryptopunks 作為抵押,到現在支持包括 cryptopunks、BAYC、Azuki、Doodles 等眾多藍籌 NFT。

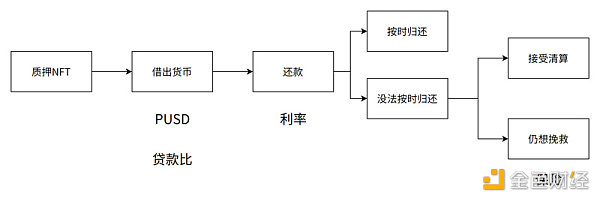

本文將借貸 NFT 的整個流程進行步驟梳理,如上圖所示,從 NFT 借貸的使用流程來看,JPEG'd 在多個方面都有新穎的設計和亮點。

a.用戶抵押 NFT 兌換出 PUSd(是超額抵押的穩定幣)

b.在借出貨幣的環節,在 JPEG'd 借入 PUSD 的年利率為 2% ,是市場上最低的利率,而像 BendDAO 是 14% 左右。JPEG'd 在利率方面優勢顯著,最高允許提款抵押品價值的 32% ,如果高于則進行清算。

c.在清算之前,JPEG'd 提供了一個新穎的環節——保險,用戶在抵押時可以選擇 1% 的金額用于購買保險,如果被清算,則可以在償還債務+利息后,額外支付 25% 的清算罰款,回收該 NFT。期限為 72 小時,如果逾期未償還,保險失效。

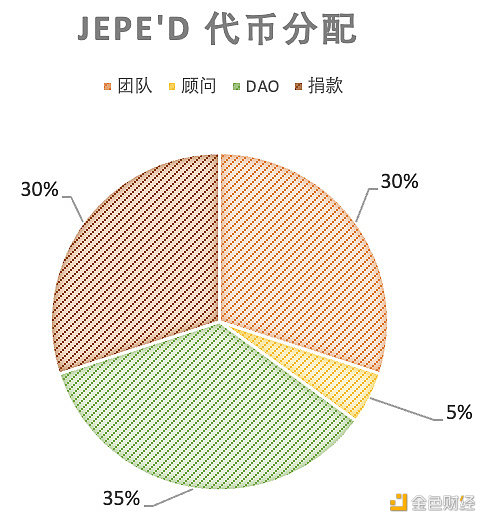

JPEG 是一個治理代幣,沒有太大的經濟價值,總供應量為 69, 420, 000, 000 。從 Coinmarketcap 上的數據可以看出,JPEG'd 剛上線時有一波小高潮,后續保持平穩,約等于 0.0005 美元。

JPEG 代幣分配針對協議團隊、其顧問、DAO 和公共捐贈活動,總分配將是:

團隊: 20, 826, 000, 000

顧問: 3, 471, 000, 000

DAO : 24, 297, 000, 000

捐款: 20, 826, 000, 000

占比詳情如下圖所示:

為了更好的了解 JPEG'd,本文將其與點對池借貸的代表性項目 BendDAO 做進一步的對比分析。

與 BendDAO 的清算機制相比,JPEG'd 設置的貸款比更低,導致抵押者未來保證訂單不被清算只能借出較少的錢。從抵押者視角來看,這樣緩沖空間更少,被清算的風險高,從而縮短抵押借貸周期。從平臺角度來說,一方面這意味著 JPEG'd 上的抵押品流動更快,另一方面地板價只要稍微下跌就會迫使抵押者贖回或者進入清算,減少了壞賬的風險。

1.優勢:

a.低利率+保險

JPEG'd 作為一種新穎的 NFT 借貸體系,在借貸機制上采用了 MakerDAO 的 CDP (抵押貸穩定幣)模型。一方面提供了市場上最低的利率,來吸引更多的 NFT 持有者參與借貸,另一方面提供的保險清算機制,在 NFT 價值大幅波動的情況下為用戶提供了新的安全感。

b.關注市場,緊跟事實

針對 8 月的 BendDAO 的銀行擠兌事件,JPEG'd DAO 通過了一個提案,為那些在兩周內從 Bend DAO 遷移到 JPEG'd 的合格 NFT 提供免費的保險。

2.弱勢:PUSD VS ETH

另一方面在弱勢方面,例如相比 bendDAO 的直接貸款 ETH,JPEG'd 貸款的 PUSD 還需要先去Curve進行交易換取主流代幣。從這一點上來看,對于想要質押 NFT 來重新掃 NFT 的用戶來說,更適合 bendDAO(獲得 ETH 后直接進行掃貨);而對于想要進行穩健投資的 defi 用戶來說,可以考慮在 JPEG'd 上兌換利率更低的 PUSD,通過穩定幣挖礦等操作去獲得收益。

3.最近動向:和預言機龍頭項目合作

對于 NFT 借貸項目來說,定價估值的重要性不用過多強調,而就在本月(2022 年 11 月),JPEG'd 和預言機龍頭項目Chainlink合作,為定價估值提供服務,相信對于 JPEG'd 的發展會起到非常大的幫助。

4.未來展望:類比 DEFI

關于 JPEG'd 和 BendDAO 的終局,某種程度上可以類比于 defi 中的 MakerDAO 和 AAVE,目前兩者都處于頭部的位置(并且從 MakerDAO 的 TVL 接近 AAVE 的兩倍)。回到 NFT 借貸領域,JPEG'd 與 BendDAO 齊頭并進也是有其可能性的。

1、為了解決 NFT 流動性不足的問題,NFTFi 誕生了。從定價估值、交易、BNPL、借貸、衍生品、碎片化和租賃等方面進行了探索。從 NFTFi 的多個子賽道分析來看,各類 NFTFi 項目的發展都高度依賴于 NFT 定價估值,可以稱之為 NFTfi 的基石,然而 NFT 定價估值目前仍為較初期的階段,也影響著整個行業的發展。

2、從 NFTfi 的項目特質來看,未來的一個重要場景可能在于 Gamefi,游戲道具 NFT 具有一定的同質化和高頻交易的特質,快速、便宜和安全地進行 NFT 的交易、租賃的訴求,與 NFTfi 的特征十分符合,例如 Sudoswap,可以發揮出其高流動性的優勢。

3、從用戶參與的角度來說,NFTFi 賽道目前的用戶使用門檻較高,一方面需要用戶持有藍籌的 NFT,另一方面需要用戶對于 DEFI 的玩法比較熟悉(因為目前 NFTFi 的玩法基本上都是從 Defi 借鑒)。屬于需要同時懂 NFT 和 DEFI 領域(漏掉轉化率從 defi 再篩掉一層),且相比 NFT 和 gamefi,是一個相對更 for 專業人士玩的賽道,短期內很難有爆發式的增長。

去中心化媒體和研究組織 DAOrayaki 公開資助 THUBADAO 展開獨立課題研究,并進行公開成果分享。研究主題主要聚焦在Web3、DAO 等相關領域內容。本文是資助成果的第四期分享。

DAOrayaki 是一個代表社區意志、功能齊全的去中心化媒體平臺和研究組織。旨在鏈接創作者、資助者、讀者,并提供 Bounty、Grant、預測市場等多種治理工具,激勵社區自由的展開研究、策展及報道多類話題。

THUBA DAO 是由清華大學區塊鏈協會(THUBA)成員所發起的去中心化組織。THUBA DAO 致力于將Web3世界帶給每一個學生,成為連接海內外區塊鏈社區的橋梁,并培養最優秀的下一代 Web 青年與先鋒者。

視頻鏈接:https://www.bilibili.com/video/B V1 y 24 y 1 U 7 uc/? spm_id_from= 333.999.0.0

前期分享可參考:DAOrayaki & THUBADAO |Web3.0 時代的媒體:鏈上媒體平臺、鏈上自媒體與媒體 DAODAOrayaki & THUBA DAO |多案例分析代幣經濟設計思路DAOrayaki & THUBA DAO |Web3社交流派之爭:國內案例調研分析

https://web3 caff.com/zh/archives/42115

https://web3 caff.com/zh/archives/33567

https://mp.weixin.qq.com/s/VRz-gkhZHllKzCI_JtoHaQ

https://dune.com/rchen 8/opensea

https://mp.weixin.qq.com/s/vXnkNF 0 e 1 ki 3 ER 2 nC-U 9 yA

https://www.chaincatcher.com/article/2078471

https://viewdao.mirror.xyz/6 CGlYphepRspxrFoTGcESaDvH 7 rVrz 4 pvGzONaHy 4 V 8

https://www.cnbc.com/2022/03/10/trading-in-nfts-spiked-21000 percent-to-top-17-billion-in-2021-report.html

https://web3 caff.com/zh/archives/17958

https://m.mytoken.io/news/413428

https://docs.usecyan.com/docs/bnpl

https://web3 caff.com/zh/archives/30121

https://www.panewslab.com/zh/articledetails/59 k 04 csy.html

DAOrayaki

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

▌薩爾瓦多通過數字資產法案金色財經報道,薩爾瓦多立法議會周三批準了一項關于發行除比特幣以外的數字資產的法律。立法中包括發行比特幣支持債券(也稱為火山債券)的法律框架.

1900/1/1 0:00:002023年5月26日下午,金色電音節2023環球行·深圳站如期在深圳成功舉辦并完美落幕。金色電音節2023環球行·深圳站由金色財經主辦,LUCKY BIRD總冠名,GETAVERSE·中文社區聯.

1900/1/1 0:00:00DeFi(去中心化金融)于 2020 年夏季騰飛,成為上一輪加密貨幣牛市以及此后大量投機活動的代名詞。DeFi 的誕生在一定程度上是為了解決銀行、機構未能提供透明和包容性的金融體系的問題.

1900/1/1 0:00:00根據比推終端數據顯示,BTC于 1 月 13 日觸及 21,095 美元的年度高點。2023 年BTC的飆升仍在繼續,這是BTC自 11 月初 FTX 崩盤以來,首次突破 20,000 美元.

1900/1/1 0:00:00原文標題:《 Buidler DAO 翻譯:Steam 暫停 Web3 游戲 》原文來源: Buidler DAO近期.

1900/1/1 0:00:00穩定幣是加密領域最偉大的創新之一。但是在一眾新的穩定幣發布之后,整體格局將如何變化呢? 穩定幣可以用來吸引用戶進入 DEFI,且也可以將流動性吸引到穩定幣的原生協議中.

1900/1/1 0:00:00