BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+1.66%

ETH/HKD+1.66% LTC/HKD+1.31%

LTC/HKD+1.31% ADA/HKD+3.52%

ADA/HKD+3.52% SOL/HKD+2.36%

SOL/HKD+2.36% XRP/HKD+2.83%

XRP/HKD+2.83%

整個世界目前處境艱難,在如此難頂的背景下,Crypto 行業在 2022 年遭受重大挫折后,重新找回其核心價值觀乃是重中之重。至關重要的是,信任和信譽需要重新建立; 同時,需要加倍努力增加 Crypto 的用戶相關性和可用性。2022 年很可能會被視為應該遺忘的一年,但它也應該標志了一個行業的重要轉折點。雖然 2023 年對于全面復蘇來說可能還為時過早,但我們相信漫長的寒冬過去終會迎來一個去中心化的春天。讓我們一起堅持并 Buidl Crypto 的未來吧。

事實證明, 2022 年對于 Crypto 行業的項目方和用戶而言,是動蕩的一年。 Crypto 寒冬已經來臨,截至 2023 年 1 月 1 日,Crypto 總市值為 8, 290 億美元,比一年前下降 64% 。 盡管 DeFi 代幣價格和 NFT 的市場需求依然低靡,但開發者仍在繼續開發創新的協議,在過去一年中引發了新趨勢和新敘事。

我們的 2022 年度 Crypto 行業報告涵蓋了從 Crypto 市場概覽到分析比特幣和以太坊、深入研究去中心化金融(DeFi)和非同質化代幣(NFT)生態系統并且詳細審閱了中心化交易所(CEX)和去中心化交易所(DEX)年度表現。

下文優先總結了本報告主要亮點,歡迎點擊下載更完整的 49 張報告深入了解。

以下是 2022 年 Crypto 行業的要點總結:

韓國DAXA已將Paycoin標記為投資警告,將審查下架等后續措施:1月12日消息,韓國5大加密交易所組成數字資產交易所聯合協會(DAXA)今日表示,即使Paycoin在2月5日之前未能簽署銀行實名賬戶合約,也將通過解釋過程等單獨審查退市(下架)上市等后續措施。

據悉,Paycoin是韓國大型支付公司Danal子公司Danal Fintech旗下加密貨幣支付平臺。1月6日消息,韓國金融當局責令Paycoin在2月5日之前關閉相關服務。[2023/1/12 11:08:36]

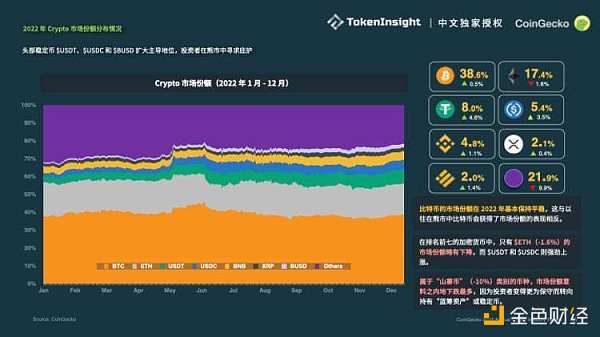

Crypto 市場在 2022 年第二季度之后一直在橫盤整理,處于 1 萬億美元及以下的低位區間。

盡管穩定幣主導地位增加,但市值仍縮水了 273 億美元; 與此同時,USDC 和 BUSD 的市值有所上漲。

FTX 事件蔓延影響了大約超過 100 萬用戶、債權人和投資者,未來還會有更多。

除原油和美元外,主流資產全線表現不佳。 BTC 是表現最差的資產,下跌了 64.2% 。

在以太坊升級 Merge 的推動下,截止 2022 年底,ETH 質押量季度穩定增長至 1, 580 萬枚。

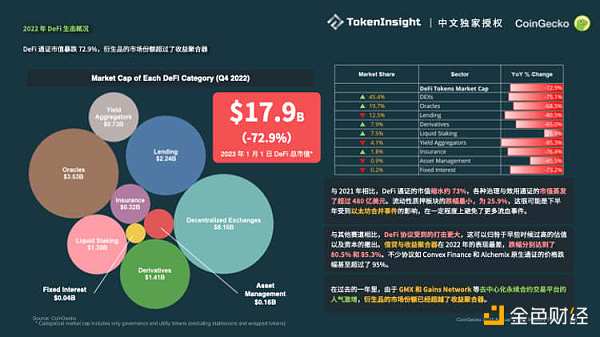

DeFi 代幣市值(不包括穩定幣和 wrapped 代幣)暴跌 72.9% ,衍生品市場份額超過收益聚合器。

在 NFT 市場遭遇的首個寒冬里,OpenSea 的市場份額下滑至 65.4% ,但仍占主導地位

現貨交易量較 2022 年 1 月萎縮 67.3% ,第 4 季度跌幅最大,達 21.2% 。

幣贏CoinW將于5月6日15:00上線項目SHIB:據官方消息,幣贏CoinW將于5月6日15:00上線SHIB/USDT交易對。據悉,SHIB是去中心化自發社區建設的實驗。 SHIB令牌允許用戶持有數十億甚至數十億美元,簡稱為DOGECOIN KILLER。幣贏CoinW,致力于為投資者精選優質加密資產,為用戶創造科技金融新模式。[2021/5/6 21:28:25]

在充滿挑戰的宏觀經濟條件下,和 Crypto 行業的一系列破產和崩盤事件中, 2022 年底 Crypto 市場總市值為 8, 290 億美元,比年初減少 64% 。

第 2 季度是最殘酷的時期,出現了巨大的跌幅。隨后,市場一直在橫盤震蕩,直到 2022 年 11 月 FTX 崩盤。

第 4 季度的平均交易量為 590 億美元,環比下降了 32.8% 。總體而言,交易量在過去一年中穩步下降,平均為 860 億美元。

Crypto 市場的走勢與美國股市的走勢密切相關,尤其是和 2022 年前三個季度的標準普爾 500 指數。然而在第四季度,這種相關性轉為負值,由于 FTX 導致 Crypto 下跌,而股票則在年底出現了復蘇。

直播|“后浪”仙女58Coin-小貝如何乘風破浪:金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第7期20:00 58COIN|市場總監小貝將在直播間聊聊“幣圈‘后浪’仙女如何乘風破浪”,感興趣的朋友掃碼移步收聽![2020/7/1]

去年,Crypto 投資者轉向更安全的資產,前三大穩定幣 Tether(USDT)、USD Coin(USDC)和 Binance USD(BUSD)在 Crypto 市場的主導地位不斷提高。然而,穩定幣市場也未能幸免于資金外流,到年底共損失 273 億美元(16.6% )。其中大部分損失是在 2022 年 5 月 TerraUSD(UST)崩盤期間產生的。此后該行業表現相對較好,盡管還有另一個脫錨事件導致的周期性的“黑謠言”。

最大的穩定幣 $USDT 的市值下降了 16% ,大約為 120 億美元。相反,$USDC 和 $BUSD 各自有一定幅度的增長,各約 20 億美元。

頭部的去中心化穩定幣 $DAI(-43% )和 $FRAX(-44% )的損失比例相近,不過絕對值上 $DAI 的 40 億美元損失幾乎是 $FRAX 的 5 倍。

在前 5 名之外,$USDN 在 11 月脫錨后跌出了前 15 名,由 $MIMATIC 取代了它的位置。$USDD 于 5 月推出,現在位于第 8 位,其市值自 6 月以來一直徘徊在 7, 000 億美元左右。

CoinBene滿幣永續合約將于4月11日停服維護及優化升級:據官方消息,CoinBene滿幣將于2020年4月11日09:00-11:00(GMT+8) 對BTC合約和USDT合約停服維護。此次停服維護,將優化升級BTC合約性能及USDT合約部分產品功能,升級后調大了USDT合約下所有幣種的合約面值,調整了USDT合約階梯保證金規則,對合約開倉倍數與開倉上限進行了調整,100倍合約杠桿下最高可開至100BTC。此外,CoinBene滿幣永續合約系統性能得到大幅優化,深度和流動性體驗已躋身頂尖合約交易平臺。 CoinBene滿幣APP全新界面來襲。

CoinBene滿幣在全球180多個國家和地區擁有500多萬用戶,并建立了9大國際分站,日活躍用戶數超10萬,日均交易額超30億美元。[2020/4/10]

CoinDesk 發布文 聲稱 Alameda 的大部分資產都是 FTX 發行的 $FTT。隨即,CZ 宣布準備拋售 Binance 質押的 $FTT。這引發了擠兌并導致 FTX 停止提款,申請破產重組(美國破產法第十一章)。之后證實,Alameda 在 Terra 崩盤后就已經資不抵債,而 FTX 的用戶資金則被挪用去支撐這家失敗的交易公司。

舉例來說,一些受重創的機構包括:

BlockFi:為 FTX 提供了 3.55 億美元貸款的借貸公司,更是為 Alameda 放債 6.71 億美元。

動態 | 加密網站BitcoinCashTradingLimited疑似騙局:The Merkle發表文章稱,加密貨幣網站BitcoinCashTradingLimited疑似騙局。盡管自2018年7月以來,BitcoinCashTradingLimited已成為注冊域名,但該域名似乎將在幾天后到期。即便如此,在過去的12個月里,似乎沒有人聽說過這個平臺,主要是因為大多數人在細節如此明目張膽的情況下,能夠發現騙局。也沒有與本網站相關的注冊實體,也沒有任何類型的公司注冊號。該網站瞄準比特幣現金用戶,而不是僅僅關注比特幣;該網站沒有解釋清楚虛擬投資計劃的回報如何產生。 文章稱,BitcoinCashTradingLimited存在大量令人困惑的信息:網站多次提及如何投資萊特幣。它接受Perfect Money、Payeer和Ethereum只會增加更多的混亂。此外,網站名稱BitcoinCashTradingLimited與Traders.com和TradersLimited.com一起使用。在域名到期之前,沒有人確切知道誰在幕后操縱。這顯然是一個不專業的網站。[2019/7/22]

Genesis Global Trading:在 FTX 上有 1.75 億美元的僵尸存款。目前無法為其貸款產品提供贖回服務。

Silvergate Bank:用戶們在 FTX 倒閉后提走了 80 億美元。之后該銀行裁員 40% 。

雖然很多公司在頃刻間就已經倒下,但 2023 年可能還會有更多公司經歷相同的事。

大多數資產,比如黃金和美債,在 2022 年以虧損狀態收尾。比特幣是這些資產中表現最差的,以 -64.2% 的跌幅結束了這一年。

隨著美聯儲在 2022 年全面加息,美元指數(DXY)的表現優于所有資產。然而,隨著加息的放緩,其大部分漲幅在第四季度喪失;DXY 季度環比下降了-7.4% ,年初至今的回報率僅為 8.0% 。

由于 Covid-19 封鎖的解除,原油需求增加,恰逢烏克蘭戰爭導致的大規模供應短缺,原油在年初出現了大幅上漲。然而,它的大部分漲幅已經撤回,截止年底時僅增長了 6.4% 。

盡管 Crypto 市場不景氣,以太坊(ETH)的總質押量呈現穩定的季度增長,在 2022 年第一季度增長了 25% ,第二季度增長了 17.8% ,第三季度增長了 8.2% ,第四季度增長了 12.5% 。到年底以太坊的總質押量從 880 萬上升到 1, 580 萬。

2022 年上半年,質押 ETH 的驗證者數量的上升可能是由于以太坊合并的看漲情緒所致。在 9 月中旬成功合并后,Crypto 社區開始期待即將到來的上海升級,因為之前的合并升級驅動了上個季度的顯著增長。

Lido(LDO)繼續占據質押量首位,占據了 29% 的質押量份額。最接近的競爭對手——Coinbase,只占 12.8% 的市場份額。

以太坊上海升級預計在 3 月進行,屆時質押用戶將可以提取他們質押的 $ETH。一旦升級完成,我們可能會看到打亂重序的質押量排行榜。

與 2021 年相比,DeFi 通證的市值縮水約 73% ,各種治理與效用通證的市值蒸發了超過 480 億美元。流動性質押板塊的跌幅最小,為 25.9% ,這很可能是受到第三季度以太坊合并事件的影響。

與其他賽道相比,DeFi 協議受到的打擊更大,這可以歸咎于早些時候過高的估值以及資本的撤出。借貸與收益聚合器在 2022 年的表現最差,跌幅分別達到了 80.5% 和 85.3% 。不少協議如 Convex Finance 和 Alchemix 原生通證的價格跌幅甚至超過了 95% 。

盡管同比下降了 65.0% ,但衍生品的市場份額保持在 7.9% ,使其超過了收益率聚合器——這歸功于 GMX(GMX)和Gains Network(GNS)等去中心化永續合約交易平臺的人氣激增。

NFT 市場正處于第一個熊市周期——Top 8 鏈上 NFT 交易量從第一季度的 133 億美元驟降至 2022 年第四季度的 15 億美元,下降了 93.1% 。同時,自今年年初以來,NFT 創作者的版稅也同樣減少了 95% 。

在 NFT 寒冬中,OpenSea* 仍占主導地位,占 NFT 市場交易量的 65.4% ,不包括刷量。雖然他們的市場份額自 2022 年 1 月以來減少了 24.3 個百分點,但 Solana NFT 的崛起推動了 Magic Eden 的交易份額,在 2022 年底上升到了 12.5% 。

雖然 NFT 市場上出現了許多新的競爭者,例如 LooksRare(LOOKS)和 X2Y2(X2Y2),OpenSea 捍衛住了自己的主導地位。這些競爭者通過發放獎勵激勵用戶在其平臺上交易。但用戶往往通過刷量來獲得這些獎勵。2022 年 1 月,LooksRare 上 98.5% 的 NFT 交易量是刷量。此后,由于獎勵排放量減少,交易量也在 2022 年 12 月減少到了 75.5% 。

*OpenSea 交易量包括以太坊、Polygon 和 Solana

1 月份,Crypto 交易所 Top 10 的現貨交易量共計 1.5 萬億美元。但在 FTX 倒閉后, 12 月的現貨交易量下降 67.3% ,達到 0.46 萬億美元的全年最低水平。最大的下降(環比)發生在最后一個季度,現貨交易總量從第三季度的 2.9 萬億美元下降到 2022 年第四季度的 2.3 萬億美元,下降了 21.2% 。

盡管公開展示了中心化的風險,CEX : DEX 的比例仍然持續走高。雖然 DEX 的市場份額在 11 月小幅提升,受益于市場對 Binance 可能會破產的顧慮,但截至 2022 年底,CEX 仍占據了 92.5% 的市場份額。

日漸低靡的交易量是投資者正在逐步撤資市場的信號,也可能表明他們正借由某 CEX 的關停進而完全退出市場。

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

原文標題:《SocialFi 1.0 到 2.0 的現狀、觀察、思考與暢想|ZONFF Research》原文作者:Victoria加密世界的變化總比我們想象的要快速.

1900/1/1 0:00:00原文:《Account abstraction, the new shiny object in crypto》作者:Dana J. WrightAccount Abstraction(賬戶抽象.

1900/1/1 0:00:002023年1月1日,一款名為《巽風數字世界》的APP登錄App Store,這是由茅臺和網易聯合推出的虛擬世界APP.

1900/1/1 0:00:00原文作者:Loki_Zeng原文來源:Twitter詳細說一下DCG的問題。首先毫無疑問的是,Genesis破產已經沒有了任何懸念,關鍵問題有2個:1)DCG到底欠Genesis多少錢,Gene.

1900/1/1 0:00:00去中心化是 Web3 的當務之急——它在其他業務環境中也很有用。在 Web3 中,目標是為了安全、開放和社區所有權而放棄中心化,而在更傳統的企業中,去中心化有助于利益相關者參與以及更明智的決策,

1900/1/1 0:00:00原文作者:DigiFT 2017 年,以太坊 ERC 20 代幣標準帶來了鏈上融資 – ICO 的大爆發.

1900/1/1 0:00:00