BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+2.27%

ETH/HKD+2.27% LTC/HKD+2.87%

LTC/HKD+2.87% ADA/HKD+2.22%

ADA/HKD+2.22% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+0.63%

XRP/HKD+0.63%撰文:經緯中國Crypto投資人Zixi

來源:Zixi.eth

MEV 最初是指礦工可提取價值(Miners extractable value),應用于工 POW 下,是衡量礦工通過在其生產的區塊內任意添加、排除或重新排序交易的能力所能獲得的利潤。MEV 不僅限于基于工作量證明 (PoW) 的區塊鏈中的礦工,而且還適用于權益證明 (PoS) 網絡中的驗證者。最大可提取價值 (Maximal extractable value MEV) 是指在 POS 下,驗證者通過添加、刪除并更改區塊中的交易順序,在超過標準區塊獎勵和 gas 費用的區塊生產中所能提取的最大價值。現在 MEV 一般代指最大可提取價值。

現在以太坊過渡到 POS 后,任何用戶質押 32ETH 就能成為 validator。在每個出塊的時間里面,會隨機選擇一個驗證者作為區塊 proposer,來將交易打包執行成一個新狀態,隨后這個 proposer 將此區塊打包給其他 validator 進行驗證。從上述描述中,似乎應該是 validator 想辦法排列區塊的交易排序以此才能有利可圖。但實際上,大部分 MEV 是有 Searcher 來進行排列的。這是因為 Searcher 需要具備專門的算法技術,進行搜索計算排序。Searcher 通過其算法在 Mempool/ 私域頻道等提交給 proposer,proposer 隨后會將其打包至區塊鏈中。MEV 表現之一就是三明治攻擊(夾子)。

MEV 有利有弊。優點在于:能夠提高 DeFi 高效率,依靠 Searcher 能夠迅速扳平價差。缺點在于有的 MEV 極度影響用戶體驗,例如被攻擊的用戶會面臨更高的滑點和極差的用戶體驗,且由于 gas priority fee 的存在,searcher 會有時大幅拉升 gas 費用,導致網絡擁堵和很差的用戶體驗。

因Curve事件引發搶跑,今日產生以太坊史上最大MEV獎勵區塊:金色財經報道,以太坊核心開發者、EIP-1559聯合作者eric.eth在社交媒體上稱,今天產生了以太坊歷史上一些最大的MEV獎勵區塊。其中,Slot 6,992,273: 獲得584枚ETH獎勵;Slot 6,993,342: 獲得345枚ETH獎勵;Slot 6,992,050: 獲得247枚ETH獎勵;Slot 6,993,346: 獲得51ETH獎勵。

eric.eth稱, curve發生黑客攻擊/漏洞利用。一個機器人注意到內存池中有黑客入侵,復制了tx并在前面運行。為此,他們向區塊生產者支付大量ETH,以實現搶跑。[2023/7/31 16:08:28]

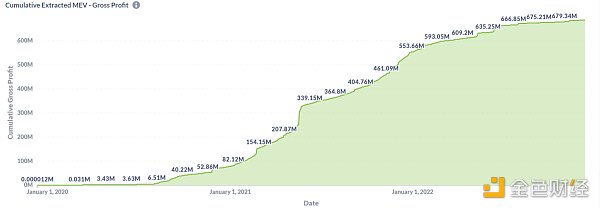

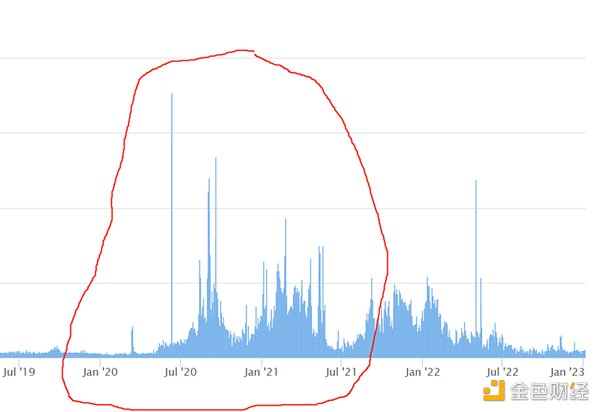

圖 1:以太坊頭部 10 個 DeFi 歷年來來實現的 MEV 情況

下文先簡單描述一下在以太坊上 MEV 中各個角色的分工。

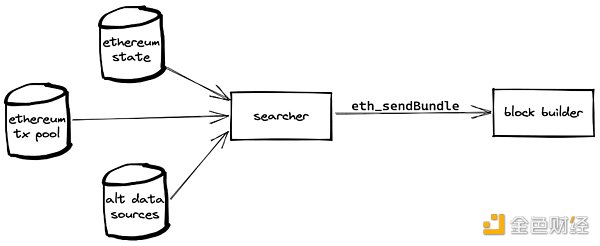

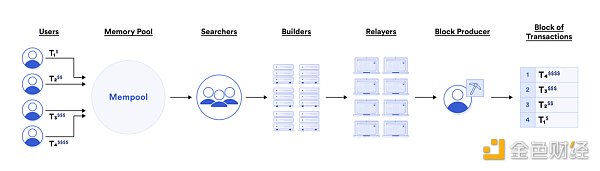

Searcher 負責監聽公共交易池和 Flashbots 私有交易池,然后利用算法算出最有利可圖的區塊內交易順序,打包發給 Builder。此時 Searcher 會給一個出價,表達愿意付出的最大成本,該成本僅對 builder 可見,而不是通過 p2p 網絡對所有人可見,從而減輕鏈上使用壓力。

圖 2:Searcher 監聽公共交易池和私有交易池來利用算法進行報價

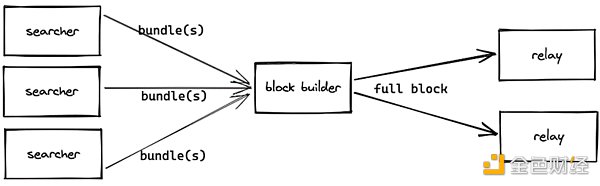

任何下載 MEV-Boost 的用戶都可以成為 Block Builder。 Builder 接受來自 searcher 的交易,并進一步從中選擇有利可圖的區塊,隨后將區塊通過 MEV-Boost 發送給 relay。

圖 3:builder 收集不同 searcher 的報價

以太坊再質押市場Eigen Layer發布V1白皮書,模塊列表包括MEV、排序等:2月21日消息,以太坊再質押市場Eigen Layer發布V1白皮書,其中描述了核心開發人員在即將發布的第一版協議中實施的關鍵思想,包括潛在Eigen Layer模塊列表(例如MEV、排序)。此外,EigenLayer還啟動了Eigen Layer論壇,用于重點討論Eigen Layer協議、EigenDA開發、中間件研發這3個主題。

據悉,Eigen Layer是一種建立在以太坊之上的協議,它引入了再質押概念,允許在共識層上重新質押ETH。質押ETH的用戶可以選擇加入Eigen Layer智能合約以重新抵押ETH并將加密經濟安全性擴展到網絡上的其他應用程序。[2023/2/21 12:19:07]

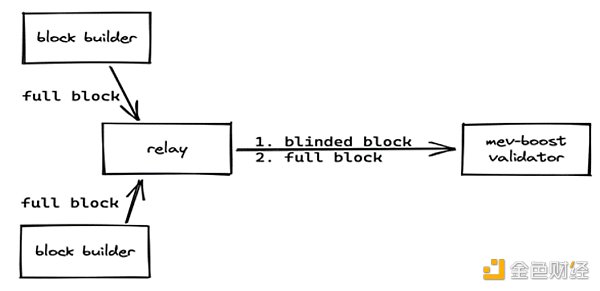

Relayer 是實現 PBS 分離的組成部分,為 Proposer 托管 Builder 傳來的區塊。Relayer 接受 Builder 傳輸的區塊,并將最有利可圖的區塊頭傳遞給 Validator。當 Validator 驗證完區塊頭后,relayer 再將整個區塊頭發給 Validator,以加速 Validator 工作效率。

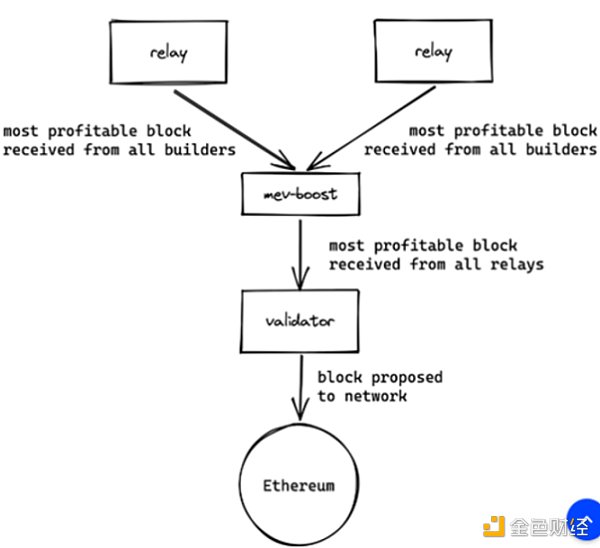

圖 4:relayer 收集不同 builder 的區塊

POS 下任何用戶都能質押 32ETH 成為 Validator。目前 Lido 是最大的 Validator。Validator 只要使用 MEV-Boost 就能從多個 relayer 的提議中選取最有利可圖的區塊,并收取 priority fee,隨后在眾多 Validator 中選取一名 Proposer 出塊。

圖 5:Proposer(Validator) 最終選擇最有利可圖的區塊進行構建

Alpha Homora用戶因MEV機器人損失40ETH,項目方將全額賠償并修復問題:10月23日消息,跨鏈 DeFi 協議 Alpha Finance Labs 表示歷史上共有 20 個地址在使用杠桿挖礦協議 Alpha Homora V2 的時候,因為交易被 MEV 機器人發現而損失總共 40.93 ETH。Alpha Finance 表示將以 ALPHA 代幣的形式全額賠償這些損失。對于該問題,Alpha Finance 認為是 Uniswap V2 的智能合約有隱含假設(implicit assumptions),這些假設未在合約層面上明確說明,所以他們認為這會導致滑點未被檢查。Alpha Finance 表示會修復該問題,在交易時進行檢查,所以這些情況將不再發生,安全審計機構 OpenZeppelin 和 Peckshield 也已經確認了該修復方案。[2021/10/23 6:09:30]

圖 6:整個 MEV 產業鏈

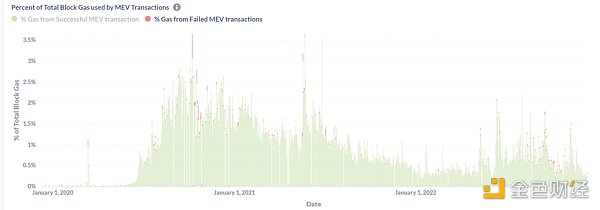

大部分 MEV 包含幾種形式:1.Dex 無風險套利。Searcher 用鏈上數據進行分析,利用 Dex 中的價差 + 閃電貸進行無風險套利。 2.借貸中的清算。searcher 以最快的速度查詢鏈上數據,確定哪些借款人可以被清算,然后第一個提交清算交易并收取清算費 3.三明治攻擊,例如我想花 100 萬美金在 Uni 上購買 ETH,這會導致 ETH 在 Uni 上大額拉升。在 Searcher 支付最高的 gas priority 的前提下,Searcher 只需要監聽交易池內,把他購買 ETH 的交易順序提前至我購買 ETH 交易順序,然后在我購買后,他立刻賣出,即可完成三明治攻擊。雖然 MEV 存在失敗可能,即 Gas priority fee 不夠高,但是從圖中看得到,失敗的成本在總成本(失敗成本 + 成功成本)中微乎其微。

SushiSwap集成ArcherDAO的MEVshield以保護交易者:官方消息,以太坊可提取價值(MEV)套利工具ArcherDAO在推特上宣布,SushiSwap集成了ArcherDAO的MEVshield以保護交易者,防止搶先交易和三明治攻擊等,并消除由于交易取消和失敗所需支付的Gas費用。具體操作細節將于未來30小時內發布。[2021/7/8 0:35:57]

圖 7:在 MEV 中,失敗的 MEV 成本占比很小

Flashbots 是一個研發公司,旨在減輕 MEV 導致的負外部性(例如鏈上擁堵)。Flashbots 推出了幾個產品,例如 Flashbots Auction(with the Flashbots Relay), the Flashbots Protect RPC, MEV-Inspect, MEV-Explore and MEV-Boost 等。在這里著重介紹一下 Auction(MEV-GETH)和 MEV-Boost 兩款產品。

在沒有 Flashbots Auction 之前,例如在 2020-2021 年初的 DeFi Summer 中,以太坊使用量激增帶來了很大的負外部性,例如 gas 很高以及以太坊擁堵。這是由于在過去的常規交易池中,用戶將 gas 出價費用 p2p 廣播到所有節點,然后礦工(現在就是 validator)來計算最有利可圖的區塊。這種公開競價方式會導致高 gas,且所有普通散戶也要承擔高 gas,導致用戶體驗很差。此外,由于拍賣失敗(就是 gas 交少了)的交易也會在鏈上恢復,占據一定區塊空間,最終導致區塊空間浪費且礦工(validator)降低收益,雙輸。因此 Flashbots 創立了 Auction 以緩解上述問題。Auction 提供了一個私人交易池 + 隱私的投標區塊拍賣機制,允許 validator 無需信任地外包最有利可圖的區塊構建工作。在這個隱私私人交易池中,searcher 可以私下交流,并不需要為失敗而支付費用。

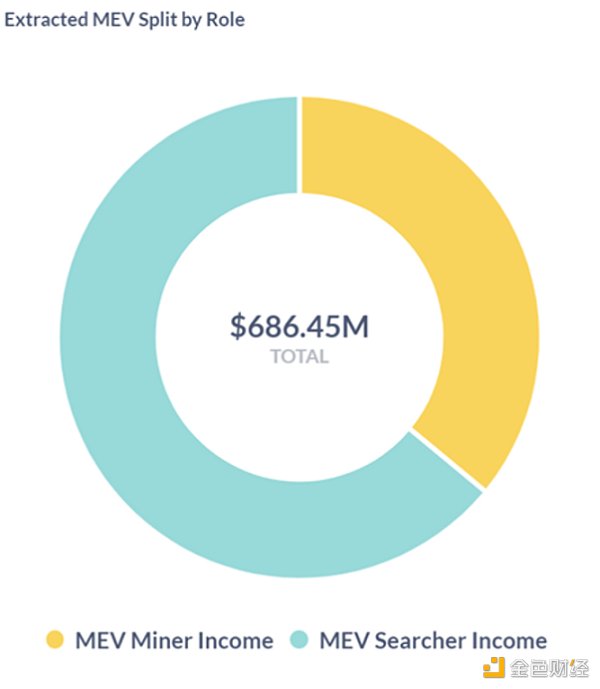

MEV-Boost 是由 Flashbots 開發,依靠鏈上 Validator 運行的一個開源中間件,用來完成 Block building 業務,從而實現 POS 下 Proposer 和 Builder 分離。目前還沒有實現 PBS,所以會導致規模效應和中心化,即越大的礦場越有能力開發算法提升自己 Search 的能力;但目前 PBS 已經寫入了以太坊發展歷程。MEV-Boost 通過鏈接多個 relay,從而選出最有利可圖的區塊交給 Validator。MEV-Boost 目前也有 90% 以上的采用率。但伴隨越來越多的用戶參加 MEV,MEV 的競爭開始激烈。Seacher 的利潤開始被降低,Producer 的利潤開始升高。從目前累計數據來看,64% 的 MEV 總利潤還是被算法為主導的 Searcher 占據。此外 MEV 也存在在其他鏈上,例如 BSC,Avalanche 等,其他鏈的競爭不激烈,但天花板相對較低。

“519”當日礦工通過MEV獲利超400萬美元:DeFi研究員PirateGuild Captain于推特發文表示,“519”當日礦工通過Flashbots所獲得MEV總收益超400萬美元。Flashbots是一個研究和開發組織,旨在緩解由礦工可提取價值(MEV)給鏈上帶來的負面影響。[2021/5/20 22:25:42]

圖 8:Searcher 收入毛利在 64% 左右

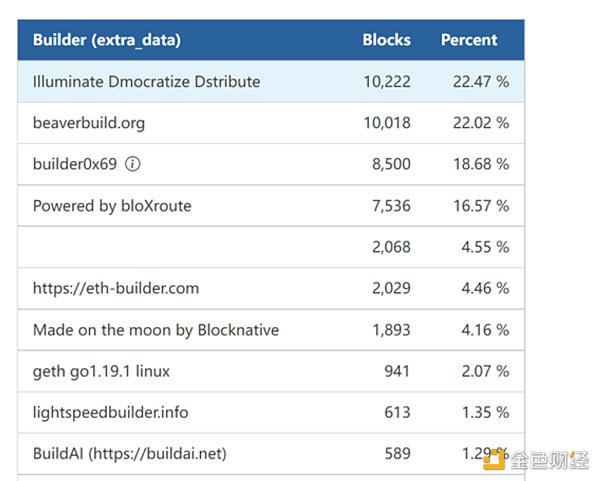

目前的一個趨勢是 builder 中心化,CR5 已經達到了 84.29%。Builder 會因為具備獨家訂單流(由于這個 Builder 預設了隱私功能或者是這個 builder 更容易選擇這個用戶發來的交易)且能跨鏈(用戶不僅能給我發以太坊的交易,還會給我發其他鏈的交易讓我打包),因此 builder 逐漸集中。Builder 中心化會導致以太坊 POS 去中心化的失效。因此為了解決如上問題,Flashbots 研發了 SUAVE(the Single Unified Auction for Value Expression)。

圖 9:Builder 越來越中心化

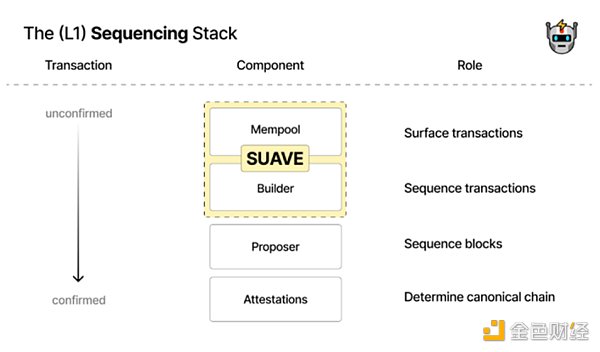

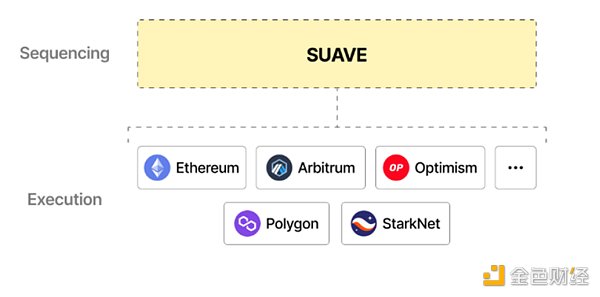

SUAVE 是一個獨立的區塊鏈,但可以理解成是一個可以插在任何其他鏈的插件,充當其他鏈的 Mempool 和 builder。SUAVE 把所有鏈的 Mempool 和 builder 與其他角色分開,實現專業化管理,以此提升全鏈效率(如果不設置多鏈,那么在單鏈的 builder 會逐步淘汰)。SUAVE 實現了共贏,即區塊鏈本身更去中心化,validator 收入最大化,searcher/builder 能夠設置偏好且潛在收入變大,用戶也能用最便宜的價格進行私密交易。

圖 10:SUAVE 架構

圖 11:SUAVE 可以實現跨鏈 MEV

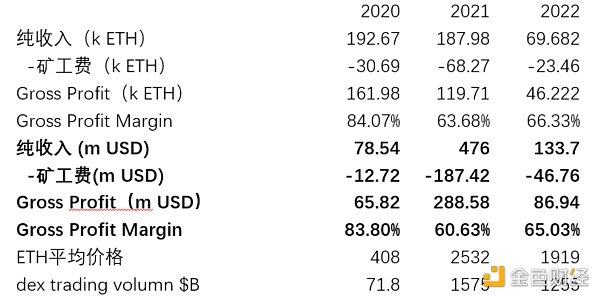

根據 Flashbots 統計結果,MEV2022 年在以太坊上 10 個頭部 DeFi 項目中累計獲得 70K ETH,即 1.33 億美金的收入,相對于 2021 年牛市累計收入 188K ETH,4.75 億美金的收入大幅下降,原因如鏈上交易轉熊 ( 全鏈 dex 交易量從 2021 年的 $1575B 下降到 2022 年的 $1255B),鏈上杠桿率降低(清算鏈上爆倉也是 MEV 利潤來源之一,但是由于下跌過多,鏈上杠桿率已經降低)等;但整體毛利率提升,2021 的 61% 提升到 2022 的 65%,這是由于 Flashbots 的推廣提升了 searcher 毛利率。MEV 高度依賴鏈上活躍度 / 交易量,而鏈上活躍度 / 交易量受行情影響較大,例如在 2021 年牛市,整體收入天花板有 4.76 億美金 。

圖 12:2020-2022 MEV 收入拆分

圖 13:牛市鏈上充滿機會,MEV 市場大,但是 Gas 費用很高,利潤率低

熊市交易量低,MEV 市場小,但不再有高昂的 Gas War,利潤率高

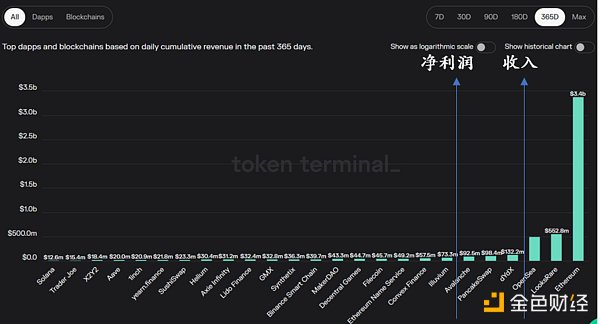

MEV 是一個強現金流的賽道,且和周期(鏈上交易量等)高度正相關。我們拿 2022 年熊市數據對比,選取同樣是強現金流生意的 DeFi 進行對比。不拋去支付給礦工的成本,我們這里得到 2022 年所有 Searcher 在以太坊頭部 10 個 defi 項目上到手收益為 1.337 億美金,這筆真金白銀在整個區塊鏈行業中算很大的收入。雖然比不上 opensea 等頭部項目,但是比 dydx, pancake, convex, maker, synthetix 等項目收入要高得多。此外這 1.33 億美金僅包含以太坊上頭部的 10 個 DeFi 項目,還不包括以太坊上其他 defi 和 Layer2+ 其他 POS Layer1 的收益。對比選出的其他幾家可比競爭對手中,加權 PS 算出 12.43,最后拿加權 PS 來測算 MEV Searcher 對應的合理估值,這部分估值大約在 16.62 億美金左右。因此考慮到以太坊全鏈 +Layer2+ 其他 POS Layer1,天花板會遠大于 16 億美金。

圖 14:2022 年以太坊頭部 10 個 DeFi 中 MEV 收入和其他 dapp 對比

圖 15:2022 年 MEV Searcher 收入次于 opensea,優于 dydx,在所有區塊鏈項目中排名很高

總結來看,MEV 是一個區塊鏈中少見的強現金流,強交易相關,高收入但相對低風險的底層賽道。MEV 在某些策略上會類似于 quant 和做市商,但由于其不承擔任何 counterparty risk,因此 MEV 比 quant 和做市商更為穩健(最起碼不會像某些做市商一樣在行情大變動時被干爆倉)。MEV 的策略更死板,但風險也更低,最典型的表現就是在 DEX 中做夾子做套利。從 2022 年 Searcher 的表現來看,以太坊上前 10 個頭部 dapp 帶來的 MEV 收入有 1.337 億美金,減去約 1/3 的礦工 gas 費,到手收入約 8700 萬美金,加上其他的 Layer1 和 Layer2,區塊鏈整體的 MEV 收入相當高。此外,以 BSC 為代表的其他 L1 們,BSC 的 MEV 雖然整體規模會小于以太坊的 MEV,但是受限于沒有大一統的競價系統,且競爭不激烈,因此 Searcher 整體凈利率會很高。此外,我們看到了類似于 Flashbots,想在 Cosmos 上大一統市場的 MEV 項目。

從投資人角度來看,MEV 是一個典型的股權架構項目,整體會類似于做市商的投資,但是不存在 counterparty risk,因此整體風險更小。由于此類公司發幣可能性較小,退出的路徑可能只有并購,分紅等。評判 MEV 項目的核心還是在于 1.search 的算法是否可靠 2.能否即時向節點報價 3.對 gas 控制成本 4.拓展其他鏈等,因此整體對團隊的技術要求比較高,典型不是 BD 導向性的行業,可能適合中國人做。因此投 MEV 類似的公司時,如果第一輪第二輪估值較低,團隊水平較高,可以考慮布局。

對于我們的一些 portfolio 來說,這也可能是額外的業務。例如 Blocksec 在監聽暗池,做黑客阻斷時,在搶跑上很有優勢。只需要改進算法,并利用搶跑優勢,理論上是可以切入 MEV 賽道。例如 Chainbase 也在做一些交易的 API 整合,當抽象出足夠多的算法后,理論上也能編寫出自己的 MEV 算法,基于自己的節點來切入 MEV。

金色財經

金色早8點

澎湃新聞

Odaily星球日報

Arcane Labs

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

頭條 ▌巴拿馬最高法院將對加密貨幣立法作出裁決金色財經報道,巴拿馬總統Laurentino Cortizo于1月26日將被稱為 "加密貨幣法案 "的第697號法案送交高級法院.

1900/1/1 0:00:00前兩天說的看了幾十個項目之后要寫的「公鏈亂象」,ZK 與 OP 新的基礎設施,與下一代 Gamefi 可能的出路三個話題,今天先來寫公鏈亂象.

1900/1/1 0:00:00來源:華爾街日報 編譯:比推BitpushNews Mary LiuDigital Currency Group (DCG) 首席執行官 Barry Silbert 曾在傳統金融市場耕耘多年.

1900/1/1 0:00:002023年1月18日16:00幣安創新區正式上線以太坊流動性質押協議Rocket Pool(火箭池)代幣RPL,并開放RPL/BTC、RPL/BUSD、RPL/USDT現貨交易對.

1900/1/1 0:00:00Web3 已經取得了長足的進步,2023 年即將發生了很多值得興奮的事情。今天有哪些工具、產品、協議和現實世界的用例已經準備好了呢?原文:《8 things to be excited abou.

1900/1/1 0:00:00本文來自彭博社,原文作者:Max Reyes加密友好銀行 Silvergate Capital Corp.報告稱.

1900/1/1 0:00:00