BTC/HKD-0.25%

BTC/HKD-0.25% ETH/HKD-0.63%

ETH/HKD-0.63% LTC/HKD-0.24%

LTC/HKD-0.24% ADA/HKD-0.68%

ADA/HKD-0.68% SOL/HKD-0.7%

SOL/HKD-0.7% XRP/HKD-0.39%

XRP/HKD-0.39%作者:rxndy444;編譯:Block unicorn

加密貨幣的敘事波動起伏,但穩定幣作為鏈上金融基礎設施的核心組成部分,已經穩定地存在于市場之中。目前市面上有150多種穩定幣,且似乎每周都有新的穩定幣發布。用戶該如何在所有不同的選項中做出選擇呢?

評估不同穩定幣的優點和缺點時,基于常見設計元素進行分類會有所幫助。那么,穩定幣有哪些基本的變化方式呢?

不同穩定幣之間的主要區別包括:

1. 抵押:這些代幣是否完全由資產支持?部分支持?或者完全沒有支持?

2. 中心化:抵押物是否涉及到政府支持的資產,如美元,英鎊,或者國債?或者是由去中心化的資產如以太坊組成?

記住這些屬性,我們可以開始構建一個用于比較不同穩定幣的框架。讓我們看看今天的一些主要玩家如何相互競爭。

美國眾議院拒絕對穩定幣發行人納入銀行制度的提案,以免限制競爭:2月9日消息,在剛結束的美國眾議院聽證會上,眾議院金融服務委員會拒絕了財政部提出的將穩定幣發行人納入銀行制度的提案。

財政部提出將穩定幣發行限制在有保險的存款機構或IDI(擁有FDIC保險的機構,其中大部分包括銀行)上,但金融服務委員會認為穩定幣最好的監管不是照搬監管銀行的生硬工具,而是通過常識性規則,而且目前穩定幣的風險低于國會將其納入IDI框架的情況,提案的監管形式會限制競爭并影響種族平等。(TheBlock)[2022/2/9 9:40:08]

深入了解去中心化穩定幣

觀察按交易量排名的前10大穩定幣,我們可以看到中心化的穩定幣,基本上就是鏈上的美元,是最常使用的。這些穩定幣并不能提供審查抵制或免受傳統金融銀行危機的保護。例如,當硅谷銀行在三月份倒閉時,USDC的持有者不得不擔心在那里保留的儲備的命運。許多人匆忙用更穩健的選項,包括LUSD,來兌換他們的USDC,這并不是我們第一次看到去中心化溢價發揮作用。

e-Money宣布與Algorand區塊鏈集成以加速歐洲穩定幣的流通:金色財經報道,9月13日,e-Money宣布與Algorand區塊鏈集成以加速歐洲穩定幣的流通,包括eEUR,eCHF,eNOK,eSEK和eDKK的。這種集成將使基于Algorand的應用程序更快地上市,這些應用程序希望為整個歐洲的用戶提供本地貨幣選項,并在熟悉貨幣的情況下推動歐洲用戶采用基于Algorand的應用程序。(PR News Wire)[2021/9/13 23:21:50]

穩定幣的最終目標是找到一種既能實現去中心化,又能保持資本效率,還能保持價格穩定的選項,這是USDC和USDT明顯無法做到的。要推動穩定幣領域的發展,我們必須超越這兩種選項 - 那么當前的競技場看起來如何呢?

在這十大穩定幣中,只有3種可以被視為有些去中心化;DAI,FRAX,和LUSD。

聲音 | 美國CFTC主席:全球穩定幣可能是唯一的系統性風險:美國CFTC主席Heath Tarbert最近在哈佛大學肯尼迪學院就金融監管問題發表演講時談到了CFTC在數字資產監管方面的角色、CFTC與SEC之間的管轄權劃分,以及加密貨幣所涉及的監管風險。Tarbert在講話中說:除了全球穩定幣的可能性之外,系統性風險實際上并不是一個問題。他還提到,金融穩定委員會(Financial Stability Board)就數字資產進行了多次討論,并確定了絕大多數加密貨幣的一些主要問題。第一個問題是加密貨幣如何能夠避免用于洗錢和恐怖融資,第二個問題是投資者保護。(ambcrypto)[2019/12/10]

最近通過的一個提案顯示,社區支持轉向完全抵押的模型。這里的主要動機主要是由于Terra的UST困境后,對算法穩定幣的監管審查加強。總的來說,算法穩定幣仍然是市場的一個高度實驗性部分,盡管Frax已經能夠成功地使用其AMO模型進行發展,但它看起來正在轉變。

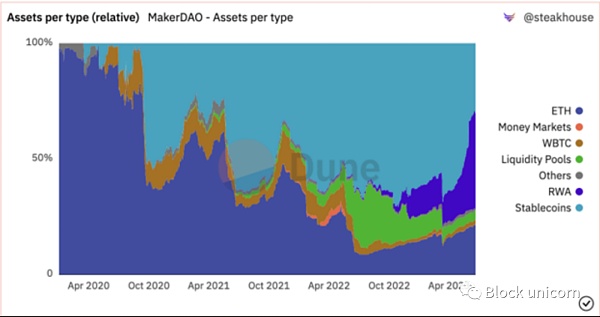

DAI:部分去中心化DAI憑借其CDP模型,已經成為USDC和USDT等鏈上美元之外最成功的穩定幣。這里最主要的問題是,大多數人可能最初并沒有意識到,DAI的借款通常用同樣的中心化穩定幣進行抵押,使其暴露于同樣的中心化風險。自從擴展到多抵押模型以來,這些集中化的穩定幣已經成為DAI支持的主要組成部分,有時超過50%!

聲音 | 劉昌用:成熟的穩定幣是公鏈爭奪的對象,公鏈的一個戰場是穩定幣,而不是反過來:本體CEO李俊日前表示,隨著公鏈生態的發展,公鏈的DEFI(去中心化金融)、質押托管等都需要穩定幣來進行計價、法幣入金。繼交易所之后,穩定幣的下一主戰場將是公鏈。知密大學發起人劉昌用則認為,公鏈只是穩定幣的載體,公鏈是開放的,穩定幣不需要爭奪公鏈;相反,公鏈需要爭奪能夠帶來巨大流量的成功的穩定幣。“成熟的穩定幣是公鏈爭奪的對象,公鏈的一個戰場是穩定幣,而不是反過來。”[2019/5/11]

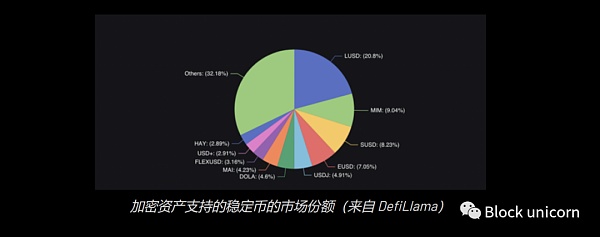

考慮到我們對Frax和DAI的儲備不確定性,讓我們看看去中心化穩定幣市場的其他情況。繼續觀察哪些穩定幣是去中心化的,且僅由加密資產提供抵押。

動態 | Circle穩定幣USDC已發行近1.274億枚:據CCN報道,根據Etherscan的說法,由Circle 、Coinbase和高盛等眾多公司支持的穩定幣USDC在9月份首次亮相之后,已經發行了近1.274億枚。此外,PAX已發行1.08億枚,而備受矚目的Gemini Dollar(GUSD)幾乎無法達到1300萬枚。值得注意的是,這兩種穩定幣與USDC在同一個月發行。[2018/10/31]

LUSD

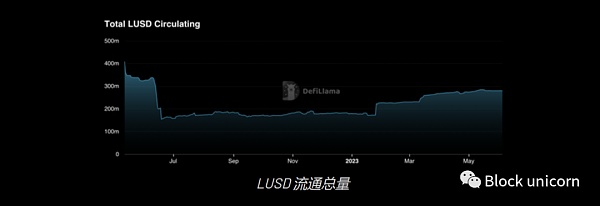

到目前為止,LUSD是完全由加密資產抵押的穩定幣領域中最杰出的。通過建立堅實的基礎,LUSD達到了這個地位:不可變的智能合約,經濟上合理的錨定機制,以及為增長提供空間的資本效率,而不會危及抵押比例。盡管Liquity的智能合約將永遠停留在以太坊上,但LUSD現在也已經被橋接到L2,Optimism和Arbitrum的流動性總和超過1100萬美元。

自今年年初以來,流通供應量已經增加了超過100M LUSD,超過10M已經轉到L2。Rollups在2023年累積了顯著的TVL,Arbitrum的從9.8億美元增長到23億美元,Optimism的從5億美元增長到9億美元。主網用戶并不是唯一重視去中心化穩定幣選項的人,這為LUSD在L2上抓住更多市場份額提供了充足的機會。

伴隨著流通供應量,Trove數量今年也在大幅上升,接近歷史最高水平。自2021年牛市以來,我們還未曾看到1200多個活躍Trove。考慮到以太坊的價格遠未回到那個時候的水平,這些用戶似乎是更傾向于穩定幣而不是以太坊杠桿。

穩定幣市場趨勢

分叉

人們常說,模仿是最高級別的贊美,Liquity模型正在被一些新的穩定幣復制。大多數人正在進行同樣的CDP風格,但使用抵押的ETH。考慮到2023年上半年ETH及其LSDs所得到的關注,以及現在已經啟用的提款,抵押ETH明顯更具流動性,更具吸引力。

抵押ETH是否優于ETH?很難說得很確定,但肯定需要考慮一些權衡。使用像stETH這樣的LSD作為穩定幣的支持的主要好處是利息收益特性。主要的缺點看起來是削減風險和LSD解除錨定風險的結合。出于這些原因,通常相對于LUSD使用更高的最低抵押比率。除了這些風險,大多數這些穩定幣的合約是可升級的,并由多簽名控制,與Liquity背后的不可變合約不同。

這意味著抵押率等參數可能會發生變化。抵押ETH支持的穩定幣肯定很有趣,在去中心化和產生收益方面表現良好,但由于增加了風險,所以比普通的ETH資本效率更低。

美元風險和去中心化溢價

我們在本文開頭提到的一個值得回顧的問題是 - 傳統金融銀行危機。Silvergate,SVB,First Republic,美國歷史上最大的三家銀行破產事件都在過去的幾個月內發生。

這些事件背后的真正問題是,在危機時期,你會覺得在哪里存放你的資金最安全?并非所有的美元都是一樣的,正如最近的銀行破產事件提醒我們的,銀行存款可能會在一瞬間消失。當然,有FDIC保險額度高達25萬美元,政府已經顯示出愿意救助瀕臨破產的銀行,但是,由于美元運行的部分儲備制度,人們在不確定的時期仍然會尋求安全。這意味著銀行擠兌,我們已經第一次看到了這如何影響依賴法幣儲備的穩定幣,比如USDC和SVB。

在不確定時期,對于那些關心在危機期間保護資產的人來說,去中心化穩定幣具有相關的使用場景,提供真正的非托管所有權。那么,從恢復能力的角度,你會選擇哪種穩定幣作為5年以上的選擇?如果它運行在不可變的智能合約上,并且總是可以兌換為固定數量的去中心化資產,那么你就在正確的地方。

這就是為什么LUSD在危機時期經常出現價格溢價:人們希望在其他更加中心化的穩定幣看起來風險較大時持有它。將去中心化置于穩定幣三難問題的首位,是LUSD區別于其他許多穩定幣的特點,也使Liquity在熊市期間能夠增加超過3.8億美元的TVL。

總結

每一次銀行破產都在重申真正去中心化穩定幣的價值,而LUSD一直被市場視為在形勢變得棘手時持有的穩定幣。在L2上增加橋接和流動性場所,使LUSD面向更廣大的市場參與者,同時仍保留使該協議如此強大的不變性。我們都看到了中心化穩定幣的缺點,而雖然算法穩定幣有可能提供類似的去中心化,但它們尚未達到可以可靠使用的地步。LUSD被設計為能夠經受時間和逆市條件的考驗,這一點得到了其在熊市低谷中持續增長的證明。現在,抵押ETH已經成為加密貨幣中的一種主導資產,我們正在看到新的協議分叉Liquity,并使用LSD作為抵押,這進一步說明了其設計的優越性。

Block unicorn

企業專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

DAOrayaki

曼昆區塊鏈法律

權益質押(staking)通常指將cryptocurrency作為抵押物鎖定,以保障某一區塊鏈網絡或智能合約協議的安全.

1900/1/1 0:00:00實物資產代幣化(Real World Assets,RWA)指的是將現實世界中的具有穩定價值與收益的資產(如房地產、汽車、藝術品等),通過代幣化進入鏈上進行使用或交易.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:479.94億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量34.

1900/1/1 0:00:00作者:Zack Abrams,Coinage 編譯:BlockBeats“我試圖決定將 2000 萬美元保留在自己手中是否是一個好主意……因為這是 Euler 向我提供的.

1900/1/1 0:00:00▌香港正在探索推出穩定幣HKDG金色財經報道,香港正在探索推出穩定幣HKDG,以與USDT和USDC等成熟穩定幣競爭.

1900/1/1 0:00:00作者:Jason Jiang,歐科云鏈在Web3世界,鏈上活動所產生的數據直接對應著價值流動,掌握鏈上數據就能發現更多Alpha.

1900/1/1 0:00:00