BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD-0.48%

ETH/HKD-0.48% LTC/HKD-0.85%

LTC/HKD-0.85% ADA/HKD+1.66%

ADA/HKD+1.66% SOL/HKD-0.35%

SOL/HKD-0.35% XRP/HKD+1.42%

XRP/HKD+1.42%作者:Jesse Myers,onrampbitcoin;編譯:金色財經xiaozou

6月15日,BlackRock向美國證券交易委員會(SEC)提交了一份S-1文件,該注冊報告對其擬推出的比特幣信托(Bitcoin Trust)產品進行了詳細說明。從技術上講,該產品并非ETF,但它在功能上相當于ETF,因為它支持每日訂閱和贖回。

這一進展之所以引人注目,部分原因在于BlackRock與監管機構和內部人士關系密切,他們往往不會在不確定結果的情況下采取行動。事實上,這些年來,在BlackRock的576個ETF申請中,SEC已經批準了575個。所以,我們有理由為之興奮。

SEC尚未支持基于現貨(而非期貨)的比特幣ETF。“現貨”比特幣產品是代表投資者持有實際比特幣產品;而“期貨”比特幣產品持有的是衍生品合約(對比特幣的未來價格進行押注),而無需持有實際資產。“現貨”產品產生了對供應量有限的實際比特幣的需求,因此本質上是看漲比特幣的;而“期貨”產品并非如此,其本質上是中性的,盡管它在牛市期間對散戶投資者的狂熱情緒進行反向押注(并通過拋售壓力抑制這種狂熱)特別有用。

Reddit Gen 3 Avatar鑄造量突破500萬枚,過去兩個月已增長4倍多:金色財經報道,據Dune Analytics最新數據顯示,Reddit Gen 3 Avatar鑄造量已突破500萬枚,本文撰寫時達到5,309,543枚,總銷售額約為3,320,218美元,此外該系列當前持有者地址數為37,849個,其中獨立地址數為20,744個。Reddit Gen 3 Avatar是社交網絡巨頭Reddit在Polygon區塊鏈上部署的“Reddit Avatar”第3代合約,于今年4月正式發行,歷史數據顯示該系列鑄造量于5月2日突破100萬枚,這意味著此指標數據過去兩個月增長了4倍多。[2023/7/1 22:12:32]

由于這些事實,人們普遍認為,SEC拒絕基于現貨的ETF,而同時允許基于期貨的ETF,表明了美國政府不愿幫助比特幣成為美元的競爭對手。

但這并沒有阻止對比特幣的需求,而華爾街各公司一直都在觀望。

顯然,這些大玩家不想錯過下一輪牛市。

1、Grayscale的優化

BlackRock專門設計了新的比特幣信托/ETF,以改進Grayscale現有的比特幣敞口工具Grayscale Bitcoin Trust (GBTC)。GBTC最大的問題是,該信托不允許實物贖回。換句話說,投資者可以購買信托股票,并擁有標的現貨比特幣的代表份額,但他們永遠無法提取這些比特幣。他們所能做的就是把自己的股票賣給別人,然后拿著錢去購買現貨比特幣。

某巨鯨今日再次從幣安買入1290枚ETH,約合240萬美元:金色財經報道,據Lookonchain監測顯示,北京時間4月7日06:18:47,以0xB79c開頭的巨鯨地址再次從幣安買入1290枚ETH(約240萬美元)。該巨鯨地址自1月15日以來一直從幣安購買ETH,總共持有25,255枚ETH(約4680萬美元),平均買入價格為1649美元。[2023/4/7 13:50:13]

這樣的交易產生了一項應稅事項,可能要繳納30%的稅。很殘酷。但卻不必如此。

并沒有什么能夠嚴格禁止Grayscale支持實物贖回,而維持這種結構——允許美元流入GBTC,變為比特幣,永遠不允許比特幣流出——非常符合Grayscale創始人Barry Silbert的利益。

這樣,Barry每年就可以收取2%的管理費。由于GBTC在近十年的運營中吸收了60萬枚比特幣,也就是說Barry每年收取12,000枚比特幣(3億美元)。真是一只下金蛋的鵝。這對Barry來說是件大好事,但對客戶來說卻很糟糕。

2、BlackRock的比特幣ETF產品

Circle:Binance將USDC自動轉換為BUSD減少了USDC流通量:金色財經報道,Circle在11月14日提交給美國證券交易委員會的文件中表示,加密貨幣交易所Binance將USDC自動轉換為Binance錢包中持有的BUSD,這減少了截至9月30日的季度的USDC流通量。?Circle估計,在6月30日至9月30日期間USDC流通量減少83億美元中,幣安的自動轉換占了30億美元。根據Circle 的說法,USDC流通量下降的其他原因包括加密貨幣價格下跌,FTX、Voyager Digital和Celsius等大型加密業務的倒閉,以及促使穩定幣進入美國國債的利率上升,貨幣市場基金和其他傳統投資產品。?

Circle在其提交的文件中表示,最近FTX的崩潰也暴露了蔓延到更廣泛的加密市場的風險。[2022/11/16 13:12:21]

BlackRock可能比任何人都更了解ETF業務,所以他們幾乎也一定意識到了授予人信托模式對他們自己來說是可行的。但無論如何,BlackRock提出的比特幣信托是同類產品中的第二家。

從某些方面來說,BlackRock的新信托是一款看漲比特幣價格的好產品。(BlackRock管理著約10萬億美元的資產,是比特幣總價值5000億美元的20倍。BlackRock資產管理規模的一部分可能很快就會用于購買比特幣。)

Otherdeed #81563 NFT以102枚以太坊的價格成交:8月26日消息,Yuga Labs元宇宙項目Otherside #81563 NFT以102枚以太坊(約17萬美元)的價格成交。[2022/8/26 12:50:03]

從其他方面來說,這卻是一個糟糕的產品,嚴重損害了客戶的權利,并且威脅到了比特幣的核心價值。

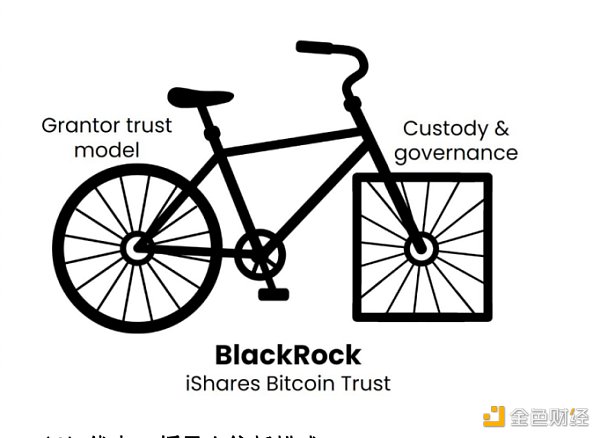

BlackRock比特幣信托是一種投資工具,對投資者來說其整體質量取決于兩個基本組成部分:信托機制及信托的托管和治理。就像自行車的兩個輪子一樣,這兩個重要組成部分可以根據各自的優點進行評估,但必須適當地結合才能服務于用戶的利益。

以下是作為投資工具的BlackRock比特幣信托:

(1)優點:授予人信托模式

簡而言之,授予人信托模式非常符合客戶的利益。BlackRock著重強調了對投資者的兩點主要好處:

· 稅收考量

以太坊L2網絡總鎖倉量回落至57.7億美元:金色財經報道,L2BEAT數據顯示,截至目前,以太坊Layer2上總鎖倉量為57.7億美元。近7日漲幅-3.97%,其中鎖倉量最高的為擴容方案Arbitrum,約28.7億美元,占比49.72%。其次是Optimism,鎖倉量17.8億美元,占比30.84%。dYdX占據第三,鎖倉量4.84億美元,占比8.39%。[2022/8/18 12:33:06]

- “就美國聯邦所得稅而言,股票所有者將被視為擁有信托資產的相應份額。”

- 這意味著,就稅收而言,擁有BlackRock比特幣信托的股份就等于擁有標的資產——比特幣。

· 實物贖回

- 在BlackRock信托提案的若干部分內容中,有多處涉描述及到實物贖回政策和程序。

- 實物贖回確保了對資產凈值的任何溢價或折扣都可以被套利,從而消除了GBTC投資者曾遭受的一個主要痛點。

總的來說,這些條款比Grayscale和類似的基金更好,特別是因為授予人信托模式允許在不納稅的情況下提取比特幣。

這是好的一面,是一個正常的圓形車輪。而下面則是一個搖搖晃晃的方形車輪……

(2)缺點:BlackRock托管和治理

BlackRock提議的比特幣信托的主要問題是,它是由BlackRock管理的。特別是,這意味著該信托的管理方式是典型的傳統資產格局和BlackRock廣為人知的化許可金融品牌。

· 實物贖回——陷阱:

- 在S-1文件內文有這樣一段具體描述:“受托人將向贖回授權參與者交付與贖回籃子相對應的比特幣數量……股票只能用于贖回(整個比特幣)”。只有與BlackRock簽訂單獨合同的注冊經紀商才被指定為“授權參與者”。換句話說,能夠從信托中提取比特幣的特權是為那些受到BlackRock青睞的投資公司保留的,這個名單隨時都可能發生變化。比特幣的實物贖回只能(通過“授權參與者”)提交整個比特幣贖回,不能從信托中提取部分比特幣。

· 再抵押

- 在傳統資產領域,ETF的操作慣例是把它們負責的資產池中資產借給市場參與者(比如空頭)。BlackRock自然會將這種做法擴展到其比特幣信托中,因為提案文件里沒有任何禁止再抵押的內容。

- 顯然,這里的問題在于,BlackRock比特幣信托的投資者將擁有比特幣的所有權,這些比特幣本應由BlackRock保管,但實際上已被借出。在這種情況下,信托投資者只擁有BlackRock不再持有的比特幣的債權。

- 這意味著BlackRock的比特幣信托將成為創造紙質比特幣的巨大來源。FTX破產時,他們欠客戶14億美元的紙質比特幣債權,但卻沒有比特幣可以分發給這些賬戶。

- 我不確定你是怎么想的,但我寧愿投資那些不支持比特幣再抵押的比特幣信托,因為資產仍然保存在鏈上金庫中。

· 分叉

- BlackRock的文件明確指出:“在發生分叉的情況下,(BlackRock)將……確定哪個網絡被普遍接受為比特幣網絡而應被視為合適的網絡,并將相關資產視為比特幣,以符合信托目標。”

- 公平地說,這是一種可以用來解決分叉可能性的言語(即,當一個分裂的團體改變比特幣代碼并試圖說服足夠多的人遵循修改后的代碼版本將其視為“真正的”比特幣)。

- 然而,這種言語也允許BlackRock對外施加自己對什么才是“真正的”比特幣的觀點。

- 鑒于比特幣由企業主導分叉的歷史以及BlackRock的化金融的歷史,這一點尤其令人擔憂。2017年,比特幣現金分叉是由比特幣領域的大型利益集團推動的——一些人猜測是由政府利益推動的。同樣,BlackRock也是“ESG評分”的創始者,ESG評分是一種企業社會信用評分,無疑是在與政府利益合作之下制定和推廣的。

- 總之,這創造了一個合理的場景:BlackRock的ETF可能會成為一個非常成功的投資工具,讓機構獲得比特幣敞口,并擴展到占據比特幣總供應量的很大一部分。BlackRock可能會突然決定,它將支持比特幣的一個新的ESG分支,并將無視現有的比特幣網絡,認為其不是“真正的”比特幣。

- 雖然我不認為這種攻擊足以說服消息靈通、態度強硬的比特幣投資者與BlackRock的目標保持一致,但這可能意味著BlackRock比特幣信托的無數客戶將不自覺地成為BlackRock權力游戲中的人質。最終,BlakcRock的客戶可能會遭受與比特幣現金投資者相同的命運。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:BITKRAFT Ventures;編譯:Zen,PANews TL;DR 盡管 Web3 和區塊鏈技術的興起為游戲設計、游戲開發和數字資產所有權創造了許多機會.

1900/1/1 0:00:00作者:Bing Ventures我們看到越來越多的團隊在區塊鏈基礎設施和dApp中采用零知識證明技術。其中一些新方案可能加速零知識證明在區塊鏈空間中的應用,并以更好的方式幫助隱私和可擴展性.

1900/1/1 0:00:00作者:黑米,白澤研究院 撰寫本文時,比特幣在過去 24 小時內上漲超過 6%,短暫觸及 2.9 萬美元。同時,比特幣重新掌握整個加密貨幣市場 50% 的份額.

1900/1/1 0:00:00近幾個月來,BTC銘文引起了巨大的熱議,使得BTC社區分成了兩派。而最新的升級“Recursive(遞歸)銘文”可能同樣具有爭議性,因為這項升級將允許銘文“間接地”突破4MB的區塊空間限制.

1900/1/1 0:00:00我在美國證券交易委員會執法部門工作了近 20 年,并管理了許多美國證券交易委員會和司法部的聯合起訴。恕我直言,一連串的指標顯示,美國司法部將提交或已經提交與幣安相關的刑事起訴書.

1900/1/1 0:00:00一、香港虛擬資產指數政策解讀自去年香港政府發布 Web 3.0 愿景后,無論是傳統機構還是 Web 3.0 公司都格外關注其中的市場機遇.

1900/1/1 0:00:00