BTC/HKD-1.39%

BTC/HKD-1.39% ETH/HKD-1.93%

ETH/HKD-1.93% LTC/HKD+0.62%

LTC/HKD+0.62% ADA/HKD-1.98%

ADA/HKD-1.98% SOL/HKD-2.55%

SOL/HKD-2.55% XRP/HKD-2.26%

XRP/HKD-2.26%作者:Mary Liu

加密行業正處于迄今為止監管最棘手的時期,全球最大的資產管理公司貝萊德可能成為行業的“救心丸”,并為某些參與者帶來意外收獲。Bitwise Asset Management 首席投資官 Matt Hougan 在推文中辣評:“加密貨幣的未來更多是貝萊德,而不是幣安。”

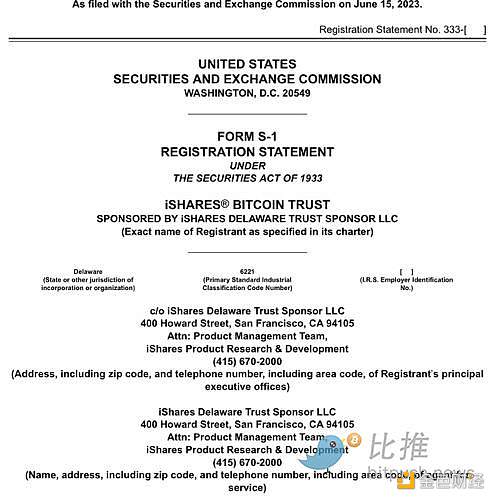

貝萊德的新舉措

美國證券交易委員會(SEC)拒絕了之前收到的所有現貨比特幣 ETF 申請。包括來自 Fidelity、CBOE Global Markets 和 NYDIG 的申請。最近,它在灰度(Grayscale Investments)提起的訴訟中為自己辯護,該公司運營著價值 175 億美元的灰度比特幣信托(GBTC),并一直在尋求將其轉換為 ETF。

貝萊德CEO:加密貨幣是一種國際資產:金色財經報道,貝萊德(BLK.N) CEO表示,加密貨幣是一種國際資產,它將超越任何一種貨幣及貨幣估值。[2023/7/15 10:56:13]

GBTC的交易價格與其持有的比特幣價值相比,負溢價一直很大——今年平均約為 40%。 轉換將使交易者能夠套利,從而釋放數十億美元的價值。

自貝萊德提交文件以來,GBTC 的負溢價已經縮小,從上周中旬的 44% 左右縮小到目前的 34% 左右,這表明投資者認為 ETF 轉換成功的可能性更大。Bitwise Asset Management 、WisdomTree也跟隨腳步再次遞交了相似的申請。

讓SEC改變想法并不容易,但有一定理由保持樂觀。乍一看,貝萊德的提議與之前的其他提案大致相似,即創建一個擁有比特幣并可以創建和贖回股票以換取比特幣的信托,這些比特幣 ETF 與黃金等實物商品 ETF 的運作方式大致相似。

前貝萊德全球股票主管加入OSD管理加密貨幣基金:金色財經報道,倫敦加密貨幣資產管理公司 Old Street Digital 組建了一支由資深投資者組成的團隊,Old Street Digital (OSD) 管理的資產不到 1000 萬美元,由前貝萊德全球股票主管Gary Clarke領導。[2023/4/24 14:24:18]

但貝萊德的申請至少有一點值得肯定,在其 19b-4 文件的第 36 頁中,該公司表示,為了減輕市場操縱,它將引入納斯達克 (NDAQ) 與比特幣現貨交易平臺的運營商簽訂監督共享協議。監督共享協議允許共享有關市場交易活動、清算活動和客戶身份的信息, 換句話說,交易所可以獲得有關買家、賣家和價格的機密信息,市場操縱的可能性幾乎被將為零。

貝萊德:美聯儲必須謹防過度加息:11月5日消息,貝萊德全球固定收益首席投資官Rick Rieder表示,本周非農報告顯示美國經濟足夠強勁,美聯儲可以繼續加息以對抗通脹,只是要注意不要加息“加過頭”。金融市場從本周非農報告中看出就業市場正在緩慢降溫,這符合鮑威爾在利率決議后的新聞發布會上的表態。Rieder對美聯儲抗擊通脹的行動表示認同,并表示美聯儲加息的行動在將經濟放緩到能夠弱化通賬方面成效顯著。(金十)[2022/11/5 12:19:06]

Polymesh Association 代幣化負責人 Graeme Moore 表示,貝萊德提議的監控共享協議被稱為“Spot BTC SSA”,這使得該申請與眾不同,通過的可能性極大。

現貨比特幣價格的潛在操縱是 SEC 迄今為止拒絕比特幣 ETF 申請的一個重要原因。 如果這個監控共享平臺是 Coinbase,那可能意義重大,因為 Coinbase 是 CME CF 比特幣參考利率的交易所之一,貝萊德的 ETF 將使用該參考利率。

貝萊德:美聯儲9月加息75個基點的可能性很高:9月10日消息,貝萊德的首席投資官Rick Rieder在推特上表示,“9月21日美聯儲會議上加息75個基點的可能性很大”。他補充說,“美聯儲的貨幣政策顯然還沒到轉向時候,市場的預測操之過急了”。[2022/9/10 13:20:30]

貝萊德的申請文件是否足以說服 SEC 做出不同的決定? 刨除期貨與現貨的問題,監管機構如何評判參與監管的市場“規模較大”,或者是否是一個充分“受監管的市場”,仍然是一個懸而未決的問題。

無腦押注貝萊德的現貨比特幣ETF獲得批準可能是魯莽之舉,但如果真的獲批,將對陷入困境的加密行業產生巨大影響。

一旦貝萊德的現貨ETF闖關成功,其他 ETF 可以采用相同的機制。如果交易所成功申請上市現貨比特幣 ETF,對于其他交易所來說,這個過程通常會變得更簡單。 灰度可能會失去一些市場份額,但會從領先優勢中受益。 不過,更直接的是,GBTC 持有者將從負溢價結束中受益,更廣泛的用戶基礎通常也可能會推高比特幣的價格。

貝萊德投資公司分析師辭職 創立區塊鏈風投基金:三位分析師從國際投資巨頭貝萊德離職,創立了一個價值2000萬美元的風險投資基金Eterna Capital,該基金將專注于區塊鏈項目。[2018/5/3]

另一個贏家可能是 Coinbase。 一方面,易于交易的現貨 ETF 可能會在個人投資者中占據一些市場份額,否則他們可能會在其平臺上注冊交易加密貨幣。 另一方面,Coinbase 也是 BlackRock 擬定信托和 Grayscale 信托的比特幣托管方,并因此賺取費用——這是比基于交易量的費用更穩定的收入來源,機構業務也有望成為圍繞現貨 ETF 進行交易的做市商的中心。

傳統機構“搶食”?

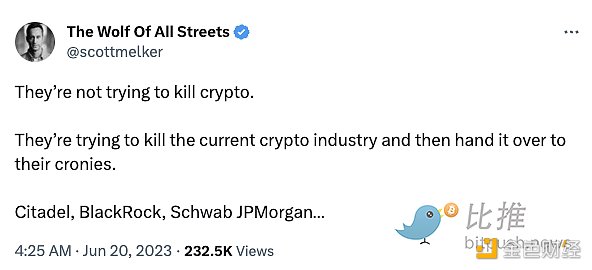

雖然大規模、嚴格監管的傳統機構入局加密似乎是利好消息,但并不是所有人都對此感到樂觀。對“惡意收購”、將密鑰(無論是象征性的還是加密的)交給機構的擔憂正在社區中蔓延。

Morgan Creek Capital Management 創始人Mark Yusko表示,Coinbase 于 2019 年收購的機構規模加密貨幣托管工具 Xapo 可能會成為監管的“白手套”。他在推文中表示:“如果貝萊德能夠接管 Xapo 怎么辦?如果他們擁有大部分資金,監管機構就可以關閉 Coinbase 交易所, SEC 給扣上‘無證賭場’的帽子,并將 Xapo 部門移交給貝萊德”。

還有一些觀點認為,大型金融機構集體布局加密業務并非巧合。華爾街資深人士、數字資產銀行 Custodia Bank首席執行官Caitlin Long寫道:”突然間,這些華爾街大公司在跑道被清理干凈后就進入了加密領域,很難不讓人陷入聯想”。

Long 將本月SEC 起訴 Coinbase 作為執法行動的一個典型例子,懷疑這可能是為新交易所 EDX 的推出掃清障礙。

投資者 Adam Cochran 在推文中評論稱:“貝萊德、Citadel、德意志銀行和納斯達克都開始進入加密貨幣領域。他們欺負參與者,這樣他們就可以搶到便宜的代幣,加密貨幣的發展軌跡從未如此清晰”。他表示,監管機構更傾向于老牌公司進軍加密貨幣領域,而不是從一開始就接受專注于數字資產的公司。

擁有90W+粉絲的推特賬號@The Wolf Of All Streets表示:"他們并不是想消滅加密貨幣。他們只是想消滅當前的加密貨幣行業,然后將其交給他們的親信。Citadel、貝萊德、摩根大通……"。

值得注意的是,SEC尚未提供批準貝萊德比特幣 ETF 或任何其他待決 ETF 提案的任何官方時間表。其審批流程并不是完全透明的,如果提案獲得批準,可能需要幾個月甚至幾年的時間。ETF.com 高級分析師 Sumit Roy 在其博客文章中表示,Coinbase被起訴,加上SEC與灰度的開庭日期臨近,即使貝萊德有希望獲得內幕消息,整個流程也會相當復雜。

貝萊德能否最終為比特幣帶來巨大的采用潮?在當前的監管迷霧下,我們難以預測,但目前來看,這家華爾街巨頭無疑擁有最高的勝算。

比推BitpushNews

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:ETF比特幣加密貨幣COINCellETF比特幣最高的時候是多少錢一枚2021加密貨幣市值前十位排名幣贏網coinw

【引入】 虛擬貨幣是基于現代信息技術和密碼學,通過復雜算法產生的高度電子化的電磁數據,因為具有匿名性、去中心化、全球流通性等特征,而被廣泛應用于結算、轉移非法資金領域.

1900/1/1 0:00:006 月 13 日,Uniswap 發布 Uniswap V4 代碼草稿。Uniswap V4 的愿景是允許任何人通過引入「掛鉤」(hooks)來做出這些權衡決定.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:427.91億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量33.

1900/1/1 0:00:00Asymetrix通過一種公正透明的機制,將所有質押者的收益集中分配給其中的少數幸運者,使他們獲得超額收益,而其他質押者則僅保本,不獲得任何收益.

1900/1/1 0:00:00作者:WebX實驗室 排序器(Sequencer)是加密貨幣領域中的關鍵技術,用于對交易進行排序并創建區塊。在區塊確認之前,預先確認信息將發送給用戶.

1900/1/1 0:00:00來源:Scaling Ethereum Efficiently;編譯:Starknet 中文社區 概要 有效性證明 Rollup 以安全和去中心化的方式增加以太坊吞吐量.

1900/1/1 0:00:00