BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD-0.29%

ETH/HKD-0.29% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD-0.34%

ADA/HKD-0.34% SOL/HKD-1.21%

SOL/HKD-1.21% XRP/HKD-0.39%

XRP/HKD-0.39%作者:Binance Research;翻譯:金色財經0xxz

LSDfi是指建立在流動抵押衍生品(LSD)之上的DeFi協議。通過提供額外的收益機會,LSDfi協議使LSD持有者能夠將其資產投入使用并最大化收益。

得益于流動抵押的采用,過去幾個月LSDfi協議的總鎖定價值(TVL)迅速增長。頂級LSDfi協議的累計TVL已經超過4億美元,比一個月前翻了一番以上。

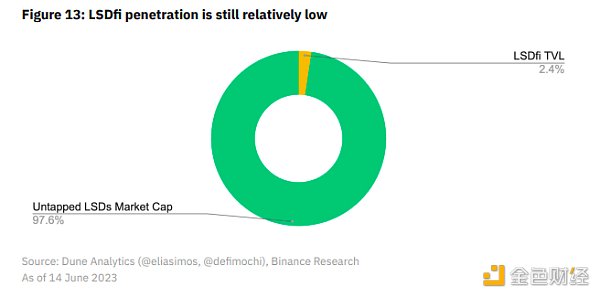

LSDfi增長的動力包括質押ETH的增長以及LSDfi的滲透率較低。目前,LSDfi協議的TVL僅占總市場的不到3%。

盡管LSDfi為LSD持有者提供了有吸引力的機會,但用戶應該注意相關風險,包括但不限于懲罰風險、LSD價格風險、智能合約風險和第三方風險。

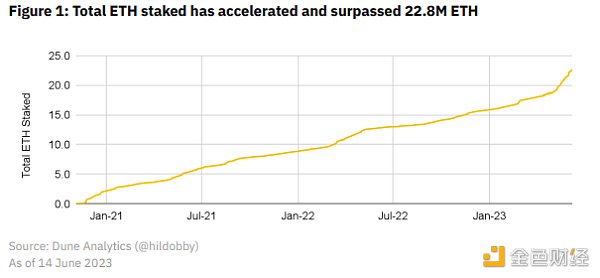

以太坊成功過渡到權益證明(PoS),隨后通過Shapella升級實現了可提取的質押ETH,從而促使質押市場大幅增長。

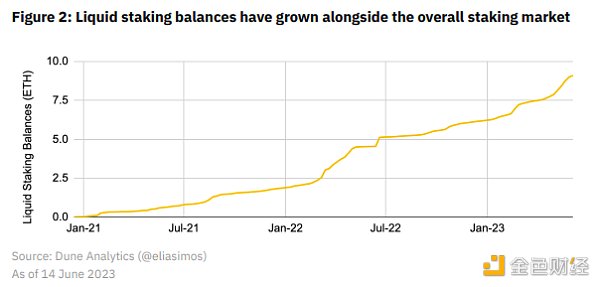

與此同時,流動抵押衍生品(LSD)也出現了顯著增長。回顧一下,LSD是由流動抵押平臺(如stETH、rETH、WBETH等)發行的代幣。獨立運行一個節點存在相當大的技術困難和資本要求,可能并不適合所有人。因此,流動抵押協議允許更多用戶以較低的準入門檻參與質押過程,并保持質押資產的流動性。通過發行流動抵押代幣,用戶可以參與加密生態系統中的更廣泛機會。

與此同時,流動抵押衍生品(LSD)也出現了顯著增長。回顧一下,LSD是由流動抵押平臺(如stETH、rETH、WBETH等)發行的代幣。獨立運行一個節點存在相當大的技術困難和資本要求,可能并不適合所有人。因此,流動抵押協議允許更多用戶以較低的準入門檻參與質押過程,并保持質押資產的流動性。通過發行流動抵押代幣,用戶可以參與加密生態系統中的更廣泛機會。

幣安否認“國際刑警組織向趙長鵬發出紅色通緝令”的傳言:4月4日消息,針對推特上有關“國際刑警組織向趙長鵬發出紅色通緝令”的傳言,幣安發言人在電子郵件聲明中表示,“這個謠言不是真的”。趙長鵬也在推特作出回應,稱網上流傳的通緝令是PS過的照片,并建議用戶屏蔽FUD來源。(The Block)[2023/4/4 13:43:28]

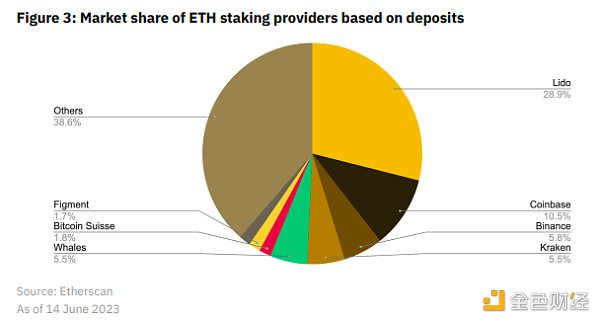

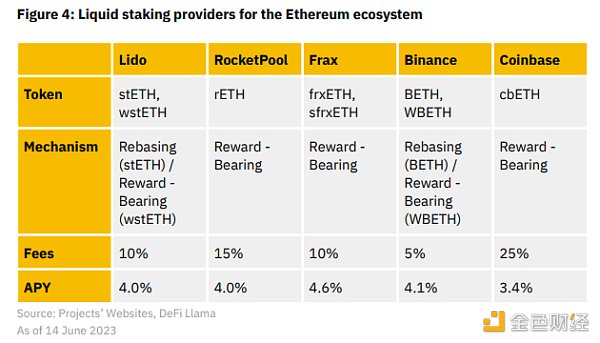

就整體以太坊質押格局而言,Lido是最大的參與者,占據28.9%的市場份額。其次是Coinbase、Binance和Kraken等中心化交易所。還有一些較小的流動抵押提供者,但其質押ETH數量較少。

就整體以太坊質押格局而言,Lido是最大的參與者,占據28.9%的市場份額。其次是Coinbase、Binance和Kraken等中心化交易所。還有一些較小的流動抵押提供者,但其質押ETH數量較少。

流動抵押提供者發行自己的LSD,從而提供流動性并使持有者能夠參與加密生態系統中的其他機會。LSD可以是重新平衡或帶獎勵的代幣。持有重新平衡代幣(如stETH)的人會隨著質押獎勵或懲罰的發生而感受到余額的變化。相反,帶獎勵的代幣通過代幣價值的變化來反映累計收益,而不是通過余額的變化。

流動抵押提供者發行自己的LSD,從而提供流動性并使持有者能夠參與加密生態系統中的其他機會。LSD可以是重新平衡或帶獎勵的代幣。持有重新平衡代幣(如stETH)的人會隨著質押獎勵或懲罰的發生而感受到余額的變化。相反,帶獎勵的代幣通過代幣價值的變化來反映累計收益,而不是通過余額的變化。

數據:幣安平臺的以太坊鏈上USDC余額約50億美元:金色財經報道,區塊鏈分析公司Nansen發推稱,過去24小時Circle已銷毀價值23.4億美元的美元穩定幣USDC,其中70%(約16.5億美元)是在過去8小時內銷毀。另外根據Nansen標記的中心化交易所地址,當前以太坊鏈上USDC在幣安約有50億美元,Crypto.com約有7.66億美元,Coinbase約有3.03億美元。此外Uniswap約有6.53億美元,Voyager約有5.29億美元,Curve約有5.15億美元,dYdX約有3.68億美元。[2023/3/11 12:56:25]

盡管本報告主要關注以太坊的流動抵押格局,但需要注意的是,流動抵押并不限于以太坊生態系統。

盡管本報告主要關注以太坊的流動抵押格局,但需要注意的是,流動抵押并不限于以太坊生態系統。

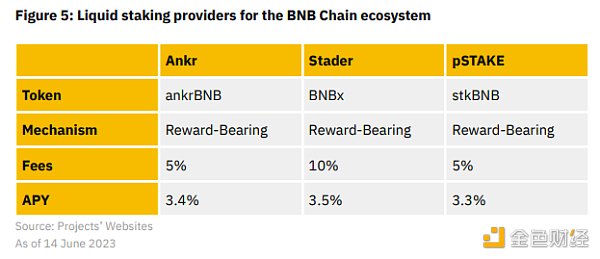

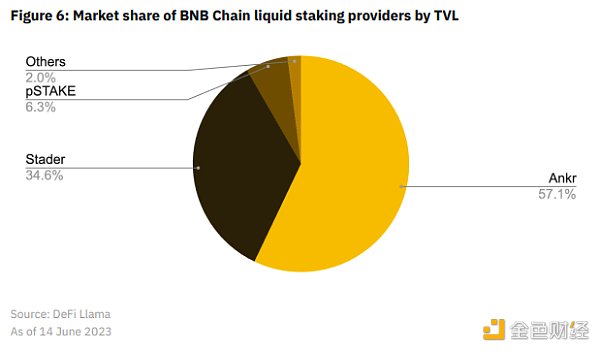

例如,在BNB生態系統中,也存在流動抵押領域,其TVL約為1.5億美元。與以太坊的流動抵押機制類似,BNB的質押者獲得流動性抵押的BNB,這提供了即時流動性,并可用于DeFi中的其他方面以產生額外收益。

在BNB生態系統中,Ankr是最大的流動抵押提供者,其協議質押了超過21.4萬個BNB。與之相伴的還有Stader和pSTAKE等幾個協議,它們是BNB生態系統中主要的流動抵押提供者。各個協議的費用通常相似且具有競爭力,但流動抵押代幣在DeFi的去中心化應用(dApps)中的可用性和流動性有所不同。

在BNB生態系統中,Ankr是最大的流動抵押提供者,其協議質押了超過21.4萬個BNB。與之相伴的還有Stader和pSTAKE等幾個協議,它們是BNB生態系統中主要的流動抵押提供者。各個協議的費用通常相似且具有競爭力,但流動抵押代幣在DeFi的去中心化應用(dApps)中的可用性和流動性有所不同。

幣安已完成對韓國交易所Gopax的收購盡調,擬收購其41.2%股份:1月2日消息,幣安已于近日完成對韓國交易所 Gopax 的收購盡職調查,正在進行確認程序等最后步驟。相關知情人士表示:“當初計劃在去年圣誕節前后發表收購,但是正在就股份價值等進行最終協商。”

據悉,幣安將收購Gopax的最大股東李俊行(音譯)代表的股份(持股率41.2%),但為了穩定經營,暫時將維持原管理體制。Gopax是可以用韓元買賣加密貨幣的韓國五大交易所之一。(Decenter)[2023/1/2 22:20:52]

假設你擁有LSD(流動抵押衍生品)并在持有期間獲得質押獎勵。這很不錯,但如果你可以更進一步,在基礎質押利率之上產生額外收益,該多好呢?

這就是LSDfi的世界。

LSDfi指的是建立在流動抵押衍生品之上的DeFi協議。通過提供額外的收益機會,LSDfi協議使LSD持有者能夠利用其資產并最大化收益。

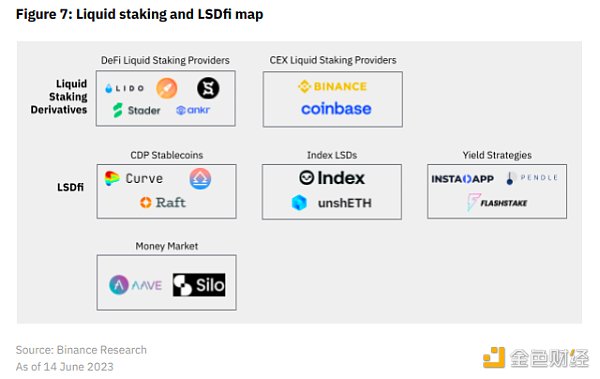

LSDfi生態系統包括一系列成熟的DeFi協議,它們已將LSD納入其多樣化的產品套件,以及更近期主要基于LSD的項目。

DeFIL 2.0即將登陸幣安智能鏈BSC:據官方消息,Filecoin去中心化金融服務平臺DeFIL 2.0將于2021年9月1日11時正式上線幣安智能鏈BSC,并同步開啟所有功能。為了更好地加強filst的市場影響力,經社區建議,DFL產出分配將會做出相應的調整,調整后20%的DFL產出獎勵給存FIL的用戶;20%獎勵給Pancake上FILST-USDT流動性提供者;20%獎勵給Pancake上eFIL-FILST流動性提供者;20%獎勵給Pancake上DFL-USDT流動性提供者;10%給到社區激勵;5%歸屬于基金會;5%歸屬于技術團隊。[2021/8/31 22:49:04]

為了完整起見,我們還包括了主要的LSD協議和提供者。

DeFi流動性抵押提供者:允許用戶參與質押并獲得LSD的DeFi提供者

CEX流動性抵押提供者:提供流動性抵押服務的中心化交易所(CEX)

CDP穩定幣:使用LSD作為抵押物的抵押債務頭寸(CDP)協議,允許用戶鑄造穩定幣

SEC專員公布加密代幣安全港提案的更新版本:金色財經報道,美國證券交易委員會(SEC)加密友好的專員Hester Peirce正式公布了她提議的代幣銷售監管安全港的更新版本。Peirce在公開聲明中說,該提案“尋求為網絡開發商提供三年的寬限期,在一定條件下,他們可以促進參與和開發功能性或去中心化網絡,而不受聯邦證券法的注冊規定的約束。”提出的變更包括:1. 代幣購買者保護要求,即對開發披露計劃和區塊瀏覽器進行半年度更新; 2. 退出報告要求,將包括外部律師的分析以解釋該網絡為何要去中心化,或一份有關代幣將根據1934年《證券交易法》進行注冊的聲明;3. 退出報告要求“為了解釋為什么網絡是去中心化的問題,為外部律師的分析應涉及的內容提供指導”。[2021/4/14 20:16:29]

LSD指數:代表一籃子LSD指數

收益策略:使用戶能夠獲得額外收益機會的協議

貨幣市場:使用LSD促進借貸活動的協議

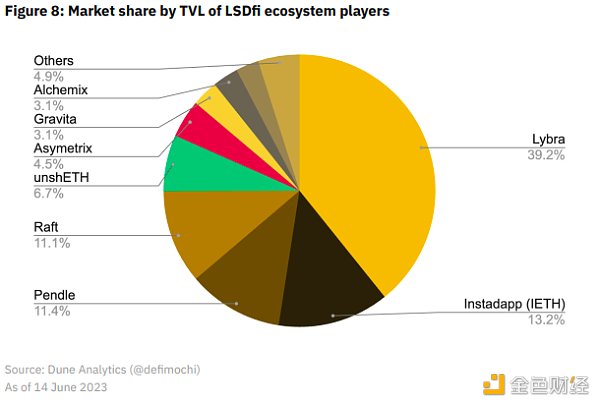

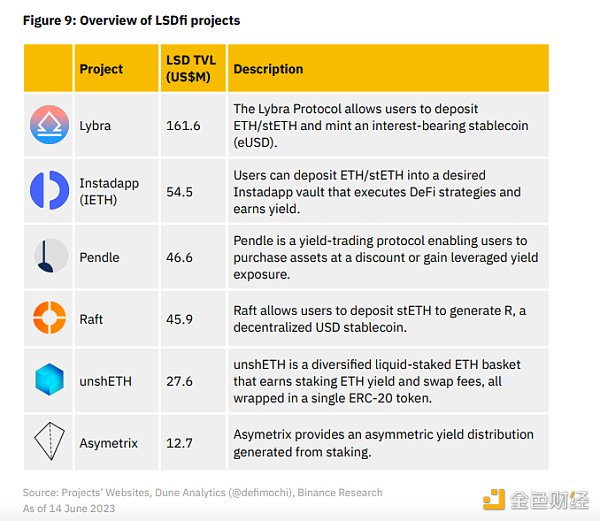

LSDfi領域相對集中,前五名參與者擁有超過81%的TVL。Lybra是市場領導者,考慮到該項目僅在4月份上線主網,它的崛起速度很快。

上表提供了幾個LSDfi項目的概述。從CDP穩定幣到自動化收益策略,項目類型多樣。隨著時間的推移,預計該領域將有更多創新,為LSD持有者提供更多產生收益的選擇。

上表提供了幾個LSDfi項目的概述。從CDP穩定幣到自動化收益策略,項目類型多樣。隨著時間的推移,預計該領域將有更多創新,為LSD持有者提供更多產生收益的選擇。

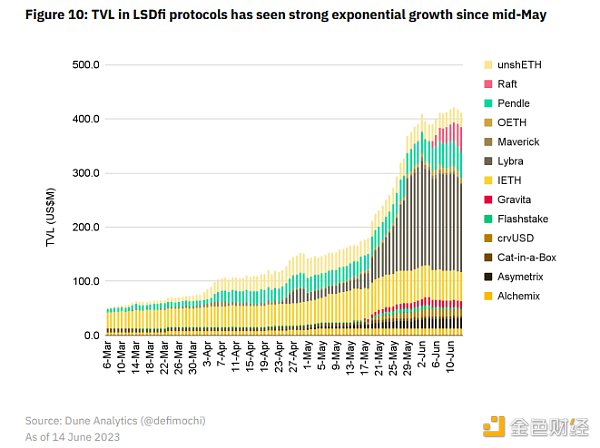

受益于流動抵押的采用,過去幾個月,LSDfi協議的TVL迅速增長。隨著這種趨勢的壯大,頂級LSDfi協議的累計TVL已經突破4億美元,相比一個月前增長了一倍以上。

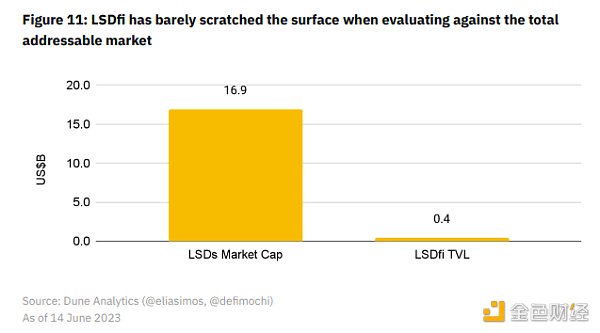

LSDfi協議的增長受益于Shapella升級后質押ETH的結構性助推。隨著更多人參與質押,流動抵押的采用也增加了。自然地,持有LSD的人也會尋求LSDfi協議以產生額外的收益。考慮到以太坊上超過169億美元的LSD和LSDfi協議約4.12億美元的TVL(約占總市場的2%),這樣的增長并不令人意外。

LSDfi協議的增長受益于Shapella升級后質押ETH的結構性助推。隨著更多人參與質押,流動抵押的采用也增加了。自然地,持有LSD的人也會尋求LSDfi協議以產生額外的收益。考慮到以太坊上超過169億美元的LSD和LSDfi協議約4.12億美元的TVL(約占總市場的2%),這樣的增長并不令人意外。

有利因素1:質押ETH的增長

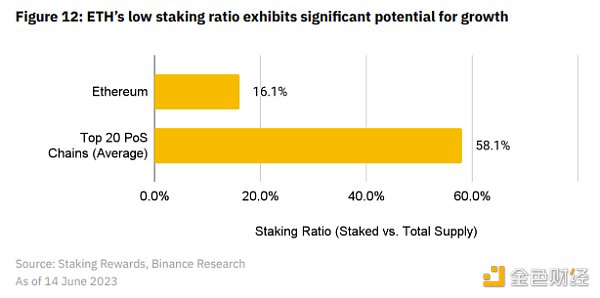

目前,ETH的質押比例為16.1%,遠低于前20個PoS鏈的平均值58.1%。隨著Shapella升級后提現功能的啟用,質押變得更具吸引力,質押者可以隨時退出質押。

因此,質押比例有望增加,質押ETH的增加將成為LSD和LSDfi協議的積極催化劑和結構性助推力。

根據鏈上數據,已經出現了對ETH質押的增強需求的跡象。質押比例從Shapella升級前的不到15%略微增加到今天的16%以上,自Shapella升級以來已經質押了超過460萬ETH。此外,從當前的驗證隊列時間46天也可以看出對質押的需求。(任何希望進入網絡并質押他們的ETH的新驗證者都必須等待46天。

有利因素2:LSDfi的滲透

雖然LSDfi協議的采用(以TVL衡量)有所增加,但它仍然是一個相對較小的行業。考慮到大多數項目是在過去幾個月內推出的,對于該行業來說,現在仍然是早期階段。盡管如此,隨著LSD的持續發展和更多持有者尋求產生收益,更多的創新和項目推出以應對不斷上升的需求并不足為奇。

從另一個角度來看,LSDfi協議中的TVL目前僅占總市場的不到3%(以LSD的市值作為代理)。盡管一些LSD持有者可能對使用LSDfi協議持保留態度,而實現100%的滲透幾乎不可能,但低個位數的滲透率代表著巨大的增長空間。

需要注意的是,LSDfi是一個相對年輕的市場,與所有新興技術一樣,使用者應該意識到與參與此類項目相關的風險。其中包括與流動抵押一般相關的風險。

懲罰風險:驗證者未能達到某些質押參數(例如離線)將面臨懲罰,持有LSD的人可能會面臨懲罰風險。

LSD價格風險:由于市場力量,流動抵押代幣的價格波動可能與其基礎代幣不同。這可能使用戶面臨價格波動和潛在的清算風險(如果作為抵押品)。

智能合約風險:用戶與每個智能合約交互都存在新的智能合約漏洞層。

第三方風險:某些項目可能在其正常運營中使用其他dApp(例如收益策略)。在這種情況下,用戶將面臨額外的交易對手風險。

此外,上述因素不包括各個項目之間不同的項目特定風險。用戶在參與之前應進行徹底的盡職調查。

LSDfi協議為尋求收益的LSD持有者開辟了新的機會。通過為流動抵押代幣提供額外的使用案例,LSDfi鼓勵質押參與,并有潛力加速流動抵押的增長。考慮到該領域目前處于早期發展階段,我們將興奮地觀察該領域的進一步創新,并監測LSDfi的采用情況。流動抵押是一個新興的生態系統,剛剛開始。請記住,在接下來的幾周里,我們將發布一份關于基于數據驅動的流動性抵押的深度報告,請拭目以待。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:察察,原力觀察 繼貝萊德之后,富達已向美國 SEC 重新提交現貨比特幣 ETF 申請。經過如此多的公眾猜測和期望,總部位于馬薩諸塞州的跨國金融服務公司富達投資已向美國證券交易委員會 (SE.

1900/1/1 0:00:00美國商品期貨交易委員會(CFTC)在最近一起案件中首次涉足到"浪漫詐騙"(Romance Scam)領域.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:474.05億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量39.

1900/1/1 0:00:00原文作者:unex、Amir Ormu 和 Atomist 原文編譯:Luffy數月前,Arbitrum 向其生態內的協議 DAO 空投了價值超過 1.25 億美元的 ARB 代幣.

1900/1/1 0:00:00作者:Web3地圖 EigenLayer 已在主網上線,可能預示著下一次重要的空投。EigenLayer 最近在主網上線,這引發了加密世界的關注.

1900/1/1 0:00:00CoinList 將于北京時間 6 月 16 日 01: 00 開啟 Archway(ARCH)代幣銷售.

1900/1/1 0:00:00