BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD-0.1%

ETH/HKD-0.1% LTC/HKD-0.15%

LTC/HKD-0.15% ADA/HKD-1.28%

ADA/HKD-1.28% SOL/HKD-0.18%

SOL/HKD-0.18% XRP/HKD-2.6%

XRP/HKD-2.6%監管的一體兩面。監管機構的干預會帶來交易的隱形成本提高,同時也可能通過增強合規性吸引更多資金流入市場。此外,監管環境的嚴格程度也會對Crypto Market的自由發展產生影響,弱監管環境更利于Crypto Market自由發展。

CEX+CeFi=Traditional Commercial Bank。CEX其本質模式還是傳統的商業銀行模式,即通過吸儲和放貸賺取利差,但目前CEX還缺少“The last buyer”,所以這可能也是CEX當前受到強監管的另一個重要原因。與此同時,一些聰明的CEX正試圖做一些超前的經營對沖策略,以迎接未來可能遭遇的更強的監管。

CEX走向DEX化。盡管DEX被認為是CEX在長期內可能的替代者,但其是否能最終取代CEX還存在討論。我們觀察到CEX在持續創新,以適應市場需求和競爭壓力。與此同時不能忽視DEX更符合Crypto原教旨主義的長期原則。

隱性成本是一種經濟組織(企業是經濟組織的一種形式)在運營過程中經常面臨的成本,與顯性成本相對而言。隱性成本是指企業或員工行為所造成的具有一定隱蔽性的將來成本和轉移成本,是一種隱藏于企業總成本之中、游離于財務審計監督之外的成本。

顯性成本可以直接鏈接交易數量和記錄,但隱性成本趨向隱藏在總成本之中,難以準確計量并經常被忽視。隱性成本的特點在于其不受財務監管的束縛,這些成本可能觸及時間成本、信息不對稱、錯誤和不完全的合規性等方面,從而增加了隱藏在總體中的成本。

在CEX的監管情況中,監管對交易的隱性成本提高尤為顯著。監管機構可能要求交易所采得更嚴格的身份證明和反洗錢挪用(KYC),這不僅增加了交易所額外的人力資源和技術投入,以確保交易的合規性,還可能影響到交易的速度和便利性,給交易者帶來來自外部的時間成本和不確定性。此外,監管需要的合規性披露也可能引起不對稱問題,使用戶面臨更多的交易風險和操作限制,從而進一步增加了隱性成本。而最終,這些隱性成本將會轉嫁給CEX的用戶,具體可能體現在提高交易費率、提現費用以及降低理財收益率。

然而合規性可能促使增量資金流入加密市場。隨著監管環境的優化和透明度的提高,投資者對加密市場的資金安全信心和投資預期的增加,從中吸取更多的資金進入加密領地。當CEX符合監管要求并采取合規性措施時,投資者會更有信心將資金投入其中,加大對加密資產的投資頭寸。

(Source:BTC近9個月的波動率)弱監管環境會讓Crypto Market更加自由發展在我們的觀察視角里,強監管環境具備以下特征:特許經營牌照或許可證、證券界定和資產類別。

監管機構可以要求CEX獲得特定的牌照或許可證,才能進行運營。這些牌照和許可證需要符合所在地的法規和合規要求,包括但不限于KYC和AML等規定。通過頒發牌照和許可證,監管機構能夠對CEX進行更嚴格的監管。其次,部分加密貨幣可能被認定為證券。如果加密貨幣符合證券的定義,就需要遵守證券法規,并受到證券監管機構的監管(根據CoinMarketCap數據,當前被SEC認定為證券的加密貨幣多達67個。)此外,在強監管環境下,加密貨幣可能被界定為特定的資產類型。例如,不同的國家將加密貨幣視為金融資產、虛擬資產或數字資產。這種分類可能導致特定的監管規則和稅務要求。

或是Snoop Dogg的匿名藏家將22枚NFT捐贈給洛杉磯郡立藝術博物館:金色財經報道,洛杉磯郡立藝術博物館(Lacma)宣布于昨日(2月13日)收到一份“禮物”,其中包含了22件在區塊鏈上鑄造的NFT藝術品,據稱這是美國藝術博物館的同類藏品中收到規模最大的一次NFT藏品捐贈,據稱匿名捐贈者可能是知名說唱歌手、Web3長期支持者Snoop Dogg,但洛杉磯郡立藝術博物館目前對有關捐贈者身份的詢問尚未做出任何回應。上周五(2月10日),法國蓬皮杜藝術中心透露已經獲得了18枚NFT作為永久收藏品。(nnn.ng)[2023/2/14 12:05:52]

在加密貨幣出現的早期階段,特別是Bitcoin出現之后,由于該領域是全新的互聯網創新,監管機構對加密貨幣行業特別是CEX這類重要機構尚未形成明確的規則框架和監管標準。然而,隨著加密貨幣的普及和市場規模的擴大,“監管逃逸”逐漸成為焦點,并引出了一系列的監管措施和規則制定

早期,監管機構對加密貨幣市場僅僅進行了監測和警示,提醒參與者可能面臨的風險和挑戰,但未制定具體的監管措施。后來,監管機構開始注意與加密貨幣相關的非法活動,包括洗錢(但根據CZ在一個訪談中透露,某個地方的大使轉發給CZ的一份報告其中提到只有 3% 的比特幣交易與非法活動或有問題的活動有關。這個比例非常小,實際上比法幣的比例更低。)和非法融資等問題。現在,監管機構制定更完善的監管框架和更加透明的監管標準,包括但不限于:信息披露要求、KYC和AML、許可及登記要求、框架和規則建立、監管合作。

根據經濟發展規律和歷史案例表明,走在監管前列的行業確實可能會獲得更好的套利空間或發展前景。

行業中的早期參與者往往能夠建立起較強的品牌影響力和用戶基礎。當監管逐漸加強時,這些公司可能已經建立起了良好的合規框架和信譽,使其更有可能獲得監管機構的認可和支持。這樣的先發優勢可以為這些公司帶來更好的市場地位和競爭優勢,利用外部的監管建立更深的護城河。

而更嚴格的監管要求可能會導致一些競爭對手無法達到合規標準或無法承受監管帶來的成本。隨著監管的加強,投資者對合規的行業參與者和項目的信心可能會增加。他們更愿意將資金投入到符合監管要求的企業和項目中,減少投資風險。

總體而言,弱監管環境可能會給Crypto Market帶來更大的自由度和靈活性。

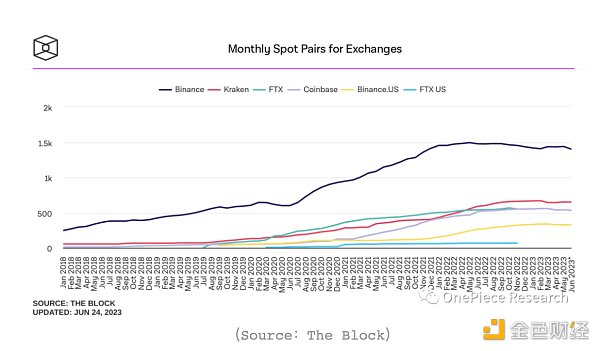

(Dogecoin “To The Moon” Slogan)監管是CEX競爭格局變化的重要觸發因素加密貨幣市場的發展早期,特別是BTC出現的早期,CEX數量有限,主要的競爭焦點是提供安全的、高流動性和豐富的交易對。早期的競爭者包括MT.GOX、BTC China(2011年6月成立)、Kraken(2011年7月成立)、Bitstamp(2011年8月成立)、Coinbase(但早期的coinbase是支付處理商)等。隨著市場的增長和用戶需求的變化,CEX開始擴展其平臺功能和服務。包括添加衍生品交易、OTC交易、法幣交易對、借貸和保險等功能。里程碑的事件就是2016年Bitmex推出的永續合約,其合約杠桿提高最高達到 100 倍。

OP Labs:EIP-4844將大幅降低Rollup費用,使以太坊能夠在保持去中心化的情況下擴容:7月30日消息,OP Labs推特發文稱,EIP-4844將大幅降低Rollup費用,使以太坊能夠在不犧牲去中心化的情況下擴容。近期來自OP Labs、Coinbase和ConsenSys的研究人員和開發人員參與了社區第二次會議,討論了公共開發網絡、收費市場設計和同步架構等話題。今年3月,以太坊創始人V神(Vitalik Buterin)在推特上分享了關于其和幾位開發者共同提出的EIP-4844提案,該提案建議用proto-danksharding代替擴容解決方案Danksharding。該提案致力于在尚未實際實施任何分片的情況下,部署構成完整Danksharding規范的大部分邏輯和交易格式及驗證規則。Proto-danksharding引入的主要特性是新的交易類型,稱之為攜帶blob的交易。攜帶blob的交易引入一種新的交易格式,其中包含大量數據,EVM執行無法訪問,但其提交可以訪問。提案提議每30天自動刪除blob數據,以防止網絡對數據和內存存儲的要求過大。Proto-danksharding部署后,所有驗證者和用戶仍須直接驗證完整數據的可用性。[2022/7/31 2:49:01]

隨著全球加密貨幣市場的發展,CEX開始在不同的細分領域競爭。一些CEX專注于本地市場,提供本地法幣交易對和語言支持,以滿足當地用戶的需求。這導致了一些地區性交易所的興起,如專注大中華市場的Huobi(舊名火幣網)、OKEx(舊名OKCoin)以及專注韓國市場的Upbit、Bithumb等。此外,專注衍生品交易的CEX也在這個階段涌現,比如早期的FTX、Bybit。

FTX和Binance是后面發生的故事。早期的FTX專注于衍生品賽道,并且在較短的時期占據了賽道的頭部地位。Binance作為FTX的早期投資者,似乎也變相地參與了衍生品賽道的競爭。直到2022年11月,FTX東窗事發。最新的故事人盡皆知,我們也不過多贅述。(Source:YM Crypto)

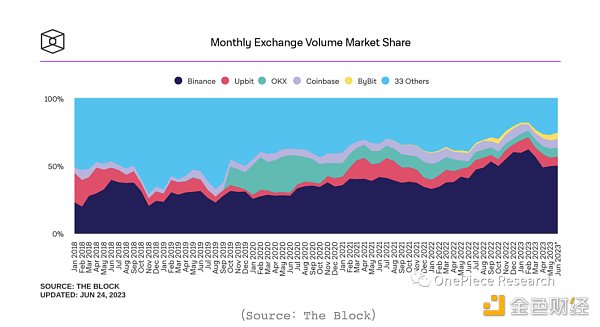

如果說監管的Target是其槍口對準的對象,那么FTX親手扣動了殺死自己的板機。FTX風波無疑加速了監管機構對Binance這個世界上最大的CEX監管行動,而后Coinbase這個以高合規性聞名的CEX亦身陷其中。

從具體的事件來看,每一次監管政策的變動對整個CEX行業的格局影響都是巨大的:

2017年9月4日,國內政府表明強監管態度,七部委聯合下發《關于防范代幣發行融資風險的公告》,宣布:“ICO是非法公開融資行為應當立即停止”。公告發布導致市場格局劇變:ICO被定性為非法集資,項目被清退,交易所被迫退出或出海。比特幣中國與云幣網停止虛擬貨幣交易業務,而OKCoin和火幣關停RMB業務,并轉移海外。

2022年11月9日,FTX的暴雷導致SEC加大監管力度:“在 FTX 于 2022 年 11 月 11 日破產后的六個月內,SEC 與加密貨幣相關的執法行動至少 17 次,比上一時期增加 183%”。FTX擁抱合規的人設崩塌后,第一次受到SEC更加嚴格的監管影響的就是Kraken,其質押業務未進行證券注冊而被SEC起訴,最終Kraken以立即停止為美國客戶提供鏈上質押服務,并支付3000萬美元罰款,與SEC達成和解。Kraken的這部分質押業務的市場份額也就自然而然被Coinbase拿下了。

Top Wallet正式上線:CtopEX幣高交易所旗下去中心化多鏈錢包Top Wallet自5月28號-6月24號內測階段,操作穩定,使用體驗流暢,將于6月25號零點正式上線。[2021/6/24 0:02:53]

隨后2023年6月5日與6日,SEC先后起訴Binance US和Coinbase。SEC認為其都提供未經注冊的證券交易,同時聲稱這兩家交易所提供的盈利和質押服務也違反了證券法。針對Binance的指控則更為嚴重,其稱Binance從事了清算交易,并在其本土和海外實體之間混合使用了客戶資金。這兩個起訴導致大量資金從兩個交易所提出,流入鏈上及其他交易所。

香港特區政府財經事務及庫務局于2022年10月31日發布《有關香港虛擬資產發展的政策宣言》,表明了香港著力于推動NFT、Web3.0及元宇宙市場的發展。而《適用于虛擬資產交易平臺營運者的指引》已于6月1日生效,虛擬資產交易平臺營運者將可申領牌照,并允許零售投資者使用持牌虛擬資產交易平臺。這讓一系列新老交易所宣布入駐香港,其中包括新火科技、老虎證券、星展銀行、OKX、Bitget等。

由此可見一個政策的發布可以導致CEX的消亡與興起,每一個重大的政策變動都是對CEX行業格局的洗牌。

抽象理解:雖然CEX干的是交易所的活,但是其本質模式還是傳統的商業銀行模式。

商業銀行(以下簡稱銀行)的本質是創造信用貨幣,運行形式是吸收存款、發放貸款。通過吸收存款,銀行可以獲取資金來支持其后續的業務活動。然后,銀行以吸收的存款為基礎,通過向個人、家庭和企業提供貸款來創造利潤。當銀行向借款人提供貸款時,借款人將這筆貸款存入其銀行賬戶。這樣,新的存款被創造出來,使得銀行有更多的可用資金用于貸款和投資。

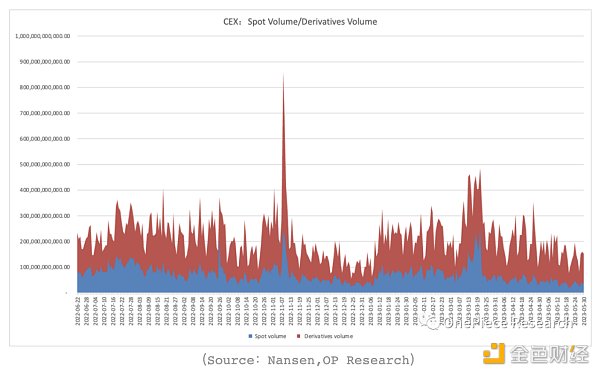

CEX一開始只提供最基本的Spot交易(比如最早專為BTC建立的Spot交易所),后來發展出衍生品交易—永續合約。可是,目前的CEX還處于“黑箱運作”階段,交易所沒有明確其提供合約杠桿的資金運作方式。而永續合約杠桿資金通常來自兩部分:自有資金和用戶資金和存款。

這樣一來,可以合理推測:

? 1)Spot就成為了CEX吸收資金的入口,合約發展成了發放貸款的的直接應用場景,其最終結果亦是創造了信用貨幣,但這種形式的信用貨幣只能在其創造的CEX里面使用。

? 2)用戶資金的使用優先度高于自有資金。畢竟,CEX的最終目的是在保證自有資金安全的情況下,爭取交易費率帶來的收益最大化。

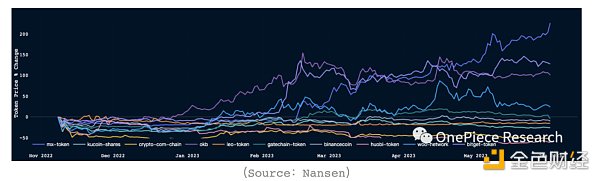

但是,傳統商業銀行一般被要求分業經營,也就是將證券投資等業務分離。而CEX「兼職」了投行角色,名義上,CEXs只發行平臺幣;實際上,一些項目確實依靠著CEX的輸血。通過發行平臺幣,交易所可以增加對平臺生態系統的控制力。持有平臺幣的用戶可能會受益于不同的優惠、折扣或獎勵。此外,平臺幣可以為交易所帶來額外的收益和利潤機會。平臺幣通常被設計為有一定的稀缺性,其供應量可能是固定的或有銷毀機制所以長期通縮。隨著平臺的發展和持有人的增加,平臺幣有可能上漲,從而使CEX獲得更多利益。

攻擊者利用Hadoop Yarn REST API未授權漏洞攻擊云主機,安裝挖礦木馬等:騰訊安全威脅情報中心檢測到有攻擊者利用Hadoop Yarn REST API未授權命令執行漏洞攻擊云上主機,攻擊成功后執行惡意命令,向系統植入挖礦木馬、IRC BotNet后門、DDoS攻擊木馬,入侵成功后還會使用SSH爆破的方式進一步向目標網絡橫向擴散。

攻擊者入侵成功后,會清理系統進程和文件,以清除其他資源占用較高的進程(可能是可疑挖礦木馬,也可能是正常服務),以便最大化利用系統資源。入侵者同時會配置免密登錄后門,以方便進行遠程控制,入侵者安裝的IRC后門、DDoS木馬具備完整的目標掃描、下載惡意軟件、執行任意命令和對特定目標進行網絡攻擊的能力。

通過對木馬家族進行關聯分析,發現本次攻擊活動與永恒之藍下載器木馬關聯度極高,攻擊者使用的攻擊套件與Outlaw僵尸網絡木馬高度一致,但尚不能肯定攻擊活動由這兩個團伙發起。

本次攻擊具有蠕蟲式的擴散傳播能力,可下載安裝后門、執行任意命令,發起DDoS攻擊,對受害單位網絡信息系統安全構成嚴重影響。建議用戶盡快修復Hadoop Yarn REST API未授權命令執行漏洞,避免采用弱口令,采用騰訊安全的技術方案檢測系統,清除威脅。[2021/1/28 14:14:13]

可是,傳統的商業銀行由于有準備金制度和資本要求,所以其風險敞口是公開且透明的。并且,即使單個銀行出現流動性危機或者遭遇金融危機時,中央銀行可以在一定條件下充當商業銀行的最后買家(The last buyer)。所以,在傳統金融的范式中,商業銀行常常是“大而不倒”的。

遺憾的是,CEX這個加密世界的龐然大物目前沒有透明的資金制度,并且缺少“The last buyer”。可能這也是CEX在當前被強監管的重要原因。

資金規模大的交易所必須走向合規,配合合法入金。

聰明的CEXs正朝著更加去中心化的道路發展,以適應未來的強監管環境。Coinbase已經不僅提供托管錢包服務,還計劃推出基于OP Stack的Layer 2解決方案,而Binance已經成功推出了OP BNB測試網,同時Bybit也宣布推出其Layer 2解決方案。此外,Bitget也推出了MegaSwap,為用戶提供便捷的代幣聚合Swap服務,其模式更趨向DEX。而OKX則相對激進,直接將其Web3錢包與CEX App相結合,實現鏈上與線下資產的轉換。

? Binance

盡管Binance頻繁被美國監管起訴,但是Binance當前仍舊是市場公認的最大CEX,其Listing、IEO與Launchpad還是具有巨大的影響力與財富效應。隨著監管逐漸加強,Binance的CEX業務有點身陷囹圄,為了合規,Binance已經做了很多努力,但效果并不明顯。這必然會推動Binance進一步推動鏈上業務的發展,BAS應用鏈和BNB Greenfield儲存鏈就是為BNB賦能的表現,構建BNB鏈上生態。

聲音 | Max Keiser:灰度推出“Drop Gold”活動的時機太糟糕,正好趕上黃金價格反彈:RT主持人、Heisenberg Capital聯合創始人Max Keiser稱,灰度比特幣信托(GBTC)推出為比特幣“Drop Gold(放棄黃金)”活動的時機不能更加糟糕,幾乎是在黃金見底的時候進行的。始于2019年5月的GBTC活動旨在突顯比特幣相對于黃金的優勢。然而從那以后,黃金價格從1200美元上漲到1530美元,漲幅為27.5%。不過,與同期增長超過92%的比特幣相比,它仍然相形見絀。Keiser早些時候指出,即將到來的全球金融危機將導致比特幣和黃金價格上漲。[2019/8/28]

? OKX

不同于Binance,OKX選擇利用Web3 Wallet和OKBChain來對沖監管風險。Web3 Wallet本身的用戶體驗在同類錢包里都是名列前茅的,最重要是OKX的Web3 Wallet內嵌在OKX App之中,可以實現鏈上與鏈下的無門檻轉換,這將能幫助OKX在躲避監管的同時轉化CEX用戶進入OKB Chain,為OKB賦能。OKB Chain伴隨著香港政策上線,同時背靠來著OKX Web Wallet的用戶,占據了天時地利,可以說OKX在應對強監管的策略中,取得了階段性的成功。

? Bitget

Bitget作為一個二線CEX,重心還在利用熱點和IEO來建立品牌和為平臺幣BGB賦能,以此吸引更多用戶,因此產品和營銷能力與大所還是有一定差距。但是其在CEX之外,借助Foresight News和Ventures建立的矩陣,持續吸收其他二線CEX用戶與潛在的增量用戶,是具有一定成效的。并且其還宣稱要入駐香港,持牌成立合規交易所。由此可見,二線CEX還在用戶量和品牌上做掙扎,對于強監管的考慮還在很遠的階段,只能擁抱加密友好的監管區域。

? Open Exchange OPNX

其他CEX的不同,OPNX選擇以鏈上的方式來對沖監管風險,其計劃將交易抵押品與匹配引擎分離出來:1. 用戶抵押品不論是原生資產還是 RWA都是鏈上透明的;2. 客戶頭寸需要以針對該抵押品的信用額度為保證金,抵押品相關參數必須由這些鏈上資產所屬的 DAO 決定,且資金和清算都是相互隔離的。OPNX主打RWA和債權交易,這能很大程度避免證券化影響,而類似于Celsius、FTX這樣的債權交易也能為其打開一個很大的增量市場。對于監管,OPNX選擇成立在香港,也是在擁抱香港的加密友好環境。

對于用戶端,真正讓用戶上癮的不僅僅是可獲得的百倍杠桿的新奇感,還有輕易的可獲得百倍凈資產的眩暈感。高杠桿倍數可以讓用戶感受到潛在的巨大利潤,激發用戶的貪婪心理。而快速的獲利能夠帶來興奮感和滿足感,又增加用戶的投機欲望。資產價格變動的不確定性又給用戶帶來了刺激和興奮感,從而進一步讓他們嘗試高杠桿交易。

所以,永續合約的供需兩端,形成了某種商業默契。「CEX們拍了拍永續合約的肩膀:市場喜歡,我們就提供。」

而我們在上一部分的敘述中有提到「監管會造成交易的隱性成本提高」,而交易費率大概率不會明顯提升,因為目前的交易總費率(Maker fee+Taker fee)大多在0.01%-0.1%。(交易費率數據Source:CoinmarketCap.com)若提高邊際交易費率,將會損失相當一部分投資者。所以,永續合約作為CEX最賺錢的業務會成為邊際替代的對象。換言之,永續合約業務板塊可能有更多創新來彌補隱性成本上升造成的收入流失。

綜上所述,CEX作為傳統商業銀行模式的衍生模式,在經營風險對沖策略方面會考慮合規、去中心化發展的明線策略,以及持續發展永續合約業務創新的暗線策略。以確保收入的穩定性并適應未來強監管環境的挑戰。

此外,上幣效應透支了一些代幣的未來增長空間,前者是以Binance為例的頭部CEX新上線代幣表現不佳的主要原因。根據@Loki 的研究,其依據Binance Listing公告信息,2022.4.29-2023.6.4的13個月期間,Binance一共新上線20種代幣的現貨交易和14個老幣。其中,20種新幣的持有至統計時間20230604平均收益率為-22.3%,而同期BTC的平均收益率為7.9%,價格表現顯著劣于BTC。

針對上幣效應,我們認為新上線代幣表現不佳的原因還有:市場增量資金不足,新上幣種會造成存量資金的分流,在市場環境糟糕的情況下,新幣破發的概率會相應上升。

? 1) 增量資金不足:當市場整體資金流動性不足時,新上線的代幣可能無法吸引足夠的增量資金支持其價格上漲。在這種情況下,投資者可能更傾向于將有限的資金投入到已有的主流代幣或具備更穩定收益的資產上,而對新上線代幣持觀望態度。

? 2) 存量資金分流:新上線代幣的引入可能會導致投資者將一部分資金從其他代幣或資產中轉移,以參與新代幣的交易。這可能導致一些現有代幣的流動性和價格受到影響,尤其是在市場整體趨弱的情況下,這種影響可能更加顯著。

所以,在市場環境不穩定或投資者信心不足的情況下,新上線代幣的破發概率可能會增加。

當下,CEX腹背受敵,DEX有可能迎來發展的黃金期嗎?

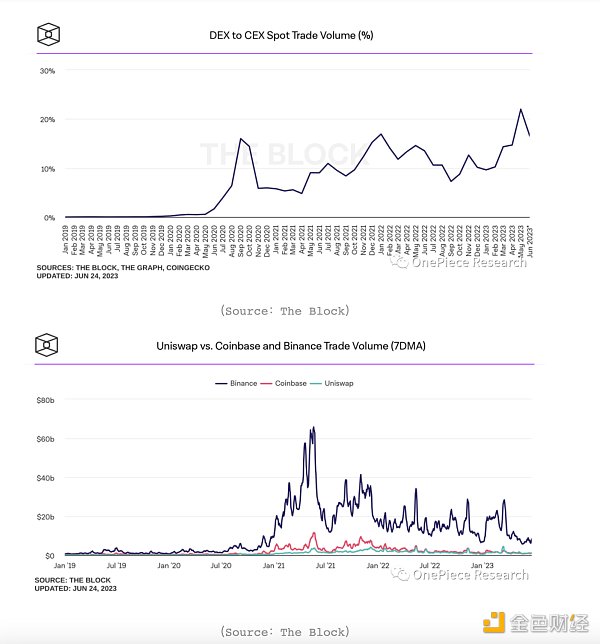

Uniswap創立的AMM機制去除了做市商,實現了符合鏈上邏輯的現貨交易,但是AMM的問題也很明顯,在沒有足夠LP深度的時候交易滑點是巨大的,哪怕LP深度一般,與CEX交易相比,滑點還是很大,特別是交易量較大流動性就好的標的。因此我們能看到很多大戶都是將資金轉入CEX,進行買賣后再轉回鏈上。

在DeFi Summer后的很大一段時間里,DEX都沒有出現一個突破性的進展。

不過近來有了一些DeFi再次爆發的眉頭,在Uniswap v3 專利到期之際,出現了以Trader Joe為首的聯合訂單簿的AMM機制,Trader Joe稱其為Liquidity Book。Liquidity Book借鑒Uniswap v3的tick,建立了價格范圍較小的Bin,每個Bin內的交易可以實現無滑點,同時根據Bin數量與資金分布的變化可以建立不同的策略,優化了交易者和流動性提供者雙方的使用體驗。而集中流動性的方案也陸續出現在了ve(3,3)的項目中,來促進價格深度和提升LP收入。此外,Camelot引領的自定義LP激勵也受到了市場的歡迎,Maverick和Uniswap v4都上線了類似的方案,讓池子的創建者可以自由添加LP挖礦的激勵,從而促進LP的深度。這樣的創新讓Trader Joe贏得了$ARB的Liquidity War,讓Maverick的交易量默默來到了ETH鏈上DEX第5位,而Camelot成為了Arbitrum最大的原生DEX。可見,Liquidity Book機制讓DEX們在現貨上有了一定程度的進展。但是就整體交易量而言,DEX們的交易量還遠遠不足以與CEX抗衡,不過其市場份額卻是逐年增長的,所以DEX正在相對CEX穩步發展,當然這也與DEX交易量相對穩定,而CEX交易量在下降有關。

除了現貨外值得一提的,就是永續合約。良好的永續合約交易體驗是CEX難以被替代的一大原因,但作為交易所們賴以生存的最大收入來源,其也是鏈上協議覬覦已久的蛋糕。鏈上協議的特性是資產的非托管和保證金與清算的清晰路徑,這是當前大部分CEX沒有,也不可能去實現的。

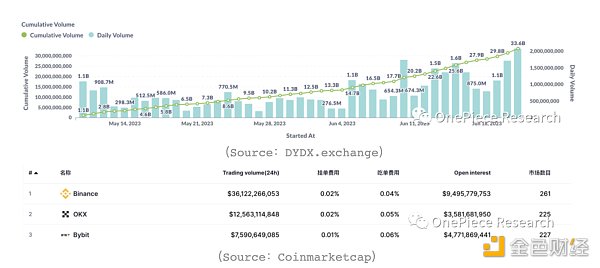

以最像CEX的永續合約DEX-DYDX為例,DYDX使用訂單簿模式,用戶資產使用非托管模式,以去信任的方式結算交易和清算。通過預言機為頭寸和清算獲取價格,鏈下引擎撮合訂單,強平引擎自動平倉。預言機價格等于 15 個獨立 Chainlink 節點報告價格的中位數。清算時,頭寸按收盤價平倉,清算產生的利潤或損失由保險基金承擔。而DYDX v4將入駐Cosmos生態,以實現更低的延遲和更小的磨損。但是DYDX替代CEX的一個問題是,為費率和限價單服務的指數價格都是來自于CEX。而截止6月21日,DYDX 24h 交易量為$2.08b,與頭部CEX仍有較大差距。

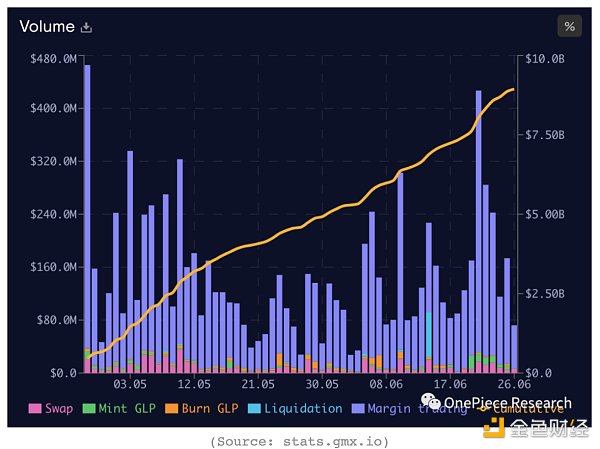

與DYDX的訂單簿模式不同,GMX使用LP模式,讓交易者與LP成為對手方,從而實現0滑點,并擺脫做市商提供深度,這與現貨的AMM模式的優勢很是相似,此外其費用為0.1%,杠桿最高50倍,無KYC和地域限制,這比DYDX(最大杠桿為20倍,且美國IP無法再DYDX交易)更具有吸引力。但劣勢也與AMM是類似的,其資金容量有限,理論開單上限與GLP的TVL有關,對于超大資金不夠友好。GMX v2 引入了定制化的Chainlink喂價服務實現更低延遲的價格,但最終價格是取得預言機價格和主流CEX的價格的平均數。因此,GMX對CEX價格的依賴程度更高,可見短期內其更難以擺脫CEX獨立運行。而近期高點,6月21日,GMX在Arbitrum的 24h 交易量僅為$426.8m的總交易量(包括了Swap、Mint GLP、Burn GLP、Liquidation、Margin Trading),只有DYDX的20%左右。

從上述DEX機制與數據我們能看出:當前DEX在整個交易所市場中的份額與CEX相比還是較低,同時永續合約DEX甚至在取價上還非常依賴于CEX。但是這都是由于CEX的低門檻交互導致其擁有比DEX更多的用戶,以及引入做市商。DEX非托管模式的安全性和保證金與清算機制的透明性天然符合Crypto原教旨主義和區塊鏈正義,因此,隨著技術的發展,當鏈上交互和Web3錢包不再是阻礙用戶進入DEX的因素時,最終呈現在我們眼前的可能會是基于鏈下技術的鏈上DEX,而CEX只會是如大部分券商,完全符合監管供大型機構進行大宗交易以及散戶進行出入金的場所。最像我們描述下的交易所,正是我們之前提及的Open Exchange,而它是從更偏向于CEX的角度出發,將CEX去中心化。所以,短期來看,DEX們要做的,或許是一定程度的犧牲去中心化,以實現更好的用戶體驗。要實現DEX的廣泛應用,還需要等待以下關鍵技術的落地與普及:

? OP Research

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

SEC對幣安的起訴風波是過去一個月內加密行業最大的事件,受此事件影響,絕大部分的加密資產在過去的幾周內價格都出現腰斬的情況,剛剛進入小陽春的加密市場又再次陷入熊市的陰霾.

1900/1/1 0:00:00金色財經記者 Jessy社交應用是一項公共產品,它關乎人與人之間的交流,也關乎言論的自由。在Web2的世界中,Twitter、Facebook、Telegram、微信等都是擁有著海量用戶的國民級.

1900/1/1 0:00:00我們將在本文了解一下BlackRock現貨比特幣ETF的關鍵日期和時間表,以及接下來的幾周我們要做什么準備……點擊閱讀6 月 28 日.

1900/1/1 0:00:00作者:Bing VenturesDeFi是近幾年來最為熱門的加密貨幣應用領域,在2020年的Defi summer后得到了迅速發展,吸引了越來越多的關注和投資.

1900/1/1 0:00:00作者:金色財經,Climber近日,韓國加密數字資產管理平臺Haru Invest因突然暫停存取款服務成為市場關注熱點.

1900/1/1 0:00:00作者:Airdrop Oasis, 加密 KOL;編譯:Felix, PANews6 月 7 日.

1900/1/1 0:00:00