BTC/HKD+1.05%

BTC/HKD+1.05% ETH/HKD+3.63%

ETH/HKD+3.63% LTC/HKD+1.8%

LTC/HKD+1.8% ADA/HKD+3.04%

ADA/HKD+3.04% SOL/HKD+1.6%

SOL/HKD+1.6% XRP/HKD+0.83%

XRP/HKD+0.83%TLDR

Web3 首先爆發的是固收類的產品,需求來自于 DAO 和 Web3 公司的財庫管理。RWA 賽道占領 TVL 榜首的也均為國債代幣化項目。

結合 RWA,讓 DAO 組織的資產保留高流動性的同時,帶來足夠穩定、與鏈上活動相關性低的收益,實現更優質收入的同時分散風險。

DAO 的治理和運作并沒有比傳統公司結構更加高效。MakerDAO 通過復雜的而信托結構才能實現 DAO 對國債 ETF 的購買,成本高昂。

相比而言,由專業/合規的資產發行方將 RWA 代幣化上鏈,由 DAO 組織購買是更加高效、可行的方式。

RWA 進入 Crypto 主流視野

在加密寒冬、美元加息的背景下,新一輪的 DeFi 創新將至未至,加密原生的DeFi 協議收益驟減,甚至其穩定收益率遠低于美債 收益率—— 所謂的“無風險利率”。諸多 DeFi 項目把目光轉向加密世界之外的現實世界資產(real-world assets, “RWA”)。在主流 DeFi 協議中,最早搶灘 RWA賽道 的是 MakerDAO。早在 2020 年,MakerDAO就以房地產開發擔保貸款項目 6s capital 為抵押物構建 了RWA 金庫,并與基于 RWA 的借貸平臺 Centrifuge 合作,將抵押物代幣化。MakerDAO 將這種代幣列為穩定幣Dai的抵押品之一,實現了抵押物構成的多元化。 MakerDAO 在 2022 年 5 月發布的 Endgame 計劃中,也強調MakerDAO 構建去中心化穩定貨幣的其中一個關鍵部分是將RWA 作為抵押品。

近期各大 DeFi 協議在 RWA 賽道紛紛布局。2023 年6月, Compound 創始人 Robert Leshner創辦新公司 Superstate,并向 SEC 提交申請,希望在以太坊上創建一個短期美國債券基金;MakerDAO 的 MIP65(MakerDAO Improvement Proposal, “MIP”, MIP65 為部署部分 MakerDAO 資金用于投資短期債券 ETF 的提議)在 今年5月通過新提案,將該金庫上限從 5 億美金提高到 12.5 億美金,并將在未來數月內購買對應數量的債券 ETF。此外,包括高盛和花旗在內的多家傳統金融巨頭都表達了對RWA賽道的密切關注,并且不少已躬身入局。

Why now?

早在2018 年,作為RWA一個子集的 STO (Security Token Offering)曾在市場上引發過熱潮,但無疾而終。5 年后的今天,RWA敘事漸熱。為什么是這個時間點?賽道的發展動力是什么?

-基礎設施角度:DeFi 基礎設施逐漸完善。相關代幣標準、預言機、周邊開發工具更加齊全,有能力打通鏈上和鏈下;

-資產和收益角度:Web3 原生資產觸及瓶頸,資產基本同質化;熊市行情中鏈上活動低迷,缺乏Web3原生穩定收益來源;

-敘事角度:CeFi 暴雷之后,投資者對風控和合規更為關注;傳統金融領域高度合規,RWA 資產相對Web3原生資產,給投資者提供了更多保護;

-監管及法規角度:監管在不斷擴大邊界,同時加密貨幣相關法律法規逐漸完善;

在上一輪行情中,類似模式的 RWA 平臺初具雛形,如 Maple Finance,Clearpool,TrueFi 等。這類平臺的基本模式是通過社區治理,為一些機構開放借貸資金池,用戶投資資金池以獲得預先約定的收益率,機構則可利用用該資金進行相關投資操作,并按照約定發放利息和歸還本金。但早期的 RWA 平臺缺乏合規流程和風險管理,在 Luna 和 FTX 暴雷后,部分借款人破產導致無法歸還借貸資產,導致投資者遭受嚴重損失。

Marathon Digital CEO:將在年中將哈希率提升一倍:金色財經報道,比特幣礦企Marathon Digital在2022年遭受6.87億美元的凈虧損,但首席執行官Fred Thiel表示,6.51億美元的損失與業務運營無關,仍有望將2月底的9.5 EH/s增加到年中的23 EH/s,并擴展到阿布扎比。

Marathon此前出售了2月份生產的683個比特幣中的650個用于支付運營費用。據Thiel稱,該公司預計將繼續這種做法維持運營。[2023/3/31 13:37:41]

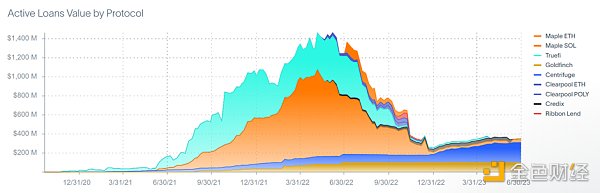

圖一:RWA 借貸協議活躍借貸金額,來源:rwa.xyz數據截至2023.07.06

從上圖可以看出, 2022年 Luna 暴雷前,借貸金額達到頂峰,此后借貸量驟減。在 2022 年下半年由于 Luna 和 FTX 事件,損失最為慘重的是 Clearpool 和 TPS Capital,均在合規流程上存在重大失誤。

TPS Capital 和 Clearpool 在 2022 年第二季度開始合作,在 Clearpool 上開設借貸資金池。TPS Capital 聲稱自身獨立于 Three Arrows Capital,(Three Arrows Capital 在 Luna 事件后破產),。但最終 Three Arrows Capital 清算人準備的法庭文件顯示二者的關聯相當緊密復雜,Three Arrows Capital 實際上是 TPS Capital 的擔保人,為后來TPS Capital違約的貸款提供擔保。

2022 年 6 月 ,Clearpool 將 TPS Capital 的借貸池移除,同時 Clearpool 的數據合伙伙伴 X-Margin 將 TPS Capital 的評級降至 B,借貸上限降低為 0 美元。Clearpool 和 X-Margin 宣布將合作確保 TPS Capital 歸還借貸資金,確保用戶不遭受損失。

雪崩之前世界一片寂靜,直到最后一片雪花落下。這些數千萬美元的損失都是慘重的前車之鑒,也讓想參與RWA賽道 的開發者更加關注風險控制、合規流程和法律框架。

什么是 RWA?

RWA 指各種存在于區塊鏈之外,但可以通過一定方式代幣化上鏈和現有 DeFi 協議結合的資產。目前主要的 RWA 項目主要集中于下述幾種類型:

債券,包括私人債券、公司債券和國債

- 股權

- 房地產

- 高價值的收藏品

- 碳信用積分

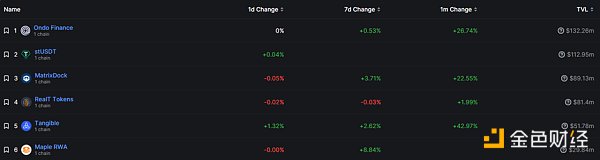

我們認為最早能夠進入 DeFi的是債券型產品,包括國債和公司債券產品,需求側以 DeFi 協議對 RWA 的采納和 Web3 協議國庫管理為主。根據 DefiLlama 數據,目前 RWA 項目中,TVL 位居前二的為美債代幣化平臺(OpenEden 和 MatrixDock),其次為房地產相關 RWA 平臺(Tangible 和 RealT)。但總計數億美金的體量,不論是和 DeFi 還是和整個 Tradfi 領域相比都還比較小,存在巨大的成長空間。

圖二:RWA 項目TVL,來源:DefiLlama,數據截至 2023.07.10

RWA 的動力來源

總的來說,現有 DeFi 協議主要將 RWA 資產應用于三種途徑:1)金庫資金管理,部分 MakerDAO 的 RWA 的需求來自于此;2)用作抵押品,如 MakerDAO 和 Solana 生態穩定幣協議 UXD Protocol;3)為 DeFi 場景引入新的資產類型,如 Curve(MatrixDock STBT)和 Flux Finance (Ondo Finance OUSG)。

Aztec Network A輪融資1700萬美元 Paradigm領投:12月16日消息,L2隱私解決方案Aztec Network A輪融資1700萬美元,Paradigm領投,IOSG Ventures, Variant Fund, Nascent, imToken, Scalar Capital, Defi Alliance, ZK Validator,以及天使投資人Anthony Sassano, Stani KulecFhov, Bankless, Defi Dad, Mariano Conti, Vitalik Buterin 參投,上輪投資方 a_capital, Ethereal Ventures, and Libertus Capital 繼續注資。

Aztec Network將推出Aztec Connect,第一個ETH上的跨鏈私密橋。該輪融資將被用于網絡去中心化建設、完善Aztec Connect、以及對ZK系統的繼續開發。[2021/12/16 7:44:32]

DeFi 協議引入 RWA 有多種動力來源,包括:

- 鏈上資管需求

- 鏈上資管尋求穩定收益和較好的流動性,現實世界中的國債等產品是被廣泛認可的投資標的,其收益相對穩定,且流動性非常可觀,屬于達到萬億美元市值的資產類別。

- 替代性收益來源

- 鏈上原生收益主要來自于Staking/Trading/Lending,當加密市場波動較大,在行情低迷時,鏈上金融活動活躍度下降將導致收益下跌。如當前的市場狀態下,主流鏈上平臺收益甚至低于美國國債。若尋求與鏈上原生資產相關性較低的替代性收益,引入 RWA 相關資產無疑是一種好的選擇。

- 分散投資組合

- 鏈上資產種類相對單一,且具有高度相關性和較高的波動率。引入更穩定、并和鏈上原生資產相關性很低的 RWA 資產可實現對沖目的,構成更豐富有效的投資組合策略。

- 引入多元化抵押品

- 鏈上資產的高度相關性,導致借貸協議容易發生擠兌或是大規模的清算,從而進一步加劇市場波動;引入和鏈上資產相關性較低的 RWA 資產可以有效緩解此類問題。

下面我們以 MakerDAO 為例,來詳細分析 DeFi 協議如何應用 RWA(作為抵押物)。

MakerDAO RWA應用深度探析

MakerDAO是一個去中心化自治組織(DAO),旨在創建和管理基于以太坊的穩定幣 Dai。用戶鎖定以太坊(ETH)作為抵押物,生成Dai穩定幣。Dai的目標是與美元保持1:1的錨定關系,通過智能合約和算法穩定其價值。由于加密貨幣市場的高波動性,單一抵押物容易導致大規模清算,因此 MakerDAO 一直在嘗試將其抵押物多元化,引入 RWA 就是重要手段之一,甚至寫入了 MakerDAO Co-founder Rune Christensen 提出的 Endgame 計劃中。

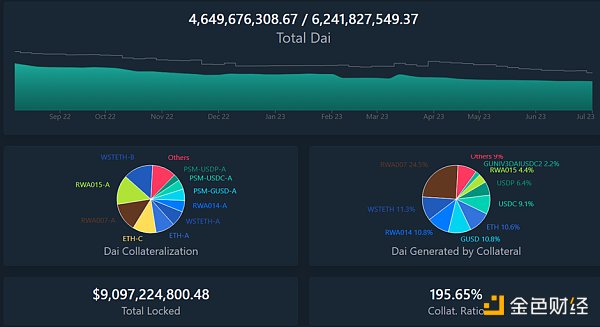

圖三:Dai 當前現狀,來源:daistats.com,數據截至 2023.07.10

上圖展示了當前 Dai 的總量(約 46.5 億),MakerDAO 設定的上限為 62 億。目前Dai的抵押品組成已經實現相對多元化,囊括了部分 RWA 和各類穩定幣。

單一抵押物的風險

2020 年3 月12 日,由于疫情引發的金融危機導致金融市場崩潰,美股市場連續熔斷。作為金融市場的一個邊緣細分市場,加密貨幣市場更是急速下跌,作為以太坊鏈上頭部DeFi 協議之一MakerDAO 也受到了巨大的沖擊。一方面,由于以太坊網絡容量有限,網絡擁堵,清算者無法及時對風險賬戶進行清算;另一方面,部分穩定幣 Dai 的借款人需要購買Dai 來償還債務,取出抵押的資產,導致市場對Dai 的需求增加,進一步加大清算難度。多重因素下,MakerDAO 出現規模達567 萬美元的壞賬。最終MakerDAO 只能于2020 年三月下旬通過增發20980 枚MKR 代幣籌集530 萬美元來彌補壞賬。

Synthetix完成1200萬美元融資,Coinbase、Paradigm領投:今天,合成資產協議Synthetix宣布了由風險投資公司Paradigm,Coinbase Ventures和IOSG領投的1200萬美元的融資。該公司在聲明中寫道,這些投資者直接從Synthetix DAO財政部購買了SNX代幣,并且“將在可能的情況下通過以SNX抵押品的形式提供流動性作出貢獻,并參與其迅速發展的社區治理系統。[2021/2/14 19:45:44]

MakerDAO Endgame計劃

在經歷此類事件之后,MakerDAO 也不斷嘗試將抵押物多元化,MakerDAO 系統目標是逐步建立去中心化的穩定貨幣,而構建貨幣系統,需要以當前具備共識的資產作為抵押物,借用其信用。原生加密貨幣自然是抵押物的重要組成部分,但本質上加密原生資產具有高度相關性,僅僅通過加密資產很難實現抵押物的多元化。為分散當前加密貨幣市場的風險,MakerDAO 引入了部分 RWA 資產作為穩定幣 Dai 的抵押物。

MakerDAO Endgame是 MakerDAO 聯創 Rune Christensen 于 2022 年 5 月提出的一系列 MakerDAO 未來設想和計劃,其中對于構建去中心化穩定貨幣的路徑做了規劃。這最終需要兩種類型的抵押物:可以在物理上保證公正特性的去中心化資產,以及可以提供可靠流動性和穩定性的真實世界資產。同時還要展示 DeFi、Maker和Dai穩定幣能為世界帶來的好處,讓世界經濟體系逐步和 DeFi 融合并采納 Dai 作為支付和結算工具。

Endgame 計劃分為三個階段,三個階段以抵押物成分來劃分,最終將 Dai 打造成穩定貨幣:

- 鴿態(當前狀態):對于RWA 作為抵押物沒有限制,穩定幣 Dai 保持和美元的錨定

- 鷹態:Dai目標利率為負,自由浮動

- 鳳凰態:穩定幣 Dai 的抵押物中除了具有物理彈性 RWA以外不再有其他類型的 RWA

在具體規劃中設計了每個階段對應抵押物的具體比例,可參考原文,在此不多贅述。

Endgame Plan v3 complete overview – Legacy / Governance – The Maker Forum (makerdao.com)

當前 MakerDAO RWA 的成分

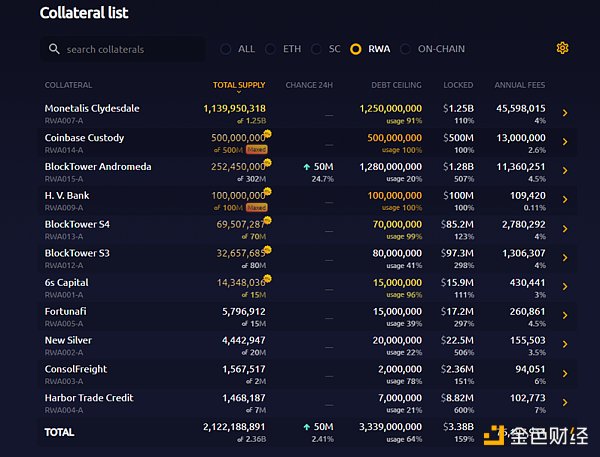

縱觀貨幣歷史,人類采納的貨幣從早期的商品貨幣,采用某種形成共識的稀缺資源作為等價物,如貝殼、黃金等,到后來以具備共識的稀缺資源作為抵押物發行紙幣,如儲備黃金發行紙黃金,發展到當前以軍事實力為基礎發行的信用貨幣,如美元。MakerDAO 的 Dai 雖然有數十億的體量,但從更大的維度來看還是滄海一粟,它需要借用其他資產的信用,凸顯自己的優勢來逐步鞏固地位。在 MakerDAO 聯合創始人提出的 Endgame 計劃中,也引入 RWA 作為過渡:在加密資產世界還不夠堅實的情況下,需要現實世界資產為錨。根據 MakerBurn 的數據,目前共計有11 個 RWA 項目,21.2 億美金的資產作為 MakerDAO 的抵押物。

圖五:MakerDAO RWA 抵押數據,來源: MakerBurn.com, 數據截至 2023.07.10

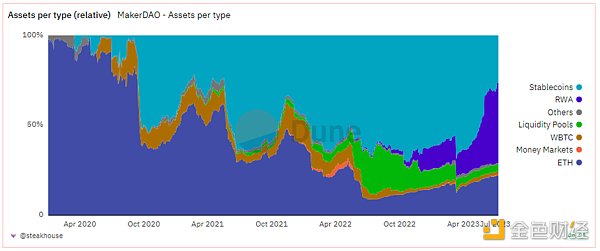

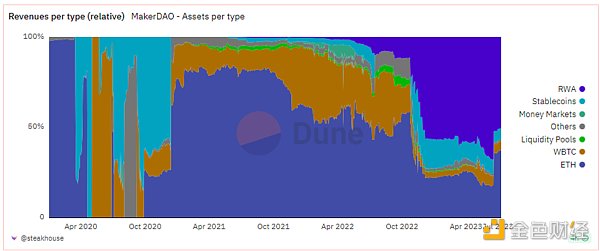

根據 Dune 數據面板顯示,這些 RWA 資產帶來的收益大幅度增加了 MakerDAO 的利潤。目前 RWA 占 MakerDAO 總資產的 40% 左右,貢獻超過 50% 的收益。

Galaxy Digital創始人:僅BTC和ETH的排名會維持在前十:Galaxy Digital創始人兼首席執行官Mike Novogratz在接受采訪時表示,除穩定幣以外(由于它們在加密貨幣市場中的目的不同),加密貨幣的增長主要歸功于這些獨立項目背后的社區,而許多較小的加密貨幣沒有這些社區。Novogratz稱其看不到山寨幣有所成長,它們都在慢慢萎縮。此外,Novogratz表示,從現在開始的五年后,除了BTC和ETH之外,目前排名前十的代幣都不會再保持在前十。(AMBcrypto )[2020/11/17 21:00:41]

圖六: MakerDAO 資產構成,來源:Dune.com,數據截至2023.07.10

右側中間藍色部分為 RWA 占比,目前占比 41.5%。

圖七: MakerDAO 協議利潤, 來源: Dune.com,數據截至2023.07.10

MakerDAO 的協議利潤組成中,右上方為來自 RWA 的利潤,占比 51.1%。由此,MakerDAO 在 2023 年6 月通過提案,將Dai Saving Rate(Dai 的無風險利率)從 1% 提高到了 3.49%,為 Dai 持有者提供了有吸引力的收益。

從類型上來劃分,MakerDAO 的 RWA 主要包括四個部分:

- 編號 RWA 001,6s capital,提供房地產貸款。

- MIP81,編號RWA014,由 Coinbase Institutional 在 2022 年 9 月提出的 Proposal,將部分 MakerDAO 持有的 USDC 投入 Coinbase USDC Institutional Rewards,提供 1.5% 基于 USDC 的 APY。

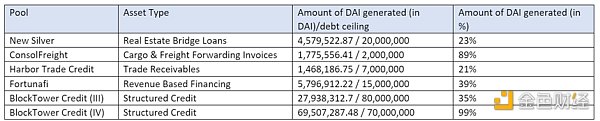

- 來自去中心化借貸平臺 Centrifuge 實現代幣化后的資產,由 MakerDAO 購入相關代幣,其中包括 New Silver(房地產借貸),BlockTower(結構化信貸) 等。

- MIP65,名稱為 Monetalis Clydesdale,編號 RWA007,由 Monetalis 提出,將 MakerDAO 持有的穩定幣用于購買短期債券 ETF,在 2022 年 10 月首次通過提案(5 億美金),后在 2023 年 5 月通過提案將債務上限提高( 至12.5億美金)。

其中 6s capital 和 Coinbase 是單獨的合作案例,本文將著重于Centrifuge和 Monetalis Clydesdale 部分,來探討 DeFi 協議如何結合 RWA。涉及的相關問題不僅僅是技術方案和商業模式,更關系到治理架構、法律框架和資產確權等。

DAO如何購買國債?MakerDAO 的Monetalis Clydesdale 項目

MIP65,名稱為Monetalis Clydesdale, 由 Monetalis 的創始人 Allan Pedersen 在 2022 年 1 月提出,在 2022 年 10 月通過并執行,目標是將 MakerDAO 持有的部分穩定幣投資于高流動性、低風險的債券 ETF 中,初始債務上限為5億美金,并在 2023 年 5 月通過后續提案將上限提高到 12.5億美金。

在 2022 年2 月份提出的 MIP13 中社區的討論,在當時 MakerDAO 的資產負債表中約 60% 是各類穩定幣(以 Peg Stability Module(“PSM”)機制來確保 Dai 的價值穩定,儲備以 USDC 為主),并在過去 18 個月都由超過50% 的資產為穩定幣,卻沒有為 MakerDAO 創造利潤。其中對手方風險主要來自于 Circle(USDC 發行方),社區希望通過一些方式將穩定幣投資出去,獲取利潤并分散風險,其中就有提出投資短期美國國債的想法。

Digix聯合創始人:疫情后投資者將轉向數字黃金:金色財經報道,數字黃金投資公司Digix的聯合創始人兼首席運營官Shaun Djie認為,由于疫情后的供應將受到限制,需求不斷增加,投資者缺乏獲取和持有實物黃金的方法,因此投資者將越來越傾向于數字黃金。由于新冠肺炎疫情之類的事件,數字貨幣的整體擴張正以相當可觀的趨勢增長。這樣的困難時期迫使人們以新的方式使用技術,無論是交流還是購買食物。Djie稱,該公司由黃金支持的代幣DGX也將有助于比特幣。每枚DGX代幣都直接與1克黃金的價值掛鉤,并由PAMP等精煉廠生產的100克實物瑞士金條作為支持。[2020/5/23]

隨后在參與 MIP65 提案投票的 MKR 代幣持有者中,71.19% 支持該提案,最終得到通過。 MIP65 將會啟動一個 RWA 相關的金庫,將 MakerDAO PSM 機制中的資金通過信托的形式投入到高流動性的債券策略中。

其中,Monetalis 是由 Allan Pedersen 和 Alessio Marinelli 創辦的咨詢公司,為傳統金融和 DeFi 機構提供咨詢服務和解決方案。兩位創始人都在傳統金融、咨詢和風險投資機構中有豐富的經驗。Monetalis 的投資人包括 UDHC,Dragonfly 和 MakerDAO 聯合創始人 Rune Christensen。

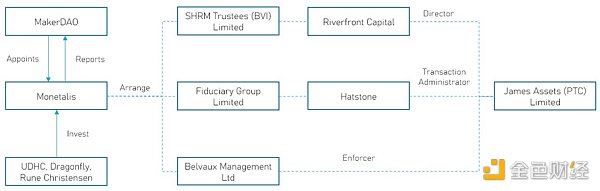

該提案整體業務架構如下:

- MakerDAO 通過投票委托 Monetalis 設計整體架構,Monetalis 需要周期性向 MakerDAO 匯報

- Monetalis 作為項目規劃和執行者,設計整體信托的架構,其中

– Riverfront Capital(SHRM Trustee (BVI) Limited )是唯一董事(director).

– Hatstone(Fiduciary Group Limited)作為交易的管理人,信托的交易需要由該公司批準.

– Belvaux Management Ltd 作為信托執行人,確保信托按照目標運行.

- MakerDAO MKR 代幣持有人為整體受益人,能夠通過治理指示信托資產的購買和處置;

- James Asset (PTC) Limited (“JAL”)為受托人;

- Coinbase 提供USDC 和 USD 的兌換服務.

- Sygnum Bank 提供信托資產的交易和托管,并另設賬戶用于信托運行的開銷.

- 資金用于投資兩類ETF 產品,分別為Blackrock 的iShares US$ Treasury Bond 0-1 yr UCITS ETF 和Blackrock 的iShares US$ Treasury Bond 1-3 yr UCITS ETF

其中:

- JAL 是持有信托的殼(shell company),是在 BVI新建立的公司

- Riverfront Capital(SHRM Trustee (BVI) Limited)是1990 年代成立的公司,提供專業的信托服務。

- Hatstone (Fiduciary Group Limited)有超過10億美元的資產總量,提供資金管理、企業服務、基金投資等服務。

- Monetalis 在 MakerDAO 的委托下作為項目管理人,設立整體架構。Monetalis 的情況不會影響到 MakerDAO 的資產。Monetalis 每年會收到0.15%的管理費,按季度支付.

- Sygnum Bank是全球首家受監管的數字資產銀行,也是一家具有全球覆蓋能力的數字資產專家,總部位于瑞士和新加坡。其產品包括受監管的加密貨幣交易。憑借Sygnum Bank AG在瑞士的銀行執照以及Sygnum Pte Ltd在新加坡的資本市場服務(CMS)許可證,Sygnum使機構投資者、合格的私人投資者、企業、銀行和其他金融機構能夠完全信任地投資于數字資產經濟。

圖八: Monetalis 項目信托架構,來源:DigiFT Research

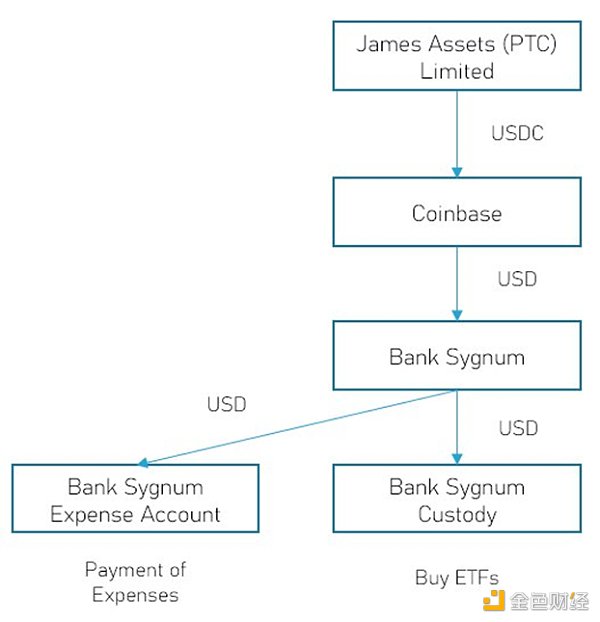

購買流程圖如下:

圖九: 信托運作流程圖,來源: DigiFT Research

其中 JAL 是各個銀行賬戶的持有人,每一筆交易都在線上發起,需要同時通過 Riverfront Capital(JAL 的唯一董事)和 Hatstone(JAL 的交易管理人)的審批。

在這樣的法律架構設計下,MakerDAO MIP65 能夠達成的目標有:

- 第三方或 Monetalis 沒有能力改變法律條款,也不能接觸到相關資金

- 通過信托,MakerDAO MKR 的持有人有能力通過社區投票和治理觸發清算

- 沒有單一第三方有能力阻礙 MakerDAO 對該信托的治理,或是修改條款

- 不能有任何明顯的弱點或特殊情況,導致資金被挪用

- 確定該信托結構只能購買規定的資產類型和金額

為實現 DAO 持有的 RWA,MakerDAO 設計了復雜的信托結構和全新的法律條例,并隨之有高昂的開銷,包括初始用于各項費用的 95 萬美金,以及后續為信托相關的各個機構和項目管理人 Monetalis 持續支付的費用。

此外,MakerDAO 最新社區提案中,在五月底社區成員提出了 Project Andromeda,由 BlockTower 作為項目管理人,購買短期美國國債,債務上限為 12.8 億美金的 Dai,進一步增加 MakerDAO RWA 方面的投入。BlockTower 通過 Centrifuge 和 MakerDAO 有多次合作,團隊也在傳統金融有豐富的經驗,加上 Monetalis 跑通的流程在前,若 MakerDAO 社區希望僅以增加 RWA 方面的投入,該提案有很大可能性被通過。

代幣化資產納入DeFi 協議– MakerDAO

Centrifuge 是一個去中心化借貸平臺,提供一系列智能合約來創建一個透明的市場,無需不必要的中介機構,實現鏈上對 RWA 資產的去中心化融資。該協議的最終目標是降低企業的借貸成本,同時為 DeFi 用戶提供穩定的 RWA 抵押品收益來源。

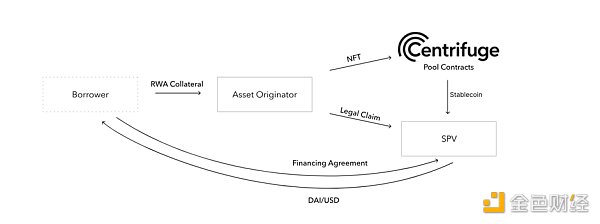

圖十:Centrifuge 資金運行圖,來源: Centrifuge 文檔

實際上 Centrifuge 上發行資產的流程接近 ABS(Asset-Backed Securities)發行的流程。資金運行

流程如下:

- 資產發起方(asset originator,如 BlockTower)創建一個特殊目的實體(SPV,作為發行方,issuer),作為每個資金池的獨立法律主體,保持每一個資金池的獨立;Centrifuge 的合約會在以太坊上創建對應的資金池,并與對應的 SPV 關聯起來;

- 借款人(borrower)決定以一些現實世界資產作為抵押物進行融資,這些資產可以是發票或是房產;

- 資產發起方發行該抵押物對應的 RWA 代幣,進行驗證,并鑄造對應的 NFT 作為鏈上抵押品;

- 借款人和 SPV 就融資條款達成協議;資產發起方將 NFT 鎖定在于 SPV 相關的 Centrifuge 資金池中,從該池的儲備中提取穩定幣 Dai;Dai 可以直接轉入借款人的錢包,或由 SPV 轉換為美元進入借款人對應的銀行賬戶;

- 借款人在 NFT 到期日償還融資金額和費用,可以選擇鏈上以 Dai 直接還款,或是通過銀行轉賬,再通過 SPV 轉換為 Dai 支付給 Centrifuge 資金池;一旦所有 NFT 完全償還,他將解鎖并歸還給資產發起方,可以被銷毀。

其中 SPV 由資產發起方創建,借款人一般和資產發起方有業務聯系。

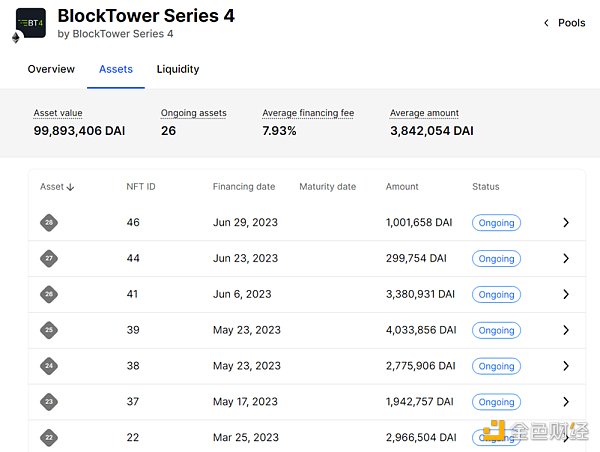

圖十一:Centrifuge BlockTower series 4 部分資產, 來源:Centrifuge

圖為 Centrifuge App 頁面,其中 BlockTower Series 4 的截圖,下方列表為作為鏈上抵押品的 NFT,每個 NFT 對應一筆由資產發起方驗證過的鏈下現實資產,在該案例中為結構化信貸。

Centrifuge 為需要購買 RWA 的項目方/用戶提供了直接購買 RWA 的工具和市場,能夠將資產嵌入 DeFi 世界,同時提供相比市場一般穩定收益率更高的收益,但也存在一定的風險,風險來自于作為對手方的借款人。

數據:MakerDAO 購買的 Centrifuge 平臺資產類型和數量,以及以此為抵押發行 Dai 的數量,來源:Daistats,數據截至 2023.07.10

目前 MakerDAO 采納的幾個來自 Centrifuge 的借款數據如上,相比國債項目,通過 Centrifuge 代幣化的 RWA 相對體量較小,最大規模的 BlockTower 整體也剛達到上億美金。相比 MakerDAO 直接購買國債,該方案的優勢在于流程簡單,也不需要 MakerDAO 本身去搭建復雜的法律架構。在最近的社區討論中,Centrifuge 會抽取 0.4% 的費用來幫助這些項目獲得貸款;MakerDAO 在其中不需要承擔額外的費用。但由于這些項目相比國債有更高的違約可能性,整體存在更大的對手方風險;至今 Centrifuge 暫未出現壞賬的情況。

結論

MakerDAO 作為體量最大的 DeFi 項目之一,在數年 RWA 相關的社區運作中同時嘗試了兩種形式:通過 DAO + 信托的形式直接購買和持有資產(MIP65)和購買代幣化 RWA(通過 Centrifuge),是目前將 Tradfi 和 DeFi 結合的最好案例。

相比其他規模較小的 DeFi 協議,MakerDAO 有足夠的資金實力來實現 DAO 對國債的直接購買,但成本高昂。其中 MakerDAO 設立了一個創新型的法律架構,通過一個復雜的信托結構,來確保 MakerDAO 社區的資產安全,為 Dai 和 MKR 代幣持有人帶來 RWA 的收益。為此 MakerDAO 預先支付了 95 萬美金的開銷,此外,Monetalis 需要每年收取總金額的 0.15% 作為項目管理費用,其余三家參與信托的公司也有對應的開銷。有報道支出,MakerDAO 該項目在 2023 年 1 月為第一期 5 億美金的國債 ETF 購買支付了約 210 萬美金的開銷。這對于普通 DeFi 項目來講成本過高。

追溯原因還是在于MKR 代幣背后持有人無法完整映射到現實世界的法律框架中,匿名、無 KYC、歸屬不同國家和地區(需要遵守不同的法律法規),也就無法和現實世界現有的法律框架兼容,來確保代幣持有人資產(特別是鏈下資產)的安全性,因此設計如此復雜的法律框架來實現國債 ETF 的購買。該法律框架是否會出現問題,還有待考察。

對于大多數 DeFi 協議和項目方而言,他們并沒有精力、資源和能力構建一套完整的體系。第二種直接購買代幣化資產的方式會更容易,若有合規的資產發行方(傳統金融資產發行都需要持有相關牌照或許可),僅需要簡單的社區投票,購買之后通過多重簽名保存資產在鏈上,并將地址公開由社區監督即可,風險更多在于發行方的對手方風險。RWA代幣發行的市場機會,如前文所提,中短期對債券類 RWA 的需求會相對較多,最先崛起的是國債類項目,如此前的研究報告《RWA 應用案例探討:鏈上美債的 5 個嘗試》種提到,OpenEden,MatrixDock,Maple Finance、Ondo Finance 等都在做國債代幣化的嘗試,根據 DefiLlama 數據,RWA TVL 最大的兩個項目也屬于國債類項目。

在DeFi 發展遇到瓶頸的情況下,DeFi 社區也開始進一步考慮資產安全問題,從以往僅擔心智能合約漏洞,進一步到關注合規資產;傳統金融原本就是高度合規,通過資產隔離、治理角色分配和隔離、流程標準化、制度限制等,避免出現細小漏洞而導致大規模的系統風險。

預期未來我們會看到更多的協議和項目將 RWA 納入資產負債表,實現多元化資產配置,在這里,合規的資產發行方會不可或缺,以及更好的鏈上鏈下結合的治理結構也會逐步被發現和探索。期待加密世界的脫虛向實。

金色財經

企業專欄

閱讀更多

金色薦讀

Block unicorn

金色財經 善歐巴

區塊鏈騎士

Foresight News

深潮TechFlow

Tags:DAOMAKEMakerMakerDAOdao龍頭項目ant幣前景makerdao代幣makerdao創始人mushgain

引言 本文主要內容是透過監管本質和側重點,探究交易所如何在未來運營考驗中更好的受到監管的青睞。在香港公布了虛擬貨幣交易所條例后,超過200家交易所爭先恐后的在香港申請牌照,市場對牌照的公布結果也.

1900/1/1 0:00:00作者: Martin Young,CryptoPotato;編譯:松雪,金色財經7 月 12 日.

1900/1/1 0:00:00作者:steakhouse;翻譯:金色財經xiaozou截至5月,MakerDAO的現實世界資產(RWA)總投資組合價值已達23.4億DAI.

1900/1/1 0:00:00作者:谷昱 & 餅干,RootData2023 年第二季度剛剛過去,加密領域可能已走入熊市深處.

1900/1/1 0:00:00作者:Ben Strack,blockworks 編譯:金色財經,善歐巴最新的修正案反映了納斯達克提交的與貝萊德擬議產品有關的文件中已經存在的措辭.

1900/1/1 0:00:00作者:JOEL JOHN、SAURABH;編譯:QDD,Cointime.com我們一直在本通訊中追蹤游戲、Web3 社交和支付基礎設施。實現這些應用的部分原因是在協議層面上的改進.

1900/1/1 0:00:00