BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+2.95%

ETH/HKD+2.95% LTC/HKD+2.56%

LTC/HKD+2.56% ADA/HKD+2.98%

ADA/HKD+2.98% SOL/HKD+1.14%

SOL/HKD+1.14% XRP/HKD+0.23%

XRP/HKD+0.23%作者:Pablo Bartol;編譯:深潮 TechFlow

在衍生品領域,永續合約比期權更受歡迎,這在散戶和機構市場上獲得了廣泛的認可。BTC 永續合約的總交易量從 2020 年初的每天約 30 億美元增長到 2023 年的 130 億美元。

本系列文章旨在概述當前的 DeFi 永續合約領域,并比較不同的協議,重點關注它們的工作原理,而不是作為投資工具的潛力。

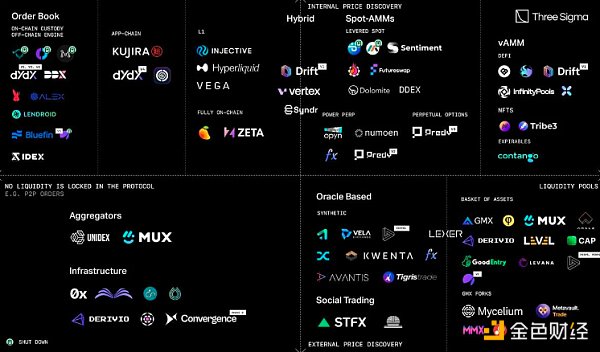

以下 60 多個協議在本次分析中被涉及:

0x,Alex,Angle,Apollo,Avantis,BlueFin,bZx,Cap,Contango,ConvergenceRFQ,DDEX,DDX,Deri,Derivio,Digitex,Dolomite,Drift,dYdX,Futureswap,Gains Network,Gearbox,GMX,GMX Forks,Good Entry,Hubble,Hyperliquid,IDEX,Increment,InfinityPool,Injective,Kujira,Kwenta,Lendroid,Levana,Level,Lexer,Mango,MarketProtocol,MCDEX,Mux,NFTperp,Numoen,OpenBook,Opyn(Squeeth),Perennial,Perpetual Protocol,Perpy,Pika,Polynomial,Predy,RabbitX,RageTrade,Sentiment,Serum,STFX,Syndr,Synfutures Protocol,Synthetix,Tigris Trade,Tribe 3 ,Unidex,Variabl,Vega,Vela,Vertex,Vyper 和 Zeta Markets。

在本文中,我們將首先簡要回顧永續期貨,然后對上述協議進行廣泛分類。在此分類的基礎上,我們將深入探討這些協議之間的區別,探討它們在提供流動性和合約定價方法上所做的權衡。

在本節中,您可以找到有關永續合約的簡要介紹。

期貨合約是一種法律協議,約定在未來的特定時間以預定價格買入或賣出特定商品、資產或證券。與期權不同,期貨合約沒有選擇權,協議是具有約束力的。

永續合約是期貨合約的一種,沒有到期日,因此得名。永續合約的概念最早由 Robert Shiller 于 1992 年提出,BitMEX 于 2016 年首次實施了永續合約。

永續合約是一種 Delta-1 產品,這意味著在標的資產每變動 1 美元時,合約價格也會變動 1 美元。例如,假設以太坊的交易價格為 2000 美元。您開設了一個名義價值為 1 個以太坊的永續多頭頭寸。經過一段時間,如果以太坊達到 2200 美元,利潤將為 1 個以太坊 * (2200 美元 - 2000 美元)= 200 美元,減去交易費用和資金費率。

這使得交易者能夠在不擔心時間范圍的情況下對資產價格的波動進行投機。交易者可以保持他們的多頭或空頭頭寸開放,時間長短由他們自己決定。對于交易者來說,需要注意的是他們需要支付費用,并且在使用杠桿的情況下,需要密切關注頭寸的健康狀況,以避免被強制平倉的風險。

在大多數永續合約協議中,清算是至關重要的組成部分,因為壞賬的積累可能會使協議和/或流動性提供者(LP)破產。資金費率或借款利率(具體術語取決于協議)被實施為促進市場效率、提供套利機會以及為承擔不太受歡迎頭寸的參與者提供補償,以平衡持倉量(OI)。

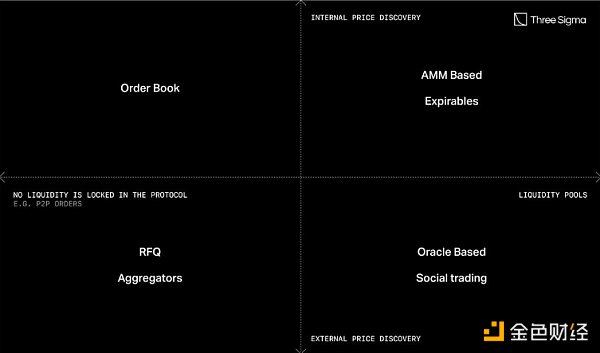

可以根據兩個主要變量進行非常廣泛的分類。

協議是否需要將流動性鎖定在其中?可以將其視為:是否有流動性池,或者完全是點對點(P2P)的?

協議是否直接影響市場,從而導致或影響標的資產或合約的價格發現?還是協議使用預言機來獲取資產的公平價格?

基于此,我們可以提出這個基本的(可能過于簡單的)分類:

15258枚ETH從FalconX轉移到未知錢包:金色財經報道,據Whale Alert數據顯示, 2小時前有15258 枚ETH (約26,568,940美元) 從FalconX轉移到未知錢包。[2023/6/14 21:35:26]

永續協議的分類矩陣基于兩個關鍵標準: 1) 外部價格發現與內部(預言機 s 與 預言機 less)以及 2) 無流動性鎖定與流動性池(P2P 與 P2P ool)

我們將在文章的協議細分部分中使用這種按流動性提供和定價機制分類的方式,以深入探討協議提供永續合約的不同方式。

在這個部分,我們可以找到以下協議:

Alex、Apollo、Blue Fin(前 Firefly Exchange)、DDX、Digitex、dYdX、Hubble、Hyperliquid、IDEX、Injective、Kujira、Lendroid、Mango、Market Protocol、RabbitX、Variabl、Vega 和 Zeta。

AMM

杠桿現貨:bZx、DDEX、Dolomite、Futureswap、MCDEX

杠桿賬戶:Gearbox、Sentiment

Power Perpetuals:Deri、Numoen、Opyn(Squeeth)、Polynomial 和 Predy v2。

永續期權:Predy v3。

VAMM

Drift、Increment、InfinityPools、NFTperp、Perpetual Protocol、Rage Trade 和 Tribe 3 。

雖然 Predy 和 InfinityPools 都使用 AMM 的集中流動性構建“永續期權”或永續合約,但請注意它們以不同的方式實施,因此它們屬于不同的類別。在我們之前的期權系列中,我們介紹了一些基于相同概念構建的協議,但更專注于提供類似期權的體驗,如 Gamma Swap、Panoptic 或 Smilee。

合成流動性

Avantis、Gains Network、Deri、Synthetix(Kwenta、Polynomial 等)、Tigris Trade 和 Vela。

一籃子資產

Angle、Apollo V2、Cap、Deri、Derivio、GMX 及其分叉、Good Entry、Levana、Level、Lexer、Mux、Pika 和 Synfutures Protocol。

這些協議不一定符合上述類別,或者更適合包含在一個獨立的類別中。因此,它們在這里列出以供完整性考慮,但本文的其余部分將重點關注上述類別。

UniDEX 和 MUX。

類似于現貨聚合器,如 1inch、Matcha 或 DeFillamaSwap。這些協議比較永續合約交易場所的費用和價格,以在最有利的場所進行交易。

Perpy 和 SFTX。

它們允許用戶在其他平臺上進行復制交易。例如,一個交易者在 GMX 上進行交易,其他用戶會復制相同的交易。

允許其他協議在其上構建的協議。

0x、Serum、OpenBook 允許協議推出訂單簿平臺。

Vyper、Derivio、Perennial 和 Convergence RFQ 有一些更具特定案例的解決方案。一般來說,它們可以被看作是其他協議可以在其上構建自己市場的基礎層。

簡要介紹 RFQ。RFQ 代表報價請求,通常交易商請求報價,做市商則對特定的工具/資產/數量等作出回應。

Contango 提供到期資產。這既不是永久性的——因為顯然它們會到期——也不是遠期合約。Contango 沒有訂單簿或流動性池。當一個頭寸被開立時,Contango 在固定利率市場上借款,在現貨市場上進行掉期交易,然后再在固定利率市場上借出。交易對基于固定利率貨幣市場上可用的資產,如收益或名義。在到期時,合約可以通過現金結算或實物交割來解決。

GMX持倉第一的Arthur Hayes時隔9個月再度加倉GMX:6月11日消息,據鏈上分析師余燼監測,GMX持倉第一的BitMEX創始人Arthur Hayes時隔9個月后再加倉GMX:Hayes在去年3/3-9/7半年間累計買入20萬枚GMX,均價44.7美元;其所持有的GMX一直在質押,未有贖回和賣出過;目前GMX下跌至其成本線附近,Hayes開始買入:昨天和今天共買入2327枚GMX,均價45美元。[2023/6/11 21:29:43]

需要注意的是,我們的研究存在存活偏差。盡管如此,我們還是專注于包括上述協議,盡管它們的成功程度各不相同。

在我們深入探討不同類型的永續協議之前,有兩個與鏈上衍生品相關的重要考慮因素,即監管不確定性和 DeFi 之前的歷史背景。

鏈上衍生品面臨監管不確定性。它們面臨著影響市場的監管挑戰。以下是兩個重要案例:

Digitex, 2017 年 12 月。該平臺在被商品期貨交易委員會(CFTC)起訴非法經營商品期貨交易平臺時遭遇了監管審查。

bZx 或 bZeroX(Fulcrum Trade), 2019 年 6 月。bZx 的歷史比 Digitex 更加復雜。它遭遇了 4 次重大損失(鏈接)。該協議由 Ooki DAO 管理。CFTC 指控了創始人和 Ooki DAO 非法提供場外數字資產交易。

在 2020 年 DeFi Summer 到來之前,鏈上并沒有發生太多事情,之前一些工作的項目也沒有看到曙光。

VariabL, 2017 年第四季度。博客上的最后更新是在 2018 年第二季度。VariabL 是由 ConsenSys 在以太坊上構建的衍生品交易平臺。

Market Protocol. 在 2019 年 12 月的推特上進行了最后更新。

訂單簿的目標是充分實現鏈上點對點交易。然而,主要問題是大多數流行的區塊鏈不適合具備完全鏈上訂單簿。

因此,采用了不同的解決方案。

1)將系統的部分內容放在鏈下。主要是匹配引擎,因為它是訂單簿中資源密集型(計算成本高昂)的組件。

2)完全鏈上。轉移到 Alt 層,例如 Solana,底層區塊鏈的安全性較低,但吞吐量較高。訂單簿中的更新可以每個區塊或每半秒發生一次。

3)建立自己 L1。有兩種方法可以實現這一點:一種是通過在 OP 堆棧或 Cosmos 上構建應用鏈,另一種是從頭開始構建獨立的 L1。

每種方法都有優缺點。例如,將應用程序的部分放在鏈下會引入信任假設。在底層鏈上以較低的安全性換取更快的吞吐量和較少的去中心化。應用鏈可以提供協議來捕獲 MEV,但代價是需要更多的許可設置并增加摩擦層。

與訂單簿不同,訂單在 P2P 中結算,AMMs 需要將流動性鎖定在流動性池中。AMMs 和 vAMMs 之間的關鍵區別在于,AMMs 需要真實的流動性,而 vAMMs 的流動性直接來自位于 vAMM 之外的保險庫,因此不一定需要 LP 的存在。

在這種情況下,盡管 AMM 不是永續期貨,但它們被包括在內,因為它們允許交易者通過借入資金利用杠桿對標的資產進行 Delta= 1 的敞口。

然而,這種類型的協議也有一些優勢。

像 Uniswap 這樣的 AMM 提供了靈活性,可以交易各種資產,只要有流動市場可用。這使交易者能夠以杠桿方式訪問可能在其他永續期貨協議上不符合條件的資產。此外,使用已經包含在現貨 AMMs 中的流動性確保了連續的流動性以匹配買賣訂單,從而有助于資產的價格發現。

然而,也存在一些權衡。為了讓交易者獲得杠桿,需要激勵借款人以具有吸引力的收益率和/或獎勵進行存款。此外,雖然我們提到通過使用現貨市場,潛在上可以交易所有資產,但也需要在一定程度上具備許可制度,以避免用戶在蜜罐、搶劫等方面損失借款人的資金。

美國財政部的國庫券招標計劃顯示6月6-9日才是債務大限:金色財經報道,美國財政部周四公布的國庫券招標公告證實,財政部并不預計在6月1日出現債務違約,盡管這是財長耶倫一再向議員警告的日期。“周四的國庫券招標公告證實,財政部預計不會在6月1日面臨債務違約,這將國庫券持有人面臨的最高風險時段推遲到6月6日至9日,” Wrightson ICAP經濟學家Lou Crandall在給客戶的一份報告中寫道。[2023/5/26 9:44:51]

由于 LP 不是交易者的直接交易對手,他們避免了破產風險。然而,這是以成為交易者的借款人和承擔信用風險為代價的。

關于 Power 永續期貨,它們是由 Paradigm 于 2021 年引入的。Opyn(SQUEETH)是第一個實施這種協議的團隊。簡而言之,它們具有 n^x 的回報,例如 ETH2。

vAMMs 提供了一種解耦的市場結構,有助于獨立的價格發現與基礎現貨價格。這可能導致期貨價格與資產現貨價格之間存在差異,從而產生套利機會。另一方面,永續合約的真實價格是多少?

vAMMs 面臨的另一個挑戰是流動性。缺乏深度流動性可能會在開倉/平倉時引發意外或不希望的價格波動。

vAMM 模型依賴于清算頭寸和保持平衡的持倉量,以使標記價格接近現貨價格。然而,這會產生固有的不平衡和偏差,隨著時間的推移,特別是在市場崩潰或極端市場波動期間。

從廣義上講,基于預言機的協議可以定義為具有充當交易對手的流動性池的協議。與 AMMs 不同,協議本身沒有價格發現,而是使用預言機從其他場所定價基礎資產。

我們可以找到兩種基于預言機的永續期貨的原型。

合成流動性。單一資產用作所有交易市場的基礎。通過使用預言機,LP 可以成為所有這些市場的交易對手。

一籃子資產。使用一籃子資產作為交易對手。也就是說,在假設的 BTC/USDC 中,BTC 作為多頭的抵押品,USDC 作為空頭的抵押品。可以添加更多資產,但這是一般的基本原理。

合成資產。它們的優勢在于,由于單一資產是交易對手方,對于可以添加哪些市場沒有實際限制。只要有足夠可靠的預言機。這使得協議在添加市場方面更加靈活。然而,這對流動性提供者來說更加風險,因為他們承擔了無法在鏈上對沖的某些資產的風險。例如,作為黃金或美元/日元的交易對手。好的一面是,假設資產籃子在池中保持 50% 的美元平衡,就不會出現意外的暫時損失,這與 Uniswap V2 的暫時損失情況相似。

使用一籃子資產的協議為流動性提供者提供了更為嚴格的設置,這對風險管理有利(波動性資產支持多頭,穩定性資產支持空頭,因此即使價格波動劇烈,系統仍然有抵押物)。這是以交易者的代價為代價的,他們沒有那么多可以交易的市場。例如,在 GMX v1 中,您只能交易五種資產。然而,一個非常合理的反駁或問題是,大多數交易者是否真的想要訪問比特幣和以太坊之外的市場。可以在這里找到按資產分解的交易量數據。快速瀏覽數據可以看出,對于 Gains Network, 50 ~ 70% 的交易量是在比特幣和以太坊上產生的,而對于 Kwenta,大約是 40% 到 80% 。

在上一節的市場概述中,我們轉向探索協議可以分解為的不同部分。本文將重點介紹流動性提供和定價。

從協議的角度來看,我們可以將其廣泛分為兩組:

P2P 交易。因此,平臺上不需要鎖定流動性(TVL= 0)。

流動性池。通過 AMM、vAMM 或預言機進行交易。

本節涵蓋的主題包括:

去中心化協議中的流動性機制。交易者的交易對手是誰? - 流動性提供者的角色和激勵措施 - 在不同資產和市場之間平衡流動性。

簡單來說,做市商和市場接受者相互交易。協議可能會激勵做市商/接受者的流動性。

Beosin:XaveFinance項目遭受黑客攻擊事件分析:金色財經報道,據Beosin EagleEye平臺監測顯示,XaveFinance項目遭受黑客攻擊,導致RNBW增發了1000倍。攻擊交易為0xc18ec2eb7d41638d9982281e766945d0428aaeda6211b4ccb6626ea7cff31f4a。Beosin安全團隊分析發現攻擊者首先創建攻擊合約0xe167cdaac8718b90c03cf2cb75dc976e24ee86d3,該攻擊合約首先調用DaoModule合約0x8f90的executeProposalWithIndex()函數執行提案,提案內容為調用mint()函數鑄造100,000,000,000,000個RNBW,并將ownership權限轉移給攻擊者。最后黑客將其兌換為xRNBW,存放在攻擊者地址上(0x0f44f3489D17e42ab13A6beb76E57813081fc1E2)。目前被盜資金還存放在攻擊者地址,Beosin Trace將對被盜資金進行持續追蹤。[2022/10/9 12:50:38]

對于協議來說,復雜的任務是如何及時匹配做市商和市場接受者的訂單。例如,根據德意志交易所集團(Deutsche B?rse Group) 2023 年 5 月的一份報告,參與者在不到 2770 納秒的時間內做出反應。現在可以通過像以太坊這樣的通用鏈來處理嗎?答案是不。

這迫使協議要么移至鏈外,要么移至 dApp,迫使驗證者也運行訂單簿。由此可見,流動性提供者是與其他參與者進行互動的主動代理。除了做市商可能不會為 HarryPotterObamaSonic 10 Inu 等 Meme 幣提供做市外,沒有真正的障礙阻止訂單簿列出這些幣種。

在這里,用于結算交易的流動性來自 Uniswap 等 AMMs。盡管如此,協議本身需要激勵借款人前來,因為他們是為交易者提供杠桿的人。Sentiment 和 Gearbox 雖然允許用戶做更多的事情,但它們也屬于這個類別。流動性提供者是相對被動的角色,他們“只是”提供杠桿。

Power Perpetuals,如 SQUEETH,由兩個參與者組成。其中一方看漲 ETH2,另一方看跌 ETH2。由于每個協議都遵循不同的設計,無法對其進行概括。例如:

在 Opyn 中,空頭方使用 ETH 作為抵押品鑄造 Power Perpetual。多頭交易者只能在開放市場上購買 SQUEETH,例如在 Uniswap 等 AMM 中。因此,為了獲利,他們也需要能夠出售。

在 Numoen 中,多頭方鑄造代幣,而流動性提供者提供 LP 代幣作為抵押品,他們將 LP 代幣借給交易者。

Deri 使用單一流動性池作為所有衍生品(包括 Power Perpetuals)的交易對手。因此,雖然在這里包括了 Deri,但其流動性模型本質上與基于預言機的協議相同。

Polynomial 尚未發布其模型,但團隊表示將以與競爭對手不同的方式使用流動性池。

在提供流動性方面,vAMMs 采用了各種不同的方法。

Perpetual Protocol 及其遵循其模型的協議(如 NftPerp)。理論上,在這里實際上不需要流動性提供者,因為 vAMM 鑄造虛擬代幣時不需要交易對手。如果沒有交易對手會發生什么?這就是為什么在 Perp v1 中,團隊在一段時間內是主要的流動性提供者之一,因為他們進行做市以促進交易。后來引入了流動性提供者,雖然仍然希望將多頭與空頭匹配,但通過引入流動性提供者,確保了持續的流動性。因此,在這種模型中,流動性提供者既可以是被動的(提供流動性,交易者自行解決),也可以是更積極的(套利價格并收取資金費用)。

Increment 采用了與 Perpetual Protocol 類似的模型,但不是使用 Uniswap v3 模型,而是通過利用 Curve 的 V2 數學來集中流動性。協議中的每個流動性池可能會根據池中資產的波動性使用不同的參數化。

三箭資本已向紐約法院申請破產保護:7月2日消息,三箭資本已根據美國破產法第15章向紐約法院申請破產保護,以在英屬維爾京群島執行清算期間保護其美國資產。

法庭文件顯示,三箭的代表周五在紐約提交了破產申請。根據破產法第15章,債權人不得扣押一家公司在美國的資產。律所Latham & Watkins是三箭在美國破產案中的代理律師。

此前消息,英屬維爾京群島的一家法院已下令清算總部位于新加坡的三箭資本。三箭資本債權人Blockchain.com表示,它正在配合法院對這家陷入困境的加密對沖基金進行的調查。

根據一份法庭文件和兩家公司的代表的說法,Blockchain.com和加密衍生品交易所Deribit證實,他們是在英屬維爾京群島一家法院尋求清算三箭的債權人之一。(彭博社)[2022/7/2 1:45:48]

Rage Trade 引入了“全鏈循環流動性”的概念。什么是全鏈循環流動性?全鏈循環流動性是一個將流動性分為 80-20 份的國庫,其中 80% 的流動性被重新部署以在 Curve 上提供流動性,而另外 20% 的流動性則在 Rage Trade 上提供集中流動性(由 Uni v3 提供支持)。vAMM 的虛擬流動性由 80-20 國庫支持。

InfinityPools 通過構建在 Uniswap V3 集中流動性概念之上來實現其流動性。通過重新平衡類似于 Uniswap 的流動性頭寸,它可以實現非常大的杠桿而無需清算風險。例如,流動性提供者在 ETH/USDC 池中存入價值 1000 美元的資產,價格范圍為 900-1000 。然后,交易者可以借用該流動性提供者的頭寸,并以 1 ETH(1 ETH = 1000 美元)贖回所有流動性。

Drift V1. Drift 使用了一個名為動態 VAMM(DAMM)的 VAMM,其中流動性來源于 Drift 上的流動性提供者。該 AMM 實施了一組參數來微調市場深度,例如價格乘數、費用池或分段。Drift V1 AMM 現在是 Drift V2 的一部分。

訂單簿可能面臨的一個問題是:如果沒有市場做市商出現來發布買賣單,怎么辦?因此,一些協議引入了訂單簿和 AMM 之間的混合模型,以確保持續的流動性。

Drift v2 使用了三種不同的流動性機制。首先,由市場做市商提供的即時荷蘭拍賣(JIT dutch-auction)。這個過程大約持續 5 秒。其次,有一個限價訂單簿,它僅執行限價訂單,并由管理員機器人網絡運行。第三,如果在前兩個步驟中沒有市場做市商參與,將使用一個恒定乘積的 AMM——Drift V1 AMM,以確保交易者有持續的流動性。

Vertex 使用了一個價格/時間優先的算法,因此訂單將根據最佳價格執行,無論是 AMM 還是市場做市商提供價格。AMM 在訂單簿上以離散的價格水平報價,以近似 xy=k。

Syndr 將一個鏈下訂單簿與部署在 Arbitrum 上的流動性池相結合。AMM 將整合散戶提供的流動性,而訂單簿則旨在由市場做市商提供報價。

流動性提供相對簡單。一個作為所有交易的交易對手方的保險庫。雖然主要的流動性提供者是被動提供流動性的,但我們也可以識別出有意獲取資金費率的主動參與者。通過這樣做,他們平衡了平臺的開放利益,從而促使更多的交易發生。

保險庫的流動性可以通過以下方式提供:

以美元計價的穩定幣,如 Avantis、Gains Network、Deri on zkSync 和 Tigris Trade,其中——根據協議的不同——DAI、USDC 或 USDT 的資金支持所有交易。協議的另一個區別在于它們是否實施了像 Avantis 這樣的分層機制。

波動性資產。例如,Kwenta 和其他協議是建立在 Synthetix 之上的,其中 SNX 的質押者是交易的對手方。

主要思想與上面相同,但基礎不是單一資產,而是一籃子或多籃子資產。

與前面的部分類似,協議也可以具有分層機制——Level——或者沒有——GMX、Pika 和 MUX。

雖然 Angle 在這里,但由于 Euler 黑客事件,該功能已經被關閉。簡要概述一下,Angle 是 agEUR(歐元穩定幣)的發行者。用于鑄造 agEUR 的抵押資產被用作交易者的交易對手方。因此,某人提供 1 個 ETH 可以獲得 1000 個 agEUR,可以做多 ETH 并做空歐元,從而使協議保持中立。這也使 Angle 能夠在外匯市場上擁有永續合約,例如 agEUR/USDT 交易對。

在這里特別提到的是 Lexer Markets,他們既使用了資產籃子,又使用了合成流動性。

我們可以根據價格發現是在協議內部還是在協議外部進行,并隨后通過預言機廣播來對協議進行大致分類。

本節涵蓋的主題有:

價格發現方法 - 價格滑點 - 結算。

由于訂單簿促進了買方的競價和賣方的要價之間的 P2P 交易,它為價格發現和交易執行創造了一個市場。在這種情況下,協議允許交易者以任何價格執行交易,無需使用預言機。

滑點存在的原因是訂單可能過大,無法以特定價格成交,也可以理解為在該價格水平上沒有足夠的流動性,因此訂單將價格推向不利于執行的價格。

訂單簿交易的結算過程涉及兩個參與者,即做市商和接單者。做市商在訂單簿上放置限價訂單,而接單者是接受并執行訂單簿上現有訂單的交易者。當接單者的市價訂單與做市商的限價訂單匹配時,就會發生交易。

資金費率的存在是為了平衡多頭和空頭倉位,同時使衍生品合約的價格保持接近基礎資產的價格。

價格發現發生在平臺之外。由于這些協議集成到現貨 AMM 或 DEX 聚合器中,交易發生在 Uniswap、Curve 等平臺上。因此,價格發現受限于集成的交易場所數量以及這些場所內的流動性。

對于現貨 AMM 來說,預言機非常重要,主要是為了確保為買方和賣方提供最佳價格執行。預言機還用于跟蹤其倉位的健康狀況;有關此內容的詳細信息將在風險部分進行詳述。

結算是針對在執行交易的 AMM 上存在的流動性進行的(或與之進行)。然而,重要的是要注意實際上需要進行兩筆交易:當倉位開啟時,在保證金上購買/出售資產,當倉位關閉時,再在市場上出售/購買資產。

由于沒有衍生品價格,因此沒有資金費用。然而,為了進行保證金交易,用戶必須向出借人支付借款利率。

非常廣義地說,我們可以將所有的 vAMM 都歸為同一類別,不包括 InfinityPools。vAMM 將在其虛擬流動性儲備中面臨滑點問題。交易是針對用于鑄造虛擬流動性的資產進行結算的。

Perp Protocol、Rage Trade、Drift 等基于 Uniswap V3 的類似協議。指數價格通過預言機進行跟蹤;例如,Rage Trade 使用 Chainlink。每個特定的永續合約都通過開放市場獨立發現標記價格。每個 vAMM 可能在如何在虛擬(市場)價格和指數價格之間收斂方面實施不同的變化。例如,Drift 會更新報價資產儲備或 k 因子(xy=k)。

Infinity Pools 基于 Uniswap V3 的概念構建,通過重新平衡其 vAMM 中的流動性倉位,可以實現非常大的杠桿,而無需擔心清算風險。

一個流動性提供者在 ETH/USDC 池中存入價值 1000 美元的資產,價格范圍在 900-1000 之間。

交易者借入并贖回了所有的流動性,得到了 1 個 ETH(1 ETH = 1000 美元),并以 100 美元作為抵押品。這會根據 ETH 的價格產生以下三種情況。

如果 1 個 ETH > 1000 美元 → 交易者獲利。利潤是 ETH 現貨價格與 1000 美元之間的差額。

如果 1000 美元 > 1 個 ETH > 900 美元 → 交易者的賬戶將是抵押品 + 1 個 ETH。在任何時刻,這將等于或大于 1000 美元。最壞的情況是 ETH 價值 901 美元 + 抵押品 99 美元。

如果 1 個 ETH < 900 美元。交易者的全部資本將轉換為 ETH。對于流動性提供者來說,沒有“風險”,因為如果是在 Uniswap 上,他們的全部流動性提供將是 ETH。在這個特定的例子中,交易者在其 1 個 ETH 倉位上將有 1.11 個 ETH 作為抵押品。

Drift V2 有一個非常清晰的定價方法。交易首先通過拍賣定價,然后通過訂單簿定價,最后通過 AMM 定價。

Vertex 將使用訂單簿或 AMM 為用戶提供報價。目前,市場做市商大部分情況下給出更緊密的報價,但如果 AMM 規模顯著擴大,AMM 也可能給出更緊密的市場報價。

在 Syndr 上,AMM 部分的工作方式類似于 GMX/GLP 池,但會包括買入/賣出價差。

這些協議使用預言機(因此得名)來確定合約交易的價格。反過來,預言機通過不同的方法確定資產的價格,例如僅使用 Uniswap 價格的 TWAP(效果不佳)或匯總最流動的 CEX(主要是 Binance)上的價格。為了進一步說明這一點:

Gains Network 價格通過一組機器人中繼,這些機器人是半許可的,因為機器人需要持有 NFT 才能這樣做。機器人在執行限價、止損限價、止盈、止損和清算訂單時使用 Chainlink 資產價格。

GMX. GMX v1 使用自定義價格源和像 Binance 和 Chainlink 這樣的 CEX 的組合。如果快速價格早于 5 分鐘,則僅考慮 Chainlink 價格。對于 GMX v2,將實施一個新的低延遲 Chainlink 預言機。預言機維護者由 GMX 團隊運行。

在價格滑點方面,由于交易是針對基于預言機的池進行的,所以實際上沒有價格滑點。這可能導致一些特殊情況,即交易者可以在沒有任何價格影響的情況下做多或做空低流動性資產。然而,一些協議對此問題引入了一些解決方法,例如引入合成滑點費用或要求最小價格偏差以盈利平倉。

結算是針對池的流動性提供者提供的資產進行的。理想情況下,多頭和空頭應該平衡,以便池沒有真正的 Delta 敞口,流動性提供者只從費用中獲利。然而,并非總是如此,池中的流動性是交易者的對手方。在市場波動較大的情況下,這種方式效果很好,因為交易者長期虧損,但在單向市場(例如 terra luna 崩盤)中,情況就變得不穩定了。

資金費用是存在的,但不是為了平衡價格,而是為了平衡持倉量。這是協議實施的一種典型的風險緩解方法。

再次強調,由于每個 Power Perpetuals 的實現方式不同,很難對其設計進行概括。此外,一些 Power Perpetuals 可以歸類為其他類別,比如 Deri;或者尚未公開其模型,比如 Polynomial。

然而,我們認為值得強調這些案例的特定方面;例如,在 Squeeth 中:

指數價格:Squeeth 的指數價格是 ETH2。

標記價格:標記價格是 Squeeth 的當前交易價格。

Power Perpetuals 依賴套利者來保持指數和標記價格接近。但不僅僅是價格。

波動性:市場可能高估/低估波動性。資金費率將過高/過低。

價格:指數與標記價格之間的差異。

在 AMM 上買入時會發生滑點,這可能有些問題,因為流動性通常不是非常高。

與 AMM 類似,為了獲利,交易者需要在池中同時買入和賣出,這與上述觀點相結合,有時可能會導致交易者無法獲得最佳的用戶體驗。

在本文中,我們對永續合約市場進行了廣泛的概述,包括流動性提供和這些合約的定價。在本報告中,我們研究了 60 多個不同的協議。

僅僅通過過去 4 年部署的永續合約協議的數量,就可以清楚地看出,永續合約市場已經取得了實質性的產品市場適應性,而在某種程度上可能導致市場飽和。一個簡單的例子可以說明這一點,比特幣的持倉量從 2020 年的約 30 萬個 BTC(價值約 30 億美元)增加到 2023 年的約 45 萬個 BTC(價值約 130 億美元)。

訂單簿很可能是最適合交易的類型,這就是為什么 dYdX 目前是永續合約去中心化交易所(perp-DEXs)中交易量最大的。訂單簿之所以是大多數做市商習慣使用的原因可能是,它們給予了做市商(流動性提供者)靈活性,并對交易者購買和出售的價格有更精細的控制。然而,當今區塊鏈的技術限制導致協議使用其他方法進行流動性引導。

AMM 和 vAMM 在 DeFi 周期早期非常流行。它們中的大多數最終都采用了 Uniswap v3(集中流動性)的路線。AMM 確保參與者在流動性存在的情況下持續獲得流動性,但可能以吸收有訂單流為代價。InfinityPools 和 Predy 使用了新的 AMM 方法,其中 Uniswap LP 被用作流動性來源。

在訂單簿和 AMM 之間,有兩個協議——Drift 和 Vertex——采用了混合方法來提供流動性和定價。通過結合這兩種模式,它們旨在兼顧兩者的優點,使用戶在使用 AMM 作為備份以確保持續流動性的同時,對其交易具有精細控制。

另一方面,基于預言機的協議需要依賴第三方基礎設施——預言機——進行操作。用戶能夠在不擔心特定交易場所的流動性深度和提供流動性的便利性的情況下進行交易(只需向池中添加流動性),這也促成了這些協議的成功。

未來,我們計劃更深入地研究永續協議所采用的風險管理策略、其費用結構以及它們在更廣泛的 DeFi 樂高生態系統中的集成。通過研究這些方面,我們的目標是全面了解永續期貨交易所不斷發展的格局。

深潮TechFlow

個人專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

作者:Sarah Zheng, Suvashree Ghosh and Kiuyan Wong;Bloomberg;編譯:松雪.

1900/1/1 0:00:00關于虛擬貨幣最近不很太平,無論是最近的跨境網絡賭博、洗錢案,還是USDT洗錢案,虛擬貨幣作為一種刑事案件涉案資產正在越來越多的出現在司法實踐中(特別是涉及到網絡犯罪的各種刑事案件).

1900/1/1 0:00:00做Layer2,似乎成為了一種熱潮。從Mantle Network、Linea等新興項目到Cele等老牌公鏈,都在積極探索和實施Layer2解決方案.

1900/1/1 0:00:00簡介 在2023年7月25日,zkSync Era-based借貸協議EraLend宣布發生了一起安全事件.

1900/1/1 0:00:00作者:David,LBank 法務部2023 年 7 月 13 日,紐約南區法院(Southern District of New York)就 SEC 訴 Ripple Labs 及其高管一案.

1900/1/1 0:00:00LSDfi 靠著以太坊升級而崛起,像一股洪流席卷了整個 DeFi 領域,帶來了 LSD(流動性質押衍生品)戰爭.

1900/1/1 0:00:00