BTC/HKD-1.14%

BTC/HKD-1.14% ETH/HKD-1.05%

ETH/HKD-1.05% LTC/HKD-1.13%

LTC/HKD-1.13% ADA/HKD-2.06%

ADA/HKD-2.06% SOL/HKD-3.11%

SOL/HKD-3.11% XRP/HKD-0.5%

XRP/HKD-0.5%作者:Binance Research;翻譯:金色財經0xxz

真實世界資產(RWAs)的代幣化在用戶采用率不斷增加和大型機構進入的情況下繼續獲得推廣。

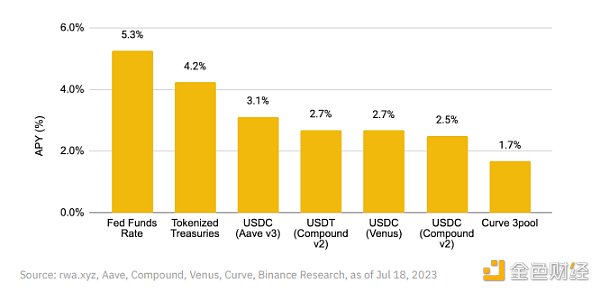

結合較低的去中心化金融(DeFi)收益率,不斷上升的利率促使人們對代幣化國債產生了興趣。

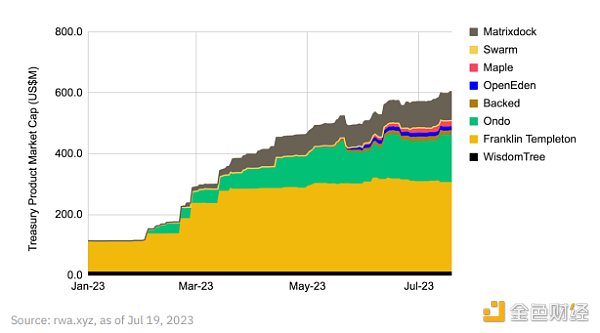

目前,投資者投向代幣化的國債的資金規模超過6億美元,并獲得約4.2%的年化收益率。

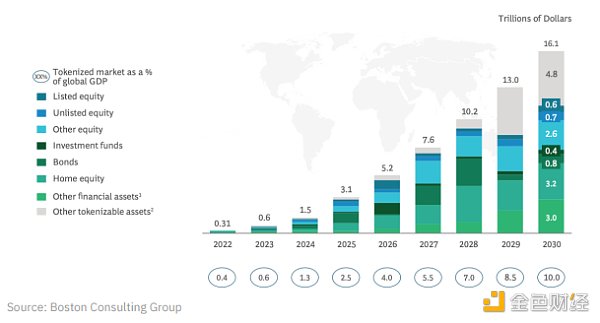

預計到2030年,代幣化資產市場規模將達到16萬億美元,具有顯著增長空間,遠超2022年的3100億美元。

許多協議已經整合了RWAs或參與了其增長。本文簡要介紹了MakerDAO、Maple Finance和Ondo Finance等。

距離幣安首次發布有關真實世界資產的報告已經過去了四個多月。市場景觀自那以來發生了哪些變化,有哪些最新發展?本報告將探討這一切。

在深入探討圖表和最新市場數據之前,我們在本節中總結了有關真實世界資產(RWAs)的幾個關鍵點。這涵蓋了RWAs的基本概念,并作為該領域的快速介紹。

什么是真實世界資產?

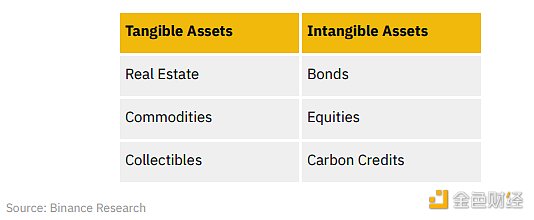

正如名字所示,真實世界資產代表現實世界中的有形和無形資產(例如房地產、債券、商品等)。RWAs的代幣化使得我們可以將這些鏈下資產帶到區塊鏈上,從而在組合性和潛在用例方面開辟了新的可能性。

圖1:真實世界資產例子

通過將RWAs代幣化,市場參與者可以享受更高的效率、更高的透明度和減少人為錯誤,因為這些資產可以在鏈上存儲和跟蹤。

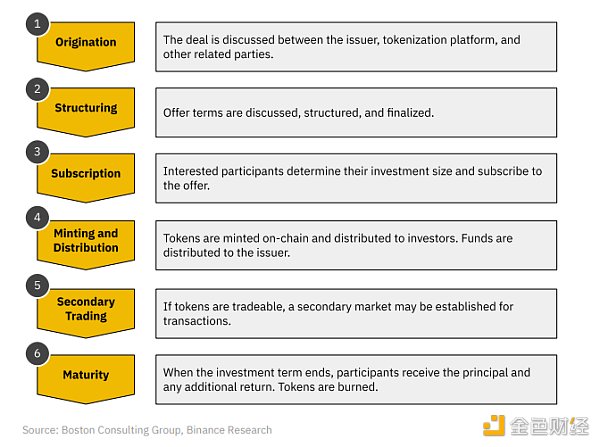

代幣化過程是如何工作的?

要將RWAs上鏈,必須在區塊鏈上記錄其所有權和代表。雖然具體的機制可能有所不同,但通常的過程包括在制定交易條款后,在鏈上鑄造資產的代幣化表示。

圖2:鏈上代幣化過程示例

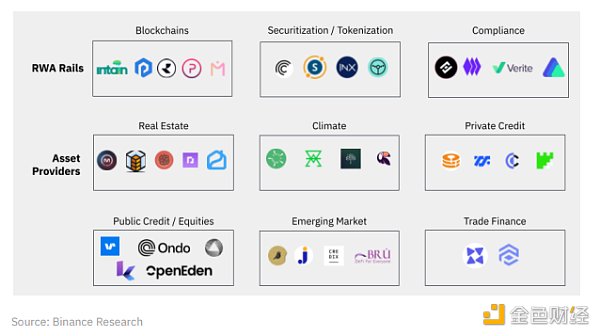

RWA生態系統是多樣化的,并隨著更多項目進入市場而穩步擴展。一些項目提供監管、技術和運營等方面的支持,讓真實世界資產進入加密領域。我們廣義地將這些項目稱為“RWA基礎設施”。此外,還有“資產提供者”,專注于提出和創造各種資產類別的RWAs,包括房地產、固定收益、股票等。

動態 | 幣安研究院:如果TON不能按承諾發布Gram代幣 17億美元籌集資金或將退還給投資者:9月27日,幣安研究院發布報告《Exploring Telegram Open Network》,報告表示,早在2018年第一季度,Telegram開放網絡(TON)就從私人投資者那里獲得了17億美元的融資。但是,如果TON無法兌現其承諾并在2019年10月31日之前發行第一個TON代幣(即Gram),則籌集的資金將退還給投資者。Telegram開放網絡的發布標志著第五代區塊鏈的誕生,具有動態分片,實現區塊鏈互操作性的“緊密耦合”和多鏈網絡(同構和異構)。Telegram的用戶群估計約為5億。龐大的用戶群可以立即將TON變成最大的區塊鏈之一。TON可能被迫交付最低限度的可行產品。其最直接的實現將是具有中心化管理關鍵部分的分布式系統。最終,TON是否能夠及時啟動以及TON是否能夠履行其白皮書承諾,還有待觀察。[2019/9/28]

圖3:RWA生態系統版圖

區塊鏈:針對RWAs專門定制的許可和無需許可區塊鏈。

證券化/代幣化:將RWAs帶到區塊鏈上。

合規:確保投資者和發行者的合規性服務。

地產:提出并創造與房地產支持的RWAs。

氣候產品:提出并創造氣候資產支持的RWAs。

私人信貸:提出并創造與私人固定收益支持的RWAs。

公共信貸/股票:提出并創造與公共固定收益和股票支持的RWAs。

新興市場:提出并創造來自新興市場的RWAs。

貿易融資:提出并創造與貿易融資支持的RWAs。

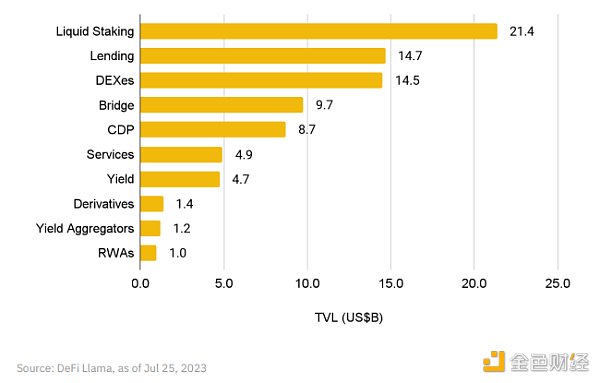

RWA市場處于發展的初期階段,但已經出現了增長的跡象,總鎖定價值(TVL)也在增長。目前,根據DeFi Llama跟蹤的協議,截至2023年6月底,RWAs是DeFi中排名第十大的部門,而幾周前還是第13名。其中一個重要貢獻者是于7月推出的stUSDT,該協議允許USDT的質押者獲得基于RWAs的收益。

圖4:RWAs在DeFi Llama上排名第十位

需要注意的是,上述數據可能被低估,因為并未捕捉到所有協議,并且在私有區塊鏈上進行代幣化時,某些情況下數據可能不易獲得。盡管如此,RWAs作為一個賽道在排名中上升,證明了對RWA協議的采用率不斷增加。

需要注意的是,上述數據可能被低估,因為并未捕捉到所有協議,并且在私有區塊鏈上進行代幣化時,某些情況下數據可能不易獲得。盡管如此,RWAs作為一個賽道在排名中上升,證明了對RWA協議的采用率不斷增加。

聲音 | 幣安研究院:中國央行數字貨幣將是雙層的,取代現金:幣安研究院8月28日在一份新研究報告中表示,中國的央行數字貨幣很可能是一個雙層系統,取代流通中的紙幣和硬幣。第一層將連接中國人民銀行與商業銀行,進行貨幣發行和贖回。第二層將連接這些商業銀行與更大的零售市場。 (coindesk)[2019/8/30]

通過圖5中RWA代幣持有者的數量作為RWA采用率的代理,我們還觀察到這一數據點穩步增長。目前,以太坊區塊鏈上有超過41.3萬名RWA代幣持有者。雖然這可能不算多,但RWA代幣持有者的數量已經與一年前相比顯著增加,增長超過一倍,從17.9萬名增加到現在的41.3萬名。

圖5:RWA代幣持有者數量穩步增長

最近幾個月內,RWA領域的一個亮點是美國國債的代幣化。美國國債指的是由美國政府發行的主權債務,在傳統金融市場被廣泛視為無風險資產的基準。在不斷上升的利率背景下,美國國債收益率穩步攀升,現在已經明顯超過DeFi收益率。

圖6:美國國債收益率超過DeFi穩定幣

直觀地講,假設其他因素不變,資本會流向收益率最具競爭力的地方,而美國國債在這方面非常突出。投資者今天可以通過投資代幣化的美國國債而無需離開區塊鏈,實現利用真實世界收益。這充分表明了RWAs的實用性。

事實上,代幣化的美國國債市場今天價值約603億美元,這意味著投資者實際上借給美國政府這筆金額,年化收益率約為4.2%。

圖7:代幣化的美國國債市場價值為603億美元

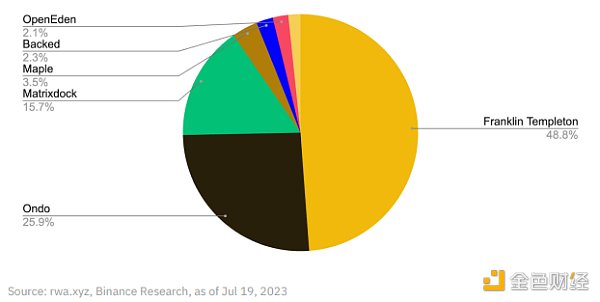

參與美國國債市場的協議和公司包括Franklin Templeton、Ondo Finance、Matrixdock等。Compound的創始人Robert Leshner最近宣布推出他的新企業“Superstate”,并向美國證券交易委員會提交文件,以創建一個使用以太坊區塊鏈作為次要記賬工具的短期政府債券基金。

需要注意的是,投資代幣化的美國債券不是沒有風險。例如,持有美國債券倉位的投資者于與此類投資相關的期限風險,即利率變動可能導致價格波動(盡管短期票據的期限風險較低)。其他關鍵考慮因素包括代幣化結構、費用和KYC流程。

動態 | 幣安研究院:門羅幣硬分叉導致其算力下降或招致51%攻擊:幣安研究院近期發布報告稱,此前,門羅幣曾在3月進行過一次硬分叉以限制ASIC挖礦,此舉或將帶來一些負面影響。首先是算力的急劇下降,這是意料之中的。這讓門羅幣可能會面臨遭受51%攻擊的風險。另一方面,隨著新的主導GPU挖礦模式和CPU礦工接管網絡,出塊時間也增加了。隨之而來的是以后跟區塊高度相關的任何實現都將面臨推遲,進一步延長了目前這種狀態,形成惡性循環。報告同時也指出,在一段時間內,這將導致門羅幣區塊開采的利潤更高。 報告進一步得出結論稱,門羅幣“家庭”礦工將無利可圖,這意味著ASIC和自動化礦場可能會繼續涌現。最近加密市場的牛市趨勢將使挖礦業成為一個利潤更高的領域,開發人員生產新的ASIC來挖礦只是時間問題罷了。[2019/6/4]

根據波士頓咨詢集團的一份報告,到2030年,代幣化資產的市場規模預計將達到16萬億美元。這將占到2030年代末全球GDP的10%,相比2022年的3100億美元,增幅顯著。這一估計包括鏈上資產代幣化(更相關于區塊鏈行業)和傳統資產的碎片化(例如交易所交易基金(ETFs)、房地產投資信托基金)。考慮到潛在的市場規模,即使捕獲該市場的一小部分也將對區塊鏈行業產生巨大影響。

圖8:2030年非流動資產的代幣化市場規模估達16萬億美元

即使到了16萬億美元,代幣化資產仍然只是當前全球總資產價值的一小部分,估計為900萬億美元(不到1.8%,而且沒有考慮未來全球總資產價值的增長)。甚至可以認為真正的潛在市場是整個全球資產市場,因為任何可代幣化的東西都可以在鏈上表示為RWAs。

圖9:RWAs具有巨大的增長潛力

為了展示一些協議如何整合RWAs,本節重點介紹了一些市場參與者。除了以下協議,我們之前的報告中涵蓋了Centrifuge和Goldfinch等。

注意:提及特定項目并不構成對該項目的認可或推薦。所述項目僅用于說明對RWAs的采用情況。應進行額外的盡職調查,以更好地了解這些項目和相關風險。

Maple Finance是一個機構資本網絡,為信貸專家提供在鏈上借貸業務的基礎設施,并連接機構借貸者和出借人。Maple Finance有三個主要利益相關者:借款人、出借人和資金池代表。

聲音 | 幣安研究院:支付結算和操作系統(公鏈)項目數量仍占據區塊鏈創業項目支配性地位:6月1日,幣安研究院在微博上表示,在對過去一年token市值前500的區塊鏈創業項目行業趨勢進行調查后得出結論,支付結算和操作系統(公鏈)項目的數量仍然占據支配性地位,項目增量上看數據存儲、穩定幣、性能優化類項目增長幅度最大,從市值占比上來說最大的四個細分行業占據了超過90%的加密貨幣市值,尤其是以比特幣為代表的支付結算類區塊鏈項目,在過去一年里的市值占比優勢進一步擴大,此外可以發現基礎設施類的項目再總市值總占總體上升,而應用類項目的市值占比下降,可以發現在過去一年里投資人的偏好變得更加“現實”,而遠離“概念”型資產。[2019/6/1]

機構借款人可以在Maple Finance上獲得融資選項。

出借人可以通過向借款人出借資產來獲得收益。

資金池代表是評估、管理和承銷貸款的信貸專業人員。

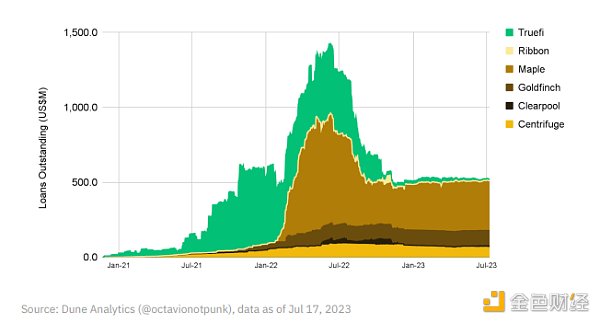

雖然Maple Protocol先前專注于無抵押加密貨幣貸款,但近來已越來越多地涉足基于RWAs的貸款。以前,無抵押加密貨幣貸款給Maple留下了超過5000萬美元的壞賬。這些損失源自去年中心化交易所崩盤蔓延到Maple的加密貨幣原生借款人。

目前,Maple Finance是私人信貸領域的市場領導者之一,擁有超過3.32億美元的未償貸款。

圖10:私人信貸公司的未償貸款

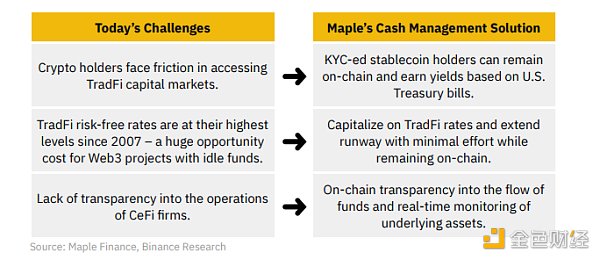

利用對美國國債需求的增加,Maple于4月推出了一個美國國債資金池,允許非美國認可投資者和實體直接訪問美國國債。該資金池由美國國債和逆回購協議支持,目標凈年化收益率為當前一月期美國國債利率減去1.0%年化費用和開支。這實質上為穩定幣持有者提供了現金管理解決方案,使其獲得收益。

總體而言,諸如Maple Finance提供的RWAs的產品展示了解決當今挑戰的潛力,同時為加密用戶提供了在其持有的資產上獲得收益的另一種方式。

圖11:Maple的現金管理解決方案解決了當前的一些挑戰。

作為DAI穩定幣背后的協議和DeFi第三大協議,MakerDAO無疑是許多加密領域人士熟悉的名字。借款人將抵押品存入MakerDAO的保險庫中,并相應地可以取出以DAI計價的債務。

分析 | 幣安研究院:與傳統資產相比,比特幣的投資“性價比”遙遙領先:5月9日,幣安研究院發微博表示,加密貨幣單看風險或收益都很高,到底投資“性價比”如何呢?以比特幣為例,科學的衡量風險收益比(risk-reward ratio)后,與傳統資產相比,其依然遙遙領先。在過去兩年間(包含一個完整的牛熊周期)BTC的夏普率高達1.17(意味著投資人每承擔1元的波動可以獲得1.17元的回報),索提諾率高達2.83(每承擔1元的下行風險可以獲得2.83元的補償),月度正負收益比值更是高達199%。[2019/5/10]

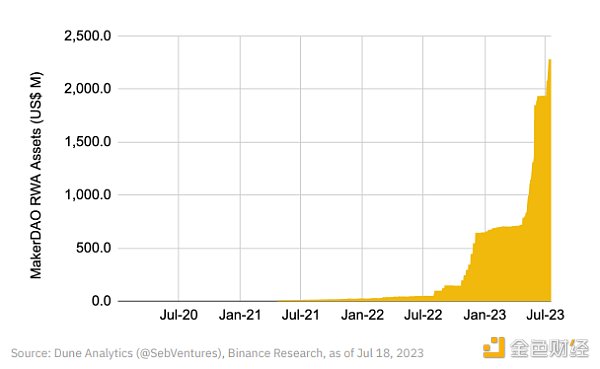

MakerDAO對整合RWAs的嘗試可以追溯到早在2020年,當時MakerDAO投票允許借款人向保險庫抵押RWA-based抵押品。此后,MakerDAO的RWA保險庫已經增至23億美元。值得注意的是,其RWA增長主要發生在過去一年左右,與真實世界收益的上升相伴。

圖12:MakerDAO目前持有超過23億美元的RWA倉位

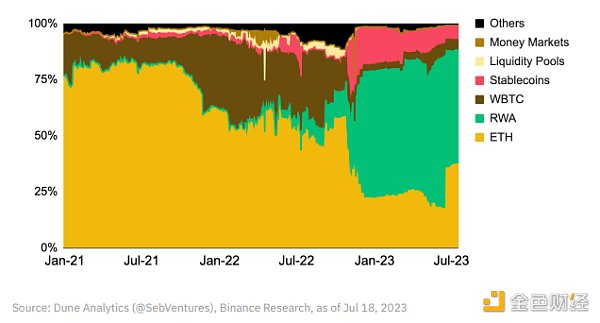

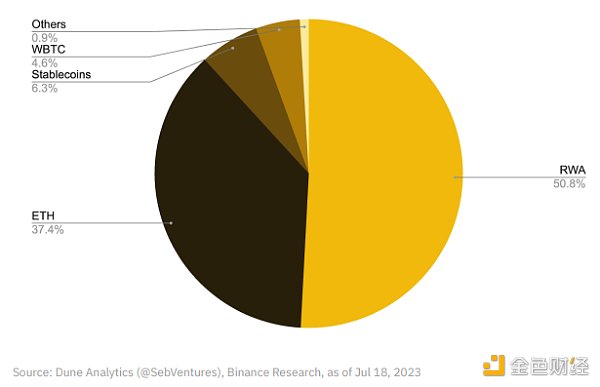

考慮到RWAs占MakerDAO總資產的49.2%,它也是該協議收入的同比貢獻者。具體來說,自2022年末以來,RWAs在協議收入中的份額顯著增長,目前占協議收入的50.8%。

圖13:RWAs占MakerDAO收入貢獻在過去一年顯著增加

圖14:RWAs占MakerDAO年化收入的一半以上

RWAs,特別是美國國債,在可預見的將來可能繼續在MakerDAO的資產負債表中發揮重要作用。最近,MakerDAO在6月購買了70億美元的美國國債,將其美國國債持有量增至120億美元。擁有多樣化的抵押品基礎,包括RWAs的風險,使MakerDAO能夠利用當前的收益環境,并分散風險。

Ondo Finance提供機構級別、區塊鏈上的投資產品和服務。該公司由前高盛員工Nathan Allman領導,并得到了彼得·蒂爾的Founders Fund、Coinbase Ventures和Tiger Global等著名投資者的支持。

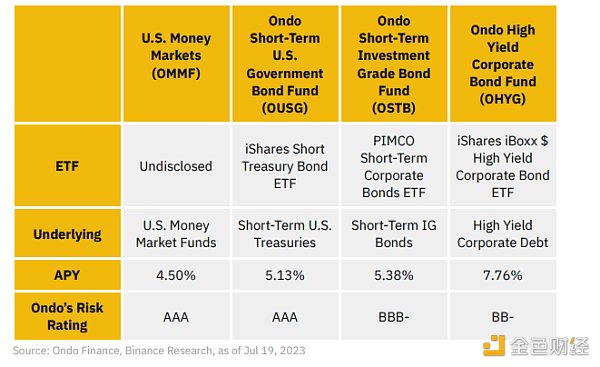

Ondo提供了四種RWA產品,為投資者提供了一系列現金管理產品和債券基金的訪問途徑。在過程中,投資者可以存入USDC,將其換成USD,以購買ETF或基金等資產。作為回報,新的流動性供應者將獲得一個可以在其它協議中進一步使用的托管證書。

圖15:Ondo Finance的產品

Ondo Finance目前是代幣化美國國債領域的市場領導者之一,僅次于傳統金融資產管理公司富蘭克林·坦普爾頓( Franklin Templeton)。

圖16:Ondo Finance在代幣化美國國債市場中占有25.9%的市場份額

值得注意的是,Ondo Finance最近已經將業務擴展到了Polygon網絡,作為一項“戰略聯盟”的一部分,它在Polygon網絡上推出了其OUSG代幣,這是對Blackrock旗下iShares Short Treasury Bond ETF進行代幣化。這是Ondo Finance首次在以太坊以外的網絡上擴展,我們將關注這一舉措對采用率的影響。

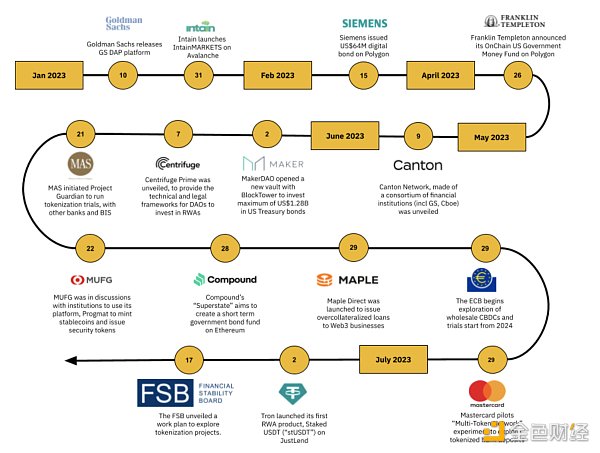

在2023年,代幣化被摩根大通稱為“傳統金融的殺手級應用”,并被貝萊德集團的首席執行官拉里·芬克稱為“未來市場”。

有趣的是,我們注意到除了DeFi協議外,傳統金融機構也對代幣化RWAs顯示出越來越多的接受態度。例如,全球資產管理公司富蘭克林·坦普爾頓( Franklin Templeton)已經在公鏈上推出了自己的基金。此外,一些機構還開始探索建立自己的私有區塊鏈來進行資產代幣化。

展望未來,可以預見到傳統交易所可能會在代幣化RWAs的二級交易方面發揮作用,特別是隨著采用率的增加。據報道,澳大利亞證券交易所可能會考慮未來在其平臺上上市代幣化RWAs。隨著這一領域的不斷成熟,監管發展將成為推動主流采用的推動力。

圖17:機構采用和市場發展的時間線

2023年1月10日:高盛推出了其新的數字資產平臺GS DAP,使用Daml智能合約語言和其支持隱私的區塊鏈Canton進行開發。其目標是實現資產的數字化表征,并在生態系統內自動化工作流程,包括“代幣化資產、數字貨幣和其他金融工具”。

2023年1月31日:Intain在Avalanche上推出了其IntainMARKETS解決方案,提供了一個結構化金融產品的代幣化市場。

2023年2月15日:歐洲最大的工業制造商西門子在Polygon上發行了一年期6400萬美元的數字債券,投資者包括德累斯頓銀行和聯合投資,旨在簡化流程,消除對中央清算機構的需求。

2023年4月26日:富蘭克林·坦普爾頓宣布將其美國政府貨幣基金上鏈Polygon區塊鏈。這個價值2.72億美元的基金主要投資于政府債券、現金和回購協議。

2023年5月9日:Canton Network在其區塊鏈上推出了一組金融機構的聯盟,其中包括巴黎銀行、芝加哥期權交易所、高盛和微軟。它將為代幣化和區塊鏈互操作性提供一個去中心化的基礎設施。

2023年6月2日:MakerDAO已經批準了多個提案,以開放RWA保險庫來為其資產USDC和DAI產生收益。在4月份,該協議開放了一個用于Coinbase托管的保險庫,并批準最多5億美元的USDC穩定幣用于2.6%的收益。隨后,于6月2日,社區再次投票批準與BlockTower合作開設新的保險庫,投資額最高為12.8億美元的短期美國國債。

2023年6月7日:Centrifuge推出了其新產品Centrifuge Prime,為DAO投資RWAs提供技術和法律框架。之前的合作伙伴包括Aave和MakerDAO,它們都使用了Centrifuge平臺。

2023年6月21日:新加坡金融管理局與國際清算銀行合作,提出了一個框架,以提出設計代幣化數字資產開放和互操作網絡的方法。被稱為“Project Guardian”的代幣化試驗已在財富管理、固定收益和外匯方面進行,參與的銀行包括渣打銀行、匯豐銀行、星展銀行和花旗銀行。

2023年6月23日:日本最大的銀行三菱UFJ正在與機構討論使用其區塊鏈平臺Progmat,發行與外幣(包括美元)掛鉤的穩定幣,供全球使用。該銀行還計劃利用該平臺為第三方發行證券化代幣。

2023年6月28日:Compound創始人已申請推出“Superstate”,該項目將在以太坊區塊鏈上創建一個短期政府債券基金。它將投資于“超短期政府債券”,包括美國國債和政府機構債券。

2023年6月29日:Maple Finance運營的新借貸部門Maple Direct將向Web3業務發放超額抵押貸款。這些貸款將以BTC、ETH和抵押ETH作為擔保資產。

2023年6月29日:歐洲央行概述了其探索批發央行數字貨幣的方向,同時探索支持DLT交易的其他選項。這將包括從2024年開始使用中央銀行的法定貨幣進行試驗。

2023年6月29日:萬事達正在試驗一個名為“Multi-Token Network”的實驗項目,首先將探索代幣化銀行存款。未來還計劃轉向央行數字貨幣和受監管的穩定幣。

2023年7月2日:波場首個RWA產品“抵押USDT”(stUSDT)在JustLend上正式推出。在該平臺上抵押USDT的用戶將獲得stUSDT。抵押資產將投資于RWAs以產生收益。

2023年7月17日:金融穩定委員會公布了一個工作計劃,以探索資產代幣化項目,并評估其對金融體系的漏洞和政策影響。此舉是在支付和市場基礎設施委員會探索“代幣化金融生態系統的中央銀行的好處、風險和挑戰”。

對于區塊鏈技術而言,代幣化現實世界資產提供了一個強有力的用例,有可能將下一波用戶引入加密貨幣。通過提供更大的透明度和更高的效率,代幣化可以成為現有機制的一個有吸引力的替代方案。我們已經看到傳統機構探索這項技術,這可能解決當前解決方案中的低效率問題。

代幣化RWAs的擴散對加密貨幣投資者也是一個積極的發展,他們現在可以獲得更多加密生態系統之外的機會。除了能夠利用更高的國債收益率外,引入RWAs還為DeFi引入了更穩定的資產,并增加了該領域的抵押品多樣性。展望未來,我們期待RWA領域持續創新和發展,帶來更多的使用案例,并推動加密貨幣的采用。

金色財經

企業專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

7 月 25 日,Layer 2 互操作性協議Connext宣布推出跨鏈代幣標準xERC20(ERC7281),旨在提高代幣跨鏈的安全性。該協議由Connext創世貢獻者Arjun提出.

1900/1/1 0:00:00Luke 是 Cobo Argus 產品負責人,同時也是 DeFi 愛好者。本文從參與 DeFi 挖礦的礦工角度出發,探討如何合理利用 Cobo Argus 應對Curve 危機.

1900/1/1 0:00:00作者:Jaran Mellerud / Erick Vera;編譯:吳說阿聯酋(UAE)以其穩定、友好的商業環境、強大的資本市場和豐富的能源資源.

1900/1/1 0:00:00作者:Brendan Malone,paradigm;翻譯:金色財經0xxz 1. 摘要 穩定幣提供了升級和有意義地擴展數字時代支付系統的機會.

1900/1/1 0:00:00作者:Lars,The Block 研究主管;編譯:Luffy,Foresight News7 月份,大多數指標都出現大幅度修正.

1900/1/1 0:00:00作者:News Report,BEINCRYPTO;編譯:松雪,金色財經全球最大的資產管理公司貝萊德建議最佳投資組合配置為84.9%的比特幣.

1900/1/1 0:00:00